- Счет-фактура при УСН

- Письмо Федеральной налоговой службы от 5 октября 2021 г. N КВ-4-3/14105@ О представлении налоговой декларации по НДС организацией, применяющей УСН, в связи с исполнением обязанностей налогового агента

- Нужно ли регистрировать счета фактуры при усн

- Обязательно ли при усн вводить счет-фактуру от поставщика?

- Регистрация счетов-фактур: девять особых ситуаций

- Особенности оформления приходной накладной

- Допущена ошибка, что делать

- Как заполнять декларацию НДС налоговым агентам

- Плательщики НДС

- Неплательщики НДС

- Сведения о покупателе

- Договор без ндс: образец для ип и ооо

- Заполнение счета-фактуры по строкам

- Как провести в 1С

- Поступление аванса от покупателя

- Нормативное регулирование

- Учет в 1С

- Записи в регистры УСН

- Действия получателя счета

- Сведения о продавце

- Что значит «без НДС»

- Пример заполнения

Счет-фактура при УСН

Все организации и ИП, применяющие «упрощенку» плательщиками НДС не являются, а значит и счет-фактуру им выставлять не нужно. Однако при возникновении некоторых ситуаций такой документ будет нужен.

При заключении агентского договора у организации могут возникнуть вопросы по необходимости выставления счета-фактуры. Потребуется выставление счета-фактуры если компания на УСН является комиссионером, либо агентом и осуществляет операции:

- По реализации товара принципала, либо комитента, являющегося плательщиком НДС;

- По приобретению товара у плательщика НДС для принципала, либо комитента, являющегося плательщиком НДС.

При реализации товара принципала, либо комитента счет-фактуру нужно выставлять в обычном порядке. В документе нужно указать дату составления счета-фактуры, а также порядковый номер документа, согласно хронологии, применяемой в компании.

При приобретении товара для принципала, либо комитента нужно перевыставить счет-фактуру, полученную от продавца. Указывается в счет фактуре следующее:

- По 1 строке – дата документа от продавца;

- По 2, 2а и 2б строке – данные по продавцу (наименование, его адрес, ИНН и КПП);

- По 5 строке – реквизиты платежных документов (при их наличии) по перечислению денежных средств комиссионером продавцу, комитентом – комиссионеру;

- Табличная часть должна содержать информацию по количеству продукции, ее стоимости, сумму НДС, а также прочие показатели, выставленные продавцом в счет-фактуре.

Письмо Федеральной налоговой службы от 5 октября 2021 г. N КВ-4-3/14105@ О представлении налоговой декларации по НДС организацией, применяющей УСН, в связи с исполнением обязанностей налогового агента

11 октября 2021

Федеральная налоговая служба рассмотрела обращение по вопросу о представлении налоговой декларации по налогу на добавленную стоимость организацией, применяющей упрощенную систему налогообложения, в связи с исполнением обязанностей налогового агента и сообщает следующее.

Пунктами 2 и 3 статьи 346.11 главы 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 Кодекса.

При этом на основании подпункта 1 пункта 5 статьи 173 Кодекса в случае выставления ими покупателю счета-фактуры с выделением суммы налога на добавленную стоимость эти суммы налога подлежат уплате в бюджет в полном объеме.

Согласно абзацу первому пункта 5 статьи 174 Кодекса налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в пункте 8 статьи 161 и пункте 5 статьи 173 Кодекса, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Таким образом, организация, применяющая упрощенную систему налогообложения, обязана представить в налоговый орган по месту своего учета налоговую декларацию по налогу на добавленную стоимость в электронной форме в порядке, предусмотренном вышеуказанной нормой Кодекса, только в случае выставления покупателям счетов-фактур с выделением суммы налога на добавленную стоимость.

Вместе с тем абзацем вторым пункта 5 статьи 174 Кодекса предусмотрено, что налоговые агенты, не являющиеся налогоплательщиками налога на добавленную стоимость, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

В этой связи в случае, если организация, применяющая упрощенную систему налогообложения, не выставляет покупателям счета-фактуры с выделением суммы налога на добавленную стоимость, но при этом является налоговым агентом по налогу на добавленную стоимость, то она вправе на основании положений абзаца второго пункта 5 статьи 174 Кодекса представить в налоговый орган налоговую декларацию по налогу на добавленную стоимость на бумажном носителе.

Учитывая изложенное, при отсутствии фактов выставления покупателям счетов-фактур организация, применяющая упрощенную систему налогообложения, и исполняющая обязанности налогового агента, в том числе в связи с арендой государственного имущества субъекта Российской Федерации, может представлять налоговую декларацию по налогу на добавленную стоимость на бумажном носителе, поскольку в таком случае Кодексом не установлена обязанность по представлению налоговой декларации по налогу на добавленную стоимость в электронной форме.

По вопросу обновления ПК «Налогоплательщик ЮЛ» сообщается, что выпуск версий связан с вступлением в силу нормативных документов по налоговой и бухгалтерской отчетности.

Для удобства пользователей к каждой версии размещается аннотация в виде файла readme.doc, где приведены основание, отличия данной версии от предыдущих, перечень разработанных (доработанных) документов. Пользователь перед установкой версии может ознакомиться с этим файлом. Если пользователь не формирует документы, которые включены в новую версию, то он может не обновлять программу.

В том случае, если налогоплательщик испытывает затруднения при работе с программным обеспечением «Налогоплательщик ЮЛ», размещенном на официальном сайте ФНС России (www.nalog.gov.ru), то по данному вопросу необходимо обращаться в службу технической поддержки по электронному адресу: info@mail.rvcgnivc.ru.

Одновременно сообщаем, что налогоплательщик может направить в ФНС России свои предложения по совершенствованию ПК «Налогоплательщик ЮЛ», которые будут рассмотрены и при целесообразности учтены.

|

|

В.Г. Колесников |

Нужно ли регистрировать счета фактуры при усн

НК РФ). Патентная система используется только малыми предприятиями, которые действуют на правах ИП. При этом разрешена она только при определенных видах деятельности.

Суть данного режима сводится к тому, что один раз в год компания приобретает патент и имеет право не вносить иные обязательные платежи в казну (гл. 26.5 НК РФ).

ЕСХН – упрощенный режим обложения субъектов бизнеса налогом, который затрагивает только предприятия, занятые в рамках сельскохозяйственной отрасли. Как правило, такие фирмы платят всего один налог с дохода один раз в год по ставке 6% (гл. 26.1 НК РФ).

Основы перехода на упрощенку Наиболее удобным с позиции администрирования и не обременительным, с точки зрения величины платежа в казну выступает именно упрощенка. В этом свете многие фирмы задумываются о необходимости перехода на этот режим

Для этого важно принять во внимание несколько важных критериев

УСН – упрощенный режим обложения налогами, который чаще всего выбирают начинающие предприниматели. Использовать его разрешается малым и средним фирмам, действующим на правах ИП и ООО.

Упрощенка позволяет компаниям платить всего один налог вместо трех (на имущество, НДС и НДФЛ (на прибыль)), а именно: При объекте «доходы» 6% от общей величины денежных поступлений При объекте «доходы-расходы» 15% с прибыли Выбрать тот или иной объект имеет право сам предприниматель, о чем он пишет соответствующее уведомление в территориальное отделение ИФНС (гл. 26.2 НК РФ). ЕНВД – это система, предусматривающая уплату ИП и ООО всего одного налога на вмененный доход по ставке 15%. В этом случае также имеет место освобождение от НДС. Применение ЕНВД реально только в случае, если компания занимается определенными видами деятельности и не превышает лимита численности сотрудников и годового дохода (гл.

Обязательно ли при усн вводить счет-фактуру от поставщика?

Формы Журнала учета полученных и выставленных счетов-фактур и Книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 № 1137. Например, налогоплательщик отгрузил во 2-м квартале товары на сумму 500 000 рублей.

В налоговой декларации по строке 030 раздела 1 надо указать сумму 18 000 рублей; в) уплатить в бюджет налог в размере 18 000 рублей не позднее 20 июля

Обратите внимание! 1. В соответствии с п. 1 ст

1 ст.

167 НК РФ моментом определения налоговой базы по НДС является день отгрузки (передачи) товаров (работ, услуг), имущественных прав.

Регистрация счетов-фактур: девять особых ситуаций

Важно

Скачать образец счет-фактуры без НДС Можно ли указать нулевой процент? Проставление нулевой процентной ставки – грубая ошибка. И если она проставлена, то несмотря на форму ведения налогового учета и освобождения от их выплат, придется оплачивать ставку в 18%.

Нулевой вычет подтверждает экспорт товара в другие страны. Организация извещает налоговую инспекцию, предоставив пакет документов по экспорту:

- контракт;

- таможенная декларация;

- транспортные и товарно-сопроводительные документы.

Документация должна соответствовать формам, установленным НК РФ, а также закреплена печатью с таможни.

В случае мелкой торговли, с доходом до 3 млн. рублей, при УСН, лучшей и законной налоговой ставкой является “Без НДС”.

Особенности оформления приходной накладной

Ведь книги покупок и продаж являются регистрами по НДС, благодаря которым можно проконтролировать правильность исчисления налога. О том, есть ли необходимость «упрощенцу» вести книги покупок и продаж, говорится в статье «Книги покупок и продаж при УСН: порядок ведения».

Что касается журналов полученных и выставленных счетов-фактур, необходимость их составления зависит от видов сделки. О них вы можете узнать из этой публикации. Что делать «упрощенцу» с НДС, отраженным в счете-фактуре продавца «Упрощенец» в рамках своей деятельности может сталкиваться с разными контрагентами, в т.

ч. работающими на ОСНО, которые выставляют счета-фактуры с НДС.

Поэтому необходимость составлять счет-фактуру при УСН зависит от следующих обстоятельств:

- выделил ли упрощенец НДС;

- какие операции были произведены плательщиком на УСН.

Ситуация, при которой, несмотря на то что обязанности оплаты НДС у плательщика не возникало, а счет-фактуру выставить надо, рассмотрена в материале «Посредники на УСН выставляют счета-фактуры». При этом «упрощенец» может выставлять счет-фактуру без НДС.

О том, что еще можно использовать вместо таких счетов-фактур, идет речь в статье «НДС при УСН: в каких случаях платить и как учитывать налог в 2017–2018 годах?».

Когда НДС на упрощенке следует уплатить Следует отметить, что условия применения УСН в ряде случаев предусматривают необходимость уплаты НДС.

Допущена ошибка, что делать

Если бухгалтер допустил ошибку или изменились условия сделки, то у него есть несколько вариантов исправления неточности:

- Оформить корректировочный счет в качестве дополнения к основному документу. Как правило, к/c составляется, если изменилась цена, количество или объем услуг, выявлен брак или недопоставка. Номер счета указывается такой же, как в оригинальном документе. Если покупатель ознакомился с изменениями и согласен с ними, то он должен подписать соглашение. После этого в течение пяти рабочих дней поставщик должен выслать ему документ.

- Оформить исправленный счет. Этот документ представляет собой новую версию инвойса с другим номером и датой составления. Сроки его выставления ограничены тремя годами.

Как заполнять декларацию НДС налоговым агентам

Правила заполнения декларации НДС для НА фактически не отличаются от остальных налогоплательщиков. Но им надо заполнять раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». А вот порядок заполнения раздела 2 для НА — плательщиков и неплательщиков НДС отличается.

Плательщики НДС

Налогоплательщики по ДС заполняют все обязательные разделы — титульный лист, раздел 1. Кроме того, агенты-плательщики НДС заполняют раздел 2 и показывают информацию о вычетах (п. 3, 4, 23, 35, 47, 47.4 порядка из Приказа № ММВ-7-3/558@).

Титульный лист и раздел 1 НА заполняют в общеустановленном порядке. На титульном листе отражают:

- наименование налогоплательщика, его ИНН и КПП;

- номер корректировки;

- код налоговой инспекции;

- код отчетного периода и год;

- телефон для связи;

- количество листов в декларации и приложений к ней;

- Ф.И.О. налогоплательщика и дату заполнения отчета.

В разделе 1 показывают ОКТМО плательщика, код бюджетной классификации и сумму налога на добавленную стоимость к уплате. Вот образец заполнения декларации по НДС налоговым агентом в 2022 году — раздел 1:

В разделе 2 НА отражают налог к уплате и другие данные по агентской операции. Здесь же показывают коды операций НА. Основные коды для агентов (раздел IV порядка):

- 1011711 — реализация товаров в денежной и неденежной форме, реализация работ и услуг в неденежной форме иностранными налогоплательщиками, которые не стоят на учете в РФ или зарегистрированы в ИФНС по месту нахождения обособленных подразделений;

- код 1011712 — реализация работ, услуг (кроме неденежной формы) налогоплательщиков, которые не стоят на учете в РФ или зарегистрированы в ИФНС по месту нахождения обособленных подразделений;

- 1011715 — реализация сырых шкур животных, макулатуры, лома, отходов черных и цветных металлов, вторичного алюминия и его сплавов;

- 1011703 — аренда государственного и муниципального имущества;

- 1011705 — реализация конфискованного имущества на территории РФ.

ВАЖНО!

Раздел 2 не заполняют НА из числа плательщиков налога на ДС, которые закупают сырые шкуры животных, макулатуру и вторсырье. Эти операции надо отражать в разделе 3.

Приведем пример заполнения декларации для НА по коду операции 1011703 при аренде государственного и муниципального имущества.

Раздел 9 заполняют, если плательщику надо показать вычеты по налогу на добавленную стоимость. В п. 47-47.5 указано, как заполнить раздел 9 декларации по НДС налоговому агенту — перенести в него информацию из книги продаж об операциях, по которым начисляли НДС за отчетный квартал. Если плательщик выставлял счета-фактуры как налоговый агент, в строке 010 раздела 9 необходимо проставить код 06.

Сумму НДС, уплаченную НА и подлежащую вычету, показывают в строке 180 раздела 3. Ее надо отразить в том квартале, в котором возникли права на вычет. А если вычет образовался в результате сырьевого экспорта или по другим операциям, его фиксируют в разд. 4-6 отчета. Вычеты по общехозяйственным операциям распределяют так:

- вычет по нулевым операциям — в разд. 4-6;

- оставшийся вычет — в стр. 180 разд. 3.

А в разд. 8 вносят информацию о счетах-фактурах, по которым заявляете вычеты (п. 45, 45.4, 46 порядка). Все остальные строки и разделы декларации налогоплательщик заполняет по операциям, которые проводил в отчетном периоде.

Неплательщики НДС

Налогоплательщики на УСН, ПСН или с освобождением от налогообложения по НДС тоже заполняют раздел 2 декларации, если становятся НА (п. 5 ст. 174, п. 1 порядка). Им надо подать отчет за тот квартал, в котором они начислили агентский налог. В декларации заполняют титульный лист и разделы 1, 2, 9.

Правила заполнения те же, но есть ряд нюансов:

- строки 030-095 в разд. 1 заполнять не надо;

- разд. 2 заполняют по виду операции и указывают нужный код;

- в строке 010 разд. 9 указывают код «06».

Если в отчетном периоде проводили необлагаемые операции по налогу на добавленную стоимость, покажите их в разд. 7. А если в отчетном периоде при посредничестве плательщик продавал или покупал товары, работы, услуги или имущественные права от своего имени, надо сформировать разд. 10 и 11.

Разд. 12 заполняют, если в отчетном квартале выставили счета-фактуры с выделенным НДС. Но в таком случае придется заполнить строку 030 разд. 1. В ней показывают сумму налога на добавленную стоимость, которую надо перечислить в бюджет.

Сведения о покупателе

В строке 6 «Покупатель» пропишите полное или сокращенное наименование покупателя. В строке 6а «Адрес» – адрес покупателя. Наименование и адрес покупателя укажите так же, как в его учредительных документах. В строке 6б укажите ИНН и КПП покупателя.

Если реализуете что-то обособленному подразделению клиента, то в строке 6б «ИНН/КПП покупателя» проставьте его КПП, а не головного подразделения. ИНН же будет общим для организации (письмо Минфина России от 1 сентября 2009 г. № 03-07-09/43).

Об этом сказано в подпунктах «и»–«л» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Ситуация: кого указать покупателем в счете-фактуре, если товар отгружают одной организации, а оплачивает его другая?

Покупателем в счете-фактуре укажите организацию, с которой заключен договор на поставку товаров.

Ведь в подобных ситуациях плательщик не становится собственником товара. Он лишь выполняет соглашение с покупателем. А у продавца, который получил оплату от сторонней организации, никаких обязательств перед ней не возникает. Поэтому счет-фактуру и товарную накладную оформляйте на имя покупателя согласно договору. В счете-фактуре отразите его сведения, указанные в учредительных документах:

в строке 6 «Покупатель» – полное или сокращенное наименование;

в строке 6а «Адрес» – адрес его местонахождения (юридический адрес);

в строке 6б «ИНН/КПП покупателя» – присвоенные ему идентифицирующие номера.

Это следует из положений подпунктов «ж» и «и»–«л» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137, а также статьи 313 Гражданского кодекса РФ.

Договор без ндс: образец для ип и ооо

АО «Фаза» и ООО «Глобал» заключен договор, оплата по которому составляет 12.741 руб., информация об НДС отсутствует. В официальной переписке, предшествовавшей заключению договора, есть информация о том, что цена договора (12.741 руб.) НДС не учитывает и «Глобал» обязуется доплатить налог дополнительно. После подписания договора «Глобал» отказался оплачивать НДС сверх указанной в договоре цены.

Имеет ли право «Фаза» предъявлять «Глобалу» дополнительно сумму налога к оплате? «Фаза» вправе обратиться с иском в суд для взыскания суммы НДС с «Глобала». Основанием для этого станет письма или прочие документы, подтверждающие деловую переписку. Вопрос №2. АО «Магнат» приобрел у ООО «Дельта» партию товаров. Цена партии по договору – 741.300 руб., информация об НДС отсутствует. Сумма НДС дополнительно начислена к цене договора (741.300 руб.

Заполнение счета-фактуры по строкам

С 1 июля 2021 года действует новая форма счета-фактуры, добавлена новая строка 5а для реквизитов документа об отгрузке. Записи о ТРУ нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а.

Для системы прослеживаемости товаров ввели новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Если счет-фактуру составляют на бумаге по «непрослеживаемым» ТРУ, то названные графы не формируются.

Правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами, его ИНН и КПП;

- в строке «Адрес» указывается почтовый адрес;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- в строке 5а отражаются номер и дата документа (документов) об отгрузке товаров (выполнении работ, оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру записи, указанному в графе 1 данного счета-фактуры;

- в строках 6, 6а и 6б отразите наименование и адрес покупателя, его ИНН и КПП;

- для строки 7 коды валюты приведены выше;

- строка 8 заполняется, только если счет-фактура выставляется в рамках государственного контракта или договора (соглашения) о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал.

Графы заполняются следующим образом:

- в графе 1 укажите порядковый номер записи; в 1а указывается наименование ТРУ; 1б — код вида товара по ТН ВЭД ЕАЭС проставляется, если вы экспортируете товар в страны ЕАЭС. В иных случаях эту графу не заполняйте;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, то необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 5 отразите налоговую базу, например стоимость всего количества (объема) поставляемых товаров (работ, услуг), имущественных прав без налога;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графа 9 заполняется на всю стоимость ТРУ с НДС либо сумму полученной предоплаты;

- в графах 10 и 10а указывается страна происхождения товаров, если это не Россия;

- графа 11 заполняется в отношении товаров (пп. «л» п. 2 Правил заполнения счета-фактуры): не подлежащих прослеживаемости, если они ввезены в РФ и их таможенное декларирование предусмотрено правом ЕАЭС. В этом случае укажите в графе 11 регистрационный номер декларации; товаров, не подлежащих прослеживаемости, выпущенных для внутреннего потребления при завершении процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области. В графе 11 отразите регистрационный номер декларации; товаров, подлежащих прослеживаемости. В этом случае в графе 11 указывается регистрационный номер партии товара. В авансовом счете-фактуре в графах 10–11 можно проставить прочерки;

Так выглядит заполненный счет-фактура при реализации товаров, подлежащих прослеживаемости:

Если бланк авансовый или корректирующий, то это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. Решение вопроса, ставится ли печать на счет-фактуре, зависит от договоренности сторон: она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС. Срок хранения — 5 лет.

Как провести в 1С

Гораздо проще формировать документы не самостоятельно, а при помощи программ. В «1С Бухгалтерии» есть раздел «Покупки и продажи». В нем есть подраздел «Реализация». Нажав на него, самостоятельно создается новый инвойс, в котором некоторые данные уже заполнены автоматически.

Счет-фактура нужен компаниям для учета НДС. Документ выставляется в двух экземплярах после оплаты, но может быть заменен электронной копией по соглашению сторон. При допущенной ошибке в реквизитах, названии или стоимости услуг составляется корректировочный или исправленный документ, на основании которого будет перерасчитан налог.

Напишите свой вопрос в форму ниже

Поступление аванса от покупателя

Нормативное регулирование

Если «упрощенец» решил выделить НДС и выставить СФ, то:

- выделите НДС в документах на отгрузку;

- выставьте cчет-фактуру с НДС;

- заполните Раздел 12 декларации по НДС;

- подайте декларацию по НДС в электронном виде;

- уплатите НДС.

Суммы НДС, уплаченные «упрощенцу» налогоплательщиками — покупателями товаров, работ и услуг в связи с выставлением счетов-фактур, в доходы не включаются (п. 1 ст. 346.15 НК РФ, Письмо Минфина от 21.08.2015 N 03-11-11/48495).

Принять к вычету входной налог по покупкам под такую реализацию неплательщики НДС не могут (п. 1 ст. 171 НК РФ, Письма Минфина от 10.12.2021 N 03-07-11/100707, от 11.01.2018 N 03-07-14/328).

Входящий НДС по счету-фактуре от поставщика на УСН покупатель может принять к вычету в обычном порядке (п. 1 ст. 169 НК РФ, Письма Минфина от 23.01.2020 N 24-01-08/3874, от 19.05.2016 N 03-07-14/28647).

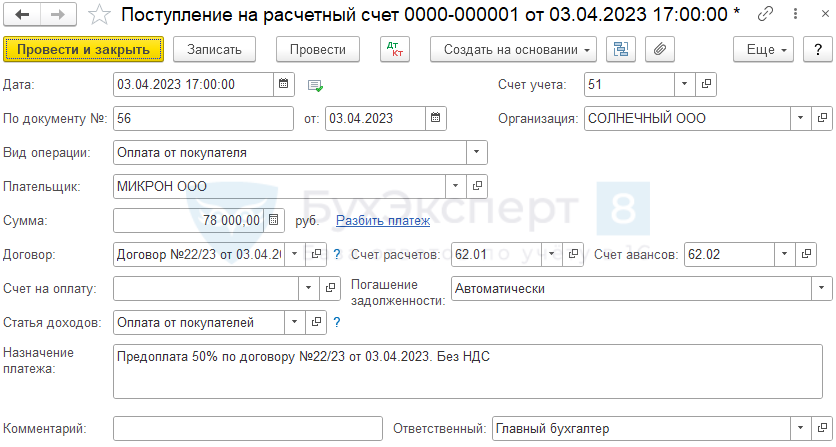

Учет в 1С

Поступление аванса от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки — кнопка Поступление.

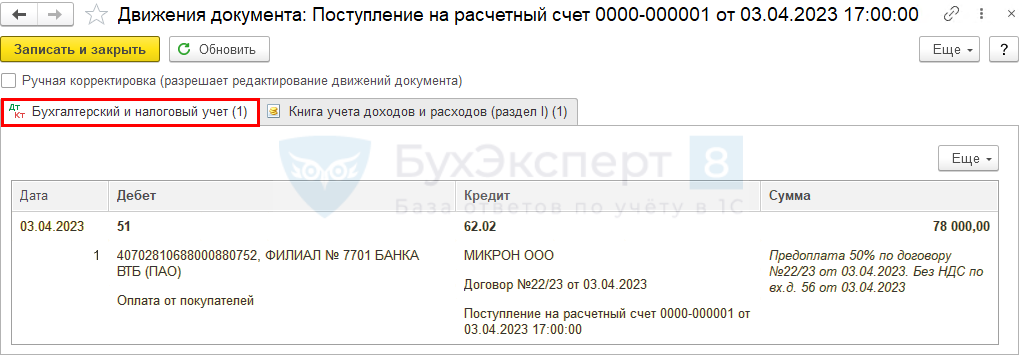

Документ формирует проводку:

Дт 51 Кт 62.02 — получение аванса от покупателя.

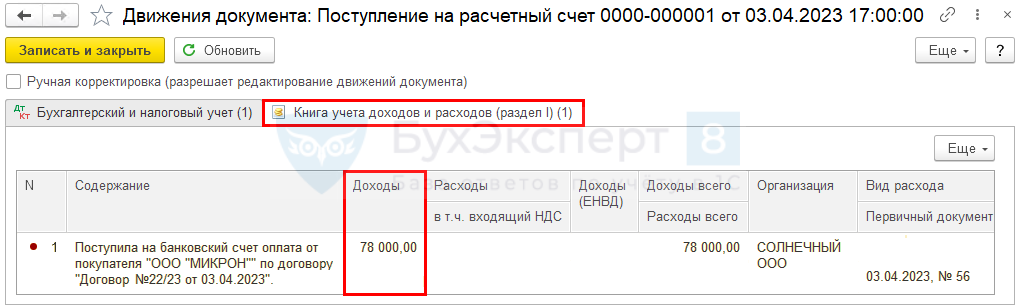

Записи в регистры УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

регистрационную запись по доходам на сумму предоплаты по договору (в нашем примере — 78000 руб. без НДС).

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя. Источники

Источники

- https://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/bez-naloga-na-dobavlennuyu-stoimost.html

- https://1atc.ru/schet-faktura-po-nds/

- https://online-buhuchet.ru/schet-faktura-bez-nds/

- https://assistentus.ru/forma/schet-faktura/

- https://www.klerk.ru/buh/articles/489094/

- https://buhland.ru/schet-faktura-bez-nds/

Сведения о продавце

В строке 2 «Продавец» запишите полное или сокращенное наименование вашей организации согласно учредительным документам. В строке 2а «Адрес» укажите те сведения, что прописаны в ваших учредительных документах. В строке 2б проставьте ИНН и КПП продавца, то есть вашей организации.

Такой порядок предусмотрен подпунктами «в»–«д» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Порядок заполнения указанных строк налоговыми агентами имеет .

Ситуация: какой КПП нужно указать в счете-фактуре, если организация состоит на налоговом учете по двум основаниям – в налоговой инспекции по месту фактического нахождения и в межрегиональной инспекции ФНС России как крупнейший налогоплательщик?

В счете-фактуре проставляйте КПП, присвоенный межрегиональной инспекцией и указанный в уведомлении о постановке на учет в качестве крупнейшего налогоплательщика. Пятый и шестой знаки этого КПП имеют значение 50. Такой подход упростит контроль за правильностью применения вычетов контрагентами крупнейшего налогоплательщика. Ведь в этом случае КПП, указанные в счетах-фактурах и декларации по НДС (в т. ч. в разделе 9), будут совпадать.

Впрочем, даже если крупнейший налогоплательщик укажет в счете-фактуре КПП, присвоенный по месту нахождения организации, это не будет ошибкой. На основании такого счета-фактуры покупатель без проблем сможет принять предъявленный ему НДС к вычету. Об этом сказано в письме ФНС России от 7 сентября 2015 г. № ГД-4-3/15640.

Что значит «без НДС»

Указание в документах «без НДС» означает, что в сумму продажи не включен налог. Организации, делающие такую пометку, не платят налог или временно освобождены от его уплаты.

От уплаты НДС освобождены фирмы на спецрежимах — УСН, ЕСХН, ЕНДВ, ПСН и компании, совмещающие несколько режимов (об уплате НДС на упрощенке мы писали здесь). Спецрежимы удобны тем, что заменяют ряд налогов, в том числе НДС.

Компании и ИП на ОСН тоже могут продавать товары и оказывать услуги без налога, если соблюдают лимит выручки за квартал и не производят подакцизные товары. Выручка, полученная за 3 последовательных месяца, должны быть не больше 2 млн. рублей. Превысив лимит, налогоплательщик утратит возможность не уплачивать налог.

Пример заполнения

С 01.10.2017 начали действовать новые требования по оформлению этого документа. Порядок заполнения следующий:

- В строке (1) указываем порядковый номер и дату выставления. Для всех видов СФ существует общая нумерация. Они фиксируются в хронологическом порядке (разрешается к номеру добавлять буквенное обозначение). При внесении исправлений, в строке (1а) указываем № исправления, при первичном заполнении ставится прочерк.

- Строки (2), (2а), (2б) содержат данные о продавце:

- для ЮЛ необходимо указывать полное или краткое название, подробный адрес в том виде, как он записан ЕГРЮЛ, идентификационные номера ИНН/КПП;

- для ИП вписывается ФИО полностью, адрес в том виде, как он внесён ЕГРИП, ИНН и сведения о регистрации.

В СФ допускается указание двух адресов (письмо Минфина РФ № 03-07-09/85517 от 21.12.2017). Если фактический адрес, который отличается от записанного в реестре, зафиксирован в договоре, его следует внести в дополнительную строку.

- Если грузоотправитель и продавец представлены одной организацией, в строке (3) нужно указать «Он же». Если грузоотправителем выступает другая фирма или лицо, вписываем полное или краткое название и адрес. Ставим прочерк, если счёт-фактура относится к работам или услугам.

- В строке (5) указывать номер платёжного документа нужно только при условии предоплаты, если ее нет, то этот пункт остается не заполненным.

- Сведения о покупателе вносятся в строки (6), (6а), (6б) аналогично (2), (2а), (2б). Если покупатель и грузополучатель представлены одной организацией, в поле (4) нужно поставить отметку «Он же». Если грузополучателем выступает другая организация, указываем её название и адрес. Если счёт-фактура на выполненные работы или на оказанные услуги, следует поставить прочерк.

- В строке (7) выбираем наименование валюты. Бухгалтерские программы автоматически вносят цифровой код.

- Строка (8) предназначена для идентификатора государственного контракта. Для других договоров её заполнять не нужно.

- В таблице заполняются такие графы:

- В столбец 1 вносятся наименования товаров, работ или услуг.

- В графе 1а указывается код товара. Это поле касается только поставок в страны Евроазиатского экономического союза.

- В столбцы 2-2а вписываются единицы измерения в соответствии с ОКЕИ. Если счёт-фактура касается работ или услуг, следует поставить прочерки.

- В столбце 3 указываем количество или объём, исходя из единиц измерения. Если 2-2а не заполнены, здесь также будет прочерк.

- В графу 4 вносится цена за единицу в том виде, как она приведена в договоре.

- Общая стоимость каждого из наименований без учёта налога отражается в столбце 5. В итоговой строке будет общая стоимость всей поставки.

- Столбец 6 заполняется только для подакцизных товаров. Здесь нужно указать сумму акциза, включённого в стоимость. В иных случаях делается пометка «Без акциза».

- При оформлении СФ без налога в полях 7 и 8 нужно сделать запись «Без НДС». Если часть наименований облагается налогом, напротив них вносится ставка и сумма.

- Столбец 9 отражает стоимость товаров, работ или услуг с учётом налога.

- В графу 10 должен быть внесён цифровой код товара. Столбцы 10, 10а, 11 заполняются для товаров, произведённых за пределами РФ.

- Графы 5, 8 и 9 нижней строки содержат итоговые показатели.

Счет-фактуры без НДС подписываются по общим правилам. Бумажный бланк заверяется подписями руководителя и главного бухгалтера или уполномоченными лицами. Если документ выставляется индивидуальным предпринимателем, в нём должна быть личная подпись ИП или доверенного лица. Подробнее о счёте-фактуре для ИП можно узнать здесь.

Заверение счёт-фактуры факсимильной подписью не допустимо (письмо Минфина № 03-07-09/49478 от 27.08.2015). При электронном обмене документами необходим сертификат ключа проверки электронной подписи (письма Минфина РФ от 12.09.2016 № 03-03-06/2/53176, ФНС РФ от 19.05.2016 № СД-4-3/8904).

- Скачать бланк счет-фактуры

- Скачать образец счет-фактуры без НДС

Счёт-фактура заверяется только одной усиленной квалифицированной электронной подписью руководителя или уполномоченного лица. В электронном документе не требуется подпись главного бухгалтера.

Более детально о заполнении счёт-фактуры можно узнать здесь.

Из видео узнаете о том, как правильно заполнить счет-фактуру если предприятие не является плательщиком НДС: