- Удерживаются налоги при увольнении или нет?

- Ответственность за уклонение от уплаты НДФЛ

- Кому и при каких обстоятельствах обязаны выплатить выходное пособие?

- Выходное пособие при увольнении 2018: порядок выплаты, расчет

- Когда работодатель должен выплачивать выходное пособие при увольнении работника

- Кто не должен платить пособие при увольнении

- Как произвести расчет выходного пособия при увольнении

- Нужно ли удерживать НДФЛ

- Страховые взносы

- Робот-пылесос при подписке на «Упрощенку»!

- Включение информации в РСВ

- Что полагается работнику при увольнении

- Налог на прибыль и УСН

- Что такое выходное пособие при увольнении

- В каких случаях выплата выходного пособия при увольнении не облагается налогом

- Размер выходного пособия при увольнении, которые не подлежит налогообложению

- Обязательные и необязательные выплаты при увольнении работника в связи с сокращением штата

- В каких случаях выплачивают выходное пособие

- Выходное пособие при увольнении в 2020 году ндфл и страховые взносы

- Выходное пособие: облагается страховыми взносами или нет

- НДФЛ и выплаты при увольнении

- Страховые взносы и выплаты при увольнении

- Бухгалтерские проводки по отражению НДФЛ и страховых взносов при увольнении

- Рубрика: «Вопросы и ответы»

- Понятие НДФЛ

- НДФЛ: что и как облагается?

- Что нужно знать при подготовке справки 2-НДФЛ:

- Что нужно знать при определении базы по налогу на прибыль:

Удерживаются налоги при увольнении или нет?

Теперь от общего подхода касательно НДФЛ и страховых взносов перейдем непосредственно к отношению этих выплат к процессу увольнения. Статьи Налогового кодекса гласят о том, что:

- Заработная плата, предусмотренная законодательными актами, которую получает физическое лицо в день увольнения, подлежит удержанию НДФЛ (статья 210, пункт 1).

- Те выходные пособия, которые приняты и одобрены законодательными актами, не облагаются НДФЛ (статья 217).

- В тех ситуациях, когда сотрудник не брал положенный отпуск, он получает материальную компенсацию со стороны работодателя при увольнении с предприятия, из которой необходимо также вычесть НДФЛ (статья 127 Трудового кодекса, часть первая).

Выходное пособие – что это такое? Читайте в нашей статье.

К списку обязанностей лица, являющегося работодателем, относится перечисление страховых взносов в ряд различных организаций (полагаясь на требования федерального закона № 212-ФЗ):

- Пенсионный Фонд.

- Фонд страхования социального направления.

- Федеральный фонд, который несет ответственность за медицинское страхование в обязательном порядке.

- Также необходимо заплатить взнос социального типа, страхующий при происшествии несчастных случаев, ухудшении состояния здоровья на рабочем месте, а также появлении профессиональных недугов.

Ответственность за уклонение от уплаты НДФЛ

В законодательстве Российской Федерации содержится информация и рисках неправомерного неудержания или неперечисления налога в пользу бюджета влечёт за собой штрафные санкции:

| Нарушение законодательства | Штрафные санкции | Нормативный акт |

| Неудержание или неперечисление налога в пользу бюджета | 20% от суммы, подлежащей уплате | ст.123 НК РФ |

| Неудержание или неперечисление налога в пользу бюджета в крупных размерах | · штраф 100000-300000 рублей или в размере заработной платы за период 1-2 года с лишением права занимать определённые должности на срок до 3 лет; · арест на срок до 6 месяцев или лишение свободы до 2 лет. | ст.199 УК РФ |

Кому и при каких обстоятельствах обязаны выплатить выходное пособие?

Размеры выходного пособия зависят от причины увольнения и других факторов

Обратимся к Трудовому кодексу, являющемуся основополагающим законодательным актом, регулирующим вопросы в сфере трудовых отношений.

Законодатель акцентирует внимание, когда расторжение трудовых отношений предполагает обязательную выплату выходного пособия увольняемому сотруднику дополнительно к расчетным. Гарантированные права на получения пособия:

Гарантированные права на получения пособия:

| Причины прекращения трудовых отношений | Размер выходного пособия при увольнении | Примечание |

|---|---|---|

| сокращение штата или численности сотрудников | среднемесячный заработок | право на получение денежной помощи, попавшему под сокращение работнику, в таком же размере сохраняется в течение двух месяцев – дающихся законодателем для трудоустройства |

| отказ от перевода на предложенное вакантное место для возможности далее трудиться по своему состоянию здоровья в соответствии с заключением медиков, выданном в установленном порядке, либо вовсе отсутствие работы в удовлетворяющих рекомендациям врачебной комиссии условиях | двухнедельный заработок | — |

| призыв для прохождения воинской службы | аналогично пособие должно быть выплачено, если работнику предстоит пройти альтернативную гражданскую службу | |

| занимавший ранее данное рабочее место, уволенный по инициативе работодателя по решению суда восстановлен в своих правах и должен вернуться к исполнению прежних обязанностей | помимо того, восстановленному в прежней должности работнику придется компенсировать заработок за вынужденное время прогула | |

| если меняется местонахождение предприятия и работник отказывается от перевода в другую местность | — | |

| когда человек признается полностью нетрудоспособным | при наличии медицинского заключения, свидетельствующего установлении первой группы инвалидности | |

| отказ сотрудника продолжать работать, если в корне изменены условия труда, оговоренные договорными условиями при приеме на работу. | например, если работодатель меняет режим рабочего времени, внедряет новые технологии, требующие квалификационных навыков и переобучения |

Размеры выходных пособий могут быть увеличены, если это предусмотрено условиями трудового или коллективного договора.

Выходное пособие при увольнении 2018: порядок выплаты, расчет

При расторжении трудового договора работодатель выплачивает сотруднику заработную плату, компенсацию за неиспользованный отпуск и в некоторых случаях выходное пособие. В статье рассмотрим нюансы выплаты выходного пособия при увольнении .

Когда работодатель должен выплачивать выходное пособие при увольнении работника

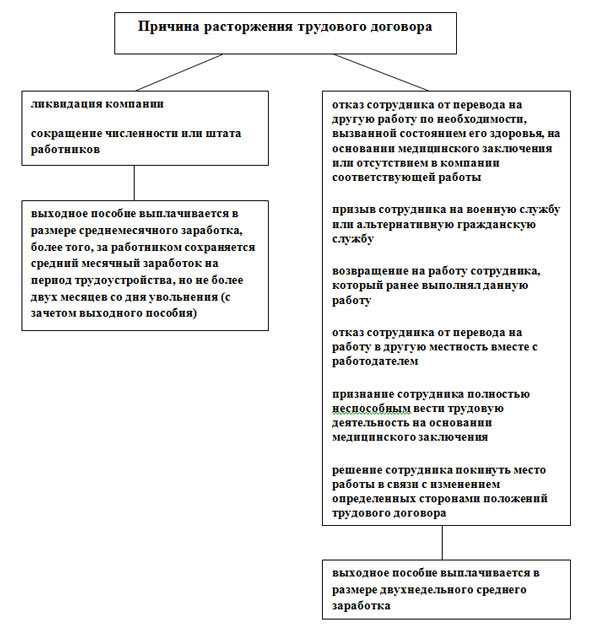

Согласно ст. 178 Трудового кодекса РФ выходное пособие выплачивается при расторжении трудового договора в связи с:

- ликвидацией компании (п. 1 ч. 1 ст. 81 ТК РФ)

- сокращении численности или штата работников (п. 2 ч. 1 ст. 81 ТК РФ)

- отказом сотрудника от перевода на другую работу по необходимости, вызванной состоянием его здоровья, на основании медицинского заключения или отсутствием в компании соответствующей работы (п. 8 ч. 1 ст. 77 ТК РФ)

- призывом сотрудника на военную службу или альтернативную гражданскую службу (п.1 ч.1. ст. 83 ТК РФ)

- возвращением на работу сотрудника, который ранее выполнял данную работу (п. 2 ч. 1 ст. 83 ТК РФ)

- отказом сотрудника от перевода на работу в другую местность вместе с работодателем (п. 9 ч.1 ст. 77 ТК РФ)

- признанием сотрудника полностью неспособным вести трудовую деятельность на основании медицинского заключения

- решением сотрудника покинуть место работы в связи с изменением определенных сторонами положений трудового договора (п. 7 ч. 1 ст. 77 ТК РФ)

Кто не должен платить пособие при увольнении

По мнению судей, индивидуальный предприниматель не должен выплачивать работникам выходное пособие при их увольнении, если причиной расторжения трудового договора являются:

- ликвидацией компании (п. 1 ч. 1 ст. 81 ТК РФ)

- сокращение численности или штата работников (п. 2 ч. 1 ст. 81 ТК РФ)

ТК РФ предусматривает различное правовое регулирование труда сотрудников работодателя — физического лица, включая индивидуального предпринимателя, и работодателя — юридического лица.

Выплата выходного пособия сотруднику, уволенному в связи с ликвидацией работодателя или сокращением штата, гарантируется трудовым законодательством только в случае, если сотрудника уволили из компании.

Что касается индивидуального предпринимателя, то он обязан выплатить выходное и иные компенсационные выплаты при наличии соответствующих гарантий, предусмотренных трудовым договором (Определение ВС РФ от 05.09.2016 № 74-КГ16-23).

Как произвести расчет выходного пособия при увольнении

Расчет выходного пособия при увольнении зависит от основания расторжения трудового договора.

В трудовом или локальном договоре могут быть предусмотрены иные случаи выплаты выходного пособия. Работодатель вправе выплачивать пособие в повышенном размере, но не всегда. Статья 349.3 ТК РФ установила ограничения для некоторых категорий работников. Это:

- руководители и их заместители, главные бухгалтера, члены коллегиальных исполнительных органов государственных корпораций, государственных компаний, хозяйственных обществ (более 50% акций в уставном капитале находится в государственной или муниципальной собственности)

- руководители и их заместители, главные бухгалтера государственных внебюджетных фондов РФ, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, ГУП и МУП.

Если трудовой договор с вышеуказанными работниками расторгается по соглашению сторон (ст. 78 ТК РФ), то выходное пособие не выплачивается и такое условие нельзя включить в условия трудового договора.

Нужно ли удерживать НДФЛ

Выходное пособие при увольнении не облагается НДФЛ, так как приравнивается к компенсации, но в пределах норм, установленных законодательством (п. 3 ст. 217 НК РФ). Основание – Определение ВС РФ от 16.06.2017 № 307-КГ16-19781.

В случае увольнения работника по соглашению сторон, с суммы, превышающей трехкратный размер среднего месячного заработка, необходимо удержать подоходный налог. Для работников, уволенных из компаний, расположенных в районах Крайнего Севера и приравненным к ним местностям, предел составляет шестикратный размер среднемесячного заработка.

Страховые взносы

Выходное пособие, выплачиваемое работнику по соглашению сторон, не облагается страховыми взносами в части, не превышающей трехкратный размер от среднемесячного заработка (пп. 2 п.1 ст. 422 НК РФ).

При увольнении работников из компаний, расположенных в районах Крайнего Севера и приравненным к ним местностям, предел увеличен до шестикратного размера среднемесячного заработка.

Робот-пылесос при подписке на «Упрощенку»!

Сегодня при подписке на журнал «Упрощенка» — сразу два подарка: Робот-пылесос + 30 дополнительных дней подписки.

Счет на «Упрощенку» + 2 подарка →

Включение информации в РСВ

Расчёт страховых взносов — это отчёт, сдаваемый в Пенсионный фонд Российской Федерации. В нём присутствуют все принципы заполнения отчётности, которая раньше подавалась во внебюджетные фонды.

В РСВ сохранён годовой расчётный период. На протяжении одного года данные по начисленным и уплаченным взносам ежеквартально заносятся в промежуточный отчёт нарастающими суммами. Но при этом в нём присутствует и более детальная информация, относящаяся к последнему на момент сдачи отчёта кварталу.

В раздел 3 РСВ данные обо всех выплатах физическому лицу и суммы начисленных взносов на обязательное пенсионное страхование за прошедший период указываются только в накопительной форме. По этой причине помесячно увидеть отражение информации можно лишь в последнем квартале.

Так как в РСВ данные следует показывать на протяжении расчётного периода нарастающими суммами, уволенные сотрудники в расчёт по страховым взносам всегда будут включаться. Информация о них попадает:

- В подраздел 1.1 приложения 1, относящегося к разделу 1. Она содержится в суммах, которые проставлены в графе «Всего с начала расчётного периода».

- В раздел 3 «Персональные данные работников».

Но в связи с тем, что начисления по гражданам, завершившим трудовую деятельность в организации до начала последнего отчётного периода, уже производятся, то заполнять подраздел 3.2 нет необходимости. Таким образом, из сведений об уволенных, отражающихся в разделе 3, присутствуют только данные, позволяющие идентифицировать этого гражданина. Подобную информацию нужно включать в РСВ до окончания года увольнения. При завершении трудовых взаимоотношений работнику следует выдать выписку из отчёта, которую можно заполнить по образцу.

Что полагается работнику при увольнении

Согласно Трудовому кодексу РФ, увольняющийся работник имеет право на определенные типы выплат:

- зарплата за последний месяц;

- финансовая компенсация за неиспользованный отпуск (частичная или полная – в зависимости от обстоятельств);

- финансовая компенсация, положенная в случае преждевременного аннулирования трудового договора;

- выходное пособие (полагается при сокращении);

- среднемесячный заработок, положенный бывшему сотруднику на период поиска новой работы.

После увольнения работодатель предоставляет работнику определенную денежную компенсацию

Первые два варианта денежных компенсаций положены сотрудникам при расторжении трудового договора вне зависимости от контекста. Оставшиеся три пункта специфичны и распространяются только на те ситуации, когда штат сокращается в принудительном порядке.

Налог на прибыль и УСН

Все положенные увольняемым специалистам компенсации необходимо учитывать в расходах на оплату труда. К этим начислениям относятся выходные пособия, предусмотренные соглашениями о прекращении сотрудничества. Получается, что выплата, которую наниматель перечисляет бывшему работнику, в рассматриваемой ситуации способствует уменьшению налогооблагаемой базы при исчислении налога на прибыль. Если на предприятии применяется упрощённая система налогообложения с объектом «доходы минус расходы», то все затраты на заработную плату персонала учитываются так же, как в случае, описанном выше. Это значит, что выплата пособия на период трудоустройства, закреплённая в каком-либо локальном нормативном документе предприятия, может включать в расходы.

Материальная помощь, получаемая работником при расторжении контракта, предусмотрена законодательством и подлежит перечислению вне зависимости от оснований, по которым работник решил уволиться. Эта сумма не подлежит обложению НДФЛ и страховыми отчислениями, но лишь в пределах, установленных Налоговым кодексом РФ.

Что такое выходное пособие при увольнении

Законодатель называет выходное пособие разновидностью компенсационной выплаты. Данные выплаты подлежат начислению сотруднику, который увольняется с предприятия по инициативе работодателя

При этом, важно, чтобы в действиях сотрудника не усматривалось вины в дисциплинарных и иных проступках, которые позволяют уволить сотрудника без выходного пособия, так сказать «по статье»

Трудовой кодекс закрепляет те ситуации, когда сотруднику при увольнении обязательно положено сделать выплату пособия. Минимальный размер такого пособия также установлен Кодексом

Но следует обратить внимание, что этот перечень не является исчерпывающим. Тем более, работодатель имеет право на свое усмотрение, увеличить минимальную сумму выходного пособия, или выплатить его сотруднику, даже если он увольняется по соглашению сторон

В зависимости от причины и формулировки увольнения можно определить, облагается налогом выходное пособие при увольнении сотрудника, или нет. Дело в том, что налоговое законодательство дает четкие указания, когда работодатель должен облагать налогом выходное пособие, выплачиваемое при увольнении, как дополнительная компенсация.

В каких случаях выплата выходного пособия при увольнении не облагается налогом

Итак, не нужно облагать налогом НДФЛ выходные пособия, которые выплачиваются сотрудникам при увольнении, если расторжение трудового договора произошло по основаниям, предусмотренным статьей 178 ТК:

- ликвидации предприятия

- сокращение сотрудника в связи с проведением мероприятий по сокращению штата на предприятии;

- отказ сотрудника от планового перевода (например, по состоянию здоровья, или по причине смены месторасположения предприятия, на котором данный сотрудник трудится);

- в случае военного призыва сотрудника на службу;

- при восстановлении в должности незаконно уволенного сотрудника;

- при полной утрате трудоспособности к данной должности работником;

- при отказе работника принять смену условий трудового договора;

- при увольнении сотрудника с руководящей должности на предприятии по инициативе собственника.

Кодекс устанавливает для работодателя право в трудовом договоре или в коллективном трудовом договоре оговорить дополнительные основания для выплаты выходного пособия сотруднику при увольнении, или установить более высокий размер пособия, в сравнении с установленным законом

Но, важно понимать, что во всех других случаях увольнения сотрудника, если работодатель решит выплатить ему выходное пособие, подлежит налогообложению на общих основаниях

Размер выходного пособия при увольнении, которые не подлежит налогообложению

В соответствии с установленным ст. 178 ТК минимумом выходного пособия, который сотрудник должен получить при увольнении, не подлежат налогообложению такие суммы выходного пособия:

- Если сотрудника увольняют с предприятия по инициативе работодателя в связи с сокращением, или ликвидацией предприятия, ему нужно выплатить выходное пособие в размере среднего месячного заработка данного конкретного сотрудника (не минимальный размер зарплаты по предприятию, как считают некоторые работодатели). Кроме того, за ним сохраняется ежемесячный заработок еще в течение трех месяцев, если он не найдет работу, ранее указанного срока;

- В остальных случаях, предусмотренных ТК, кроме увольнения руководителя, выплате подлежит средний двухнедельный заработок сотрудника на данном предприятии в качестве выходного пособия. Это пособие выплачивается помимо заработной платы, которую фактически сотрудник заработал за время своего труда;

- Для руководящих должностей предусмотрено выходное пособие в пределах установленных трудовым договором с руководителем, но не менее трех месячных окладов данного лица.

Как видно, тот минимум, что установлен законом, не может быть уменьшен по инициативе предприятия. Может быть только увеличен, по доброй инициативе работодателя. Так вот в этом случае, если размер выходного пособия увеличен, такая сумма подлежит обязательному налогообложению.

Кроме того, Управление ФНС дало разъяснение работодателям, что не облагается налогом на доходы физических лиц то выходное пособие, которое выплачено работодателем сотруднику по установленным законом, в частности ст. 178 ТК, причинам, и в установленных данной же статьей, размерах. Во всех остальных случаях, выходное пособие как компенсационная выплата все равно подлежит налогообложению на общих основаниях, установленных законодательством.

Была информация интересна или полезна?

Да29

Нет9

Поделиться в сети

Обязательные и необязательные выплаты при увольнении работника в связи с сокращением штата

|

Работодатель обязан выплатить |

Работодатель не обязан, но может |

|

Предусмотреть другие случаи выплаты выходных пособий или установить повышенные размеры выплат (ч. 4 ст. 178 ТК РФ) |

|

|

|

Получается, что облагаемая база для расчета НДФЛ с сумм выходного пособия и среднего заработка на период трудоустройства возникает только в том случае, когда локальным нормативным актом, коллективным или трудовым договором установлен повышенный размер этих выплат (ч. 4 ст. 178 ТК РФ).

Пример 2. НДФЛ с повышенного размера выплат при сокращении

Переводчик П.Б. Шариков работает в компании с 3 декабря 2012 г. График его работы — 40-часовая рабочая неделя (с двумя выходными: субботой и воскресеньем).

В соответствии с п. 2 ч. 1 ст. 81 Трудового кодекса 30 апреля 2014 г. он получил уведомление о предстоящем увольнении по сокращению штата 11 июля 2014 г.

П.Б. Шариков договорился, что он уволится 15 мая 2014 г. В первую неделю после увольнения П.Б. Шариков обратился в службу занятости, но до конца третьего месяца после увольнения трудоустроен не был.

По окончании и второго, и третьего месяцев работник обращался к бывшему работодателю с необходимыми документами.

Коллективным договором компании установлено, что при увольнении работников в связи с сокращением штата (или численности) им выплачивается выходное пособие в размере удвоенного среднего заработка.

Средний дневной заработок для расчета выходного пособия, среднего заработка за период трудоустройства и дополнительной компенсации за досрочное расторжение трудовых отношений составляет 2882,93 руб.

Необходимо определить сумму НДФЛ, подлежащую удержанию с компенсационных выплат при увольнении работника в связи с сокращением штата, если известно, что:

- работник является налоговым резидентом РФ;

- права на налоговые вычеты не имеет.

Решение. В связи с досрочным расторжением трудовых отношений при увольнении по сокращению штата работнику полагаются следующие компенсационные выплаты:

- дополнительная компенсация за период с 16 мая по 11 июля 2014 г. за 39 рабочих дней в сумме 112 434,27 руб. (2882,93 руб. x 39 раб. дн.);

- выходное пособие за период с 16 мая по 15 июня 2014 г. за 19 рабочих дней в сумме 109 551,34 руб. (2882,93 руб. x 19 раб. дн. x 2). В одинарном размере эта выплата составила бы 54 775,67 руб. (2882,93 руб. x 19 раб. дн.);

- средний заработок на период трудоустройства с 16 июня по 15 августа 2014 г. (с зачетом выходного пособия, рассчитанного в соответствии с нормой ч. 1 ст. 178 Трудового кодекса) за 45 рабочих дней в сумме 129 731,85 руб. (2882,93 руб. x 45 раб. дн).

Дополнительная компенсация за досрочное расторжение трудового договора не облагается НДФЛ.

Фактически начисленная совокупная сумма выходного пособия и среднего заработка на период трудоустройства равна 239 283,19 руб. (109 551,34 руб. + 129 731,85 руб.).

Тот же показатель, рассчитанный в соответствии с нормами ч. 1 ст. 178 Трудового кодекса, составит 184 507,52 руб. (54 775,67 руб. + 129 731,85 руб.).

Облагаемая база для удержания НДФЛ — 54 775,67 руб. (239 283,19 руб. — 184 507,52 руб.). Сумма НДФЛ равна 7121 руб. (54 775,67 руб. x 13%).

В каких случаях выплачивают выходное пособие

Выплата выходного пособия при увольнении назначается в случае, если трудовой договор аннулируется по следующим причинам:

- ликвидация организации;

- сокращение численности или штата работников предприятия;

- призыв на армейскую или альтернативную ей службу;

- восстановление судом в должности сотрудника, ранее занимавшего ее;

- отказ от другой должности (например, при наступлении инвалидности);

- нежелание сотрудника переезжать в другой населенный пункт;

- оформление трудового договора с ошибками, допущенными работодателем;

- изменение договора;

- увольнение директора компании по распоряжению учредителей;

- смена собственника и расторжение договора с руководителем, другими ведущими специалистами.

Выходное пособие при увольнении в 2020 году ндфл и страховые взносы

Индивидуальный предприниматель, находящийся на упрощённой системе налогообложения, уволил по сокращению несколько работников. Им были выплачены пособия, предусмотренные трудовым законодательством для случаев сокращения. Следует ли сумму таких пособий облагать взносами в Пенсионный фонд?

Выходное пособие: облагается страховыми взносами или нет

Согласно коллективному договору во всех случаях увольнения работников (кроме увольнения по инициативе работодателя) им дополнительно (помимо случаев, оговоренных в ТК РФ) выплачивается выходное пособие в размере двух окладов. Нужно ли облагать данную выплату НДФЛ и взносами?

Цитата: 1. Не подлежат обложению страховыми взносами для плательщиков страховых взносов, указанных в «пункте 1 части 1 статьи 5» настоящего Федерального закона: 2) все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных:

НДФЛ и выплаты при увольнении

Подоходный налог — это налоговая нагрузка на работника, оплачивает данный тип налога само физическое лицо, получающее доход. Удержанием и перечислением средств в бюджет занимается работодатель, выступающий в отношении данного вида налогового обязательства в качестве налогового агента.

НДФЛ удерживается по ставке 13% от величины начисленных доходов.

НДФЛ с зарплаты при увольнении

Удерживается в обязательном порядке стандартным образом, в день начисления суммы от нее отнимается 13%. Перечислить в бюджет удержанный налог нужно не позднее следующего дня. При расчете НДФЛ нужно учитывать положенные работнику налоговые вычеты, уменьшающие налоговую базу для подоходного налога.

При выдаче аванса в счет зарплаты при увольнении нужно удержать НДФЛ в том случае, если это не было сделано по факту начисления аванса.

НДФЛ с компенсации при увольнении

Компенсация представляет собой отпускные, начисленные за дни отпуска, которые работник не успел использовать в процессе работы. Расчет отпускной компенсации проводится в стандартном порядке.

С посчитанной компенсации за дни отпуск при увольнении нужно удержать подоходный налог по ставке 13%, перечислить в бюджет налог нужно в срок до конца следующего дня.

НДФЛ с выходного пособия

Выплата выходного пособия может быть предусмотрена ТК РФ, который определяет случаи обязательной выплаты выходного пособия.

В случаях, закрепленных в трудовых законах РФ, величина выходного пособия к выплате строго определена.

Работодатель вправе также самостоятельно добавить ситуации для начисления выходного пособия при увольнении, после чего закрепить эти случаи в локальном акте внутреннего характера. В данных ситуациях размер пособия работодатель вправе определить самостоятельно.

НДФЛ с выходного пособия не нужно удерживать, если его величина не превышает трех средних месячных зарплат. Именно таков размер выплаты закреплен в ТК РФ. То есть при нетрудоустройстве работника в срок до трех месяцев, работодатель должен оплатить за каждый месяц средний заработок. Конечно, для этого требуется документальное обоснование.

НДФЛ с величины выходного пособия, закрепленного в ТК РФ удерживать не нужно. Работнику выплачивается вся величина положенной выплаты без удержаний.

Если же внутренними локальными актами работодатель закрепил выплату выходного пособия в большем размере, то с суммы превышения нужно удержать НДФЛ.

Страховые взносы и выплаты при увольнении

Если подоходный налог — это расходы работника, то страховые взносы — расходы работодателя. Платит он их из своих средств, от доходов работников начисленные страховые суммы не отнимаются.

Общий процент страховых взносов в 2016 году — 30% (22 — пенсионные взносы, 5,1 — медицинские, 2,9 — социальные). Платить их до конца 2016 года нужно во внебюджетные фонды. С 2017 года в связи с переходом права администрирования страховых платежей к налоговой уплату нужно будет производить в ФНС России.

Страховые взносы с зарплаты

Начисляются к посчитанной зарплате по указанным выше ставкам. Если работник трудится в опасных и вредных условиях труда, то к указанным ставкам добавляются дополнительные страховые пенсионные платежи.

Страховые взносы с компенсации при увольнении

Также начисляются в стандартном порядке. Посчитанная величина компенсации умножается на ставки страховых взносов, полученная величина подлежит перечислению.

Страховые взносы с выходного пособия

Выходное пособие в размере трех заработков не облагаются страховыми взносами. Если выплачиваемая сумма превышает указанную величину, то с суммы превышения нужно начислить страховые суммы по стандартным ставкам.

Бухгалтерские проводки по отражению НДФЛ и страховых взносов при увольнении

|

Дебет |

Кредит |

Операция |

|

20 (23) |

70 |

Начисления при увольнении производственного сотрудника |

|

44 |

70 |

Начисления при увольнении торгового сотрудника |

|

70 |

68 |

Удержан НДФЛ из начислений |

|

20, 23 (44) |

69 |

Начислены страховые взносы |

|

70 |

50, 51 |

Выплачена начисленная сумма за вычетом НДФЛ работнику в день увольнения |

Рубрика: «Вопросы и ответы»

- Каковы сроки подачи документов в ФСС на возмещение пособий по больничным листкам?

Ответ: Работодатель имеет право обратиться в ФСС за возмещением пособий по больничным листкам в любое время – законодательством эти сроки не установлены.

- ФСС отказался осуществлять выплаты по больничному листку. Мы эти расходы взяли на себя и произвели все выплаты сотруднику. Подлежат ли выплаты, которые мы осуществили, страховым взносам?

Ответ: Выплата, не принятая ФСС, рассматривается как выплата организацией в пользу физического лица, а, соответственно, облагается всеми страховыми взносами.

- Наша организация производит доплаты по больничному листу до среднего заработка. Облагаются ли эти доплаты страховыми взносами?

Ответ: Ваши доплаты, если они были предусмотрены трудовым договором с работником, можно отнести к расходу по налогу на прибыль, но всеми страховыми взносами они облагаются.

- Я работаю хореографом в студии танца и веду платные группы. Социальные взносы работодатель вычитает из моей заработной платы. Верно ли это?

Ответ: Нет, это неправильно – социальные взносы оплачивает работодатель. У Вас вычитается только НДФЛ.

Понятие НДФЛ

НДФЛ относится к виду прямых налогов, которые каждый человек обязан перечислять в федеральный бюджет с полученной им прибыли.

Это касается и заработной платы, так как она является вознаграждением за выполненную работу (прибылью физического лица).

Обязательными плательщиками налога являются все физические лица:

- резиденты РФ;

- нерезиденты – лица, которые на протяжении не менее шести месяцев (183 дней) в течение года находились в пределах территории РФ (статья 207 НК РФ).

Лицо, покидавшее пределы РФ менее чем на 183 дня, продолжает иметь статус резидента. К резидентам относятся и следующие категории физических лиц, независимо от времени их нахождения на территории РФ:

- военнослужащие;

- сотрудники правительственных служб;

- сотрудники органов самоуправления в регионах.

В зависимости от того, какой статус имеет физическое лицо, налогом облагается прибыль, полученная им от различных источников.

- Для резидентов РФ НДФЛ рассчитывается с прибыли, полученной от источников, находящихся как на территории государства, так и за его пределами.

- Для лиц – нерезидентов налог взимается только с той прибыли, которая была получена от источников, расположенных на территории РФ (согласно статьи 208, 209 НК РФ).

Стоит обратить внимание и на процентную ставку, которая применяется при расчете налога на прибыль:

- резиденты обязаны перечислять НДФЛ в размере 13% от полученной прибыли;

- нерезиденты облагаются налогом по ставке 30% от прибыли, полученной в результате трудовой деятельности.

НДФЛ: что и как облагается?

Читайте по теме: Окончательный расчет выплат при увольнении по соглашению сторон. Пример расчета выходного пособия

Из-за ряда судебных постановлений, по которым работодателя оштрафовали за не удержание НДФЛ с компенсационной выплаты уволившегося, возникли противоречия в вопросе. Однако, в вопросе нужно опираться не только на судебную практику, но и на позицию Министерства финансов России, Трудовой и Налоговый кодексы. Так, согласно 210-ой статье НК РФ, все доходы физического лица облагаются НДФЛ. А в 217-ой статье кодекса перечислены конкретные доходы, не подлежащие обложению. В 3-ем пункте статьи в 8-ой абзаце указано, что не облагаются подоходным налогом все виды компенсационных выплат при увольнении, кроме:

- компенсационная выплата руководителю, его заместителю, главному бухгалтеру;

- выходного пособия;

- среднего месячного заработка,

- в той части, которая превышает средний месячный заработок в 3 раза (в 6 раз — для жителей и работников Крайнего Севера).

Это значит, что, если по соглашению сторон при увольнении определены какие-либо денежные выплаты, превышающий размер среднего месячного заработка в 3 или 6 раз, то эта разница облагается по общему порядку налогообложения.

Министерство финансов дало разъяснения в нескольких письмах по этому вопросу, а в последствии ФНС России направила письмо от 13.09.2012 N АС-4-3/15293@ в региональные и местные органы налоговой службы для единства методологии обложения.

Важно — это разъяснение не касается вопроса с выплатой компенсации за неиспользованный отпуск. Компенсация за отпуск подлежит обложению по стандартному порядку.

Что нужно знать при подготовке справки 2-НДФЛ:

- те денежные выплаты, которые не облагаются, не вносятся в справку с кодом вычета, поскольку не предусмотрены среди вычетов НДФЛ;

- если же эти суммы превышают в 3 или 6 раз размер среднего месячного дохода, то эта разница указывается в справке с кодом дохода 4800.

Что нужно знать при определении базы по налогу на прибыль:

- выплаченные компенсационные суммы и выходное пособие при увольнении сотрудника учитываются в финансовом результате в виде расходов на оплату труда;

- эти суммы должны быть указаны в письменном документе — соглашении к трудовому договору, в коллективном или трудовом контракте, или в соглашении об увольнении;

- суммы выплат и причины увольнения должны быть экономически обоснованными.

В случае возникновения у налоговой инспекции сомнений в экономической выгоде увольнения и уплаты крупного пособия или компенсации, работодатель должен иметь четкое обоснование своих действий, — к примеру, потребность в сотруднике с более высокой квалификацией.

Таким образом, денежные выплаты при увольнении, кроме компенсации за отпуск, не облагаются подоходным налогом, если меньше трехкратного среднего месячного заработка.