- Как перейти на сельскохозяйственный налог: требования закона

- Нюансы

- Как рассчитать налог?

- Заполнение налоговой декларации

- Бухучет

- Отчетность

- Касса

- Налогоплательщики

- Ответственность за нарушение

- Права и обязанности владельцев ЛПХ

- Что значит эта форма налога и в чем ее особенности

- Как применять и в каких случаях ЕСХН

- Используемая процедура в случае перехода

- Положительные и отрицательные стороны ЕСХН

- Система налогообложения ЕСХН

- Плательщики и объекты

- Ставка налога

- Порядок оплаты

- Что нужно знать

- Переход на ЕХСН

- Расчёт налога с примерами

- Сроки уплаты налога

- Авансовые платежи

- Платежи по итогам года

- Ответственность за нарушения

- Когда применяется?

- Заключение

Как перейти на сельскохозяйственный налог: требования закона

Перейти на сельскохозяйственный налог не трудно: это происходит на основе добровольного волеизъявления. Для этого достаточно подать в налоговую службу уведомление заданного образца (Форма 26.1-1).

Сделать это можно как в момент постановки предприятия или ИП на государственный налоговый учет, так и в процессе дальнейшей работы. Важным условием является то, что перейти на ЕСХВ с другого налогового режима бизнесмены смогут только с начала следующего календарного года.

История. До 2013 года переход на ЕСХН носил заявительный характер, то есть после обращения предпринимателя или организации в налоговую службу с желанием применять ЕСХН, специалисты налоговой некоторое время рассматривали заявление и по результатам рассмотрения выносили решении о том, имеет ли право тот или иной заявитель применять сельскохозяйственный налог.

Нюансы

- Доход от сельскохозяйственной деятельности должен быть больше 70% от всех доходов ИП или юрлица. Если в составе всех доходов налогоплательщика размер доходов от сельскохозяйственной деятельности составит менее 70%, то такой налогоплательщик считается утратившим право на применение специального налогового режима: уплата налогов за такой период происходит по правилам общего режима налогообложения.

- При применении ЕСХН налогоплательщик учитывает доходы и расходы по кассовому методу, то есть датой получения доходов признаётся день поступления денежных средств в кассу (на банковский счёт), а расходами признаются затраты после их фактической оплаты.

- При продаже основных средств и нематериальных активов на ЕСХН до истечения трёх лет с момента учёта расходов на их приобретение (в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет — до истечения 10 лет с момента их приобретения) такой налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами и нематериальными активами и доплатить налоги по правилам общей системы налогообложения, а также уплатить пени.

- Для рыбного хозяйства есть дополнительные ограничения: численность работников не больше 300 человек и наличие собственных или зафрахтованных судов.

- ИП на ЕСХН не обязаны вести бухучет. От них требуется книга доходов и расходов и налоговая декларация. Юрлицам бухучет вести необходимо.

- ИП на ЕСХН не платит НДФЛ только за себя. ИП с работниками платит страховые взносы и НДФЛ с доходов работников и сдаёт отчётность.

- Изначально основным преимуществом ЕСХН считалось освобождение от НДС. Но покупателям могло быть невыгодно приобретать товары у тех, кто не уплачивает НДС, — они теряли право на получение вычета. Поэтому с 2019 года плательщики ЕСХН могут выбирать, платить НДС или пользоваться правом освобождения от него.

- Чтобы не платить НДС, нужно: подать заявление об этом одновременно с переходом на ЕСХН или в год регистрации фирмы или ИП; не превышать доход по деятельности на ЕСХН в 2021 году — 70 млн рублей, в 2022-м и далее — 60 млн рублей.

- ЕСХН можно совмещать с другим режимом налогообложения, например с патентной системой налогообложения.

- ЕСХН уплачивается в бюджет в два этапа: авансовый платёж до 25 июля текущего года и итоговый платёж, уменьшенный на размер авансового платежа, до 31 марта следующего года.

Как рассчитать налог?

В качестве примера

можно взять фирму, занимающуюся производством и поставкой меда.

В представленной

ниже таблице предоставлена информация о прибыли и затратах данной компании за

год.

| Период | Доходы.руб. | Расходы, руб. |

| Январь | 200 000 | 100 000 |

| Февраль | 220 000 | 90 000 |

| Март | 175 000 | 70 000 |

| Апрель | 180 000 | 65 000 |

| Май | 200 000 | 90 000 |

| Июнь | 210 000 | 100 000 |

| Итого за 1 полугодие | 1 185 000 | 515 000 |

| Июль | 210 000 | 80 000 |

| Август | 170 000 | 120 000 |

| Сентябрь | 150 000 | 95 000 |

| Октябрь | 210 000 | 90 000 |

| Ноябрь | 220 000 | 100 000 |

| Декабрь | 180 000 | 95 000 |

| Итого за 2 полугодие | 1 140 000 | 580 000 |

| Итого за год | 2 325 000 | 1 095 000 |

Налоговая база за первые 6 месяцев:

1 185 000 руб. -515 000 руб. = 670 000

Сумма налога за первые 6 месяцев:

670 000 руб. *6% = 40 200 руб.

Величина налоговой базы год: 2 325

000 руб.- 1 095 000 руб. = 1 230 000 руб.

Налог за год: 1 230 000 руб.*6% =

73 800 руб.

Итоговая годовая сумма налога: 73 800

руб.- 40 200 руб. = 33 600 руб.

Заполнение налоговой декларации

После завершения года фермер на ЕСХН заполняет налоговую декларацию по форме КНД 1151059. Её стоит скачать с официального сайта налоговиков. Он включает всего 3 раздела, где фермер последовательно заполняет данные о себе, о полученных доходах и понесённых расходах.

Декларацию можно представить самостоятельно в отделение ФНС или отправить в электронном виде через личный кабинет налогоплательщика. Второй вариант экономит время, но требует наличия электронной подписи.

Применение ЕСХН существенно упрощает жизнь производителя

Бухучет

Сумма выплат в бюджет при ЕСХН рассчитывается на основе информации о доходах и расходах, поэтому такие налогоплательщики ведут книгу учёта доходов и расходов. Доходы фиксируются по кассовому методу, а затраты — по факту выплаты.

Хотя сам расчёт суммы довольно прост, постоянно вести учёт доходов и расходов очень трудоёмко. Возможно, фермеру придётся нанять бухгалтера. К тому же, закон ограничивает перечень трат, которые можно засчитывать как расходы для уменьшения налоговой базы (указаны в 346.5 НК РФ).

Отчетность

Бесспорное преимущество с/х налогообложения — отсутствие какой-либо отчётности. Фермеры сдают всего одну декларацию по итогам года. Для подтверждения расчётов предприниматели ведут специальную книгу. Организацию такую книгу не ведут, а отражают все операции внутри бухгалтерского учёта.

Касса

Предпринимателям на сельскохозяйственном налогообложении не нужна обычная или онлайн-касса. Это ещё один приятный бонус, потому что с июля 2018 года почти все предприниматели должны были установить онлайн-кассы и работать только через них. Организации (ООО) обязаны работать через ККТ.

Налогоплательщики

Налогоплательщики ЕСХН — это организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого с/х налога в порядке, установленном НК РФ.

Сельскохозяйственными товаропроизводителями могут быть:

- Организации и индивидуальные предприниматели:

- производящие сельскохозяйственную продукцию;

- осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах);

- реализующие эту продукцию.

Все перечисленные выше условия должны быть соблюдены одновременно. Если компания не производит сельхозпродукцию, а только закупает ее, перерабатывает и продает, то они плательщиком ЕСХН стать не сможет.

Обязательное условие для перехода на ЕСХН — по итогам работы за календарный год, предшествующий году, в котором подается заявление о переходе на уплату ЕСХН, доля дохода от реализации произведенной сельскохозяйственной продукции должно составлять не менее 70% от общего дохода налогоплательщика.

- Сельскохозяйственные потребительские кооперативы — если по итогам их работы за предыдущий календарный год доля их доходов от реализации сельхозпродукции собственного производства членов данных кооперативов, а также от работ (услуг) для членов этих кооперативов составляет в общем объеме доходов не менее 70%.

- Градо- и поселкообразующие российские рыбохозяйственные организации, численность работающих в которых с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения соответствующего населенного пункта. Для них обязательным (для перехода на ЕСХН) являются следующие условия:

- в общем доходе от реализации товаров (работ, услуг) за предыдущий год доля их дохода от реализации их уловов и (или) произведенной собственными силами из них рыбной и иной продукции составляет не менее 70%;

- они осуществляют рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности, или используют их на основании договоров фрахтования (бербоут-чартера и тайм-чартера).

- Рыбохозяйственные организации и индивидуальные предприниматели.

Обязательные условия для перехода на ЕСХН:

- средняя численность работников, за каждый из двух календарных лет, предшествующих подаче уведомления, не превышает 300 человек;

- в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной собственными силами из них рыбной и иной продукции из водных биологических ресурсов за предшествующий год составляет не менее 70%.

Полный перечень сельскохозяйственных товаропроизводителей, которые вправе перейти на уплату ЕСХН, указан в статье 346.2 НК РФ.

Не вправе переходить на уплату единого сельскохозяйственного налога:

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- организации, осуществляющие деятельность по организации и проведению азартных игр;

- казенные, бюджетные и автономные учреждения.

К сельхозпродукции в целях налогообложения ЕСХН относятся:

- продукция растениеводства сельского и лесного хозяйства;

- продукция животноводства в т.ч. полученная в результате выращивания и доращивания рыб, а также других водных биологических ресурсов.

Закрытый перечень сельскохозяйственной продукции утвержден Постановлением Правительства РФ от 25 июля 2006 года N 458.

Ответственность за нарушение

Ответственен за представление отчетов и оплату налоговых платежей и взносов руководитель крестьянского хозяйства. Поэтому он персонально отвечает за то, чтобы все законодательные нормы соблюдались своевременно. Если же хозяйство не успеет сдать отчет или оплатить налоги, то к нему применяют штрафные санкции.

В частности, используя ЕСХН и не представляя своевременно отчеты, можно ждать штрафных санкций в суме от 5 до 30 % от размера налога. Причем их устанавливают за все месяцы просрочки, независимо от того, полные они или нет. При этом величина штрафных санкций не может быть меньше тысячи рублей.

Права и обязанности владельцев ЛПХ

Начнем с того, что же такое личное подсобное хозяйство, или ЛПХ.

Деятельность ЛПХ регламентирует

. Личным подсобным хозяйством может быть производство и переработка сельхозпродукции своими силами у себя на участке без регистрации ИП или юрлица, но предназначенные для удовлетворения нужд своей семьи. Продавать излишнюю продукцию, например, яйца, мясо, сало, или излишки урожая овощей и фруктов, владелец ЛПХ может, например, на рынке, но не имеет права торговать всем этим систематически и, тем более, в промышленных масштабах. Также на таком земельном участке можно построить жилой дом.

Налоги. Должен ли владелец ЛПХ платить государству налог с продаж излишков продукции? Нет, не должен, так как владелец ЛПХ не является предпринимателем. Также не нужно платить и НДС. Остается лишь имущественный налог, в том числе земельный — в размере 0,3% от кадастровой стоимости участка.

Документы и правила. Открыть ЛПХ можно только после получения земельного участка, который имеет назначение «для ведения личного подсобного хозяйства». В число обязанностей владельца ЛПХ входит лишь учет ЛПХ в похозяйственных книгах администраций своих сельских поселений. Также в каждом населенном пункте должны иметься правила содержания скота, весь скот должен иметь удостоверение ветврача о прививках и т.д. Существуют и различные ветеринарные правила. Например, по действующим ветправилам по африканской чуме свиней (АЧС) владельцы ЛПХ должны содержать свиней без выгула в закрытых помещениях, не допуская контакта с другими животными. Другое дело, что на практике эти требования зачастую не выполняются.

Помощники. Личное подсобное хозяйство ведется гражданами и членами их семей. Каких-то ограничений по степени родства нет, то есть фактически привлекать можно племянников, внуков, братьев и так далее. Нигде не говорится и о том, что семья должна обязательно проживать лишь на данном участке, то есть жить можно где угодно и приезжать на работу в любое время по мере надобности. А вот лиц “со стороны”, то есть наемных работников за плату, для ведения ЛПХ привлекать нельзя.

Размеры участка. Минимальный размер земельного участка для ведения личного подсобного хозяйства устанавливается правовыми актами органов местного самоуправления, максимальный размер земельного участка не должен превышать 0,5 га. Впрочем, по региональным законам размер этот может быть увеличен, но не более, чем в пять раз, то есть до 2,5 га. Такой предел, например, установлен в Татарстане.

Ограничения поголовья. Один из наиболее частых вопросов среди владельцев ЛПХ, касается максимальной численности животных для разведения, например, поголовья крупного рогатого скота или свиней. Но в 112-ФЗ каких-либо ограничений по этому вопросу не оговаривается. То есть федеральное законодательство ограничений пока не предусматривает. Однако, на региональном уровне желательно со всеми требованиями к ЛПХ лучше внимательно ознакомиться. Например, из-за вспышек болезней домашних животных, например, африканской чумы свиней, некоторые субъекты могут рекомендовать ЛПХ ограничить поголовье свиней. Кроме того, возможность введения квот на максимальное количество скота регионами обсуждается и в Госдуме. Ведь некоторые ЛПХ содержат порой более стада числом более тысячи голов, что свидетельствует о фактическом осуществлении предпринимательской деятельности. Предполагается, что новые поправки начнут действовать с 1 июля 2022 года.

Если ваша деятельность выходит за рамки описанного выше, то скорее всего, вам подойдут следующие варианты. А именно — формат самозанятости или ИП на ЕСХН.

Что значит эта форма налога и в чем ее особенности

Единый сельскохозяйственный налог (ЕСХН) – объединяет внесение в бюджет нескольких форм налогов одним платежом – на прибыль, НДС и на имущество организаций и страховых взносов.

Важно: при этом исключается налог, который необходимо уплачивать согласно статьям ТК и НК РФ. Этот вид налога имеет отношение к одному из 5 специальных налогов, и применим в области изготовления продукции:

Этот вид налога имеет отношение к одному из 5 специальных налогов, и применим в области изготовления продукции:

- Сельского хозяйства;

- Лесного;

- Любого вида рыбного хозяйства;

- Растениеводства;

- Животноводства.

Особенности данного налога кроются в возможностях и перспективах для перешедших на данный вид граждан и компаний:

- Налог имеют право применять только те производители, доля дохода которых состоит не менее, нежели на 70% от производства подобной продукции;

- Переход на данный вид налогообложения доступен с 20 октября по 20 декабря в году перед тем, когда планируется переход;

- Налоговый период составляет год, отчетный – 6 месяцев;

- Налог подразумевает обложение дохода за минусом расхода. Определяются данные величины согласно нормативным актам, при этом доход означает сумма, поступившая по факту на кассовый счет, а расчет – сумма, по факту выплаты, поступившая на счет контрагента;

- Налоговая база – денежная величина доходов, выраженная в рублях за минусом расходов;

- Налоговая ставка по данному спецпредложению – 6%;

- Все суммы предполагаемые к выплате вносятся по месту расположения предприятия или проживания ИП;

- Отчетную документацию следует подавать не позже 31 марта года следующего за отчетным.

Все данные особенности предоставляют возможность производителям продукции сельского хозяйства снизить налоговую базу и упростить процедуру отчетности.

Отчетность, определение эффективности применения ЕСХН и порядок уплаты рассмотрены в этом видео:

Как применять и в каких случаях ЕСХН

Использовать ЕСХН доступно для любого производителя, а не переработчика продукции при создании нового объекта или с 1 января любого года.

Важно: использование данного налога и прекращение его применения дело добровольное. При этом следует подать заявление по форме утвержденного Уведомления о переходе

При этом следует подать заявление по форме утвержденного Уведомления о переходе.

Если хозяйство по производству продукции только создается, то необходимо сообщить о применении ЕСХН в течение месяца с момента постановки на учет.

Если же это переход уже существующего хозяйства, то заявление пишется с 20.10 до 20.12 предыдущего года. Уведомление подается по месту нахождения предприятия.

Используемая процедура в случае перехода

Важно: при переходе необходимо уложится в сроки, положенные для выполнения уведомления, если эти сроки не соблюдены, плательщик автоматически остается на предыдущем виде налогообложения. Уведомление подается с соблюдением всех требований инстанций

Уведомление подается с соблюдением всех требований инстанций.

При этом следует помнить, что те предприниматели, которые начали пользоваться ЕСХН, не располагают возможностью изменить вид обложения до конца налогового периода.

Переход с ЕСХН возможен только с января будущего года, об этом и о новом избранном виде налога обязательно ставятся в известность налоговые органы до 15 января.

Если налогоплательщик по тем или иным причинам по итогам прошедшего года преступил установленные критерии, он лишается возможности применять сельскохозяйственный налог с начала года произошедшего нарушения.

При утере возможности так налогооблагаться необходимо тоже уведомить органы о новом приемлемом виде налога в течение 15 дней с момента окончания налогового периода.

Положительные и отрицательные стороны ЕСХН

Среди преимуществ существуют следующие позиции:

- Замена сразу нескольких видов налогов, что предельно облегчает ведение бизнеса;

- Облегченное выполнение учета за счет освобождения от уплаты НДС;

- Удобные сроки оплаты и отчетности.

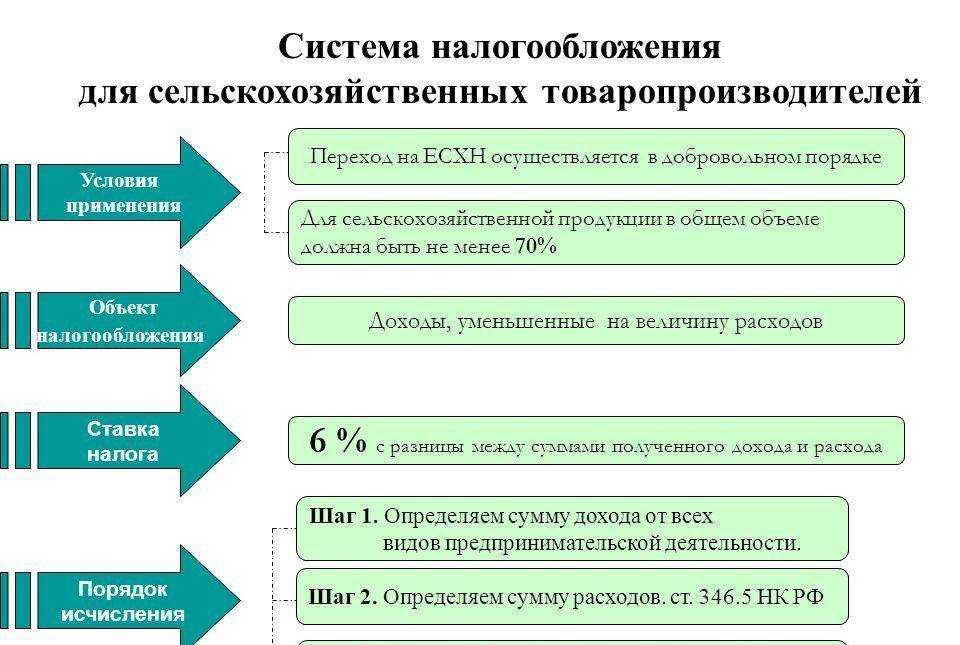

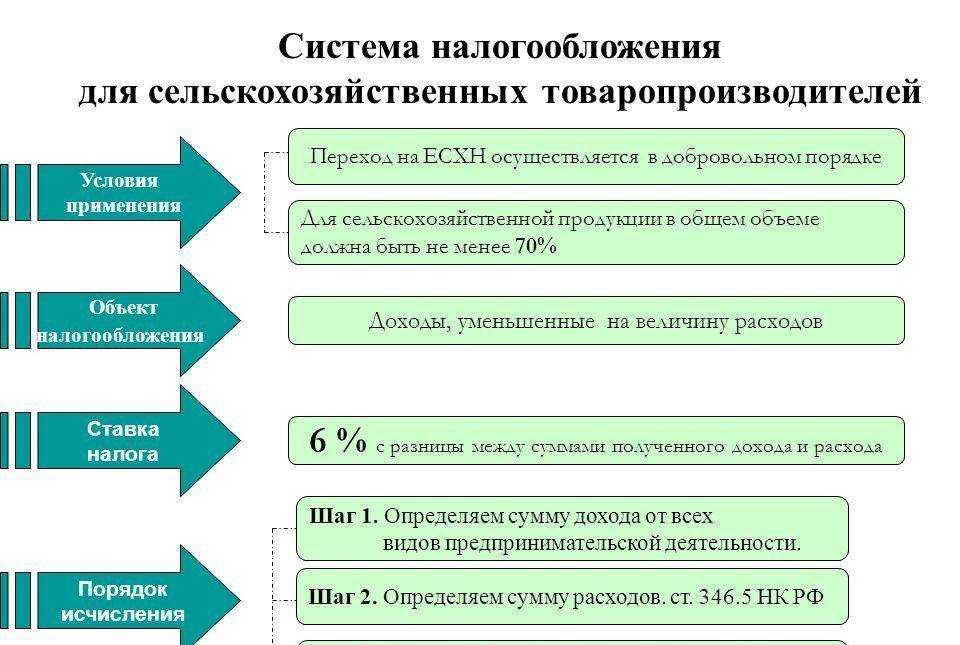

Система налогообложения для сельскохозяйственных товаропроизводителей.

Система налогообложения для сельскохозяйственных товаропроизводителей.

Минусом являются:

- Обязанность подачи уведомления в строгом временном режиме;

- Доходность по заявленному виду работ должна превышать 70%;

- Низкий уровень допустимых расходов, ниже чем при ОСН;

- Нет возможности возмещения убытков, в итоге неоправданно большие затраты остаются без компенсации.

Система налогообложения ЕСХН

Важно: данная система недоступна для предприятий, занимающихся первичной или последовательной переработкой сельскохозяйственной продукции.

С начала 2017 года в список допустимых предприятий для использования ЕСХН включены, предоставляющие услуги производителям сельскохозяйственных товаров в области животноводства и растениеводства.

Речь идет о вспомогательных мероприятиях:

- Участие в посевной;

- Уборка урожая;

- Уход за садом;

- Выпас скота и прочее.

При этом выручка от предоставления подобных услуг должна быть в приоритете и составлять от 70%.

Плательщики и объекты

Важно: объектами налогообложения являются доходы, уменьшенные на расходы. В роли плательщиков выступают:

В роли плательщиков выступают:

- Производители сельхозпродукции;

- Предприятия, предоставляющие услуги данным производителям;

- Рыбохозяйственные организации;

- ИП, занимающиеся отловом водного биологического продукта.

Не имеют право на данный вид налога:

- Предприятия, выпускающие подакцизный товар;

- Компании, специализирующиеся на игорном бизнесе;

- Казенные, бюджетные и автономные учреждения.

Ставка налога

Согласно НК РФ ставка фиксирована и равна 6%.

Для областей Крымского полуострова она уменьшена с января 2015 года до 0.5%. Начиная с 2017 года и до конца 2021 года, для этих регионов она повышена и останется неизменной в пределах 4%.

Порядок оплаты

- Вносить аванс следует до 25 числа месяца после полугодия;

- Выполнять оплату за весь год следует до 31 марта следующего за отчетным годом периода.

При этом авансовые платежи засчитываются в счет налога также в конце года. Как заполнить и правильно составить авансовый отчет вы узнаете здесь.

Оплату доступно выполнить:

- Через банк-клиент;

- Посредством заполнения платежного поручения.

Что нужно знать

С начала 2017 года в базу расходов доступно вносить затраты на проверку квалификации сотрудников.

С октября 2017 года будут увеличены размеры пени за отсутствие платежа свыше 30 дней. Ее исчисление будет производиться по следующим ставкам:

- Отталкиваясь от 1/300 ставки рефинансирования Центрального банка на момент просрочки, начиная от ее первого и заканчивая ее последним днем;

- Отталкиваясь от 1/150 ставки рефинансирования ЦБ РФ актуальной на момент 31 дня задержки выплат.

Юрлицо в любом случае заплатит 1/300 данной ставки, начиная с 10 месяца 2017 года вне зависимости от срока недоимок.

Переход на ЕХСН

Применение сельскохозяйственного налога добровольное: производитель может использовать его, а может остановиться на другом режиме налогообложения, если он кажется ему выгоднее. Есть 2 варианта: при регистрации и с января нового года.

Допустим, фермер регистрирует свой бизнес. Он гарантирует, что все 100% его выручки будет обеспечивать с/х продукция. Фермер может написать уведомление о переходе на ЕСХН в первый месяц после регистрации. Если он не успел этого сделать, применять сельскохозяйственное налогообложение разрешается только с 1 января нового года.

Для перехода в обоих случаях требуется отправить в местное отделение ФНС уведомление по форме КНД 1150007.

Расчёт налога с примерами

Налогооблагаемой базой считается сумма доходов предпринимателя за разницей понесённых расходов. При этом ставка составляет всего 6%. Доходы считаются по кассовому методу, а расходы — по факту выплаты. То есть, фермер должен иметь подтверждение всех расходов.

Рассмотрим пример. Фермер работает в сфере молочного разведения крупного рогатого скота и за год заработал 3,5 миллиона рублей. Но содержать КРС дорого, поэтому его расходы составили 2,1 миллиона рублей. На все траты у него есть подтверждающие документы. Сколько он должен заплатить государству?

(3 500 000 — 2 100 000) х 6% = 84 000 рублей.

ЕСХН доступна только производителям товаров, перекупщики не могут применять этот режим

Сроки уплаты налога

ЕСХН платят дважды в год: по итогам 6 месяцев и по завершению года. Выплаты по итогам полугодия называются авансовыми платежами. Разумеется, они засчитываются в итоговую сумма налога за год. Уплатить налог можно двумя способами: через платёжное поручение в банке или через приложение банка, где открыт расчётный счёт.

У с/х налога всего 2 выплаты в год: против ежеквартальных выплат на упрощёнке или ежемесячных на ОСНО.

Авансовые платежи

Авансовый платёж фермер вносит в течение 25 дней после окончания первого полугодия, то есть до 25 июля. Расчёт суммы производится по той же формуле, а в качестве данных используются сведения из бухгалтерской документации. Предположим, фермерское хозяйство в течение полугода израсходовало 300 тысяч рублей на рассаду и 1 миллион рублей на содержание животных, при этом заработало только 2 миллиона рублей. Сколько оно должно в ФНС?

(2 000 000 — 1 000 000 — 300 000) х 6% = 42 000 рублей.

Платежи по итогам года

По итогам 1 года фермер заполняет декларацию и платит налог в полном объёме. Это необходимо успеть до 31 марта. В противном случае начислят штраф. Продолжим пример из предыдущего абзаца, то есть учтём, что фермер внёс авансовый платёж на сумму 42 000 рублей. За год доходы хозяйства составили 5,5 миллионов рублей, а расходы — 2,3 миллиона. Что фермер должен налоговой?

(5 500 000 — 2 300 000) х 6% = 192 000 рублей. Это весь налог за год, но фермер уже внёс аванс, поэтому должен меньше:

192 000 — 42 000 = 150 000 рублей.

Ответственность за нарушения

Несоблюдение сроков сдачи отчётности и выплата суммы в неполном объёме (даже ошибочная) наказываются штрафами. За просрочку подачи декларации — до 30% от просроченной выплаты, но не меньше 1 тысячи рублей. За неуплату налога начислят от 20% до 40% от его суммы. Например, если фермер из предыдущего примера будет уклоняться от своевременной выплаты налога, ему придётся внести минимум 20%: 150 000 х 20% = 30 000 рублей.

Когда применяется?

Система налогообложения ЕСХН станет удобным предложением для бизнесменов: он относится к лицам, для предпринимательской деятельности которых характерно производство чего-либо, что можно отнести к сельскохозяйственной продукции. Общий список законодательством предусмотрен:

- сельское хозяйство;

- лесное хозяйство;

- растениеводство;

- животноводство;

- выращивание и доращивание рыбы и иных «ресурсов», относящихся к водяной биосреде.

Сюда же относятся организации, занимающиеся рыбным хозяйством. Для многих из таких организаций переход на единый сельхозналог может быть наиболее интересным вариантом.

Налогоплательщики ЕСХН – любые компании и ИП, выпускающие товары сельскохозяйственного назначения. Бизнесмены или организации, которые не являются производителями, хотя их деятельность и связана с сельхозпродукцией, не входят в список тех, кто может применять ЕСХН. Сюда относятся, например, фирмы по промышленной переработке производимого товара. Подавать заявление на переход такие компании могут, но оно будет отклонено – возможно, уже на этапе подачи.

О таком виде налога говорится в видео.

https://youtube.com/watch?v=dErX6wvf80U

Заключение

Проведённое исследование единого сельскохозяйственного налога позволяет сделать следующие выводы.

Еще до момента перехода на новый налоговый режим в виде ЕСХН предприятиям необходимо провести подготовительную работу, которая позволит свести к минимуму возможные потери. Принимаемые государством меры по совершенствованию системы ЕСХН оказывают положительное влияние на развитие сельского хозяйства, растут поступления этого налога в бюджет. В целом эти изменения сведены к тому, что принципы исчисления единого сельскохозяйственного налога (ЕСХН) максимально приближены к принципам упрощенной системы налогообложения.

Ранее единый сельскохозяйственный налог устанавливался региональными законами и сельскохозяйственный производитель был обязан переходить на его уплату, если в регионе местные власти ввели этот налог. С 2004 г. ЕСХН действует на всей территории России, и переход на его уплату и возврат к общему режиму налогообложения осуществляются добровольно.

Согласно п. 3 ст. 346.1 НК РФ при переходе на уплату ЕСХН организации освобождаются от уплаты:

• налога на прибыль;

• налога на добавленную стоимость (кроме НДС, уплачиваемого на таможне и в качестве налогового агента);

• налога на имущество организаций;

• единого социального налога.

Индивидуальные предприниматели, уплачивающие ЕСХН, перестают быть плательщиками:

• налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (по имуществу, которое используется в предпринимательской деятельности);

• единого социального налога. Положения гл. 26.1 НК РФ распространяются на крестьянские (фермерские) хозяйства.

Крестьянское (фермерское) хозяйство осуществляет деятельность без образования юридического лица, и глава этого хозяйства признается предпринимателем с момента его государственной регистрации. На крестьянское (фермерское) хозяйство распространяются правила, установленные для индивидуальных предпринимателей.

Организации и предприниматели, перешедшие на уплату ЕСХН, продолжают уплачивать страховые взносы на обязательное пенсионное страхование, а также все иные налоги в соответствии с общим режимом налогообложения, в том числе плату за пользование водными объектами, налог на добычу полезных ископаемых и другие, если плательщиками таковых будут являться. Кроме того, во исполнение статей гл. 26.1 НК РФ, введенных Законом № 147-ФЗ, в обязательном порядке плательщиками, перешедшими на уплату ЕСХН, должен исчисляться и уплачиваться земельный налог. Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, не освобождаются от исполнения предусмотренных Налоговым кодексом обязанностей налоговых агентов.