- Виды поездок и их сроки

- Главный бухгалтер

- Командировочное удостоверение

- Документальное оформление командировок

- Какие документы упоминаются в Положении о командировках

- Какие формы документов использовать

- Итоговый список документов для оформления командировки

- Водитель

- В каких случаях возникает необходимость оформлять отчетные документы для командировочных

- Перечисляем в положении документы, подтверждающие расходы

- Суточные и авансовые платежи

- Нюансы

- В командировку — как на работу

- Продолжительность командировки

- Работа в выходные — оплата в двойном размере

- Бухгалтерский учет командировочных расходов

- Отчет о командировке

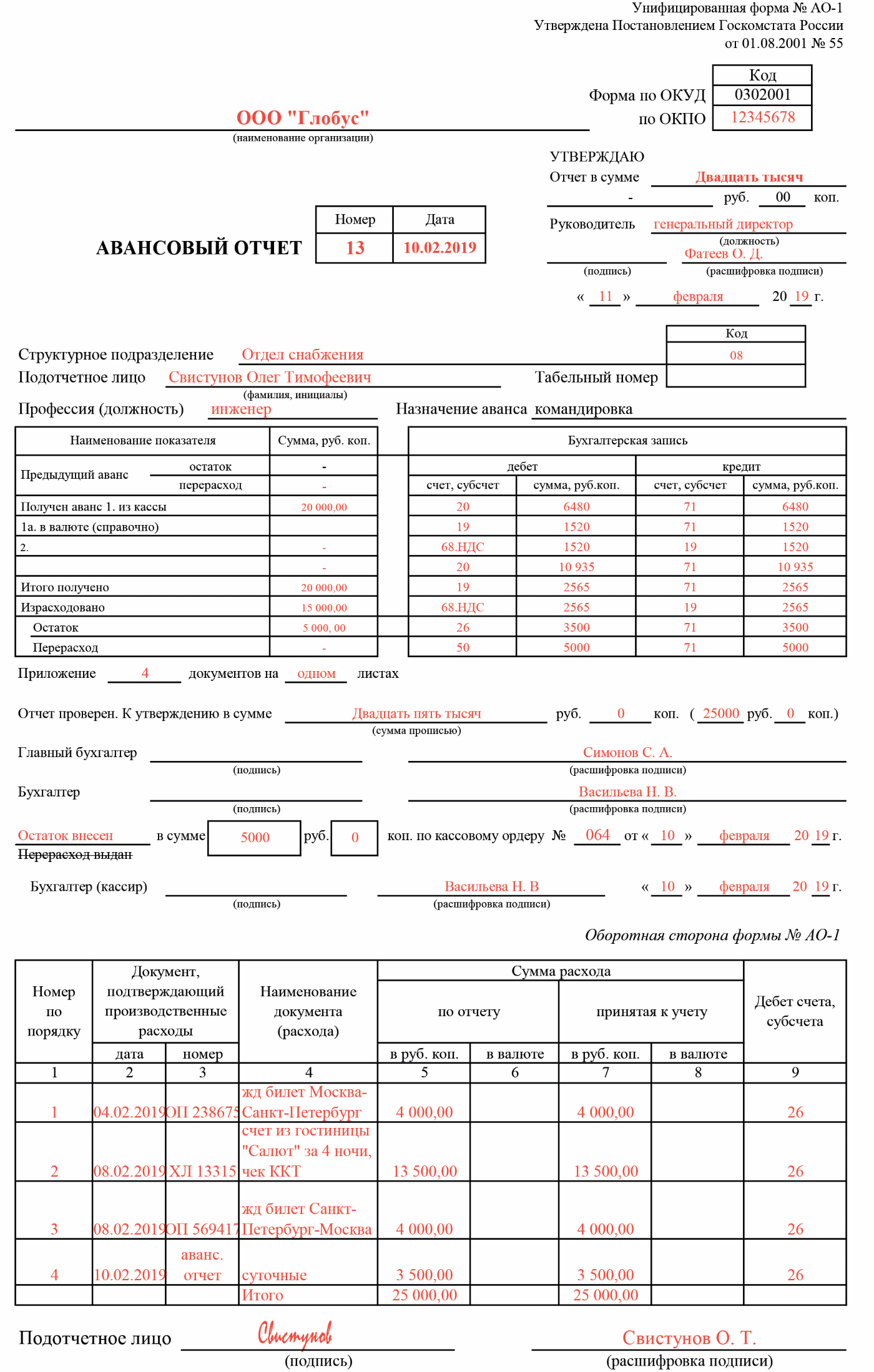

- Образец заполнения бланка авансового отчета

- ДОКУМЕНТАЛЬНОЕ подтверждение командировочных, ОТЧЕТ о командировке

- Авансовый отчет

- Как подтверждаются расходы на проезд

- Как подтверждаются расходы на аренду жилья

- Как подтверждаются расходы на такси

Виды поездок и их сроки

Поездки с корпоративным заданием могут классифицироваться в зависимости от разных характеристик. Так, по территориальному признаку выделяют поездки по территории Российской Федерации и в иностранные государства. По срокам командировки выделяют краткосрочные и долгосрочные. По составу командируемых — групповые и одиночные. Также могут быть плановые и внеплановые командировки.

На сегодняшний день в законодательстве нет четких указаний по поводу сроков поездки. Ни минимальных, ни максимальных ограничений нет. Руководство организации самостоятельно определяет сложность поставленной задачи и время, которое требуется для ее выполнения. Раньше ограничения существовали. Считалось, что максимальная длительность командировки не может превышать сорока дней. В строительстве максимальный порог командировки достигал года.

Главный бухгалтер

Иногда в поездки направляют главного бухгалтера. Стоит отметить, что бухгалтер на любом предприятии – это финансово ответственное лицо. Ведь именно этот человек ведет отчет по финансам, денежным и имущественным делам. Поэтому можно сказать, что сотрудник просто привязан к своему месту работу. Если же его отправляют в командировку, то оформляется трудовой договор по совместительству

Особенно это важно сделать в том случае, если работник уезжает более чем на один месяц

Цели для такой рабочей поездки главного бухгалтера предприятия могут быть следующие:

- Проверка отчетности и бухгалтерии в филиале предприятия;

- Создание новой базы данных на предприятии, которое открылось совсем недавно;

- Принятие дел. Такое происходит в том случае, если бухгалтера переводят на новую должность в другой город. Первое время ему потребуется поездить на предприятие, чтобы перенять все документы и вникнуть в курс дела;

- Повышение квалификации. Обучение или поездка на конференцию может в значительной мере поднять профессионализм бухгалтера, что в дальнейшем поможет ему грамотно вести отчетность.

Командировочное удостоверение

Согласно п. 7 Положения на основании решения работодателя работнику оформляется командировочное удостоверение, подтверждающее срок его пребывания в командировке (дата приезда в пункт (пункты) назначения и дата выезда из него (из них)), за исключением направления в командировку за пределы территории РФ.

Неоднозначен вопрос о необходимости оформления командировочных удостоверений при однодневных командировках. Минтруд, рассматривая вопрос оформления таких командировок в Письме N 14-2-291, не согласился с необходимостью оформления удостоверения. Свою позицию ведомство обосновывало п. 2 Инструкции и мнением Минфина, представленным в Письме от 26.05.2008 N 03-03-03/06/2/60, согласно которым командировочное удостоверение может не выписываться, если работник должен возвратиться из командировки в место постоянной работы в тот же день, в который он был командирован.

Позднее Минтруд поменял свою точку зрения и посчитал, что командировочное удостоверение при направлении работника в однодневную командировку все-таки необходимо. В Письме от 28.11.2013 N 14-2-242 ведомство указало: пунктом 7 Положения определено, что при направлении работников в служебные командировки необходимо оформлять командировочное удостоверение, за исключением случаев, указанных в п. 15 Положения. Иные случаи, когда командировочное удостоверение не оформляется, не установлены.

Таким образом, можно сделать вывод, что командировочное удостоверение необходимо оформлять во всех случаях служебных поездок по территории России, в том числе при однодневных командировках.

Следующий вопрос, который волнует работодателей: как подтвердить факт нахождения работника в командировке, если нет возможности проставить отметки о прибытии и выбытии?

Минтруд в Письме N 14-2-291 высказался по данному вопросу. В частности, ведомство указало: действительно, фактический срок пребывания в месте командирования определяется по отметкам о дате приезда в место командирования и дате выезда из него, которые делаются в командировочном удостоверении и заверяются подписью полномочного должностного лица и печатью организации, в которую командирован работник, для засвидетельствования такой подписи. Но в случае невозможности проставить в командировочном удостоверении отметки о прибытии в место командирования и выбытии из него факт нахождения в месте командировки в установленное время может быть подтвержден иными документами, в частности:

— приказом (распоряжением) о направлении работника в командировку;

— служебным заданием для направления в командировку и отчетом о его выполнении;

— проездными документами, из которых следуют даты прибытия и выбытия из места назначения;

— счетом гостиницы, подтверждающим период проживания в месте командирования.

Аналогичная позиция представлена в Письме Минфина РФ от 16.08.2011 N 03-03-06/3/7.

Чтобы не возникало трудностей с контролирующими органами, рекомендуем порядок документального оформления командировочного удостоверения закрепить во внутреннем локальном документе организации.

Документальное оформление командировок

Какие документы упоминаются в Положении о командировках

Документы и действия при направлении в командировку:

- Для направления работника в командировку необходимо письменное решение работодателя (п. 3 Положения о командировках). Обычно это приказ о направлении работника в командировку.

- При направлении в командировку работнику выдается денежный аванс на оплату расходов по проезду и найму жилого помещения и суточные для дополнительных расходов, связанных с проживанием вне места постоянного жительства (п. 10 Положения о командировках)

По возвращении из командировки:

По возвращении из командировки работник должен представить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу. К авансовому отчету прилагаются документы, подтверждающие расходы работника, связанные с командировкой (п. 26 Положения о командировках).

Документы для подтверждения срока фактического пребывания в командировке (п. 7 Положения о командировках):

- Основными документами для подтверждения фактического срока пребывания работника в командировке являются проездные документы.

- Если работник едет в командировку на служебном или личном транспорте, то ему необходимо оформить служебную записку, в которой указать фактический срок пребывания в командировке, и приложить к ней документы, подтверждающие использование транспорта для проезда к месту командирования и обратно (это могут быть путевой лист, маршрутный лист, счета, квитанции, кассовые чеки и иные документы, подтверждающие маршрут следования транспорта).

- Если проездных документов нет, то срок пребывания в командировке подтверждается документами по найму жилого помещения в месте командирования (квитанция, талон из гостиницы либо иной документ, подтверждающий заключение договора на оказание гостиничных услуг по месту командирования).

- При отсутствии проездных документов и документов по найму жилого помещения для подтверждения фактического срока пребывания в месте командирования потребуется служебная записка от работника и (или) иной документ, содержащий подтверждение принимающей стороны о сроке прибытия работника к месту командирования и убытия из места командирования.

Какие формы документов использовать

Работодатель самостоятельно определяет, какими документами будет оформляться направление в командировку (их следует закрепить в локальном нормативном акте организации).

Можно использовать формы документов, утвержденные Постановлением Госкомстата РФ от 05.01.2004 N 1.

Итоговый список документов для оформления командировки

| Документ | Обязательный или нет | Форма |

| Приказ о направлении в командировку | Обязательный | Т-9/Т-9а Форма работодателя |

| Служебное задание | Не обязательный | Т-10а Форма работодателя |

| Служебная записка от работника | Обязательный при отсутствии проездных документов | Произвольная форма Форма работодателя |

| Служебная записка с подтверждением принимающей стороны (командировочное удостоверение) | Обязательный при отсутствии проездных документов и документов по найму жилого помещения | Произвольная форма Т-10

Форма работодателя |

| Авансовый отчет | Обязательный | АО-1 |

| Отчет о выполнении служебного задания | Не обязательный | Произвольная форма Форма работодателя |

Водитель

Данный пункт несколько сложнее остальных, ведь должность водителя часто и так предполагает разъездную работу, а это значит, что такие поездки нельзя назвать командировками. Однако, это работает только на определенной местности. Если же водителю необходимо отвести своего непосредственного начальника в другой регион, то это уже считается командировкой.

В том случае, если водителю требуется уехать в другой город более чем на один день для проверки своего транспортного средства, это также оформляется как командировка. Ведь содержание машины в надлежащем качестве – это его прямые обязанности по трудовому договору.

В каких случаях возникает необходимость оформлять отчетные документы для командировочных

Если появилась производственная необходимость отправить работника в командировку, нужно определить, кто из сотрудников компании сможет выполнить возложенную на него миссию. Речь идет не о полномочиях человека, а о некоторых ограничениях, предусмотренных Трудовым кодексом. Так, не допускается посылать в командировки следующих лиц:

Женщины с малолетними детьми могут быть откомандированы предприятием при наличии их письменного согласия и отсутствия медицинских противопоказаний.

Официально ездить в командировки имеют право только сотрудники, заключившие трудовые договоры с данной организацией.

Но таким правилом работодатели пренебрегают и отправляют в поездку:

- Работников, оформленных по гражданско-правовому договору или соглашению;

- Представителей компаний-партнеров, то есть лиц, которые не вступали с ними в какие-либо трудовые отношения.

В таких ситуациях документы на командировку не стоит оформлять. Однако возмещение затрат на поездку (командировочные расходы) и отчетные документы (учет этих расходов организацией) вполне реальны. Для этого нужно официально предусмотреть порядок компенсационных выплат и их взаимосвязь с выполненным участком работ.

Не так давно пакет служебной документации на поездку комплектовался на основании служебного задания, командировочного удостоверения и отчета о проделанной работе. Затем его усовершенствовали и расширили.

Поговорим детальнее, для чего нужен каждый из выездных документов, и что следует за нарушениями в их оформлении.

Как составляется командировочный приказ?

В любой организации существует утвержденный типовой бланк приказа, предусмотренный Госкомстатом в Постановлении № 1 от 05.01.2004. В нем обязательно должны фигурировать Ф. И. О. работника, цель поездки и место назначения, дата выезда и его продолжительность.

Данный приказ утверждается работодателем, регистрируется в соответствующем журнале и передается на ознакомление будущему исполнителю.

Авансовый отчет

Чтобы работник смог приобрести билеты для поездки и забронировать номер в гостинице для проживания, ему выдаются подотчетные наличные деньги. При возвращении на предприятие он обязан сделать отчетные документы для командировочных, то есть заполнить бланк авансового отчета с документальным подтверждением всех своих расходов, оплаченных из полученной суммы.

Авансовый отчет подается в бухгалтерию не позднее 3-х дней со времени возвращения на рабочее место. Бухгалтеры проверяют правильность его составления и подлинность подтверждающих документов. Если замечаний и нарушений не обнаружено, выданная работнику сумма денег списывается и, соответственно, его расходы компенсируются.

Как оформляется командировка в табеле?

Дни отсутствия сотрудника, находящегося в командировке, проставляются в табеле рабочего времени под индексом «К» без указания фактически отработанных часов, что считается необязательным.

Когда работник по согласованию с руководством трудится в выходные дни или праздники, это обязательно указывается в табеле буквенным кодом «К-В», причем оплата за эти дни производится вдвое больше.

Как оформить служебную записку?

Когда сотрудник отправляется в служебную поездку на персональном автотранспорте, проездные билеты на него не оформляются. В данном случае по возвращению на работу он подает служебную записку с указанием продолжительности поездки (время отъезда и прибытия).

Расходы, понесенные во время командировки с использованием личного автомобиля (топливо, парковка), считаются служебными расходами и компенсируются работодателем. Списание суммы долга, подкрепленное только служебной запиской, не допускается. Должны присутствовать соответствующие отчетные документы для командировочных.

Для этого документа типовая форма не предусмотрена, он составляется в свободной форме, но обязательно содержит название организации, должность и Ф. И. О. работника, пункт назначения и срок командировки, данные об автомобиле, дата и подпись командированного.

Служебная записка оформляется, если сотрудник использует государственный, попутный или другой вид автотранспорта, а точнее ‒ при невозможности приобретения билетов для проезда.

Перечисляем в положении документы, подтверждающие расходы

Транспортные расходы

Проезд сотрудника по территории нашей страны или за ее пределы, связанный с выполнением служебных поручений, всегда сопряжен с дополнительными расходами. Если планируется командировка по России, первоначальными затратами работодателя при отправке сотрудника в командировку будут расходы на проезд к месту назначения (при загранкомандировках расходы начинаются с оформления виз, загранпаспортов и т. д. — об этом поговорим отдельно).

Современные способы перемещения в пространстве достаточно разнообразны: поездами, самолетами, автобусами, такси. Кроме того, в качестве командировочного транспорта может выступать личный автомобиль сотрудника или арендованное ТС.

С привычными всем проездными документами все предельно просто: их оригиналы прикладываются к авансовому отчету, а стоимость проезда без труда включается в налоговые расходы. Однако современные реалии вносят корректировки и в этот всем понятный и привычный порядок учета транспортных командировочных расходов.

Стремительное внедрение в нашу жизнь электронных документов порождает разногласия между налогоплательщиками и налоговыми контролерами относительно признания на их основе расходов на перемещение сотрудников в служебных поездках.

Помочь при этом могут разъяснения чиновников. К примеру, в письме Минфина России от 19.06.2015 № 03-03-07/35548 сказано, что для документального подтверждения расходов на проезд при приобретении авиабилета в бездокументарной форме (электронного билета) достаточно посадочного талона и распечатанной багажной квитанции (маршрут-квитанции). Талон подтвердит перелет командированного сотрудника по указанному в электронном билете маршруту, а стоимость перелета обоснует маршрут-квитанция.

В письме от 09.10.2017 № 03-03-06/1/65743 чиновники Минфина уточнили, что распечатанный электронный посадочный талон, на котором отсутствует штамп о досмотре пассажира, не может подтверждать расходы на перелет. В этом случае факт перелета можно подтвердить справкой о перелете, выданной авиаперевозчиком или его представителем.

Как, по мнению Минфина, подтвердить расходы на перелет при отсутствии документов, см. .

О некоторых нюансах признания командировочных транспортных расходов читайте в материалах:

- «Можно ли учесть для прибыли оплату дня пути в командировку или из нее, если он приходится на выходной?»;

- «Можно ли учесть штраф за возврат билета?».

Расходы на проживание

Алгоритм возмещения расходов на проживание также должен найти отражение в положении о командировках (ст. 168 ТК РФ, пп. 11, 13, 14, 21 положения № 749)

Это имеет немаловажное значение для признания налоговых расходов, учитываемых при расчете налога на прибыль или УСН-налога: такая возможность возникает только при наличии подтверждающих документов (п. 1 ст

252, подп. 12 п. 1 ст. 264 НК РФ, письмо Минфина России от 03.03.2015 № 03-03-07/11015).

Для самого работника вопрос о компенсации расходов на проживание в служебной поездке тоже не безразличен: полученная им компенсация неподтвержденных расходов в суммах, превышающих установленные нормы, облагается НДФЛ (абз. 10 п. 3 ст. 217, ст. 210 НК РФ).

Варианты проживания работника в месте выполнения служебного поручения не менее разнообразны, чем виды используемого для служебных поездок транспорта. Самым простым в плане документального подтверждения расходов считается проживание в гостинице.

В этом случае достаточно представить в бухгалтерию работодателя бланк строгой отчетности из гостиницы (он должен соответствовать требованиям положения, утвержденного постановлением Правительства от 06.05.2008 № 359) или иной аналогичный документ (квитанцию к приходному кассовому ордеру по форме КО-1, кассовый чек).

Счет из гостиницы является БСО и в силу этого подтверждает расходы даже при отсутствии кассового чека. Против такого подхода не возражают чиновники Минфина России (письмо от 18.08.2010 № 03-03-06/1/556) и судьи (постановление ФАС Московского округа от 29.02.2008 № КА-А40/14043-07).

Если работодатель арендует жилье для командированного сотрудника и несет расходы на оплату аренды, признать такие расходы можно только за дни фактического проживания в нем сотрудника (письма Минфина России от 25.03.2010 № 03-03-06/1/178, УФНС России по г. Москве от 16.04.2010 № 16-15/040653@).

Об учете арендных командировочных расходов читайте в статье «Как признать в налоговом учете расходы на аренду квартиры для командированных работников?».

Суточные и авансовые платежи

Сумма суточных считается по формуле:

ЛС х КДК

- ЛС — установленный лимит суточных,

- КДК — количество дней командировки.

Расходы на проезд определяются исходя из стоимости билетов туда и обратно. Можно приобрести их заранее, тогда в заявку на аванс включается их фактическая стоимость. Если используется транспортное средство предприятия или личный автомобиль сотрудника, считается пробег туда — обратно и перемножается на норму расхода ГСМ.

Лимит стоимости проживания в командировках определяется отдельным приказом по предприятию. Он может варьироваться в зависимости от должности командируемого и места командировки. Например:

- 2500 рублей в день для специалистов во всех городах РФ кроме Москвы и Санкт-Петербурга, и 3000 рублей в день для специалистов при проживании в Москве и в Санкт-Петербурге;

- 3000 рублей и 4000 рублей соответственно — для руководителей.

Сумма превышения может быть компенсирована (с учётом удержания НДФЛ и страховых взносов).

В командировочных расходах счёт бухгалтерского учёта на аванс и суточные используется один и тот же — 71:

- Дт 71 — Кт 51 если аванс перечислен на карту сотрудника;

- Дт 71 — Кт 50 если деньги получены наличными из кассы.

Нюансы

Существует и ряд дополнительных нюансов, о которых работник и работодатель должен помнить. Нередко сотрудники считают, что их посылают в поездки слишком часто. Однако Трудовой кодекс не накладывает ограничения на количество командировок. При этом должна соблюдаться продолжительность рабочего дня и предоставляться выходные.

Иностранные сотрудники также могут быть направлены в поездку, но при условии, что у них имеется разрешение на осуществление деятельности на территории, на которой будет выполняться служебная задача. Если патент отсутствует, продолжительность поездки не может превышать больше 10 суток. Если сотрудник является высококвалифицированным, он имеет право работать без разрешения в течение 1 месяца. Для представителей творческих профессий ограничение снимается.

https://youtube.com/watch?v=c2ERUA1AxYw

В командировку — как на работу

Нередко работников отправляют в командировки, непосредственно связанные с производственной деятельностью фирмы. К примеру, если фирма оказывает услуги в соседнем регионе, то ей скорее всего придется отправить туда своих сотрудников. Расходы по таким командировкам относят на счет 20 «Основное производство» проводкой:

Дебет 20 Кредит 71

утвержден авансовый отчет по командировке.

Если же командировка связана с коммерческой деятельностью фирмы, то ее нужно учесть на счете 44 «Расходы на продажу». Поездка с целью заключить договор с покупателем — как раз такой случай.

В налоговом учете затраты на командировки относят к прочим расходам, связанным с производством и реализацией (пп.12 п.1 ст.264 НК РФ). Эти затраты уменьшают налогооблагаемую прибыль.

Продолжительность командировки

Работодатель волен установить любой срок командировки исходя из объема, сложности и прочих нюансов предстоящей поездки (п. 4 Положения о командировках).

При этом максимальная продолжительность нигде не обозначена. Таким образом, командировка может длиться сколь угодно долго, вплоть до нескольких месяцев или лет.

Вопрос о минимальной продолжительности до конца не урегулирован. Строго говоря, командировкой можно признать поездку продолжительностью свыше одного дня. Однодневная поездка командировкой не считается. Это признал ВАС РФ в постановлении от 11.09.12 № 4357/12.

Но на практике компании и предприниматели часто направляют работников в однодневные поездки, и оформляют их так же, как обычные командировки. Другими словами, выплачивают суточные, компенсируют стоимость проезда и проч. О том, как правильно учесть такие расходы, мы расскажем ниже.

Работа в выходные — оплата в двойном размере

Гарантии трудового законодательства. В п. 5 Положения N 749 содержится следующая норма: в случае привлечения командированного к работе в выходные или нерабочие праздничные дни оплата производится в соответствии с трудовым законодательством. За труд в выходной и нерабочий праздничный день работник должен получить двойную оплату (ч. 1 ст. 153 ТК РФ).

Документооборот. Для бухгалтера основанием для начисления двойной оплаты за выходной день является отметка в табеле учета рабочего времени — «РВ». Ее проставляют на основании приказа о привлечении работника к труду в выходной день. Если работник должен выполнить командировочное задание в свой выходной день, приказ следует подготовить вместе с комплектом документов, связанных с командировкой.

Унифицированные формы приказа на командировку (N N Т-9 и Т-9а), утвержденные Постановлением Госкомстата России от 05.01.2004 N 1, не содержат специальных полей для указания режима исполнения служебного задания и работы по месту пребывания в командировке. Вы можете:

- вписать соответствующий текст в поле унифицированного бланка, где указывается цель командировки;

- дополнить унифицированные бланки необходимыми полями;

- составить отдельный приказ в произвольной форме.

Образец записи в приказе по форме N Т-9 смотрите на с. 51.

Унифицированная форма N Т-9

———¬¦ Код ¦+——-+Форма по ОКУД ¦0301022¦Общество с ограниченной ответственностью ¦ ¦«Босфор» +——-+———————————————— по ОКПО ¦ ¦наименование организации L——————-T————¬¦ Номер ¦ Дата ¦¦документа¦составления¦+———+————+¦ 189 ¦ 23.09.2011¦ПРИКАЗ L———+————(распоряжение)о направлении работника в командировкуНаправить в командировку:—————-¬¦Табельный номер¦+—————+Твердова Корнелия Корниловича ¦ 258 ¦————————————————-L—————-фамилия, имя, отчествоцех N 2——————————————————————структурное подразделениемастер участка——————————————————————должность (специальность, профессия)г. Туапсе, Краснодарский край, ООО «Интерлекс»——————————————————————место назначения (страна, город, организация)____________________________________________________________________________________________________________________________________—————¬сроком на ¦ 3 ¦ календарных днейL—————26 сентября 11 28 сентября 11с «—» ———- 20— г. по «—» ———— 20— г.обучения на курсах повышения квалификации. 27 и 28с целью ———————————————————-сентября 2011 г. (выходные дни по графику работы) являться на——————————————————————занятия с 9.00 до 20.00 с обеденным перерывом 1 час——————————————————————ООО «Босфор»Командировка за счет средств ————————————-указать источник финансированияОснование (документ,договор от 22 августа 2011 г. N 567/уномер, дата): —————————————————-служебное задание, другое основание (указать)__________________________________________________________________директор Пухов А.Д. ПуховРуководитель организации ———— ——- ———————должность личная расшифровка подписиподписьС приказом (распоряжением)Твердов 23 сентября 11работник ознакомлен —————— «—» ——— 20— г.личная подпись

Оплата. Последствия для работодателя. Поручив работнику выполнить командировочное задание в выходной, работодатель берет на себя обязательство оплатить выходной в двойном размере (п. 5 Положения N 749). Рассмотрим на примере, как в связи с этим изменится сумма расходов работодателя на оплату времени командировки.

Пример 4. Воспользуемся условиями примера 3, дополнив их. В приказе о направлении К.К. Твердова в командировку директор предписал ему проходить обучение в его выходные дни (27 и 28 сентября 2011 г.) с 9 до 20 часов с часовым перерывом на обед. Ставка часа работы, установленная на 2011 г., равна 130 руб. Средний часовой заработок работника, рассчитанный с учетом премий и переработок, составляет 150 руб. Необходимо определить сумму оплаты за время командировки работника.

Решение. За пребывание в командировке работодатель должен выплатить работнику:

Общая сумма расходов составит 6850 руб. (1350 руб. + 5200 руб.).

Обратите внимание, если бы работодатель не составил приказ о выполнении командировочного задания в выходные дни, при том же среднечасовом заработке работнику было бы начислено только 1350 руб. (150 руб/ч x 9 ч)

Бухгалтерский учет командировочных расходов

Командировочные расходы учитываются на 71 счете «Расчеты с подотчетными лицами” (План счетов бухгалтерского учета ФХД организации, утвержденный Приказом Минфина России от 31 октября 2000 г. № 94н). Все расходы, понесенные и документально подтвержденные учитываются по Кт счета 71. Выдача под авансовых средств выдается сотруднику, только в случае полного отчета и возврата не потраченных средств по предыдущей командировке. По приезде из командировки командировочное лицо должно в течении 3 дней отчитаться перед бухгалтерской службой за авансовые деньги, а так же понесенные расходы. Для этого он самостоятельно составляет авансовый отчет с приложениями всех чеков, билетов, счетов и актов, а так же прикладывает командировочное удостоверение.

Бывают случаи, когда сотруднику пришлось потратить больше средств, чем ему выдали в кассе компании. В таком случае компания обязана возместить ему данную сумму через кассу или банк на его личный счет. Если же сотрудник потратил меньше, чем ему выдали под отчет, то разницу он должен вернуть в кассу бухгалтерии. Если в течении 1 месяца данная сумма от такого сотрудника не поступила, то бухгалтерия по согласованию с руководителем и сотрудником имеют право удержать ее из заработной платы сотрудника. Но в данном случае необходимо иметь в виду, тот факт что сумма удержаний не должна быть более 20% от суммы заработной платы или 50% от этой же суммы, если на сотруднике уже имеются 2 или более исполнительных документа. Если же вам не удалось получить согласие сотрудника, то вы сможете решить эту проблему в судебном порядке.

В бухгалтерском учете отражаются следующие проводки:

Д-т сч. 94 К-т сч. 71 — отражены невозвращенные денежные средства в установленные сроки

Д-т сч. 70 К-т сч. 94 — удерживаются из заработной платы работника не возвращенные в установленные сроки денежные средства

Д-т сч. 73 К-т сч. 94 — взысканы невозвращенные в установленные сроки денежные средства в случае, когда они не могут быть удержаны из заработной платы работника организации.

Отчет о командировке

Важная задача для командировочного — аккуратно собирать и хранить все документы, подтверждающие траты средств, связанные с организацией рабочей поездки. По возвращении в течение трех дней работник должен предоставить в бухгалтерию организации подробный авансовый отчет о поездке и денежных тратах, сведения о которых нужно доказать приложением подтверждающих документов. Авансовый отчет является документом строгой отчетности и выполняется на двустороннем бланке по форме № АО-1. На лицевой стороне бумаги указываются личные данные сотрудника, информация о поездке, выдаче средств и итоги проверки сведений уполномоченными лицами. На обороте содержатся конкретные сведения о тратах, даты, суммы и документы, подтверждающие операции.

Образец заполнения бланка авансового отчета

По существующим правилам, перед сдачей в бухгалтерию все документы (чеки, квитанции, билеты) следует аккуратно друг за другом наклеить на лист формата А4. Если сумма аванса была потрачена не полностью, остаток работник возвращает в кассу организации либо недостача может быть принудительно высчитана из его заработной платы. Если расход превысил сумму аванса, затрата может быть возмещена после одобрения руководства и согласования с главным бухгалтером организации.

ДОКУМЕНТАЛЬНОЕ подтверждение командировочных, ОТЧЕТ о командировке

В соответствии с п.24 Постановления №749, возмещение иных расходов, связанных с командировками в случаях, порядке и размерах, определяемых коллективным договором или локальным нормативным актом, осуществляется при представлении документов, подтверждающих эти расходы:

- авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы. К авансовому отчету прилагаются оформленное надлежащим образом, документы о найме жилого помещения, фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой;

- отчет о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя, в письменной форме.

К авансовому отчету прилагаются оформленные надлежащим образом следующие документы:

- о найме жилого помещения,

- подтверждающие расходы на проезд (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей),

- об иных расходах, связанных с командировкой;

- отчет о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя, в письменной форме.

Авансовый отчет

Первичный документ, подтверждающий произведенные расходы, — авансовый отчет. Сотрудник передает его работодателю в течение 3-х дней с момента возврата из командировки. К авансовому отчету прикладываются документы, которые подтверждают расходы на проезд и аренду жилья.

Авансовый отчет нужно хранить не меньше 5-ти лет (Приказ Росархива от 20.12.2019 г. № 236).

Как подтверждаются расходы на проезд

Список подтверждающих документов зависит от того, как именно оформлен билет (электронно или в бумажном виде) и какой вид транспорта используется.

Когда сотрудник летит в командировку и обратно на самолете, он предоставляет:

- билет и посадочный талон — для бумажного билета;

- маршрут-квитанцию и посадочный талон с отметкой о досмотре — для электронного билета.

Когда сотрудник едет в командировку и обратно на поезде, он предоставляет:

- билет и посадочный купон на бланке проездного документа — для бумажного билета;

- распечатку контрольного купона — для электронного билета.

Когда сотрудник едет в командировку и обратно на автобусе, он предоставляет билеты, талоны для проезда, кассовые чеки (БСО).

Когда сотрудник едет в командировку и обратно на личном или служебном автомобиле, он предоставляет любые документы, которые подтверждают данный факт.

Как подтверждаются расходы на аренду жилья

При командировке работник проживает в гостинице или в арендуемой квартире. При проживании в гостинице к авансовому отчету прикладываются счет, кассовый чек, БСО.

При проживании в арендуемой квартире сотрудник предоставляет арендный договор и документы, которые подтверждают оплату — чек (при аренде у юрлица), расписку арендодателя (при аренде у физлица).

Как подтверждаются расходы на такси

При командировке работник может воспользоваться такси или взять в аренду автомобиль. В данных ситуациях подтверждающими документами будут:

- кассовый чек или квитанция в форме БСО (электронная квитанция не подтверждает расходы на такси), отчет о поездке — при использовании услуг такси;

- договор аренды, акт о передаче и возврате автомобиля, счета, чеки (по каршерингу — договор, маршрут поездки, скриншоты личного кабинета, кассовый чек, БСО или выписка с банковского счета, отчет о поездке) — при аренде автомобиля.

По ст. 252 НК установлено, что расходы — это обоснованные и документально подтвержденные затраты. Соответственно, компаниям нужно верно оформлять документы по командировке, и естественно — получить от сотрудника полный набор документации, которая подтверждает понесенные расходы. Это будет влиять на то, могут ли они учесть какие-либо командировочные расходы при расчете налога на прибыль.

В Письме Минфина от 08.08.2019 г. № 03-03-06/1/59877 говорится о подтверждении расходов на оказание услуг перевозки электронными документами. Сведения в электронном формате, подписанные простой или усиленной неквалифицированной ЭП, считаются электронным документом, имеющим такую же юридическую силу, как и бумажный документ, подписанный вручную.

Поэтому ФНС считает, что расходы по командировке сотрудника можно учесть в качестве затрат на производство или реализацию, если они оформлены документами (в т.ч. электронными), которые соответствуют требованиям законодательства и они являются обоснованными.