- Надо ли сдавать нулевую 2-НДФЛ

- Надо ли сдавать нулевую 2 НДФЛ

- Кому предоставляется справка и в какие сроки

- Денег нет

- Сроки подачи справки 2-НДФЛ

- Изменения в новой форме 2-НДФЛ в 2018 году

- 1. Сдача справки 2-НДФЛ при реорганизации

- 2. Больше не нужно указывать адрес проживания работника

- 3. Нет инвестиционных вычетов

- 4. Уточнили способы сдачи формы

- 5. Введены новые коды доходов и вычетов

- 6. Убрали упоминание печати

- Для чего нужна информация о доходах?

- Компенсация за задержку зарплаты: НДФЛ и страховые взносы

- Компенсация за задержку выплаты заработной платы

- Угроза налоговых проверок

- Как заполнить справку 2-НДФЛ при задержке зарплаты

- Энциклопедия решений. НДФЛ с компенсаций за задержку выплаты заработной платы

- Как отразить в 2-НДФЛ отпускные

- Проверяется ли банк справку 2-НДФЛ и как

- Звонок работодателю

- Базы налоговых служб

- Надо ли сдавать нулевую 2 НДФЛ

- Когда представление справки 2НДФЛ не обязательно

- Справка по форме 2-НДФЛ | Образец + Инструкция 2020

- Проблемы и поиск компромиссов

- Отрицательный ндфл при увольнении

- Сроки подачи справки 2 НДФЛ

- Сроки сдачи формы справка 2-НДФЛ, куда сдавать, способы сдачи, кто подписывает, наличие печати

Надо ли сдавать нулевую 2-НДФЛ

Справка 2-НДФЛ заполняется на каждого сотрудника и сдается раз в год. Отчетность необходима, чтобы учитывать НДФЛ, который в отдельных ситуациях и по заявлению сотрудника может быть возмещен.

Согласно п. 2 ст. 230 НК РФ представлять справки о доходах по форме 2-НДФЛ не требуется в том случае, когда в течение года физическим лицам не выплачивались никакие доходы со стороны работодателя, а значит и налог не удерживался и не перечислялся в федеральный бюджет. Помимо этого положения отдельно выделены случаи, когда нулевая отчетность предоставляться не должна:

- когда компания приобрела у граждан имущество или имущественные права, принадлежащие им по праву собственности;

- если выплаты получает ИП, в том числе как участник инвестиционного товарищества.

Получите 267 видеоуроков по 1С бесплатно:

В данных случаях налог взимается с тех, кто получил доход. Ответственное лицо должно самостоятельно отчитаться в налоговый орган. Работодатель не является в этом случае ответственным лицом и не обязан заполнять сведения в справке по форме 2-НДФЛ.

Если в компании отсутствуют наемные работники и в отношении них не начисляется зарплата, а значит и не удерживается налог, значит, необходимость в подаче отчетности отсутствует.

Более того, сдать нулевую 2-НДФЛ невозможно, поскольку указывать в бланке попросту некого

Вместе с тем, компаниями, которые зарегистрировались и не имеют наемных работников, намного чаще оказываются под пристальным вниманием налоговиков, чем фирмы с сотрудниками

Некоторые бухгалтеры считают, что если предприятие не представляет справку 2-НДФЛ с нулевыми значениями, то необходимо направить в отделение налоговой инспекции заявление в произвольной форме, где будет указано, по какой причине не были осуществлены выплаты в пользу физических лиц, и, соответственно, не были поданы справки по форме 2-НДФЛ. На самом деле, такое заявление подавать не требуется:

Надо ли сдавать нулевую 2 НДФЛ

Декларация 2 НДФЛ заполняется единожды по итогам календарного года на каждого сотрудника организации. Это делается для учета налогообложения, когда при необходимости налог возвращают физ. лицу по заявлению.

Если в течение отчетного периода выплаты работнику не перечислялись, соответственно не было базы для начисления, удержания подоходного налога. В таком случае, субъект хозяйствования не налоговый агент и представлять нулевую декларацию 2 НДФЛ не должен. Эта норма регламентирована в статье 230 п. 2.

Кроме того, нулевую справку подавать не нужно в следующих случаях:

- При приобретении субъектом хозяйствования имущества или прав на него у физ. лиц;

- если прибыль получает индивидуальный предприниматель.

В обоих вариантах подоходный налог взимается с тех, кто получил прибыль. Это лицо самостоятельно подает сведения в фискальные органы.

Если в штате организации нет наемных работников, следовательно, начисления прибыли также не совершались за отчетный период. Поскольку 2 НДФЛ справка с нулевым доходом оформляется на каждое физ. лицо, при отсутствии заработка в декларации указывать просто некого, отсюда следует, что нулевую справку подавать не нужно.

Тем не менее такая ситуация заинтересует фискальные службы. Чтобы избежать вопросов инспектора, отправьте в налоговую справку в свободной форме с указанием причин непредставления декларации 2 НДФЛ, с другой стороны это вовсе не обязательное требование. В НК не предусмотрено заполнение расчета с нулевыми показателями.

Кому предоставляется справка и в какие сроки

В бланке 2020 года добавлены новые коды доходов и вычетов, новые строки, скорректирован штрих-код, удалены данные по месту жительства физического лица.

Никто не застрахован от ошибки, поэтому, чтобы исправить ее, подаются корректировочные данные.

Корректировка подается в случае:

- опечатки;

- счетной ошибки;

- технической.

Срок действия 2-НДФЛ для налогового органа не ограничен. При подаче декларации 3-НДФЛ, прилагаемые к ней документы сроков действия не имеют. Если декларация 3-НДФЛ подается через личный кабинет, справка не нужна. Так как она уже находится в личном кабинете.

Банки обычно дают 30-дневный срок для 2-НДФЛ. Или вот такая ситуация: пришли оформлять кредит 5 октября, а в документ не включены начисления сентября — банк попросит справку переделать.

Органы соцзащиты тоже ограничивают сроки действия 30 днями. Аналогично визовый центр – 30 дней.

Справки 2 НДФЛ на бывших сотрудников сдаются в ФНС в общем порядке, то есть с отчетностью на всех сотрудников организации — до 01 марта года, следующего за отчетным.

Дата и номер справки на уволенного должны соответствовать реквизитам выданного экземпляра ему на руки в день прекращения трудового договора.

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта

Но для отчета за 2020 год срок переносится на 02.03.2020, т.к. 01.03.2020 – воскресенье. Подробности см. в материале “Сократили срок сдачи 6-НДФЛ и 2-НДФЛ”.

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Денег нет

Задача бухгалтера состоит в своевременном заполнении и сдаче отчетности с учетом всех изменений, вносимых в законодательство

Поскольку регулярно выходят поправки в Налоговый кодекс, бухгалтеру важно оперативно реагировать на их принятие

Если организация (ИП) была недавно зарегистрирована или по каким-либо причинам не вела деятельность, у бухгалтера может возникнуть вопрос: нужно ли показывать нулевой доход в 2-НДФЛ налоговым органам.

Нулевая отчетность может получиться в том случае, если в течение года работникам не начисляли заработную плату или в штате организации нет ни одного сотрудника. Также выход на нулевую отчетность возможен, если все работники фирмы в силу экономических обстоятельств были отправлены на отдых без сохранения заработной платы на длительный срок.

Обычно нулевой доход персонала свидетельствует о бесперспективности существования компании, что является сигналом к прекращению бизнеса для налоговых инспекторов. Также см. «Сдача нулевой отчетности ООО».

Сроки подачи справки 2-НДФЛ

Работодатели, которые начисляют в пользу своих работников заработную плату и удерживают с нее налог, автоматически принимают на себя обязательства по предоставлению соответствующей отчетности в налоговую инспекцию.

Данная форма подается по итогам 2017 года в следующие сроки:

- не позднее 01.04.2018 г. (признак 1);

- с 2017 года и до даты ликвидации/реорганизации — если компания ликвидируется или принято решение о ее реорганизации, то справка должна быть подана за период, в котором заработная плата начислялась, и удерживался налог;

- до 01.03.2018 г. — если НДФЛ удержать невозможно.

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

У бухгалтеров недавно зарегистрированных организаций, а также организаций, по каким-то причинам временно приостановивших свою деятельность, возникает вопрос: сдается ли нулевой 2-НДФЛ в налоговую инспекцию? Речь идет о ситуации, когда у организации совсем нет работников, либо работники числятся, но зарплата им целый год не выплачивалась. Например, все работники в связи с отсутствием работы отправлены в отпуск за свой счет на какой-то период времени.

Изменения в новой форме 2-НДФЛ в 2018 году

Новая форма объединила в себе множество изменений.

1. Сдача справки 2-НДФЛ при реорганизации

С введением нового бланка был закрыт серьезный пробел, существовавший в ранее действовавших формах. Он касается разграничения обязанностей сдавать отчет при реорганизации компании.

Внесенные изменения в Приказ теперь устанавливают, что правопреемник, несмотря на тип реорганизации, теперь обязан сдавать отчет за ликвидированную организацию. Это правило действует при условии, что последняя еще не успела это сделать до закрытия. Эта же обязанность действует и на подачу уточненных данных.

Если правопреемников несколько, то фирму, которая будет обязана производить данное действие необходимо установить при помощи передаточного акта либо разделительного баланса.

Для того, чтобы правопреемник мог сдавать отчет, в новый бланк добавлены два поля: «Форма реорганизации» и «ИНН/КПП реорганизованной организации».

При простых условиях подачи отчета эти два поля оставляют без данных.

2. Больше не нужно указывать адрес проживания работника

Из новой формы пропали графы, в которые необходимо было ранее заносить адрес проживания лица, на какого оформляется отчет. Теперь эти сведения проставлять не нужно.

3. Нет инвестиционных вычетов

Упоминания об инвестиционных вычетах пропали из раздела 4. Теперь они не учитываются при определении базы для расчета налога.

4. Уточнили способы сдачи формы

Из правил передачи отчета в налоговую убрали все виды носителей. Теперь сдать его можно только двумя способами — на бумажном носителе или электронно через спецоператора связи.

На практике исключение этих способов — это приведение правил в соответствие с положениями НК, где уже давно закреплены только эти две возможности подать отчет.

5. Введены новые коды доходов и вычетов

С 1 января стали действовать 5 новых кодов доходов и 1 код вычетов. В частности, отдельный код теперь введен для компенсации за неотгуленный отпуск.

Новые коды доходов и вычетов для справки 2-НДФЛ за 2017 год:

| Код | Новые коды доходов, действующие с 2018 года. |

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей» <1> |

| 2611 | Сумма списанного в установленном порядке <2> безнадежного долга с баланса организации |

| 3023 | Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года |

| Код | Новые коды вычетов, действующие с 2018 года |

| 619 | Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете |

6. Убрали упоминание печати

Поле для печати убрано с реестра справок, если они сдаются в налоговую на бумажном носителе. Заверять документ оттиском теперь не нужно, даже если печать используется компанией.

Для чего нужна информация о доходах?

Как все мы знаем, каждый человек, который получает финансовую прибыль, обязан платить налог государству. Данные об этом могут понадобиться в любом учреждении.

Справка 2 НДФЛ – это документ, в котором указанные данные об уровне финансового состояния человека, размера уплачиваемого налога и других операций, связанных с поступлением и тратами денежных средств.

НДФЛ расшифровывается как налог на доход физлица. Данный документ подтверждает, что человек является платежеспособным.

Главные cоставляющие справки:

-

«Шапка».

Здесь должно быть указано код налоговой инспекции в соответствии с регионом.

-

Главная информация.

В информационной части указываются данные о физическом лице, размере его финансовых поступлений за указный период, налоговые платежи и т.д.

-

Подпись уполномоченного лица.

Внизу каждой декларации должна быть подпись человека, который подготовил документ, а также штамп организации.

P. S. Данные указывают только за 1 календарный год.

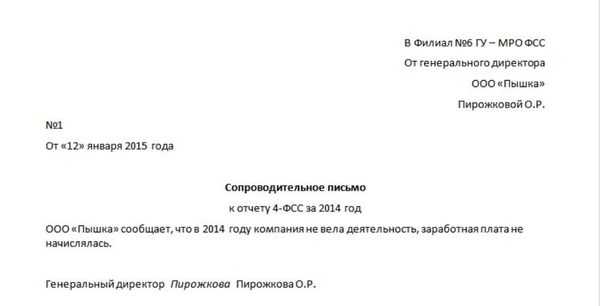

Выглядит это так:

По действующему закону Российской Федерации, каждый работодатель обязан подавать в налоговую службу информацию о доходах своих работников. Сделать это необходимо не позже 30 апреля каждого года.

Ведь любая организация является налоговым агентом и у него есть свои обязанности перед государством и гражданами РФ. В первую очередь, это уплата налога за свой штат персонала.

Декларация нужна в личных целях для следующих случаев:

- Для получения шенгенской визы;

- При запросе на выдачу кредита;

- При поиске новой работы (особенно в государственных учреждениях);

- Для получения пенсии;

- При обращении в начислении субсидии на оплату коммунальных услуг;

- Для оформления вычетов по налогу.

Декларацию по форме 2 НДФЛ запрашивают, в большинстве случаев, для анализа финансового состояния человека. Например, банки с помощью этого документа могут рассчитать, действительно ли заемщик готов финансово выплачивать долг по кредиту или же его дохода будет недостаточно.

Компенсация за задержку зарплаты: НДФЛ и страховые взносы

Что касается сроков выплаты зарплаты на предприятии, то законодательно ТК РФ установлены нормы и сроки своевременной выплаты в 2022 году. Можно использовать калькулятор компенсации за задержку зарплаты самостоятельно, чтобы приблизительно знать, на что можно рассчитывать. Таким образом, согласно ТК РФ зарплата должны выплачиваться два или более раз в месяц, но не меньше двух раз. Даты получения заработка также установлены, для каждого работодателя, организации в индивидуальном порядке выбираются дни. Работодатель обязан производить выплату заработной платы, обычно это делается в начале месяца, приблизительно с 5 по 7 число месяца и в конце месяца с 20 по 25 число. Если срок выплаты нарушается, то каждый день просрочки предполагает начисление процентов, регламентируется ТК РФ. Задержка заработной платы Ответственность работодателя за задержку выплаты заработной платы Задержка заработной платы на 1 день: последствия по Трудовому кодексу Что делать при задержке заработной платы более 15 дней: статья ТК РФ Штраф за задержку заработной платы в 2022 году Когда работодателю грозит уголовная ответственность за нарушение сроков выплаты заработной платы Куда обращаться при несвоевременной выплате заработной платы Куда обратиться при наличии признаков преступления Судебная защита нарушенных прав Задержка заработной платы Под задержкой заработной платы понимается ее невыплата в установленные законом или локальными актами сроки.

Компенсация за задержку выплаты заработной платы

Отталкиваясь от указанной формулы можно сделать вывод о том, что сотрудники могут с легкостью произвести предварительный расчет выплаты самостоятельно, что позволит исключить в дальнейшем возникновение различного недопонимания с непосредственным работодателем.

ВАЖНО! Невыплата в срок заработной платы помимо прочего дает сотруднику право временно приостановить выполнение своих трудовых функций, а также обратиться за компенсацией морального вреда (ст. 142, 237 ТК РФ)

Компенсация за просрочку по ЗП начисляется со следующего за установленным сроком выплаты дня по день погашения работодателем задолженности перед сотрудниками включительно.

Угроза налоговых проверок

Следует понимать, что инспекторы могут заинтересоваться организацией, которая длительный период времени не ведет деятельность или не начисляет работникам заработную плату. В этом случае не исключена внеплановая камеральная и (или) выездная проверки. В ходе них придется предоставить ряд документов.

Налоговики вправе затребовать материалы, подтверждающие убыточность деятельности, вследствие чего было принято решение приостановить работу компании. Зачастую, в таких ревизиях проверяют большой объем информации. Инспекторы стараются выяснить причину такого развития компании. Иногда руководителю предлагают выбрать другую стратегию развития бизнеса, хотя это уже выходит за грань налогового контроля.

Как заполнить справку 2-НДФЛ при задержке зарплаты

Важно отметить, что компенсация полагается не только за задержку зарплаты или аванса, но и за задержку иных выплат, таких как больничный, отпускные и т.д. В этом случае абсолютно не имеет значения причина нарушения.По закону выдача заработной платы должна выдаваться полностью в одно и то же число каждого месяцаСумма компенсации за задержку заработной платы рассчитывается исходя из ставки рефинансирования

Энциклопедия решений. НДФЛ с компенсаций за задержку выплаты заработной платы

236 ТК РФ). Ставки сделаны! Если работодатель нарушает установленный срок выплаты заработной платы, оплаты отпуска, выплат при увольнении и других причитающихся сотруднику выплат, он обязан выплатить их с начислением процентов (денежной компенсации).Размер компенсации не должен быть ниже 1/300 действующей ставки рефинансирования Банка России от не выплаченных в срок сумм за каждый день задержки. Рассчитывают компенсацию со следующего дня после установленного срока выплаты по день фактического расчета включительно (ст.

Обращаем Ваше внимание на то, что числовые показатели в строках «Сумма налога удержанная», «Сумма налога исчисленная», а также «Сумма налога перечисленная» должны остаться без изменений, т.к. долговые обязательства и перед работником, и перед бюджетом исполнены в равной степени

Заработная плата отражается в справке 2-НДФЛ в обычном порядке. При этом при выплате некоторых других доходов есть особенности заполнения справки. Например, если вы выплачиваете работнику доходы, которые облагаются налогом по разным ставкам, то в 2-НДФЛ нужно заполнить разд. 3 — 5 по каждой ставке отдельно. Представление справок с ошибками грозит налоговому агенту штрафом за каждый документ, содержащий недостоверные сведения. Чтобы этого избежать, рассмотрим, как правильно заполнить справку 2-НДФЛ в различных ситуациях.

Как отразить в 2-НДФЛ отпускные

Датой получения дохода в виде зарплаты считается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ)

Выплатил ее работодатель или нет, не важно. Поэтому в разделе 3 справки нужно показать всю начисленную работнику годовую зарплату по месяцам

Проверяется ли банк справку 2-НДФЛ и как

Граждане России, не связанные близко с банковским делом, в основной массе считают, что банки имеют доступ ко всей персональной информации частных лиц и по СНИЛС и справке 2 НДФЛ могут получить полную и достаточную информацию о клиенте при оформлении кредита. При этом все кредитные учреждения, не говоря о крупных банках, таких как Сбербанк, ВТБ, Газпромбанк и т.д. Должны разочаровать, а, может, кого и обрадовать – нет, не могут. Проверка идет косвенными методами, позволяющими все же воспользоваться подделкой 2 НДФЛ для кредита.

Наиболее простой, при этом точный способ узнать платежеспособность клиента банка – воспользоваться персональной информацией ФНС или ПФР. Ответ на вопрос: проверяют ли банки справки 2 НДФЛ через налоговую инспекцию, дан выше. У них нет официального доступа к базе данных налоговой службы.

Правда, есть неофициальный: знакомые налоговые инспектора, у которых такой доступ на рабочем месте имеется. Однако, кто будет ежедневно звонить по несколько раз своему источнику информации. Его берегут и используют только при крупных суммах кредита. При этом понятие «крупный кредит» у разных банков разный. Для одних кредиторов это 1,0 млн. руб., других – 3,0 млн. руб., а третьих – 5,0 млн. руб.

Немного сложнее с Пенсионным фондом России. У государственных банков (Сберегательный банк России, ВТБ и Россельхозбанк) со средины 2015 года есть непосредственный доступ к персональным данным каждого физического лица страны, зарегистрированного в ПФР (если в некоторых отделениях госбанков нет прямого выхода в базу данных, то делается запрос). Это означает одно: подлинность документа будет установлена оперативно.

Вывод: государственные банки, особо не напрягаясь, могут узнать размер «чистой», т.е. налогооблагаемой заработной платы быстро и точно. Поэтому представлять им фиктивные справки себе дороже.

В этом случае остается открытым вопрос по коммерческим кредитным учреждениям: может ли банк проверить справку 2 НДФЛ и каким образом? Проводимая перекрестно проверка носит технический и фактический характер.

В процессе технической проверки проверяется правильность заполнения самого бланка. Сотрудник банка во время этого процесса выясняет соответствие:

- кодов начислений и вычетов классификатору;

- начисленных и удержанных сумм;

- вычетов действующему коэффициенту;

- приведенных сведений о владельце в справке паспортным данным;

- приведенных сведений о работодателе в самой справке и указанных на круглой печати.

Особо подчеркнем, что выявленные в процессе такой проверки неточности не являются криминалом. Сама справка 2 НДФЛ подлежит замене или банк отказывает в выдаче кредита без каких-либо последствий.

Кроме этого, банковский служащий может:

позвонить по месту работы;

воспользоваться доступными базами ФНС;

обратить внимание на форму заполнения справки.

Звонок работодателю

При имеющихся сомнениях, специалист кредитного отдела может позвонить по месту работы претендента на кредит. Он имеет возможность задать следующие вопросы:

- работает ли податель справки в организации (фирме);

- с какого времени исчисляется стаж по последнему месту работы;

- какой общий трудовой стаж;

- как часто менялась работа;

- какая заработная плата (здесь кроется подвох, т.к. бухгалтер не обязан помнить, что написал в справке);

- попросить документы по заработной плате за предыдущие периоды и т.д. и т.п.

Но здесь есть нюанс: сотрудник работодателя не обязан отвечать на такие вопросы. При желании, он может просто положить трубку или дать минимальную информацию: работник такой имеется, справка ему выдавалась. Но так в большинстве поступают тогда, когда есть что скрывать.

Базы налоговых служб

Обладая аналитическим умом можно всегда, с достоверностью, близкой к 100%, определить, насколько данные, приведенные в ф. 2-НДФЛ, соответствуют действительности (например, не составляет труда найти среднюю заработную плату по организации в целом и среди разных категорий работников).

Надо ли сдавать нулевую 2 НДФЛ

Декларация 2 НДФЛ заполняется единожды по итогам календарного года на каждого сотрудника организации. Это делается для учета налогообложения, когда при необходимости налог возвращают физ. лицу по заявлению.

Если в течение отчетного периода выплаты работнику не перечислялись, соответственно не было базы для начисления, удержания подоходного налога. В таком случае, субъект хозяйствования не налоговый агент и представлять нулевую декларацию 2 НДФЛ не должен. Эта норма регламентирована в статье 230 п. 2.

Кроме того, нулевую справку подавать не нужно в следующих случаях:

- При приобретении субъектом хозяйствования имущества или прав на него у физ. лиц;

- если прибыль получает индивидуальный предприниматель.

В обоих вариантах подоходный налог взимается с тех, кто получил прибыль. Это лицо самостоятельно подает сведения в фискальные органы.

Если в штате организации нет наемных работников, следовательно, начисления прибыли также не совершались за отчетный период. Поскольку 2 НДФЛ справка с нулевым доходом оформляется на каждое физ. лицо, при отсутствии заработка в декларации указывать просто некого, отсюда следует, что нулевую справку подавать не нужно.

Тем не менее такая ситуация заинтересует фискальные службы. Чтобы избежать вопросов инспектора, отправьте в налоговую справку в свободной форме с указанием причин непредставления декларации 2 НДФЛ, с другой стороны это вовсе не обязательное требование. В НК не предусмотрено заполнение расчета с нулевыми показателями.

Когда представление справки 2НДФЛ не обязательно

Работодатель, будучи налоговым агентом, может не подавать в ФНС справки только в том случае, если в отчетный период сотруднику не выплачивался налогооблагаемый доход.

Работодатель должен понимать, что при отсутствии доходов у работника, отсутствует и обязанность подачи на него формы 2-НДФЛ.

Не нужно отправлять сведения в налоговую в следующих ситуациях:

- Если работникам выплачивались доходы, которые по закону не подлежат налогообложению. Эти выплаты оговорены в статье 217 НК РФ. К ним относятся, например, пособия по беременности и рождению ребенка, алиментные платежи, материальная помощь в сумме до 4000 рублей.

- Когда предприятие сотрудничает с ИП (оплачивает его услуги или покупает у него продукцию). В данному случае предприниматель обязан сам задекларировать свой доход и уплатить налог.

- При заключении торговых сделок с гражданами (в том числе собственными работниками). Например, автомастерская «Ваша машина» приобрела у автомеханика Спицына, работающего здесь же, автомобиль «Ниссан» за 100 тысяч рублей. За получение этого дохода должен отчитаться сам сотрудник, заполнив форму 3-НДФЛ, на основании статьи 228 НК РФ. Автосервис, при подаче справки в налоговую, не должен включать эту сумму в доходы автомеханика.

- При вручении подарков гражданам в натуральной форме, например, в рекламных целях. Так, компания на презентации нового товара раздает случайным покупателям мелкие сувениры. В этом случае невозможно установить получателей дохода, удержать с них налог тоже не получится.

- Если предприятие по договору комиссии продает имущество комитента. Здесь доход получает владелец имущества, поэтому обязанность отчитаться по налогу возлагается на него, а не на компанию — комиссионера.

Справка по форме 2-НДФЛ | Образец + Инструкция 2020

ВНИМАНИЕ!

С 1 января 2020 года опять обновится форма 2-НДФЛ.

Что изменилось + новые бланки можно посмотреть в этой статье.

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки.

Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

Проблемы и поиск компромиссов

Не все бухгалтера искренне радеет за ту компанию, в которой он работает или же обслуживает (если идет речь об аутсортинге). В принципе, этого требовать от него никто не может

И все же ему важно понимать, что от его поступков и отношения в адрес прочего персонала, числящегося «в обойме» организации, зависит многое. В частности далеко не каждую компанию можно винить в том, что ее финансовая дееспособность ощутимо ослабилась – виной этому могут быть антироссийские санкции или еще что-то из этой же серии

Рядовых сотрудников тоже можно понять – они честно выполняли свой долг и имею право требовать, невзирая на финансовые затруднения организации. В этом противостоянии место бухгалтера, как правило, где-то посередине. В основном он подчиняется непосредственно генеральному или коммерческому директору и, соответственно, имеет с ним определенный контакт. Со стороны работников он являет тем, к кому пойдут с вопросами о деньгах и справках в самую первую очередь. Важно осознавать, насколько велика роль бухгалтера и, на основании этого, быть инициатором поиска компромиссов между двумя сторонами, в особенности, если речь идет плачевном состоянии компании. В теории бухгалтер может запросить деньги за выплату заработной платы у директора, воспользовавшись неким резервным фонтом, если такой предусмотрен или же предложить продать часть активов, но при этом сохранить за сотрудниками их рабочие места. Меньшее, что может сделать наш коллега в схоже ситуации – корректно заполнять налоговую документацию и не отказывать сослуживцам в справках. Возможно, именно она может стать тем «спасательным кругом», который позволит взять кредит в банке и обеспечит ему возможность прокормить свою семью в тяжелый период.

Отрицательный ндфл при увольнении

А в следующих месяцах нужно смотреть на общую налоговую базу и общие вычеты. Если так и останется до конца года, что база меньше чем вычеты, то у сотрудника не будет удержанного налога. Департамент налоговой и таможенно-тарифной политики по вопросу возврата излишне удержанных сумм налога на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса РФ (далее — Кодекс) разъясняет следующее.

Пунктом 1 статьи 231 Кодекса предусмотрено, что излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

По мнению Минфина в этом случае НДФЛ должен быть перечислен в бюджет не позднее дня, следующего за днем фактического получения налогоплательщиком дохода. Минфин обосновывает это следующим образом. Пунктом. 2 статьи 223 Кодекса предусмотрено, что в случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход. В соответствии с пунктом 6 статьи 226 Кодекса налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, — для доходов, выплачиваемых в денежной форме. По нашему мнению, с точкой зрения Минфина можно поспорить.

Сроки подачи справки 2 НДФЛ

Субъекты хозяйствования, которые в течение отчетного года начисляли прибыль, удерживали и передавали подоходный налог в казну, обязаны представлять бланк формы 2 НДФЛ в сроки, установленные законодательством.

Напомним, когда сдавать декларацию за 2020:

- Для декларации с признаком 1 срок подачи – 1 апреля 2018 года;

- для отчета с признаком 2, когда удержать подоходный налог невозможно, срок подачи – 1 марта 2020 года;

с 2020 года и до дня реорганизации или ликвидации субъекта хозяйствования, если приняли такое решение, декларацию формируют за период времени, где заработок начисляли, и удерживали НДФЛ.

Сроки сдачи формы справка 2-НДФЛ, куда сдавать, способы сдачи, кто подписывает, наличие печати

Сроки сдачи

По окончании года налоговый агент обязан представить в инспекцию справку 2-НДФЛ в сроки.

- не позднее 1 марта справку с признаком «2». Она составляется по тем физлицам, с доходов которых НДФЛ удержать невозможно (например, при вручении гражданам, не являющимся работниками организации, подарков стоимостью больше 4 тыс. руб.; п. 5 ст. 226 НК РФ);

- до 1 апреля с признаком «1». В этом случае сообщается сумма всего дохода, полученного физлицом за прошедший год; налоговой базе, с которой исчислен НДФЛ.

Электронная отчетность 2022, Сроки сдачи декларации в ЭЛЕКТРОННОМ видеПриведена таблица отчетности деклараций, кто и когда сдает отчетность и декларации только в электронном виде по интернет в 2022

Куда сдавать справки 2-НДФЛ

В зависимости от того, где сотрудники или другие физические лица получают доход. По месту головного офиса или в обособленном подразделении.

Смотрите материал Куда сдавать уточненную справку 2-НДФЛ

Какие способы сдать справки 2-НДФЛ за 2021 год

С 1 января 2016 года сдавать справки можно будет только двумя способами:

- в электронном виде по телекоммуникационным каналам связи;

- на бумаге (лично, через представителя или по почте с описью вложения), если число справок не больше 24 штук.

1. На бумаге: сдается в налоговую лично или отсылается по почте заказным письмом. Такой способ подходят только тем компаниям. У которых в 2021 году количество человек, получивших доходы, менее 25 человек. К справкам нужно приложить реестр сведений о доходах в двух экземплярах. Один из которых останется в ИФНС.

Если вы подаете справки о выплаченных работникам доходах на бумажном носителе. То налоговики, проверив эти справки, должны составить «Протокол приема сведений о доходах физических лиц за 2021 год на бумажных носителях».

Данный Протокол оформляется в двух экземплярах и должен быть подписан. Как налоговиками, так и вами (если 2-НДФЛ вы представляете в ИФНС лично, а не по почте). Причем, печать организации брать с собой необязательно. Протокол будет считаться действительным и при наличии только подписи уполномоченного лица. (Письмо ФНС от 22.10.14 № БС-4-11/21887@).

2. Электронно: через Интернет (спецоператора, либо сайт ФНС России). Количество сведений, сгруппированных в один файл, не должно превышать 3000. В первом из этих вариантов к каждому файлу нужно приложить бумажный реестр сведений о доходах. Один из этих документов остается в ИФНС. А другой возвращается налоговому агенту. Получив справки через Интернет, инспекция на следующий день подтвердит дату получения электронных документов соответствующим извещением. Далее в течение 10 рабочих дней ИФНС направит файлы с реестром сведений о доходах и протоколом приема сведений о доходах.

Смотрите шпаргалку для представляющих справки 2-НДФЛ по телекоммуникационным каналам связи. В письме ФНС России от 28.01.2015 N БС-4-11/1208@.

Кто подписывает 2-НДФЛ, печать на справке

С 2016 г. в правилах заполнения Справки прописано, что подписать ее может:

- сам налоговый агент (Код 1)

- его уполномоченный представитель (код 2).

При этом в справке нужно поставить соответствующий код. Если Справку подает в ИФНС представитель, то нужно еще отразить наименование документа. Подтверждающего полномочия этого лица.

Печать на справке 2-НДФЛ не нужна

Справка образца 2015 г. требовала заверения круглой печатью. В новой Справке 2-НДФЛ 2022 место для печати не предусмотрено. Но при желании никто не запрещает вам поставить оттиск своей круглой печати при ее наличии.