- Ставки страховых взносов в 2022 году в удобной таблице

- Какие налоги платят адвокатские бюро, кабинеты, коллегии и юрконсультации

- 3-ндфл образец заполнения в 2022 г

- Новая декларация 3-ндфл в 2022 году

- Должен ли адвокат состоящий в коллегии сдавать 3 ндфл 2022 скачать

- Код вида дохода от источников за пределами РФ

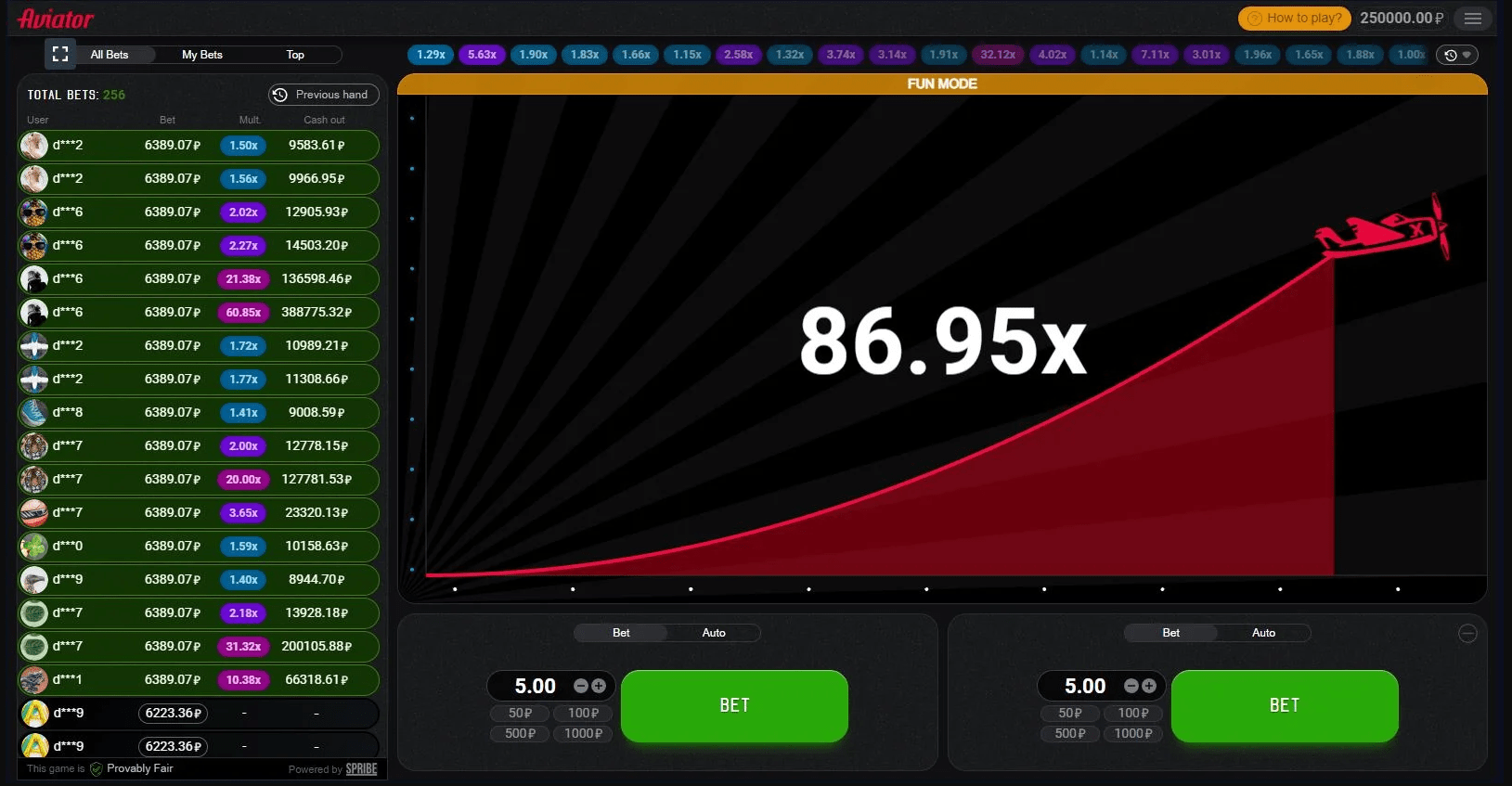

- Суть игры авиатор

- Как происходит налогообложение адвокатов и нотариусов

- Налогообложение адвокатского кабинета 2022 год пример

- Изменение налогообложения в свете предстоящего реформирования адвокатуры

- Получение профессионального вычета лицами, которые получают авторские и другие вознаграждения

- 4.1. Размер вычета и состав расходов

- 4.2. Если расходы автора не могут быть подтверждены документально

- Полезные ссылки по теме «Профессиональные налоговые вычеты»

- Подробности

- Права и обязанности

- Налог на имущество рассчитывает налоговая инспекция

- Налогообложение адвокатских образований

- Нужно ли платить налог за сдачу квартиры в аренду в 2022 году: сколько он составляет, как рассчитать и не платить законно

- Страховые взносы для адвоката в 2022 году

- Налогообложение адвокатской деятельности в 2022 году

- Фиксированные взносы ИП на 2022 и 2022 годы уже известны

- Образец и пример заполнения Приложения 7 декларации 3-НДФЛ на имущественный вычет

- Как заполнить 3 ндфл для адвокатов в кабинете за 2022 год

- Пример заполнения 3-НДФЛ для адвоката, арбитражного управляющего и нотариуса

- FAQ — Частые вопросы по игре Aviator

- Длительность туров

- Минимальная ставка

- Максимальная ставка

- Самый низкий коэффициент

- Максимальный коэффициент

Ставки страховых взносов в 2022 году в удобной таблице

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Какие налоги платят адвокатские бюро, кабинеты, коллегии и юрконсультации

Обратите внимание! Закон «Об адвокатской деятельности и адвокатуре в РФ» № 63-ФЗ (далее — закон № 63-ФЗ) предусматривает осуществление адвокатской деятельности в формах адвокатского бюро, коллегии, юрконсультации, являющихся юрлицами (ст. 123.16-2 Гражданского кодекса РФ), а также индивидуально — в форме адвокатского кабинета (ст

21 закона № 63-ФЗ). При этом:

- Налогообложение адвокатских кабинетов осуществляется в соответствии с требованиями, предъявляемыми к самозанятому населению (индивидуальным предпринимателям (ИП), нотариусам и др. частнопрактикующим специалистам), с некоторыми особенностями, о которых будет сказано ниже.

- Адвокатские образования, являющиеся юрлицами, выступают в качестве налоговых агентов адвокатов, осуществляющих деятельность в рамках соответствующей организации. В качестве налогоплательщиков выступают сами адвокаты. Адвокатские образования имеют самостоятельный статус налогоплательщиков, являясь по гражданскому законодательству юрлицами — некоммерческими организациями (НКО), и регистрируются в этом качестве Минюстом РФ и ФНС РФ, обладают специальной правоспособностью (подробности — в статье «Особенности правоспособности некоммерческих организаций»). Деятельность НКО регламентируется также законом «Об НКО» № 7-ФЗ (далее — закон № 7-ФЗ).

Важно! В случае изменения государственной политики (см. статью «Концепция регулирования рынка профессиональной юридической помощи», далее — Концепция) налогообложение будет изменено, об этом прямо сказано в Концепции

3-ндфл образец заполнения в 2022 г

Инструкция по заполнению 3-НДФЛ Раздел декларации Основание заполнения Отражаемые сведения Документы для заполнения (сдаются как приложение к декларации) Титульный лист Обязательные для заполнения, представляются независимо от отражаемых сведений. Налоговый период. Код ИФНС, в которую сдается декларация.

Новая декларация 3-ндфл в 2022 году

Сведения о налогоплательщике В пункте «Код страны» отмечается код страны гражданства заявителя. Код указывается по Общероссийскому классификатору стран мира. Код России — 643. Человек без гражданства отмечает 999. «Код категории налогоплательщика» (приложение №1 к порядку заполнения 3-НДФЛ):

Согласно письму ФНС России от 19 апреля 2022 года № 04-2-02/306@ «Налогообложение доходов адвокатов, полученных за работу в адвокатской палате» адвокатские палаты субъектов Российской Федерации признаются налоговыми агентами в отношении вознаграждений, выплачиваемых ими адвокатам за работу на выборных должностях в совете адвокатской палаты субъекта Российской Федерации за счет средств, предусмотренных сметой расходов на содержание соответствующей адвокатской палаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Должен ли адвокат состоящий в коллегии сдавать 3 ндфл 2022 скачать

Записи в Книге учета по валютным счетам, а также по операциям в иностранной валюте производятся в рублях в суммах, определяемых путем пересчета иностранной валюты по курсу Центрального банка Российской Федерации, установленному на дату фактического получения дохода (на дату фактического осуществления расхода).

Код вида дохода в 3-НДФЛ (утв. Приказом ФНС России от 03.10.2022 N ММВ-7-11/569@) отражается в строке 020 Приложения 1 «Доходы от источников в Российской Федерации». Указываемый двузначный код вида дохода в декларации 3-НДФЛ имеет одно из следующих значений:

Какие коды вида дохода в 3-НДФЛ применять при заполнении? Приводим таблицу с расшифровкой на 2022-2022 годы. Приложения 1 и 2 декларации 3-НДФЛ предназначены для отражения любых облагаемых НДФЛ доходов, кроме доходов от предпринимательской, адвокатской деятельности и полученных от частной практики, следовательно, данные листы и, в частности, коды видов доходов, заполняют только обычные физлица (не ИП/адвокаты/нотариусы).

Код вида дохода от источников за пределами РФ

Помимо облагаемых НДФЛ доходов, полученных от источников в России, физлица должны задекларировать облагаемые налогом доходы, полученные от источников, находящихся за пределами РФ. Такие доходы отражаются в 3-НДФЛ в Приложении 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке__%».

Суть игры авиатор

Мечтали в детстве стать пилотом самолета? Aviator поможет воплотить эту мечту в реальность! Игроки смогут ощутить себя настоящими пилотами, главное — не боятся и лететь. Заработок на ставке зависит от дальности полета, чем выше поднимается самолет, чем дольше он летит, тем больше зарабатывает игрок. В этой игре высота равна коэффициенту (множителю), применяемому к ставке.

Все, что требуется от пилота самолета — быть внимательным и не переусердствовать

Важно остановить самолет в правильный момент, чтобы не потерять все. Это означает, что от игрока требуется вовремя нажать на соответствующую кнопку, прекратив набор скорости и высоты

Это спасет самолет от падения, а ставку от проигрыша.

Если набор высоты прекратится раньше, чем пользователь нажмет на кнопку, ставка сгорит. Поэтому нужно доверять своему чутью, следить за самолетом и быть особенно внимательными.

Игровые особенности:

- В начале игры множитель равен х1, он растет в то время, пока самолет летит.

- Игровая ставка увеличивается на множитель, в тот момент, когда пользователь останавливает самолет.

- В начале каждого раунда генерируется случайный коэффициент, при котором самолет будет падать. Проверить честность раунда можно, воспользовавшись доступным функционалом.

В целом игра совсем несложная, не вызывает много вопросов у пользователей.

Как происходит налогообложение адвокатов и нотариусов

Важно! Вне зависимости от формы ведения деятельности адвокатом или нотариусом, единственно возможной системой налогообложения для указанных лиц является ОСНО. Связано это с тем, что оказание адвокатских и нотариальных услуг не входит в перечень видов деятельности по которым возможно применение единого налога на вмененный доход (ЕНВД) и патентной системы налогообложения, а, в отношении использования УСНО, законодатель прямо запрещает применения данного режима адвокатами и нотариусами, вне зависимости от формы ведения ими деятельности

В связи с переходом в 2022 году взносов в ведение ФНС РФ, все страховые платежи, кроме платежей на травматизм, перечисляются по реквизитам налоговой службы. Ставки по фиксированным взносам изменений не претерпели и составляют по-прежнему:

Налогообложение адвокатского кабинета 2022 год пример

Это могут быть налоги, пошлины, а также перечисление арендной платы, если арендодателем является бюджетное учреждение, которому открыт лицевой счет в органе Федерального казначейства. Расчетные документы на перечисление платежей в бюджет оформляются в соответствии c требованиями, установленными следующими документами:

Новые упрощенные бланки формы отчетности. Бланк баланс, отчет о финансовых результатах 2022-2022 Минфин РФ своим Приказом № 113н от 17.08.2022 утверждает формы бухгалтерского баланса и отчета о финансовых результатах для малых предприятий, т.е. баланс для субъектов малого предпринимательства.

Изменение налогообложения в свете предстоящего реформирования адвокатуры

В подразделе 5.5 Концепции изложены некоторые предложения Минюста РФ по изменению налогообложения исходя из предполагаемого разрешения учреждать адвокатам коммерческие фирмы, заключающие соглашения с клиентами от своего имени:

- освободить от налогообложения НДС услуги коммерческих адвокатских образований (цель — уравнивание ценообразования);

- дополнить перечень расходов, учитываемых при налогообложении прибыли, включив в их число часть вознаграждения адвокатского образования, распределяемую между его участниками, а также выплачиваемую адвокатам, работающим по трудовому договору, расходы на уплату взносов в палату;

- предусмотреть для адвокатов одинаковый режим налогообложения независимо от избранной им формы ведения деятельности или наличия трудовых отношений с адвокатским юрлицом.

Особенностью ценообразования юридических услуг является низкий объем затрат, поэтому УСН с объектом налогообложения в виде доходов была бы наиболее интересным вариантом. Авторы Концепции предлагают также введение одинаковых подходов к налогообложению адвокатов, работающих по трудовому договору, и самостоятельных (участников НКО и учредивших кабинет). Тогда работодатель не должен будет уплачивать страховые взносы за работника-адвоката из своего кармана.

Итак, адвокатские образования исчисляют и уплачивают налоги в соответствии с общими правилами, с некоторыми особенностями бухучета и применения ставок налогов и взносов. УСН они не применяют ввиду некоммерческого характера деятельности. В случае изменения законодательства в связи с предстоящим введением коммерческих форм адвокатских образований возможен пересмотр подходов к налогообложению.

Налогообложение адвокатов и нотариусов, вне зависимости от выбранной формы ведения деятельности, осуществляется с учетом ряда особенностей, характерных только для указанной группы налогоплательщиков. В соответствии с законодательством нотариусы и адвокаты не являются ИП, а их объединения (коллегии, бюро, консультации) признаются некоммерческими организациями.

Особенности налогообложения указанных лиц напрямую зависят от того, в какой форме ими осуществляется деятельность: единолично или в составе НКО.

Получение профессионального вычета лицами, которые получают авторские и другие вознаграждения

Физические лица, получающие вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, также могут уменьшить свои доходы на профессиональные налоговые вычеты на основании пункта 1 статьи 221 НК.

Законом от 24.11.2014 № 367-ФЗ эти правила распространили и на авторов полезных моделей, которые теперь также имеют право на получение профессиональных налоговых вычетов.

Вычет вправе применить любые физические лица, получающие указанные вознаграждения, включая индивидуальных предпринимателей (Письмо Минфина России от 19.03.2007 № 03-04-05-01/85).

Профессиональный налоговый вычет предоставляется авторам соответствующих произведений (научных трудов, разработок, изобретений и пр.) в отношении их затрат, связанных с созданием объектов интеллектуальной собственности. Поэтому, если исключительное право получено в порядке наследования, по договору на отчуждение исключительного права или права на использование произведения вам переданы по лицензионному договору, применить данный вычет вы не сможете (Письма Минфина России от 21.12.2011 № 03-04-08/4-227, ФНС России от 12.01.2012 № ЕД-4-3/72@).

Профессиональный вычет не предоставляется, если автор получает авторское вознаграждение за произведение, созданное в процессе трудовой деятельности.

4.1. Размер вычета и состав расходов

Вычет предоставляется в сумме фактически произведенных и документально подтвержденных расходов, связанных с созданием, исполнением или иным использованием произведений науки, литературы и искусства, а также по открытиям, изобретениям и промышленным образцам.

Для лиц, получающих авторские вознаграждения, порядок определения состава таких расходов не установлен.

Следовательно, определять, какие расходы связаны с созданием, исполнением или иным использованием произведений науки, литературы и искусства и т.д., а какие нет, налогоплательщики должны самостоятельно.

К расходам налогоплательщика также относятся:

-

налоги (за исключением НДФЛ), начисленные либо уплаченные за налоговый период (абз. 3 п. 3 ст. 221 НК);

-

государственная пошлина, которая уплачена в связи с профессиональной деятельностью (абз. 7 п. 3 ст. 221 НК);

-

страховые взносы на обязательное пенсионное и медицинское страхование (абз. 3 п. 3 ст. 221 НК).

4.2. Если расходы автора не могут быть подтверждены документально

Если налогоплательщик не может подтвердить свои расходы документально, то они принимаются к вычету по нормативу затрат в процентах к сумме начисленного дохода, указанного в п. 3 ст. 221 НК.

При предоставлении вычета расходы, подтвержденные документально, не могут учитываться одновременно с расходами по нормативу.

Порядок получения профессионального вычета авторами такой же, как и .

Важно помнить, что правильное офомление всех документов позволит получить социальный вычет. Поэтому собираясь подавать документы для получения вычета, лучше обратиться к квалифицированным специалистам, которые помогут определить — какие документы надо оформить, по каким формам, какие копии документов приложить к налоговой декларации

Поэтому собираясь подавать документы для получения вычета, лучше обратиться к квалифицированным специалистам, которые помогут определить — какие документы надо оформить, по каким формам, какие копии документов приложить к налоговой декларации.

Для получения консультаций Вы также можете воспользоваться нашей услугой дистанционного консалтинга.

Статья написана и размещена 20 февраля 2013 года. Дополнена — 12.11.2014, 15.02.2017, 08.10.2018.

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Полезные ссылки по теме «Профессиональные налоговые вычеты»

-

Куда надо обращаться за получением вычета:

-

в Санкт-Петербурге (адреса, телефоны, интернет сайты, режим работы районных ФНС);

Стандартные налоговые вычеты

Социальные налоговые вычеты

Имущественные вычеты при продаже имущества

Имущественный вычет при покупке жилья

Рекомендации по самостоятельному заполнению налоговой декларации для получения вычетов

Подробности

Права и обязанности

По закону Российской Федерации нотариусы, занимающиеся частной практикой, могут:

- Открыть свою контору.

- Открывать расчётные счета и валютные в том числе, выбирая любой банк по своему усмотрению.

- Нанимать служащих в свою контору, а также их увольнять.

- Осуществлять судебные выступления, включая и арбитражные суды, от своего имени.

- По своему усмотрению распоряжаться доходами.

После совершения действий нотариального характера, в которые входят разного вида услуги (технические, правовые), к нотариусу поступают денежные средства. Их считают финансовыми поступлениями от профессиональной деятельности нотариуса. Кроме таких, источников доходов могут быть и другие поступления финансов. Главное требование: все поступления в виде финансов не должны противоречить законам о нотариате.

После осуществления всех необходимых платежей, в том числе и налогов, оставшиеся средства поступают в собственное распоряжение нотариуса.

Адвокаты, решившие заняться частной практикой, открывают адвокатский кабинет. При этом они:

- Открывают в банках счета.

- Имеют штампы, печати, бланки.

- Имеют помещение для работы.

- Имеют право не вести бухгалтерский учёт.

- Имеют право не сдавать бухгалтерскую отчётность.

Если адвокаты и нотариусы организуют свою работу в виде частной практики, то для них действует особая государственная льгота, а именно освобождение от налога на добавленную стоимость

Следует обратить внимание на то, что полное освобождение у адвокатов, а у нотариусов — есть услуги не попадающие под такое освобождение. Кроме того, нотариусы не только являются налогоплательщиками, но и выступают в роли налоговых агентов

В этом специфика их деятельности.

Налог на имущество рассчитывает налоговая инспекция

Такой налог оформляется в виде уведомления и направляется адвокатам и нотариусам в установленный законом срок. Данные плательщики, как и другие физические лица, оплачивают налог на имущество

НДФЛ и адвокаты, и нотариусы, занимающиеся частной практикой, начисляют самостоятельно, учитывая полученные от своей деятельности доходы, и отчисляют в бюджет. Для определения основных доходов существует реестр, который регистрирует все действия адвокатов и нотариусов, а учёта доходов и расходов фиксируется в книге.

Если у адвокатов и нотариусов, имеющих частную практику, есть в наличии наёмные работники, то они обязаны в общем порядке оплачивать подоходный налог за каждого сотрудника. Кроме того, нужно осуществлять взносы в разные виды страхования: медицинское, социальное, пенсионное.

Налогообложение адвокатских образований

В их обязанность вменяется вести бухгалтерский учёт. В отчёт по вопросу бухгалтерии входят:

- Бухгалтерский баланс.

- 2.Финансовые результаты с приложением.

Все адвокатские образования являются налогоплательщиками. В соответствии со статьёй 251 НК РФ налоговой базой не облагаются доходы на прибыль. Но это происходит не всегда. Есть исключение из правил, — когда есть доход, позволяющий разместить свободные денежные средства. Прибылью считаются полученные доходы с вычетом понесённых расходов. Налоговая ставка в данном случае равна 24 %.

Все адвокатские образования являются налогоплательщиками. В соответствии со статьёй 251 НК РФ налоговой базой не облагаются доходы на прибыль. Но это происходит не всегда. Есть исключение из правил, — когда есть доход, позволяющий разместить свободные денежные средства. Прибылью считаются полученные доходы с вычетом понесённых расходов. Налоговая ставка в данном случае равна 24 %.

Адвокатские образования, в которые входят юридические консультации, адвокатские бюро, адвокатские коллегии, также как и частные конторы адвокатов освобождены от налогообложения на имущество организации, но являются плательщиками страховых взносов.

От налогообложения на доходы физических лиц образования адвокатов не освобождаются, так как являются налоговыми агентами. Всё это связано с выплатами сотрудникам адвокатских образований и адвокатам.

Нужно ли платить налог за сдачу квартиры в аренду в 2022 году: сколько он составляет, как рассчитать и не платить законно

При себе необходимо иметь заявление с просьбой разрешить использовать патентное налогообложение. Выдается патент не позже чем через 5 рабочих дней. Действовать начинает со дня выдачи. Такое налогообложение наиболее выгодно в случаях, когда гражданин сдает сразу несколько объектов жилой недвижимости и получает крупный доход. Ведь предоплата рассчитывается в среднем.

Из примера видно, что выгоднее всего приобретать патент. Но его стоимость может разниться в зависимости от площади жилой недвижимости, района его нахождения. Поэтому для каждой ситуации нужно проводить свои расчеты, чтобы выявить более экономный вариант оплаты налога от аренды квартиры.

Страховые взносы для адвоката в 2022 году

Адвокаты, ведущие деятельность в составе работников консультации, коллегии, получают вознаграждения в качестве работников, оформленных по трудовым, агентским договорам. Лицам выплачивают суммы за счет сметы, утвержденной на содержание образования, при исполнении ими обязанностей на выборных должностях. Юридическое лицо, нанимающее адвоката по трудовому договору, выступает налоговым агентом. Особенности осуществления отчислений:

Уплата страховых взносов адвокатов соответствует порядку, принятому для индивидуальных предпринимателей. При этом сумма рассчитывается пропорционально периоду ведения деятельности (нахождения в реестре адвокатов).

Налогообложение адвокатской деятельности в 2022 году

Исчисление НДС, подлежащего уплате в бюджет за налоговый период (это календарный квартал), определяется как разница между суммой НДС, начисленного с облагаемого оборота (это НДС по оказанным услугам), и суммой НДС, разрешенного к зачету (это сумма НДС по приобретенным товарам, работам, услугам) и при совершении оборотов по реализации выписывает счет-фактуры получателям услуг в соответствии с положениями Налогового кодекса.

Профессиональные вычеты включают в себя расходы по аренде, на приобретение канцелярских принадлежностей, по заработной плате, амортизационные отчисления, банковские, коммунальные услуги и услуги связи, членские взносы, командировочные расходы, уплаченные налоги и платежи в бюджет, а также расходы по начисленным социальным отчислениям в фонд соцстрахования.

Фиксированные взносы ИП на 2022 и 2022 годы уже известны

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2022 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Обновление статьи. Добавил еще подробные видео по теме статьи на 2022 и 2022 годы + сделал простые онлайн-калькулятор для расчета взносов ИП «за себя». Советую посмотреть видео ниже, в них все очень подробно рассказываю. К калькуляторам тоже есть подробные видеоинструкции.

Образец и пример заполнения Приложения 7 декларации 3-НДФЛ на имущественный вычет

Прежде чем заполнять лист, нужно знать, каким образом предоставляется возврат и какие сведения необходимы. Нюансы: вычет — это сумма, которая уменьшает базу обложения; база — сумма доходов, с которой взимается НДФЛ; вычет

Как заполнить 3 ндфл для адвокатов в кабинете за 2022 год

Последний срок подачи налоговой декларации по налогу на доходы физических лиц за 2022 год — 30.04.2022. Переносов в данном случае не предусмотрено. Напомним, что в 2022 г. срок подачи выпадал на выходной день, и сдать декларацию за прошлый год нужно было не позднее 03.05.2022.

Но, вне зависимости от формы ведения деятельности, единственной доступной системой налогообложения как для частнопрактикующих нотариусов и адвокатов, так и для различных образований является общая система налогообложения. Как происходит налогообложение адвокатов и нотариусов Статус лиц, занимающихся адвокатской и нотариальной деятельностью, а также особенности исчисления и уплаты отдельных видов налогов зависит от того, в какой форме они ведут деятельность: как частнопрактикующие лица или в составе образования. Но, вне зависимости от формы ведения деятельности, единственной доступной системой налогообложения как для частнопрактикующих нотариусов и адвокатов, так и для различных образований является общая система налогообложения.

: 1) адвокатский кабинет; 2) коллегия адвокатов; 3) адвокатское бюро; 4) юридическая консультация. Порядок самостоятельного исчисления и уплаты НДФЛ адвокатом Адвокат, принявший решение осуществлять адвокатскую деятельность индивидуально, вправе учредить адвокатский кабинет. Адвокатский кабинет не является юридическим лицом (п.

Пример заполнения 3-НДФЛ для адвоката, арбитражного управляющего и нотариуса

Порядок заполнения налоговой декларации по форме 3-НДФЛ (далее — Декларации) В Декларации индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты отражают все доходы, полученные от осуществляемой деятельности, самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет. В верхней части каждой заполняемой страницы формы Декларации проставляется идентификационный номер налогоплательщика (далее – ИНН), а также фамилия и инициалы налогоплательщика заглавными буквами. После заполнения и комплектования формы Декларации налогоплательщику необходимо проставить сквозную нумерацию заполненных страниц в поле «Стр.».

Доходы от профессиональной деятельности (частной практики) — ключевой элемент системы налогообложения адвоката, который определяется в соответствии с главой 23 НК РФ (подп. 2 п. 1 ст. 227) . К основному доходу относятся средства, полученные адвокатом по соглашению об оказании юридической помощи, которые носят характер экономической выгоды. НДФЛ с доходов от адвокатской деятельности подлежит исчислению и уплате адвокатом самостоятельно ( п. 2 ст. 227 НК РФ). В соответствии с Законом об адвокатуре адвокатская деятельность не является предпринимательской (п. 2 ст. 1) , а адвокату запрещено вступать в трудовые отношения в качестве работника, за исключением научной, преподавательской и иной творческой деятельности, а также занимать государственные должности РФ и субъектов РФ, должности государственной службы и муниципальные должности (п. 1 ст. 2) . НДФЛ с доходов от непрофессиональной деятельности подлежит исчислению и удержанию налоговыми агентами.

FAQ — Частые вопросы по игре Aviator

Длительность туров

Один тур в игре Aviator может длиться от 8 до 30 секунд. Здесь все зависит напрямую от коэффициента, который генерируется в случайном порядке. Пока коэффициент растет — раунд продолжается.

Минимальная ставка

Минимальная ставка в каждом уровне может составлять всего 5 рублей. Это очень удобно, ведь сумма очень маленькая. Используя минимальную ставky, игроки могут проверить свои стратегии, создать новые, опробовать новую игровую тактику без особых затрат.

Максимальная ставка

Максимальная ставка в игре Aviator составляет 7 тыс. рублей. Но не стоит отчаиваться. Открыв дополнительную панель ставok, можно делать две ставки одновременно.

Самый низкий коэффициент

Самым низким коэффициентом является 1. Ниже этого коэффициента значения не выпадают, да и сам он встречается довольно редко, примерно 1 раз на 50 туров. Еще один убыточный коэффициент равен 1.20. Периодичность выпадения несколько чаще. Он встречается примерно 10 раз из 100 раундов.

Максимальный коэффициент

Максимальный множитель равен 200. Такое значение выпадет не каждый раунд и увидеть его на экране — особая удача. Такой коэффициент выпадает примерно 1 раз за промежуток от 60 до 80 минут. Это означает, что примерно за 250 раундов выпадет значение больше 100, но дойдет оно до 200 или нет — известно только генератору случайных чисел.