- Конкретные примеры вычислений с учетом последних изменений

- Если сотрудник отработал неполный год

- Если нет отработанных дней и дохода

- Если работник получал премии

- Нормативное регулирование

- Основные правила предоставления отпуска

- Основные правила расчета отпуска

- Отпуск совместителю

- Бухгалтерские записи по отражению в учете операций по формированию и использованию резервов

- Что изменилось с 2015 года?

- Параметры расчета отпускных

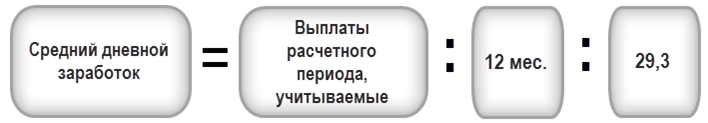

- Как рассчитывается среднедневной заработок

- Если были месяцы, отработанные не полностью

- Если была повышена зарплата

- Удержание налога

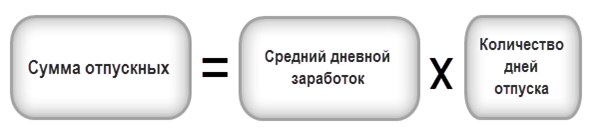

- Как рассчитать отпускные

- При полном отработанном периоде

- При неполном отработанном времени

- Как начислить и удержать налог на доходы физических лиц

Конкретные примеры вычислений с учетом последних изменений

Стоит подробнее рассмотреть примеры начисления отпускных. Существует несколько особенностей, о которых бухгалтер должен знать заранее. Проще всего, когда сотрудник полностью отработал весь отчетный период. Но такое случается довольно редко, поэтому приходится осуществлять дополнительные манипуляции во время выполнения расчета.

Если сотрудник отработал неполный год

Обычно бухгалтерам приходится сталкиваться с ситуацией, когда работник был на больничном или не выполнял свои трудовые обязанности по другим причинам. В этом случае необходимо вычитать пропущенные дни.

Алгоритм расчета:

- для определения среднего заработка используется два коэффициента: сумма выплат за 12 месяцев и общее количество фактически отработанных дней за этот период. Затем данная сумма делится на число дней для получения среднего заработка за смену;

- определить количество календарных дней отпуска можно по следующей формуле: 29,3 x число отработанных полностью месяцев + число дней в не полностью отработанных месяцах;

- определение календарных дней отпуска в месяцы, когда сотрудник имел пропуски, происходит по следующей формуле: количество отработанных дней / общее количество дней в месяце x 29.

На самом деле нет ничего сложного, но надо быть внимательным и изучать сведения о фактически отработанном времени.

Если нет отработанных дней и дохода

Иногда рассчитать средний заработок сложно, так как предшествующие 12 месяцев конкретно взятый сотрудник не работал и не получал зарплату. Тогда за основу берут предшествующий период.

При этом бывает несколько сценариев:

- сотрудник не работал 12 месяцев, но был активен ранее. Чаще всего такое встречается, когда женщина была в отпуске по уходу за ребенком. Например, если в 2018 году сотрудник не выполнял свои трудовые обязанности, но в 2017 году работал, согласно штатному расписанию, берется предыдущий период. Сложностей в расчетах не возникает;

- не было отработано два года, однако работнику потребовался срочный отпуск практически сразу после трудоустройства. То же касается перевода из одной фирмы в другую, что не запрещено положениями ТК РФ. Например, отработав один месяц, сотрудник подает заявление на отпуск (допускается, если в другой организации он работал 5 месяцев). Тогда для расчета берется доход и отработанный период. То есть, зарплата делится на общее число дней в отработанном периоде. Для перевода календарных дней в рабочие (необходимо для расчета среднего дневного заработка) применяется формула — Фактическое число отработанных дней за месяц / количество дней в месяце * 29,3;

- ранее сотрудник никогда не работал. Эта ситуация происходит редко. Тогда применяются стандартные формулы, а для расчета дохода используется окладная часть, прописанная в договоре.

Чаще всего бухгалтеру приходится работать с первым случаем, который редко вызывает проблемы во время расчета отпускных.

Если работник получал премии

Существует премиальная часть зарплаты, которая также влияет на размер отпускных.

| Вид премии | Особенности расчета |

| Ежемесячная, ежеквартальная или годовая | Полностью включается. Учитывается только одна премия. Например, получив деньги за выполнение плана продаж и качество продукции, бухгалтер учитывает только одну из них. |

| Итоговая | Включается, если начисление происходило в расчетном периоде. |

| Разовая | Используется в расчетах, если есть соответствующий приказ о дополнительных выплатах. Деньги, выдаваемые на День рождения или в честь государственного праздника не учитываются. |

Практически все виды премиальных компенсаций участвуют в формировании среднего размера оплаты труда.

Нормативное регулирование

Основные правила предоставления отпуска

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (, ). Право на ежегодный основной отпуск возникает через 6 месяцев в первый год работы. До истечения 6 месяцев на отпуск имеют право (ст.122 ТК РФ):

- женщины перед отпуском по беременности и родам или после него;

- работники до 18 лет;

- работники, усыновившие детей в возрасте до 3-х месяцев;

- в других случаях, предусмотренных федеральными законами.

В дальнейшем отпуск предоставляется в любое время по графику отпусков ().

В следующих случаях предусмотрен вынужденный перенос или продление отпуска (ст. 124 ТК РФ):

- временная нетрудоспособности работника;

- выполнение им государственных обязанностей в отпуске;

- если работник не был предупрежден об отпуске или не получил отпускные в установленные сроки;

- по производственной необходимости, не далее, чем до следующего года;

- в других случаях, предусмотренных трудовым законодательством, локальными нормативными актами.

Ежегодный оплачиваемый отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ). Автоматическое продление отпуска работодателем после периода нетрудоспособности допустимо, если работник не высказал своих пожеланий (Апелляционное определение Красноярского краевого суда от 11.04.2018 по делу N 33-4718/2018).

Непредоставление ежегодного отпуска запрещено (абз. 7 ст. 124 ТК РФ):

- в течение 2-х лет подряд;

- работникам до 18 лет;

- работникам, занятым на вредных и опасных работах.

Продолжительность отпуска рассчитывается в календарных днях. Если в периоде отпуска есть праздник — отпуск продлевается на количество праздничных дней ().

Основные правила расчета отпуска

Размер оплаты ежегодного отпуска зависит от средней заработной платы ().

Расчет среднего заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих отпуску (ст. 139 ТК РФ).

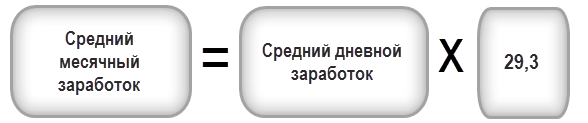

При начислении отпускных или изменении МРОТ в периоде отпуска необходимо сверять с его величиной средний месячный заработок: он не может быть ниже федерального МРОТ ().

Средний месячный заработок рассчитывается по формуле:

С 01.05.2018 МРОТ составляет 11 163 руб. ().

Средний заработок подлежит корректировке в случаях:

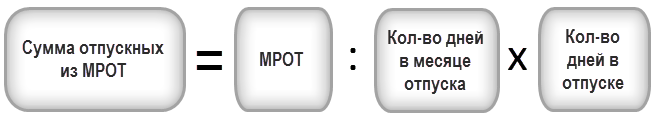

Повышения федерального МРОТ, если средний дневной заработок для расчета отпускных оказался ниже его величины (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Сумма отпускных рассчитывается исходя из МРОТ:

- Произошло повышение окладов по организации, филиалу, структурному подразделению ():

- В расчетном периоде — корректируются выплаты, учитываемые при расчете среднего заработка.

- В периоде между расчетным и отпуском — корректируется месячный средний заработок за весь период.

- В периоде отпуска — корректируется месячный средний заработок за период с даты повышения.

Отпуск совместителю

Еще одна особенная ситуация возникает, когда сотрудник работает по совместительству. Дело в том, что таким работникам нужно предоставлять отпуск одновременно с отпуском по основному месту работы (ст. 286 ТК РФ). Надеемся, что досрочный отпуск больше никого не пугает (см. пример 2)

Теперь обратим внимание на случай, когда продолжительность отпуска по основному месту работы совместителя превышает количество дней, которые он может отгулять по совместительству. Что делать в такой ситуации?

Удлиненный оплачиваемый отпуск положен, например, педагогическим работникам. Количество дней отпуска таких сотрудников варьируется в зависимости от места работы до 56 дней (ст. 334 ТК РФ, приложение к постановлению Правительства РФ от 1 октября 2002 г. № 724). Работодатель не обязан оплачивать совместителю дни удлиненного отпуска по основному месту работы. При этом не предоставить эти дни нельзя – будут нарушены требования статьи 286 Трудового кодекса.

Достойный выход из ситуации – добрать недостающие к оплачиваемому отпуску дни за счет отпуска без содержания. Письменное заявление от работника обязательно, так как отпуск без сохранения заработной платы предоставляется на основании такого заявления (ст. 128 ТК РФ). Кроме этого, от сотрудника потребуются документы с основного места работы, которые подтвердят продолжительность его отпуска. Сумма отпускных совместителю рассчитывается в общем порядке, рассмотренном выше. Дополнительные дни к отпуску не оплачиваются, то есть с 29-го дня отпуск за свой счет.

Для расчета отпуска мы придерживаемся некоторого алгоритма расчета. Формула расчета отпускных со 2 апреля 2014 года несколько отличается от предыдущей. Разница лишь в размере коэффициента 29,3 вместо 29,4.

Когда расчетный период отработан полностью, здесь проблем не возникает, и отпускные рассчитываются по одной формуле без каких-то корректировок. Пример смотрите здесь.

Наиболее часто встречающаяся ситуация на практике для расчета отпускных – это когда месяц отработан не полностью. Подробно рассмотрим расчет отпускных при не полностью отработанном месяце.

В каких случаях месяц считается отработанным не полностью? Это период, когда сотрудника не было на работе, но за ним оставалось его рабочее место с сохранением, частичным сохранением или вовсе без сохранения заработной платы за эти дни. К ним относят периоды болезни, командировки, отпуска и т.п. Т.е. при расчете отпускных начисления за данные периоды не учитываются.

Если работник отработал месяц не полностью, то формулу для расчета отпускных нужно немного откорректировать. А именно, корректируем коэффициент 29,3, определенный для работников при полностью отработанном месяце.

По общим правилам формула расчета отпускных в 2014 году имеет вид

Сотп = З/пл за12мес/12 мес/29,3

29,3 – это условное обозначение календарных дней в месяце

Как определить количество отработанных календарных дней для расчета отпуска? Расчет количества отпускных дней делаем по формуле

Кол-во дней в мес. = 29,3/ к-во кал.дней в месяце x К-во отработанных кал. дней.

Сумма отпускных в данном случае будет иметь вид:

Сотп = З/пл за 12 мес/К-во расчетных кал.дней за 12 мес. x К-во дней отпуска

Более подробно рассмотрим данную ситуацию на примере.

Пример 1.

Кашицин И.П. с 02.06.2014 ушел в отпуск на 28 календарных дней. Расчетный период – с 1 июня 2013 по 31 мая 2014г. Расчетный период отработан полностью. Оклад работника составил 30 000 руб./мес. В феврале 2014 работник болел 6 дней. За этот период ему было начислено 25 000руб. За отличные результаты в работе Кашицину И.П. была выплачена годовая премия в размере 20 000руб. в январе 2014. В декабре 2013 Кашицин И.П. был в отпуске 28 календарных дней (с 1 по 28 декабря), и ему начислялась зарплата за 3дня – 3000руб.

1. Расчет количества дней отпуска в каждом месяце.

За каждый полностью отработанный месяц берем коэффициент 29,3, остальные периоды считаем по формуле.

Июнь 2013 – 29,3

Июль 2013 – 29,3

Август 2013 – 29,3

Сентябрь 2013- 29,3

Октябрь 2013 – 29,3

Ноябрь 2013 – 29,3

Декабрь 2013 – 29,3/31*3 (31-28)

Январь 2014 – 29,3

Февраль 2014 – 29,3/28*22(28-6)

Март 2014 -29,3

Апрель 2014 -29,3

Май 2014 -29,3

Итого расчетных дней отпуска = 29,3*10+ 29,3/31*3 + 29,3/28*22 = 318,85 дней

2. Расчет отпускных работнику : Кашицину И.П.

(30 000 x 10 мес. + 20 000 + 25000+3000)/318,85 *28дн = 30559,82руб.

Когда выдавать сумму отпускных? По закону сумма отпускных выдается за 3 дня до отпуска, т.е. в нашем случае – 31 мая.

Сумма отпускных, которую получит работник на руки (при отсутствии стандартных вычетов).

30559,82 – 30559,82*13% = 26586,82

Бухгалтерские записи по отражению в учете операций по формированию и использованию резервов

В учете автономного и бюджетного учреждений должны быть составлены следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

|

Создание резерва |

||

|

Сформирован резерв на оплату отпусков за фактически отработанное время: |

||

|

– по выплатам работникам |

0 401 20 211 |

0 401 60 211* |

|

– по страховым взносам |

0 401 20 213 |

0 401 60 213* |

|

Отражены в учете расходные обязательства по формированию резервов на оплату отпусков**: |

||

|

– по выплатам работникам |

0 506 90 211 |

0 502 99 211 |

|

– по страховым взносам |

0 506 90 213 |

0 502 99 213 |

|

Использование резерва |

||

|

Начислены отпускные за отработанное время: |

||

|

– за счет резерва |

0 401 60 211* |

0 302 11 737 |

|

– в случае, если сумма резерва меньше суммы начисленных отпускных (на сумму превышения начисленных отпускных над суммой резерва) |

0 401 20 211 |

0 302 11 737 |

|

Отражены расходные обязательства по выплате начисленных отпускных за счет ранее созданного резерва. Одновременно уменьшаются ранее отраженные обязательства методом «красное сторно» |

0 506 10 211 |

0 502 11 211 |

* Детализация по счету 0 401 60 000 осуществляется в рамках формирования учетной политики. Пример детализации содержится в Письме Минфина РФ № 02-07-07/28998.

** Уточнение ранее сформированного резерва отражается на дату его расчета:

-

дополнительной бухгалтерской записью – в случае увеличения сформированного резерва;

-

путем сторнирования записи – в случае уменьшения суммы ранее сформированного резерва.

В учете казенного учреждения будут составлены следующие проводки:

|

Содержание операции |

Дебет |

Кредит |

|

Создание резерва |

||

|

Сформирован резерв на оплату отпусков за фактически отработанное время: |

||

|

– по выплатам работникам |

1 401 20 211 |

1 401 60 211 |

|

– по страховым взносам |

1 401 20 213 |

1 401 60 213 |

|

Отражены в учете расходные обязательства по формированию резервов на оплату отпусков*: |

||

|

– по выплатам работникам |

1 501 93 211 |

1 502 99 211 |

|

– по страховым взносам |

1 501 93 213 |

1 502 99 213 |

|

Использование резерва |

||

|

Начислены отпускные за отработанное время: |

||

|

– за счет резерва |

1 401 60 211 |

1 302 11 737 |

|

– в случае, если сумма резерва меньше суммы начисленных отпускных (на сумму превышения начисленных отпускных над суммой резерва) |

1 401 20 211 |

1 302 11 737 |

|

Отражены расходные обязательства по выплате начисленных отпускных за счет ранее созданного резерва. Одновременно уменьшаются ранее отраженные обязательства методом «красное сторно» |

1 501 13 211 |

1 502 11 211 |

Уточнение ранее сформированного резерва отражается дополнительной бухгалтерской записью либо путем сторнирования записи (см. разъяснения выше).

Важно: резерв используется только на покрытие тех затрат, в отношении которых он изначально создан.

Пример 2.

Воспользуемся условиями примера 1. Учетной политикой автономного учреждения предусмотрено, что резерв на оплату отпусков создается ежегодно на последнее число календарного года исходя из средней заработной платы, рассчитанной по учреждению в целом. По данным кадровой службы:

-

количество дней неиспользованного отпуска – 190;

-

количество планируемых дней отпуска в 2020 году – 1 400;

-

средняя дневная заработная плата – 950 руб.

При этом на 31.12.2019 имеется неиспользованный резерв в размере 85 000 руб.

Сумма начисленного резерва по неиспользованным отпускам по состоянию на 31.12.2019 – 180 550 руб. (190 дн. х 950 руб.). Поскольку на отчетную дату на балансе имеется неизрасходованный резерв и его сумма меньше вновь начисленного резерва, уточнение ранее сформированного резерва будет отражено дополнительной бухгалтерской записью в размере разницы между суммой вновь начисленного резерва и суммой неизрасходованного резерва – 95 550 руб. (180 550 – 85 000). Размер ежемесячных отчислений в резерв составит 110 833 руб.

В бухгалтерском учете должны быть сделаны следующие записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

На 31.12.2019 |

|||

|

Скорректирован резерв на оплату отпусков за фактически отработанное время |

0 109 60 211 |

2 401 60 211 |

95 550 |

|

Скорректированы обязательства по формированию резервов на оплату отпусков |

0 506 90 211 |

2 502 99 211 |

95 550 |

|

На 31.01.2020 (и далее на последнее число месяца) |

|||

|

Начислен резерв на оплату отпусков за фактически отработанное время |

0 109 60 211 |

2 401 60 211 |

110 833 |

|

Отражены отложенные обязательства по формированию резервов на оплату отпусков |

2 506 90 211 |

2 502 99 211 |

110 833 |

Что изменилось с 2015 года?

Главным показателем, на который обращают внимание бухгалтеры при подсчете отпускных, — это количество дней, которые сотрудник успешно отработал в компании. Показатель выступает в качестве коэффициента, и его размер устанавливается на законодательном уровне

В 2015 году размер коэффициента составлял 29,4 дня. Во время расчета во внимание принимают только рабочие или выходные дни, праздники исключаются.

На сегодняшний день коэффициент составляет 29,3. Изменение возникло из-за того, что в новом году появились два дополнительных праздника – 6 и 8 января. И хотя оба этих дня были обозначены праздничными еще в 2012 году, изменение коэффициента произошло лишь год назад.

Формула расчета отпускных

Таким образом, стоит сделать вывод, что в связи с уменьшением показателя рабочих дней произошло соответствующее уменьшение суммы денежных средств, выплачиваемых сотруднику для отдыха. Однако это единственные изменения, произошедшие за несколько лет. И вся процедура выглядит так:

- Устанавливается промежуток времени, в течение которого работник успешно справлялся с поставленными задачами компании.

- Определяется количество дней предстоящего отдыха, которые может позволить себе работник. Согласно трудовому законодательству, минимальный размер отпуска должен составлять 28 дней, однако у некоторых категорий это число увеличивается в зависимости от условий труда.

- Рассчитывается показатель среднего заработка, который сотрудник получает за день.

- Производится расчет отпускных. Выполняется процедура путем умножения количества дней предстоящего отпуска на полученный выше показатель.

Наконец, последним пунктом является выплата отпускных сотруднику, которые он должен получить за три дня до того, как отправится на отдых (ст. 136 ТК РФ).

Отпускные должны быть выплачены не позднее, чем за три дня до выхода в отпуск

Параметры расчета отпускных

Если все сотрудники компании получают разные денежные суммы «белой» зарплаты, то размер отпускных также подсчитывается для каждого работника индивидуально.

Формула расчета отпускных выглядит так:

O = S * D – N

где:

- O– сумма отпускных к выплате работнику;

- S – среднедневной заработок (СДЗ) за расчетный период, установленный нормативным актом;

- D – количество календарных дней отпуска;

- N – налог на доходы физлиц, удерживаемый из отпускных выплат.

Расчетный период для начисления отпускных равен 12 месяцам, минувшим перед отпуском.

Работник уходит в отпуск 5 июля 2017 года – высчитывается СДЗ за период с 1 июля 2016 по 30 июня. Уходит 25 сентября – с 1 сентября 2016 по 31 августа 2017.

Если отпуск берет новый сотрудник, не проработавший года, расчетный период равен количеству месяцев, которые он успел отработать.

На выплату отпускных в 2022 году повлиял новый закон, увеличивший количество праздничных дней. Праздники изменили коэффициент среднего количества отработанных дней, от которого зависит СДЗ. А вот входят ли праздничные дни в отпуск, узнавайте в статье https://otdelkadrov.online/7979-oformlenie-raschet-prazdnichnyh-vyhodnyh-dnei-v-otpuske.

Как рассчитывается среднедневной заработок

Среднедневной заработок для расчета отпускных вычисляется по формуле:

S = G / (R * 29,3)

где:

- G – размер годового дохода работника;

- R – расчетный период (12 месяцев или количество всех месяцев, отработанных новым сотрудником);

- 29,3 – коэффициент среднего количества отработанных дней.

Выясняя, как рассчитываются отпускные, важно понять принцип подсчета годового дохода. Его размер включает только те денежные суммы, которые были начислены в качестве вознаграждения за труд

Помимо величины должностного оклада на сумму отпускных влияют:

- премии;

- выплаты за сверхурочную работу, труд в выходные и праздники, в ночные смены;

- всевозможные доплаты работнику по установленным тарифам;

- надбавки за классификацию специалиста, выслугу лет, сложные условия труда и др.;

- гонорары творческим работникам;

- часть заработка, полученная в натуральной форме;

- отпускные, начисленные к предыдущему отпуску.

Не влияют на размер отпускных:

- командировочные денежные средства;

- выплаты по больничным листам, по временной нетрудоспособности вследствие производственной травмы и в иных случаях освобождения от работы с сохранением оплаты труда;

- займы, бравшиеся у работодателя;

- материальная помощь;

- компенсации на питание, транспортные и другие расходы;

- прочие социальные компенсации.

Если были месяцы, отработанные не полностью

Если отпускник в течение расчетного периода отработал часть месяцев не полностью (в декабре был на больничном, в марте – в отпуске за свой счет и др.), то его СДЗ высчитывается по формуле:

S = G / ((P * 29,3) + (T1 / M1 + T2 / M2 + …) * 29,3)

где:

- G – см. выше;

- P – количество отработанных полных месяцев;

- T1, T2 – количество отработанных дней в первом, втором не полностью отработанном месяце;

- M1, M2 – общее количество дней в соответствующем месяце, отработанном не полностью.

Стоит отметить: если в отпуск идет внутренний совместитель, то по всем своим должностям он может уйти только одновременно. При этом расчет отпуска при совмещении должностей в одной организации необходимо производить отдельно по основному месту работы и отдельно по совместительству. А потом суммировать получившиеся результаты.

Если была повышена зарплата

Рассмотрим как начисляются отпускные, если в течение расчетного периода всем работникам предприятия / компании была повышена заработная плата.

Годовой доход отпускника G в этом случае подсчитывается следующим образом:

- определяется коэффициент перерасчета по формуле K = Z2 / Z1, где Z2 – з/п после повышения, Z1– до повышения;

- пересчитывается доход за период до повышения з/п по формуле Z1 * K * P1, где P1 – количество месяцев в данном периоде;

- полученная сумма прибавляется к доходу, полученному после повышения з/п.

Обратите внимание: если зарплата увеличена только одному либо нескольким конкретным работникам, перерасчет не производится.

Удержание налога

Отпускные выплаты относятся к доходам физлиц, с которых удерживается налог.

Его размер равен установленной законом ставке НДФЛ – 13% суммы дохода.

НДФЛ удерживается в день фактической выплаты отпускных сотруднику.

Подробное объяснение, как рассчитывать отпускные в установленном Правительством порядке

Как рассчитать отпускные

При вычислении суммы отпускных нужно определить количество положенных дней отдыха. Оплачиваемый отпуск составляет 28 календарных дней в течение одного года работы.

Вне зависимости от продолжительности отдыха, он оплачивается по единому алгоритму. Каждый день оценивается в размере средней дневной зарплаты работника за год. Для лиц, трудящихся на территории Крайнего Севера, действуют районные коэффициенты.

За месяц начисляется 2,33 дня отдыха (фиксированное значение).

При полном отработанном периоде

Расчетным интервалом для начислений являются отработанные 12 месяцев. Стандартная формула расчета отпускных выглядит следующим образом:

Среднемесячный доход:

При расчете среднего заработка включаются не все периоды. Из расчетного времени исключаются дни, когда человек:

- временно нетрудоспособен;

- не исполняет трудовые обязанности из-за простоя или по вине организации;

- находится на больничном, в связи с необходимостью ухода за инвалидами;

- по иным причинам освобождался от исполнения обязанностей при этом получает заработную плату, начисленную по усредненному доходу.

Если перед уходом в оплачиваемый отпуск сотрудник оформляет больничный лист, дни отдыха продлеваются на количество дней действия листка нетрудоспособности. При этом работодатель обязан начислить как пособие по болезни, так и отпускные.

Если в течение расчетного периода сотруднику увеличивали заработную плату, работодатель должен начислить сумму, проиндексированную на коэффициент повышения зарплаты:

С учетом полученного коэффициента изменяется усредненный заработок, по которому рассчитывается размер начислений. В зависимости от месяца, в котором было увеличено трудовое вознаграждение, осуществляется следующая индексация:

- Если зарплата увеличена в течение расчетного периода, индексации подлежат все выплаты за месяцы до повышения.

- Если зарплата увеличена после окончания расчетного периода, но до момента ухода сотрудника на отдых – индексируется весь доход.

- Если зарплата была увеличена после начала отдыха – индексируется рассчитанная сумма отпускных.

При неполном отработанном времени

Сотрудник имеет право уйти в отпуск после минимум полугода работы в организации. Тогда периодом для расчета отпускных является фактически отработанное время.

Количество дней в не полностью отработанном месяце вычисляется по формуле:

Например, заработная плата гражданина – 30 000 р. в месяц, отработанный период – 7,5 месяцев.

Тогда сумма вычисляется в ряд этапов:

- Количество дней в полностью отработанных месяцах: 7 × 29,3 = 205,1.

- Количество дней в не полностью отработанном месяце: 29,3 / 30 (июнь) × 14 = 13,67.

- Суммированный отработанный период: 205,1 + 13,67 = 218,77 дней.

- Доход за отработанный период: 30 000 × 7,5 = 225 000 рублей.

- Среднедневной заработок: 225 000 / 218,77 = 1 028,47 р.

- Сумма в итоге: 1028,47 × 28 (дни отдыха) = 28 797,16 р.

Как начислить и удержать налог на доходы физических лиц

Компании и предприниматели, выплачивающие зарплату своим сотрудникам, являются по отношению к ним налоговыми агентами. Это значит, что бухгалтер должен начислить НДФЛ на сумму зарплаты, удержать его из доходов сотрудника и перечислить в бюджет.

Налог начисляется не только на саму зарплату, но и на отпускные и на пособия по больничным листам (исключение составляют декретные пособия, которые освобождены от НДФЛ). К тому же под налог подпадают выплаты в натуральной форме: обеды, участие в корпоративных мероприятиях и проч. Ставка налога на доходы физлиц в данном случае составляет 13%

Обратите внимание: величина удержанного НДФЛ не должна превышать 50% от суммы выплаты сотруднику

Пример 3

В январе сотрудник получил от своего работодателя доход в сумме 35 000 руб. Бухгалтерия рассчитала, что налог с зарплаты сотрудника равен 4 550 руб. (35 000 руб. х 13 %) (для упрощения мы рассмотрели ситуацию, когда работнику не предоставляются налоговые вычеты). Эту сумму бухгалтер перечислил в бюджет, а работник получил на руки 30 450 руб. (35 000 — 4 550). Таким образом, размер удержанного налога не превысил 50-ти процентный лимит.

Бухгалтерия обязана вести учет доходов и удержанного налога по каждому физическому лицу в специально разработанных налоговых регистрах (см. «Налоговые регистры: инструкция по применению»). Кроме того, бухгалтеры должны по требованию физических лиц выдавать им справки о доходах по утвержденной форме.

Налог, удержанный из зарплаты, нужно перечислить в бюджет не позднее дня, следующего за днем выплаты дохода.

Исключение предусмотрено только для отпускных и больничных (в том числе по уходу за ребенком)— НДФЛ нужно перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены.

Также работодатель обязан представить в налоговую инспекцию сведения о доходах, выплаченных в предшествующем году. Для этого нужно не позднее 1 марта заполнить и сдать в инспекцию справки по форме 2-НДФЛ. Если доходы получили 11 человек и более, отчитаться необходимо по интернету. Если 10 человек и менее — можно на бумаге (см. «В ФНС разъяснили, кто с 2020 года обязан отчитываться по НДФЛ и взносам через интернет»).

Кроме того, необходимо представлять ежеквартальную отчетность по налогу на доходы физических лиц по форме 6-НДФЛ .

Внимание!

С 2023 года меняются сроки перечисления НДФЛ в бюджет и сроки отчетности по данному налогу (см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»).