- Правомерность применения вычета по одному счету-фактуре по частям в разных налоговых периодах

- Когда возникает переплата по НДС

- «Запоздавший» счет-фактура: как применить вычет?

- Переход с УСН на ОСНО в середине квартала

- Пример выгодного переноса вычетов НДС

- Уплата НДС при переходе с УСН на ОСНО

- Срок предъявления НДС к вычету

- Как объяснить высокий удельный вес налоговых вычетов по НДС

- Причина 1. Фирма недавно только прошла регистрацию

- Причина 2. Пополнение склада товаров для последующей перепродажи

- Причина 3. Сезонность бизнеса

- Причина 4. Позднее получение счетов-фактур от контрагентов

- Способ 3. Специально для НДС

- Судебная практика

- Какой НДС принимать к вычету

- Зачем нужен перенос вычета

- Выводы

Правомерность применения вычета по одному счету-фактуре по частям в разных налоговых периодах

Налоговый кодекс РФ не регламентирует порядок заявления вычетов по налоговым периодам, в связи с чем на практике возник вопрос о правомерности применения вычета по одному счету-фактуре по частям в нескольких налоговых периодах.

Минфин России в Письмах от 13.10.2010 N 03-07-11/408, от 16.01.2009 N 03-07-11/09 разъяснил, что право на вычет сумм НДС частями в разных налоговых периодах, то есть по частям, действующим порядком применения НДС не предусмотрено. Суммы НДС подлежат возмещению (зачету) налогоплательщику в порядке и на условиях, которые предусмотрены ст. 176 НК РФ, за исключением случаев, когда налоговая декларация подана по истечении трех лет после окончания соответствующего налогового периода (п. 2 ст. 173 НК РФ).

Вместе с тем суды признают правомерность частичного применения вычета, так как применение вычета частями за пределами налогового периода, когда такое право возникло, не приводит к неуплате НДС в бюджет, поскольку применение вычета в таком порядке влечет переплату по налогу в предыдущих периодах.

Кроме того, ст. 172 НК РФ закрепляет только права налогоплательщика и не устанавливает максимального или минимального размера вычета сумм НДС (Постановление ФАС Московского округа от 25.03.2011 N КА-А40/1116-11).

Аналогичные выводы содержатся в Постановлениях ФАС Московского округа от 31.03.2011 N КА-А40/667-11, ФАС Поволжского округа от 13.10.2011 по делу N А55-26765/2010.

В Постановлении от 17.03.2011 по делу N А32-16460/2010 ФАС Северо-Кавказского округа признал необоснованным довод инспекции о том, что вычет НДС по частям не предусмотрен налоговым законодательством.

Налогоплательщик вправе предъявить к вычету часть суммы НДС по мере оплаты оборудования, в связи с тем что такая позиция не противоречит нормам НК РФ и соответствует судебно-арбитражной практике.

Когда возникает переплата по НДС

Расчет суммы налоговых обязательств, а также порядок их погашения, регламентируются положениями НК РФ. При расчете суммы НДС организациям следует придерживаться порядка, утвержденного следующими статьями главы 21 НК РФ:

- ст. 153 –определение налоговой базы;

- ст. 149 – необлагаемые операции;

- ст. 153 – налоговый период;

- ст. 164 – действующие налоговые ставки;

- ст. 166 – порядок расчета НДС;

- ст. 173 – 174 – сроки и порядок уплаты НДС в бюджет.

При нарушении установленного порядка расчета и погашения налоговых обязательств по НДС возможно возникновения переплаты по НДС. Кроме того, переплата по налогу может возникнуть в следующих случаях:

- бухгалтер допустил механическую ошибку при расчете налога, либо в момент перечисления НДС в бюджет;

- орган ФНС взыскал с налогоплательщика излишнюю сумму НДС;

- факт переплаты установлен на основании судебного решения (в связи с неправомерными действиями фискальной службы).

Также переплата может возникнуть в случае применения налогового вычета организациями, которые меняют систему налогообложения с ОСНО на УСН, в связи с чем освобождаются от уплаты НДС.

«Запоздавший» счет-фактура: как применить вычет?

Покупатель – плательщик НДС вправе воспользоваться вычетом предъявленного ему налога по товарам (работам, услугам), в том числе объектам ОС, в случае, если соблюдены прописанные в ст. и НК РФ условия: покупка предназначена для облагаемой НДС операции и поставлена на учет, у покупателя имеется оформленный соответствующим образом счет-фактура.

Бывает, что этот документ (счет-фактура) получен с опозданием. Тогда у налогоплательщика может возникнуть вопрос: за какой период заявлять вычет?

Согласно абз. 2 НК РФ при получении счета-фактуры покупателем от продавца после завершения налогового периода, в котором товары (работы, услуги) приняты на учет, но до установленного ст. 174 НК РФ срока представления налоговой декларации за указанный налоговый период покупатель вправе принять к вычету сумму НДС в отношении этой покупки с того налогового периода, в котором она была поставлена на учет (см., например, письма Минфина России от 14.02.2019 № 03‑07‑11/9305, от 28.07.2016 № 03‑07‑11/44208).

Соответственно, период, в течение которого действует право на вычет НДС, отсчитывается с даты принятия на учет покупки вне зависимости от того, поступил ли к этому времени от продавца счет-фактура.

Если счет-фактура получен до 25‑го числа месяца, следующего за налоговым периодом, в котором оприходованы товары (работы, услуги), заявить вычет можно в декларации по НДС за налоговый период, в котором они поставлены на учет. При уже сданной к этому времени декларации можно подать «уточненку» и включить в нее вычет по этому счету-фактуре.

Если счет-фактура «припозднился» и получен налогоплательщиком после окончания квартала, в котором покупка принята к учету, а также после последнего дня срока представления декларации по НДС за этот налоговый период, покупатель заявит вычет в следующем (когда поступил счет-фактура) квартале.

Переход с УСН на ОСНО в середине квартала

Компания (ИП) не может перейти с упрощенки на ОСНО в середине квартала по собственной инициативе. Налогоплательщик на УСН не имеет права до окончания налогового периода перейти на другой режим налогообложения (п.3 ст.346.13 НК РФ).

Если в 2019 году организация планирует добровольно перейти с «упрощенки» на общий режим, она сможет это сделать не раньше 1 января 2020 года.

Но переход с УСН на ОСН может быть принудительным, когда имеет место потеря права на применение УСН. Это бывает, если компания нарушает ограничения (см. табл. ниже).

| Критерий | Пояснение |

|---|---|

| Допустимая сумма дохода (п.4 ст.346.13 НК РФ) | 2019 год — нее более 150 млн.руб.2020 год — нее более 150 млн.руб. |

| Наличие филиалов | Возможно только представительство. |

| Занятие тем видом деятельности, для которого не предусмотрено применение УСН | Компания не можеть заняться производством подакцизных товаров, заниматься страхованием, инвестициями и прочей деятельностью в соответствии с п.3 ст.346.12 НК РФ. |

| Доля участия других организаций в уставном капитале | Не должна превысить 25%. |

| Остаточная стоимость основных средств | Не более 150 млн.руб. |

| Численность персонала | Не более 100 человек. |

Условия вынужденного перехода на ОСНО

При потере права на упрощенный режим, общий режим налогообложения действует с первого дня квартала, в котором было право было утрачено (п.4 ст.346.13 НК РФ).

Если организация перешла на ОСНО в середине квартала, она должна рассчитать НДС с начала квартала, в котором произошел переход, т.е компания должна начислить налог по всем реализованным в квартале товарам.

В связи с этим возникают спорные ситуации.

Например, фирма утратила право на УСН и оказалась на ОСНО в сентябре. Но выставить покупателям счета-фактуры за июль и август она не может. Налоговые инспекторы считают, что нельзя выставлять счета-фактуры по отгрузкам давностью более 5 дней. Они ссылаются на п.3 ст.168 НК РФ и письмо ФНС РФ № ММ-6-03/95 от 08.02.2007 . Покупатели не могут выставить к вычету НДС (письмо Минфина РФ № 03-07-11/370 от 26.08.2010).

Суды (постановления ФАС Московского округа от 25.09.2009 № КА-А41/9791-09-2 и ФАС Поволжского округа от 18.09.2008 № А06-618/08, постановление ФАС Уральского округа от 17.08.2005 № Ф09-3489/05-С1) считают в этом случае мнение налоговиков спорным, т.к в НК РФ нет запрета и штрафных санкций по поводу несвоевременного выставления счетов-фактур покупателям в переходном периоде.

Перед тем как добровольно переходить на общую систему налогообложения, компании нужно заранее учесть все нюансы в налоговом и бухгалтерском учете, а также особенности переходного периода.

Пример выгодного переноса вычетов НДС

Все условия для принятия к вычету НДС выполнены в 1 квартале 2016 г., но не было реализации продукции, и соответственно нет начисленного НДС.

ООО «Муравей» находится на ОСНО, занимается оптовой куплей-продажей. В феврале 2016 г. предприятие получило большую партию товара для продажи на сумму 1180 000 руб.( в т.ч. НДС 180000 руб.). Товар поставлен на учет, имеется счет-фактура от продавца с выделенной суммой НДС. В 1 квартале ООО «Муравей» не смогло реализовать товары и не было других операций, облагаемых НДС. Поэтому вычет «входного» НДС в сумме 180000 руб. можно перенести на второй квартал 2016 г.

В мае 2016 г. ООО отгрузило товаров на сумму 1534 000 руб., в т. ч. НДС 234 т. руб. Во 2 квартале 20216 г. НДС по товарам, оприходованным в феврале 2016 г., был принят к вычету.

В бухгалтерском учете были сделаны следующие проводки:

В 1 квартале 2016:

- Д-т 41 К-т 60 1000 000 руб. (оприходованы товары);

- Д-т 19 К-т 60 180 000 руб. (оприходован НДС по товарам)

Во 2 квартале 2016:

- Д-т 62 К-т 90 субсчет «Выручка» 1534 000 руб. (реализованы товары покупателю);

- Д-т 90 субсчет «НДС» К-т 68 Субсчет «Расчеты по НДС» 234000 руб. (начислен НДС с выручки от реализации товаров);

- Д-т 90 субсчет «Себестоимость» К-т 41 1000 000 руб. (списана себестоимость реализованных товаров);

- Д-т 68 субсчет «Расчеты по НДС» К-т 19 180000 руб. (принят к вычету НДС по товарам, оприходованным в 1 квартале.

В декларации по НДС за 2 квартал 2016 г. налог получился к уплате в размере 54000 руб. (234000 – 180000).

Если бы организация поставила на вычет НДС по приобретенным товарам в 1 квартале, то ей бы пришлось долго дожидаться возврата этого налога из бюджета: 3 месяца камеральной налоговой проверки, которая не известно чем могла закончится.

Перенеся вычет НДС с 1 квартала на 2 , организация избавилась от процедуры возмещения НДС из бюджета в 1 квартале 2016 г. и, соответственно, от пристального внимания налоговой инспекции в форме углубленной камеральной проверки.

Уплата НДС при переходе с УСН на ОСНО

После утраты права на «упрощенку» компании необходимо рассчитать и уплатить налоги согласно правилам НК РФ для вновь созданных организаций (ИП). Штрафы и пени за несвоевременную уплату налогов в течение того квартала, в котором перешли на ОСН, платить не придется.

Восстановление, начисление , уплата НДС по ставке 20% и ведение отчетности (ежеквартально до 25 числа, следующего за отчетным периодом), возмещение — обязанности, которые приобретет фирма с момента окончания использования УСН.

Предприятия (ИП) на общем режиме обязаны выставлять счета-фактуры с выделенным НДС на сумму отгруженных (оказанных) товаров, работ, услуг и полученных авансов.

Даже если организация только к концу квартала узнала, что утратила право на УСН, ей придется выставить счета-фактуры задним числом.

Рассмотрим, как учесть НДС в разных ситуациях.

| Ситуация | Решение |

|---|---|

| Компания отгрузила продукцию на УСН и перешла на ОСНО | Оплата продукции не будет облагаться НДС, т.к во время отгрузки фирма не была плательщиком НДС. |

| Покупатель перечислил предоплату поставщику на УСН. Через месяц поставщик переходит на ОСНО и отгружает товар | НДС нужно выделить в накладной для покупателя, т.к. в момент отгрузки компания уже была на ОСНО |

| Получен аванс и отгружен товар ОСНО | НДС исчисляют с суммы аванса. После отгрузки НДС с аванса оформляют к вычету и начисляют НДС на всю сумму отгрузки |

Учет НДС

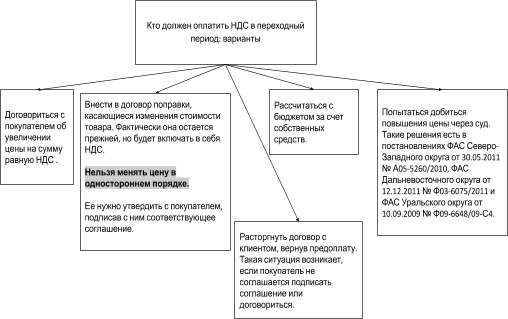

Рассмотрим, кто должен оплатить НДС в переходный период на примере ситуации.

Пример. Фирма «А» будучи на УСН заключила договор без НДС и получила предоплату, а потом перешла на ОСНО и отгрузила товар. На момент отгрузки фирма уже являлась плательщиком НДС. За чей счет его нужно заплатить?

Возможные варианты рассмотрим на рисунке ниже.

Кто должен оплатить НДС в переходный период

Кто должен оплатить НДС в переходный период

Возврат товара при переходе с УСН на ОСНО тоже вызывает ряд вопросов, связанных с НДС.

Например, если компания на УСН в 4 квартале 2018 года приобрела товар, а потом перешла на ОСНО и в 1 квартале 2019 года хочет сделать возврат.

Если речь пойдет о возврате некачественного товара, тогда у компании должна быть согласованная претензия. Поставщик выставляет корректировочный счет-фактуру (УПД). Налог указывается по той ставке, которая действовала на дату фактической реализации. У покупателя нет оснований начислять НДС по такому возврату.

Если покупатель желает вернуть качественный товар, то налоговая трактует это как обратную реализацию. Тогда возникнут основания для начисления НДС по ставке 20%.

Срок предъявления НДС к вычету

По правилам п. 2 ст. 173 НК РФ сумма НДС, заявленная к возмещению, должна быть возвращена налогоплательщику, за исключением случаев, когда декларация подана по истечении трех лет после окончания соответствующего налогового периода. Однако в приведенной норме речь идет только о сумме НДС, образовавшейся к возмещению.

В связи с чем возникает вопрос: распространяется ли указанный трехлетний срок на суммы вычетов?

Согласно позиции Минфина России трехлетний срок, указанный в п. 2 ст. 173 НК РФ, распространяется на применение вычетов по НДС. Следовательно, налогоплательщик вправе предъявить НДС к вычету в течение трех лет со дня завершения налогового периода, в котором соблюдены условия для применения вычета (Письмо Минфина России от 13.10.2010 N 03-07-11/408).

Данную позицию подтвердил ВАС РФ в Постановлении N 2217/10. Как указал суд, соблюдение трехлетнего срока, установленного п. 2 ст. 173 НК РФ, является непременным условием для применения налогового вычета и соответствующего возмещения сумм налога на добавленную стоимость.

С таким подходом согласны и суды субъектов. В Постановлении ФАС Московского округа от 21.12.2010 N КА-А40/9745-10 (Определением ВАС РФ от 12.04.2011 N ВАС-4022/11 отказано в передаче данного дела в Президиум ВАС РФ) суд отклонил довод налогоплательщика о том, что ограничение, установленное п. 2 ст. 173 НК РФ, применяется только в случае, если в налоговой декларации заявлена сумма НДС к возмещению в порядке ст. 176 НК РФ, так как такой подход к применению п. 2 ст. 173 НК РФ, исходя из механизма исчисления итоговой суммы налога, ставит в неравные условия налогоплательщиков, у которых по итогам налогового периода образуется разница, подлежащая возмещению из бюджета. Аналогичные выводы содержатся в Постановлениях ФАС Северо-Западного округа от 22.03.2012 по делу N А56-41070/2011, ФАС Восточно-Сибирского округа от 11.08.2011 по делу N А10-4213/2010, ФАС Московского округа от 01.06.2011 N КА-А40/3319-11, ФАС Северо-Кавказского округа от 08.06.2011 по делу N А53-19387/2010.

Как объяснить высокий удельный вес налоговых вычетов по НДС

Задача руководителя организации в случае высоких значений показателя удельного веса вычетов по НДС снизить риск включения предприятия в план выездных проверок, а значит − доказать, что причины этого имеют объективный характер.

В каждом конкретном случае организация приводит соответствующие периоду причины, почему доля налоговых вычетов превышает пороговое значение.

Как пояснить в налоговую высокий удельный вес вычетов по НДС? Рассмотрим пять причин, как образец пояснения в налоговую о высокой доле налоговых вычетов по НДС. Они могут пояснить возникновение такой ситуации в организации.

Причина 1. Фирма недавно только прошла регистрацию

Организации, чей бизнес только начинается, не имеют достаточного рынка сбыта, а вот расходов у «молодой» компании предостаточно. Например, счета-фактуры на оплату аренды офиса и склада, аванс за электроэнергию, подключение Интернета, телефона, закупка товара на склад для последующей перепродажи и т.д.

При таком раскладе затрат у организации много, а вот продажи еще не налажены и не приносят достаточного для покрытия расходов дохода.

В пояснениях для инспектора указываем в качестве причины повышения показателя: «В связи с началом предпринимательской деятельности затраты компании превышают ее доход. Для организации работы офиса и склада приобретено необходимое оборудование и мебель, а также оплачены услуги фирм, предоставляющих услуги связи. Внесены авансы для подключения компании к электроэнергии и отоплению. На склад поставлена продукция, реализация которой планируется на следующий квартал».

Как приложения предоставляем учредительную документацию, подтверждающую дату регистрации компании, а также все первичные документы с подтверждением перечисленных затрат: счета-фактуры, карточки бухгалтерских счетов, договоры, накладные, акты на предоставление услуг и т.д.

Причина 2. Пополнение склада товаров для последующей перепродажи

Например, руководителем организации издано распоряжение о затоваривании склада продукцией, которая в следующем квартале подорожает в закупке, поэтому купить товар заранее – значит приобрести дополнительную прибыль на разнице в цене. В итоге склад пополнится товарами, а в налоговом учете отразится высокий удельный вес вычетов.

В пояснениях указываем: «пополнение склада товарами для последующей его продажи в будущем периоде».

Прикладываем документы, подтверждающие достоверность предоставленной информации: карточки бухгалтерских счетов, подтверждающие оприходование и остатки товара на складе, копия договора на приобретение продукции, накладные.

Причина 3. Сезонность бизнеса

Объемы продаж некоторых видов товаров находятся в зависимости от сезонности, например, товары для зимней рыбалки или газонокосилки. Продажи таких товаров практически прекращаются вне предполагаемого для их использования сезона. Однако, расходы, например, на хранение и обслуживание склада, остаются. Поэтому вычеты получаются высокие.

В пояснениях указываем: «сезонность товара».

Прикладываем документы, подтверждающие наличие расходов и остатков на складе.

Причина 4. Позднее получение счетов-фактур от контрагентов

Принять к вычету счет-фактуру можно только по факту ее получения от контрагента. При получении оригинала счета-фактуры, организация регистрирует ее поступление по почте в специальном журнале.

Но, к сожалению, почта не всегда безупречна в качестве предоставляемых услуг, и корреспонденция «задерживается», а иногда и вовсе теряется. Неудивительно, что счета-фактуры поступают бухгалтерии организаций с задержкой.

В результате некоторые счета-фактуры мы принимаем к вычету в следующем за их выпиской налоговом периоде.

Законом предусматривается возможность заявить счет-фактуру в более поздний срок, достаточно при этом приложить пояснение с обоснованием подобных действий с Вашей стороны.

В пояснениях указываем: «принятие к вычету счетов-фактур, выписанных в предыдущем налогом периоде из-за задержки поступления указанной документации в организацию».

Прикладываем документы, подтверждающие достоверность предоставленной информации: выписку из журнала регистрации счетов-фактур, копию самого счета-фактуры, выписку из книги покупок об отсутствии проведения указанных счетов-фактур в предыдущий налоговый период.

Способ 3. Специально для НДС

Норма об исправлении прошлых ошибок текущим периодом не распространяется на вычеты по НДС. Безусловно, непризнание вычетов в том периоде, к которому они относятся, приводит к переплате налога. Однако ст. 54 Налогового кодекса, как следует из ее названия, регулирует исчисление и корректировку налоговой базы. А вычеты по НДС уменьшают вовсе не базу, а сумму начисленного к уплате в бюджет налога (п. 1 ст. 173 НК). Поэтому ст. 54 и не дает оснований заявлять по ошибке не принятый вовремя к вычету НДС в одном из следующих периодов. Как недавно стало известно, этой позиции придерживаются и в Минфине России (Письмо от 25 августа 2010 г. N 03-07-11/363). Так что положения ст. 54 Налогового кодекса об исправлении ошибок применимы к НДС только тогда, когда приятное для бюджета искажение допущено в исчислении базы этого налога (например, завышена выручка или сумма полученных авансов). Однако для переноса вычетов «на будущее» есть иные основания. Недавно Высший Арбитражный Суд РФ признал, что вычет НДС не привязан к налоговому периоду, в котором товары были приняты на учет и получен счет-фактура. В Постановлении от 15 июня 2010 г. N 2217/10 суд указал, что Налоговый кодекс не исключает возможности применения вычета НДС за пределами периода, в котором возникло право на этот вычет. Дело в том, что к периоду, в котором следует заявить вычет, закон предъявляет лишь два требования: это должно произойти после (а не в момент) принятия покупки на учет и при наличии счета-фактуры (п. 1 ст. 172 НК). Иных условий в отношении периода использования вычетов закон прямо не устанавливает.

Возврат налогов, Налоговая декларация

Судебная практика

В последние годы суды в своих решениях признают возможность применения вычета по НДС за пределами периода, в котором у налогоплательщика возникло такое право (Постановления ФАС Московского округа от 13.05.2010 N КА-А40/4478-10, от 29.04.2010 N КА-А40/4078-10). К аналогичному выводу пришел Президиум ВАС РФ в Постановлении от 15.06.2010 N 2217/10.

В то же время существуют судебные решения, отказывающие налогоплательщику в праве заявить налоговый вычет по НДС в более позднем периоде.

Данная позиция сформулирована в Постановлении Президиума ВАС РФ от 07.06.2005 N 1321/05 по делу N А08-10833/03-7 и подтверждена отдельными региональными судами (Постановления ФАС Волго-Вятского округа от 07.06.2010 N А79-5798/2009, от 26.02.2010 N А82-4790/2009-37, ФАС Северо-Кавказского округа от 20.11.2009 N А53-6624/2008).

Как указывают суды, право на применение вычета по НДС может быть реализовано в том налоговом периоде, в котором соблюдены условия для его применения. НК РФ не предоставляет право налогоплательщику по своему усмотрению, исходя из целесообразности, указывать вычеты в иные налоговые периоды. Следует отметить, что приведенные судебные акты были приняты до издания Постановления Президиума ВАС РФ N 2217/10.

В настоящее время ВАС РФ руководствуется позицией, изложенной в Постановлении N 2217/10.

Так, в Определении ВАС РФ от 30.08.2010 N ВАС-11269/10 суд сообщил, что правовая позиция по вопросу, связанному с применением вычетов по налогу на добавленную стоимость за пределами налогового периода, в котором товары (работы, услуги) оплачены, а основные средства — оплачены и поставлены на учет, определена в Постановлении Президиума ВАС РФ от 15.06.2010 N 2217/10. Аналогичную ссылку содержит Определение ВАС РФ от 23.04.2012 N ВАС-1661/12. Более того, в Определении от 30.08.2010 N ВАС-11269/10 ВАС РФ указал, что в связи с изданием Постановления N 2217/10 по спорам, касающимся толкования положений ст. ст. 171 — 173 НК РФ, налогоплательщик имеет право на пересмотр судебных актов по вновь открывшимся обстоятельствам.

Нормы НК РФ также предусматривают возможность применить вычет по корректировочному счету-фактуре в пределах трех лет со дня составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ), что служит подтверждением возможности переноса вычета по НДС на будущие периоды.

Относительно обязательности совершения в соответствующем налоговом периоде облагаемых НДС операций в качестве условия предъявления НДС к вычету Президиум ВАС РФ в Постановлении от 03.05.2006 N 14996/05 пришел к выводу, что нормами гл. 21 НК РФ не установлена зависимость вычетов налога по приобретенным товарам (работам, услугам) от фактического исчисления налога по конкретным операциям, для осуществления которых приобретены данные товары (работы, услуги).

Реализация товаров (работ, услуг) по конкретным операциям в том же налоговом периоде не является в силу закона условием применения налоговых вычетов. Такие же выводы содержатся в решениях судов (Постановления ФАС Московского округа от 24.11.2011 по делу N А40-16768/11-91-79, ФАС Центрального округа от 09.10.2008 по делу N А14-16062/2007/21/28).

Однако есть судебное решение, в котором суд признал, что право на вычет возникает, только если в соответствующем периоде налогоплательщик совершал облагаемые НДС операции (Постановление ФАС Северо-Кавказского округа от 17.03.2011 по делу N А63-2883/2010).

Таким образом, на сегодняшний день в судах преобладает точка зрения, признающая право налогоплательщика применить вычет по НДС за рамками периода, в котором такое право возникло.

Судебные акты, принятые до издания Постановления N 2217/10, противоречащие выводам, сформулированным в названном Постановлении, могут быть пересмотрены по вновь открывшимся обстоятельствам.

Какой НДС принимать к вычету

Обычно к вычету принимают тот НДС, сумму которого предъявил поставщик (в частности, в счете-фактуре). Разобраться в каждом таком случае удобнее по таблице ниже.

| Случаи, когда суммы НДС можно принять к вычету | Основание | |

| Входной НДС предъявлен | ||

| поставщиками при приобретении товаров, работ, услуг и имущественных прав. В том числе по товарообменным (бартерным) операциям и по товарам, работам, услугам, приобретенным для проведения строительно-монтажных работ | Пункты 2 и 6 статьи 171 и пункт 1 статьи 172 Налогового кодекса РФ | |

| подрядными организациями, в том числе застройщиками и техническими заказчиками |

При проведении ими следующих видов работ: капитального строительства или ликвидации основных средств; сборке, разборке или монтаже, демонтаже основных средств |

Пункт 6 статьи 171 Налогового кодекса РФ |

| продавцами объектов незавершенного капитального строительства | ||

| поставщиками с полной или частичной предоплаты в счет предстоящих поставок товаров, работ, услуг или имущественных прав | Пункт 12 статьи 171 Налогового кодекса РФ |

Есть также ситуации, когда к вычету можно заявить налог, самостоятельно исчисленный и уплаченный (см. таблицу ниже).

| Случаи, когда суммы НДС можно принять к вычету | Основание |

| НДС уплачен | |

|

при импорте товаров на таможне или через налоговую инспекцию. Это правило действует, если ввоз осуществлен в таможенных процедурах: выпуска для внутреннего потребления; переработки для внутреннего потребления; временного ввоза; переработки вне таможенной территории; либо при ввозе товаров, перемещаемых через границу России без таможенного оформления |

Пункт 2 статьи 171 Налогового кодекса РФ |

| при выполнении обязанностей налогового агента при покупке товаров, работ и услуг | Пункт 3 статьи 171 Налогового кодекса РФ |

| при реализации товаров в случае их возврата | Пункт 5 статьи 171 Налогового кодекса РФ |

| НДС начислен | |

| Пункт 6 статьи 171 Налогового кодекса РФ | |

| с предварительной оплаты в случае реализации в счет нее товаров, работ, услуг и имущественных прав | Пункт 8 статьи 171 Налогового кодекса РФ |

Кроме того, право на вычет возникает:

по имуществу, нематериальным активам и имущественным правам, которые внесены в уставный капитал организации (при условии что НДС восстановлен учредителем) (п. 11 ст. 171 НК РФ);

при изменении цены или количества отгруженных товаров, выполненных работ, оказанных услуг и переданных имущественных прав. Например, когда продавец предоставил скидку в виде уменьшения цены

Важно, чтобы изменение цены или количества произошло после реализации этих товаров, работ, услуг и имущественных прав. Об этом сказано в пункте 13 статьи 171 Налогового кодекса РФ

Бывает, что для решения рабочих задач собственных технических средств и кадров с достаточной степенью квалификации не хватает. В таких случаях привлекают внешнего исполнителя – заключают договор аутсорсинга. Фактически это договор на разные виды работ или услуг, зачастую на абонентской основе. К примеру, аутсорсингом можно воспользоваться для ведения бухучета, перевода документов с иностранных языков, перевозок и т. п.

НДС, предъявленный с таких услуг, к вычету принимают в общем порядке, если выполнены все условия. Никаких особенностей для аутсорсинга не установлено, ведь это целая группа договоров на оказание услуг или выполнение работ, а не отдельная сделка.

Зачем нужен перенос вычета

Право переноса вычета на другие периоды закреплено за налогоплательщиком с 2015 года. В ст. 172-1.1 НК РФ говорится, что вычеты могут заявляться в течение трехлетнего срока после покупки в любом налоговом периоде.

Главными причинами переноса вычета, которыми руководствуется фирма, можно назвать:

- возможные претензии ФНС;

- желание оставить сумму вычетов «про запас»;

- «опоздавшие» счета-фактуры.

С первым вариантом развития событий сталкиваются бухгалтеры, если фирма приобретает дорогостоящий товар, а продажи в отчетном квартале невелики. Проанализировав декларацию, в которой показана крупная сумма к возмещению из бюджета, ИФНС может подозревать мошенническую схему. Обычно в такой ситуации чиновники запрашивают документы, подтверждающие крупный вычет, в рамках назначенной для организации проверки, требуют письменно разъяснить, откуда он возник, уточнить детали сделки. Может произойти проверка контрагента, а то и вызов руководителя организации для дачи разъяснений лично в офисе налоговой службы («налоговая комиссия по НДС»).

На заметку! Вызвать на комиссию представителя фирмы налоговики могут на основании ст. 19.4-1 КоАП РФ. Неявка грозит директору штрафом до 4 тыс. руб.

Опытные бухгалтеры знают и о таком показателе, как «безопасная доля вычетов» по налогу. Он отражен в Приказе ФНС №ММ-3-06/333 от 30/05/07 (прил. 2) и составляет 89% вычетов за предыдущий календарный год, т.е. если по итогам года доля вычетов равна или выше этого показателя, она считается значительной. Фирма попадает в план налоговых проверок как потенциальный нарушитель налогового законодательства.

Чтобы избежать такого рода проблем, налоговые вычеты «распределяют» по периодам, регулируют их величину.

Многие фирмы стремятся отложить вычет, руководствуясь спецификой своей деятельности: значительная закупка товара, сырья, и пр. происходит в одном налоговом периоде, а высокий уровень продаж – в другом. «Излишки» НДС переносят на другой период и таким образом избегают перспектив уплачивать высокий НДС.

Нередки случаи, когда подтверждающая вычет счет-фактура попадает в бухгалтерию с опозданием. Тогда сумму вычета переносят на другой квартал.

Важно! Счета-фактуры за период, поступившие после его окончания, но до момента сдачи декларации по НДС (25 число следующего месяца), могут быть включены в расчеты за этот период (ст. 172-1.1 абз

2). В письме Минфина №03 07 11/9305 от 14/02/19 г. сказано, что, если услуги произведены в рамках 3 квартала, а счет-фактура по ним выставлен 5 октября, документ можно включить в расчет за третий квартал.

Пример. Организация на ОСНО закупила оборудование и сырье для производства новой линии фирменного товара в первом квартале. Экономические расчеты показывают, что крупные объемы реализации товара, следовательно, и значительные суммы исходящего НДС следует ожидать в 3 и 4 квартале того же года. Принимается решение о переносе образовавшегося вычета по НДС при приобретении оборудования и сырья, на 3 и 4 квартал. Сумма пойдет на уменьшение НДС в указанный период.

Выводы

Право на предъявление НДС к вычету за рамками периода, в котором такое право возникло, сохраняется за налогоплательщиком в пределах трех лет. При этом налогоплательщики не ограничены законом какими-либо условиями по моменту и порядку предъявления НДС к вычету после возникновения права на него. Однако необходимо иметь в виду, что налоговые органы с высокой долей вероятности предъявят претензии в части НДС, принятого к вычету за пределами периода возникновения права. Свою правоту налогоплательщику придется отстаивать в суде. Судебная практика в целом складывается в пользу налогоплательщиков.

Д.И.Водчиц

Директор

департамента международных проектов

и налоговой практики

компании «КСК групп»

г. Москва