- Виды бухгалтерской отчетности

- Особенности заполнения приложения к бухгалтерскому балансу

- Форма 5 —приложение к бухгалтерскому балансу: структура

- Проверка соответствия нормам закона

- Отчет о движении денежных средств

- Пример правильного заполнения бухгалтерского баланса

- Требования к оформлению бухгалтерской отчетности

- Бухгалтерская отчетность банков и кредитных организаций

- Внесене исправлений в бухгалтерскую (финансовую) отчетность

- Ответственность за нарушение законодательства в области бухгалтерской (финансовой) отчетности

- Форма 5 к бухгалтерскому балансу как элемент отчётности

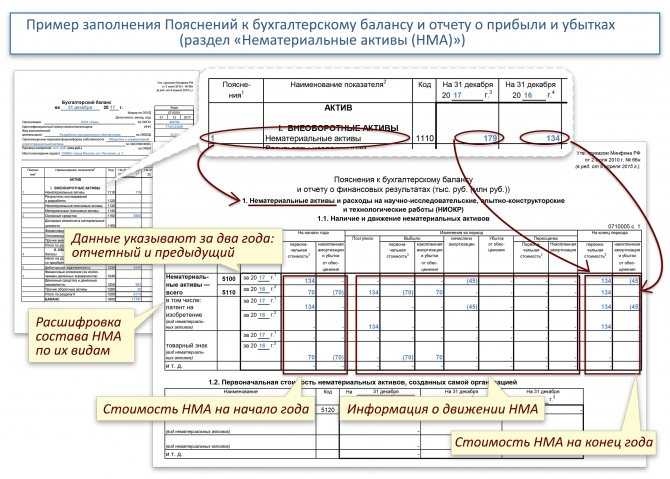

- Нематериальные активы и расходы на НИОКР

- Порядок составления бухгалтерской отчетности

- Приложение к бухгалтерскому балансу — важный элемент отчетности

- Итоги

Виды бухгалтерской отчетности

Прежде чем говорить о том, какие требования к составлению бухгалтерской отчетности существуют, необходимо понимать, что отчетность можно разделить на две большие группы:

- внутренняя отчетность;

- внешняя отчетность.

Вторая группа представляет собой сведения о прибыли и убыли предприятия, о его имущественном и хозяйственном положении и подлежит общему доступу – например, ее публикуют на сайте предприятия, где с ней может ознакомиться любой желающий.

Внутренняя же отчетность, как можно догадаться по названию, предназначена исключительно для руководства предприятия или его отделов и представляет собой коммерческую тайну. Разглашение подобной информации является нарушением трудовой дисциплины и строго карается.

Поэтому, разумеется, требования к составлению внутренней и внешней бухгалтерской отчетности будут несколько отличаться, хотя и незначительно. Например, принцип прозрачности и достоверности будет соблюдаться в обоих случаях, но часть информации, составляющая коммерческую тайну, во внешнюю отчетность не попадет.

Кроме того, некоторые предприятия вовсе не обязаны предоставлять публичную отчетность. Согласно законодательству это требование касается только кредитных и страховых организаций, инвестиционных фондов, открытых акционерных обществ и фондов, которые созданы за счет частных, общественных и государственных источников.

Особенности заполнения приложения к бухгалтерскому балансу

В рассматриваемом примере первая строка баланса посвящена основным средствам, и поясняет ее 2-й раздел формы 5. Ссылка на таблицу п. 2.1 формы 5 говорит о том, что компания дает дополнительную информацию только к показателям баланса об основных средствах, остальные активы из этого раздела (доходные вложения и прочие оборотные активы) у нее отсутствуют.

В таблице п. 2.1 формы 5 приводятся первоначальная стоимость и амортизация ОС на конец и начало периода с учетом всех поступлений и выбытий, а также результат переоценки (при ее проведении).

ВАЖНО! Если в компании проводилась переоценка, в графе «Первоначальная стоимость» нужно указать текущую рыночную стоимость (примечание 3 к приложению № 3 приказа от 02.07.2010 № 66н). Таблица п

3.1 относится к 3-му разделу формы 5 и поясняет информацию по финансовым вложениям (строки 1170 и 1240 баланса): их первоначальную стоимость с учетом поступлений и выбытий, начисленные проценты. Информация отражается с разбивкой на долгосрочные и краткосрочные виды активов

Таблица п. 3.1 относится к 3-му разделу формы 5 и поясняет информацию по финансовым вложениям (строки 1170 и 1240 баланса): их первоначальную стоимость с учетом поступлений и выбытий, начисленные проценты. Информация отражается с разбивкой на долгосрочные и краткосрочные виды активов.

Если финансовые вложения переданы в залог или третьим лицам (кроме продажи) или используются каким-либо другим способом, заполняется таблица п. 3.2 «Иное использование финансовых вложений».

Аналогичный подход к заполнению раздела 4 «Запасы»: сведения о наличии и движении запасов (с учетом резерва) заносятся в таблицу п. 4.1 формы 5, а при наличии неоплаченных запасов и запасах в залоге — в таблицу п. 4.2.

Раздел 5 посвящен расшифровке дебиторской (с учетом резерва по сомнительным долгам) и кредиторской задолженности.

Форма 5 —приложение к бухгалтерскому балансу: структура

Рекомендуемые пояснения касаются основных разделов ББ и ОФР. Структура и наименования расшифровочных таблиц показателей представлена ниже:

| № | Раздел | № | Таблица |

|---|---|---|---|

| 1. | Нематериальные активы (НМА) и расходы на НИОКР | 1.1. | Наличие и движение НМА |

| 1.2. | Первоначальная стоимость НМА созданных самой организацией | ||

| 1.3. | НМА с полностью погашенной стоимостью | ||

| 1.4. | Наличие и движение результатов НИОКР | ||

| 1.5. | Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению НМА | ||

| 2. | Основные средства (ОС) | 2.1. | Наличие и движение ОС |

| 2.2. | Незавершённые капитальные вложения | ||

| 2.3. | Изменение стоимости ОС в результате достройки, дооборудования, реконструкции и частичной ликвидации | ||

| 2.4. | Иное использование ОС | ||

| 3. | Финансовые вложения (ФВ) | 3.1. | Наличие и движение ФВ |

| 3.2. | Иное использование ФВ | ||

| 4. | Запасы | 4.1. | Наличие и движение запасов |

| 4.2. | Запасы в залоге | ||

| 5. | Дебиторская и кредиторская задолженность (ДЗ) и (КЗ) | 5.1. | Наличие и движение ДЗ |

| 5.2. | Просроченная ДЗ | ||

| 5.3. | Наличие и движение КЗ | ||

| 5.4. | Просроченная КЗ | ||

| 6. | Затраты на производство | 6. | Затраты на производство |

| 7. | Оценочные обязательства | 7. | Оценочные обязательства |

| 8. | Обеспечения обязательств | 8. | Обеспечения обязательств |

| 9. | Государственная помощь | 9. | Государственная помощь |

Проверка соответствия нормам закона

Задачей проверки соответствия бухгалтерской отчетности требованиям законодательства является аудит реализации хозяйствующим субъектом положений нормативных и других законодательных актов, без которых нереально оценить точность финансовой отчетности компаний и организаций.

Ревизия организации и ведения учета разных объектов контроля, которые проводят аудиторы в согласовании с программой аудита, позволяет собрать необходимое число аудиторских фактов для оценки полноты, точности и корректности расчета характеристик финансовой отчетности.

Начиная инспектировать отчетность и ее соответствие работающим правилам, аудиторы должны учесть, что организации имеют право формировать формы бухучета самостоятельно. Но нужно, чтоб они содержали все необходимые данные для надежного и полного раскрытия информации о финансовом состоянии фирмы, изменениях в данном положении и денежных показателях.

Перед началом ревизии требований к информации бухгалтерской отчетности аудитор должен установить:

- обеспечиваются ли персоналом компании нужные правила бухгалтерского учета и налогообложения;

- внутренние документы, которые определяют учетную политику, схемы рабочего процесса, графики инвентаризации и т. д.;

- принимаются ли меры для воздействия на персонал компании за нарушение условий законодательных актов.

Обычными нарушениями, выявленными в процессе аудита, являются: несоответствие определенных положений учетной политики компании требованиям работающего законодательства;

- внедрение форм и способов учета непредусмотренных учетной политикой;

- внедрение разных способов оценки объектов учета во временной и годовой отчетности;

- отсутствие отчетности по сегментам компании;

- нераскрытие в отчетах значительной информации об финансовой и денежной работе компании за отчетный период.

Отчет о движении денежных средств

Основной формой бухгалтерской отчетности отражающей движения денежных средств является «Отчет о движении денежных средств» (приложение 4), он должен содержать сведения о потоках денежных средств (поступление, направление денежных средств) с учетом остатков денежных средств на начало и конец отчетного периода, в разрезе текущей, инвестиционной и финансовой деятельности. В отчете расшифровывают дебетовые и кредитовые обороты за год по счетам учета денежных средств (счета 50, 51, 52, 55).

29 марта 2011 г. Минюст России зарегистрировал новое ПБУ 23/2011 «Отчет о движении денежных средств». Этот документ устанавливает правила, по которым коммерческим организациям следует составлять отчеты о движении денежных средств за истекший год. Новая форма отчета утверждена приказом Минфина России от 2 июля 2010 г. № 66н. Первый раз ее нужно будет подготовить по итогам 2011г.

Новое Положение повторяет МСФО (IAS) 7 с тем же названием. В ПБУ 23/2011 определены такие понятия, как денежные средства и эквиваленты денежных средств (скажем, депозиты до востребования). Их движение образует потоки денежных средств.

Денежные потоки нужно подразделять на полученные от текущей, инвестиционной или финансовой деятельности.

Денежные потоки по текущей деятельности формируются в ходе обычной деятельности организации, приносящей выручку, целью которой является получение прибыли. По текущей деятельности в отчете отражают:

- поступления от продаж покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

- поступления от сдачи имущества в аренду, комиссионные и другие доходы;

- поступление процентов по дебиторской задолженности и т. д.

Денежные средства направленные:

- поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

- на оплату труда работников организации, а также платежи в пользу третьих лиц;

- на уплату процентов по долговым обязательствам.

К инвестиционной относят деятельность по покупке и продаже недвижимости, оборудования, нематериальных активов, долгосрочных финансовых вложений. По инвестиционной деятельности в отчете показывают:

- выручку от продажи объектов основных средств и иных внеоборотных активов;

- выручку от продажи ценных бумаг и иных финансовых вложений;

- полученные дивиденды, проценты;

- поступления от погашения займов;

- приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов;

- приобретение ценных бумаг и иных финансовых вложений;

- займы, предоставленные другим организациям.

Финансовая деятельность связана с краткосрочными финансовыми вложениями (выпуском и реализацией акций, облигаций).

Финансовая деятельность — это деятельность, которая меняет величину и структуру собственного капитала компании и ее заемных средств.

В этой части отчета отражают:

- поступления от эмиссии акций иных долевых ценных бумаг;

- поступления от займов и кредитов, предоставленных другими организациями;

- погашение займов и кредитов (без процентов);

- погашение обязательств по финансовой аренде.

Кроме того, есть операции, которые к денежным потокам вообще не относятся. Например, валютно-обменные операции, инвестиции в денежные эквиваленты или, напротив, их погашение (за исключением начисленных процентов).

Денежные потоки можно отразить в отчете свернуто в случаях, если:

- они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов;

- поступления от одних лиц обусловливают соответствующие выплаты другим лицам;

- они отличаются быстрым оборотом, большими суммами и короткими сроками возврата.

Все показатели в отчете указываются в рублях. Величины потоков в иностранной валюте пересчитываются в рубли по курсу ЦБ РФ на день поступления или осуществления платежа.

В Положении установлены требования к раскрытию информации и ее перечень. В частности, организация должна представлять увязку сумм, указанных в отчете о движении денежных средств, с соответствующими статьями бухгалтерского баланса.

Пример правильного заполнения бухгалтерского баланса

Например, ООО «Флаги» было основано в 2019 году. Директор и главный бухгалтер в одном лице, на конец года составил актуальный баланс на основании оборотно-сальдовой ведомости по счетам учета. По причине того, что деятельность ведется первый год, за прошлые 2 года показатели попросту отсутствуют. Имеющиеся остатки по счетам хорошо представлены в таблице.

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сумма, тыс. руб. |

|

01 |

100 |

02 |

14 |

|

10 |

74 |

60 |

40 |

|

19 |

37 |

62 |

45 |

|

50 |

15 |

66 |

39 |

|

51 |

88 |

69 |

14 |

|

70 |

37 |

||

|

80 |

10 |

||

|

84 |

115 |

В строку 1150 баланса вносится разница между счетами 01 и 02, а именно отражается остаточная стоимость основных средств.

Имеющиеся остатки по счету 10 записываются в строку 1210. НДС необходимо обязательно учесть в строке 1220. Все денежные средства отображаются в строке 1250 актива баланса (15 + 88 = 103).

Для уставного капитала имеется отдельная строка 1310, а для показателей нераспределенной прибыли — строка 1370.

Сальдо счета 66 (займы) проиллюстрировано в строке 1510. Вся задолженность кредиторов — в строке 1520 (40 + 45 +14 +37 = 136).

На конечном этапе заполнения баланса необходимо сопоставить строки 1600 и 1700 — они должны быть равны. В приведенном примере итог баланса равен 300 тыс. руб.

Требования к оформлению бухгалтерской отчетности

Как уже было сказано выше, бухгалтерская отчетность должна вестись на русском языке, в русской валюте и на бланках установленного образца.

Кроме того, каждая составляющая общего отчета должна содержать:

- наименование;

- отчетную дату или указание на период, за который она составлена;

- название предприятия и его реквизиты;

- формат представленных числовых показателей бухгалтерской отчетности.

Бухгалтерскую отчетность подписывает руководитель предприятия и лицо, ее составившее (как правило, это главный бухгалтер предприятия). Любые найденные ошибки или исправления должны быть подтверждены датой и подписью их исправившего.

Была информация интересна или полезна?

Да48

Нет9

Поделиться в сети

Бухгалтерская отчетность банков и кредитных организаций

Бухгалтерская отчетность банков и кредитных организаций — особенная. Она регулируется нормативными документами Банка России. Основополагающими документами являются «Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (утв

Банком России 16.07.2012 № 385-П) и Указание Банка России от 04.09.2013 № 3054-У «О порядке составления кредитными организациями годовой бухгалтерской (финансовой) отчетности».

Внимание!

Новые формы отчетности для банков установлены Указанием Банка России от 24.11.2016 N 4212-У, которое отменило ранее действовавшее Указание Банка России от 12.11.2009 № 2332-У.

В числе новых форм отчетности:

- 0409120 «Данные о риске концентрации», разработанная в целях оценки экономического положения кредитных организаций с учетом риска концентрации;

- 0409171 «Сведения для расчета размера участия иностранного капитала в совокупном уставном капитале кредитных организаций, имеющих лицензию на осуществление банковских операций»;

- 0409702 «Информация о неисполненных сделках», разработанная в целях ведения статистики и оперативного мониторинга системных рисков финансовой системы, связанных с неисполнением отдельных видов сделок на финансовых рынках.

Также уточняются требования к формированию показателей отчетных форм и порядку их представления в Банк России.

Годовая отчетность банков составляется по итогам календарного года. Она подлежит обязательному аудиту. Аудиторское заключение сдается вместе с годовым отчетом в Банк России.

Внесене исправлений в бухгалтерскую (финансовую) отчетность

Правила внесения исправлений в бухгалтерскую отчетность установлены ПБУ 22/2010.

Особенности составления и представления бухгалтерской (финансовой) отчетности

Бухгалтерская (финансовая) отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем экономического субъекта (п. 8 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ).

Промежуточная бухгалтерская (финансовая) отчетность утверждается в порядке, установленном законодательством, договорами, учредительными документами или решениями собственника экономического субъекта (п. 3 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ; п. 49 ПБУ 4/99).

В большинстве случаев годовая бухгалтерская (финансовая) отчетность подлежит утверждению высшим органом управления компанией, а в ряде случаев – и обязательной публикации (п. 9 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ; пп. 6 п. 2 ст. 33 Закона «Об ООО»; пп. 11 п. 1 ст. 48 Закона «Об АО» и пр.).

В отношении бухгалтерской (финансовой) отчетности не может быть установлен режим коммерческой тайны (п. 11 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ).

Ответственность за нарушение законодательства в области бухгалтерской (финансовой) отчетности

За нарушение срока представления годовой бухгалтерской (финансовой) отчетности в налоговый орган налагается штраф по п. 1 ст. 126 НК РФ в размере 200 руб. за каждую непредставленную (несвоевременно представленную) форму (составляющую) бухгалтерской (финансовой отчетности). Также на должностное лицо такой организации может быть наложен административный штраф в размере от 300 до 500 руб. по п. 1 ст. 15.6 КоАП РФ.

За нарушение срока представления годовой бухгалтерской (финансовой) отчетности в орган государственной статистики на организацию может быть наложен административный штраф по ст. 19.7 КоАП РФ от 3 000 до 5 000 руб., на должностное лицо такой организации — в размере от 300 до 500 руб.

Искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов влечет наложение административного штрафа на должностных лиц в размере от 2 до 3 тыс. руб., за исключением случая исправления ошибки в установленном порядке (включая представление пересмотренной бухгалтерской отчетности) до утверждения бухгалтерской отчетности в установленном законодательством РФ порядке (ст. 15.11 КоАП РФ).

Форма 5 к бухгалтерскому балансу как элемент отчётности

Согласно статье 14 Федерального закона от 06.12.2011 № 402-ФЗ, годовая бухгалтерская (финансовая) отчётность включает в себя бухгалтерский баланс (ББ), отчёт о финансовых результатах (ОФР) и приложения к ним:

- отчёт об изменениях капитала (ОИК);

- отчёт о движении денежных средств (ОДДС);

- отчёт о целевом использовании средств (ОЦИС);

- пояснения (приложения) к ББ и ОФР.

Каждый документ имел и другое название: ББ — это форма 1, ОФР — форма 2, ОИК — форма 3, ОДДС — форма 4, пояснения (приложения) к ББ и ОФР — форма 5, ОЦИС — форма 6. Эти названия давно отменены, но их по привычке продолжают применять.

Бланки отчётов унифицированы и утверждены Приказом Минфина России от 02.07.2010 №66н. Организации, применяющие стандартный бухгалтерский учёт, обязаны раз в год сдавать все формы отчётности, кроме формы 5. Форму 6 сдают юридические лица, получающие целевое финансирование (например, НКО).

То что раньше было приложениями к ББ и ОФР, сейчас называются рекомендуемыми пояснениями и регулируются Приложением №3 к Приказу №66н. Они состоят из 9 разделов, разбитых на 21 таблицу, в зависимости от вида актива или обязательства.

Форма 5 бухгалтерской отчётности — это таблицы с расшифровками данных, собранных в ББ и в ОФР. Бланки пояснений носят рекомендательный характер. В каком виде их предоставлять — решает сам налогоплательщик.

Субъекты МСП, некоммерческие организации и предприятия-резиденты Сколково вправе применять упрощённый бухучёт и сдавать упрощённую финансовую отчётность. Чаще всего они так и делают. Им обязательны для сдачи только ББ и ОФР по формам согласно Приложению №5 Приказа №66н.

Нематериальные активы и расходы на НИОКР

В этом разделе раскройте информацию по следующим строкам Бухгалтерского баланса:

строка 1110 «Нематериальные активы»;

строка 1120 «Результаты исследований и разработок»;

строка 1190 «Прочие внеоборотные активы».

Раздел «Нематериальные активы и расходы на НИОКР» состоит из пяти таблиц.

В таблице 1.1 «Наличие и движение нематериальных активов» раскройте информацию о первоначальной стоимости и накопленной амортизации (на конец и на начало периода), поступлении и выбытии за период, о результатах переоценки, а также информацию о стоимости нематериальных активов, подверженных обесценению в отчетном году, о сумме признанного убытка от обесценения. Отразите данные как в целом по всем нематериальным активам, так и в разрезе их отдельных видов (абз. 2, 3, 6, 8 п. 41 ПБУ 14/2007, п. 35 ПБУ 4/99).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

При переоценке в графе «Первоначальная стоимость» приводится текущая рыночная стоимость или текущая (восстановительная) стоимость (примечание 3 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.2 «Первоначальная стоимость нематериальных активов, созданных самой организацией» раскройте информацию по нематериальным активам, которые организация создала самостоятельно (абз. 11 п. 41 ПБУ 14/2007). Данные укажите на отчетную дату, предыдущий год и год, который предшествует предыдущему (примечания 2, 4 и 5 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.3 «Нематериальные активы с полностью погашенной стоимостью» укажите наименование и первоначальную стоимость тех материальных активов, стоимость которых полностью самортизирована, но организация продолжает их использовать (абз. 9 п. 41 ПБУ 14/2007). Данные укажите на отчетную дату, предыдущий год и год, который предшествует предыдущему (примечания 2, 4 и 5 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.4 «Наличие и движение результатов НИОКР» укажите информацию о сумме расходов на НИОКР (п. 16 ПБУ 17/02).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.5 «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов» пропишите суммы затрат как в общем, так и с разбивкой по видам за отчетный и предыдущий год по:

незаконченным исследованиям и разработкам (остаток на начало года, сумма затрат за год, сумма списанных затрат, не давших положительного результата, сумма расходов, принятых к учету, остаток на конец года);

незаконченным операциям по приобретению нематериальных активов (остаток на начало года, сумма затрат за год, сумма списанных затрат, не давших положительного результата, сумма расходов, принятых к учету, остаток на конец года).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

Порядок составления бухгалтерской отчетности

Рубль устанавливается как валюта расчета. Непременно необходимо заполнять формы установленных образцов.

Министерство Финансов России установило детали при составлении бухгалтерской финансовой отчетности, которые непременно должны отражаться в документах:

- заглавие отчета, как часть отчета;

- дата отчетности;

- заглавие организации, деятельность которой является основой для подготовки этих заявлений. Имя должно быть полным, аббревиатуры не допускаются;

- идентификационный номер, приобретенный организацией при регистрации в налоговом органе;

- ОКВЭД;

- ОПФ и код принадлежности;

- единица измерения;

- адрес местонахождения;

- даты одобрения.

Исправления в документах и ошибки не опускаются

Неважно какая корректировка, но она должна быть заверена подписью ответственного управляющего и управляющего организации. А также, требуется дата корректировки

Вне зависимости от размера и объемов производства в компаний возможно провести изучение ее финансового состояния по данным отчетов. Очевидно, если ведение бухгалтерской отчетности в данной организации производился в согласовании со всеми вышеуказанными требованиями и критериями, то в данном случае потенциальные инвесторы получат возможность увидеть надежные данные и показатели хозяйственной работы компании.

Налоговым органам не надо будет принимать конструктивные меры наказания в отношении организации.

Приложение к бухгалтерскому балансу — важный элемент отчетности

Значение расшифровок и пояснений к балансу трудно переоценить. Скупые цифры бухгалтерских отчетов мало что могут сказать заинтересованному пользователю, и только в приложениях эта информация предстает во всем своем полезном многообразии.

Форма 5 — одно из таких нужных приложений. Баланс связан с ней напрямую: каждая его строка начинается с графы «Пояснения», в которой указываются номера соответствующих разделов формы 5.

Без заполнения в качестве приложения к бухгалтерскому балансу формы 5 бухотчетность не всегда сможет в полном объеме выполнить свою основную функцию — дать заинтересованным пользователям (акционерам, инвесторам и др.) важную информацию о финансовом положении организации. Но объем представляемых в этом приложении расшифровок может быть разным.

ВАЖНО! Возможность самостоятельно определять степень детализации формы 5 дана компаниям, ведущим упрощенный учет (п. 6 приказа «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н)

О том, кто вправе составлять упрощенную отчетность, читайте в статье «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Если компании, ведущей упрощенный учет, захочется максимально сократить объем информации в приложениях к отчетности, не следует забывать, что и упрощенный баланс вместе с пояснениями должен соответствовать общим требованиям, предъявляемым к отчетности.

Подробнее об этих требованиях читайте в материале «Каким требованиям должна удовлетворять бухотчетность?».

Остались вопросы? На нашем форуме можно проконсультироваться по любому из них! Например, вот разбираем нюансы формирования ликвидационного баланса и приложений к нему.

Итоги

Форма 5 (приложение к бухгалтерскому балансу) детализирует баланс и позволяет в наглядной и доступной форме представить пользователям необходимую информацию об отдельных видах активов и обязательств. Таблицы, входящие в нее, могут быть использованы не все, а только те, которые необходимы для раскрытия показанных в балансе цифр.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Важным и дополнительным приложением к бухгалтерскому балансу является форма №5, которая детально расшифровывает разделы баланса. Этот вид документации носит уточняющий характер. Ранее этот документ пытались отменить, но потом вернули, так как возникала путаница в данных.