- А если признать как убыток?

- Исправление ошибок прошлых лет в бухгалтерском учете

- Порядок исправления ошибок с примером

- Пример

- Особенности исправления ошибок

- Несущественная ошибка

- Ошибка выявлены до утверждения годовой бухгалтерской отчетности

- В бухгалтерском учете

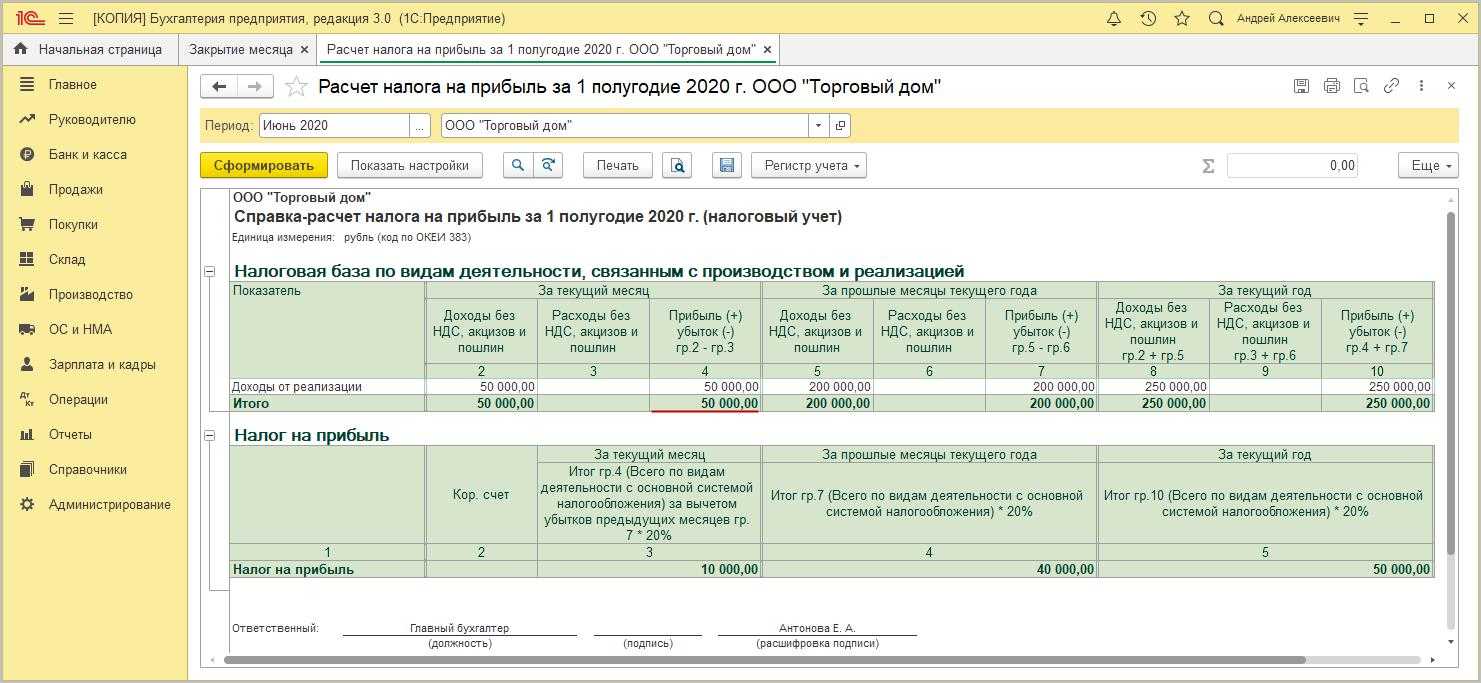

- Как исправить налоговую базу по прибыли

- Налог переплатили

- Налог не доплатили, ушли в убыток

- Основная информация

- Что собой представляет ошибка?

- Почему возникают ошибки?

- Как учреждению отражать первичные документы, поступившие после отчетной даты?

- Комментарий

- Отражение в бухучете

- Не отразили вовремя реализацию – как исправить?

- Что делать с декларацией по прибыльному налогу

- Условия для исправления ошибки в налоговой базе без подачи уточненной декларации

- Существенная ошибка

А если признать как убыток?

Не учтенные ранее расходы (из-за отсутствия подтверждающих документов) можно квалифицировать в качестве убытков прошлых периодов, которые выявлены в текущем налоговом периоде. Правда, этот способ не исключает споры с контролирующими органами (напомним, они настаивают на необходимости корректировки налоговой базы прошлого периода). Кроме того, из Письма Минфина России от 28.12.2010 № 03-03-06/1/814 следует, что не признанные ранее расходы налогоплательщик должен отражать в учете по той же статье и группе расходов (материальные расходы, оплата труда или внереализационные расходы), по которой они учитываются в случае своевременного поступления документов.

Каковы шансы организации отстоять свои интересы в данном случае (в том числе в судебном порядке)? Заранее спрогнозировать исход подобного спора довольно сложно, поскольку судебная практика в этой части весьма противоречива.

Например, в Постановлении от 16.06.2011 № А65-6652/2010 арбитры ФАС ПО сочли правильными действия налогоплательщика, который, руководствуясь пп. 1 п. 2 ст. 265 НК РФ,ранее не учтенные расходы отразил в составе внереализационных расходов как убытки прошлых налоговых периодов, выявленные в текущем налоговом периоде. Несмотря на то, что рассмотренный в деле спор касается признания затрат 2008 года, арбитры к анализируемым правоотношениям применили п. 1 ст. 54 НК РФ в редакции, действующей с 1 января 2010 года. Мотивируя свои действия, судьи сослались на п. 3 ст. 5 НК РФ, согласно которому акты законодательства о налогах и сборах, устанавливающие дополнительные гарантии защиты прав налогоплательщиков, имеют обратную силу без специального на то указания.

Правда, позднее ФАС ПО (Постановление от 19.12.2013 № А65-30248/2012) пришел к выводу о том, что положения пп. 1 п. 2 ст. 265 НК РФ подлежат применению в текущем налоговом периоде, только если период возникновения расходов, понесенных налогоплательщиком, не известен. Во всех других случаях расходы, относящиеся к прошлым налоговым периодам, подлежат отражению в налоговом учете с соблюдением требований ст. 54 и 272 НК РФ. (Здесь же указана и причина смены позиции арбитров данного округа – Постановление № 4894/08.)

Представляет интерес и ПостановлениеФАС МО от 05.07.2013 № А40-122173/12-20-621, в котором рассматривался схожий эпизод (документы по ранее понесенным расходам получены в 2008 и 2009 годах). Принимая решение в пользу налогового органа (со ссылкой на ст. 54 (в редакции до 01.01.2010), 272 НК РФ и, разумеется, на Постановление № 4894/08) и отменяя решения нижестоящих инстанций (принявших решение в пользу налогоплательщика), арбитры решили: налогоплательщик не вправе учесть в качестве убытков прошлых лет выявленные в текущем году расходы, связанные с обычной хозяйственной деятельностью.

Делая такие выводы, судьи тем не менее отметили, что в материалах дела отсутствуют документы, подтверждающие позднее получение первичных документов.

Возможно, если бы налогоплательщик вовремя побеспокоился об указанных доказательствах, исход спора был бы иным. Впрочем, доподлинно это утверждать нельзя. Но! Упомянутая оговорка из Постановления ФАС МО№ А40-122173/12-20-621 лишний раз убеждает нас в том, что подобные доказательства весьма кстати в спорах о периоде отражения ранее не учтенных расходов. Следовательно, об оформлении такого рода документов (например, журналов входящей корреспонденции) налогоплательщикам надо побеспокоиться заранее.

Итак, учитывая вышесказанное, можно сделать вывод: порядок признания в налоговом учете расходов, подтвержденных «опоздавшими» первичными документами, не может быть универсальным. Выбор периода отражения не учтенных ранее расходов (и, как следствие, необходимость корректировки облагаемой базы по налогу на прибыль) напрямую зависит от конкретного вида затрат. При этом налогоплательщику надо соизмерить негативные последствия каждого из возможных вариантов, а также оценить вероятность судебного спора с контролерами

И здесь важно четко понимать, что является ошибкой для целей налогообложения, а что нет

Исправление ошибок прошлых лет в бухгалтерском учете

Как работаем и отдыхаем в 2022 году ?

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности

Бухгалтер должен принять во внимание новый порядок исправления ошибок

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

Источник

Особенности исправления ошибок

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

- Неточность допущена в предыдущем периоде. Отчетность пока не утверждена. Ошибка признана несущественной. В этом случае корректировки вносятся за декабрь предыдущего года. Отчетность нужно переписать полностью. Обоснование: пункт 6 ПБУ.

- Неточность была допущена в предыдущем периоде, выявлена в текущем году. Признана существенной. Отчетность за период, в котором есть ошибка, создана, проставлены подписи. Однако документ пока не был передан лицам, не относящимся к самому предприятию. Можно выделить две стадии исправления: коррекция неточностей за декабрь предыдущего года, создание новой отчетности со всеми исправлениями, проставление необходимых подписей. Обоснование: пункт 7 ПБУ.

- Все данные аналогичны предыдущему случаю. Отличие – отчетность создана, подписана и предоставлена внешним лицам. Однако пока документ не утвержден. Коррекция проводится в декабре предыдущего периода. Отчетность требуется создать заново. Документ заверяется руководителем предприятия, после чего предоставляется внешним лицам. Обоснование: пункт 8 ПБУ.

- Данные аналогичны предыдущему случаю с отличием в том, что документ уже был утвержден. Коррекция проводится в том году, когда неточности были обнаружены. Вносить исправления в отчетность предыдущего года не требуются. Все коррекции фиксируются в отчетности текущего периода. В отчетность вносятся пояснения. В частности, фиксируется специфика исправленной неточности, суммы корректировок по каждой ошибке. Обоснование: пункт 10 и 15 ПБУ.

- Была обнаружена неточность за любой из предыдущих периодов. Исправления нужно вносить в периоде, когда неточность была обнаружена. Изменять корректировки в отчетность за предыдущий год не нужно. Не требуется также подавать данные об исправлениях. Обоснование: пункт 14 ПБУ.

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Несущественная ошибка

Несущественную ошибку исправляют в том месяце, в котором она обнаружена.

Прибыль или убыток, возникшие в результате исправления ошибки, нужно отразить в составе прочих доходов или расходов текущего отчетного периода по счету 91. Таков порядок прописан в пункте 14 ПБУ 22/10.

Ошибка выявлены до утверждения годовой бухгалтерской отчетности

Если ошибка выявлены до утверждения годовой бухгалтерской отчетность, исправления можно внести в 2021 году.

Согласно пункту 8 ПБУ 22/10, существенная ошибка предшествующего отчетного периода, выявленная после сдачи бухгалтерской отчетности акционерам, участникам ООО, в налоговую, но до даты ее утверждения, исправляется в порядке, установленном пунктом 6 ПБУ.

Нужно сделать записи по соответствующим счетам бухучета за декабрь отчетного года.

Исправленную отчетность нужно заново отправить всем заинтересованным. Это те же адресаты. Которые получили первый вариант отчетности.

В бухгалтерском учете

Исправление ошибок прошлого периода в бухгалтерском учете зависит от того какая это ошибка, а именно, существенная либо несущественная.

Право определить серьезность ошибки в соответствии в ПБУ 22/10 дано самой организации, но с рекомендациями.

Руководство компании вправе определить существенность ошибки на того, как именно ошибка повлияла на итоговые годовые данные бухгалтерской отчетности.

Ошибку следует признать существенной, если она влияет на экономические решения, принимаемые заинтересованными лицами на основе бухгалтерской отчетности, составленной за этот отчетный период.

Как исправить налоговую базу по прибыли

Для исправления данных по налоговой базе нужно руководствоваться статьями 54 и 81 Налогового кодекса РФ.

Налог переплатили

Если допущенные ошибки привели к излишней уплате налога на прибыль, можно сдать уточненку. Хотя, налоговики не требует сдачи уточненной декларации в этом случае, при условии, что год с ошибкой и последующий годы были прибыльными (письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Достаточно отразить в декларации по налогу на прибыль за текущий период убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде, в соответствии с пп. 1 п. 2 ст. 265 НК РФ.

Налог не доплатили, ушли в убыток

Если найденная ошибка приведет в недоимке или налоговая декларация станет убыточной, уточненную декларацию нужно сдать обязательно. И будьте готовы к камеральной проверке.

Основная информация

В бухучете могут быть выявлены ошибки следующих видов:

- В текущем отчетном периоде (обнаружены до завершения года).

- В текущем отчетном периоде (обнаружены после завершения года, но до времени утверждения отчетности за данный период).

- В периоде, предшествующем текущему году.

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Что собой представляет ошибка?

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Почему возникают ошибки?

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

- Некорректное использование законов, касающихся бухучета.

- Неправильное применение учетной политики.

- Неверно произведенные вычисления.

- Неверная классификация и оценка операций, проведенных в процессе хозяйственной деятельности.

- Лица с соответствующими полномочиями допускают недобросовестность в работе.

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Как учреждению отражать первичные документы, поступившие после отчетной даты?

Комментарий

Позднее поступление первичных учетных документов, оформляющих факты хозяйственной жизни, которые произошли в отчетном периоде, не является событием после отчетной даты. Это установлено п. 5 СГС «События после отчетной даты», утв. приказом Минфина России от 30.12.2017 № 275н.

Бухгалтерский учет ведется с допущением временной определенности фактов хозяйственной жизни (п. 16 СГС «Концептуальные основы», утв. приказом Минфина России от 31.12.2016 № 256н). Объекты признаются в том отчетном периоде, в котором имели место факты хозяйственной жизни, приведшие к возникновению и (или) изменению активов, обязательств, доходов и (или) расходов, иных объектов учета, вне зависимости от поступления или выбытия денежных средств при расчетах.

Поступление первичных учетных документов позже срока составления, по мнению Минфина России, не препятствует своевременному отражению информации в бухгалтерском учете, если документы поступают в сроки, позволяющие отразить факт хозяйственной жизни в отчетном периоде согласно правилам ведения учета, в сроки, установленные правилами документооборота (условиями договора). В таком случае факты хозяйственной жизни отражаются в регистрах бухгалтерского учета тогда, когда они имели место.

Нарушение срока поступления первичных учетных документов приводит к искажению отчетной информации о фактах хозяйственной жизни, в результате возникает ошибка отчетного периода. Ошибки исправляются в порядке, установленном разделом V СГС «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н.

Отметим, что на основании пп. «и» п. 7 СГС «События после отчетной даты» обнаружение после отчетной даты, но до даты принятия (утверждения) отчетности учреждения, ошибки в данных бухгалтерского учета за отчетный период (периоды, предшествующие отчетному) и (или) ошибки при составлении отчетности относится к событиям, подтверждающим условия деятельности. Получается, что поступление первичных документов с нарушением сроков отражается как событие после отчетной даты.

Факты хозяйственной жизни, отраженные в первичных документах, поступивших в следующем отчетном периоде до формирования и (или) представления бухгалтерской (финансовой) отчетности, должны учитываться последним днем отчетного периода.

Первичные документы, поступившие в следующем отчетном периоде после даты утверждения годовой бухгалтерской (финансовой) отчетности, должны отражаться дополнительными записями по счетам бухгалтерского учета в период (на дату) поступления первичного документа как исправление ошибок и (или) путем ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Аналогичные разъяснения давались ранее в письме Минфина России от 05.12.2019 № 02-07-10/94696.

Отражение в бухучете

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

- ДТ 44 КТ 60 (сторнирование долга перед поставщиками).

- ДТ 90-2 КТ 44 (сторнирование трат по стандартным направлениям деятельности).

- ДТ 44 КТ 60 (фиксация долга перед поставщиком).

- ДТ 20 КТ 68 (доначисление налогов).

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

ДТ 62, 76. КТ 84 (обнаружение незафиксированного дохода или завышенных трат).

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

ДТ 84 КТ 60, 76 (обнаружение незафиксированного расхода или завышенного дохода).

Исправление неточностей должно проводится в соответствии с новыми правилами.

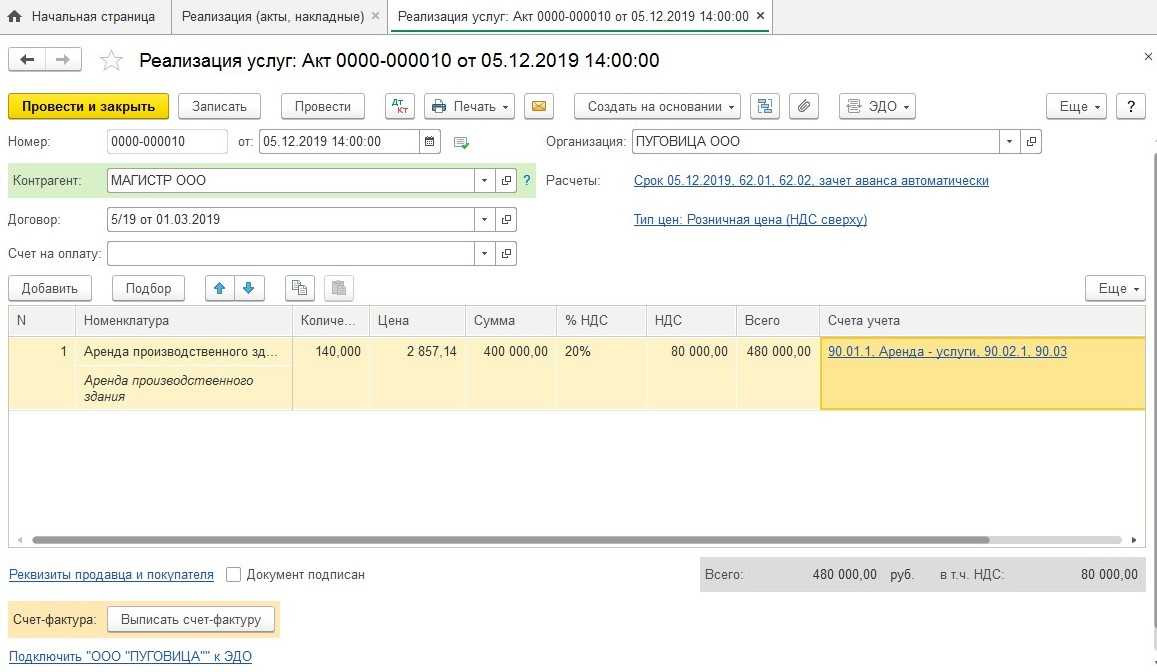

Не отразили вовремя реализацию – как исправить?

Любая компания рано или поздно сталкивается со всевозможными ошибками в процессе ведения учета. Но иногда, даже опытные бухгалтеры, становятся в тупик, пытаясь исправить ту или иную ситуацию. Например, как быть если отдел очень долго подписывал договор, а в итоге еще и подписал его «задним» числом. Каким образом провести договор, если отчетный период был закрыт? Мы разберем на конкретном примере подобную ситуацию в программе 1С: Бухгалтерия и расскажем о том, как вы можете исправить подобную проблему в налоговом учете.

Допустим, ваша компания не смогла или забыла по определенным причинам отобразить договор на сумму полмиллиона рублей в первом квартале 2019 года, а обнаружили они это только в декабре этого же года. Грубо говоря, это тот же год, но совершенно другой отчетный период.

Сначала давайте разберемся, каким образом исправляется подобная ситуация в учете бухгалтера. Главный документ, который регламентирует исправление подобных ошибок ПБУ 22/2010, который называется «Исправление ошибок в бухучете и отчетности». Именно по этому документу реализацию необходимо отобразить именно текущей датой.

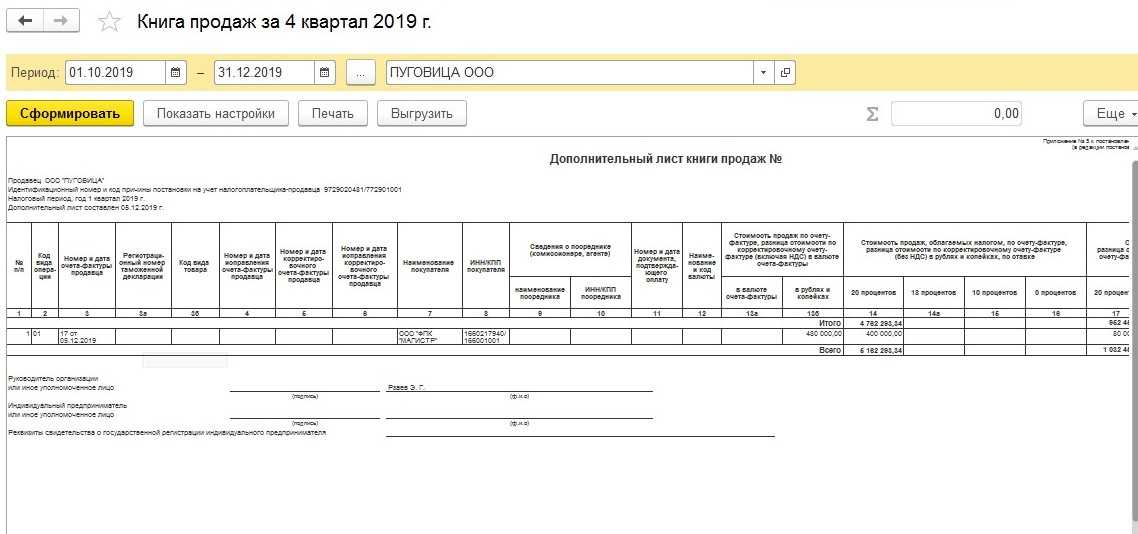

Далее мы вставляем исправленные данные учета по НДС из налоговой и вам необходимо подать декларацию, чтобы доплатить недостающую сумму налога в государственный бюджет. Чтобы это сделать, нужно регистрироваться в книге продаж и провести счет-фактуру.

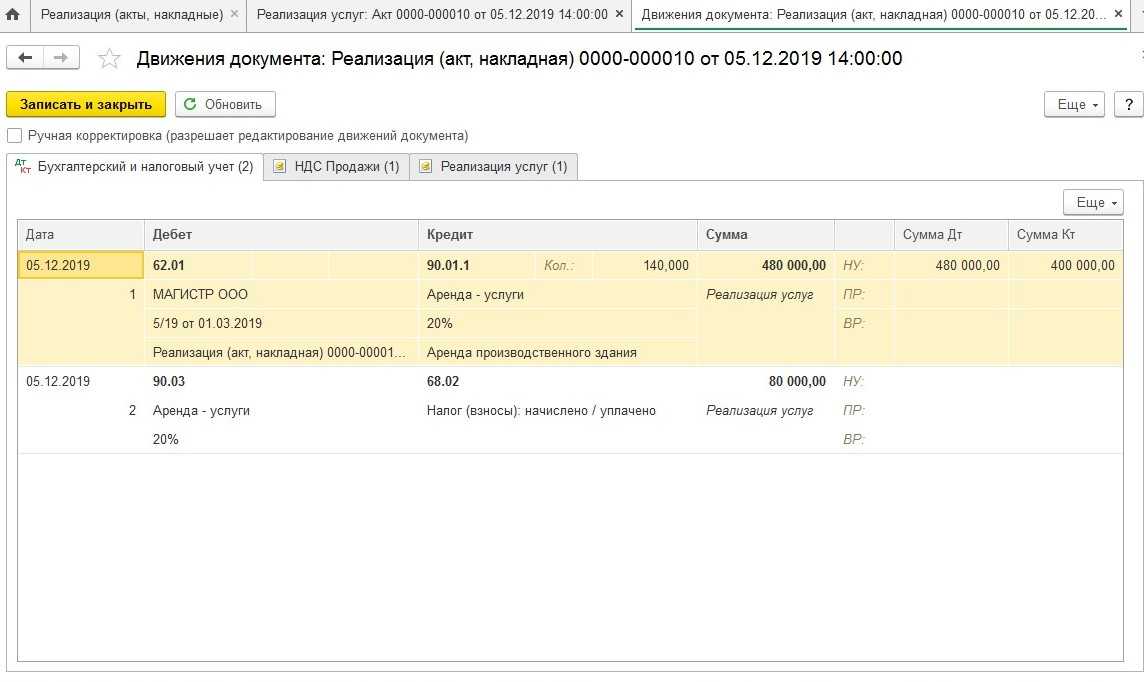

Следом, когда вы будете проводить документ, программа автоматически сформирует движение по счетам.

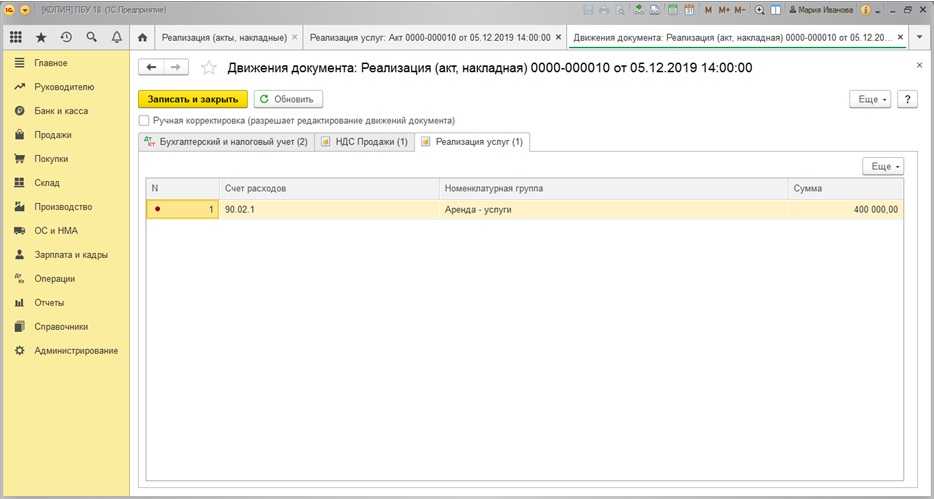

Далее вам нужно перейти в движение по регистрам и «Реализацию услуг».

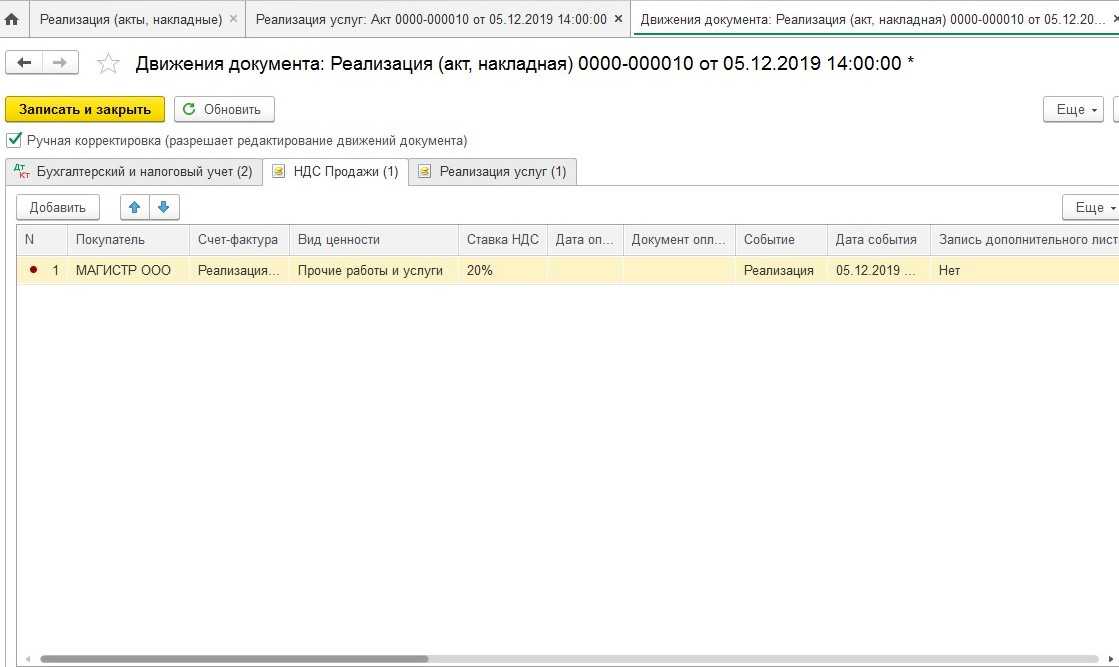

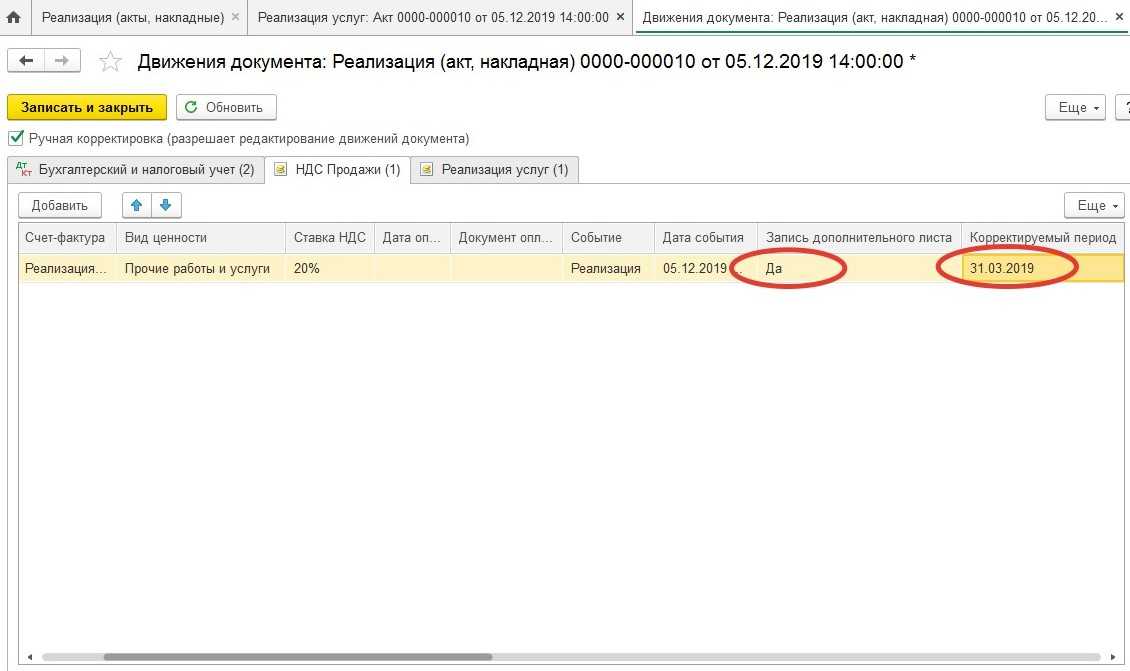

Теперь вы можете заметить, что «НДС Продажи» содержит запись с текущей датой по четвертому кварталу 2019. Теперь вам нужно скорректировать НДС за первый квартал этого года, делается это там же.

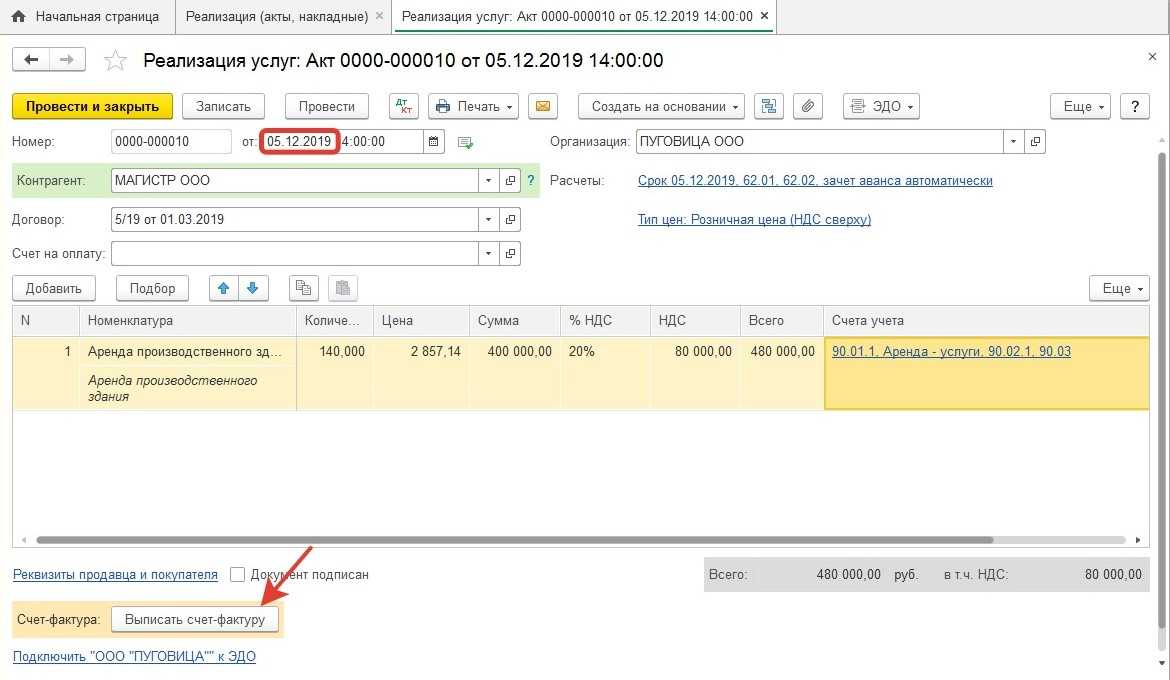

Для этого сделайте дополнительный лист в книге продаж и подайте уточненную декларацию.

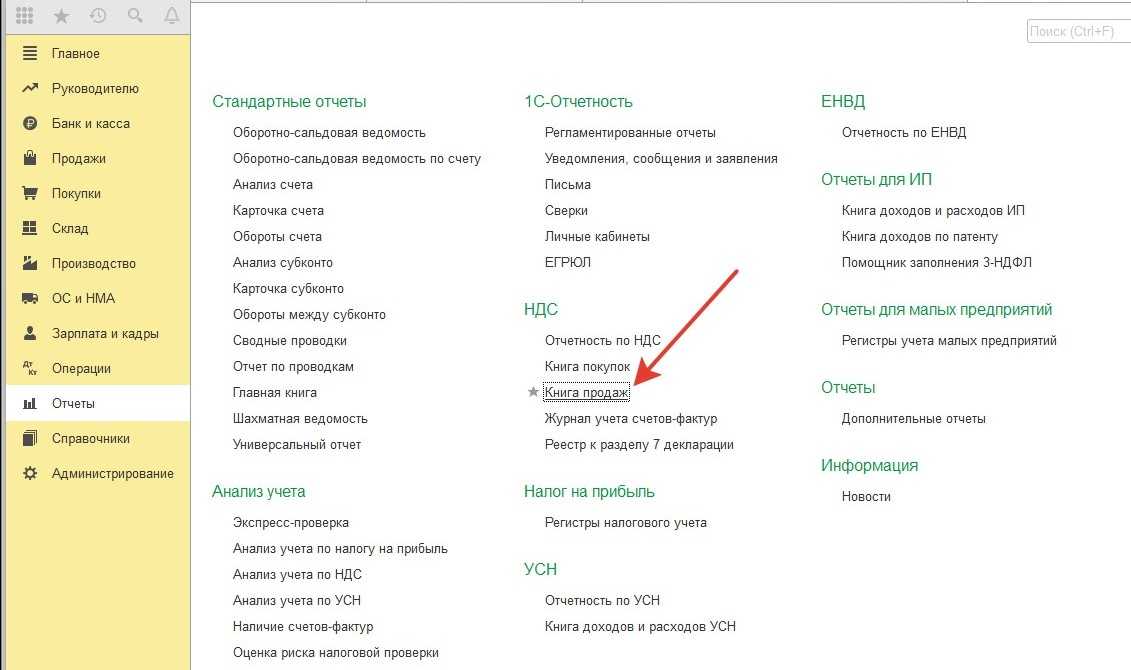

Далее формируем книгу для продаж

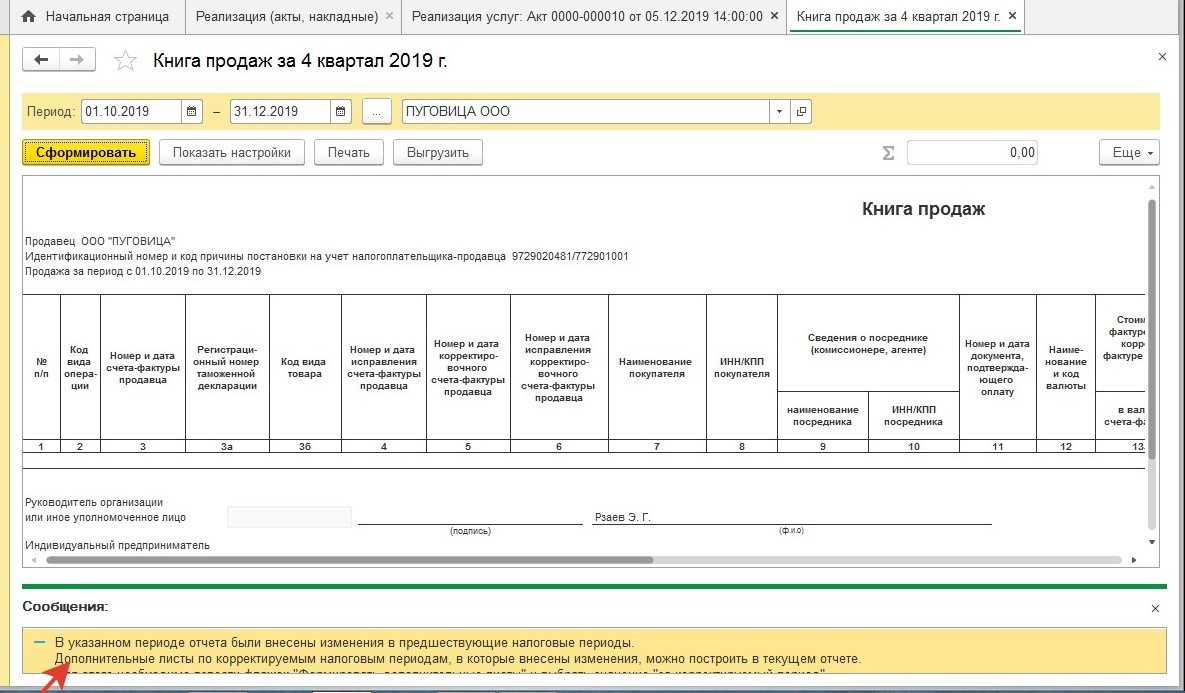

Теперь, когда вы будете формировать отчет за квартал, текущий, то программа вам выдаст следующее сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

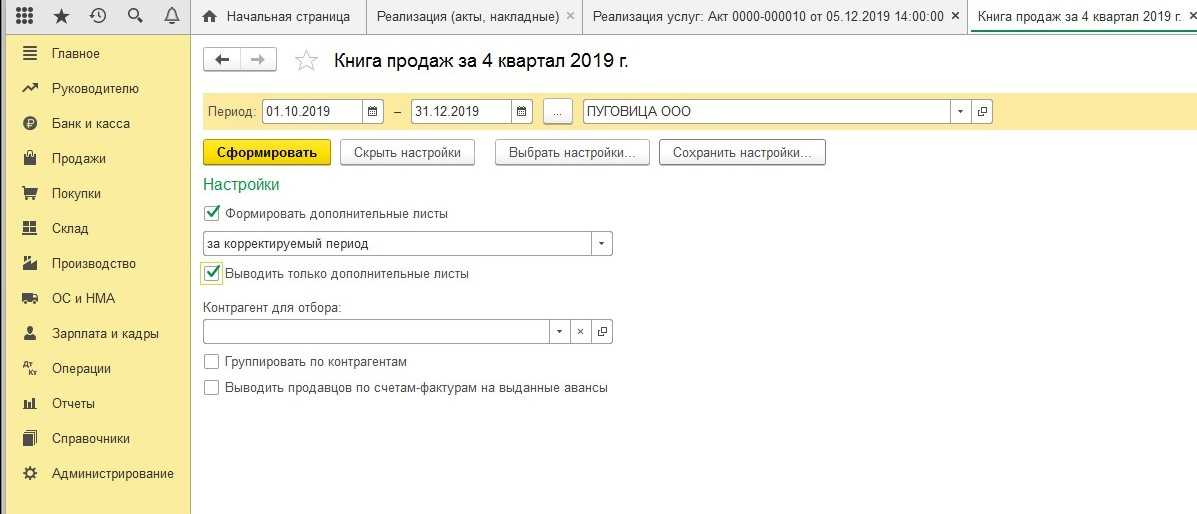

Воспользуйтесь советом, который вам дается в сообщении и устанавливайте все необходимые настройки, как на рисунке ниже:

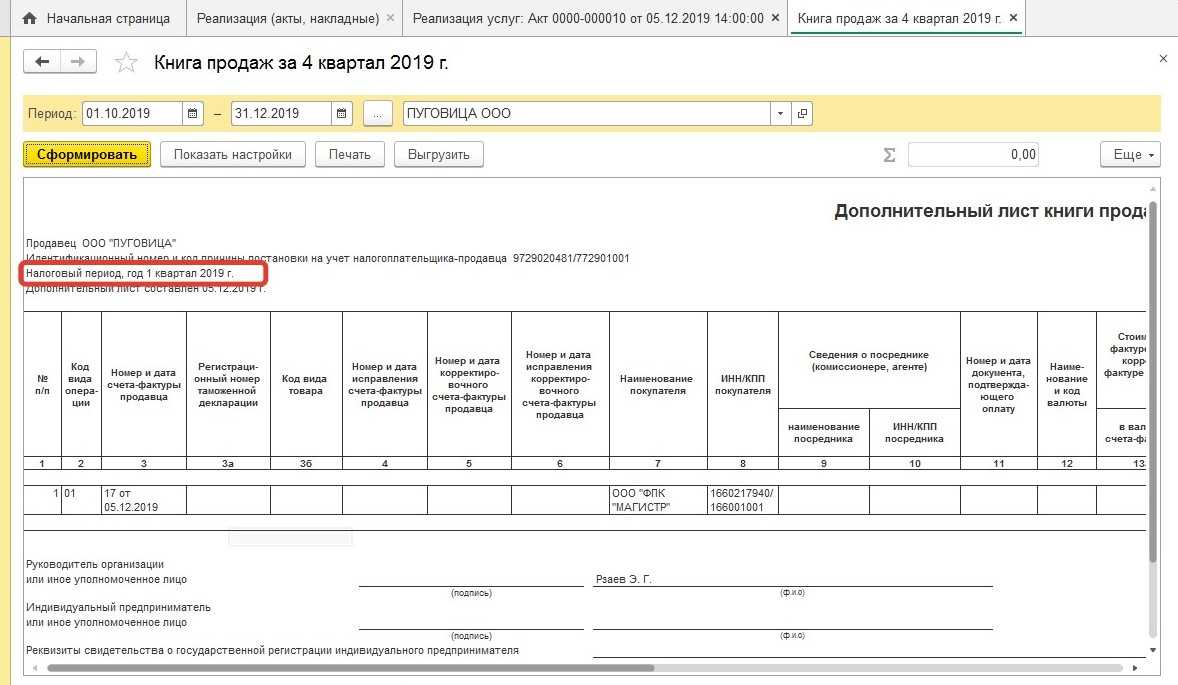

Теперь программа будет формировать еще один лист для книги продаж к первому кварталу 2019 года.

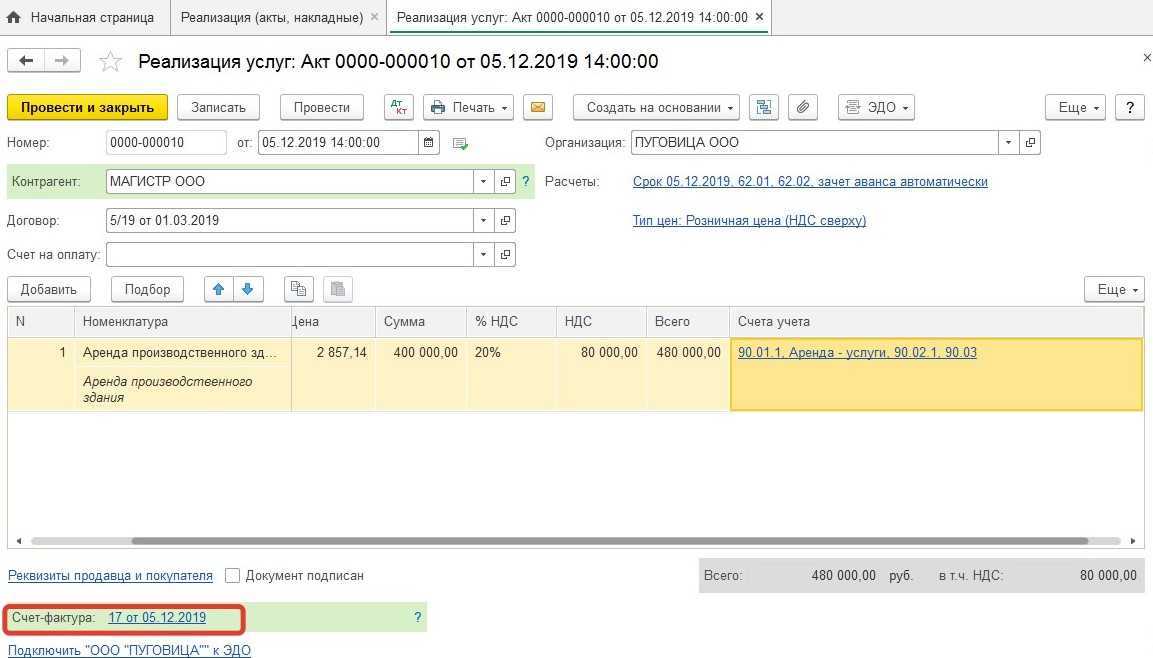

Теперь вам останется только создать декларацию по НДС, которая будет корректирующей и указать на титульном листе номер корректировки, а также дату, когда вы заполняли отчет

Обратите внимание, что дата должна быть позже, чем дата, когда документ был введен в реализацию

Что делать с декларацией по прибыльному налогу

По нашему примеру налог на прибыль был получен в убыток, и тогда в этом году аванс по налогу мы не платим, а значит уточненную декларацию можем не подавать. Но нужно заметить, что после того, как вы предоставите уточненную декларацию, то сумма в отчетах и по налогу будет не совпадать.

Именно поэтому после предоставления декларации вы можете получить от налоговой инспекции требование пояснить о причине такой разницы. У вас будет 5 рабочих дней, чтобы подать пояснение. Его можно подать в произвольной форме или скачать ее на нашем сайте и заполнить.

Условия для исправления ошибки в налоговой базе без подачи уточненной декларации

Давайте проанализируем, при каких обстоятельствах совершение ошибки влечет излишнюю уплату налога, позволяющую исправить ошибку (например, признать оплаченные в прошлом периоде расходы) в текущем периоде. То есть без представления в налоговый орган уточненной декларации.

Условия для реализации такой возможности чиновники Минфина в своих разъяснениях формулируют так. В силу НК РФ налогоплательщик вправе осуществить перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. В остальных случаях перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). Если в отчетном (налоговом) периоде получен убыток (то есть отрицательная разница между доходами и расходами, учитываемыми в целях налогообложения), то в данном отчетном (налоговом) периоде налоговая база признается равной нулю (см. письма Минфина России от 01.12.2020 № 03-03-06/1/104739, от 06.04.2020 № 03-03-06/2/27064, ФНС России от 07.12.2020 № СД-4-3/20120@).

Таким образом, чиновники считают, что налогоплательщик вправе включить в налоговую базу текущего отчетного (налогового) периода сумму выявленной ошибки (искажения), которая привела к излишней уплате налога в предыдущем отчетном (налоговом) периоде, только в том случае, если в текущем периоде получена прибыль. В этом случае ошибка (искажение) в определении налоговой базы и суммы налога не приводит к нарушению интересов казны. Поэтому такую ошибку (искажение) можно исправить не путем подачи уточненной декларации за предыдущий налоговый период, а путем отражения исправленных сведений в текущей налоговой декларации.

Если же по итогам текущего отчетного (налогового) периода получен убыток, необходимо пересчитать налоговую базу за период, в котором произошла ошибка.

Полагаем, что обозначенный подход применим и в целях обложения налогом, уплачиваемым в связи с применением УСНО. При этом следует учесть, что если по итогам налогового периода, в котором допущена ошибка (допущено искажение) в налоговой базе, «упрощенец» уплатил минимальный налог, то факт неотражения расходов не привел к излишней уплате налога, и в данном случае нужно подать уточненную декларацию.

Однако справедливости ради отметим, что по анализируемому вопросу есть и иная точка зрения. К примеру, Верховный суд в Определении от 12.04.2021 № 306-ЭС20-20307 сделал следующий вывод: возможность перерасчета базы по налогу на прибыль в периоде выявления ошибки не зависит от финансового результата, полученного налогоплательщиком в периоде ее возникновения. Значение имеет влияние допущенной ошибки на состояние расчетов с бюджетом с периода ее возникновения до периода, в котором организация осуществила перерасчет. Если в периоде совершения ошибки получен убыток, а в последующих периодах возникла переплата по налогу, так как из-за ошибки была занижена сумма перенесенного убытка, то ошибку можно исправить в периоде, когда она выявлена.

* * *

Итак, признать оплаченные в 2021 году затраты, подтверждающие документы по которым поступили с опозданием – в 2022 году, в расходах текущего периода организация на УСНО в силу НК РФ может при условии, что:

-

неотражение расходов по опоздавшим документам в базе за 2021 год привело к переплате «упрощенного» налога (при этом уплачен именно «упрощенный», а не минимальный налог);

-

в текущем периоде не возникнет обязанность по уплате минимального налога.

Если эти условия не выполняются, «упрощенцу» следует скорректировать налоговую базу за 2021 год и подать «уточненку».

Применение «упрощенцем» подхода к исправлению ошибки, обозначенного в Определении ВС РФ № 306-ЭС20-20307, на наш взгляд, чревато высокими налоговыми рисками.

Существенная ошибка

Существенная ошибка может быть выявлена до утверждения отчетности и после. Порядок исправления такой ошибки приведен в пункте 9 ПБУ 22/2010.

Ошибка, выявленная после утверждения бухгалтерской отчетности, исправляется:

- В текущем отчетном периоде записями по соответствующим счетам бухучета. Корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка).

- Пересчетом сравнительных показателей отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности. Так, как будто ошибки не было.