- Работа на грани лимитов по УСН

- Учёт давальческого сырья: проводки у давальца

- Правовая состоятельность толлинга

- Учет давальческого сырья в проводках

- Первое: обосновать дробление

- Элементы документа

- Содержание таблицы

- Бухгалтерский и налоговый учет у переработчика Налоговый учет

- Договор подряда

- Бухгалтерский учет

- При каких условиях возможна передача давальческих материалов?

- Преимущества толлинга

- Особенности толлинга

- Готовые работы на аналогичную тему

- Учёт давальческого сырья: проводки у переработчика

- Второе: соблюдать грамотный документооборот

- Дублирование производственной компании

- На что обратить внимание, помимо заполнения?

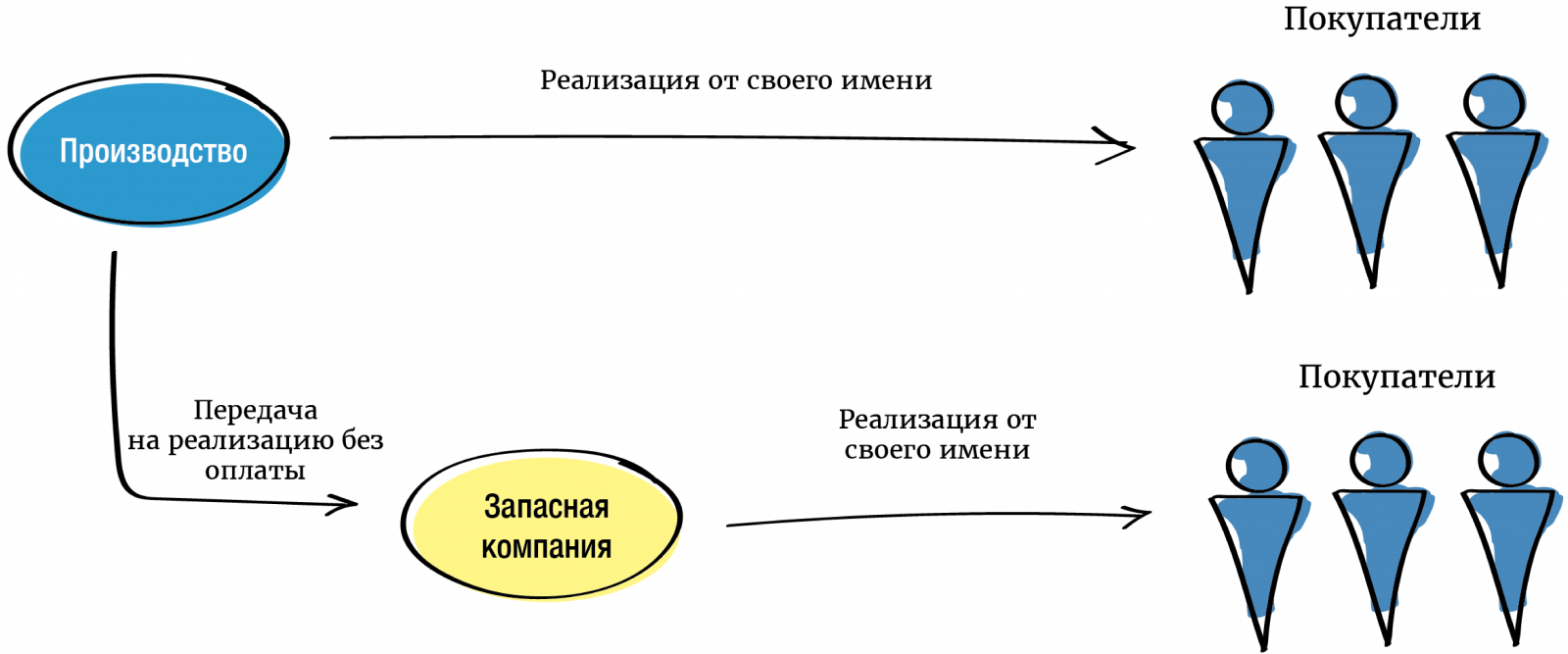

Работа на грани лимитов по УСН

Налогоплательщики-«упрощенцы» применяют кассовый метод, что открывает простор в регулировании объема поступаемой выручки для регулирования лимитов. Направленность умысла обычно очевидна.

| Пример |

| «Производство» (УСН) производило и самостоятельно продавало продукцию. Приблизившись к лимитам по УСН, в последние месяцы года часть продукции была передана на реализацию через «запасную компанию», основная задача которой — сдача имущества в аренду. Клиенты сообщили налоговому органу, что их предупредили о новом поставщике на тех же условиях на короткий промежуток времени.Дело № А09-8586/2017 |

Налогоплательщику не удалось объяснить разумные причины, почему на несколько месяцев была изменена цепочка сбыта продукции, ведь у «запасной компании» не имелось своих менеджеров по продаже, наработанных навыков да и увеличения клиентской базы не произошло. Еще с одной похожей ситуацией можно ознакомиться самостоятельно.А43-21169/2017

Учёт давальческого сырья: проводки у давальца

Собственнику при отправке полуфабрикатов переработчику необходимо создать в 1С документ о передаче сырья в переработку и оформить проводки. Нужно:

Советуем почитать: Акт утилизации товара: образец бланка

Далее откроется панель с перечнем документов. Необходимо создать новый файл и в шапке указать сведения о договоре, подрядчике, складе и организации.

В таблице указывается перечень отправленных полуфабрикатов и счета учёта. В бухгалтерском учёте давальца должны сформироваться проводки, в которых указываются дебет, кредит, сумма, дата. Счёт затрат фиксируется на странице «Распределение материалов на выпуск».

Поступление товаров из переработки в 1С: УПП оформляется двумя документами в разделе «Поступление из переработки». Первый документ создаётся в закладке «Услуги» и отражает факт выполнения обязательств подрядчиком. В нём указывается список затрат по переработке.

Второй фиксирует получение готового товара и оформляется в закладке «Продукция». В этой таблице перечисляются произведённые товары и их стоимость. В разделе «Использованные материалы» указывается тип и количество использовавшихся полуфабрикатов. Если товар поставлен в день оказания услуги, допускается оформление всех процессов в одном документе.

Правовая состоятельность толлинга

Договор толлинга законодательством прямо не предусмотрен. Впрочем, это не исключает возможность его заключения как непоименованного договора в силу подп. 1 п. 1 ст. 8, п. 2 ст. 421 ГК РФ.

Данный вывод подтверждается не только законом, но и эпизодическими судебными прецедентами (см., например, определение ВАС РФ от 12.11.2009 № ВАС-14404/09 по делу № А47-278/2008). При этом толлинг квалифицируется как смешанный договор, содержащий в себе элементы подряда и поставки.Не является препятствием к заключению договора толлинга и фактическая затруднительность (а иногда и невозможность) индивидуализации сырья заказчика в общем объеме используемого сырья и готового продукта (см., например, определение ВАС РФ от 10.12.2008 № 13297/08 по делу № А76-3973/05-42-504-35-665/60/42-7/35-220/43-464).

Такое восприятие толлинга свидетельствует о том, что толлинг в энергетике (вобрав в себя в т.ч. и элементы подрядной сделки) может расцениваться в качестве основания для приобретения энергии в собственность заказчика.

Учет давальческого сырья в проводках

Общий смысл операций с так называемым давальческим сырьем состоит в следующем. Организация, целью которой является приобретение определенных активов продукции , закупает материалы для ее изготовления и поручает организации, производящей соответствующую продукцию, изготовить определенный объем таких ценностей из этого сырья. Давальческое сырье — чисто бухгалтерский термин. С точки зрения гражданского законодательства операции, о которых идет речь, являются разновидностью договора подряда.

Давальческое сырье — бухгалтерский учет ведется у заказчика услуг по его ДС) в переработку, и о некоторых особенностях отражения в налоговом учете. переработка нефти с целью получения горюче-смазочных материалов;.

Первое: обосновать дробление

Налоговики будут тщательно искать «изъяны», ведь компания Василия Петровича много лет работала на классической системе налогообложения, а тут вдруг ни с того, ни с сего решилась на реформы. Например, в Определении ВС РФ от 10.11.2016 №302-КГ16-14547 налоговики сочли, что организация заключила договора на оказание давальческих услуг с целью получения необоснованной налоговой выгоды, а именно, сохранения права на применение упрощенки. И доводы компании, что такая организация работы помогла заметно снизить убытки и являлась более эффективной, суд не убедили. Поэтому, в первую очередь необходимо правильно сформулировать и обосновать деловые цели.

Комментарий Анны Поповой, исполнительного директора ЮК «Туров и партнеры»:

Обоснованные деловые цели дробления при выделении толлинговой компании могут быть следующими:

-

-

- улучшение бизнес-процессов (Постановление АС Уральского округа от 28.05.2015г. №Ф09-2862/15);

- повышение эффективности работы компании (Постановление АС Уральского округа от 28.05.2015г. №Ф09-2862/15);

- сокращение затрат или предотвращение банкротства организации (Постановление АС Северо-Кавказского округа от 19.03.2015г. №Ф08-989/2015);

- освоение новых видов деятельности (Постановление ФАС Восточно-Сибирского округа от 19.09.2013г. №А19-22759/2012);

- минимизация бизнес-рисков (Постановление АС Дальневосточного округа от 21.01.2015г. №Ф03-5980/2014).

-

Также дополнительным аргументом защиты может послужить разработка бизнеса-плана, в рамках которого предусмотрена реорганизация. А вообще суды не против того, чтобы предприниматель выбирал выгодную для него систему налогообложения, создавал новые организации и передавал им часть функций (Постановление ФАС Поволжского округа от 18.06.2014 г. №А55-17026/2013, Постановления АС Уральского округа от 28.05.2015 №Ф09-2951/15).

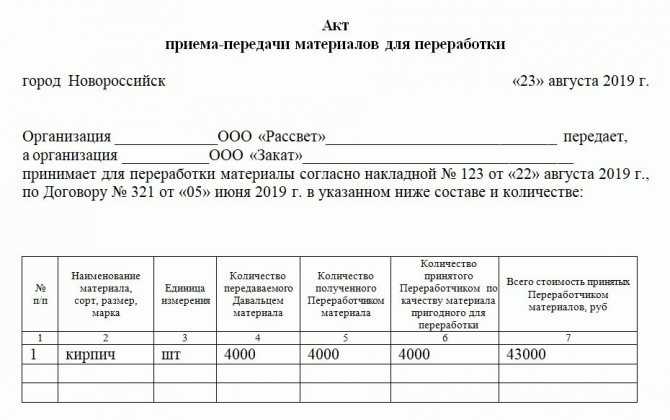

Элементы документа

Акт является приложением к составленному договору и подписывается сторонами непосредственно после передачи. Если нет о, то в самом теле бумаги обязательно приводится ссылка на договор, в рамках которого производится передача.

Важный момент: информация в подписанном между сторонами договоре должна соответствовать данным в акте. При изменении хотя бы одной позиции в списке давальческих материалов либо пересмотре сроков после подписания необходимо заново заключать соглашение (конечно, если такие изменения в нем не предусмотрены).

В самом верху акта приема-передачи давальческих материалов располагаются официальные данные: наименование документа, город подписания, число. Потом идет основная часть. В теле основной части указываются стороны, заключившие договор, приводится ссылка на накладную с ее номером и датой. Помимо этого, в акте должно присутствовать перечисление давальческих материалов. Оно может оформляться в виде списка, но в приложенном образце находится таблица с необходимыми данными.

Содержание таблицы

В каждой строке таблицы акта должно содержаться единственное наименование материала. Недопустимо перечислять в одной строке несколько наименований. В столбцах при заполнении также описывается информация о:

- Порядковом номере строки.

- Сорте, размере, марке давальческих материалов.

- Единице измерения.

- Количестве переданного материала.

- Количестве полученного материала.

- Какая часть из полученного пригодна для дальнейшей переработки в рамках предварительно заключенного контракта.

- Стоимость принятых материалов в рублях.

Завершается акт подписями представителей обеих сторон. В судебной практике особенно подчеркивается, что этот документ должен быть подписан после передачи. Это исключит возможное недопонимание между контрагентами.

Бухгалтерский и налоговый учет у переработчика Налоговый учет

Стоимость работ по переработке давальческого сырья облагается НДС на основании п. 5 ст. 154 Налогового кодекса РФ. Там сказано, что налоговая база при реализации услуг по производству товаров из давальческого сырья или материалов определяется как стоимость их обработки, переработки или иной трансформации с учетом акцизов (для подакцизных товаров) и без включения НДС.

Давальческие услуги облагаются налогом по ставке 18% независимо от того, какую ставку использует при налогообложении готовой продукции сам давалец. Ведь облагаются НДС именно выполняемые работы!

Стоимость использованных сырья или материалов налогооблагаемую базу по НДС не увеличивает, т.к. переработчик не является их собственником, а следовательно, их движение у него к сфере реализации не относится.

Напомним, что по тем материалам, работам или услугам, которые использовал для выполнения процесса переработки сам переработчик, входной НДС предъявить к вычету можно. Это никак не противоречит положениям ст. 172 НК РФ.

Несколько странная, по мнению автора, ситуация сложилась с классификацией переработки давальческого сырья для целей налогового учета.

В Письме Минфина России от 16.04.2004 N 04-02-05/2/14 как бы между прочим указано, что такая переработка считается оказанием услуги. В результате достаточно большое число специалистов почему-то сделали вывод, что это следует из общего определения услуги в п. 5 ст. 38 НК РФ. (Заметим, что в Письме, на которое они ссылаются, о п. 5 ст. 38 НК РФ не сказано ни слова.)

Давайте сравним определения из ст. 38 НК РФ.

«Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности».

«Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц».

По мнению автора, очевидно, что переработка сырья или материала является именно работой, т.к. имеет вполне конкретное материальное выражение — готовую продукцию!

Удивительно, но эти же специалисты соглашаются с тем, что к договору толлинга наиболее близок договор подряда. А ведь в ст. 702 ГК РФ речь идет только о работе, а никак не об услуге!

Тем не менее, если Минфин России будет последователен в своем мнении, это позволит переработчику учесть все свои прямые расходы единовременно.

Согласно п. 2 ст. 318 НК РФ налогоплательщики, оказывающие услуги, вправе относить сумму прямых расходов, произведенных в отчетном или налоговом периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного или налогового периода без распределения на остатки незавершенного производства.

Однако понятно, что данное право — не обязанность и переработчик может им не воспользоваться.

Тогда он может распределять сумму прямых расходов пропорционально доле незавершенных заказов на выполнение работ (оказание услуг) в общем объеме выполняемых в течение месяца заказов на выполнение работ (оказание услуг).

Налоговое законодательство не регулирует в данном случае базу для распределения расходов. Получается, что заказы на переработку можно оценивать или в натуральных, или денежных единицах. Как ему будет удобно. Только выбор этот нужно сделать, разумеется, заранее и закрепить его в учетной политике для целей налогообложения.

Напомним, что распределять косвенные расходы в налоговом учете компании переработчику не нужно в любом случае. Косвенные расходы в полном объеме относятся на расходы в момент их возникновения — это прямо закреплено в ст. 318 НК РФ.

Кроме того, если предприятие-переработчик производит продукцию не только из давальческого сырья, но и из собственного, необходимо организовать раздельный налоговый учет подобных операций.

Договор подряда

В гражданском законодательстве ничего о толлинге не говорится. Однако это ничего не значит, т.к. толлинг является одной из разновидностей договора подряда. Соответственно, сторонам договора толлинга нужно руководствоваться правилами гл. 37 Гражданского кодекса РФ.

Согласно ст. 702 ГК РФ, по договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, который обязуется принять результат работы и оплатить его. Подрядчик самостоятельно определяет способы выполнения задания заказчика. Работу могут выполнять несколько человек, можно привлечь субподрядчиков — это не запрещено (ст. 703 ГК РФ). Заказчика интересует результат.

В п. 1 ст. 709 ГК РФ указано, что в договоре подряда приводится цена подлежащей выполнению работы или способы ее определения. При этом в п. 2 этой статьи установлено, что цена в договоре подряда включает компенсацию издержек подрядчика и причитающееся ему вознаграждение.

Согласно ст. 711 ГК РФ, если договором подряда не предусмотрена предварительная оплата выполненной работы, то заказчик обязан уплатить подрядчику условленную цену после окончательной сдачи результатов работы при условии, что работа выполнена надлежащим образом и в согласованный срок.

Зато в соответствии со ст. 712 ГК РФ подрядчик может держать полученное ранее сырье и результаты выполненной работы у себя до тех пор, пока заказчик с ним не расплатится. Однако ему нужно учесть, что по ст. 714 ГК РФ и подрядчик несет ответственность за сохранность полученного от заказчика имущества.

Заказчик вправе в любое время проверять ход и качество работы, выполняемой подрядчиком, не вмешиваясь в его деятельность (ст. 715 ГК РФ).

Бухгалтерский учет

Передавая материалы или сырье в переработку, давалец оставляет за собой право собственности на них. Поэтому это имущество не списывается с бухгалтерского баланса давальца, а учитывается на счете 10 «Материалы», на субсчете 7 «Материалы, переданные в переработку на сторону». Об этом сказано в п. 157 Методических указаний по учету материально-производственных запасов.

Полученная из переработки готовая продукция учитывается на счете 43. Помимо самой стоимости переработки и стоимости сырья или материалов в стоимости готовой продукции ее владелец должен учесть остальные собственные затраты — транспортные, командировочные, общепроизводственные, общехозяйственные и т.п.

Возможен вариант, когда в результате переработки получается не готовая продукция, а только материал, который подлежит дальнейшей обработке. В этом случае полученное имущество отражается давальцем на счете 10, а стоимость переработки относится на увеличение стоимости полученных материалов.

При каких условиях возможна передача давальческих материалов?

Между организацией, которая использует материалы, и их давальцем заключается договор подряда. В этом договоре обязательно должны учитываться интересы обеих сторон. Обычно проговариваются следующие принципиально важные моменты:

- Наименование материалов.

- Их количество.

- Сроки передачи.

- Определенный вариант транспортировки. Если в процессе передачи участвуют третьи стороны в виде транспортных компаний, то эти условия также могут упоминаться.

- Если оборудование или сооружение сложное, то вместе с ним обязательно передается техническая или конструкторская документация. Этот принципиально важный момент оговаривается особо. Владелец материалов может как изготовить верные копии, так и передать оригиналы этих документов. Все будет зависеть от позиций контрагентов по этому вопросу.

- В какой срок или при каких условиях давальческие материалы возвращаются.

- Что происходит с остатками давальческого материала, прописываются действия в случае обнаружения недостач, невыполнений одной из сторон условий соглашения и пр. При заключении подобного рода договоров рекомендуется пользоваться услугами профессионального юриста, особенно если речь идет о материалах с существенной рыночной стоимостью.

Преимущества толлинга

Преимущества по схеме с использованием давальческого сырья получают обе стороны. Обычно процесс следующий:

- Компания планирует запустить производство на основе собственного сырья или полуфабрикатов.

- Нужного оборудования у фирмы нет, а его приобретение и ввод в эксплуатацию связаны с финансовыми и временными затратами.

- Принимается решение об обращении к фирме, занимающейся изготовлением аналогичной продукции.

- Заключается договор толлинга.

Когда компании с нужными производственными мощностями нет, переработка сырья организовывается самостоятельно. Для этого отдельно создается фирма, с которой заключается договор и реализуется схема толлинга.

Риски с давальческим сырьем минимальны – этот способ ведения бизнеса позволяет экономить на налогах на законных основаниях. Плюсы есть и для давальца, и для переработчика.

Давалец обязан после выставления ему счета-фактуры оплатить НДС. Однако его выгода в том, что весь объем налога принимается к вычету. Кроме того, огромное преимущество есть и в выплате иных налогов:

- Давалец не платит налог на имущество, так как не имеет оборудования в собственности.

- Давалец не выплачивает ЕСН, НДФЛ и страховые взносы за сотрудников, занятых на переработке давальческого сырья.

Преимущественные особенности толлинга есть и для переработчика. Так как он не будет реализовывать материал и готовую продукцию, стоимость давальческого сырья не увеличит налоговую базу, принимаемую для расчета платежей в бюджет. Помимо этого, он вправе списать все расходы при расчете налога на прибыль.

Однако нужно учесть важный момент, связанный с НДС. Предоставление давальческих материалов для производства облагаются НДС по ставке 18 %. При этом не имеет значения, какую ставку устанавливает заказчик при расчете стоимости готовой продукции.

Толлинговые услуги не упоминаются в перечне деятельности, попадающей под сниженную ставку 10 % (п.2 ст. 164 НК РФ). Влияния на установленную ставку не окажет даже то, что произведенная продукция может быть освобождена от выплаты НДС в соответствии со ст.149 НК РФ.

Ключевые слова:ТоллингОптимизация налоговМинимизация налогов

Особенности толлинга

Необходимым атрибутом осуществления толлинговых операций является прямое участие сторон толлингового соглашения в обороте внешней торговли при осуществлении импортно-экспортных операций через таможенные границы государств.

В России толлинговый метод используют предприятия алюминиевой промышленности, такие как «Российский алюминий», а также компании легкой промышленности. Данная схема предусматривает поставку зарубежными контрагентами сырья и вывоз готовой продукции (обычно данные контрагенты являются аффилированными лицами заводов), а местные предприятия перерабатывают данное сырье и получают фиксированный доход с которого выплачивают налог. При данной схеме ни сырье, не продукты переработки не попадают под НДС и не облагаются таможенными пошлинами. В российской экономической литературе различают два вида толлинга:

Готовые работы на аналогичную тему

- Курсовая работа Толлинг 420 руб.

- Реферат Толлинг 240 руб.

- Контрольная работа Толлинг 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

- внешний, когда сырье ввозят иностранные поставщики;

- внутренний, когда инофирма приобретает сырье на территории РФ.

В России использую оба вида толлинга. Однако по закону толлинг распространяется не на все виды промышленности. Поэтому, прежде чем использовать толлинг, производителям необходимо тщательно изучить на этот предмет законодательство.

За границей такие операции носят название активные и пассивные. Под активной переработкой понимают переработку материальных ресурсов, которые предоставил зарубежный заказчик, а под пассивной – переработку, которой занимается зарубежный заказчик.

Замечание 1

Основным условием для отнесения операции переработки к толлингу является обстоятельство, при котором приобретаемое сырье помещают под таможенный режим переработки, по данному критерию и формируют данные о толинговых сделках.

Учёт давальческого сырья: проводки у переработчика

Переработчик оформляет заявку в 1C:УПП, создавая документ «Заказ покупателя». Если кроме давальческих полуфабрикатов использованы продукты собственного производства, в разделе «Учёт товаров» необходимо поставить о.

Так как поступившие полуфабрикаты остаются на балансе давальца, они учитываются на забалансовых счетах. Ведение всех операций с сырьём давальца проводится в привязке к заказу на обработку.

В таблице указывается поставщик, договор, дата, в которую давалец планирует оплатить работу подрядчика. В разделе «Продукция» приводится список товаров, которые будут произведены, их количество, цена производства. Когда полуфабрикаты получены подрядчиком, создаётся документ «Поступление товаров и услуг» с указанием действия «переработка».

Поступление материалов из переработки записывается в «Отчёте производства за смену». В документе указывается отправка продукции на склад, список потраченных материалов, распределение трат при производственном процессе. Отгрузка продукта со склада давальцу отображается в разделе «Передача продукции заказчику».

Конечный этап – подготовка документации для давальца. В разделе «Производство» необходимо открыть окно «Реализация услуг о переработке» и создать новый файл. В документе указываются данные давальца и подрядчика. В разделе «Продукция» приводят список товаров, количество, оплату производства, учёт доходов, себестоимость продаж, налог на добавленную стоимость.

Советуем почитать: База данных отходов Росприроднадзора (БДО)

Второе: соблюдать грамотный документооборот

Василию Петровичу, а точнее его юристам, нужно не упустить в договоре по переработке давальческого сырья все важные моменты. Многие путают или «роднят» этот договор с договором субподряда. И нарываются на неприятности с налоговиками. Например, в Постановлении ФАС Уральского округа от 25.08.2011 №Ф09-4670/11, среди кучи доказательств построения «серой схемы», налоговики заметили, что в договоре не прописан ежемесячный план-график с количеством, качеством и ассортиментом продукции, и не указаны сроки поставки сырья.

Какие детали нужно прописать в договоре?

- Основная организация берет на себя обязательство самостоятельно закупать сырье, и в соответствии планом графиком поставок сырья поставлять это сырье в толлинговую компанию. Исполнитель (толлинговая компания) берет на себя обязательство оказать заказчику услуги по переработке сырья, то есть услуги по производству готовой продукции из сырья заказчика;

- План-график выпуска готовой продукции и поставок сырья, прописывая номенклатуру и т.д;

- Порядок приемки сырья сотрудниками толлинговой компании;

- Порядок подписания накладной М-15 или УПД о передаче сырья исполнителю для производства;

- Установить нормы отходов в соответствии с технологическими паспортами и технологическими картами;

- Прописать порядок утилизации отходов;

- Прописать формы оплаты и сроки оплаты с момента подписания отчета исполнителя заказчиком и акта оказанных услуг;

- Материальная ответственность;

- Также необходимо заключить договор ответственного хранения на готовую продукцию произведенную в интересах заказчика и сырье. И на основании Постановления Госкомстата от 09.08.1999 №66 оформляем огромную гору документации

Какие документы нужны для отчетности?

- Отчет исполнителя с указанием: количества и номенклатуры принятого сырья, произведенной продукции, отгруженной покупателям по поручению заказчика готовой продукции; все данные об отходах и их утилизации; количества закупленного по поручению заказчика сырья, с указанием стоимости и т.д.;

- Заверенные копии счетов-фактур, полученных от поставщиков сырья по всем закупкам в интересах заказчика, а также от поставщиков энергоносителей и ТБО;

- Подлинники договоров с поставщиками сырья и накладных;

- Акт с указанием объема произведенной продукции, размера вознаграждения исполнителя, размера компенсаций (сумма) по закупленному в интересах заказчика сырью и размера компенсации по энергоносителям и ТБО;

- Складские квитанции;

- Плюс ежеквартально проводить акты сверок, а исполнитель должен вести аналитический учет давальческого сырья и материалов (количества, стоимости и т.д.)

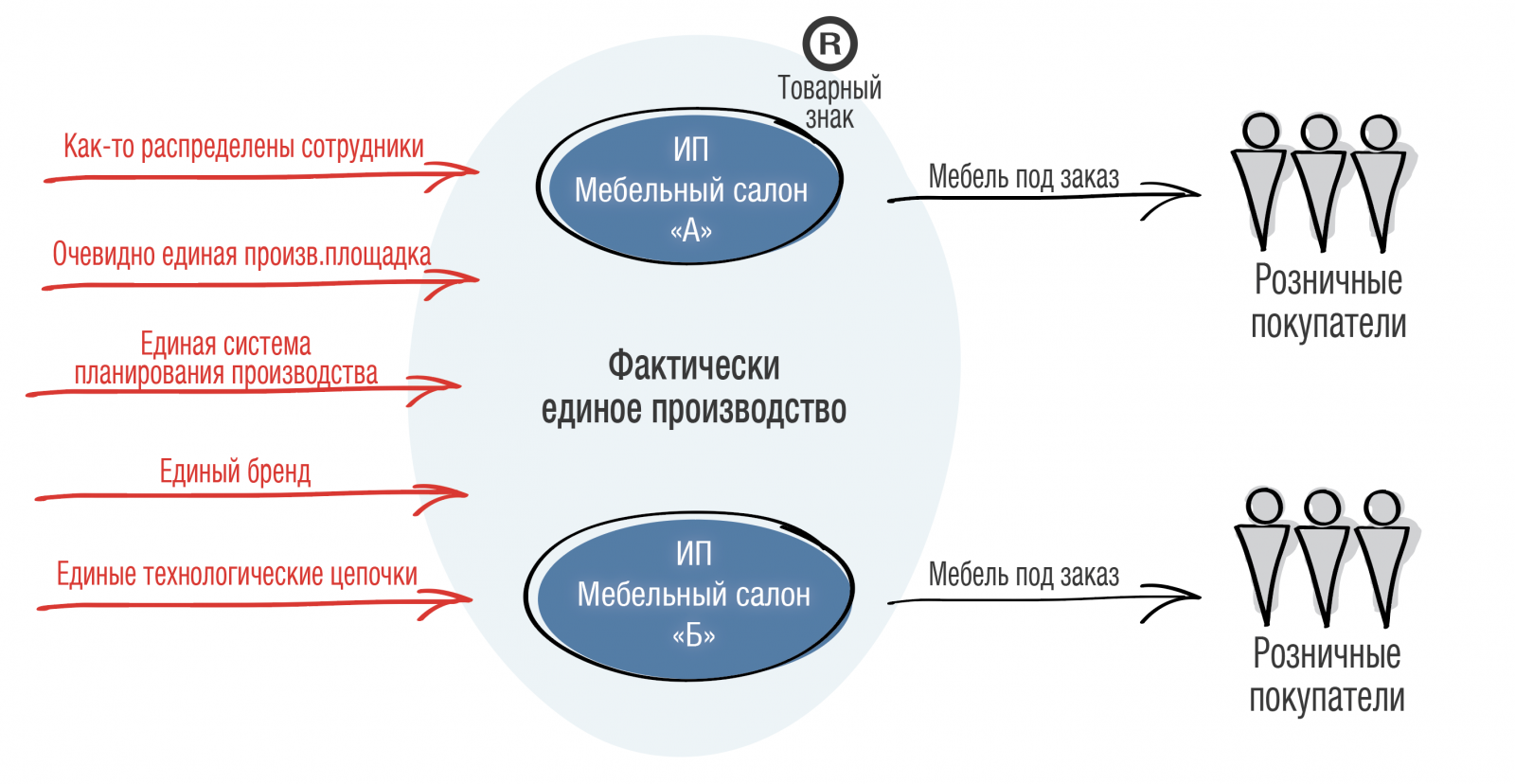

Дублирование производственной компании

Довольно распространенная ситуация: по мере приближения к лимитам по УСН появляется копия основной производственной компании, которая полностью берет на себя все функции от закупа до сбыта. Эта «копия» сама покупает сырье, сама производит и продает. Некоторым кажется, что это наиболее простой способ построения группы компаний — не надо придумывать внутренние договоры, разделять производственный процесс.

Однако, это работает, только если у компании-дублера есть свое реальное производство, которое обособленно от других субъектов ГК.

| Пример |

|

Например, две взаимозависимые компании, чье оборудование (станки) размещено вперемешку на заводских площадях, находятся по одному адресу, имеют общих административно-хозяйственных работников (бухгалтера, кадровики и пр.). Казалось бы, шансов нет. Но суд на протяжении всех трех инстанций вставал на сторону налогоплательщика. Все дело в том, что, как было установлено, станки размещены таким образом по технологическим причинам, при этом у каждой компании свой процесс производства и разная продукция. Это позволило компаниям защитить свое право на УСН и избежать доначислений.Постановление Арбитражного суда Волго-Вятского округа от 18 марта 2019 г. N Ф01-609/19 по делу N А82-18645/2017 |

И напротив, фиктивность дублирования производственных компаний в судах достаточно легко вскрывается, лишая налогоплательщика надежды на успех.

|

Пример |

|

Две производственные компании занимались одинаковым видом деятельности — производство мебели (кухонь) по индивидуальным заказам. Не обошлось без случайных совпадений: цех и производственное оборудование оказались общим; единый процесс размещения и контроля выполнения каждого заказа без указания производителя; сотрудники каждой компании работали «рука об руку» друг с другом над каждым заказом; невозможность выделения материалов, направленных на изготовление конкретной продукции.

Налоговый орган пришел к выводу о ведении двумя компаниями единого производственного процесса, формально разделенного на два юридических лица в целях сохранения УСН. Суд вынес отрицательное для налогоплательщика решение.Постановление Арбитражного суда Западно-Сибирского округа от 19 декабря 2018 г. N Ф04-5770/18 по делу N А70-3378/2018 |

На что обратить внимание, помимо заполнения?

Для того чтобы избежать проблем с взаимодействием с контролирующими организациями, в частности, с налоговой, нужно строго придерживаться следующих принципов:

- В бухучете переработчика давальческие материалы не должны числиться на балансе переработчика. Бухгалтер должен создать для них отдельные, забалансовые счета.

- Если изделие было изготовлено давальцем, то продавать ему же идентичные наименования продукции запрещено.

- Право собственности на дом и деловые отходы должно быть закреплено в договоре за одной из сторон, чтобы не возникло вопросов о возможной безвозмездной передаче материалов.