- Неплановый ремонт ОС

- Капитальный ремонт ОС

- Условия:

- Ответ

- Прием на учет

- Бухучет: текущий ремонт

- Выкуп арендатором арендованного основного средства

- Ремонт основных средств— это что?

- УСН

- Бухгалтерский учет аренды ОС у арендодателя

- Отражение ремонта в бухучете

- Бухгалтерский и налоговый учет у арендодателя.

- Документальное оформление ремонта

Неплановый ремонт ОС

Неплановый ремонт выполняют при внезапных поломках ОС, вызванных нарушением условий эксплуатации, перегрузками, стихийными бедствиями или другими причинами, для восстановления работоспособности этих объектов. Фактические затраты не включайте в капитальные вложения, даже если ремонтируемые ОС вы используете при создании другого ОС. Исключением являются случаи, когда неплановый ремонт улучшает нормативные показатели функционирования или продлевает сроки полезного использования ремонтируемого ОС. В такой ситуации часть затрат нужно капитализировать (пп. «в», «д» п. 16 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28). Не капитализируемые затраты на неплановые ремонты, как правило, признают прочими расходами (п. п. 11, 13 ПБУ 10/99, пп. «а», «б» п. 26 ФСБУ 5/2019). В некоторых случаях их можно включить в себестоимость НЗП или в коммерческие либо управленческие расходы текущего периода (п. 4 ПБУ 10/99). Например, занятая перевозками организация может включать затраты на ремонт после незначительных ДТП в себестоимость перевозок (пп. «д» п. 23 ФСБУ 5/2019).

Основные бухгалтерские проводки в связи с неплановым ремонтом ОС такие:

| Содержание операции | Дебет | Кредит |

| Признаны затраты на неплановый ремонт ОС | 91-2 (20 и др.) | 60 (10, 70, 69 и др.) |

| Отражен НДС, предъявленный подрядчиком при выполнении работ по неплановому ремонту ОС | 19 | 60 |

| НДС, предъявленный подрядчиком, принят к вычету | 68 | 19 |

| Перечислена оплата подрядчику | 60 | 51 |

Капитальный ремонт ОС

Под капитальным ремонтом обычно понимают плановый ремонт, при котором восстанавливают исправность объекта и полностью или почти полностью — его ресурс с заменой или восстановлением. Периодичность проведения капитальных ремонтов и объемы выполняемых работ определите в соответствии с технической документацией, нормативно установленными требованиями или самостоятельно в рамках разработки системы планово-предупредительных ремонтов на основе существующих рекомендаций (п. 2.3.6 ГОСТ 18322-2016 «Межгосударственный стандарт. Система технического обслуживания и ремонта техники. Термины и определения», Письма Минстроя России от 27.02.2018 N 7026-АС/08, Минфина России от 14.01.2004 N 16-00-14/10). Периодичность проведения капитального ремонта измеряется годами, а затраты, как правило, существенны для организации. Поэтому затраты на капитальные ремонты ОС обычно признают капитальными вложениями (пп. «ж»п. 5 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

Условия:

- Если затраты на капитальный ремонт несущественны для организации, то она вправе, руководствуясь требованием рациональности, учитывать затраты на капитальный ремонт так же, как затраты на текущий. Для этого соответствующее решение и критерий существенности следует закрепить в учетной политике (п. 7.4 ПБУ 1/2008 «Учетная политика организации»). Перечень и величину этих затрат определяйте так же, как и при создании ОС. Материальные ценности, необходимые для капитального ремонта, учитывайте как капитальные вложения (пп. «а» п. 5 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

- Если капитальный ремонт требует длительного времени и существенных затрат, то капитализируйте проценты по кредитам и займам, направленным на его финансирование. Проценты нужно капитализировать в течение периода фактического проведения работ (пп.«е»п. 10 ФСБУ 26/2020, п. 7 ПБУ 15/08 «Учет расходов по займам и кредитам», п. п. 1, 2 Рекомендации Р-71/2016-КпР «Долговые затраты в последующие капвложения»).

- Если в ходе капитального ремонта вы извлекли материальные ценности (запасные части, металлолом и др.), которые собираетесь продать или использовать иным способом, вычтите из сумм фактических затрат на капитальный ремонт расчетную стоимость этих ценностей. Расчетную стоимость определите самостоятельно, например, исходя из справедливой стоимости ценностей, чистой стоимости продажи и др. (п. 15 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

В зависимости от целей дальнейшего использования признайте извлеченные материальные ценности:

- как капитальные вложения, если планируете использовать их для создания, капитального ремонта, улучшения других ОС (пп. «а» п. 5 ФСБУ 6/2020);

- как запасы, если в дальнейшем будете использовать материальные ценности в обычной деятельности, в течение периода, не превышающего 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- как долгосрочные активы к продаже, если намерены продать материальные ценности, но не можете квалифицировать их в качестве запасов.

В момент завершения ремонта отнесите сумму затрат на капитальный ремонт на увеличение первоначальной стоимости отремонтированного ОС, если межремонтный период существенно не отличается от оставшегося срока полезного использования ОС (п. 18 ФСБУ 26/2020, п. 24 ФСБУ 6/2020).

Основные бухгалтерские проводки в связи с капитальным ремонтом ОС такие:

|

Содержание операции |

Дебет | Кредит |

| Признаны затраты на капитальный ремонт ОС | 08-ремонт | 60 (10, 70, 69 и др.) |

| Отражен НДС, предъявленный подрядчиком при выполнении работ по капитальному ремонту ОС | 19 | 60 |

| НДС, предъявленный подрядчиком, принят к вычету | 68 | 19 |

| Оплачены ремонтные работы подрядчику | 60 | 51 |

| Оприходованы ценности, полученные в ходе капитального ремонта | 10, 07, 41,

08 — материальные ценности |

08—ремонт |

| Затраты на капитальный ремонт ОС включены в его первоначальную стоимость (учтены в качестве самостоятельного объекта) | 01 (03) | 08—ремонт |

Ответ

Произведенные работы в арендованном помещении при условии, что арендодатель не возмещает расходы арендатору, нужно учитывать как неотделимые улучшения арендованного имущества.

Работы по строительству двух помещений и работы по установке вентиляции, системы электроснабжения и системы внутренней связи следует учитывать как два отдельных объекта основных средств.

Налоговый учет неотделимых улучшений зависит от того, будет ли арендодатель возмещать арендатору произведенные улучшения. Если арендодатель возмещает арендатору затраты, то по окончании работ арендатор у себя их не учитывает, а передает их арендодателю, а тот либо возмещает их стоимость, либо может сделать зачет в счет арендной платы.

Прием на учет

Прием основных средств осуществляется на основании договора аренды, в котором прописывается срок аренды, стоимость арендных платежей, учетная стоимость. Сама передача между организациями проводится с составлением акта приема-передачи (форма ОС-1).

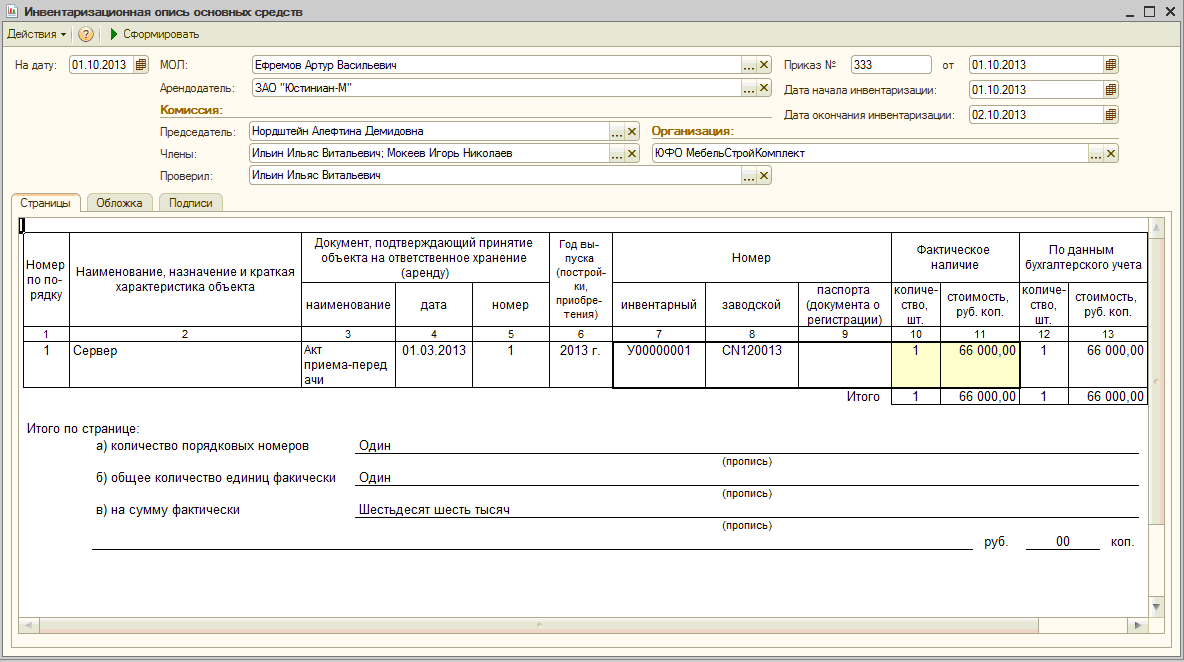

Пример. Арендодатель – ЗАО «Юстиниан-М». Основное средство – Сервер. Заводской номер № CN120013. Акт приема-передачи №1 от 01.03.2013 года. Инвентарный номер у арендодателя У00000001.Учетня стоимость 66000,00 руб. Ввод в эксплуатацию оформлен приказом по организации № 3. Материально-ответственное лицо – Ефремов А.В.

Лучше предварительно создать папку под названием «Арендованные ОС», в которой будут находиться арендованные ОС. Создается новый элемент в Справочнике «Основные средства».

В Комплексной автоматизации вводится документ «Ввод начальных остатков по ОС» для отражения только в управленческом учете.

При проведении документа сформируются следующие движения:

Регистр накопления «Стоимость ОС (управленческий учет)»

|

Вид движения |

Измерения |

Ресурсы |

|

Основное средство |

Стоимость |

|

|

Амортизация |

||

|

Приход |

Сервер |

66 000,00 |

Регистр сведений «События основного средства (упр. учет)»

|

Измерения |

Ресурсы |

|

Основное средство |

Название документа события |

|

Событие |

Номер документа события |

|

Сумма затрат |

|

|

Сервер |

Акт ОС-1 |

|

Принятие к учету |

1 |

|

Сервер |

Приказ |

|

Ввод в эксплуатацию |

3 |

Регистр сведений «Состояния ОС»

|

Измерения |

Ресурсы |

|

Основное средство |

Дата состояния |

|

Событие |

|

|

Сервер |

01.03.2013 0:00:00 |

|

Принятие к учету |

|

|

Сервер |

01.03.2013 0:00:00 |

|

Ввод в эксплуатацию |

Регистр сведений «Начисление амортизации (управленческий учет)»

|

Измерения |

Ресурсы |

|

Основное средство |

Начислять амортизацию |

|

Начислять амортизацию в текущем месяце |

|

|

Сервер |

Нет |

|

Нет |

Регистр сведений «Местонахождение ОС»

|

Измерения |

Ресурсы |

|

Основное средство |

МОЛ |

|

Местонахождение |

|

|

Сервер |

Ефремов Артур Васильевич |

|

Цех ЮФО |

Регистр сведений «Первоначальные сведения об ОС»

|

Измерения |

Ресурсы |

|

Основное средство |

Способ начисления амортизации |

|

Первоначальная стоимость |

|

|

Параметр выработки |

|

|

Сервер |

|

|

66 000,00 |

|

Регистр сведений «Параметры амортизации (управленческий учет)»

|

Измерения |

Ресурсы |

|

Основное средство |

Срок полезного использования, мес. |

|

Предполагаемый объем продукции (работ) в натуральных ед. |

|

|

Срок использования для вычисления амортизации, мес. |

|

|

Стоимость для вычисления амортизации |

|

|

Объем продукции (работ) для исчисления амортизации в натуральных ед. |

|

|

Процент годовой амортизации |

|

|

Коэффициент ускорения |

|

|

Применить параметры в текущем месяце |

|

|

Сервер |

|

|

66 000,00 |

|

|

Нет |

Для формирования проводок в бухгалтерском учете надо воспользоваться документом «Операция (бухгалтерский и налоговый учет)».

Для формирования отчетности по арендованным ОС, предлагаем ввести для них категорию «Арендованное ОС».

В таком случае при формировании отчета «Инвентарная карточка ОС» достаточно будет установить:

- элемент управления «Использовать свойства и категории» = Истина;

- отбор по «Основные средства (категория)» = Арендованные ОС.

В результате получим следующий отчет

Управленческий учет ведется по компании, поэтому для формирования отчета по организации следует использовать свойства элемента справочника «Основные средства». Для этого надо перейти на закладку «Свойства» арендованного ОС и создать новое свойство для группы «Арендованные ОС».

Настроить соответствующим образом отчет «Инвентарная карточка ОС», для использования свойств и категорий. При этом установить дополнительный фильтр на свойство «Арендатор».

В результате, получим отчет об арендованном ОС:

- Арендатор;

- Подразделение (или местонахождение);

- МОЛ.

Для проведения инвентаризации арендованных ОС, предлагается использовать отчет, размещенный для скачивания. Для его корректной работы необходимо:

- установить для основных средств, помещенных в папке «Арендованные ОС» свойство Арендодатель;

- в строке Комментарий для ОС указать параметры документа, подтверждающего принятие объекта на ответственное хранение (аренду).

Заполнить строку Комментарий о документе, подтверждающем принятие объекта на ответственное хранение (аренду), в следующей последовательности:

- наименование;

- дата;

- номер.

Разделителем является знак «;». Для примера это будет выглядеть так:

Акт приема-передачи;01.03.2013;1

Сформировав внешний отчет, получим:

Бухучет: текущий ремонт

Как правило, арендатор проводит текущий ремонт, поддерживает имущество в исправном состоянии и несет расходы на его содержание (ст. 616 ГК РФ). Поэтому, если иное не предусмотрено договором аренды, затраты на текущий ремонт арендованного имущества относятся к текущим расходам организации (абз. 2 п. 67 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, п. 13 ПБУ 10/99).

Если арендованное имущество сломалось по вине сотрудника, расходы на ремонт можно удержать из его зарплаты.

В бухучете расходы на текущий ремонт арендованного имущества отражайте аналогично расходам на ремонт собственных основных средств. Все зависит от того, каким способом – или – они выполнены.

Ситуация: как отразить в бухучете арендатора запчасти, замена которых происходит при текущем ремонте арендованного имущества?

Порядок отражения в бухучете зависит от условий договора аренды.

Основное средство, переданное арендатору во временное пользование (в т. ч. все узлы, агрегаты и механизмы, входящие в его комплект), является собственностью арендодателя и отражается на его балансе (ст. 608, абз. 1 ст. 606 ГК РФ). В то же время при прекращении договора аренды арендатор обязан вернуть арендованное имущество арендодателю в том состоянии, в котором оно было им получено (либо в состоянии, оговоренном в договоре). Это следует из статьи 622 Гражданского кодекса РФ. Поэтому при наличии согласия арендодателя на ремонт арендатор, возвращая имущество с замененными запчастями, полностью выполняет свою обязанность, указанную в статье 622 Гражданского кодекса РФ, – вернуть имущество в состоянии, оговоренном в договоре. Положений о том, что арендатор должен вернуть запчасти (детали, комплектующие), которые получены, например, в ходе ремонта объекта аренды, данная статья не содержит.

Кроме того, доходы, полученные в результате использования арендованного имущества, являются собственностью арендатора (абз. 2 ст. 606 ГК РФ). К таким доходам можно отнести и запчасти, полученные в ходе ремонта.

Однако право собственности на это имущество может перейти к арендатору только при соблюдении следующих условий:

по договору аренды обязанность проведения ремонта возложена на арендатора (ст. 616 ГК РФ);

договор не содержит запрета на замену запчастей;

ремонт был необходим, что подтверждено документально (например, дефектной ведомостью) (ст. 10 ГК РФ, ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ);

замененные в ходе ремонта запчасти (детали, комплектующие) не были указаны в договоре (акте приема-передачи имущества) как самостоятельные объекты аренды (например, монитор, системный блок, клавиатура) (п. 3 ст. 607 ГК РФ).

Если все эти условия выполнены, и арендатор считает, что запчасти, оставшиеся после ремонта, могут быть использованы в его деятельности, их следует принять на баланс как :

Дебет 10 (15) Кредит 98-2 – оприходованы запчасти, оставшиеся после ремонта арендованного основного средства.

То, что арендатор вправе по своему усмотрению распоряжаться запчастями, оставшимися после ремонта, подтверждается и арбитражной практикой (см., например, решение Арбитражного суда г. Москвы от 19 апреля 2001 г. № А40-10073/01-64-144). Несмотря на то что впоследствии это решение было отменено, учитывать изложенные в нем выводы можно. Дело в том, что отмена произошла по обстоятельствам, не связанным с рассматриваемой ситуацией (постановление ФАС Московского округа от 29 августа 2001 г. № КГ-А40/4578-01).

Если же хотя бы одно из перечисленных выше условий не выполнено, запчасти, полученные в ходе ремонта основного средства, признаются собственностью арендодателя. В этом случае принимать их на свой баланс арендатор не вправе. В частности, арендатор должен вернуть арендодателю демонтированные запчасти, если он производил ремонт по собственной инициативе без согласования с арендодателем. Такой вывод следует из положений статей 606, 608 и 622 Гражданского кодекса РФ.

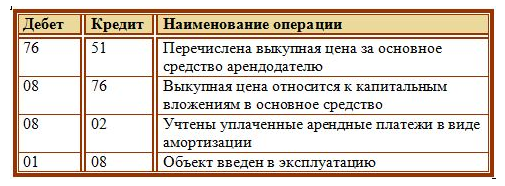

Выкуп арендатором арендованного основного средства

Как обычно, при поступлении основного средства на баланс предприятия все расходы, связанные с его поступлением собираются на 08 счете. Так и в этом случае.

Выкупная стоимость, которую организация заплатила арендодателю за основное средств, взятое ранее в аренду, относится к капитальным вложениям в это основное средство и отражается на 08 счете (проводка Д08 К76).

Уплаченные ранее арендные платежи также относятся к вложениям в основное средств и также отражаются на 08 счете. Эти платежи будут считаться начисленной амортизацией по объекту, проводка имеет вид Д08 К02.

После чего объект вводится в эксплуатацию проводкой Д01 К08.

Проводки при выкупе арендованного основного средства:

Ремонт основных средств— это что?

Ремонт основных средств (ОС) — процесс, имеющий отношение как к собственному, так и к арендованному имуществу. Он проводится в целях осуществления поддержки или восстановления работоспособности ОС. Процедура ремонта состоит из устранения возникших неисправностей, замены износившихся частей или отдельных узлов объекта. В зависимости от периодичности и объемов осуществляемых работ ремонт может быть:

Однако ни в коем случае процесс ремонта не должен приводить к изменению основных технических характеристик или назначения ремонтируемого объекта, поскольку такое изменение уже будет расцениваться как модернизация (реконструкция), учитывать которую необходимо по совершенно иным правилам (п. 2 ст. 257 НК РФ).

Проведение ремонта в отличие от модернизации (реконструкции) никак не отражается ни на первоначальной, ни на остаточной стоимости объекта. Все расходы по ремонту, какова бы ни была их величина, принимают к учету в периоде его завершения. Однако такие расходы требуют экономического обоснования и документального подтверждения (письма Минфина РФ от 24.03.2010 № 03-03-06/4/29, от 25.02.2009 № 03-03-06/1/87).

Ремонт может быть осуществлен:

- привлеченным контрагентом,

- собственными силами,

- смешанным способом.

С 2022 года на смену ПБУ 6/01 чиновники утвердили 2 новых ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Согласно новым стандартам учет ОС нужно вести по новым правилам. Начать применение стандартов можно и раньше, закрепив новые учетные положения в учетной политике.

Как правильно учитывать затраты на капитальный, текущий и неплановый ремонт ОС при применении ФСБУ 6/2020 и ФСБУ 26/2020, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

УСН

Учет расходов на ремонт арендованного имущества при расчете единого налога зависит от объекта налогообложения, который применяет организация.

Если организация платит единый налог с доходов, то расходы на ремонт арендованных основных средств налоговую базу не уменьшают. При данном объекте налогообложения расходы не учитываются (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, расходы на ремонт арендованных основных средств можно учесть в составе расходов при расчете единого налога (подп. 3 п. 1 ст. 346.16 НК РФ). Суммы НДС, уплаченного поставщикам (подрядчикам), также уменьшают налоговую базу (подп. 8 п. 1 ст. 346.16 НК РФ).

При этом расходы на ремонт арендованного имущества учитывайте:

если по законодательству или согласно договору арендатор обязан проводить ремонт арендованного имущества за свой счет (ст. 616, 644 ГК РФ);

если произведенные расходы соответствуют критериям пункта 1 статьи 252 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ).

Такой подход подтверждается в письмах Минфина России от 20 января 2011 г. № 03-11-11/10 и УФНС России по г. Москве от 13 июля 2009 г. № 16-15/071782.

Налоговую базу уменьшайте по мере возникновения и оплаты расходов на ремонт (п. 2 ст. 346.17 НК РФ). Например, если организация ремонтирует арендованное имущество собственными силами, то стоимость запчастей включите в налоговую базу по мере их замены и оплаты поставщику (п. 2 ст. 346.17, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ), а зарплату сотрудников – по мере ее выплаты (п. 2 ст. 346.17 НК РФ).

Ситуация: как учесть при расчете единого налога при упрощенке расходы на ремонт имущества, арендованного у гражданина (сотрудника)? Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами.

Ответ на этот вопрос зависит от вида арендованного имущества:

транспортные средства;

ККТ;

имущество, арендованное для обеспечения пожарной безопасности (например, системы оповещения о пожаре);

другое имущество.

Расходы на ремонт транспортного средства, арендованного у гражданина (сотрудника), учесть при расчете единого налога при упрощенке можно. Это объясняется тем, что такие затраты уменьшают налоговую базу как расходы на содержание служебного транспорта (подп. 12 п. 1 ст. 346.16 НК РФ). Эту точку зрения подтверждает и арбитражная практика (см., например, постановление ФАС Западно-Сибирского округа от 22 ноября 2006 г. № Ф04-8284/2005(27935-А45-40)).

Расходы на ремонт арендованной ККТ и имущества, арендованного для обеспечения пожарной безопасности, также можно учесть при расчете единого налога (подп. 10, 35 п. 1 ст. 346.16 НК РФ).

При этом должны быть соблюдены следующие условия:

по законодательству или согласно договору арендатор обязан проводить ремонт арендованного имущества за свой счет (ст. 616, 644 ГК РФ);

произведенные расходы соответствуют критериям пункта 1 статьи 252 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ).

Во всех остальных случаях затраты на ремонт имущества, арендованного у гражданина (сотрудника), учесть при расчете единого налога при упрощенке нельзя. Такую позицию налоговое ведомство объясняет тем, что подпункт 3 пункта 1 статьи 346.16 Налогового кодекса РФ позволяет исключить из налогооблагаемых доходов расходы на ремонт только амортизируемых основных средств, которые признаются таковыми при расчете налога на прибыль (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ). Однако основные средства, принадлежащие гражданам (сотрудникам), не относятся к амортизируемым основным средствам для целей налогообложения прибыли (п. 1 ст. 246, п. 1 ст. 256 НК РФ). Следовательно, суммы, израсходованные на ремонт такого имущества, доходов при упрощенке не уменьшат. Данный вывод подтверждает письмо УФНС России по г. Москве от 9 февраля 2007 г. № 18-11/3/11896. В отличие от организаций на общей системе налогообложения организации на спецрежиме не могут учесть эти расходы на основании статьи 264 Налогового кодекса РФ. Это связано с тем, что перечень расходов при упрощенке закрыт (ст. 346.16 НК РФ).

Аналогичный порядок действует и в случае субаренды имущества, принадлежащего гражданину (сотруднику). Это объясняется тем, что к таким договорам применяются правила о договорах аренды (п. 2 ст. 615 ГК РФ). Применительно к данной ситуации никаких исключений при отражении расходов на ремонт субарендованного имущества законодательством не предусмотрено.

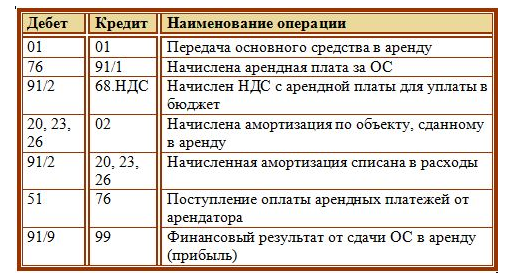

Бухгалтерский учет аренды ОС у арендодателя

Если процесс передачи в аренду основных средств – это обычный вид деятельности предприятия, то используется счет 90 «Продажи».

Все расходы, связанные с передачей объекта основных средств в аренду, собираются по дебету счетов учета затрат (20, 23, 26, 44). После чего в конце месяца списываются одной суммой в дебет сч. 90 проводкой Д90/2 К20, 23, 26, 44. В качестве расходов может выступать амортизация, которую арендодатель продолжает начислять каждый месяц, или расходы на ремонт, если он выполняется арендодателем.

Все доходы, связанные с передачей объекта в аренду, отражаются по кредиту сч. 90, в частности, это поступающие арендные платежи, проводка Д76 К90/1.

По окончании отчетного период на сч. 90 определяется финансовый результат, прибыль или убыток, которые отражается на сч. 99.

Если передача ОС в аренду – это разовая операция, то для отражения арендных операций используется счет 91 «Прочие доходы и расходы».

Расходы по объектам, сданным в аренду, отражаются по дебету сч. 91, доходы в виде арендных платежей по кредиту сч. 91.

Арендные платежи должны включать НДС, поэтому арендодатель должен начислить НДС с полученных платежей (проводка Д91/2 (90/2) К68) и уплатить его в бюджет.

Проводки, которые выполняются в бухгалтерском учета арендодателя:

Отражение ремонта в бухучете

Учет затрат на ремонт основных средств в БУ различается в зависимости от того, каким способом выполняются ремонтные работы.

При осуществлении их собственными силами (т. е. одним из вспомогательных подразделений) на выполнение таких работ в соответствующем подразделении открывают заказ, на который в течение всего времени, пока идет ремонт, собирают прямые затраты, с ним связанные:

Дт 23 Кт 10, 69, 70.

Если имеет место привлечение для части работ сторонних контрагентов (т. е. смешанный способ ремонта), то к перечню счетов, отражаемых в этой проводке по кредиту, добавится счет 60. При этом может возникнуть и проводка по выделению НДС, если услуги стороннего контрагента облагаются этим налогом:

В общую сумму затрат по заказу на ремонт добавятся также распределяемые по окончании каждого месяца накладные расходы вспомогательного подразделения, выполняющего ремонт:

По завершении ремонта, что будет зафиксировано актом о приемке объекта, затраты, собранные на счете 23 по соответствующему заказу, спишутся на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС:

Дт 25 (26, 44) Кт 23.

Когда ремонт осуществляется только силами стороннего контрагента, затраты по нему в учете появятся лишь на дату подписания акта о приемке объекта из ремонта и сразу будут отнесены на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС, с выделением указанного в документах НДС:

Дт 25 (26, 44) Кт 60;

В проводке по учету завершенных затрат на ремонт для обоих вариантов (собственными или сторонними силами) в перечне счетов, указываемых по дебету, могут присутствовать также счета 23 и 29, если учет накладных расходов на них организован котловым способом или на отдельных субсчетах этих счетов. В прямые затраты расходы по ремонту ОС включить нельзя, поскольку во время ремонта объекты в производстве не участвуют.

Согласно действующим правилам бухучета резерв на ремонт ОС в БУ не создается. Ранее это можно было делать, но с 2011 года такая возможность из Методических указаний по бухучету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н, исключена (приказ Минфина РФ от 24.12.2010 № 186н).

Бухгалтерский и налоговый учет у арендодателя.

Материалы подготовлены группой консультантов-методологов ЗАО «BKR-Интерком-Аудит»

Договором аренды может быть предусмотрено, что арендованное имущество переходит в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены.

Если условие о выкупе арендованного имущества не предусмотрено договором аренды, оно может быть установлено дополнительным соглашением сторон, которым предоставлено право проведения зачета ранее выплаченной арендной платы в выкупную цену.

· в течение срока действия договора аренды арендатор перечисляет арендодателю плату за пользование имуществом, по окончании договора он перечисляет арендодателю оговоренную выкупную цену, после чего имущество переходит в собственность арендатора;

· определенная договором выкупная цена перечисляется арендатором не единовременно, а в течение всего срока действия договора аренды, например, одновременно с перечислением арендных платежей. По окончании срока договора имущество переходит в собственность арендатора без внесения дополнительных платежей.

При заключении договора аренды, предусматривающего последующий выкуп имущества, арендодателю необходимо обеспечить раздельный учет сумм поступающей арендной платы и сумм, поступающих в счет оплаты имущества.

Обратимся к Положению по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98, утвержденному Приказом Минфина Российской Федерации от 9 декабря 1998 года №60н. В соответствии с пунктом 6 данного положения, исходя их допущения временной определенности факторов хозяйственной деятельности, факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами.

Поступающие арендодателю суммы арендной платы и суммы выкупной стоимости, даже если они поступают в одном периоде, относятся к разным отчетным периодам, поскольку арендная плата — это плата за пользование имуществом в данном отчетном периоде, а выкупная цена относится к предстоящему событию.

В учете арендодателя операции по реализации имущества арендатору отражаются на счете 90 «Продажи» или 91 «Прочие доходы и расходы». Данные операции должны быть отражены на дату перехода права собственности на имущество от арендодателя к арендатору.

К отношениям, связанным с выкупом арендованного имущества, применяются правила договора о купле-продаже. Если договором аренды не предусмотрен особый момент перехода права собственности на имущество, то таким моментом следует считать дату подписания сторонами договора передаточного акта (ОС-1).

Если объектом договора аренды с правом выкупа является недвижимое имущество, переход права собственности на такое имущество подлежит государственной регистрации. Операции по реализации арендатору недвижимого имущества должны быть отражены в учете арендодателя на дату государственной регистрации перехода права собственности.

Рассмотрим порядок бухгалтерского учета при перечислении арендатором выкупной цены имущества единовременно по окончании срока действия договора аренды.

Предприятие-арендодатель передает в аренду имущество, первоначальная стоимость которого составляет 36 000 рублей. Ежемесячная сумма арендной платы 1 770 рублей (в том числе НДС – 270 рублей). Срок договора аренды – 2 года, срок полезного использования имущества – 4 года, ежемесячная сумма амортизационных отчислений – 750 рублей. Договором предусмотрен выкуп имущества арендатором по остаточной стоимости по окончании срока договора аренды. Предположим, что до момента сдачи имущества в аренду оно находилось в эксплуатации в течение 1 года, остаточная стоимость к моменту выкупа составит 9000 рублей. Для арендатора предоставление имущества в аренду не является предметом деятельности.

Для отражения операций на счетах бухгалтерского учета будем использовать следующие наименования субсчетов:

01-2 «Выбытие основных средств»;

01-3 «Основные средства, переданные в аренду»;

02-1 «Амортизация основных средств, сданных в аренду»;

68-2 «Расчеты по налогу на добавленную стоимость»;

Документальное оформление ремонта

Проведению ремонта предшествует составление:

дефектной ведомости, отражающей состояние объекта, которая может быть сделана в 1 экземпляре, если ремонт осуществляют собственными силами или смешанным способом, и оформляется в 2 экземплярах, если ремонт делает сторонний контрагент;

О том, какой может быть форма дефектной ведомости, читайте в материале «Составляем правильно дефектный акт — образец».

- сметы на ремонтные работы, составленной либо сторонним контрагентом, либо собственным подразделением, осуществляющим ремонт;

- приказа руководителя на проведение ремонта, в котором отражаются сроки выполнения ремонтных работ, силы, его осуществляющие, и, при необходимости, решения по замене временно отсутствующих ОС;

- договора на ремонт, если его будет делать сторонний контрагент;

- накладной на внутреннее перемещение ОС, если объект ремонтируется в собственном подразделении.

О правилах оформления такой накладной читайте в статье «Унифицированная форма № ОС-2 — бланк и образец».

По завершении ремонтных работ оформляют:

акт о приемке объекта из ремонта;

О том, как заполнить такой акт, читайте в материале «Унифицированная форма № ОС-3 — бланк и образец».

- накладную на внутреннее перемещение ОС, если объект ремонтировался в собственном подразделении;

- запись о произведенном ремонте в инвентарной карточке ОС.

Пример оформления такой записи смотрите в образце к статье «Унифицированная форма № ОС-6 — бланк и образец».

Как списать материалы на ремонт ОС, узнайте в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.