- Учет приобретения тары продавцом

- Тара не возвращена покупателем

- Проводки по документу

- Проводки по документу

- В каких ценах производится учет возвратной тары?

- Тара: зависимость от способа использования

- Поступление аванса и обеспечительного платежа от покупателя

- Проводки по документу

- Учет выданного обеспечительного платежа за балансом

- Операции с тарой

- Порядок отражения операций с тарой на счетах бухгалтерского учета

- Бухгалтерский учет тары

- Проводки по списанию тары

- Использование тары

Учет приобретения тары продавцом

Торговая организация, как правило, приобретает тару со стороны за плату. Отразить в учете ее нужно по фактической себестоимости (п. 63 Приказа N 119н; п. 6 ПБУ 5/01). Фактическую себестоимость возвратной тары формирует и «входной» НДС, не возмещаемый из бюджета. Ведь при реализации продукции в возвратной таре ее реализации не происходит, НДС на стоимость такой тары не начисляется, «входной» налог, уплаченный поставщику тары, к вычету не принимается (п. 2 ст. 170, ст. 171 НК РФ).

При поступлении возвратной тары от поставщика бухгалтер торговой организации сделает проводку:

Дебет 41 «Товары», субсчет «Тара под товаром и порожняя», Кредит счета учета расчетов (60, 76 и т.д.)

оприходована по фактической себестоимости возвратная тара (в том числе «входной» НДС).

Если номенклатура тары обширна, а скорость оборачиваемости высока, продавцу разрешено учитывать ее по учетным (продажным) ценам (п. 182 Приказа N 119н). Но это нужно отразить в учетной политике для бухгалтерского учета.

Наша справка. Определять учетную цену поступающей тары следует одним из способов (п. 166 Приказа N 119н):

- по договорным ценам;

- по фактической себестоимости материалов (по данным предыдущего месяца или отчетного периода (отчетного года));

- по планово-расчетным ценам;

- по средней цене группы.

Если торговая организация применяет учетную цену, то в бухучете придется отражать разницу между фактической (покупной) и учетной (продажной) стоимостью тары и относить ее на финансовые результаты в качестве прочих доходов или расходов.

Поясним на примере.

В бухгалтерской учетной политике организации закреплено, что учет тары ведется по учетным (плановым) ценам. «Мечта» установила учетную цену для тары — 125 руб.

Бухгалтер сделал проводки:

Дебет 41 «Тара под товаром и порожняя» Кредит 60 «Расчеты с поставщиками и подрядчиками»

11 800 руб. (включая НДС) (118 руб. x 100 шт.) — приобретена многооборотная возвратная тара;

Дебет 41 «Тара под товаром и порожняя» Кредит 91 «Прочие доходы и расходы»

700 руб. ((125 руб. — 118 руб.) x 100 шт.) — списана положительная разница между учетной и фактической ценой ящиков.

Если бы учетная цена оказалась ниже фактической, то бухгалтерская проводка по списанию разницы была бы обратной.

Когда для исполнения обязательства по возврату тары покупателем договор предусматривает внесение залога, при реализации товаров тару учитывают по залоговой цене. В этом случае тоже возможны отклонения от фактической себестоимости и проводки по учету тары будут такими же, как и в случае с применением учетной цены.

Тара не возвращена покупателем

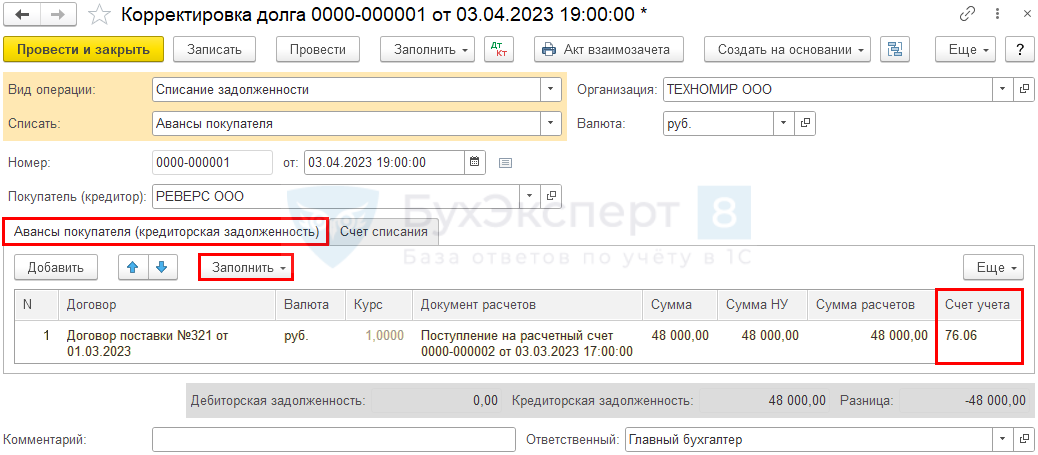

Шаг 1. Реализацию тары отразите документом Корректировка долга с видом операции Списание задолженности в разделе Покупки или Продажи.

Укажите Списать — Авансы покупателя, и по кнопке Заполнить вкладка Авансы покупателя (кредиторская задолженность) заполнится автоматически суммой залога (при необходимости скорректируйте данные вручную).

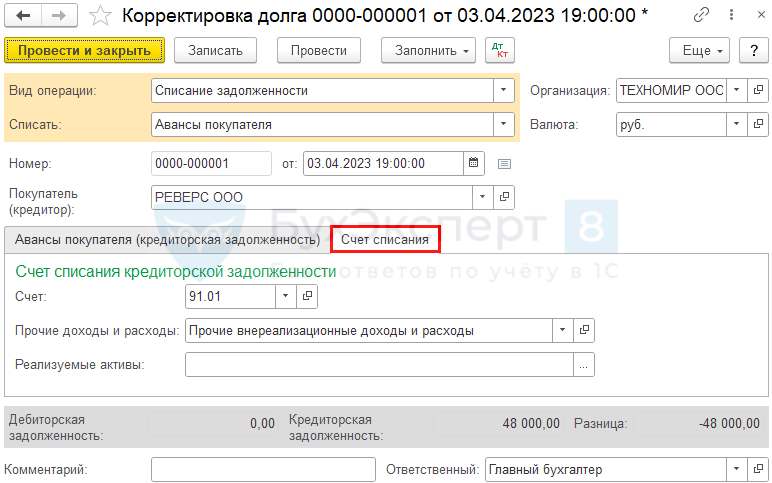

На вкладке Счет списания укажите аналитику для отражения дохода:

- Счет — 91.01 «Прочие доходы»;

- Прочие доходы и расходы — статья вида Прочие внереализационные доходы (расходы).

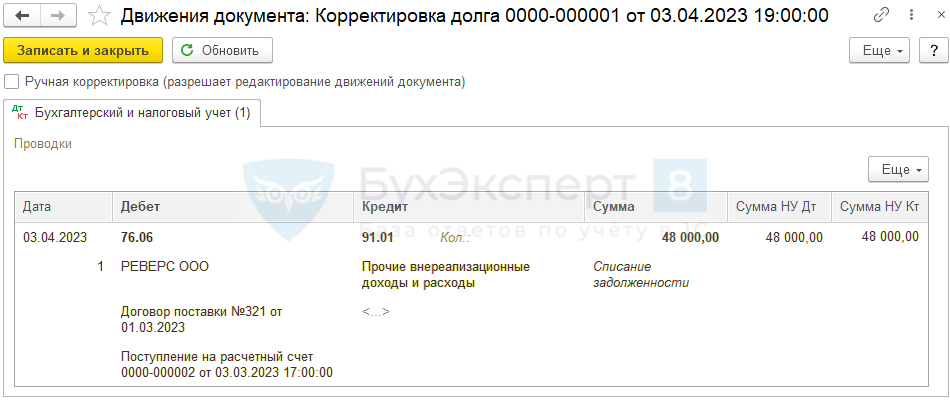

Проводки по документу

Документ формирует проводку:

Дт 76.06 Кт 91.01 — доход от реализации тары (прочие доходы в БУ, внереализационные доходы в НУ).

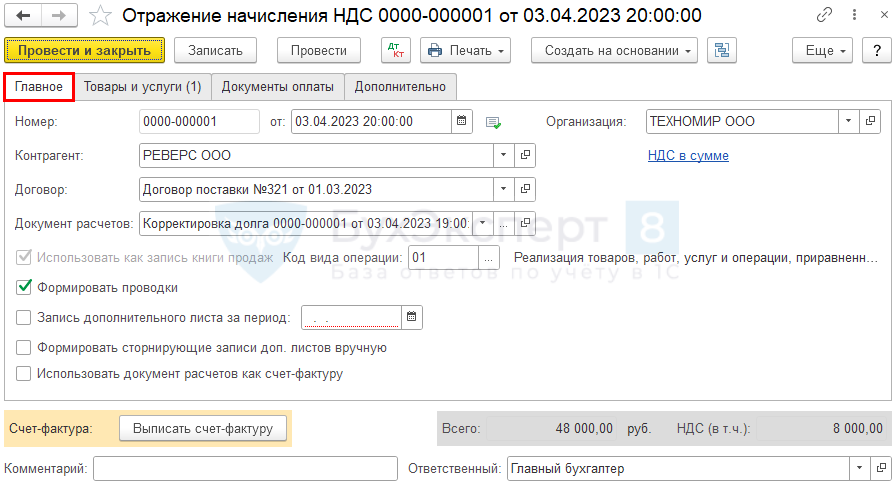

Шаг 2. Начислите НДС документом Отражение начисления НДС датой перехода права собственности на тару в разделе Операции.

В нашем примере договор предусматривает, что по истечении срока возврата тары (31 марта) право собственности на нее перейдет покупателю, залог останется у продавца. Реализация проведена в первый рабочий день после истечения этого срока — 3 апреля.

На вкладке Главное укажите:

- Контрагент — покупатель, к которому перешло право собственности на тару;

- Договор — договор с покупателем;

- Документ расчетов — документ Корректировка долга, которым списана задолженность в виде обеспечительной стоимости тары;

- Формировать проводки — флажок установлен.

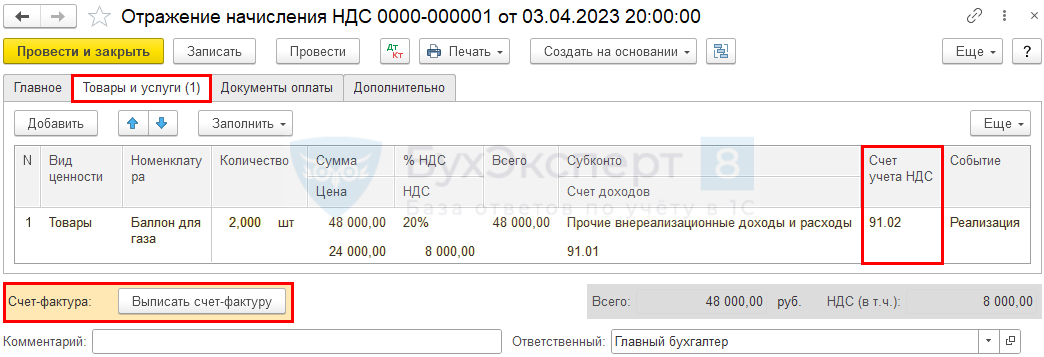

На вкладке Товары и услуги:

- Вид ценности — Товары;

- Номенклатура— наименование тары;

- Количество — количество невозвращенной тары;

- Цена — стоимость тары;

- % НДС — ставка НДС (20 %, если НДС по таре был принят к вычету);

- НДС — сумма НДС, рассчитывается автоматически;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — статья вида Прочие внереализационные доходы (расходы);

- Счет учета НДС — 91.02 «Прочие расходы»;

- Событие — Реализация.

Выпишите счет-фактуру по кнопке внизу документа.

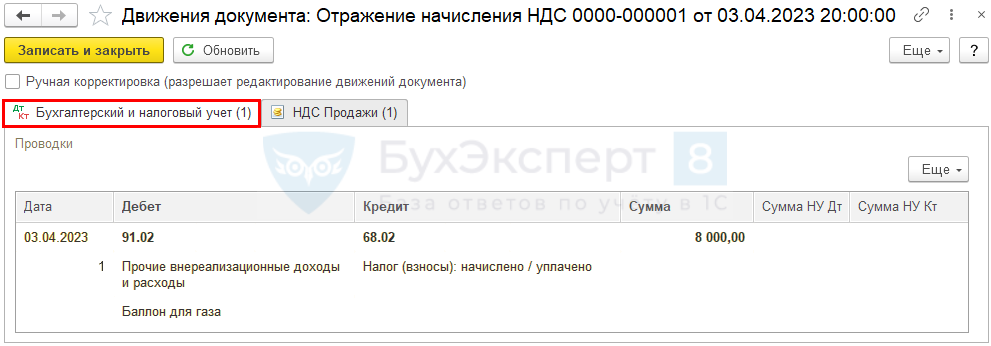

Проводки по документу

Документ формирует проводку:

Дт 91.02 Кт 68.02 — исчислен НДС с реализации тары.

Шаг 3. Спишите документом Операция, введенная вручную вид операции Операция в разделе Операции с забалансовых счетов:

- 008.01 — полученный обеспечительный платеж;

- 012.02 — тару, выданную конкретному покупателю, не возвращенную в срок.

В каких ценах производится учет возвратной тары?

У поставщика возвратная тара фиксируется по фактической стоимости, складывающейся из расходов по ее покупке или производству. Но при большом разнообразии видов тары и значительных объемах их обращаемости для упрощения учета возвратной тары поставщик в своей учетной политике может отметить, что движение тары регистрируется по учетным ценам, а разница между фактической и учетной стоимостью тары отображается в прочих расходах. Возможность выбора фактической или учетной оценки возвратной тары отмечена в пп. 166, 176 приказа Минфина от 28.12.2001 № 119н «Методические указания по учету МПЗ» (далее — методические указания).

У покупателя возвратная тара может отображаться по учетным ценам, но только в аналитическом учете (п. 180 методических указаний). Данный способ практически не применяется из-за своей нецелесообразности. В основном операции по возвратной таре фиксируются в фактических ценах, прописанных в договоре.

В условиях договора может быть оговорено внесение залоговой стоимости за тару. У поставщика движение по залоговой таре фиксируется по фактическим и залоговым ценам, а разница между ними отображается в прочих расходах (п. 182 методических указаний). У покупателя учет возвратной тары производится по залоговым ценам, зафиксированным в договоре.

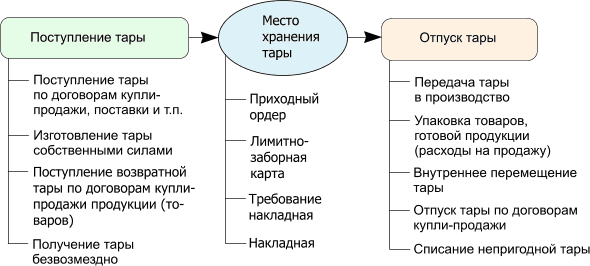

Тара: зависимость от способа использования

В составе тары также учитываются тарные комплектующие (детали для ремонта и изготовления тары).

Общая схема движения тары в организации.

Для всех организаций (за некоторым исключением) учет тары рекомендуется вести на субсчете «Тара и тарные материалы» счета 10 «Материалы» плана счетов бухгалтерского учета. Для организаций, занимающихся торговой деятельностью и общественным питанием, учет тары рекомендуется вести на субсчете «Тара под товаром и порожняя» счета 41 «Товары». Тара, используемая для осуществления технологического процесса производства, т.е. тара, как производственный и хозяйственный инвентарь, в зависимости от срока службы может учитываться на счете учета основных средств. Учет тары на складах и в подразделениях осуществляется аналогично учету материалов.

Вне зависимости от условий приобретения тара принимается к бухгалтерскому учету по фактической себестоимости, слагаемой из всех расходов по доставке или изготовлению тары.

Аналитический учет тары ведется в количественном и стоимостном выражении по складам, подразделениям и местам хранения, по материально ответственным лицам, а внутри них — по видам и группам тары.

Приемка тары от поставщиков и покупателей, перемещения внутри предприятия, передача тары в производство и на сторону должны оформляться учетными первичными документами. Первичные учетные документы должны быть надлежащим образом оформлены, с заполнением всех необходимых реквизитов, и иметь соответствующие подписи.

Списание непригодной тары осуществляется после осмотра и выявления причин ее непригодности. Осмотр и определение виновных лиц, допустивших порчу тары, должен производиться специальной комиссией. Результат осмотра оформляется соответствующим актом. Непригодная тара подлежит обязательной сдаче для утилизации в соответствующее подразделение организации или другим организациям для переработки.

По способу использования тара может быть одноразовой (однократного использования как полиэтиленовые, бумажные и т.п. упаковки) и многооборотной. Многооборотная тара, в зависимости от договоров поставки, может подлежать обязательному возврату поставщикам продукции (товаров). Такая тара называется возвратной и представляет собой ящики, бочки, ведра, бидоны, тканевые мешки и т.п.

При продаже продукции (товаров) стоимость тары может входить в продажную цену и покупателем отдельно (сверх стоимости продукции) не оплачиваться. Как правило это относится к одноразовой таре. Стоимость такой тары включается в себестоимость продаваемой продукции и отражается в в дебет счета «Основное производство», если упаковка продукции в тару осуществляется в производственных подразделениях организации или в дебет счета «Расходы на продажу», если упаковка продукции в тару осуществляется после ее сдачи на склад готовой продукции. Если стоимость тары покупателем оплачивается отдельно (многооборотная тара), то стоимость тары списывается у поставщика в дебет счета учета расчетов по мере отгрузки продукции (товаров).

Если тара подлежит возврату поставщику (возвратная тара), то во всех расчетных документах указывается отдельной строкой по ценам, указанным в соответствующих договорах, без включения ее стоимости в продажную цену затаренной в нее продукции.

Многооборотная тара, на которую в соответствии с условиями договора установлены суммы залога цены (залоговая тара), учитывается по сумме залога (залоговым ценам). Залоговая тара является возвратной и при отгрузке продукции (товаров), стоимость тары отражается в расчетных документах (счет, платежное поручение) отдельно по залоговым ценам и оплачивается покупателем сверх стоимости затаренной в нее продукции (товаров).

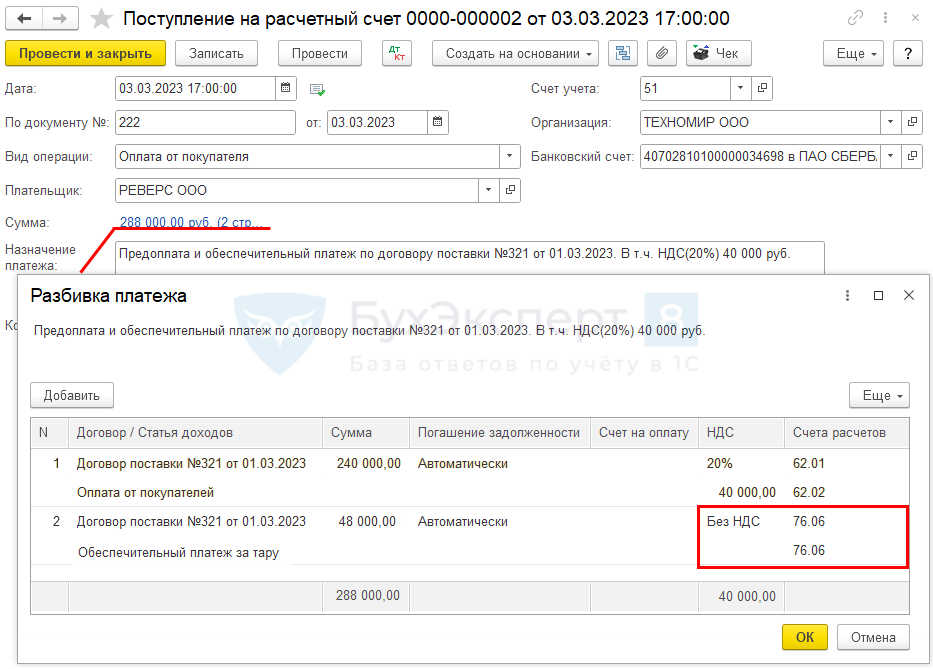

Поступление аванса и обеспечительного платежа от покупателя

Поступление оплаты за товары и залога за тару отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки.

Если залог и оплата за товары перечислены одной суммой, разбейте платеж на 2 строки:

- оплату за товары отразите в обычном порядке;

- по строке с залоговым платежом:

- Статья расходов — статья движения денежных средств с видом Прочие поступления по текущим операциям; PDF

- НДС — Без НДС;

- Счета расчетов — 76.06 «Расчеты с прочими покупателями и заказчиками».

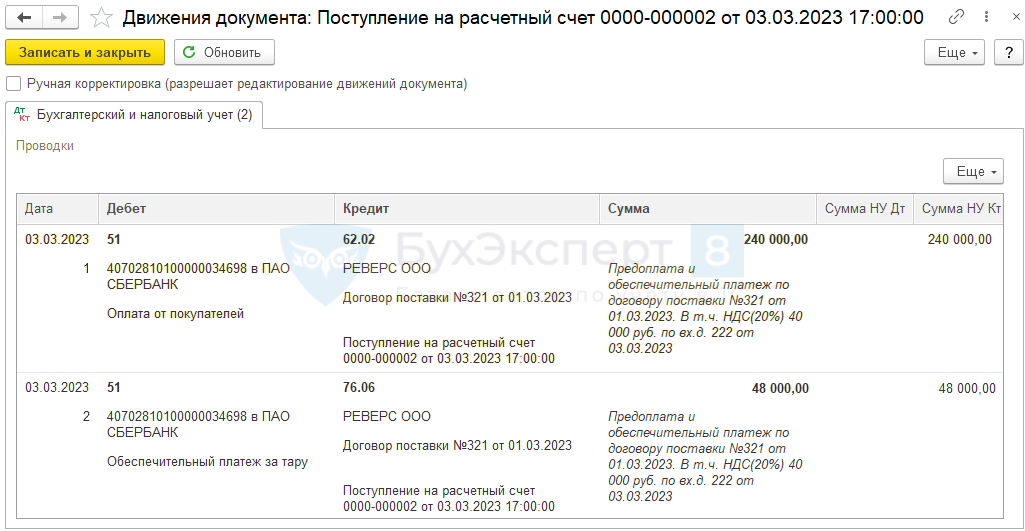

Проводки по документу

Документ формирует проводки:

- Дт 51 Кт 62.02 — получен аванс за товар от покупателя;

- Дт 51 Кт 76.06 — получен обеспечительный платеж за возвратную тару.

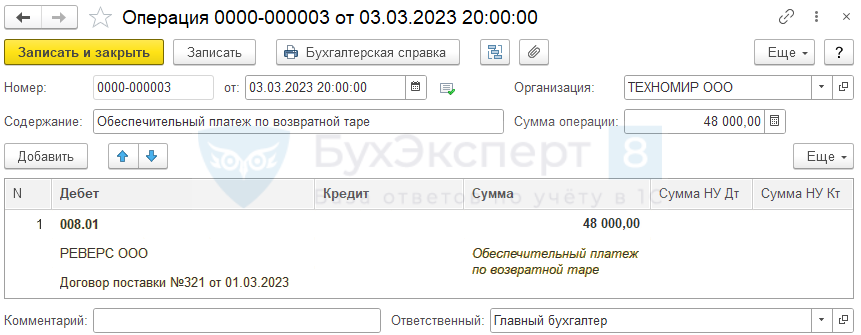

Учет выданного обеспечительного платежа за балансом

Для этого сформируйте документ Операция, введенная вручную вид операции Операция в разделе Операции.

Рассмотрим особенности заполнения документа Операция, введенная вручную по данному примеру:

-

Дебет — 008.01 «Обеспечения обязательств и платежей полученные»;

- Субконто 1 — покупатель, выбирается из справочника Контрагенты;

- Субконто 2 — договор, по которому перечислен обеспечительный платеж, выбирается из справочника Договоры;

- Сумма — сумма полученного обеспечительного платежа (в нашем примере 48 000 руб.).

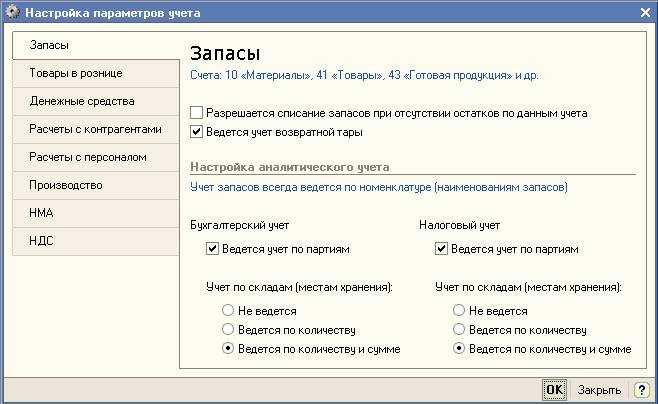

Операции с тарой

Признак использования возвратной тары устанавливается в форме «Настройка параметров учета» (меню «Предприятие» › «Настройка параметров учета»). На закладке «Запасы» можно отключить автоматический контроль отрицательных остатков товаров и других запасов.

«1С:Бухгалтерия 8» различает два вида возвратной многооборотной тары:

- возвратная (несобственная) тара – это тара, которая в дальнейшем должна быть возвращена поставщику; такая тара числится на балансе предприятия по залоговой стоимости до момента ее возврата поставщику;

- возвратная (собственная) тара – тара, которая отдается покупателю и которую он должен вернуть.

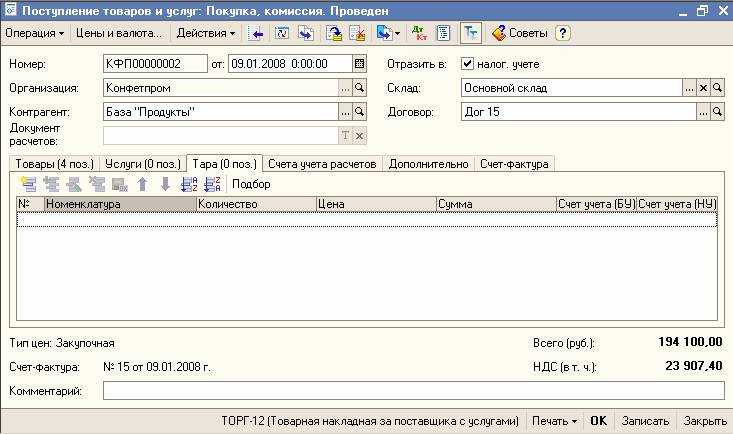

Рассмотрим операции с первым видом тары – с возвратной (несобственной) тарой.

Поступление такой тары оформляется документом «Поступление товаров и услуг» (меню «Покупка» › «Поступление товаров и услуг»), где на закладке «Тара» указывается тара, выбираемая из справочника «Номенклатура», группа «Тара», залоговая стоимость тары.

Учет НДС по такой таре не ведется. Для бухгалтерского учета следует указывать счет 10.04 «Тара и тарные материалы» или 41.03 «Тара под товаром и порожняя», по налоговому учету (по налогу на прибыль) такая операция проводится по аналогичным счетам.

В бухгалтерском учете на сумму залоговой стоимости тары возникает долг перед поставщиком. Счет учета расчетов с поставщиком по таре указывается на закладке «Счет учета расчетов» в поле «Счет учета расчетов с поставщиком по таре». Рекомендуется использовать счет 76.05 «Расчеты с прочими поставщиками и подрядчиками».

Аналогичным образом можно оформить поступление такого вида тары документом «Авансовый отчет», заполнив закладку «Тара».

Возврат тары оформляется документом «Реализация товаров и услуг» (меню «Продажа» › «Реализация товаров и услуг»). Закладки «Тара» и «Счета учета расчетов» этого документа заполняются аналогичным образом.

Теперь рассмотрим операции со вторым видом тары – с возвратной (собственной) тарой. Операции с этим видом тары оформляются теми же самыми документами: отпуск тары покупателю оформляется документом «Реализация товаров и услуг», возврат тары оформляется документом «Поступление товаров и услуг». Главное отличие заключается в использовании другого счета учета расчетов с контрагентом.

Тара, которая нами передается покупателю с условием возврата, указывается на закладке «Тара». Сумма НДС для такой тары также не вводится. Операция отражается и в налоговом учете по налогу на прибыль.

Счет учета тары указывается на закладке «Тара», а счет учета расчетов по таре – на закладке «Счет учета расчетов» в поле «Счет учета расчетов по таре». Для учета тары рекомендуется использовать счета 41.03 «Тара под товаром и порожняя» или 10.04 «Тара и тарные материалы», для учета расчетов с контрагентом – счет 76.06 «Расчеты с прочими покупателями и заказчиками». Такая модель учета позволяет видеть в бухгалтерском учете общую сумму задолженности по несобственной возвратной таре на счете 76.05 «Расчеты с прочими поставщиками и подрядчиками», а по собственной возвратной таре – на счете 76.06 «Расчеты с прочими покупателями и заказчиками».

Замечания:

Если тара продается покупателю без условий возврата, то ее реализация аналогична реализации товаров. Такая тара не требует обособленного учета. В документе «Реализация товаров и услуг» такая тара указывается на закладке «Товары».

Приобретение тары у производителя тары для отгрузки в ней продукции с точки зрения учета ничем не отличается от приобретения товаров. Информация о такой таре заносится вместе с информацией о товарах в табличную часть документа «Поступление товаров и услуг» на закладке «Товары». В этом случае указывается стоимость тары, сумма НДС.

Порядок отражения операций с тарой на счетах бухгалтерского учета

В организациях торговли наличие и движение всех видов тары как под товарами, так и порожней учитывается на счете 41 субсчет 3 «Тара под товаром и порожняя». Тара-оборудование, относящаяся по правилам бухгалтерского учета к внеоборотным активам, учитывается на счете 01 «Основные средства» с начислением амортизации в установленном порядке.

Тара принимается к бухгалтерскому учету по фактической себестоимости, которая слагается из всех расходов по ее покупке и доставке или затрат по ее изготовлению.

При большом числе наименований тары можно использовать учетные цены, установленные организацией самостоятельно с дифференциацией по видам тары (наименованиям, размерам, сортам и т.п.).

Разница между фактической себестоимостью тары и ее учетной ценой списывается на финансовые результаты организации в составе операционных доходов и/или расходов.

Если какая-то разновидность тары приобреталась по различным ценам, то оценка запасов тары, так же как и товаров, может осуществляться по средним ценам, методами ФИФО и ЛИФО.

Тара, поступившая от поставщиков вместе с товарами, приходуется с ними одновременно. При этом если тара поставщику оплачена (или подлежит оплате), то на ее покупную стоимость делается запись:

Дебет 41 субсчет 3 «Тара порожняя и под товаром» Кредит 60 «Расчеты с поставщиками и подрядчиками»

Если тара поставщику отдельно не оплачена, но может использоваться в организации, то на стоимость ее по рыночным ценам составляется проводка:

Дебет 41 субсчет 3 «Тара порожняя и под товаром» Кредит 91 «Прочие доходы и расходы»

Если стоимость тары отгруженной вместе с товарами покупателю оплачивается отдельно, то на отгрузку ее делают следующие записи:

Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 91 «Прочие доходы и расходы» — на продажную стоимость тары; Дебет 91 «Прочие доходы и расходы» Кредит 41 субсчет 3 «Тара под товаром и порожняя» — на стоимость тары по учетным ценам.

Результат от продажи тары (доход или убыток) выявляется на счете 91 «Прочие доходы и расходы».

На возврат тары поставщикам обычно выписывают товарно-транспортную накладную.

Расходы по перевозке возвратной тары оплачиваются или поставщиком или покупателем (в зависимости от условий договора). Они списываются поставщиком на расходы на продажу, а покупателем — на транспортно-заготовительные расходы или на расходы на продажу.

Покупатели товаров обычно возмещают поставщику возвратной тары расходы, связанные с ее амортизацией, ремонтом, очисткой, промывкой и т.п. в размерах, определенных в договорах.

Эти расходы покупатель списывает на транспортно-заготовительные расходы или издержки обращения, а поставщик полученные от покупателя суммы относит на финансовые результаты.

Если вышеуказанные расходы относятся за счет поставщика, он списывает их на расходы на продажу.

Стоимость тары, списываемой за ненадобностью, в соответствии с п. 2.14 методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания подлежит включению в состав издержек обращения по статье «сходы на тару».

При этом следует разделять в бухгалтерском учете факты списания тары за ненадобностью и потери тары.

Тара, не подлежащая возврату поставщикам или последующей реализации покупателям товаров, либо продается сторонним организациям, либо списывается за ненадобностью на издержки обращения, поскольку ее стоимость в данном случае не является потерями материальных ценностей, а представляет собой необходимую статью расходов по организации процесса купли-продажи товаров.

Учет недостач, боя и лома тары производится в порядке, предусмотренном для учета данных фактов при операциях с товарами.

Списание тары-оборудования, учтенной на счете 01 «Основные средства» осуществляется в порядке, установленном для списания объектов основных средств.

Аналитический учет тары материально ответственными лицами и бухгалтерией осуществляется аналогично учету товаров.

Бухгалтерский учет тары

Компания может получить тару двумя способами: купить или изготовить самостоятельно. Независимо от способа получения она учитывается в сумме фактической себестоимости, включающей суммы, уплаченные при ее покупке и перевозке транспортом, или все затраты, пошедшие на ее изготовление.

Бухгалтерия использует для учета тары:

- счет 10, тара рассматривается как вид материалов (субсчет «Тара и тарные материалы»);

- счет 41, тара рассматривается как вид товара (субсчет «Тара под товаром и порожняя»);

- счет 01, тара рассматривается как один из видов основных фондов.

Второй вариант практикуют торговые компании, а также компании, функционирующие в сфере общественного питания.

На 01 счете производят отражение тары технологического характера и использующейся в хозяйственных целях в том случае, если периода службы более 12 месяцев, в ином случае – используется счет 10.

Таким же образом учитывается тара-оборудование, обязательное к возврату покупателем на склад контрагента.

Непригодная к использованию тара списывается по акту, утвержденному уполномоченным сотрудником.

Проводки по списанию тары

Д91 К10, 41 – списание по причине естественного износа;

Д94 К10, 41 – списание по причине порчи.

Передача тары для утилизации оформляется накладной.

Использование тары

У поставщика бухучет дальнейших операций с тарой зависит от того, к возвратной или невозвратной она относится (ст. 517 ГК РФ, п. 172–174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

К возвратной таре относится многооборотная тара. Ее покупатель должен вернуть, даже если в договоре поставки это не предусмотрено. Возвращать такую тару не нужно, если в договоре указано, что она возврату не подлежит. Тару однократного использования покупатель должен вернуть, если это предусмотрено договором. В остальных случаях такая тара относится к невозвратной. Об этом сказано в статье 517 Гражданского кодекса РФ и пунктах 162, 163, 172–174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Бухучет невозвратной тары зависит от того, входит ли ее стоимость в продажную цену продукции или покупатель оплачивает тару отдельно.

Стоимость израсходованной тары, которая входит в продажную цену продукции, учтите:

на счетах учета затрат на производство (в момент передачи в производство) – если упаковку продукции организация осуществляла в процессе производства. При этом сделайте проводку:

Дебет 20 (23) Кредит 10-4

– учтена стоимость тары в расходах на производство продукции;

в составе расходов на продажу (в момент передачи на склад готовой продукции) – если упаковку продукции организация осуществляла на складе готовой продукции. При этом сделайте проводку:

Дебет 44 Кредит 10-4

– учтена стоимость тары в расходах на продажу продукции.

Израсходованную тару списывайте на затраты в обоих случаях по фактической себестоимости или учетной цене, определенной по данным бухучета. Если организация ведет учет поступившей тары по учетным ценам, то в момент передачи тары в производство или на склад готовой продукции спишите отложенный налоговый актив (отложенное налоговое обязательство).

Такие правила установлены пунктом 172 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и Инструкцией к плану счетов (счета 10-4, 20, 23, 44).

Если стоимость невозвратной тары не входит в продажную цену, а оплачивается покупателем отдельно, отразите в учете реализацию тары. Наименование, количество и стоимость тары должны быть выделены отдельной строкой в первичных документах на поставку продукции (например, в платежном требовании, счете, товарно-транспортной накладной и т. п.). Также реализацию тары можно оформить отдельным первичным документом.

Ситуация: как отразить в бухучете реализацию тары производителем продукции? Стоимость невозвратной тары не входит в продажную цену, а оплачивается покупателем отдельно.

В пункте 173 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, сказано, что в таком случае счет учета тары (10-4) должен корреспондировать со счетом учета расчетов (76, 62 и т. д.). Однако этот порядок позволяет учесть реализацию тары только по стоимости, по которой она числилась в учете торговой организации.

Инструкция к плану счетов позволяет применить другой порядок.

При реализации тары сделайте проводки:

Дебет 91-2 Кредит 10-4

– списана покупная стоимость реализованной тары;

Дебет 50 (62, 76) Кредит 91-1

– отражена выручка от реализации тары;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при реализации тары (если деятельность организации облагается НДС).

Если организация ведет учет поступившей тары по продажным ценам, спишите возникший ранее отложенный налоговый актив(отложенное налоговое обязательство).

Такие правила установлены в пункте 173 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, Инструкции к плану счетов (счета 09, 10, 68, 77, 91) и пунктах 17 и 18 ПБУ 18/02.

Возвратная тара не включается в стоимость реализуемой продукции. Поэтому организация должна выделить ее в первичных документах на поставку продукции отдельной строкой. Цена возвратной тары, которую покупатель должен перечислить организации в случае невозврата тары, должна быть указана в договоре с покупателем (договор купли-продажи, поставки и т. д.). Об этом говорится в пункте 174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.