- Отделимые и неотделимые улучшения

- Необходима ли компенсация?

- Если стоимость капвложений возмещается арендодателем

- Какие доказательства приложить к документам, чтобы гарантированно получить компенсацию за проведенные неотделенные улучшения?

- Кража арендованного имущества

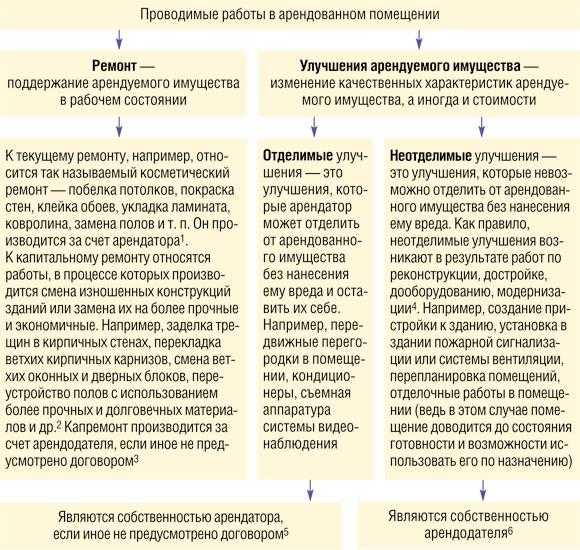

- Правила учёта улучшений у арендаторов

- Если расходы не компенсируются, стоит ли дальше арендовать имущество?

- Как быть с потерями в остаточной стоимости?

- Имущество, подлежащее выкупу

- Варианты оформления договора

- Пример 1. Стороны договорились производить улучшения с согласия и за счет хозяина квартиры

- Пример 3. Стороны договорились производить любые улучшения без согласия хозяина квартиры

- Пример 4. Вопрос об улучшениях не урегулирован договором

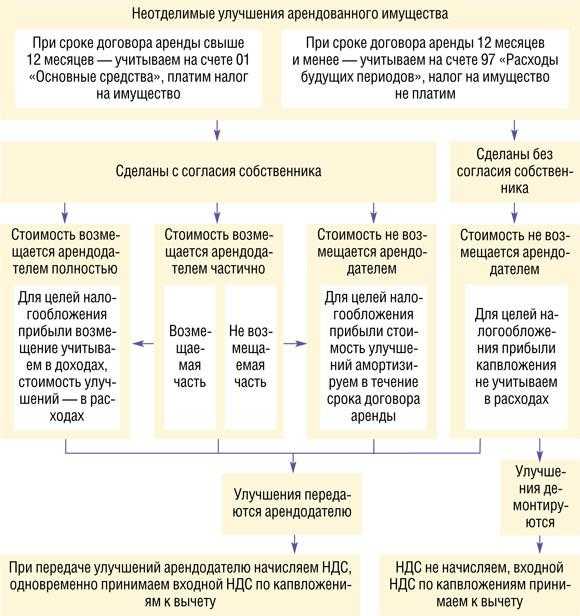

- Чем отличаются отделимые улучшения от неотделимых

- Полагается ли возмещение стоимости неотделимых улучшений арендованного имущества?

- Бухучет

- Амортизация в налогообложении

Отделимые и неотделимые улучшения

Гражданское законодательство предусматривает возникновение споров, связанных с изменениями качественного состояния арендуемого жилья или офиса, которые регулируются статьёй 623 ГК РФ.

Неотделимые улучшения – это внесённые в контекст жилого или нежилого помещения изменения, которые недопустимо убрать, аннулировать и т.п. без нанесения материального ущерба владельцу имущества.

Таковые выделяются в предмет рассмотрения при арендных отношениях, когда наниматель вкладывает свои финансовые средства и производит их за собственный счёт. В результате прекращения найма возникает имущественный спор об их принадлежности той или иной стороне договора.

Главным критерием проведения улучшения является качественное изменение объекта, влияющее на рыночную стоимость помещения при дальнейших имущественных сделках, допускающих повышения стоимости аренды или найма, или влияющих на оценку недвижимости при выставлении на торги.

В это число не входит проведение косметического и иного ремонта, основанного на устранении процессов амортизации или дефектов, полученных помещением в результате эксплуатации арендатором.

К их числу причисляют:

- перепланировку помещений;

- достройку или реконструкцию здания;

- установка газоснабжения и водопровода;

- прокладку скрытой электрической и телефонной проводки;

- техническую модернизацию и перевооружение;

- монтаж окон (дверных проёмов).

Отделимые улучшения – это внесённые изменения, которые допускают демонтажа, снятия и вывоза нанимателем помещения, без нанесения материального ущерба собственнику.

Они не меняют качественных и эксплуатационных характеристик объекта и не учитываются при проведении взаиморасчётов, если данное положение не предусмотрено гражданским договором.

К ним относятся:

- съёмные перегородки;

- замена осветительных приборов;

- замена сантехники, кухонных плит и т.п.;

- мебель, ковровые покрытия;

- дизайн окон.

Необходима ли компенсация?

Наиболее важным аспектом при рассмотрении вопроса о неотделимых улучшениях арендованного имущества является вопрос компенсации затрат на эти самые улучшения. Данная проблема достаточно четко регламентирована ст. 623 ГК РФ, согласно которой неотделимые улучшения арендованного имущества подлежат компенсации только в том случае, если они были произведены с согласия арендодателя.

Если же арендатор произвел улучшения самостоятельно, не спросив мнения арендодателя по этому поводу, то компенсация расходов возможна исключительно на усмотрение собственника имущества.

Таким образом, основным условием для компенсации расходов на осуществление неотделимых улучшений является осведомленность арендатора о произведении таких улучшений. При этом открытым остается вопрос о том, как доказать такую осведомленность. Тут может быть несколько вариантов:

Свидетельские показания. В такой ситуации они будут являться достаточным доказательством существования договоренности между арендатором и арендодателем. Свидетели могут подтвердить не только разговор, состоявшийся между сторонами, но и факт совместного производства этих улучшений.

Фото- и видеодоказательства. Трудно предположить, как можно заснять на камеру договоренность между сторонами, но если это удалось, то такой материал также может быть использован в качестве доказательственной базы.

Скачать форму дополнительного соглашения

Заключение письменного соглашения. Этот вариант прост, надежен и проверен временем. Если вы решили произвести улучшения, например в арендуемой квартире, то прежде всего составьте простое дополнительное соглашение к договору аренды, в котором укажите объем запланированных улучшений, а также сумму, в которую вы их оцениваете. Такое соглашение является абсолютной гарантией того, что вы сможете вернуть свои деньги.

Фактическая компенсация расходов арендодателем. Здесь речь идет о том, что арендатор либо производит улучшения за счет арендодателя (например, ремонт произведенный на его денежные средства), либо уменьшает размер арендного платежа на сумму понесенных на улучшение расходов. Например, вы приобретаете строительные материалы на 10 тысяч рублей и соразмерно уменьшаете арендную плату

При этом важно, чтобы арендодатель зачел эти затраты в счет арендного платежа. Это может оформляться любым способом, который используется именно в вашем случае

Например, вы приобрели стройматериалы, договорившись, что на эту сумму снизите месячный платеж. При этом у вас имеется приложение к договору в виде графика внесения арендных платежей, в котором стороны ежемесячно указывают сумму, передаваемую в счет уплаты стоимости аренды, и проставляют свои личные подписи, подтверждающие передачу-получение денежных средств. В этом случае сумма месячного платежа может быть разбита на 2 части, одна из которых фактически передается путем приобретения материалов, а другая, превышающая стоимость материалов, выплачивается денежной суммой. Если передача средств оформляется распиской, то следует указать, каким образом был произведен платеж. Это необходимо для того, чтобы арендодатель в дальнейшем не мог затребовать погашения просроченной арендной платы и выставить неустойку.

Кстати, необходимо отметить и такой вариант, как осуществление любых улучшений на основании заключенного договора аренды. Разумеется, сталкиваться с этим приходится не очень часто, однако все равно подобное возможно: уже при заключении договора аренды может быть предусмотрено право арендатора производить любые улучшения без получения дополнительного разрешения от арендодателя. В таком случае договором должен быть предусмотрен и порядок возмещения затрат арендодателем (либо оформлена договоренность сторон о том, что такие расходы арендатора не подлежат компенсации). Если затраты предполагается компенсировать, то указывается, в какой срок и каким образом (наличным/безналичным способом, в счет арендного платежа или иным, не запрещенным законом методом).

Если стоимость капвложений возмещается арендодателем

Договором аренды может быть предусмотрено, что арендодатель компенсирует арендатору стоимость произведенных им неотделимых улучшений.

Неотделимые улучшения могут быть переданы арендодателю сразу же по завершении работ по улучшению либо по окончании срока действия договора аренды. В зависимости от даты передачи арендодатель может компенсировать их стоимость арендатору по истечении срока аренды или в период действия договора. Сделать это можно, переведя денежные средства на счет арендатора либо зачислив в счет арендной платы.

Все вопросы, касающиеся порядка, сроков передачи неотделимых улучшений и возмещения их стоимости, стороны оговаривают в договоре аренды.

Согласно п. 1 ст. 258 НК РФ капитальные вложения в арендованные объекты основных средств, стоимость которых арендодатель компенсирует арендатору, амортизируются арендодателем.

Для арендатора неотделимые улучшения, выполненные по согласованию с арендодателем и возмещаемые им, не являются амортизируемым имуществом, и он не вправе начислять амортизацию по таким улучшениям в налоговом учете.

Сумма полученного возмещения расходов на капитальный ремонт и (или) неотделимые улучшения арендованного имущества признается арендатором для целей налогообложения прибыли в составе выручки от реализации (Письмо Минфина России от 18.03.2008 № 03‑03‑09/1/195). Дата получения дохода – момент передачи неотделимых улучшений по акту приемки-передачи или день возврата улучшенного арендованного имущества.

Что касается затрат арендатора на неотделимые улучшения, их следует рассматривать как произведенные в процессе выполнения работ для арендодателя (письма Минфина России от 13.12.2012 № 03‑03‑06/1/651, от 29.05.2007 № 03‑03‑06/1/334).

Если налогоплательщик получает частичное возмещение стоимости произведенных неотделимых улучшений арендованного имущества, сумма полученного возмещения учитывается для целей налогообложения прибыли в составе доходов от реализации.

В течение срока действия договора аренды арендатор вправе начислять амортизацию на капитальные вложения в форме неотделимых улучшений, произведенных им с согласия собственника имущества, в части затрат, не компенсируемых арендодателем (Письмо Минфина России от 30.07.2010 № 03‑03‑06/2/134).

В качестве примера приведем Постановление ФАС ЗСО от 30.05.2014 по делу № А45-12766/2013. В нем рассматривался налоговый спор между инспекцией и арендатором, который произвел улучшения арендуемого имущества с согласия арендодателя, а именно: устройство перегородок, полов, подвесного потолка, сантехнические работы, монтаж потолка, окон, монтаж системы противопожарной сигнализации, пожаротушения и системы оповещения, реконструкцию системы вентиляции и кондиционирования воздуха.

Затраты на производство улучшений (капитальные вложения в арендованные объекты основных средств) аккумулировались арендатором на счете 08, по результатам выполненных работ налогоплательщиком сформированы новые объекты ОС, которые были учтены на счете 01. По данным объектам ОС до момента передачи арендодателю начислялась амортизация, суммы которой отражались в составе расходов, уменьшающих облагаемую базу по налогу на прибыль.

Стороны подписали соглашение о расторжении договора аренды. В одном из пунктов они определили стоимость произведенных арендатором улучшений, из которых стоимость неотделимых улучшений сформирована сторонами договора за минусом сумм начисленной амортизации и составила порядка 11,5 млн руб.

По условиям соглашения арендодатель обязуется компенсировать арендатору затраты на произведенные им улучшения.

Арендатор передал арендодателю осуществленные им улучшения по актам приема-передачи здания, последний перечислил сумму в размере их стоимости.

Сумма переданных неотделимых улучшений (11,5 млн руб.) была списана арендатором с кредита счета 01 в дебет счета 76. При этом в доходах от реализации она не была учтена.

Согласно п. 1 ст. 38 НК РФ объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Поскольку передаваемые арендодателю неотделимые улучшения имеют стоимостную и физическую характеристики, сторонами определена их остаточная стоимость, которую арендодатель перечислил арендатору, их передача является реализацией и подлежит включению в налоговую базу по исчислению НДС и налога на прибыль.

Какие доказательства приложить к документам, чтобы гарантированно получить компенсацию за проведенные неотделенные улучшения?

Весь комплекс неотделимых улучшений должен быть зафиксирован в письменном виде. Если этого документа не будет или он будет оформлен не в правильной форме, то все дальнейшие доказательства окажутся бесполезными. В судебном разбирательстве они не будут иметь никакого веса.

Однако, если подобный документ есть, то в качестве подстраховки вы можете использовать показания свидетелей, которые должны присутствовать на всех этапах проведения проектно-строительных работ. Помимо свидетельских показаний могут пригодиться фотографии, видео или аудиозапись всех переговоров, связанных с планируемыми неотделимыми улучшениями. Чем больше независимых источников вы сможете задействовать, тем ниже риск остаться без компенсации.

Кража арендованного имущества

Может произойти такая ситуация, что имущество, которое лицо арендовало, украли.

Естественно о краже имущества арендатор обязан заявить в компетентные органы, а также сообщить арендатору.

В то же время, обязанность по обеспечению сохранности имущества лежит на арендаторе, соответственно, если имущество выбыло из владения арендатора, то тем самым у арендодателя возникли убытки, которые обязан возвратить арендатор. Впоследствии данные убытки арендатор может взыскать с лица, которое украло арендованное имущество.

В практике встречаются такие ситуации, когда арендатор с помощью поддельных документов продает имущество арендодателя, например, квартиру. Это тоже своего рода кража, хотя действия квалифицируются как мошенничество. В такой ситуации по объектам недвижимости собственнику необходимо будет оспаривать сделки купли-продажи, признавать их недействительными, и имущество по решению суда будет возвращено собственнику.

Проблемы уже возникнут у покупателя такого имущества, поскольку он обязан будет вернуть имущество собственнику, а вот вернуть деньги будет затруднительно, так как мошенник маловероятно, что примет действия по добровольному возврату полученных средств.

Правила учёта улучшений у арендаторов

В данном случае главное требование – наличие согласия в письменной форме от арендодателя. Такое согласие оформляют в виде отдельного документа, либо как дополнительное соглашение.

Тогда именно у собственника возникают обязанности по начислению амортизации. По окончании арендного срока объект недвижимости возвращают собственниками, в том числе – проведённые улучшения. Как быть с учётом налогов?

Этот момент важен, даже учитывая то, что изначально собственником неотделимых улучшений служит арендодатель.

Налоговые органы в этом случае требуют совершения нескольких действий:

- Начислить НДС со стоимости улучшений согласно рыночному показателю.

- Включение компенсационных сумм в состав реализационной выручки. Это делается на тот же день, когда подписывается акт, подтверждающий приём работы.

Неотделимые улучшения арендованного имущества.

Если расходы не компенсируются, стоит ли дальше арендовать имущество?

Тогда арендатор зачисляет неотделимые улучшения на собственный баланс. Амортизационные процессы не останавливаются всё время, пока действует арендное соглашение. Отдельно занимаются установлением срока полезного использования, на основании специально введённого классификатора.

Можно продлить договор аренды:

- Перезаключив договор по новой.

- Продлевая срок действия первоначального документа. Решают это составлением допсоглашения, после чего арендатор продолжает эксплуатацию имущества.

Во втором случае начисление амортизации продолжается по обычной схеме. Иначе такие начисления перестают рассчитываться, когда своё действие прекращает первый договор. Даже если не был составлен акт о непосредственной передаче самих неотделимых улучшений.

Иначе невозможно признать расходы, связанные с этим договором. Но в суде можно доказать, что регистрация для продлённых документов не нужна.

Как быть с потерями в остаточной стоимости?

Типичный пример – окончание арендного срока при наличии улучшений, не до конца прошедших амортизацию. Тогда остаточная стоимость улучшений не может быть учтена в расходах, связанных с налогом на прибыль.

Есть несколько вариантов действий при расторжении договора.

- Демонтаж улучшений. Но даже в таких ситуациях не стоит ждать появления на счету стоимости остатков.

- Когда улучшения дают собственнику на безвозмездной основе. При этом составляется акт приёма и передачи. Стоимость ценностей, переданных на безвозмездной основе, в расходах тогда учёту не подлежит.

От чего может защитить страхование дачи? Порядок страхования и условия смотрите здесь.

Имущество, подлежащее выкупу

При окончании срока действия арендного договора имущество часто выкупается арендаторами. Продолжаются ли амортизационные процессы для неотделимых улучшений в этом случае? Одно время ответ у чиновников на этот вопрос был только отрицательным.

Работы в арендованном помещении.

Варианты оформления договора

На момент заключения договора аренды недвижимости условие о неотделимых улучшениях нужно включить в его текст – заключать отдельное соглашение для этого не требуется. Удостоверять у нотариуса его также не обязательно. Есть несколько вариантов формулировки условия в договоре.

Пример 1. Стороны договорились производить улучшения с согласия и за счет хозяина квартиры

Суть условия. Неотделимые усовершенствования необходимо предварительно согласовывать с собственником квартиры, который оплачивает работы или компенсирует их при выезде жильцов.

Пример формулировки. «Арендатор вправе с письменного согласия Арендодателя производить неотделимые улучшения арендованного имущества. При этом Арендодатель обязан возместить Арендатору стоимость таких улучшений»

Советы. Рекомендуем включать в текст договора процедуру согласования – например, путем простого уведомления или путем составления специального соглашения. Дополнительно нужно установить срок возмещения, в который собственник квартиры должен перечислить компенсацию. Пример формулировки данного условия в договоре аренды: «Произведение неотделимых улучшений согласовывается сторонами путем заключения дополнительного соглашения к настоящему Договору, в котором указывается существо работ, сроки их проведения, результат и порядок приемки работ, стоимость затрат Арендатора, сроки и порядок возмещения стоимости неотделимых улучшений Арендодателем».

Суть условия. Неотделимые улучшения арендованного имущества необходимо предварительно согласовывать с собственником квартиры, однако стоимость работ полностью ложится на плечи жильцов – хозяин квартиры их никак не компенсирует.

Пример формулировки. «Арендатор вправе с письменного согласия Арендодателя производить неотделимые улучшения арендованного имущества. При этом стоимость таких улучшений Арендодателем не компенсируется».

Советы. Если такое условие появится в договоре, арендатор никак не сможет компенсировать произведенные усовершенствования, даже если затратил на них существенную сумму. Нужно хорошо продумать заранее, выгодно ли такое условие жильцам – ведь договор аренды закончится, а результат останется в квартире. Им фактически будет пользоваться либо сам собственник, либо новые жильцы.

Пример 3. Стороны договорились производить любые улучшения без согласия хозяина квартиры

Условия договора, позволяющие арендатору выполнять неотделимые усовершенствования без ведома и согласия хозяина квартиры, незаконны. Даже если они будут включены в текст договора – применять их на практике нельзя, они по смыслу гражданского законодательства являются ничтожными.

Если арендатор, например, произведет реконструкцию помещения без согласия собственника, он не сможет взыскать с него компенсацию даже при наличии соответствующего условия в договоре. Более того, собственник обяжет жильца через суд привести квартиру в первоначальный вид.

Пример 4. Вопрос об улучшениях не урегулирован договором

Если соглашение вообще не содержит никаких упоминаний о неотделимых усовершенствованиях, тогда применяются нормы закона. В соответствии с ГК:

- арендатор берет у арендодателя согласие;

- арендодатель впоследствии компенсирует стоимость работ.

Таким образом, исключить компенсацию при наличии согласия собственника можно, только включив в договор особое условие. В иных случаях хозяин обязан возместить их стоимость жильцу.

Чем отличаются отделимые улучшения от неотделимых

Отделимость и неотделимость улучшений зависит от того, утратит или нет арендуемый актив свои свойства, если эти улучшения изъять (п. 2 ст. 623 ГК РФ). Соответственно, разница между отделимыми и неотделимыми улучшениями в том, что первые поддерживают работоспособность актива, а вторые формируют у актива новые свойства и функции или модернизируют его. Однако не всё так просто. С точки зрения собственника, который хочет поддержать сдаваемый в аренду актив в рабочем состоянии, например, замену старых дверей и полов на новые вполне можно рассматривать как расходы на реконструкцию с последующей капитализацией. Эти расходы направлены на продление срока полезного использования актива, хотя и не изменяют его полезной площади и не формируют новые характеристики. Подобную позицию высказывал и Минфин России (письмо от 29.02.2014 № 07-04-18/01)

Но важно понимать, что если после произведённых улучшений изменится полезная площадь или объём актива, то его стоимость как объекта основных средств также должна увеличиться (постановление АС Западно-Сибирского округа от 18.03.2019 № Ф04-641/2019 по делу № А46-8255/2018)

Таким образом, по сложившейся практике и существу определения неотделимые улучшения — это результат капитальных работ, которые совершает арендатор или подрядчик, а отделимые улучшения — это самостоятельные вещи, которые можно использовать отдельно от арендованного имущества. Иначе говоря, это то, что арендатор может забрать с собой, не повредив при этом предмет аренды.

Однако судебные прецеденты по этому вопросу многообразны и непредсказуемы: когда и при каких обстоятельствах неотделимые улучшения могут перейти к собственнику вне его изначального решения?

К примеру, если арендатор устанавливает перегородки и кондиционеры, но после прекращения договора аренды решает их изъять, то суд может ему в этом отказать, потому что их нельзя демонтировать без вреда для арендованных помещений (Определение ВС РФ от 10.04.2017 № 309-ЭС17-2544).

Вопрос об отделимости объектов, имеющих отношение к системам электроснабжения и кондиционирования зданий, действительно не так прост. Если арендатор установит в арендуемом активе, который изначально был оборудован собственной системой электроснабжения и кондиционирования, электрощитовые, кондиционеры и вывеску, то для их демонтажа потребуется вмешательство в инженерные системы всего здания. Поэтому такие улучшения будут признаны неотделимыми (решение АС Ульяновской области от 13.05.2016 по делу № А72-16150 /2015, постановление 5ААС от 08.07.2015 по делу А51-27347/2014, решение АС РТ от 14.04.2015 по делу А65-17489/2013, постановление ФАС Центрального округа от 07.04.2011 по делу А14-5963/2010).

Подобные улучшения изменяют функциональные возможности арендуемого актива — точно так же, как перепланировка. Например, если компания арендует актив для размещения кафе и к числу уже имеющихся туалетов добавляет туалет для посетителей с ограниченными возможностями передвижений или для посетителей с детьми, то такие улучшения следует рассматривать как неотделимые. Конечно, после окончания срока аренды можно будет всё разобрать и вернуть помещению первоначальный вид, но это потребует повторного вмешательства в коммуникации всего здания, и владелец актива на этот шаг, скорее всего, не пойдёт.

И даже самая обыкновенная замена старых стеклопакетов и дверей на новые в арендуемом помещении может стать предметом споров. На первый взгляд кажется, что эти улучшения вполне можно отделить по окончании срока аренды, а целостность офиса не будет после этого нарушена. Однако если до заключения договора аренды окна и двери рассматривались как часть недвижимости, то их замена — это всего лишь обновление неотъемлемой части этого объекта недвижимости. В связи с этим логичнее рассматривать замену стеклопакетов и дверей как неотделимые улучшения (Постановление Президиума ВАС РФ от 26.10.1999 № 3655/99). Конечно, можно назначить экспертизу, чтобы определить, являются ли улучшения отделимыми, однако эксперты выдают противоположные заключения (постановление ФАС Северо-Западного округа от 28.03.2013 № Ф07-314/13 по делу № А42-7628/2011).

При отсутствии единого жёсткого алгоритма разграничения отделимых и неотделимых улучшений нужно в каждом случае рассматривать понесённые затраты по существу и с точки зрения наличия последствий для арендованного актива: изменятся или просто поверхностно обновятся его функции.

Полагается ли возмещение стоимости неотделимых улучшений арендованного имущества?

Очень часто решение этого вопроса приводит к конфликтным ситуациям между нанимателем и владельцем жилья. Все потому, что арендатор не удосужился ознакомиться с действующим законодательством, статьей № 623 ГК РФ, в которой доступно изложены все положения, относительно разрешения данного вопроса.

В статье четко прописано, что все материальные издержки, связанные с неотделимыми улучшениями, которые произвел арендатор за свой счет, могут быть компенсированы арендодателем только в том случае, если на их проведение арендодатель давал согласие.

В том случае, если неотделимые улучшения проведены без согласия арендодателя, то расходы могут быть возмещены только по усмотрению владельца имущества.

Бухучет

Отражение отделимых улучшений в бухучете зависит от следующих факторов:

вида, к которому отнесены улучшения (основные средства, материалы);

- способа производства улучшений (создание собственными силами, с помощью подрядчика);

- условий компенсации улучшений арендодателем (компенсируются или нет).

Исходя из стоимостного критерия, установленного в учетной политике организации для целей бухучета, произведенные отделимые улучшения примите к учету в составе основных средств или МПЗ (п. 5 ПБУ 6/01). При этом поступление отделимого улучшения на баланс оформите:

актом по форме № ОС-1 (или форме № ОС-1б, форме № ОС-14), утвержденным постановлением Госкомстата России от 21 января 2003 г. № 7, – если произведенное улучшение относится к основным средствам. Кроме того, на новое основное средство нужно открыть отдельную инвентарную карточку по форме № ОС-6. Об этом говорится в пункте 35 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н;

приходным ордером формы № М-4 (или актом формы № М-7 – при поступлении имущества без документов), утвержденным постановлением Госкомстата России от 30 октября 1997 г. № 71а – если приобретен или создан объект МПЗ.

Если отделимое улучшение организация произвела собственными силами, в бухучете сделайте проводку:

Дебет 08 (10) Кредит 07 (10, 23, 25, 26, 60, 76, 70…) – отражены затраты, связанные с производством отделимого улучшения арендованного имущества.

Если для выполнения работ по созданию улучшений были привлечены сторонние подрядчики, в учете сделайте проводку:

Дебет 08 (10, 07) Кредит 60 (76) – отражены затраты, связанные с производством отделимого улучшения арендованного имущества (с учетом стоимости подрядных работ).

Такой порядок следует из Инструкции к плану счетов (счета 07, 08, 10).

Амортизация в налогообложении

Имущество с внесенными конструктивными изменениями возвращаются собственнику после окончания действия соглашения. При начислении амортизации арендатором учитываются имеющиеся ограничения:

- В связи с принадлежностью объекта собственнику отсутствует возможность применения амортизационной премии (позиция спорная, в случае применения премии условие списания будет необходимо отстаивать в суде).

- Отчисления в расходах не учитываются, если арендодатель не дал согласие на внесение конструкционных изменений.

- Если собственник компенсирует затраты, амортизация арендатором не начисляется.

- Прекращение действие краткосрочного арендного соглашения и заключение нового договора вместо пролонгации влечет окончание начисления амортизации.

При получении компенсации у арендатора имущества возникают облагаемые доходы. Затраты, понесенные при внесении капитальных изменений в виде оплаты материалов, трудозатрат подрядчиков, могут быть учтены в составе расходов. Одновременно у собственника имущества стоимость вложений, осуществленных арендатором, доходом не является (п. 32 ст. 251 НК РФ). Сумма затрат по конструктивным улучшениям при их оплате учитывается у собственника как модернизация, увеличивающая стоимость объекта.

![[решено] что относится к неотделимым улучшениям арендованного имущества](http://gosuslugiguide.ru/wp-content/uploads/1/6/9/1692ec0269953f6f64991136e41ad67f.jpeg)