- Исправление документов бухгалтерского учёта

- Комментарий

- Правила заполнения первичной документации

- Правила оформления счета на оплату

- Какие данные должен содержать счет на оплату

- Особенности применения документа

- Счёт на оплату. Бланк и образец заполнения

- Какая ответственность предусмотрена за отсутствие первичных документов

- Требования к первичной документации

- Что должно быть в первичке

- Правила оформления первичной документации

- Что делать, если ошибка уже допущена?

- Учетные регистры и их классификация

- Что нужно знать о бухгалтерском учете?

- Порядок оформления первичных документов

- Требования к содержанию и оформлению первичных учетных документов

- Для чего нужна первичка

- Классификация

- Общее

Исправление документов бухгалтерского учёта

При исправлении бумажного бухгалтерского документа запись нужно сделать таким образом, чтобы были видны и неверные, и исправленные данные. Для этого ошибочную информацию нужно аккуратно зачеркнуть и написать сверху правильные данные. Рядом следует написать «Исправлено», поставить дату и заверить исправление подписями ответственных за составление документа лиц с указанием их ФИО и должностей.

Нельзя исправлять бухгалтерские документы с помощью подчисток, замазываний и других подобных способов, которые скрывают исходный текст.

Электронный бухгалтерский документ можно исправить путём замены на новый, составленный без ошибок. В новом документе следует проставить дату исправления, а также отметку о том, что документ составлен взамен ошибочного. Исправленный документ нужно заверить электронными подписями тех же должностных лиц, которые подписали исходный. Программное обеспечение должно быть настроено так, чтобы исходный и исправленный электронные документы можно было использовать только совместно.

В регистре бухучёта исправления также можно делать с помощью корректирующих проводок:

- Запись со знаком минус (сторно), если была ошибочно сделана лишняя проводка.

- Дополнительная запись, если изначально операция была отражена в учёте не полностью или вообще отсутствовала.

Комментарий

Первичный учетный документ, это документ, которым оформляются хозяйственные операции (факты хозяйственной жизни). Первичные учетные документы (первичные документы, первичка) являются основной учета. Именно на основании первичных документов бухгалтерия отражает в бухгалтерском учете хозяйственные операции (отражает бухгалтерские проводки). На основании первичных документов ведется налоговый учет и исчисляются налоговые обязательства. Так, статья 313 Налогового кодекса Российской Федерации (НК РФ) указывает, что подтверждением данных налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета… (ст. 120 НК РФ).

Пример

Реализация товара подтверждается накладной на его передачу.

Расходы на услуги (например, консультационные) подтверждаются актом выполненных работ.

Списание материалов в производство подтверждается внутренней накладной на передачу материалов со склада на производство.

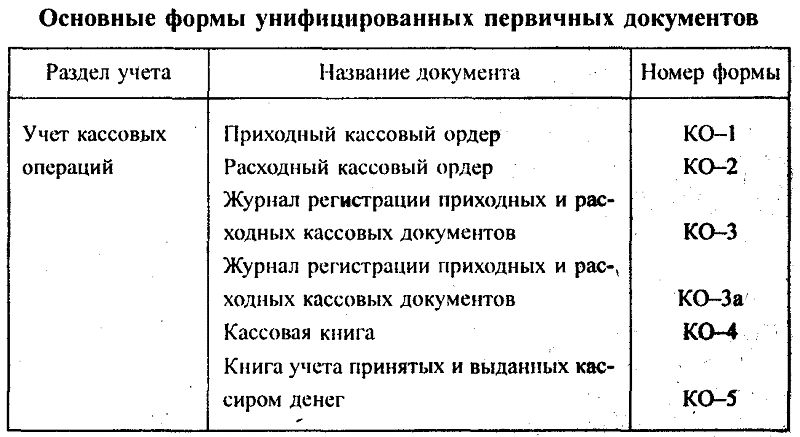

До 1 января 2013 года формы первичных документов устанавливались в так называемых Альбомах унифицированных форм первичной учетной документации. Таких утвержденных форм первичных документов очень много. Они называются унифицированные формы первичных документов. К примеру, утверждены:

— Альбом унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ, утвержден Постановлением Госкомстата РФ от 11.11.1999 N 100 (см. Формы первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ)

— Альбом унифицированных форм первичной учетной документации по учету продукции, товарно — материальных ценностей в местах хранения, утвержден Постановлением Госкомстата РФ от 09.08.1999 N 66

— Альбом унифицированных форм первичной учетной документации по учету торговых операций, утвержден Постановлением Госкомстата РФ от 25.12.1998 N 132.

И это только несколько примеров.

С 1 января 2013 года, требование об обязательном применении унифицированных форм первичных документов исключено из закона «О бухгалтерском учете» (федеральный закон от 06.12.2011 N 402-ФЗ). Разрешается применять разработанные самостоятельно формы, но с учетом указанных выше требований ст. 9 закона «О бухгалтерском учете».

В то же время, большинство организаций продолжают пользоваться утвержденными формами, так как это удобно.

Первичные учетные документы относятся к документам бухгалтерского учета. Требования к документам бухгалтерского учета, порядок их исправления и хранения определены в Федеральном стандарте бухгалтерского учета ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете» (утв. Приказом Минфина России от 16.04.2021 N 62н).

Правила заполнения первичной документации

Законодательно установлены правила заполнения первичной документации. Их должны придерживаться все налогоплательщики. Кроме того, что необходимо отразить всю информацию, касающуюся совершаемой информации, нужно сделать это правильно. В частности:

- В документе не должно быть ошибок, помарок, зачеркиваний. Если предприятие ведёт электронный документооборот, то не должно быть опечаток;

- Если происходит ручное заполнение, то можно использовать ручку с пастой любого цвета – чёрного или синего. Но нужно следить за тем, чтобы не было клякс и подтёков;

- «первичка» составляется в том случае, если между контрагентами уже достигнута договорённость относительно конкретной сделки. В противном случае, документ придётся аннулировать;

- Все количественные выражения совершаемой хозяйственной операции должны быть прописаны прописью. Это правильно относится и к денежным выражениям;

- Если для заполнения «первички» не хватает какие-либо сведений, нужно ставить прочерк. В документе не должно быть пустых строк.

Правила заполнения первичной бухгалтерской документации установлены законодательно

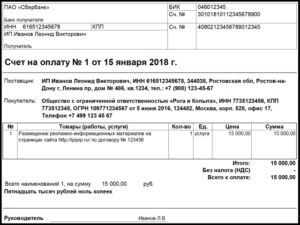

Правила оформления счета на оплату

В ряду документов, служащих подтверждением предварительной договоренности о покупке товаров или получении услуг есть и счет на оплату. Он не входит в перечень первичных бухгалтерских документов и может быть составлен в свободной форме.

Тем не менее, есть ряд условий, которые следует соблюсти при составлении счета. Каких именно, сейчас выясним.

В нижней части страницы размещены кнопки, нажав на которые, посетитель может бесплатно скачать бланк счета на оплату, а также образец заполнения этого документа.

Какие данные должен содержать счет на оплату

Документ остается документом, даже будучи заполненным не в строгой форме. Проще всего бесплатно скачать образец счета на оплату 2021 года и на его основе составить документ, отражающий особенности вашего бизнеса. Какие сведения нужно внести в него обязательно?

порядковый номер счета (по учету за текущий год) и дату составления;

платежные реквизиты поставщика как стороны, выставляющей счет: наименование и юридический адрес, банковские реквизиты, необходимые для оплаты счета покупателем;

реквизиты плательщика и грузополучателя. В случаях, когда это одна и та же компания, в графе «Грузополучатель» напишите «тот же» или скопируйте информацию. Потребуются наименования и адреса, их , КПП (если эти коды присвоены);

названия товаров либо услуг, данные об их количестве с указанием единиц измерения (штука, килограмм, метр и т. д.), цена (прописью);

облагается ли товар/услуга НДС. Когда они под действие налога не подпадают, в соответствующую графу вносится запись: «Без налога (НДС)». В обратном случае отдельно указывается сумма НДС;

использует ли поставщик УСН либо иную систему налогообложения

Это важно для налоговых последствий сделки;

подписи главы предприятия и главбуха, печать (если таковая имеется).

Бесплатно скачав бланк счета на оплату 2021 года, в него по соглашению сторон сделки можно внести и дополнительные позиции. Для контрагента, например, важен срок оплаты счета.

Его обычно не вписывают в таблицу, а отдельной строкой ниже, либо вносят в пункты условий поставки. Другими такими данными могут стать уведомление о предоплате, договоренность о самовывозе товара и иную информацию.

Чем шире содержание счета на оплату, тем больше он приближается к формату официального договора о сотрудничестве.

Особенности применения документа

Каждая организация вправе самостоятельно разрабатывать форму этого документа, но если бесплатно скачать бланк счета на оплату 2021 года, то вы заранее будете знать, какие сведения в него требуется внести обязательно

Обращаем ваше внимание на пункт о подписях и печати

Здесь не обязательно должны быть оригинальные оттиски печатей и собственноручные подписи главного бухгалтера и руководителя предприятия.

https://youtube.com/watch?v=0dSUQqu61nE

Неким конкурентным преимуществом будет применение фирменного бланка, с использованием логотипа организации, ее слогана, корпоративных цветов и прочей символики.

Но никакие украшения не помогут, если счет заполнен неграмотно. То есть, не соответствует самым главным требованиям к оферте: в нем отражен не весь список товаров, сами товары имеют неполные названия, отсутствуют подписи уполномоченных лиц и иные важные детали, перечисленные выше.

В этом случае договор поставки будет считаться заключенным лишь после передачи товара потребителю и подписания товарной накладной. Но покупатель и после оплаты товара не сможет, имея такой несовершенный счет, предъявлять поставщику претензии, базирующиеся на договоре поставки.

Скажем, покупатель не сможет потребовать заменить товар или изменить его количество. Но право потребовать возврата уплаченных за товар денег он имеет, основание: необоснованное обогащение.

На нашем сайте можно бесплатно скачать образец счета на оплату 2021 года, составленный на основе требований самых распространенных бухгалтерских программ.

Счет на оплату является официальным подтверждением факта продажи. На его основании поставщик осуществляет учет движения товара на складе, а для покупателя он служит основанием для оплаты заказанного товара.

Другой вариант: счет на оплату выписывается в момент отгрузки, так же как и иные сопроводительные документы: товарная накладная ТОРГ-12, товарно-транспортная накладная 1-Т и другие, требуемые в связи со спецификой товара.

Счёт на оплату. Бланк и образец заполнения

В этом случае оплата производится по факту покупки.

В ряде случаев вообще счет на оплату не оформляется, это все же не обязательный документ. Его могут заменить накладная, договор, другой документ, который предусмотрен в данном случае по договоренности сторон.

Какая ответственность предусмотрена за отсутствие первичных документов

Отсутствие (непредставление) первичных документов является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Отсутствие первичных документов, счетов-фактур, а также регистров бухгалтерского и налогового учета признается грубым нарушением правил ведения учета доходов и расходов. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ.

Если такое нарушение было допущено в течение одного налогового периода, инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если нарушение обнаружено в разных налоговых периодах, размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы, повлечет за собой штраф в размере 20 процентов от суммы каждого неуплаченного налога, но не менее 40 000 руб.

Кроме того, по заявлению налоговой инспекции суд может применить к должностным лицам организации административную ответственность в виде штрафа на сумму от 300 до 500 руб. за непредставление первичных документов, необходимых для налогового контроля (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

Должностным лицам организаций, которые относятся к субъектам малого и среднего предпринимательства, инспекторы могут заменить административный штраф на предупреждение, если:

- нарушение совершили впервые;

- нет материального ущерба;

- нет угрозы возникновения природных или техногенных чрезвычайных ситуаций;

- нет вреда или угрозы: – жизни и здоровью людей; – животным и растительности, окружающей среде; – памятникам истории и культуры; – безопасности России.

Части 3 статьи 1.4, части 3 статьи 3.4, части 3.5 статьи 4.1, статьи 4.1.1 Кодекса РФ об административных правонарушениях.

Наказание по заявлению налоговой инспекции назначает суд (ч. 1 ст. 23.1, ст. 15.11 КоАП РФ).

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Поэтому субъектом такого правонарушения обычно признается главный бухгалтер (бухгалтер с правами главного). Руководитель организации может быть признан виновным:

- если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- если ведение учета и расчет налогов были переданы специализированной организации (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

Требования к первичной документации

Поскольку первичка является важной частью бухгалтерского документооборота, необходимо внимательнейшим образом относиться к ее ведению и заполнению. Существуют определенные требования, нормы и стандарты, которых придется придерживаться

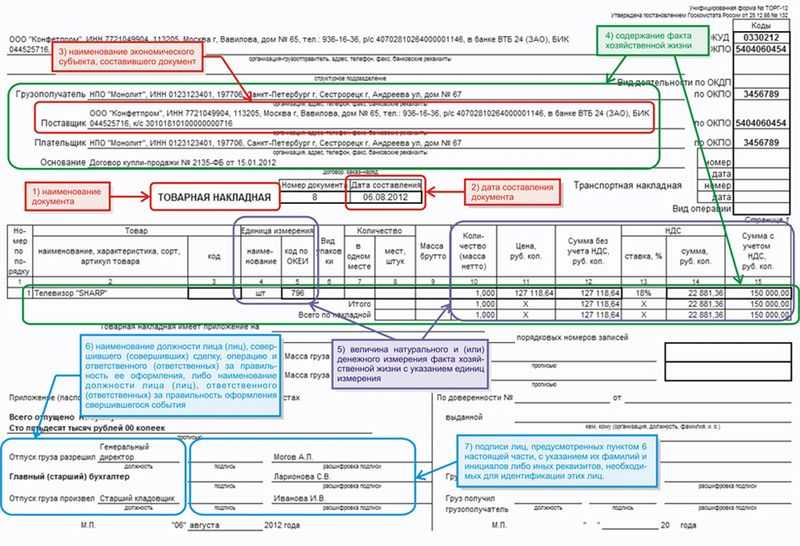

Что должно быть в первичке

Первичные бухгалтерские документы должны создаваться по определенным стандартам, чтобы налоговая без проблем приняла их, и в дальнейшем ни у кого не возникало проблем. Поэтому в первичке обязательно нужно указать следующую информацию:

- Название конкретного документа.

- Дата составления.

- Название субъекта, который (или от имени которого) проводится то или иное действие.

- В чем суть хозяйственной операции.

- Измерители хозяйственной операции. Бывают денежные либо натуральные. Если натуральные – надо указать, чем измеряется.

- Лица, ответственные за правильное проведение операции и подготовку документов по ней. Обязательно указывать должности.

- Подписи фигурантов, их ФИО и другой информации, которая поможет идентифицировать их.

Наличие всех этих данных необходимо не только для подтверждения, что операция действительно проводилась. Информация, указанная в документе, позволит в случае необходимости сверить все показатели, обратиться к действующим лицам и уточнить некоторые моменты.

Правила оформления первичной документации

Важно помнить, что при создании подобных документов недостаточно просто учесть данные, которые она должна нести. Нормами установлены определенные правила ведения и создания таких бумаг

Если они будут нарушены, или у налоговых инспекторов возникнут сомнения – придется не просто переделать документ, но и заплатить крупный штраф. Особенно если нарушение – не первое.

Итак, каких рекомендаций необходимо придерживаться, чтобы не вызвать гнев налоговой:

- Писать строго без ошибок (в том числе и пунктуационных) и помарок. Не допускать опечатки в электронных документах.

- Использовать можно любые ручки. Но желательно подобрать такие, которые не будут мазать при написании – это разведет грязь на бумаге, что недопустимо.

- Составлять документы нужно уже в случае предположений, что какая-то хозяйственная операция будет произведена. В крайнем случае (что очень не рекомендуется) можно составить и оформить первичку сразу после операции.

- Абсолютно все расчетные данные, представленные в цифровой форме, необходимо дублировать прописью.

- Если каких-то данных для заполнения реквизитов в бланке первички нет, необходимо поставить там прочерк. Пустые строки оставлять категорически запрещено.

Важно помнить, что чем ответственней бухгалтер будет относиться к заполнению первичных документов, тем меньше в будущем у организации будет проблем

Что делать, если ошибка уже допущена?

В ситуации, когда необходимо подправить тот или иной первичный документ, необходимо знать, что можно и нельзя делать. Итак, при исправлении ошибок можно:

- Зачеркнуть неверные данные и указать правильные рядом. Обязательно поставить подпись человека, который поправил информацию, а также указание «Исправленному верить» и конкретная дата, когда была внесена правка.

- Сделать дополнительные записи. Применяется, если суммарные значения сделок были оформлены, но в результате оказались несколько выше. В таком случае необходимо остатки записать в новый документ и учесть их в текущем либо следующем отчетном периоде.

- Провести сторнирование. То есть исправить запись с применением отрицательных значений: прописать неверные данные красной пастой, после чего указать рядом правильные.

Ни в коем случае не используйте корректор! Он запрещен, и за его применение налоговая будет жестко наказывать нарушителя.

Также недопустимы заметные исправления, «грязь» и мажущие ручки. Вся документация должна быть оформлена предельно аккуратно.

Учетные регистры и их классификация

При совершении любой сделки подготавливается первичная документация. Как только она полностью оформлена, все сведения, указанные в ней, должны быть продублированы в соответствующий учетный регистр. А он являет собой своеобразный носитель, аккумулирующий основную информацию по сделке. Отталкиваясь от сути регистра, можно выделить несколько классификационных признаков. К примеру, по внешнему облику регистры предстают перед пользователями в виде книг, простых листов и учетных карт.

Исходя из механизмов ведения регистра можно выделить еще 3 группы:

- Хронологические, в которых все произошедшие события указываются со строгим соблюдением временных рамок. То есть сначала нужно указать те операции, которые произошли раньше и так далее. Подобные регистры наиболее сложные, так как в них содержится огромный массив информации, и довольно часто можно не учесть какое-либо действие.

- Систематические, в которых изначально все сделки вносятся в виде экономических показателей. Таким образом, регистры данного типа отображают экономический эффект от свершившихся хозяйственных сделок и анализируют показатели расходов и доходов. Самым ярким примером систематического регистра выступает кассовая книга.

- Комбинированные, которые имеют основополагающие признаки как систематических, так и хронологических регистров.

Что нужно знать о бухгалтерском учете?

Кратко о бухучете можно сказать: «Все имеет свою цену!». Любые операции купли-продажи товаров и услуг, договорные отношения между партнерами, поставщиками и покупателями, трудовые отношения, связанные с учетом рабочего времени и оплатой труда – все можно привести к денежному «знаменателю».

С помощью бухгалтерского учета отражается выполнение различных хозяйственных операций, что отражает деятельность любого предприятия, независимо от формы собственности и вида деятельности.

Совокупность данных бухгалтерии позволяет определить конечный финансовый результат работы, провести анализ и определить перспективы дальнейшей работы для повышения показателей эффективности деятельности.

Порядок оформления первичных документов

Первичным учетным документом оформляется каждый факт хозяйственной жизни: хозяйственная операция, сделка и др. Можно составлять один документ по нескольким связанным фактам хозяйственной жизни. В качестве первичных учетных документов вы можете использовать документы, составленные в процессе деятельности организации. К ним относятся гражданско-правовые договоры с контрагентами, приказы о приеме на работу или об увольнении, кассовые чеки, авансовые отчеты и др

Важно, чтобы эти документы удовлетворяли всем требованиям к содержанию и оформлению первичных учетных документов. Формы первичных учетных документов, применяемые в организации, определяет руководитель

Ему представляет эти формы должностное лицо, на которое возложено ведение бухгалтерского учета. Формы первичных учетных документов вы можете разработать самостоятельно или использовать унифицированные. Составьте первичный учетный документ при совершении факта хозяйственной жизни. Если это невозможно — сразу после его окончания. Закон N 402-ФЗ требует составлять первичный документ под каждый факт хозяйственной жизни. Но ФСБУ 27/2021 уточнил эти правила:

- Одним первичным учетным документом теперь можно оформить несколько связанных фактов хозяйственной жизни.

- Некоторые операции разрешено отражать в первичном документе не в момент их совершения, а с определенной периодичностью, например, за сутки, неделю, месяц, квартал.

Речь идет о двух видах таких операций:

- длящиеся — начисление процентов, амортизация активов, изменение стоимости активов и обязательств и т.п.;

- повторяющиеся — поставка товара, продукции партиями в разные даты по одному долгосрочному договору и т.п.

В этом случае периодичность составления первичных учетных документов определяется организацией исходя из существа факта хозяйственной жизни и требования рациональности и фиксируется в учетной политике. Первичный учетный документ для таких операций надо составлять на отчетную дату. Кстати, ранее подобный порядок допускался при реализации товаров, продукции, работ, услуг с применением ККТ. Обязательными являются формы первичных учетных документов, утвержденные уполномоченными органами в соответствии с законодательством. В их числе некоторые формы учета кассовых операций и транспортная накладная.

Требования к содержанию и оформлению первичных учетных документов

Пункт 2 статьи 9 Закона от 06.12.2011 N 402-ФЗ предусматривает всего семь обязательных реквизитов первичного документа:

- наименование документа;

- дата его составления;

- наименование составившей документ организации;

- содержание факта хозяйственной жизни: сделки, события или операции;

- величина натурального или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- должность лица (лиц), совершившего сделку (операцию) и ответственного за оформление сделки, либо ответственного за оформление свершившегося события;

- Ф.И.О. и подпись ответственного лица (лиц).

Перечень лиц, которые вправе подписывать первичные учетные документы, устанавливает руководитель организации. Составить первичный учетный документ вы можете как в бумажной, так и в электронной форме. Если вы создаете документы на бумажном носителе, записи в них производите средствами, которые обеспечивают сохранность записей в течение установленного срока хранения документов. Это могут быть чернила, шариковая ручка. При составлении документов в электронном виде необходимо обеспечить возможность изготовления их копий на бумажном носителе. Электронные документы подписывайте электронной подписью с учетом требований Закона об электронной подписи. Виды электронных подписей согласуйте с другими участниками электронного взаимодействия. В общем случае первичные учетные документы составляются на русском языке. Документ на иностранном языке должен содержать построчный перевод на русский язык. Исключение — ситуация, когда организация ведет деятельность в иностранном государстве и по его законодательству документы составляются на ее языке. В этом случае построчно переводится только регистр. Своевременно оформить первичные учетные документы, передать их в установленные сроки для отражения в бухгалтерском учете, обеспечить достоверность содержащихся в них данных должны те, кто составил и подписал данные документы. За несоблюдение названных требований организацию и ее руководителя могут привлечь к ответственности.

Для чего нужна первичка

Любой факт хозяйственной жизни должен регистрироваться в первичном учётном документе. Это требование закреплено в статье 9 закона «О бухгалтерском учёте» № 402-ФЗ. Первичный документ нужно составить в момент совершения операции или непосредственно после её окончания.

Когда налоговики или аудиторы будут проверять отчётность, они прежде всего убедятся, есть ли первичный документ на каждую операцию. Нет документа — нет хозяйственной операции, а значит отчётность составлена неправильно и налоги посчитаны неверно.

Для каждого типа операции применяются свои первичные документы. Например, оказанные услуги обычно фиксируются в акте об оказании услуг, продажа товаров — в накладной, поступление денег — в приходном кассовом ордере, а списание материалов в производство — в требовании-накладной. Все эти документы нужно хранить и предъявлять контролёрам по их требованию.

Классификация

Виды первичных документов в бухгалтерском учетов довольно разнообразны и прежде всего зависят от конкретной цели использования документа в обозримом будущем. Однако самый популярный классификационный признак заключается в разделении первичной документации на внутреннюю и внешнюю.

Внутренний документ является собственностью компании и выпускается ею для разрешения определенных вопросов. Он составляется специалистами фирмы и распространяет свое действие исключительно в пределах юрисдикции данной фирмы. Таким образом, указанная категория состоит из тех документов, которые необходимы для эффективного ведения хозяйственной деятельности в рамках одной компании. В то же время, если документ поступает на фирму со стороны или же составляется специалистами компании и впоследствии передается другим юрлицам (налоговым органам, клиентам и т. д.), то он будет признан как внешний.

В свою очередь, внутренние документы также имеют свои классификационные признаки, которые дают возможность сгруппировать их в три категории:

- Распорядительные (организационные). В них указывается информация, которая должна быть донесена до ведома сотрудников компании, структурных подразделений и филиалов и их руководителей. При их помощи компания отдает определенные распоряжения, которые должны будут тщательно выполняться. К данной группе можно отнести разнообразные приказы, распоряжения и многое другое.

- Исполнительные (оправдательные), в которых изначально отображаются факты, подтверждающие проведение определенных операций хозяйственного назначения и их завершение.

- Документы бухгалтерского оформления. Данная категория является обобщающей и нужна для систематизации сведений, содержащихся в других бумагах и их дальнейшего сбора в единый документ.

При определенных обстоятельствах документация также может быть комбинированной. В данную группу можно отнести те бумаги, которые могут одновременно содержать в себе ключевые признаки организационной и оправдательной документации. Самыми яркими примерами здесь являются различные кассовые ордера, требования, авансовая отчетность и многое другое.

Общее

ФСБУ 27/2021 распространяется на все экономические субъекты, кроме бюджетной сферы (предыдущее – пока еще действующее – положение 105 времен СССР, не касается банков). ФСБУ установлены требования только к первичным учетным документам и регистрам бухчета (пока что подобные требования есть также и к бухотчетам и балансам). Действие стандарта не распространяется на бухгалтерскую (финансовую) отчетность.

Определен термин «дата составления первичного учетного документа» – дата подписания документа лицом, совершившим сделку, операцию и ответственным за ее оформление, либо лицом, ответственным за оформление события. Согласно стандарту дата составления может отличаться от даты совершения факта хозяйственной жизни. Однако нельзя забывать про требование закона о бухучете, согласно которому первичка должна быть составлена при совершении факта, а если это невозможно – непосредственно после его окончания. При различии дат в первичке указываются обе даты.