- Продажа недвижимости на УСН: торопиться надо медленно

- Как учесть ОС на УСН для списания в расходы

- ОС поступило до УСН

- Налоговый учет основных средств у ип

- Оприходование

- Сервера и комплектующие в наличии

- Списание основных средств при УСН: создание комиссии

- Бухгалтерский учет ОС на УСН

- Покупка ОС, требующего доработки

- Продажа ОС «упрощенцем»

- Объект налогообложения при УСН и ставки налога

- Продажа ОС

- Пример (продолжение)

- Отражаем доходы от продажи

- Пример

- Что такое основные средства?

- ОС поступило на УСН

- Понятие основных средств

- Продажа ОС физическому лицу

- Срок полезного использования основных средств

- ИП: особенности учета наличных денег

- Когда не выгодно продавать основное средство при УСН?

- Итоги

Продажа недвижимости на УСН: торопиться надо медленно

Почему не стоит спешить с продажей купленного объекта, если компания работает на УСН? Дело в особом способе учета расходов, связанных с приобретением ОС. С одной стороны, он дает возможность более быстрого списания затрат, с другой – ограничивает в сроках выгодной продажи.

Представьте, что было куплено здание в 2019 году ценой в несколько десятков миллионов и успешно списаны все затраты по нему. Так вот, если в 2020 вы решите вдруг его продать, то придется пересчитать налоговую базу 2019-го. По итогу — доплата единого налога и пени. Учитывая многомиллионную цену, выйдет значительная сумма. А еще нужно уплатить налог с продажи (со всей продажной стоимости).

Несправедливо, но это страховка государства от недобросовестных налогоплательщиков. Ведь скоростное списание расходов — своего рода льгота, как амортизационная премия на ОСНО. Если основное средство продано ранее трех лет с момента учета расходов на приобретение (для ОС с СПИ более 15 лет – до истечения 10 лет), то за весь период включения в базу по УСН затрат придется произвести перерасчет. Такое правило установлено кодексом – п. п. 3, пункта 3 статьи 346.16 НК РФ.

Как учесть ОС на УСН для списания в расходы

Чтобы учесть объект ОС в расходах, нужно соблюсти правила его признания в учете и формирования стоимости (которую в дальнейшем и можно будет списать).

Стоимость объекта ОС на упрощенке формируется также как первоначальная стоимость основного средства по правилам бухучета. То есть в стоимость объекта попадают цена покупки (создания) и то, во что обошлись его доставка, сборка, наладка и прочие мероприятия, приводящие объект в состояние, пригодное для эксплуатации.

Не забываем про оплату. Если расходы представляют собой уплату денежных средств – учитываем на дату оплаты. Если обязательства исполнены иначе (например, бартером), принимаем к учету оплату в момент закрытия сделки с обеих сторон.

Если организация применяет упрощенный порядок ведения бухучета, допускается и первоначальную стоимость ОС считать в упрощенном порядке. Напомним основные моменты упрощенного порядка для ОС:

- В стоимость можно включать только прямые траты на покупку объекта или его создание (например, оплату подрядчикам). Остальные затраты (например, на транспортировку или пуско-наладку) можно учитывать сразу в расходах периода, в котором они произведены;

- Скидки, бонусы, льготы, предоставленные поставщиками, можно принимать в доходы периода, когда они получены, не корректируя формируемую стоимость капвложений;

- Если продавец или подрядчик предоставили длительную отсрочку по оплате и проценты в договоре отдельно не указаны – их можно не выделять из договорной стоимости объекта ОС. В капвложения включается вся сумма по договору так, как если бы отсрочки не было.

ОС поступило до УСН

Если момент начала использования ОС пришелся на период до начала работы на упрощенном режиме, когда компания применяла классический основной режим, то списывать стоимость в налоговые расходы нужно немного иным способом.

На 31.12 последнего года работы на традиционном режиме считается налоговая стоимость объекта, называемая остаточной (отнимается амортизация). Полученный показатель вписывается в гр.8 второго раздела Книги доходов и расходов, ведение которой обязательно для каждого «упрощенца».

Далее на порядок отнесения полученной стоимости к расходам при налогообложении УСН влияет установленный для объекта срок использования:

- До 3 л. включительно – вся стоимость, определенная на момент начала работы на УСН, списывается за один год использования. Считается ¼ часть стоимости и включается в расходы в последнее число каждого из 4-ех кварталов года;

- От 3 до 15 л. включительно – в 1-й год списывается 50% стоимости (12,5% в квартал), во 2-ой – 30% (7,5% в квартал), в 3-ий – оставшиеся 20% (5% в квартал);

- От 15 л. – по 10% от стоимости на протяжении 10-ти лет (2,5% в квартал).

Налоговый учет основных средств у ип

В соответствии с ч. 1 ст. 18 Закона № 402-ФЗ обязанные составлять бухгалтерскую (финансовую) отчетность экономические субъекты (за исключением организаций государственного сектора и ЦБ РФ) представляют по одному обязательному экземпляру годовой бухгалтерской (финансовой) отчетности в орган государственной статистики по месту государственной регистрации.

ИП, занимающиеся большинством видов деятельности, для осуществления наличных расчетов обязаны пользоваться кассовыми аппаратами (КА). В Законе № 54-ФЗ от 22.05.2003 приводится исчерпывающий перечень случаев, когда КА можно не использовать. Среди них продажа полиграфической продукции в газетных киосках, продажа школьникам продуктов питания в столовых, торговля на рынке с открытых прилавков и т.д. Причем с 1 июля 2020 года перечень таких субъектов пополнится. Закон № 54-ФЗ от 22.05.2003, новая редакция которого начала действовать с 15 июля 2020 г., обязывает внедрять кассовые аппараты:

Оприходование

На УСН бухгалтерский и налоговый учет основных средств ведут, как правило, организации. Обычно документация формируется в упрощенной форме, поскольку предприятия являются малыми. Индивидуальные предприниматели могут не вести бухгалтерию. Тем не менее определять стоимость ОС им все равно необходимо, так как показатели используются в целях налогообложения.

В бухгалтерском учете при УСН основные средства приходуются по первоначальной стоимости. Если предприниматель ведет сокращенную отчетность, то объекты приходуются:

- По стоимости, формирующейся из цены, указанной поставщиком в сопроводительных документах, и затрат на монтаж – при приобретении ОС.

- По размеру оплаты услуг подрядчику – при создании объекта.

Остальные затраты, которые возникают при приобретении или создании ОС, списываются в прочие издержки.

Если учет основных средств при УСН производится в полном объеме, в состав первоначальной стоимости, кроме указанных выше сумм, входят:

- Проценты по кредиту, если оплата осуществляется заемными средствами.

- Расходы на транспортные услуги.

- Консультационные затраты.

- Сборы и пошлины (таможенные и пр.).

- Прочие расходы. В их числе, например, затраты на командировку для покупки ОС.

Если контрагент (поставщик, подрядчик) выставляет предприятию счет с НДС, налог также включается в стоимость объекта, поскольку хозяйствующие субъекты, использующие УСН, не являются его плательщиками.

Сервера и комплектующие в наличии

- Сервер r730xd dell PowerEdge r730

- Серверная оперативная память ddr3 32gb 16gb 8gb hp

- Жесткий диск SAS hp 146gb 300gb 600gb 900gb 10k

- Сервер hp dl380 g9 e5-2640v3 e5-2660v3

- Cервер HP ML350 gen9 E5-2690v3 e5-2643v3

- Север hp proliant dl360 g7 2cpu x5670 64gb

- Сервер Dell r630 64gb E5-2690v3 E5-2695v3

- Сервер hp dl380 gen9 g9 e5-2643 v3 e5-2690v3

- Сервер hp dl380e g8 20 ядер E5-2470v2

- Сервер hp dl360p g8 dl360 gen8

- Сервер hp dl360 g9 (gen9 ) 64gb E5-2690v3

- 8gb 16gb 32gb ddr3 память для сервера hp Ibm dell

- Жесткий диск hp 146gb 15k sas DP 6g SFF

- Жесткий диск hp 900gb 6g 10k SAS dp hpe

- Nvme диск Intel 8tb новый для сервера

- Сервер ibm lenovo x3650 m4 128gb 7915 AC1

- Полка hp, дисковый массив HP p2000 g3 SAS FC iscsi

Списание основных средств при УСН: создание комиссии

Согласно п. 77 приказа Минфина России от 13.10.2003 № 91н для того, чтобы определить, насколько целесообразно в той или иной ситуации списывать основное средство, приказом руководителя предприятия назначается специальная комиссия. В ее состав входят главбух и должностные лица, отвечающие за сохранность имущественных объектов.

Обязанности членов комиссии:

- осмотр объекта, который предполагается списать;

- определение причины списания;

- установление конкретных лиц, действия или бездействие которых привели к выбытию основного средства;

- решение о целесообразности привлечения виновных к ответственности (в т.ч. материальной);

- решение вопроса об использовании отдельных узлов, деталей, составных частей, материалов выбывающего основного средства, их оценка;

- осуществление контролирующей функции при изъятии из объекта, подлежащего списанию, цветных и драгметаллов, определение их веса, отправка материалов на склад;

- оформление акта списания основного средства.

Бухгалтерский учет ОС на УСН

Необходимость ведения бухучета возникает только у организации. Как правило, на УСН учет ведется в упрощенном виде, так как такие предприятия обычно являются малыми. ИП могут не вести бухгалтерию, однако определить стоимость своих основных средств все равно придется, так как этот показатель используется для налоговых целей.

Объект приходуется в бухгалтерии по стоимости, называемой первоначальной. Если «упрощенец» ведет сокращенный бухучет, то ОС принимается к учету:

- По стоимости, состоящей из цены, указываемой поставщиком в документах, и монтажных затрат – при покупке;

- По стоимости, состоящей из величины оплаты подрядных услуг – при создании ОС силами подрядчика.

Прочие затраты, сопровождающие покупку или постройку основного средства, сразу списываются в прочие расходы.

Если учет ведется в полном объеме, то, помимо указанных затрат, в первоначальную стоимость нужно также включать:

- %-ты по кредиту, если плата производится заемными средствами;

- Транспортные расходы;

- Консультационные расходы;

- Пошлины и сборы различного типа (таможенные, государственные);

- Другие затраты, например, расходы на командировку, цель которой является покупка ОС.

Ввод ОС в эксплуатацию выполняется в тот день, когда он готов к этому, то есть проведены необходимые монтажные, пуско-наладочные, проверочные работы. После окончания всех этих работ может быть посчитана первоначальная стоимость актива.

Дата приходования объекта не зависит от дня передачи документации на госрегистрацию прав собственности, а устанавливается по факту формирования первоначальной стоимости. Данное правило справедливо в отношении тех ОС, по которым нужно пройти процедуру регистрации права владения в государственном органе.

Актив приходуется на основании акта ОС-1, при этом на поступивший объект заполняется карточка инвентарного типа ОС-6.

Покупка ОС, требующего доработки

В случае если объект требует доработки – ремонта, монтажа коммуникаций (водопровод, канализация, электросеть и т.п.) без чего невозможно его нормальное использование по предназначению, то все расходы по доведению здания или помещения до пригодного вида собираются на счете 08. При этом можно:

- Нанять стороннюю организацию. Д 08 К 60,76 – отражен затраты на подрядчиков.

- Выполнить работы собственными силами. Д 08 К 10 – списаны использованные материалы, Д 08 К 70 и Д 08 К 69 – отражена зарплата рабочих, задействованных в работах, и отчисления с нее, Д 08 К 23,25,26 – показаны расходы вспомогательных производств и управления.

Аккумулировав затраты на 08 счете, вы получаете фактически первоначальную стоимость, которую затем переносите на 01 счет для введения объекта в эксплуатацию. Заметьте, при принятии ОС к учету на 01 счете не имеет значения фактическое использование, главное – готовность к работе.

Если несвоевременно отразить перевод в эксплуатацию, можно навлечь на себя проблемы:

- Занижение базы по налогу на имущество. Ранее упрощенцы освобождались от уплаты этого налога, но с 2015 года и они попали под раздачу. Правда изменения коснулись только тех, кто владеет недвижимостью определенного вида, с утвержденной местными властями кадастровой стоимостью. Подробнее в ст. 378.2 НК РФ.

- Искажение остаточной стоимости, влияющей на право применения УСН. Лимит составляет 150 млн в 2019 году, при превышении этого значения организация теряет право на упрощенную систему.

- Неправильное отражение финансового состояния и активов компании. Отсутствие амортизации в БУ искажает реальную картину прибылей и убытков и может повлиять на принятие решений собственниками и распределение дивидендов.

Если основное средство не будет временно использовано и нет желания списывать расходы по нему в НУ и БУ, то требуется соблюсти определенную процедуру. Нужно ввести в эксплуатацию ОС, а затем направить его на консервацию. Для этого необходимо:

- Издать приказ о переводе ОС на консервацию с указанием периода и сопутствующих мероприятий (например, обесточивание здания, перекрытие воды, опечатывание помещений, вынос оборудования и прочее).

- Составить акт. Форма утверждается организацией самостоятельно. В нем перечисляются не только проведенные работы, но и затраты на них, а также указывается конкретная дата перевода объекта в новый статус.

Важно! Перечень затрат по УСН закрытый и определен в статье 346.16 НК. Поскольку в нем отсутствуют расходы на консервацию и последующие обслуживание подобных объектов, то они не включаются в расходы на УСН

Обособить на счете 01 законсервированные ОС на отдельном субсчете.

В БУ такие ОС не амортизируются, если срок их «спячки» более трех месяцев. Естественно на это время приостанавливается и списание в НУ. Налогом на имущество в общем случае они продолжают облагаться, разве что местное законодательство даст освобождение от налогообложения.

Аналогичное правило действует для модернизируемых или реконструируемых ОС (конечно, если при этом они никак не используются). Только срок их временного выбытия из строя должен быть уже не 3, а 12 месяцев.

Продажа ОС «упрощенцем»

В отдельных случаях при продаже основных средств учтенные расходы придется восстановить. Это необходимо сделать, если ОС реализуется:

- до истечения 3 лет с момента учета расходов на его приобретение (для ОС со сроком полезного использования до 15 лет);

- до истечения 10 лет с момента приобретения (для основных средств со сроком полезного использования свыше 15 лет).

При этом производится пересчет налоговой базы по единому налогу за весь период пользования такими основными средствами — с момента их учета в составе расходов до даты реализации (передачи) с учетом положений главы 25 НК РФ. Иными словами, из налоговой базы надо удалить расходы, учтенные по правилам УСН, и включить в нее амортизацию, рассчитанную по правилам налога на прибыль (письма Минфина России от 11.04.2016 № 03-03-06/3/20413, от 14.04.2014 № 03-11-06/2/16837).

Если вы используете линейный метод начисления амортизации, вы можете перепроверить правильность своих расчетов с помощью экспертов КонсультантПлюс. Получите пробный бесплатный доступ к К+ и переходите к расчетному примеру.

Дополнительная сумма налога уплачивается в бюджет вместе с пенями (п. 3 ст. 346.16 НК РФ), за соответствующие периоды подаются уточненные декларации.

Объект налогообложения при УСН и ставки налога

Налоговый кодекс в этом случае предлагает два объекта налогообложения — «доходы» и «доходы минус расходы». Выбор осуществляется при подаче в ФНС заявления о применении упрощенной системы налогообложения. Сменить объект налогообложения на другой можно будет только с начала следующего налогового периода (календарный год), подав новое заявление.

От выбранной налоговой базы зависит ставка налога. Для УСН с объектом налогообложения «доходы» ставка составляет 6 % с правом субъектов РФ устанавливать на своей территории ставку от 1 до 6 %.

Для «доходы минус расходы» ставка налога составляет 15 % с возможностью понижения региональным законодательством до 5 %.

Субъекты РФ в своем законодательстве могут установить нулевую ставку для вновь зарегистрированных хозяйственных субъектов, осуществляющих деятельность в производственной, научной, социальной сферах или в области оказания бытовых услуг населению.

Продажа ОС

Продажа основных средств организация — ситуация весьма распространенная. В программах «1С» существует специальный документ Передача ОС, заполняемый как раз при продаже основных средств. При проведении этого документа сначала списывается накопленная амортизация по ОС, затем — его остаточная стоимость.

Что же касается налогового учета, то здесь есть очень важный аспект. Согласно пункту 3 статьи 346 НК РФ «в случае реализации (передачи) приобретенных (сооруженных, изготовленных, созданных самим налогоплательщиком) основных средств и нематериальных активов до истечения трех лет с момента учета расходов на их приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение, а также создание самим налогоплательщиком) в составе расходов в соответствии с настоящей главой (в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет — до истечения 10 лет с момента их приобретения (сооружения, изготовления, создания самим налогоплательщиком) налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами и нематериальными активами с момента их учета в составе расходов на приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение, а также создание самим налогоплательщиком) до даты реализации (передачи) с учетом положений главы 25 настоящего Кодекса и уплатить дополнительную сумму налога и пени».

Например, если мы в 2010 году приобрели компьютер за 25 000 руб., имеющий срок полезного использования 3 года, приняли его к налоговому учету (т.е. признали расходы по нему), а потом решили продать ранее, чем через 3 года с момента учета расходов на его приобретение, то мы должны сторнировать из налоговой базы суммы понесенных расходов на его приобретение, ввод в эксплуатацию, и модернизацию. Затем — пересчитать налоговую базу за 2010 год (в котором были признаны расходы по данному ОС), при необходимости, доплатить налог, применяемый при УСН, и, к сожалению, начислить пени.

Причем если этот компьютер за 25 000 руб. продадут в 2011 году, то бухгалтеру после заполнения документа Передача ОС достаточно вручную пересчитать налоговую базу за 2010 год, доплатить налог и пени и подать в налоговую инспекцию корректирующую декларацию УСН. Вносить какие-либо изменения в КУДР за 2010 год уже не нужно. Как правило, несмотря на необходимость проведения «ручных» расчетов, все эти действия бухгалтерам понятны и проблем не вызывают. Гораздо больше вопросов вызывают случаи, когда ОС продают в том же году, что и купили: «ОС продано, а программа продолжает ежеквартально списывать расходы по нему в налоговом учете!» — недоумевают пользователи.

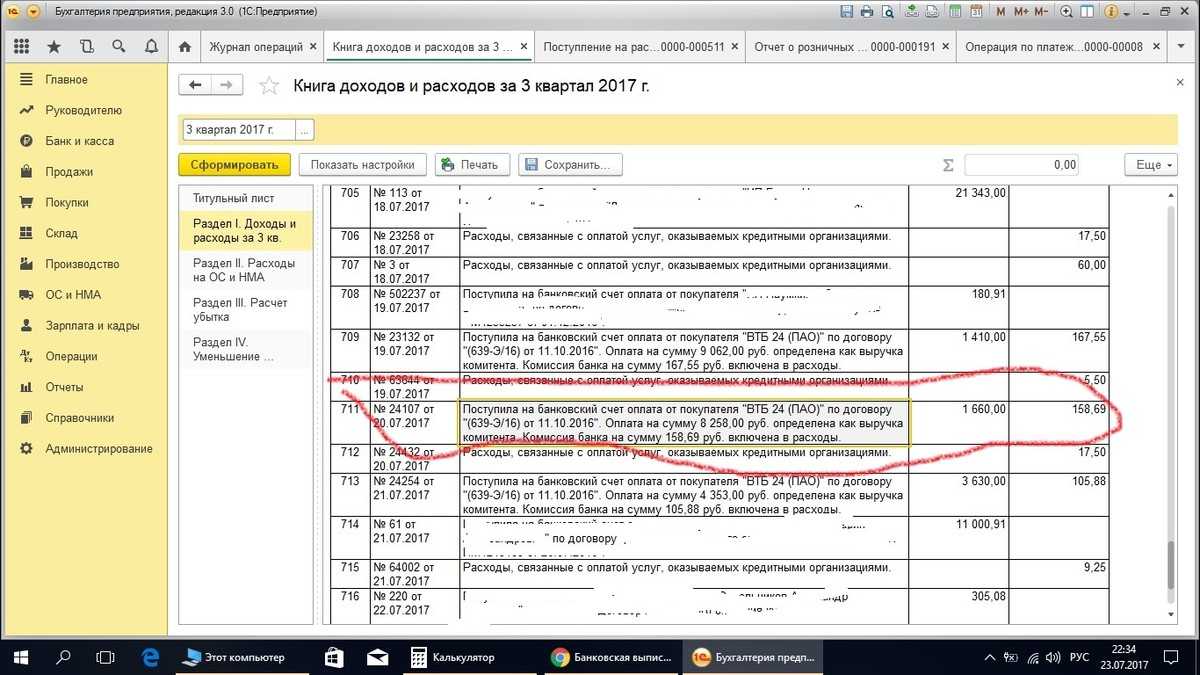

Пример (продолжение)

Чтобы правильно отразить в программе данную ситуацию необходимо:

- Убедиться, что все предшествующие месяцы в программе закрыты (чтобы правильно определилась остаточная стоимость ОС).

- Заполнить документ Передача ОС и провести его (рис. 9).

Рис. 9. Переда ОС покупателю

- В результате первых двух шагов ОС будет снято с учета, но расходы по нему в НУ все еще будут автоматически списываться последним числом каждого квартала. Нам нужно сторнировать их. Для этого нужно в главном меню Операции выбрать вид операции Записи книги учета доходов и расходов УСН, и добавить новую запись. Параллельно нужно открыть саму Книгу учета доходов и расходов УСН и найти там те записи списания расходов по ОС, на которые мы утратили право в связи с его продажей. Теперь наша задача — вручную продублировать в КУДР все эти записи — но со знаком «-«, как показано на рис. 10. Сторнировать надо как записи раздела I «Доходы и расходы», так и раздела II «Расчет расходов на приобретение ОС».

Рис. 10. Сторнирование расходов на приобретение и модернизацию ОС в книге учета доходов и расходов при продаже ОС

- Аналогично сторнирование расходов нужно выполнить за все кварталы, в которых признавались расходы на продаваемое ОС.

- Из-за увеличения налоговой базы, возможно, потребуется рассчитать и заплатить пени по налогу, применяемому при УСН. Расчет делается вручную, так как в программе эта операция не автоматизирована.

Отражаем доходы от продажи

Как и при продаже любого имущества, при реализации основного средства необходимо отразить доходы. Поэтому далее рассмотрим порядок учета доходов в зависимости от применяемого коммерсантом налогового режима.

Общий режим налогообложения. Индивидуальные предприниматели, работающие на общем режиме, являются плательщиками НДС. Соответственно если вы не получили освобождение от уплаты НДС согласно статье 145 НК РФ, то при продаже основного средства нужно:

- включить в продажную цену имущества НДС;

- выписать и выдать покупателю счет-фактуру;

- на дату отгрузки имущества начислить сумму НДС и сделать запись в книге продаж.

Далее независимо от того, освобождены вы от уплаты НДС или нет, вам нужно учесть доходы от продажи в налоговой базе по НДФЛ. Запись в Книге учета доходов, расходов и хозяйственных операций на сумму, равную продажной стоимости основного средства без НДС, необходимо сделать в день поступления денежных средств от покупателя (подп. 1 п. 1 ст. 223 НК РФ).

Упрощенная система и система налогообложения в виде ЕСХН. Предприниматели, перешедшие на «упрощенку» или уплату ЕСХН, не являются плательщиками НДС при реализации имущества (п. 3 ст. 346.11 и п. 3 ст. 346.1 НК РФ). Поэтому включать данный налог в продажную стоимость и выписывать счета-фактуры вам не нужно.

Перейдем к отражению доходов. И при упрощенной системе, и при уплате ЕСХН в налоговой базе следует отражать доходы от реализации, определяемые в соответствии со статьей 249 НК РФ (п. 1 ст. 346.15 и п. 1 ст. 346.5 НК РФ). Доходом от реализации является сумма всех поступлений от покупателей, связанных с продажей имущества. Поэтому на дату получения денежных средств от покупателя необходимо сделать запись в Книге учета доходов и расходов (п. 1 ст. 346.5 и п. 1 ст. 346.17 НК РФ). В доходы включается вся продажная стоимость основного средства, то есть сумма, полученная от покупателя.

Патентная система налогообложения. Стоимость патента не зависит от реальных доходов предпринимателя. Однако вам также нужно записывать свои доходы в Книгу учета доходов (п. 1 ст. 346.53 НК РФ). Запись в Книге учета доходов следует делать на дату получения денежных средств от покупателя. При этом в графе 4 Книги учета доходов необходимо указать перечисленную вам покупателем сумму.

Система налогообложения в виде ЕНВД. Индивидуальные предприниматели, уплачивающие ЕНВД, налоговый учет фактических доходов и расходов не ведут. Однако напомним, что на «вмененку» переводится не весь бизнес предпринимателя, а лишь отдельные виды деятельности, подпадающие под уплату единого налога. А продажа основного средства не относится к видам деятельности, облагаемым ЕНВД (п. 2 ст. 346.26 НК РФ). Поэтому в отношении доходов и расходов от реализации данного имущества вам придется применять иной режим налогообложения.

Если ранее вы подавали заявление о переходе на УСН, доходы и расходы (если вы выбрали объект доходы минус расходы, если нет, то только доходы) будут облагаться налогом при УСН. Если заявление о переходе на УСН вы не подавали, вам придется уплачивать налоги в рамках общего режима. То есть выполнять все формальности, связанные с НДС (об этом было сказано ранее), и включать стоимость имущества (без НДС) в налоговую базу по НДФЛ.

ПРИМЕР 1. Предприниматель Е.И. Скворцов занимается розничной торговлей через магазин с площадью торгового зала 125 кв. м и уплачивает с доходов от данного вида деятельности ЕНВД. В январе 2013 года ИП приобрел морозильное оборудование стоимостью 42 000 руб. Однако в эксплуатацию морозильник не вводился. 5 сентября 2013 года ИП продал оборудование за 43 000 руб. сторонней организации. В тот же день деньги от продажи поступили на его расчетный счет. Как отразить эту операцию, если при регистрации ИП подал заявление на применение УСН с объектом налогообложения доходы.

В данном случае предприниматель уплачивает ЕНВД с доходов от розничной торговли. Однако продажа морозильника юридическому лицу к «вмененной» розничной торговле не относится. Поэтому с доходов от такой операции он должен уплатить налог при УСН, так как перешел на этот режим со дня регистрации.

Следовательно, на дату поступления денежных средств, то есть 5 сентября 2013 года, предприниматель отразит доходы от продажи морозильника в сумме 43 000 руб. в Книге учета доходов и расходов предпринимателей на УСН. По окончании отчетного периода — 9 месяцев 2013 года предпринимателю нужно будет заплатить налог при УСН. С доходов от продажи морозильника сумма налога составит 2580 руб. (43 000 руб. × 6%).

Пример

В 2016г. нужно учесть в расходах только половину стоимости 80 000 руб. – 50% от 160 000 руб.

Указанная величина делится на четыре одинаковые части, каждая списывается на последний день квартала:

- 20 000 – 31.03.16;

- 20 000 – 30.06.16:

- 20 000 – 30.09.16;

- 20 000 – 31.12.16.

В 2017г. списанию подлежит 48 000 руб. – 30% от 160 000 руб.

В 2020г. списанию подлежит остаток стоимости – 32 000 руб. – 20% от 160 000 руб. (по 8 000 руб. каждый квартал).

Допустим, предприятие в 2016 г. перешло с ОСНО на УСН, и на момент перехода у него был станок, остаточная стоимость которого на конец декабря 2015 г. составила 160 тыс. р. Срок использования оборудования – 5 лет.

В 2016 г. учитывается в расходах только 50 % от стоимости – 80 тыс. р. Эту величину нужно разделить на 4 равные части. Каждая из них – 20 тыс. р. – списывается в последний день соответствующего квартала.

В 2017 г. в расходы будет перенесено 48 тыс. р. – 30 % от остаточной цены. Эту сумму также следует поделить на 4 равные части (12 тыс. р.). В 2018 г. списываться будет 32 тыс. р. Это 20 % от остаточной ст-ти. Сумму также делят на 4 части и списывают в конце каждого квартала по 8 тыс. руб.

Что такое основные средства?

У любой компании есть основные средства, которые приобретаются не для продажи, а для собственных нужд компании и используются для того, чтобы, например, произвести и реализовать товары (предоставить услуги) или же организовать работы на производстве. Средство может называться основным, если его стоимость превышает 40 тысяч рублей и служит оно как минимум 1 год. В настоящее время утвержден список тех предметов и услуг, которые закон позволяет отнести к основным средствам:

-

здания;

-

оборудование;

- измерительные установки;

-

транспорт и др.

У каждого предпринимателя (организации, компании) есть право покупку, ремонт, замену этих предметов отнести к расходам, и тем самым уменьшить налоговую базу, когда подойдет время платить налоги. Но при условии, что они (предметы) будут находиться в собственности у предпринимателя.

ОС поступило на УСН

В налоговых целях ОС принимается по стоимости, называемой первоначальной, которая считается таким же образом, как и в бухгалтерских целях.

Данная стоимость переносится в налоговые расходы одинаковыми частями на протяжении текущего года поступления в последнюю дату каждого из 4-ех кварталов..

В зависимости от квартала приходования актива расходы будут списываться следующим образом:

- 1кв. – по ¼ стоимости на конец 1кв., 6, 9 и 12 мес.;

- 2 кв. – по 1/3 стоимости на конец 6, 9 и 12 мес.;

- 3 кв. – по ½ стоимости на конец 9 и 12 мес.;

- 4 кв. – общей суммой на конец года.

Пример

Компания на УСН приобрела ОС в виде станка за 150 тыс.руб., оплата перечислена в январе 2021г., актив начал использоваться в следующем месяце.

Компания в течение 2021г. полностью спишет 150 000 в таком порядке:

- 30.06.16 – 50 000;

- 30.09.16 – 50 000;

- 31.12.16 – 50 000.

Понятие основных средств

К такому понятию относятся объекты, отвечающие следующим критериям:

- Имущество не потребляется сразу, а используется более одного года;

- Цель эксплуатации – получение прибыли;

- Объект должен быть амортизируемым (актуально для налоговых целей);

- Стоимость при поступлении должна превышать установленный лимит (для бухучета – лимит определяется учетной политикой, но не меньше 40000 руб., для налогового – не меньше 100000 руб.).

Расходы на приобретение таких активов, а также на их улучшение, реконструкцию, дооборудование, ремонт при налогообложении УСН уменьшают базу, то есть включаются в ее расходную часть.

Продажа ОС физическому лицу

Организация продает объект, а покупателем выступает частное лицо. В такой ситуации появляется одна трудность: независимо от того как физик оплатит покупку (наличными или через банк) пробивается чек онлайн-кассы. Организация, не использующая кассу, вынуждена ради одной операции ее приобрести.

Обратите внимание! Даже если по распоряжению физического лица оплату произвести на расчетный счет другой организации, то обязанность по использованию кассы сохраняется, ведь покупателем все равно остается физик. Несколько выходов все же есть:

Несколько выходов все же есть:

- Перепродать недвижимость другой компании, которая владеет кассой, она уже от своего имени проведет сделку. Но это процесс трудоемкий и, вероятно, выльется для физика в дополнительные расходы.

- Физическое лицо регистрируется в качестве ИП и покупает здание уже в статусе предпринимателя, тогда при безналичном перечислении средств касса не нужна. Затраты тоже будут, но небольшие, хотя и здесь понадобится подготовка документов, сдача отчетов. После этого ИП снимается с регистрации.

Подобный ход, правда, может вызвать вопросы инспекции, к тому же ФНС считает, что раз приобретение оплачено со счёта ИП, то оно предназначено для предпринимательской деятельности. Это несмотря на право предпринимателя оплачивать любые покупки, в том числе и личные со счёта.

Арендовать онлайн-кассу (не запрещается) и провести сделку. Здесь тоже будут расходы – фискальный накопитель покупается на определенный срок и его невозможно перепрограммировать для работы другой организации. Стоимость накопителя начинается примерно от 7 тысяч (самые дешевые, все зависит еще и от модели кассы). Но это самый экономичный и разумный вариант.

Если вы собираетесь купить недвижимость для дальнейшей перепродажи, то для вашей компании она является товаром. Нужно учитывать ее на счете 41. Ошибку в этой операции иногда совершают начинающие бухгалтера. При оформлении сделки в отношении товара действуют обычные правила продажи. Если покупатель захочет получить акт ОС-1, укажите ему на то, что для вас объект не относится к ОС. Конечно, это прямо прописывается в договоре – совершается продажа основного средства или товара.

Срок полезного использования основных средств

Принятый объект должен амортизироваться ежемесячно путем списания отчислений, называемых амортизационными, на протяжении периода, устанавливаемого для объекта в качестве срока полезного использования.

Этот срок обычно берется из Классификации ОС с разбивкой по амортизационным группам. Для каждой группы устанавливается диапазон желательного периода эксплуатации, из которого и берется срок полезного использования. Не запрещено устанавливать и иной временной отрезок, если того желает «упрощенец».

Срок прописывается в инвентарной карточке наряду с выбранным способом начисления амортизации.

ИП: особенности учета наличных денег

Важно правильно оформлять и сохранять все документы, связанные с покупкой ТМЦ, поскольку именно такие операции проверяются сотрудниками ФНС особенно тщательно. Кроме того, при проверке налоговики могут провести инвентаризацию имущества ИП и восстановить картину движения продукции, исходя из документации о ее покупке и продаже

И если они найдут какие-то нестыковки, то имеют полное право оштрафовать предпринимателя, и вот тут ему потребуются документы учета товарно-материальных ценностей, чтобы доказать налоговикам свою невиновность.

Рекомендуем прочесть: Когда выдают субсидии молодым семьям

Так же как и в случае с товарами, вести бухгалтерский учет основных средств у ИП не нужно. Но для целей расчета налогов потребуется фиксировать их приход и продажу (если таковая имела место), а также рассчитывать амортизацию. При УСН 15% и ОСНО стоимость используемого в профессиональной деятельности основного средства записывается в расходную часть КУДИР путем начисления амортизации. Все неоднозначные моменты в методике расчета амортизации должны быть прописаны в учетной политике ИП.

Когда не выгодно продавать основное средство при УСН?

В соответствии со статьей 346.16 НК основные средства при УСН со сроком полезного использования до 15 лет, находившиеся в собственности перед продажей менее 3-х лет, невыгодны в плане реализации. Причина тому – обязанность налогоплательщика пересчитать налоговую базу по упрощенному налогу и убрать из расходов затраты на это имущество.

Это же правило касается реализации основных средств со сроком полезного использования свыше 15 лет, которые использовали в предпринимательской деятельности менее 10 лет.

Но в составе расходов можно оставить суммы начисленной амортизации в налоговом учете за период эксплуатации ОС. После этого необходимо пересчитать базу по УСН. Полученную недоимку по налогу перечисляют в бюджет. Также нужно не забыть про пени. Их рассчитывают, начиная со следующего дня, когда нужно было заплатить налог, по день перечисления недоимки.

И, последнее, при реализации основных средств при УСН после перерасчета налоговой базы при необходимости подают уточненную декларацию в налоговую инспекцию.

Основные средства при УСН невозможно учитывать без компьютерной программы, собственно, работа бухгалтера немыслима без средств автоматизации. Однако как бы не развивались компьютерные программы, труд бухгалтера легче не становится. Даже наоборот, приходится помимо бухучета и перманентных изменений законодательства ещё и учиться работе с бухгалтерскими программами, время от времени настраивать и перенастраивать, обновлять и т.п. В целом, мало кто верит, что прогресс действительно что-то меняет. Но для бухгалтеров подлинным прогрессом стало появление онлайн-бухгалтерии от компании СКБ Контур, она лишена тех недостатков, которые казались многие годы неизменными и фатальными, очень многие расчеты сервис делает автоматически, многие безнадежно безнадежные рутинные процессы оказались автоматизированными. Если вы ведете предприятие на УСН или другой налоговой системе, то вам будет очень просто сравнить работу обычной программы с онлайн-бухгалтерией, в частности, можно выгрузить инфобазу из 1С и поработать с ней в Контур Бухгалтерии, первые полмесяца после регистрации можно пользоваться абсолютно всеми возможностями кроме, естественно, отправки отчетности онлайн. Отчетность можно сдать только с цифровой подписью, это во-первых, а во-вторых, у цифровой подписи должна быть соответствующая сфера применения. Помимо полумесяца для знакомства можно сразу же, на всякий случай, ввести промокод Контур Бухгалтерии для получения квартала в подарок по одноименной акции — промокод 1240. Система его запомнит, если Бухгалтерия Контур вам подойдёт, вы решите с ней поработать, то любой приобретенный тариф продлится на целых 3 месяца. Такой вот щедрый приветственный подарок Регистрация :

Итоги

Каких либо изменений в учете основных средств в 2021 году пока не произошло и на 2021 год не планируется. По-прежнему учесть стоимость основных средств в расходах по УСН можно только при применении объекта налогообложения «доходы минус расходы». Порядок признания затрат на основные средства в расходах зависит от периода их приобретения, а для объектов, приобретенных до перехода на УСН, – от срока полезного использования. Реализуя ранее установленного срока учтенные в расходах по УСН основные средства, нужно помнить о необходимости перерасчета налога, подачи уточненных деклараций и уплате пени с возникающей недоимки.

- Приказ Минфина России от 30.03.2001 N 26н

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.