- Пример расчета налога УСН доходы 6%

- Авансовый платеж за первый квартал

- Авансовый платеж за шесть месяцев

- «Серый номинал»

- Игра на понижение

- Плюсы пропорциональной системы налогообложения

- Номинальная заработная плата: понятие и виды

- Что такое пропорциональная система налогов

- Номинальная заработная плата

- Реальная заработная плата

- Пример расчета упомянутых значений

- Нюансы расчета и признания «вычетов» в виде страховых взносов, уплаченных за себя

- Какие налоги являются пропорциональными

- Особенности взимания сборов пропорционально

- Как учесть разницу между реальным и минимальным налогом

- Как минимальный налог указывается в декларации

- Косвенные налоги — что это такое простыми словами

- Минимальный налог и авансовые платежи

- Налоговый период

- Сравнение особенностей различных типов налогов

- Налоговый учет

- Формула для расчета минимального налога 2020

- Выход на минимальный налог

- Формы номинальной заработной платы

- Сроки уплаты

- Виды окладов в ТК РФ и НК РФ

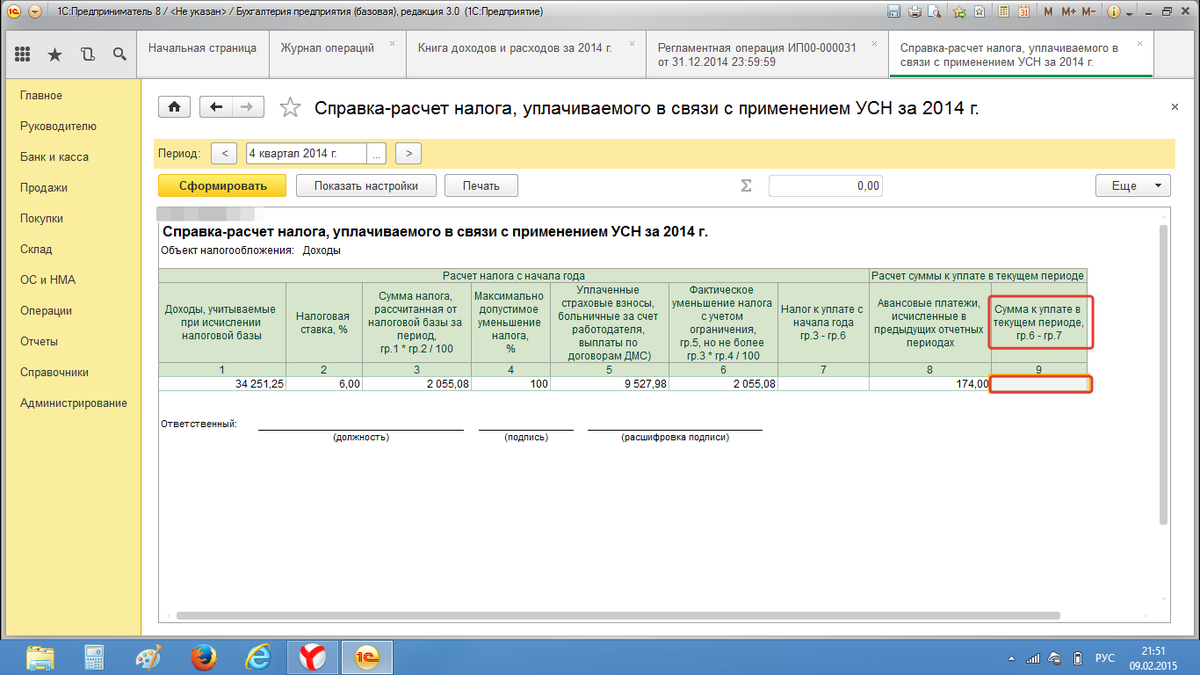

Пример расчета налога УСН доходы 6%

Приведу пример расчета авансовых платежей на УСН доходы 6% без наемных работников:

Авансовый платеж за первый квартал

1. Допустим, ваш доход за январь, февраль, март, т. е.за 1 квартал текущего года составил 500 000 руб. 500 000×6% = 30 000 рублей.

2. Определяем размер вычета (это ваши взносы, которые вы должны были уплатить в течение первого квартала 2019 года):

- на обязательное пенсионное страхование 7 338,50 рублей;

- на обязательное медицинское страхование 1 721 рубль.

Итого ваш вычет за 1 квартал 2019 года составит 9 059,50 рублей.

3. 30 000 — 9 059,50 = 20 940,50 рублей. Это и есть сумма, которая называется авансовый платеж за первый квартал 2019 года.

Авансовый платеж за шесть месяцев

A. Суммируете доход за первый квартал (500 000) с доходом за второй квартал, допустим, он равен 400 000 рублей. 500 000 + 400 000 = 900 000×6% = 54 000 рублей.

B. Определяете размер вычета (это платежи в фонды за два квартала 18 119 плюс авансовый платеж за первый квартал 20 940,50 рублей). Получается вычет 39 059,50 рублей.

C. 54 000 — 39 059,50 = 14 940,50 рублей — сумма авансового платежа в налоговую за первое полугодие.

Аналогично рассчитывается авансовый платеж за девять месяцев и за год. Не забывайте только уплачивать поквартально взносы пенсионное и медицинское страхование, и тогда у вас будет право вычитывать эти суммы из авансовых квартальных платежей налога в ФНС.

Поясним значение цифр 1 721 рублей и 7 338,50 рублей, указанные п.2 Примера. В 2019 году фиксированные взносы, подлежащие оплате на пенсионное и медицинское страхование определены конкретными цифрами, в отличие от предыдущих лет, когда взносы рассчитывались на основании МРОТ.

В 2019 году определен следующий размер фиксированных взносов ИП за себя:

- на пенсионное страхование определен размер 29 354 рублей (при годовом доходе менее 300 000 рублей),

- на медицинское страхование – 6 884 рубля.

Если разбить эти суммы на равные части для равномерной оплаты поквартально, то получим 1 721 рублей и 7 338,50 рублей. Хотя на свое усмотрение вы можете оплачивать взносы необязательно равными частями.

В 2020 году размеры фиксированных взносов для ИП за себя, при доходе менее 300 000 рублей составляют:

- на пенсионное страхование – 32 448 рублей;

- на медицинское страхование – 8 426 рублей.

При доходе свыше 300 000 рублей в 2019 и 2020 годах, ИП должен дополнительно к фиксированным взносам перечислить в ИФНС 1% от разницы между годовым доходом и 300 000 рублей. Срок перечисления дополнительного платежа на пенсионное страхование за 2019 и 2020 года – до 1 июля 2020 и до 1 июля 2021 года, соответственно.

Если у вас есть наемные работники, то взносы, уплачиваемые за них, также идут на уменьшение платежей УСН, но по другому правилу. Например:

- Доход за 1 квартал составил 500 000 рублей. Налог, исходя из налоговой ставки 6%, будет 500 000 х 6% = 30 000 рублей.

- Вы уплатили фиксированные взносы за себя в течение 1 квартала в размере 7 338,50 + 1 721 рублей, а также взносы за наемных работников в размере 15 000 рублей.

- Несмотря на то, что общая сумма взносов составила 7 338,50 + 1 721 + 15 000 = 24 059,50 рублей, уменьшить налог вы можете только на 50% суммы рассчитанного налога: 30 000 х 50% = 15 000 рублей.

- Авансовый платеж за 1 квартал для ИП с наемными работниками составит 15 000 рублей.

- В отличии от ИП без наемных работников, ИП с наемными работниками может уменьшать налог УСН не более чем на 50% от суммы рассчитанного налога (п.3.1 статья 346.21 НК РФ).

«Серый номинал»

Поскольку налоговое бремя привязано к номинальной заработной плате, у работодателя всегда возникает соблазн установить ее как можно ниже, вплоть до минимальной заработной платы. Для компенсации образовавшегося разрыва между номинальной и реальной заработной платой выплачивать работникам дополнительные средства вне бухгалтерского учета или в иной форме.

Такие схемы вредны для государства и по возможности отслеживаются и пресекаются. Если фонд заработной платы подозрительно занижен и его номиналы слишком далеки от реальных, регуляторы обязательно заинтересуются этой ситуацией. Фискальная проверка и разъяснения, а возможно, и более серьезные меры неизбежны.

Игра на понижение

К концу налогового периода все субъекты хозяйствования, которые законно применяют УСН с объектом “доходы за вычетом расходов” (далее – УСН Д-Р), обязаны рассчитывать сумму наименьшего налога. При этом согласно ст. 346.19 НК РФ за налоговый период принимают календарный год.

Сразу обратите внимание: минимальный налог рассчитывают лишь упрощенцы с объектом «доходы минус расходы». Если компания или ИП платят этот налог только с доходов, то необходимости определять налоговый минимум просто нет по объективным причинам

Какие-никакие, а доходы всегда есть.

Если компания или коммерсант на УСН с объектом «доходы» рассчитают подозрительно маленькую сумму налога к уплате в бюджет, данный факт непременно заинтересует налоговиков. Для них это сразу «маячок», что часть прибыли сокрыта от государства.

Плюсы пропорциональной системы налогообложения

Затрагивая тему плюсов системы, следует отталкиваться как раз от того, почему она эффективна. Поэтому плюсы будут разделены на две группы: плюсы пропорциональной системы относительно налогоплательщика и плюсы пропорциональной системы налогообложения относительно государства.

Итак, плюсы системы для простого человека-в чем они заключаются?

- Как уже было сказано ранее, пропорциональная система приносит собой относительное равенство, то есть лицо, занимающее какую-то высокую должность будет платить тот же самый процент, что и рядовой сотрудник. Хотя стоит отметить то, что в зависимости от уровня дохода кому-то будет платить легче, кому-то труднее. В данном аспекте прогрессивная система, как считают ее сторонники, лучше. Это обусловлено тем, что иногда налог отменяется, если уровень заработка близок к критической отметке, либо по каким-то другим веским причинам.

- Всеобщность можно отнести как к плюсам, так и к минусам. Так как сейчас данное понятие состоит в числе пунктов «плюсы», то и описываться будет как положительное явление. Всеобщность не позволяет избежать уплаты налога, в таком случае перед законом равны все.

- Еще одним плюсом является, так называемая, легализация заработка. То есть предприниматели не вынуждены обращаться к теневой экономике или открывать бизнес в другой стране. Потому как процент налога от их заработка не будет увеличиваться с ростом уровня дохода, что не может не радовать бизнесменов и не давать им гарантию стабильности.

- Кстати о стабильности, она тоже является одним из плюсов. Процент может поменяться только на государственном уровне, то есть для всех. Например, на данный момент налоговый процент от заработка составляет 13%.

- При такой системе налогообложения физические лица не боятся налога, поэтому активно трудятся ради повышения заработка.

Плюсы пропорциональной системы налогообложения относительно государства:

- Данная система более эффективна в плане повышения бюджета государства. Увидеть это можно в сравнении с той самой прогрессивной системой. Прогрессивная система предусматривает либо отмену налога совсем в каких-либо случаях, либо низкий процент, также зачастую люди не готовы отдавать высокий процент за доход и прибегают к крайним мерам. Пропорциональная же система не имеет таких загвоздок, поэтому доход государства на более высоком уровне.

- Благодаря пропорциональной системе снижается уровень нарушений и прочих инцидентов. Это также положительно сказывается на экономике государства.

Номинальная заработная плата: понятие и виды

Номинальная заработная плата – это установленная трудовым договором заработная плата, гарантированный размер дохода, причитающийся работнику. Как правило, работодатель платит фиксированную сумму, которая зависит от отработанного времени и объема выполненной работы. На него не влияют внешние факторы: рост инфляции, изменение цен на товары и услуги и др. При расчете номинальной стоимости заработной платы учитываются следующие составляющие:

- оплата за отработанное время, выполненную работу (в зависимости от формы оплаты труда);

- дополнительная компенсация за ночную и сверхурочную работу;

- премиальные и поощрительные выплаты;

- вознаграждение;

- больничный;

- оплачиваемый отпуск.

Имеется два типа номинальной заработной платы:

- Начисленное вознаграждение представляет собой сумму, сформированную на основании принятой в компании системы бухгалтерского учета. В него включаются все выплаты, причитающиеся работнику, надбавки, доплаты и премии.

- Выплачиваемая зарплата – это деньги, которые человек получит на руки после всех налоговых вычетов и удержаний, например, НДФЛ, алиментов.

Что такое пропорциональная система налогов

- пропорциональная;

- прогрессивная;

- регрессивная.

Споры о преимуществах и недостатках каждой из них не утихают много лет. Идеологом теории различных систем налогообложения считают Адама Смита (шотландский экономист XVIII века). Наиболее часто встречаются прогрессивная и пропорциональная системы налогообложения, они же сравниваются по эффективности и целесообразности применения. По мнению большей части теоретиков экономики, прогрессивная шкала взимания фискальных сборов является, по сравнению с пропорциональной шкала налогообложения, более эффективной. Она направлена на достижение социальной справедливости путем перераспределения материальных благ между различными слоями населения.

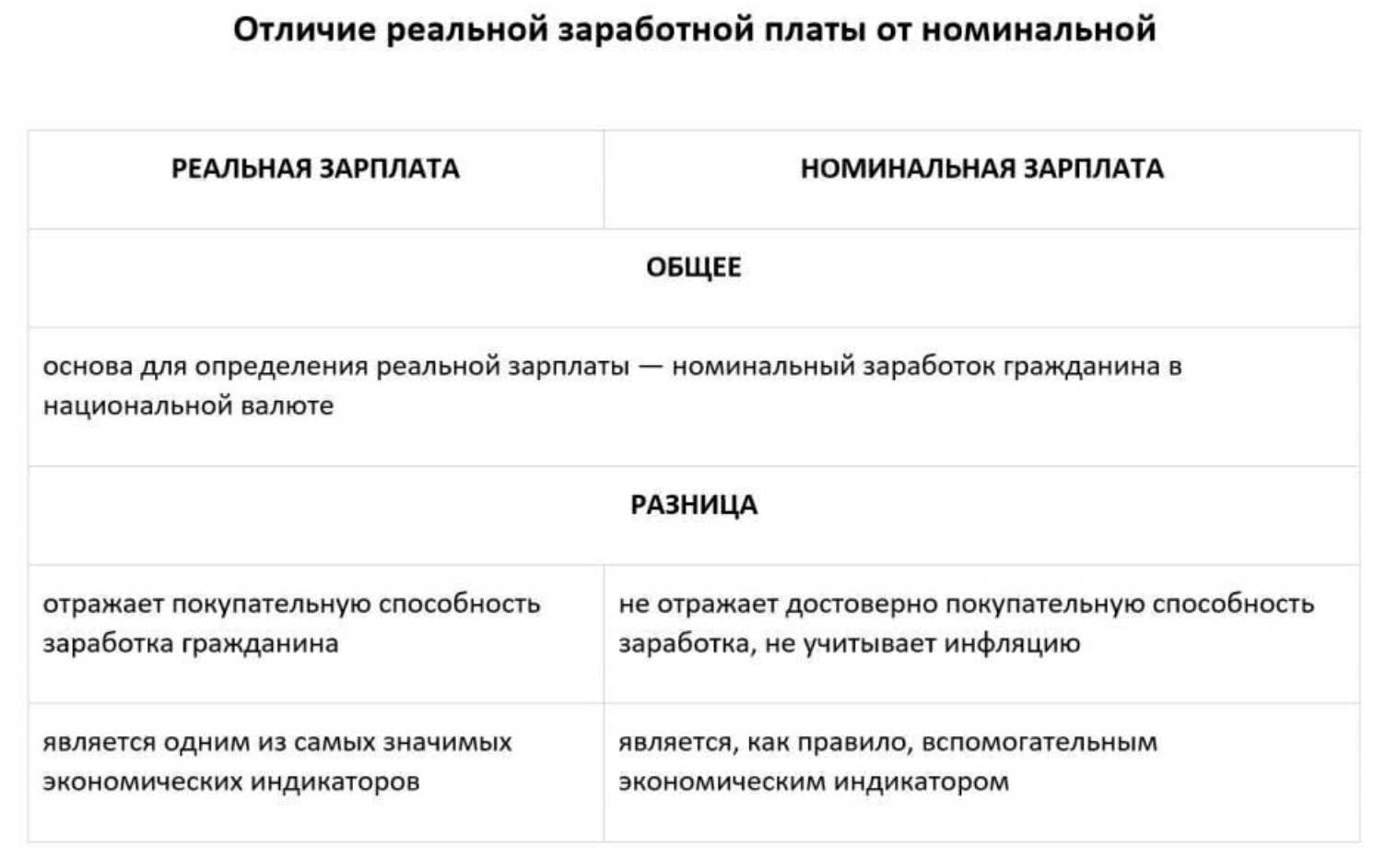

Номинальная заработная плата

Номинальная стоимость заработной платы означает ее числовое выражение. Это сумма денег, которую вы собираетесь платить за работу сотрудника в течение определенного периода.

Свойства номинальной заработной платы:

- отражается в специальных документах в виде цифровых значений (в штатном расписании, платежной ведомости и т д.);

- оно имеет абсолютное выражение;

- в него входят не только суммы, выплаченные на руки работнику, но и обязательные отчисления в виде налогов и отчислений в социальные фонды.

Сумма освобожденных от необходимых взносов, которую в результате получает и работник, называется «чистой» зарплатой.

Реальная заработная плата

Это количество материальных благ, продуктов или услуг, которые человек может получить на сумму номинального заработка. Если в течение определенного времени номинальная заработная плата остается неизменной, а уровень инфляции за этот же период увеличился, это означает снижение реальной заработной платы, что снижает покупательную способность работника, ухудшает его материальное положение.

Расчет реальной заработной платы напрямую зависит от экономического положения страны или региона, в частности, от уровня инфляции, от роста потребительских цен. Он тесно связан с номинальным доходом. Эта величина достоверно отражает способность людей удовлетворять свои материальные потребности за счет номинального вознаграждения.

Оптимальное соотношение между рассматриваемыми видами доходов получается, если рост инфляции и цен на товары не превышает уровня роста номинальной заработной платы. В таблице показано, как изменяется реальная заработная плата в зависимости от изменений номинальной заработной платы, инфляции и уровня цен. Вы можете отслеживать прямую и обратную зависимость этих связанных показателей:

Изучение показателей номинальной и реальной заработной платы тесно связано. Анализ реального дохода невозможен без установления номинального дохода. Определение зависимости дохода от экономических факторов происходит в динамике. Для этого используются специальные индексы. Расчет индекса номинальной заработной платы происходит по формуле:

НЗ тг / НЗ пг × 100%, где

НЗтг — номинальная сумма заработка за текущий год;

NZпг — номинальная прибыль за предыдущий год.

Для анализа роста или снижения реальной заработной платы используется следующая формула:

Ир = И ном / Е (%), где

Ир – индекс реальной заработной платы;

Ином — индекс номинального заработка;

Е — ценовой индекс.

Экономисты рассчитывают индекс цен путем деления уровня цен текущего года на уровень цен прошлого года и умножения на 100.

Пример расчета упомянутых значений

В январе 2018 года сотрудник получил номинальную заработную плату в размере 24 тыс руб. С марта 2018 года ему повысили заработную плату, поэтому номинальный заработок составил 25 тысяч рублей. Индекс цен в этот период составляет 101%.

- Находим индекс номинального вознаграждения работника:

25 тыс руб. / 24 тыс руб х 100 = 104,17%.

- Рассчитаем индекс реального прироста:

Ир = 104,17/101,0 = 1,03.

Пример показывает, что в прошлом номинальный доход работника вырос на 4%, а реальный — только на 1%.

Используемые индексы доходов и цен имеют большое значение для определения инфляционного роста. Эти расчеты позволяют разрабатывать стратегии эффективного преодоления негативных инфляционных процессов, находить пути выхода из экономического кризиса.

Одной из мер по снижению влияния инфляции является индексация заработной платы работников. Объем и периодичность индексации указывается при заключении трудового договора или в приложении к нему.

Непрофессионализм бухгалтера по расчету заработной платы приводит к недовольству сотрудников, недостаточному или чрезмерному налогообложению и санкциям со стороны контролирующих органов.

Нюансы расчета и признания «вычетов» в виде страховых взносов, уплаченных за себя

1) Индивидуальные предприниматели, не производящие выплаты физическим лицам, уплатившие страховые взносы, исчисленные как 1 % от суммы дохода, превысившего по итогам расчетного периода (календарного года) 300 тыс. рублей, вправе учесть указанные суммы уплаченных страховых взносов при исчислении налога в том налоговом периоде (квартале), в котором произведена их уплата. Письмо ФНС России от 31.10.2014 N ГД-4-3/22601@.

В случае если сумма страховых взносов больше, чем сумма налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН, то налог (авансовый платеж по налогу) в данном случае не уплачивается. Перенос на следующий налоговый период части суммы фиксированного платежа, не учтенной при расчете (уменьшении) суммы налога, уплачиваемого в связи с применением УСН, из-за недостаточности суммы исчисленного налога не предусмотрен. Это означает, что если, например, платеж по УСН составил 10 000 руб., а уплачено страховых взносов на 13 000 руб., то УСН платить не нужно, но разница в 3 000 руб. никак не компенсируется.

2) Согласно пп. 1 п. 3.1 ст. 346.21 НК РФ сумма налога (авансового платежа) при УСН за налоговый (отчетный) период может быть уменьшена на сумму страховых взносов, которые уплачены в пределах исчисленных сумм. Но речь идет не об исчислении в данном периоде. Т.е. взносы могут быть исчислены и за прошлые периоды, но уплаченны в текущем. Исходя из этого на суммы уплаченных в налоговом (отчетном) периоде страховых взносов, превышающие исчисленные, «упрощенец» с объектом «доходы» не вправе уменьшить сумму налога (авансового платежа) за соответствующий период.

Излишне уплаченную сумму страховых взносов можно учесть в уменьшение налога в том налоговом (отчетном) периоде, в котором налоговым органом было принято решение о зачете переплаты по страховым взносам в счет предстоящих платежей (Письмо Минфина РФ от 20.02.2015 N 03-11-11/8413).

Какие налоги являются пропорциональными

Основная масса фискальных платежей в РФ являются такими налогами. На сегодняшний день пропорциональное налогообложение в РФ применяется в отношении следующих платежей в бюджет:

- акцизы;

- имущественные: транспортный, земельный, на имущество;

- платежи специальных налоговых режимов: все они имеют фиксированные ставки, не зависящие от роста или снижения доходной части: УСН — 9% (доходы) и 15% (разница доходной и расходной части); ПСН — 6% (потенциальной выручки); ЕСХН — 6% прибыли; НПД — 4% (поступления от физлиц) и 6% (поступления от юрлиц и ИП);

- НДС — применяются три ставки — 0, 10 и 20%, но они не зависят от объема реализации, только от вида облагаемых товаров или операций;

- налог на прибыль — пропорциональный налог на протяжении всего существования налоговой системы РФ. До 2001 ставка составляла 35%, в 2002-2008 годах — 24%, с 2009 — 20%.

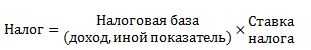

Особенности взимания сборов пропорционально

Суть такого взимания налогов состоит в применении одинаковой ставки, не зависящей от дохода, пропорциональная ставка налога — это фиксированный процент, взимаемый с дохода (иной налогооблагаемой базы), который не изменяется при росте или снижении облагаемой базы. Для расчета налога к уплате применяется формула:

Основным критерием пропорциональной системы налогообложения, считающимся ее преимуществом, является простота расчета сбора. У плательщика нет необходимости делать сложные расчеты в зависимости от величины облагаемой базы: отслеживать лимиты порогов базы, применять разные проценты для расчета платежа в бюджет при их превышении.

Как учесть разницу между реальным и минимальным налогом

Если минимальный налог оказался больше реального, то в следующем году вы сможете включить разницу между ними в состав расходов (п. 6 ст. 346.18 НК РФ).

Но учесть эту разницу при уплате квартальных авансовых платежей по единому налогу нельзя. Сделать это можно лишь при расчете единого налога за год. Поэтому прошлогоднюю разницу показывают в годовой декларации за следующий налоговый период.

УСН-налог по итогам года

Минимальный налог придется заплатить и в том случае, если фирма получила убытки (то есть ее расходы превысили доходы). В этом случае сумма реального налога будет равна нулю. Поэтому разница между минимальным и реальным налогом будет равна сумме минимального налога. Эту сумму нужно будет учесть в расходах при определении налоговой базы за следующий налоговый период, то есть в декларации по УСН по итогам года.

Как минимальный налог указывается в декларации

Сумму минимального налога необходимо указать в 1.2 разделе декларации по упрощенке. Если минимальный налог больше единого, то в строке 120 раздела 1.2 указывают сумму минимального налога к уплате. Указывается сумма налога, за минусом суммы авансовых платежей.

Если минимальный налог больше, чем авансовые платежи, уплаченные в отчетном году, то указывается разница между минимальным налогом и авансами. Вычесть надо суммы авансов к уменьшению. Если авансов перечислено больше, то по стр. 120 ставится прочерк. А стр. 110 ставят разницу между авансовыми платежами и минимальным налогом минус авансы к уменьшению.

Косвенные налоги — что это такое простыми словами

Иногда бывает так, что некоторые товары пользуются гарантированным повышенным спросом. Широко известным примером такой ситуации являются сигареты. Государство устанавливает при их продаже косвенный налог. При этом продавец добавляет к его цене оговоренную сумму. Затем он уплачивает эту сумму государству. То есть фактически налог платит покупатель, а фирма перечисляет указанную сумму в качестве косвенного налога.

Другой принцип начисления обязательных платежей — это налог с оборота. Он платится не с прибыли, а с полученного дохода. Это происходит при продаже товаров, услуг. Если речь идёт о закупке, то в этой ситуации сумма к уплате уменьшается на соответствующую величину. Налог на добавочную стоимость предусматривает уплату с оборота.

Примерами косвенных налогов в Российской Федерации являются следующие:

- Акцизы действуют на топливо, табачные изделия, автомобили и алкоголь. Их устанавливают в процентном соотношении к цене товара.

- Таможенные пошлины. Они могут быть транзитными, экспортными или импортными.

- Налог на добавленную стоимость платят в размере 20% от оборота.

- Выплаты в виде государственной пошлины. Они применяются при оформлении документов, оплате разрешений и в некоторых других случаях.

Такие налоги государству легче контролировать по сравнению с прямыми.

В отличие от прямых налогов здесь не применяется заполнение деклараций. В большинстве случаев отчётность отсутствует или она минимальная. Например, при уплате акциза покупатель вообще ничего не заполняет, но фактически выплачивает акциз. В этом случае у предприятия имеется отчётность, но она является минимальной.

При выплате государственной пошлины единственной отчётностью является предъявление квитанции, подтверждающей факт уплаты необходимой суммы. Обычно уплата происходит сразу, как только в ней возникает необходимость.

Минимальный налог и авансовые платежи

Если в течение календарного года «упрощенец» платил авансовые платежи за отчетные периоды, то свой минимальный налог по итогам года он может уменьшить на эти авансовые платежи.

Пример. Рассчитываем минимальный налог с учетом уже уплаченных авансовых платежей

ООО «Актив» в отчетном году применяло УСН с объектом «доходы минус расходы».

За 9 месяцев фирма получила доход в размере 3 655 000 руб., расходы составили 3 490 000 руб.

Авансовый платеж по единому налогу, уплаченный в бюджет за 9 месяцев, равен 24 750 руб.

По годовой отчетности ООО «Актив» показало доход в размере 4 240 000 руб., расход — 4 000 500 руб.

Единый налог, рассчитанный по ставке 15%, составит 35 925 руб.

По итогам года налогоплательщики с объектом «доходы минус расходы» должны исчислить минимальный налог. В бюджет перечисляется большая из сумм единого или минимального налогов.

Минимальный налог составит 42 400 руб. (4 240 000 × 1%).

32 925 руб.

Значит, компания по итогам отчетного года должна заплатить минимальный налог.

Уплаченная ранее сумма единого налога в размере 24 750 руб. подлежит зачету или возврату фирме.

Налоговый период

Налоговый период по единому (в т. ч. минимальному) налогу при упрощенке – календарный год (п. 1 ст. 346.19 НК РФ).

Налоговый период сокращается, если до окончания календарного года организация:

была ликвидирована;

утратила право на применение упрощенки.

В первом случае налоговый период равен периоду с начала календарного года по день фактической ликвидации налогоплательщика (п. 3 ст. 55 НК РФ).

Во втором случае налоговый период фактически равен последнему отчетному периоду, в котором налогоплательщик имел право применять упрощенку. В такой ситуации минимальный налог нужно рассчитать по итогам отчетного периода (I квартала, полугодия или девяти месяцев), предшествующего кварталу, с которого налогоплательщик утратил право на упрощенку. Например, если право на упрощенку было утрачено в августе (III квартал), минимальный налог нужно рассчитать по итогам первого полугодия. Такой порядок следует из пункта 4 статьи 346.13 Налогового кодекса РФ.

Других вариантов расчета минимального налога в течение года законодательством не предусмотрено.

Сравнение особенностей различных типов налогов

Использование прямых платежей способствует более равномерному обложению налогами различных слоёв населения. Однако, когда скапливаются большие суммы платежей, возникает соблазн стремиться к полному или частичному уклонению от уплаты. В качестве примера можно привести уплату налога на прибыль предприятиями.

Для примера можно представить себе следующую ситуацию. Несколько предприятий участвуют в производстве продукта на различных стадиях (например, делают стулья). В этом случае одни будут обрабатывать дерево, создавая заготовки, другие собирают стулья, третьи проводят финишную обработку (красят, шлифуют, покрывают лаком).

Пусть при производстве последняя получила значительную прибыль, с которой должен быть уплачен налог. У остальных двух затраты значительно превосходят доходы. Зная об этой ситуации фирмы могут откорректировать расчётные цены так, чтобы распределить полученную прибыль поровну между собой. В итоге налог будет либо минимальный, либо станет равным нулю.

С косвенными налогами подобную комбинацию провести не получится. Они рассчитываются по простым формулам и платятся в течение короткого промежутка времени. Таким образом, использование косвенных выплат гарантирует соответствующие поступления в бюджет. Ещё одним важным преимуществом таких налогов является возможность проводить регулировку цен на акцизные товары. Например, можно повысить стоимость алкоголя и табачных изделий настолько, чтобы снизить спрос на них.

Их использование приводит к неравномерности налоговой нагрузки. Малообеспеченные слои населения могут воздержаться от покупки подакцизных товаров. В то время как обеспеченные слои этого делать не будут. Это приведёт к более значительному обложению налогами последних.

Налоговый учет

Разницу между уплаченным минимальным налогом и реальной суммой единого налога организация вправе включить в расходы в следующих налоговых периодах (абз. 4 п. 6 ст. 346.18 НК РФ). При этом списывать такую разницу по итогам отчетных периодов нельзя. Уменьшать налоговую базу разрешается только по окончании года. Такой вывод подтверждается письмами Минфина России от 15 июня 2010 г. № 03-11-06/2/92, от 8 октября 2009 г. № 03-11-09/342, от 22 июля 2008 г. № 03-11-04/2/111 и арбитражной практикой (см., например, постановления ФАС Дальневосточного округа от 26 июля 2006 г. № Ф03-А51/06-2/2167, Северо-Западного округа от 14 июля 2005 г. № А21-78/2005-С1, от 8 февраля 2005 г. № А26-9974/04-213). Нужно не забывать, что убытки прошлых лет могут уменьшать налоговую базу текущего периода при УСН.

Пример включения в расходы разницы между минимальным налогом и единым налогом. Организация применяет упрощенку, единый налог платит с разницы между доходами и расходами

По итогам 2015 года организация получила доходы в размере 1 400 000 руб. и понесла расходы в сумме 1 350 000 руб. Сумма единого налога по итогам года составила 7500 руб. ((1 400 000 руб. – 1 350 000 руб.) × 15%). Сумма минимального налога – 14 000 руб. (1 400 000 руб. × 1%).

Таким образом, по итогам года сумма начисленного единого налога меньше минимального налога. Поэтому организация должна заплатить минимальный налог в сумме 14 000 руб.

Разницу между уплаченным минимальным налогом и суммой начисленного единого налога в размере 6500 руб. (14 000 руб. – 7500 руб.) организация вправе учесть при расчете единого налога за 2016 год.

Если по итогам следующего налогового периода расходы организации (с учетом разницы между минимальным и реальным налогом за прошлый год) превысят ее доходы (будет получен убыток), организация вновь должна будет рассчитать и перечислить в бюджет минимальный налог. Налоговая база для расчета реального налога в этом случае будет равна нулю. Следовательно, разницей между уплаченным минимальным налогом и реальной суммой единого налога будет вся сумма минимального налога. А значит, в расходы очередного налогового периода организация сможет включить всю эту сумму. Если по итогам очередного налогового периода налоговая база, сформированная таким образом, будет положительной, организация сможет уменьшить ее на сумму убытков, полученных в предыдущие годы. Такой порядок следует из положений абзаца 4 пункта 6 статьи 346.18 Налогового кодекса РФ и подтверждается письмом Минфина России от 20 июня 2011 г. № 03-11-11/157.

Пример включения в расходы минимального налога. Организация применяет упрощенку, единый налог платит с разницы между доходами и расходами

Организация применяет упрощенку. Единый налог платит с разницы между доходами и расходами.

По итогам 2014 года организация получила доходы – 1 400 000 руб. и понесла расходы – 1 800 000 руб. Таким образом, по итогам года у организации сложился убыток в сумме 400 000 руб. (1 400 000 руб. – 1 800 000 руб.). В связи с этим бухгалтер «Альфы» перечислил в бюджет минимальный налог в размере 14 000 руб. (1 400 000 руб. × 1%).

По итогам 2015 года организация получила доходы – 1 300 000 руб. и понесла расходы – 1 290 000 руб. Кроме того, бухгалтер «Альфы» включил в расходы минимальный налог, уплаченный за 2014 год. Таким образом, по итогам 2015 года у организации сложился убыток в сумме 4000 руб. (1 300 000 руб. – 1 290 000 руб. – 14 000 руб.). В связи с этим бухгалтер «Альфы» перечислил в бюджет минимальный налог в размере 13 000 руб. (1 300 000 руб. × 1%).

По итогам 2016 года организация получила доходы – 1 730 000 руб. и понесла расходы – 1 160 000 руб. Кроме того, бухгалтер «Альфы» включил в расходы минимальный налог, уплаченный за 2015 год. Таким образом, по итогам 2016 года доходы организации превысили ее расходы на 557 000 руб. (1 730 000 руб. – 1 160 000 руб. – 13 000 руб.).

На начало 2016 года сумма непогашенного убытка прошлых лет составила 404 000 руб. (400 000 руб. + 4000 руб.). На эту сумму убытка бухгалтер «Альфы» может уменьшить налоговую базу по единому налогу за 2016 год. Сумма единого налога за 2016 год составляет 22 950 руб. ((557 000 руб. – 404 000 руб.) × 15%).

Формула для расчета минимального налога 2020

Итак, согласно п.6 статьи 346.18 НК РФ при применении в качестве объекта налогообложения УСН доходы минус расходы, уплачивает минимальный налог.

Сумма минимального налога исчисляется за налоговый период в размере 1 процента налоговой базы, которой являются доходы, определяемые в соответствии со статьей 346.15 Налогового Кодекса.

Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, т.е был получен убыток. Поэтому выгодно, чтобы доходы были чуть выше расходов, чтобы не было убытка при УСН Д-Р.

Минимальная сумма налога УСН при объекте доходы минус расходы рассчитывается по следующей формуле:

Минимальный налог = Облагаемые доходы, полученные за налоговый период × 1%.

Минимальный налог при УСН 2020 следует уплатить в бюджет, если по окончании налогового периода он оказался больше «упрощенного», рассчитанного по обычной ставке (15% или меньше).

Например, компания применяет УСН с объектом налогообложения доходы минус расходы:

- За 2020 год общество получило доходы в сумме 28 502 000 руб.

- Отраженные в Книге учета (КУДиР) расходы составили 28 662 300 руб.

Рассчитаем, какой налог должно уплатить общество по итогам 2020 года.

Так как учтенные расходы больше доходов, значит, по итогам года получится убыток в сумме 160 300 руб.(28 502 000 руб. – 28 662 300 руб.). Поэтому, налоговая база и единый налог по обычной ставке равны нулю. Именно в этом случае нужно рассчитать минимальный налог. Он составит:

285 020 руб. (28 502 000 руб. × 1%)

Минимальный налог больше единого, поэтому по итогам 2020 года придется уплачивать в бюджет минимальный налог.

В случае совмещения УСН с другим налоговым режимом, например с патентной системой налогообложения, сумма минимального налога исчисляется только от доходов, полученных от «упрощенной» деятельности (письмо ФНС России от 06.03.2013 № ЕД-4-3/3776@).

Нужно помнить, что минимальный налог платится только по итогам года, и только в случае, если «упрощенец» в течение года утратит право на УСН, тогда перечислить минимальный налог (если он получился к уплате) нужно по итогам квартала, в котором потеряно право наупрощенку. Дожидаться конца года не нужно.

Выход на минимальный налог

Налоговую ставку по схеме минимального налога применяют в случаях, если его сумма оказывается больше налога, рассчитанного по общим правилам «упрощенки». Иными словами, когда по итогам прошедшего года можно констатировать почти что убыток. Поэтому размер разрыва между доходами и расходами в итоге определит, что именно платить в казну:

- Обычный налог на УСН.

- Отделаться наименьшим налогом (хотя в любом случае он будет больше первого варианта).

Согласно позиции Налоговой службы, в случае совмещения нескольких налоговых режимов, один из которых – УСН Д-Р, минимальный налог государство взимает с прибыли, которая получена только от упрощенки.

Не исключена ситуация, что минимальный налог придется насчитать и уплатить по итогам отчетного периода. Это происходит, когда ИП или фирма в течение него утратили право на данный спецрежим. Значит, минимальный налог (если показатели вывели на него) перечисляют по итогам соответствующего квартала, в котором было утеряно право на УСН Д-Р. В данной ситуации нет нужды тянуть до окончания календарного года.

Имейте в виду: нарушением закона будет считаться самонадеянная уплата в течение года минимального налога. Нельзя базироваться на заранее просчитанных убытках или «нуле» за квартал.

Формы номинальной заработной платы

Вознаграждение конкретно рассчитывается за работу, исходя из затраченного времени, объема выполненной работы и ее качественных характеристик. Заработная плата по результатам:

- количество выпускаемой продукции (штучно);

- по фиксированным тарифам;

- по отработанным часам.

Компенсация за особые условия труда:

- доплаты за ущерб и тяжесть;

- через некоторое время;

- командировка;

- переплата за работу в ночное время;

- исполнительские бонус;

- оплата вынужденного прогула и/или простоя машины и т.д.

Оплата нерабочих часов:

- оплачиваемый отпуск;

- больничный;

- дополнительное вознаграждение, предусмотренное внутренними актами, например благосостояние и т. д.

Поощрительные выплаты:

- награды;

- бонус;

- денежные призы;

- 13 зарплата и т.д.

Сроки уплаты

Перечислить минимальный налог в бюджет организация (автономное учреждение) должна не позднее 31 марта, а предприниматель – не позднее 30 апреля следующего года (п. 7 ст. 346.21 НК РФ). Если этот день выпадает на выходной (субботу, воскресенье или нерабочий праздничный день), срок уплаты переносится на следующий ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Это правило действует и в том случае, если . Однако по собственной инициативе исполнить обязанность по уплате минимального налога можно досрочно. Аналогичные разъяснения содержатся в письме ФНС России от 10 марта 2010 г. № 3-2-15/12 (позиция согласована с Минфином России).

Виды окладов в ТК РФ и НК РФ

Виды окладов не указаны в Трудовом и Налоговом кодексах, не выделяются в бухгалтерском учете, не используются в отчетных и трудовых документах. Эти термины являются общеэкономическими и относятся также к статистической информации. Общее определение заработной платы относится к оплате труда. Рассматривая ее с разных точек зрения, заработную плату можно определить как:

- компенсация за работу наличными;

- часть общего продукта в денежном выражении, которая переходит в собственность рабочего в зависимости от количества и качества его трудозатрат;

- стоимость трудового ресурса, используемого в производственном процессе;

- часть расходов производителя или предпринимателя, предназначенная для оплаты наемного труда.

Государство гарантирует работникам заработную плату не ниже минимально допустимого размера, установленного законодательством (минимальный размер оплаты труда).