- Затраты на консультационные услуги

- Затраты сверх черты и затраты ниже черты

- Особенности для простоя транспорта и техники

- Что можно взыскать с заказчика за простой

- Производство продукции в простом интерфейсе

- Три примера того, как работает пока-ёкэ

- В чем суть нововведений

- Что считается браком

- Правило первое — документы

- Как составить акт простоя

- Закрытие счета 28 на счет 90.02

- См. также:

- Похожие публикации

- Карточка публикации

- Учет по-новому: не все так однозначно

- Закрытие счета 26

- Закрытие счета 26 на счет 90.08

- Закрытие счета 26 на счет 90.02

- Справка

- Закрытие счета 26 на счет 90.02

- Авансовые платежи по НДФЛ ИП по прогрессивной шкале

Затраты на консультационные услуги

В большинстве случаев налогоплательщик вправе единовременно списывать расходы на консультационные услуги. Вместе с тем, если организация планирует использовать результаты оказанных услуг в течение длительного периода времени, затраты на их приобретение необходимо равномерно включать в состав расходов, учитываемых для целей налогообложения прибыли.

Проиллюстрируем сказанное на примерах конкретных налоговых споров. При расчете налога на прибыль проверяющие не приняли расходы организации, уплаченные за консультационные услуги за 2004 и за 2005 гг.

Спорные расходы возникли в связи с исполнением договора об оказании консультационных услуг от 2003 г., согласно которому контрагент обязался предоставить налогоплательщику следующие виды услуг:

- консультирование по вопросам формирования и управления портфелем ценных бумаг, правового обеспечения оборота ценных бумаг, совершения операций с векселями, учета прав на ценные бумаги, работы депозитарных и клиринговых организаций;

- юридическую экспертизу и разработку договоров на покупку и продажу ценных бумаг;

- разработку нормативов и критериев оценки финансово-хозяйственной деятельности общества с целью ведения и организации оперативного учета, поиск и отбор кадров;

- разработку штатного расписания.

Арбитражный суд признал, что фирма правомерно распределила данные расходы с учетом принципа равномерности признания доходов и расходов, исходя из перспектив ее деятельности и признания 10-летнего срока использования полученной по договору информации. Данный вывод сделан в Постановлении ФАС Восточно-Сибирского округа от 24.10.2007 N А74-126/07-Ф02-7592/07.

Расходы на консультационные услуги, необходимые для получения лицензии, надлежит списывать в течение срока, на который выдана лицензия. Подтверждением служит Постановление ФАС Северо-Западного округа от 17.04.2006 по делу N А66-10560/2005.

Пример 3. В 2002 г. ОАО «Каменская бумажно-картонная фабрика» на основании договора с тверским филиалом государственного учреждения «Федеральный лицензионный центр при Госстрое России» оплатило консультационные услуги по составлению пакета документов по лицензированию строительной деятельности. Указанные затраты фабрика отнесла в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль, единовременно на основании пп. 15 п. 1 ст. 264 и ст. 318 НК РФ. По мнению налоговой инспекции, поскольку получение доходов от лицензируемой деятельности предусматривается в течение срока действия лицензии, расходы также следует распределять в течение этого срока.

Арбитражный суд признал обоснованным вывод налоговой инспекции. В соответствии со ст. 272 НК РФ, если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предполагается поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов.

В данном случае фабрикой оплачены консультации по сбору документов для получения лицензии на осуществление строительной деятельности. В результате организация получила лицензию от 08.05.2002 сроком действия на пять лет.

Поскольку получение дохода от лицензируемой деятельности предусмотрено согласно условиям лицензии в течение пяти лет, затраты фабрики по оплате консультационных услуг необоснованно отнесены на расходы единовременно на основании ст. 264 НК РФ.

Пример 4. Налоговый орган признал неправильным включение ОАО «Жигулевская ГЭС» в состав косвенных расходов 2006 г. суммы, затраченной в 2003 г. по договору от 20.03.2003 с Ивановским государственным энергетическим университетом на разработку и поставку программно-методического обеспечения для тестирования специалистов электротехнической лаборатории.

Исходя из условий договора и технического задания, предметом договора являлась разработка и поставка программно-методического обеспечения, поставляемого на носителе для использования в процессе обучения и повышения профессионального уровня электротехнического персонала.

Указанная программа была создана и передана заказчику, что подтверждается актами сдачи-приемки работ. Оплата по договору произведена платежными поручениями. Разработанная программа принята в эксплуатацию со сроком использования три года.

Суд решил: организация правомерно производила списание понесенных расходов в течение срока эксплуатации программы и обоснованно включила в состав косвенных расходов 2006 г. затраты, возникшие в более раннем налоговом периоде (Постановление ФАС Поволжского округа от 19.07.2007 по делу N А55-17819/06).

Затраты сверх черты и затраты ниже черты

Сверх-линейные затраты – это стоимость проданных товаров компании, также называемая себестоимостью выручки или себестоимостью продаж. К затратам ниже линии относятся все операционные расходы, процентные расходы и налоги. К сверхнормативным расходам относятся затраты выше линии валовой прибыли, в то время как затраты ниже линии включают затраты ниже валовой прибыли, а именно операционные расходы.

Затраты сверх черты – это прямые затраты на создание продукта или услуги, в то время как затраты ниже черты – это все другие затраты, необходимые для вывода на рынок, продажи или доставки продукта или услуги покупателям. Сверхстандартные затраты включают COGS, которые включают все связанные затраты на создание или приобретение продукта, включая прямую оплату труда, стоимость сырья и производственные затраты.

Особенности для простоя транспорта и техники

Простой техники по вине заказчика — закономерное следствие неисполнения клиентом обязанностей по договору: если исполнитель не способен выполнять работы, техника в этом время стоит без дела.

Невостребованность техники влечет издержки:

- необходимость оплаты времени сотрудников, обслуживающих эту технику и управляющих ею;

- амортизация техники;

- необходимость поддержания техники в рабочем состоянии, что при простое порой сложнее, чем во время работы.

Все эти издержки подрядчик вправе предъявить клиенту к возмещению. Чтобы возмещение было более вероятно, составляя акт простоя и уведомляя клиента о необходимости исполнения его обязательств по договору, желательно указать, какая техника простаивает и какие издержки претерпевает подрядчик.

Что можно взыскать с заказчика за простой

Гражданский кодекс в случае простоя по вине заказчика предоставляет подрядчику возможность:

- взыскать убытки и издержки, возникшие в связи с простоем;

- либо потребовать увеличения договорной цены;

- либо перенести договорные сроки.

Когда клиент не предоставляет материалы, оборудование или необходимую документацию, исполнитель вправе отказаться от договора. В таких ситуациях, помимо убытков и издержек, он вправе потребовать уплаты стоимости фактически выполненных работ.

Стороны могут договориться, как будет оплачиваться период простоя. Если такая договоренность в подрядном соглашении присутствует, сумму оплаты простоя можно взыскать.

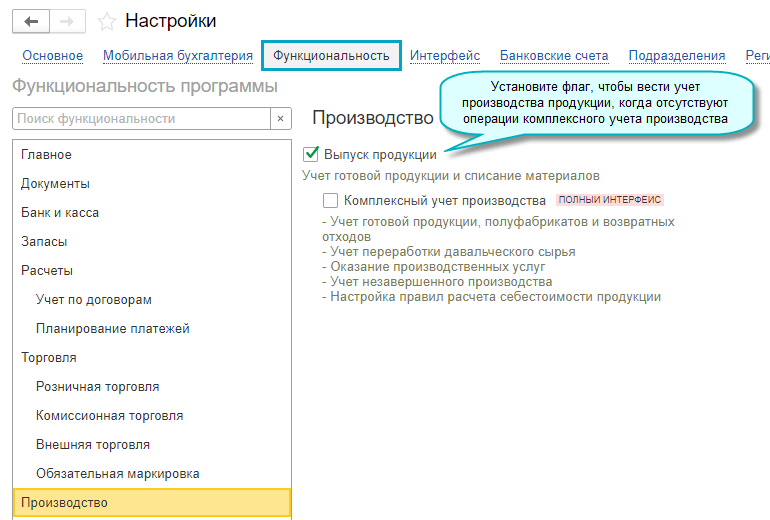

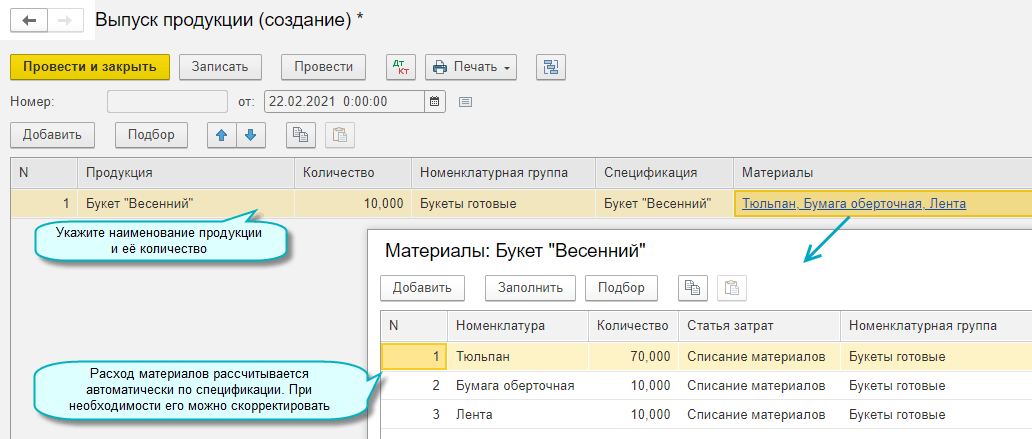

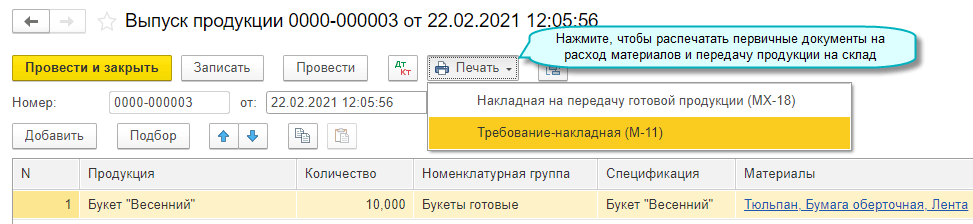

Производство продукции в простом интерфейсе

В простом интерфейсе добавлена возможность вести учет производства продукции. В прошлых версиях это было доступно только в полном интерфейсе. Документом «Выпуск продукции» отражаются в учете выпуск продукции и расход материалов. Использовать его можно для учета продукции, в производстве которой нет полуфабрикатов, возвратных отходов, незавершенного производства и других операций комплексного учета производства.

Простой интерфейс: меню «Настройки — Функциональность — Производство».

Полный интерфейс: меню «Главное — Настройки — Функциональность — Производство».

Простой интерфейс: меню «Товары — Выпуск продукции».

Полный интерфейс: меню «Производство — Производство — Выпуск продукции (Отчеты производства)».

Три примера того, как работает пока-ёкэ

1. Ключ с большой биркой в камере хранения. Перед входом в супермаркет стоят шкафчики для сумок. Покупатель, забирая сумку, часто машинально кладет ключ от шкафчика в карман и уносит домой. Однако если прикрепить к ключам большие пластиковые бирки с номерами, то их нельзя будет случайно положить в карман и унести. Это пример методики пока-ёкэ в действии.

2. Самопроверка по чеклисту на производстве. На предприятии по производству электрических шкафов сборку делали вручную. Нередко приборы прикручивали недостаточно сильно или вовсе забывали установить в шкаф. Отдел качества выделил наиболее частые ошибки и на их основе составил чеклист. Документ перемещался вместе с маршрутно-технологической картой: на каждом участке после завершения сборки ответственный должен был лично проверить изделие по параметрам и передать чеклист бригадиру, тот проверял полноту заполнения и отправлял шкаф на следующий участок. В результате введения этой простой процедуры количество ошибок за три месяца снизилось на 40%.

3. Смена тары. Часть продукции предприятия по производству пластиков регулярно оказывалась забракованной. Лаборанты провели анализ и установили, что в состав продукции часто попадала бумага. Выяснилось, что около года назад предприятие, стремясь сэкономить на закупке сырья, стало приобретать один из компонентов в бумажных мешках вместо полиэтиленовых. При высыпании компонента части этих мешков попадали в продукцию и приводили к браку. Как только предприятие вернулось к закупке компонента в полиэтиленовых мешках, проблема исчезла.

← Разработка сбытовой политики предприятия – новые возможности | Идентификация на предприятии: свобода или рабство? →

В чем суть нововведений

В ФСБУ 5/2019 (п. 26) сказано: «В фактическую себестоимость … продукции не включаются затраты, возникшие в связи с ненадлежащей организацией производственного процесса». В числе прочих упомянуты потери от брака. Иными словами, относить напрямую на себестоимость продукции эти затраты нельзя.

Для учета брака в плане счетов предусмотрен счет 28. В целях раздельного учета могут быть открыты субсчета 28/1, 28/2, 28/3, 28/4 – соответственно «внутренний неисправимый брак», «внутренний исправимый брак», «внешний неисправимый брак», «внешний исправимый брак». Использовать для его закрытия счета учета затрат на производство (20, 23, 29) теперь нельзя.

Стандартные проводки по внутреннему браку могут быть такими:

- Дт 28 Кт 10, 70, 69, 25 и др. – стоимость материалов, зарплата работников с отчислениями, ОПР и другие затраты на исправление брака;

- Дт 28 Кт 20 – списание брака из производства;

- Дт 10 Кт 28 – оприходованы возвратные материалы (отходы) от брака (может быть Дт 10/5, 10/6);

- Дт 90/2 Кт 28 – зафиксированы потери от брака.

В учете внешнего брака используют такие проводки (все проводки красным сторно):

- Дт 62 Кт 90/1 – выручка, если брак возвращен производителям;

- Дт 90/2 Кт 43 – себестоимость возвращенных изделий;

- Дт 90/3 Кт 68 – НДС по возвращенным изделиям.

Далее:

- Дт 68 Кт 19 вычет НДС с возврата;

- Дт 90/2 Кт 28 – зафиксированы потери от брака.

Если определено виновное лицо в фирме, часть затрат можно отнести на него:

- Дт 73 Кт 28 – начисление;

- Дт 70 Кт 73 – удержание из зарплаты.

Если определено виновное лицо — поставщик сырья, запчастей, пущенных затем в производство, часть затрат можно истребовать:

- Дт 76/2 Кт 28 – сумма претензии контрагенту;

- Дт 51, 50 Кт 76/2 – возврат денег по претензии наличными или перечислением.

Что считается браком

При списании бухгалтеру важно понимать, что относится к браку, а что таковым не является. Можно руководствоваться Планом счетов бухучета для АПК и методическими рекомендациями по его применению (пр

Минсельхоза от № 654 13/06/01), где дана общеотраслевая характеристика производственного брака. Это продукция, полуфабрикаты, детали, узлы и работы:

- не соответствующие стандартам, техусловиям, строительным нормам;

- не используемые по своему прямому назначению без дополнительных затрат на исправление.

По характеру дефектов брак делят на исправимый и неисправимый, или окончательный. К исправимым бракованным изделиям относят те, которые можно использовать по прямому назначению после доработки (исправления), если оно признано экономически выгодным. Брак, который нельзя технически исправить или это невыгодно экономически, — окончательный.

Отнесение дефектных изделий к различным видам брака обязательно должно подтверждаться документом. Как правило, это акт, подписанный компетентными сотрудниками фирмы.

Брак также делят на внутренний и внешний.

В первом случае некачественные изделия обнаруживаются контрольной службой фирмы, а во втором – за пределами фирмы, покупателем.

Эти виды брака также могут носить исправимый и неисправимый характер и должны быть задокументированы.

Продукция, которая не подходит под усиленные стандарты качества, но соответствует нормам для аналогичных изделий, а также более низкого сорта по сравнению с общей массой партии, браком не является.

В соответствии с классификацией брака разнятся и затраты на него. Так, в стоимость исправимого брака может быть включена зарплата работников, занятых на этих операциях, с отчислениями, стоимость энергоресурсов, а в затраты по исправлению такого же внешнего брака включают сумму транспортных расходов, если требуется исправить брак у покупателя, и т.д.

Правило первое — документы

Те, кто платит налог на прибыль, четко знают, что ни при каких обстоятельствах нельзя забывать статью 252 НК РФ, которая в качестве расходов разрешает признавать обоснованные и документально подтвержденные затраты, понесенные для осуществления деятельности, направленной на получение дохода. И это далеко не пустые слова. Ведь первое, с чего начинают свои разъяснения чиновники, — это с требований статьи 252 кодекса.

Какой же вывод можем сделать мы в ситуации с потерями от брака?

Для начала их нужно документально оформить.

Составьте акт. Его форму вы можете разработать самостоятельно. При разработке соблюдайте требования, установленные к первичным документам статьей 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете».

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Обязательные реквизиты первичных документов

Помимо обязательных реквизитов, включите в вашу форму:

- наименование забракованного изделия;

- количество забракованной продукции;

- номенклатурный, технический номер изделия;

- в чем состоит брак и его причины;

- исправимый брак или нет;

- кем допущен брак;

- стоимость брака, в том числе по статьям затрат.

Напомним, что в зависимости от характера выявленных дефектов брак бывает исправимый и неисправимый.

Исправимый брак – это изделия, детали и узлы, которые можно после исправления использовать по прямому назначению, а исправление технически возможно и экономически целесообразно.

Неисправимый (его еще именуют окончательным) это продукты, которые уже нельзя использовать по прямому назначению, а исправление их технически невозможно или экономически нецелесообразно.

А что значит нецелесообразно? Это когда исправление брака потребует больших затрат, чем потребуется на изготовление новой продукции.

Итак, при надлежащем документальном оформлении невозмещаемые потери от брака могут быть в полном объеме учтены в расходах фирмы (см., например, письмо Минфина от 10 октября 2012 г. № 03-03-06/1/538).

Как составить акт простоя

Акт составляется в письменной форме сотрудниками подрядчика. Лучше задействовать сотрудников, занятых в разных подразделениях и, насколько это возможно, независимых друг от друга. Они не обязательно должны относиться к руководящему составу организации. В комиссию должны входить не менее двух-трех человек, предельная численность не ограничена.

В акте необходимо отразить:

- дату и время составления;

- место составления документа: адрес объекта, характеристики, позволяющие его идентифицировать;

- состав лиц, участвующих в актировании;

- причины простоя, обязательно указав, что присутствует вина заказчика;

- ссылку на договор, в идеале — на его пункт, устанавливающий обязанность заказчика, которую он не исполнил, из-за чего возник простой.

В конце акта все члены комиссии расписываются, подтверждая тем самым свое согласие с изложенной информацией.

Закрытие счета 28 на счет 90.02

Учет затрат от брака в программе 1С:Бухгалтерия 8.3 не автоматизирован и отражается Операцией, введенной вручную:

Дт 28 Кт 20.01 – фактическая себестоимость выявленного брака.

Далее определите, какого рода потери, и до процедуры Закрытия месяца отразите их в Операции, введенной вручную . Если потери на брак:

- обусловлены технологическим процессом, то включите в себестоимость продукции -Дт 20.01 Кт 28;

- в результате ненадлежащей организации производственного процесса — не включайте в себестоимость продукции (п. 26 ФСБУ 5/2019), а учтите сразу в себестоимости продаж проводкой Дт 90.02.1 Кт 28 (в версии КОРП автоматизировано).

Иные сверхнормативные затраты можно отразить документами:

- Расход материалов — Счет затрат90.02.1, Номенклатурная группа , к которой относятся затраты, например, потеря сырья из-за поломки оборудования;

- Операция, введенная вручную — Дт 90.02.1 Кт 25, например, расход электроэнергии по неработающему цеху.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

С 2021 года — с началом обязательного применения ФСБУ 5/2019.Организации, применяющие ФСБУ 5/2019, должны ежегодно создавать резерв в случае.В программе 1С:Бухгалтерия 8.3 ПРОФ реализованы возможности по досрочному применению.В программе 1С:Бухгалтерия 8.3 ПРОФ реализованы возможности по досрочному применению.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.89.43.

Для целей бухгалтерского учета порядок распределения косвенных затрат по наименованиями продукции настраивается в форме Учетная политика (раздел Главное — Учетная политика — Косвенные затраты).

База распределения указывается в одноименном поле и применяется в качестве основного правила распределения для всех видов косвенных затрат, в том числе для счета 25 «Общепроизводственные расходы».

Базой распределения может быть одно из значений:

- Объем выпуска;

- Плановая себестоимость выпуска;

- Оплата труда;

- Материальные затраты;

- Выручка;

- Прямые затраты.

Если для отдельных подразделений или для определенных затрат требуется применить особые правила распределения, то их можно настроить в виде исключений. Для этого используется отдельная форма Правила распределения затрат, перейти к которой можно по гиперссылке, расположенной рядом с текстом Особые правила распределения.

Начиная с версии 3.0.89 программа «1С:Бухгалтерия 8» (ред. 3.0) позволяет учитывать на счете 25 и распределять по номенклатурным группам не только затраты производственных подразделений, но и затраты обслуживающих подразделений, которые не выпускают продукцию, не выполняют работы и не оказывают услуги производственного характера. Прежде такие затраты учитывались на счете 26 «Общехозяйственные расходы».

О том, как с 2021 года закрывается счет 26 см. здесь.

Затраты, учтенные на счете 25, распределяются автоматически при выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца (раздел Операции).

Распределение общепроизводственных затрат проходит в два этапа (комбинированным способом).

На первом этапе распределяются затраты подразделений, которые выпускают продукцию (работы, услуги). Такие затраты распределяются по номенклатурным группам внутри каждого производственного подразделения по правилам, указанным в настройках учетной политики.

На втором этапе все оставшиеся затраты (затраты обслуживающих подразделений) распределяются между производственными подразделениями, а затем по номенклатурным группам. При этом используется та же самая база распределения.

Детальный расчет результатов распределения приводится в справках-расчетах:

В связи с вступлением в силу с 2021 года учёта ФСБУ 5/2019 «Запасы» изменился алгоритм закрытия затратных счетов в программных продуктах 1С. И это вновь и вновь вызывает кучу вопросов у бухгалтеров. Попробуем разобраться с ними в этой статье.

Итак, напомним, что к счетам учёта затрат относятся счета 20, 23, 25, 26, 44.

Все расходы, в свою очередь, подразделяются на прямые и косвенные.

Исходя из вышесказанного, вы могли сделать для себя ложный вывод, что все затраты, связанные с производством, являются прямыми, но это не так. Например, у вас в производстве может быть оборудование, которое используется не для конкретного вида продукции, и тогда затраты, связанные с приобретением и обслуживанием такого производства, будут являться косвенными.

Поэтому первое, что нужно определить для себя, — это какие расходы для вас прямые, а какие — косвенные.

Учет по-новому: не все так однозначно

Обратим внимание, что вопросу, на какой счет относить затраты по браку, сегодня единого мнения нет. Со схемами проводок, в которых фигурирует счет 90/2, согласилось большинство специалистов, но предлагаются и другие решения

Так, многие обращают внимание, что счет 90/2 называется «Себестоимость продаж», однако брак, по сути, не является проданной продукцией. Один из вариантов – использовать счет 91/2 «Прочие расходы», однако и здесь есть место сомнениям, поскольку расходы на брак образованы при выпуске продукции, то есть в обычной деятельности

Некоторые специалисты допускают даже использование счета 26, но действующий план счетов не содержит проводки, связывающей счета 26 и 28. Счет 26 по плану счетов предназначен для учета управленческих расходов фирмы, не связанных непосредственно с производством.

Вместе с тем отметим, в законодательстве нет прямого запрета на формирование любых вариантов проводок. Фирма может руководствоваться действующим планом счетов, учитывать особенности конкретного производства. Необходимо зафиксировать выбранный вариант в учетной политике.

Закрытие счета 26

- сверхнормативные затраты, связанные с ненадлежащей организацией производства или чрезвычайной ситуацией;

- управленческие расходы (непосредственно не связанные с конкретной продукцией);

- затраты на рекламу, хранение (не являющееся частью технологического процесса);

- прочие затраты, не относящиеся к необходимым для производства.

Производственные затраты, формирующие фактическую себестоимость НЗП и ГП, рекомендуется учитывать на счетах 20 «Основное производство» без заполнения субконто Продукция, 23 «Вспомогательные производства» и 25 «Общепроизводственные расходы». Например, зарплату начальника цеха учитывайте на счете 25, а не на счете 26. Здесь же отразите расходы подразделений, которые обслуживают производство, но не выпускают продукцию. Например, затраты Лаборатории.

Закрытие счета 26 на счет 90.08

Если в разделе Главное — Учетная политика установлено, что используется счет 20, то на счете 26 следует учитывать только управленческие расходы, т. к. он полностью закрывается в текущем периоде.

После проведения процедуры закрытия месяца 26 «Общехозяйственные расходы» счет полностью относится на счет 90.08.1 «Управленческие расходы» в БУ и НУ (п. 26 ФСБУ 5/2019). Закрытие счета 26 проверьте с помощью отчета Анализ счета 26 ( Отчеты – Стандартные отчеты ). На конец месяц сальдо по счету быть не может.

Если речь идет о защите регулируемых тарифов, то данный функционал реализован в версии КОРП.

В версии КОРП управленческие затраты могут распределяться по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого в План счетов к счету 90.08.1 добавляется субконто Номенклатурные группы .

В версии ПРОФ такую функциональность внедрять не планируется.

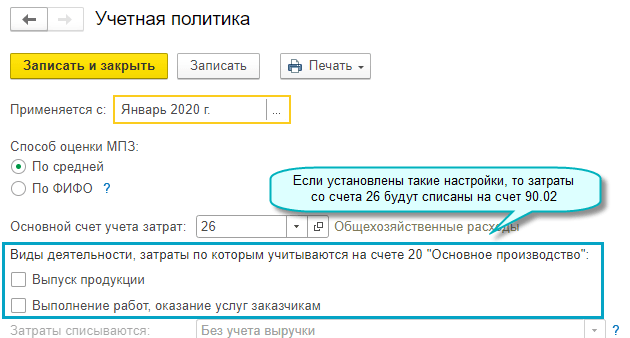

Закрытие счета 26 на счет 90.02

Если производства нет, и все затраты учитываются на счете 26 «Общехозяйственные расходы», то применение счета 20 в настройках Учетной политики не указывается ( Главное – Учетная политика ).

В этом случае все расходы закрываются в:

Справка

Александр Марьенко окончил Нижегородский государственный университет. Участвовал в проектах (более 15, из них в восьми в качестве руководителя), направленных на повышение рентабельности бизнеса компаний. Александр Портнов окончил МГТУ им. Н.Э. Баумана. Реализовал десятки проектов по оптимизации систем логистики и производства для крупных предприятий. ГК «А Дан Дзо» Сфера деятельности: консалтинговые услуги в области повышения эффективности бизнеса Численность персонала: 45 Годовой оборот: около 4 млн долл. США (в среднем)

Даже небольшой брак, ведущий к потере сырья, существенно ухудшает финансовый результат компании. К тому же брак провоцирует немало проблем.Пример 1. Предприятие производит бытовую химию. Показатель брака не превышает десятых долей процента от объема всей продукции, поскольку, возникая при смешивании компонентов сырья, брак легко исправляется и не учитывается в итоговом результате. Однако персонал, обслуживающий участок смешивания, тратит на исправление внутреннего брака слишком много времени, и оборудование последующих участков простаивает. В результате не вся продукция вовремя попадает на склад, срываются сроки заказов, возникают упущенные продажи. Внутренний брак существенно снижает прибыль.Пример 2. Уровень брака на предприятии по производству пластикатов – менее 1%. Но клиенты жалуются на нестабильность показателей продукции от партии к партии, хотя те остаются в пределе допустимых значений (формально продукция не является браком).

Технологам клиентов приходится каждый раз подстраивать свое оборудование под разные показатели. В результате заказчики стараются покупать большую часть продукции у конкурентов, а данное предприятие держат как запасной вариант, закупая небольшие объемы, чтобы основные поставщики не завышали цены.

Три основных заблуждения при управлении качеством

1. Проблемы с качеством решит только модернизация. На многих предприятиях руководители производств и технологи жалуются, что оборудование, на котором они работают, устарело много лет назад. Этим они и объясняют появление брака, уверяя, что с покупкой нового оборудования проблемы с качеством исчезнут. Но не все предприятия имеют легкий доступ к инвестициям для модернизации, поэтому решение проблем с качеством откладывается. Опыт нашей компании показывает, что в подавляющем большинстве случаев повысить качество можно без модернизации и существенных

инвестиций, достаточно организовать процессы более эффективно. К тому же предприятия, обладающие новейшим для своей отрасли оборудованием, нередко имеют более серьезные проблемы с качеством.

2. Сложно понять, в чем именно причина брака. Это типичный ответ производственного менеджера или технолога на вопрос, почему регулярно возникает проблема с качеством. Наша практика показывает, что у каждой группы схожих случаев появления брака есть лишь одна коренная причина. Если ее устранить, брак перестанет возникать, даже если сохранятся другие неблагоприятные, но второстепенные факторы.

3. На устранение причин брака уйдет не один год. Это заблуждение часто служит оправданием того, что системная работа по исключению брака проводится очень медленно или не делается вовсе. Однако если свести все случаи брака в одну таблицу и объединить в группы, то окажется, что регулярно повторяются около 20% причин, которые вызывают 80% случаев брака и аналогичную долю потерь. Принцип Парето (20 на 80) великолепно работает и здесь. Если устранить эти причины, эффект будет существенным и быстрым.

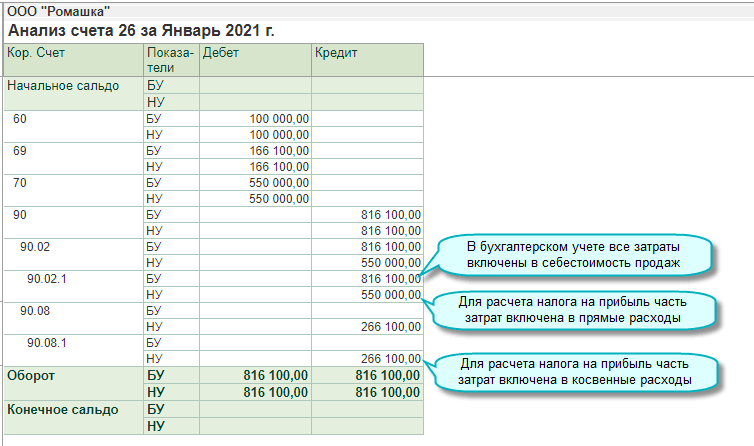

Закрытие счета 26 на счет 90.02

С 2021 года изменен порядок списания затрат для организаций, которые используют счет 26 «Общехозяйственные расходы» для учета всех затрат. В бухгалтерском учете затраты включаются в себестоимость продаж. Для расчета налога на прибыль затраты разделяются на прямые и косвенные исходя из перечня прямых расходов, заданного организацией в настройках по налогу на прибыль.

Простой интерфейс: меню «Настройки — Учетная политика».

Полный интерфейс: меню «Главное — Настройки — Учетная политика».

Простой интерфейс: меню «Бухгалтерия — Отчеты — Анализ счета».

Полный интерфейс: меню «Отчеты — Стандартные отчеты — Анализ счета».

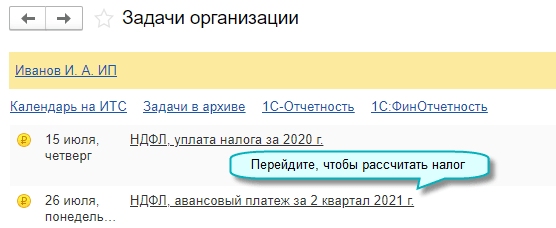

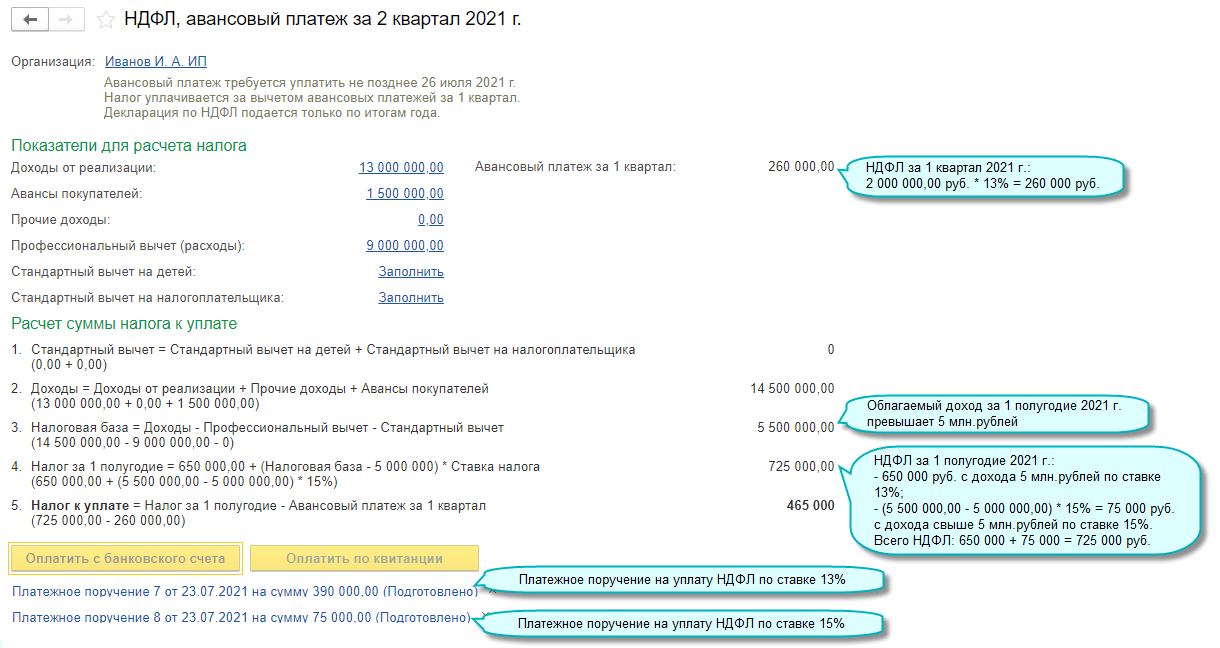

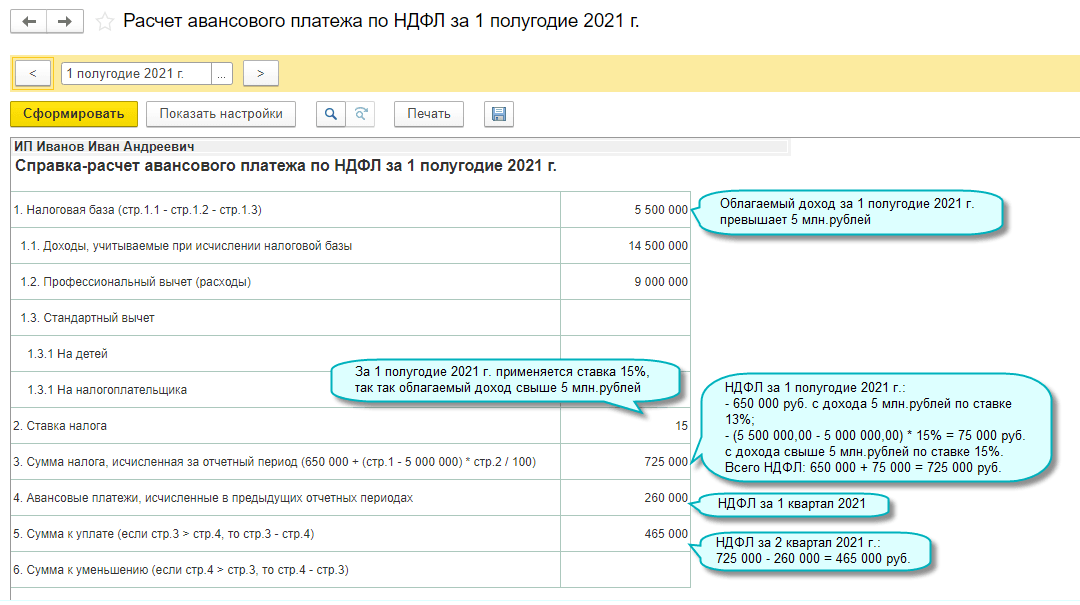

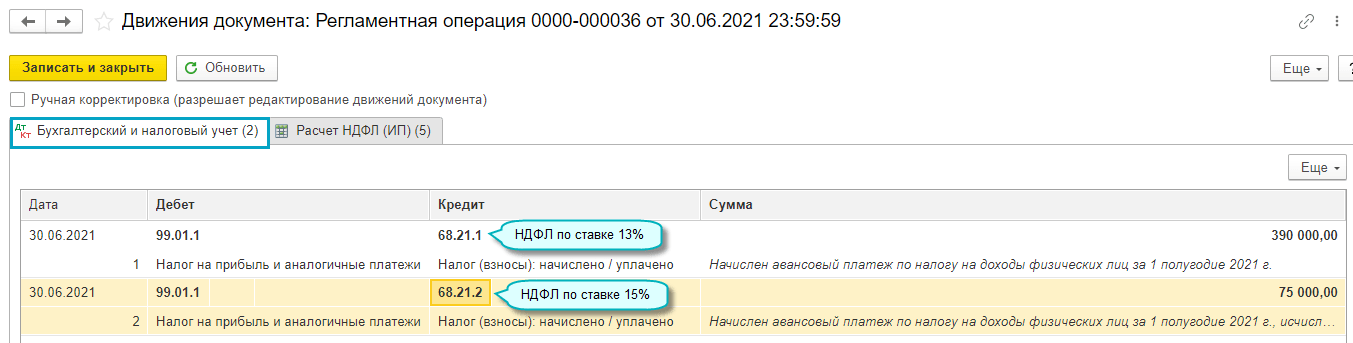

Авансовые платежи по НДФЛ ИП по прогрессивной шкале

Добавлена возможность расчета авансовых платежей по НДФЛ индивидуального предпринимателя по прогрессивной шкале. С 01.01.2021 с доходов больше 5 млн. рублей, уплачивается НДФЛ по повышенной ставке 15%. НДФЛ составит 650 000 руб. плюс 15% с суммы превышения 5 млн. рублей (Федеральный закон от 23.11.2020 № 372-ФЗ).

Также добавлено автозаполнение платежных поручений на уплату НДФЛ по ставке 15%.

Простой интерфейс: меню «Начальная страница — Задачи организации».

Полный интерфейс: меню «Главное — Задачи — Задачи организации».

Простой интерфейс: меню «Бухгалтерия — Закрытие периода — Закрытие месяца — Расчет НДФЛ для ИП».

Полный интерфейс: меню «Операции — Закрытие периода — Закрытие месяца — Расчет НДФЛ для ИП».