- Строительство хозяйственным способом в бухучете

- Пример. Учет объекта, построенного хозспособом

- Через учет ТМЦ

- Ремонт ОС в 1С 8.3 — пошаговая инструкция

- ЕНВД

- Учет в зависимости от способов поступления ОС

- Через специальный документ «Передача сырья в переработку»

- Документы подсистемы учета основных средств

- Документальное оформление

- Капитальный ремонт ОС

- Условия:

- Поступление оборудования, требующее монтажа

- Акт о приеме (поступлении) оборудования по форме ОС-14

- Акт о приеме-передаче оборудования в монтаж по форме ОС-15

- Акт о выявленных дефектах оборудования по форме ОС-16

- Бухгалтерские проводки по восстановлению основных средств

- Как создается ОС?

Строительство хозяйственным способом в бухучете

При хозяйственном способе строительные работы фирма проводит самостоятельно. А все затраты, связанные со строительством (стоимость строительных материалов, амортизация основных средств, используемых для строительства, заработная плата рабочих и т. п.), учитывают по дебету счета 08.

Когда строительство закончено, объект переводят в состав основных средств и вводят в эксплуатацию.

Как отразить в бухгалтерском учете объект, построенный хозспособом, покажет пример.

Пример. Учет объекта, построенного хозспособом

В октябре 2021 года фирма начала строить производственный склад. Строительство ведется хозспособом.

Затраты по строительству составили 1 150 000 руб., в том числе:

— стоимость материалов – 600 000 руб. (в том числе НДС – 100 000 руб.);

— зарплата строительных рабочих (с учетом взносов на ОПС, ОСС, ОМС и взносов по «травме» ) – 400 000 руб.;

— амортизация строительных машин и оборудования – 150 000 руб.

Бухгалтер должен сделать проводки:

ДЕБЕТ 10 КРЕДИТ 60

– 500 000 руб. (600 000 – 100 000) – оприходованы материалы для строительства;

ДЕБЕТ 19-1 КРЕДИТ 60

– 100 000 руб. – учтен НДС по оприходованным материалам;

ДЕБЕТ 68 КРЕДИТ 19-1

– 100 000 руб. – НДС по оприходованным материалам принят к вычету;

ДЕБЕТ 08-3 КРЕДИТ 10

– 500 000 руб. – списаны материалы на строительство;

ДЕБЕТ 08 КРЕДИТ 70, 69

– 400 000 руб. – начислены зарплата, страховые взносы на ОПС, ОСС, ОМС и взносы по «травме»;

ДЕБЕТ 08-3 КРЕДИТ 02

– 150 000 руб. – начислена амортизация по строительному оборудованию.

В декабре склад был введен в эксплуатацию. Бухгалтер «Актива» должен сделать проводку:

ДЕБЕТ 01 КРЕДИТ 08-3

– 1 050 000 руб. (500 000 + 400 000 + 150 000) – склад введен в эксплуатацию.

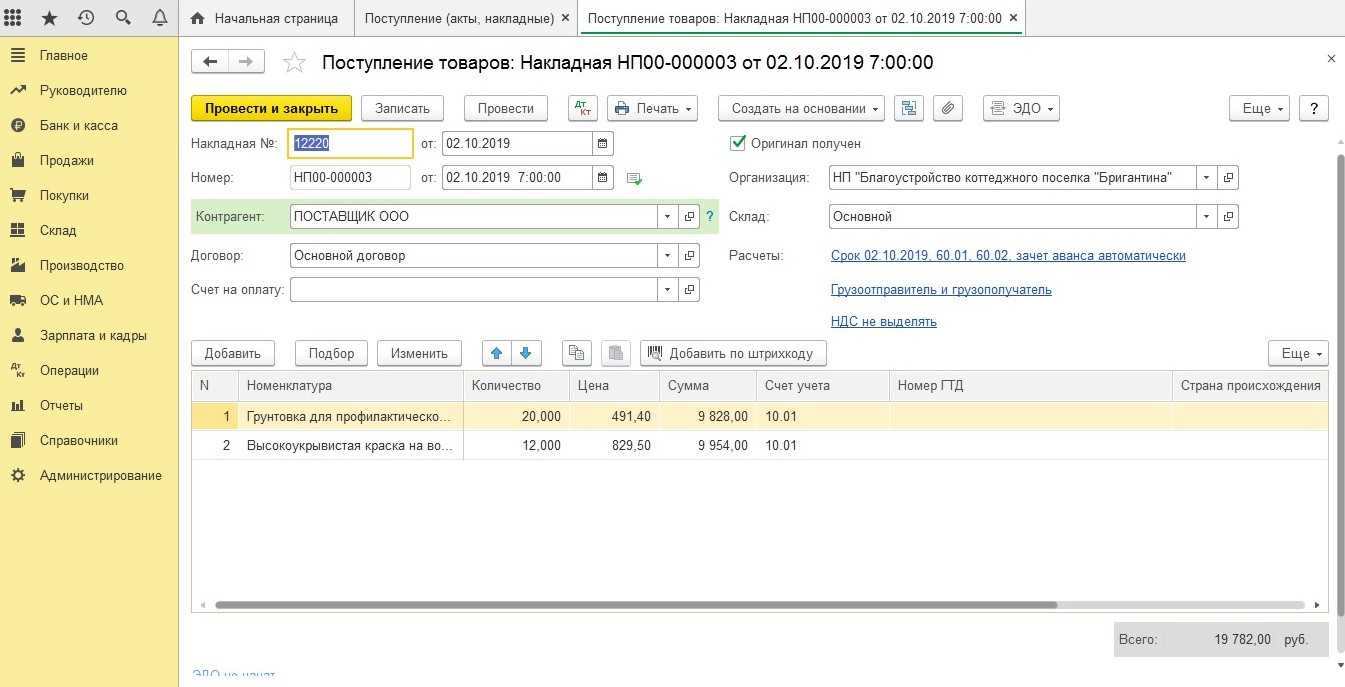

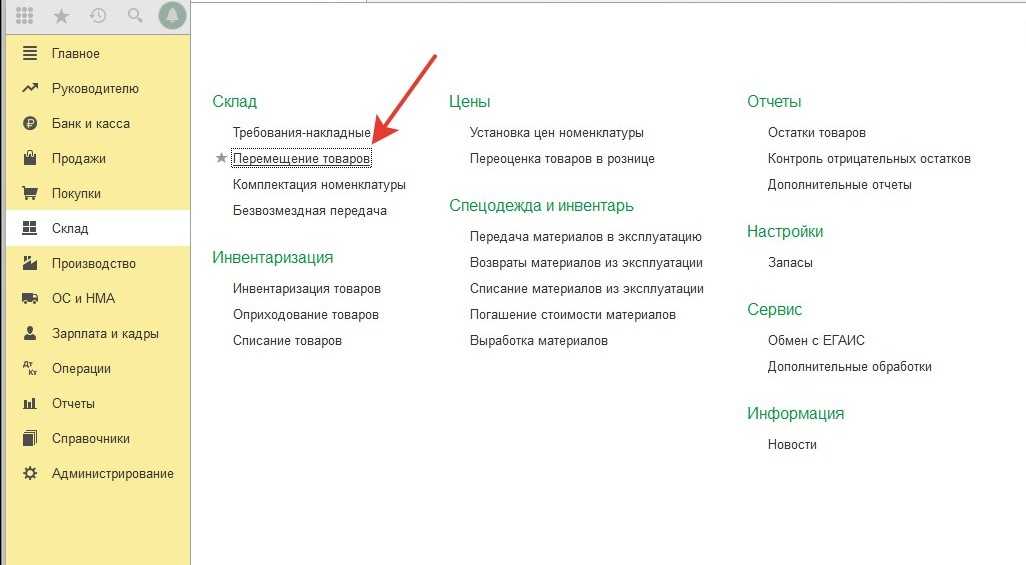

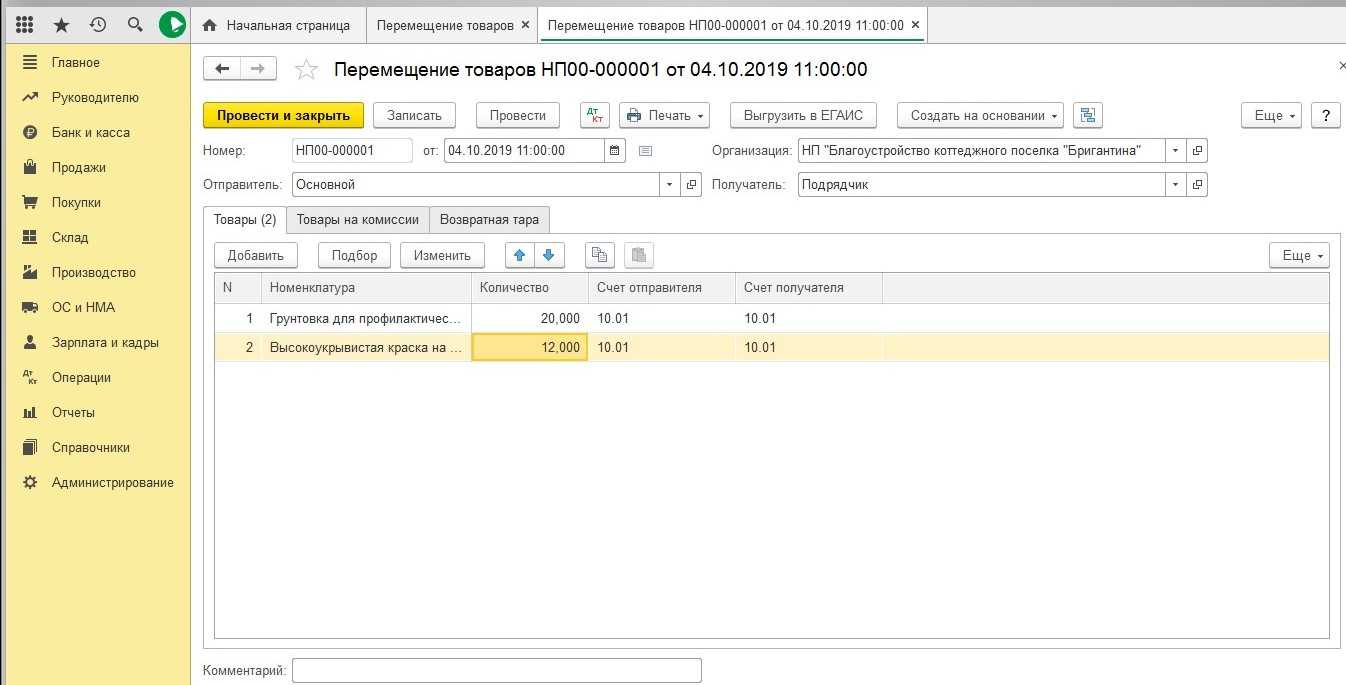

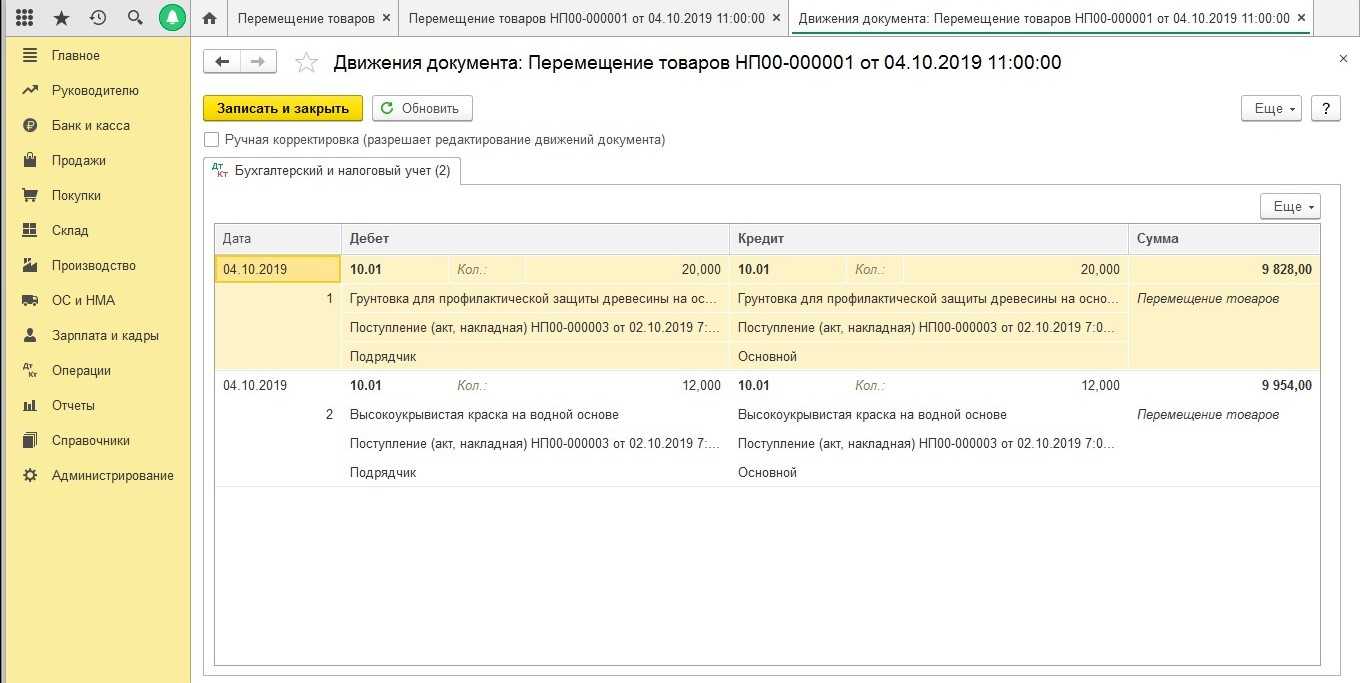

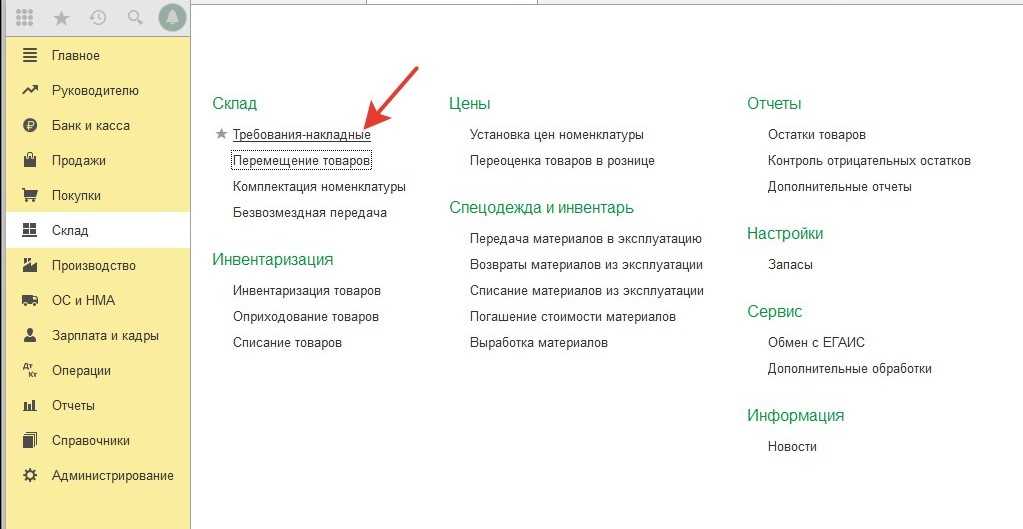

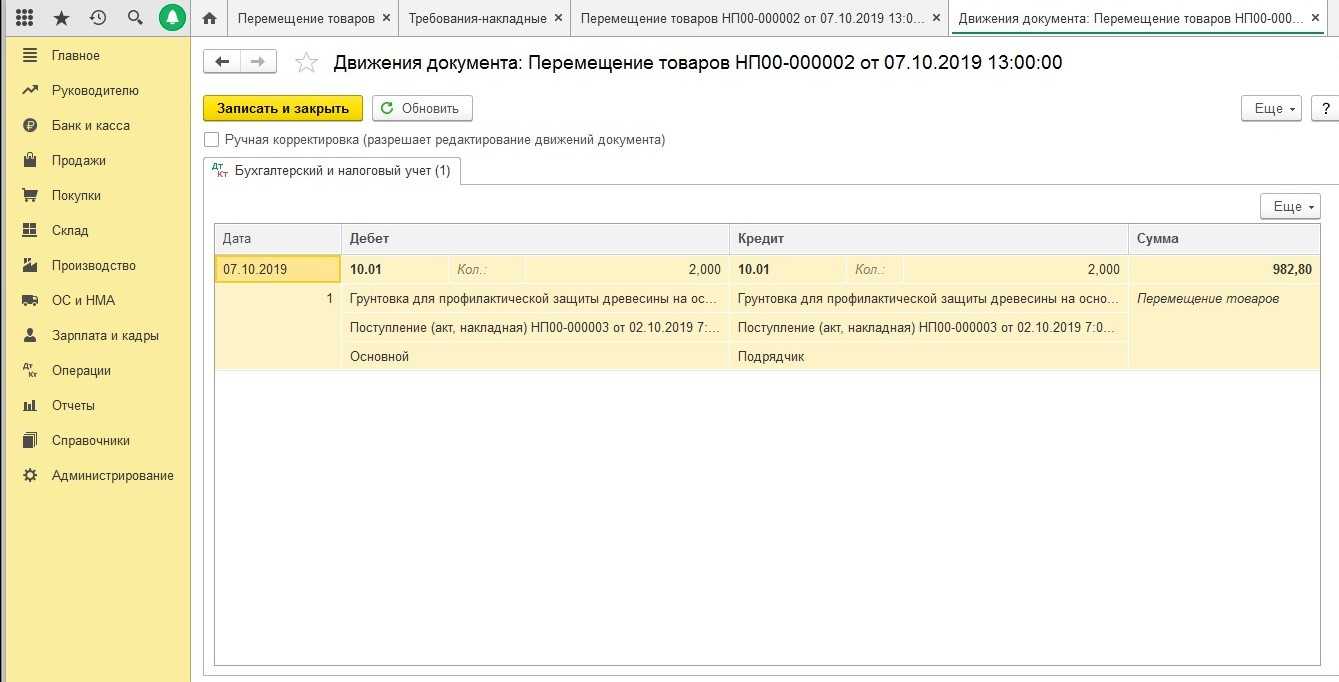

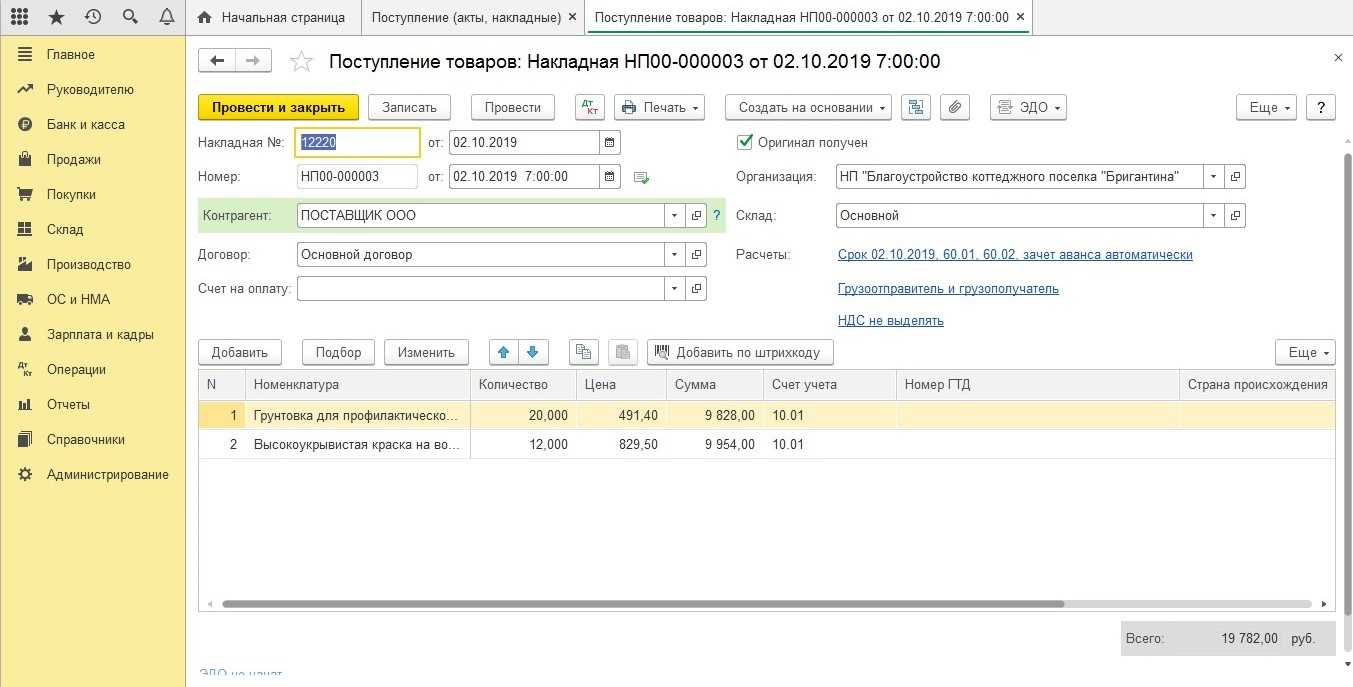

Через учет ТМЦ

Итак, допустим заказчик покупает необходимые материалы и оформляет приход на свое складское помещение.

Теперь ему надо отобразить передачу ценностей Подрядчику, а значит под это нужно завести склад, который назовете «Подрядчик».

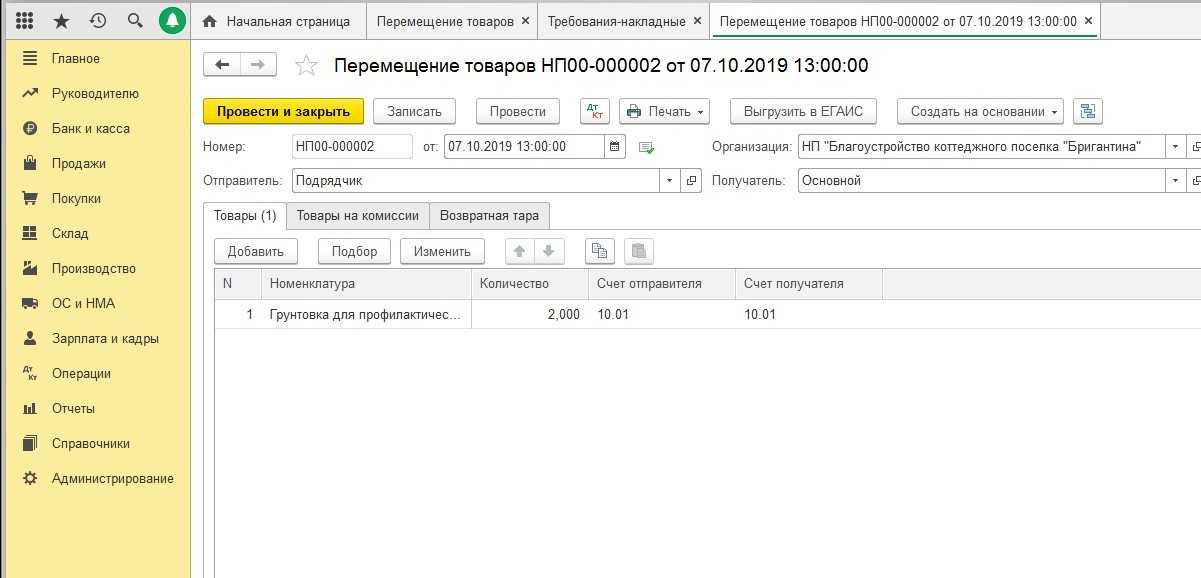

Сама передача материалов будет оформляться через специальный документ, который называется «Перемещение товаров».

Единственный минус такого способа в том, что документы не выдаются в печатной форме М-15 и если он вам нужен будет, то его придется создавать вручную. Когда ваш контрагент отчитается о том, куда и сколько материала он израсходовал, вам нужно будет собрать все затраты в документе «Требование-накладная».

Если у вашего контрагента остаются какие-то не расходованные ценности, то их нужно оформлять обратно на ваш склад через документ, который называется «Перемещение товара».

Этот способ довольно неплохой для тех, кто не хочет заниматься ручной корректировкой, однако чаще всего используют второй способ, о котором мы напишем ниже.

Ремонт ОС в 1С 8.3 — пошаговая инструкция

И в случае ремонта своими силами, и при ремонте силами сторонней организации отразить эти операции в учете при помощи 1С 8.3 не составит труда.

Начнем с простого: как отразить в 1С 8.3 ремонт ОС подрядным способом. Это делается при помощи документа «Поступление услуг»:

В шапке формы заполняем реквизиты документа подрядчика. Выбираем из справочника нужного контрагента или создаем нового, если это новый поставщик. Заполняем данные договора:

Нажатием кнопки «Добавить» выбираем или создаем новый вид номенклатуры:

Вводим стоимость работ, ставку НДС. При необходимости редактируем счета учета, нажав в одноименной колонке кнопку «…»:

Внизу формы вводим данные счета-фактуры подрядчика. Если работы не облагаются НДС и счета-фактуры нет, поле заполнять не нужно:

В результате проведения документа сформируются проводки:

Теперь рассмотрим учет в 1С ремонта хозспособом.

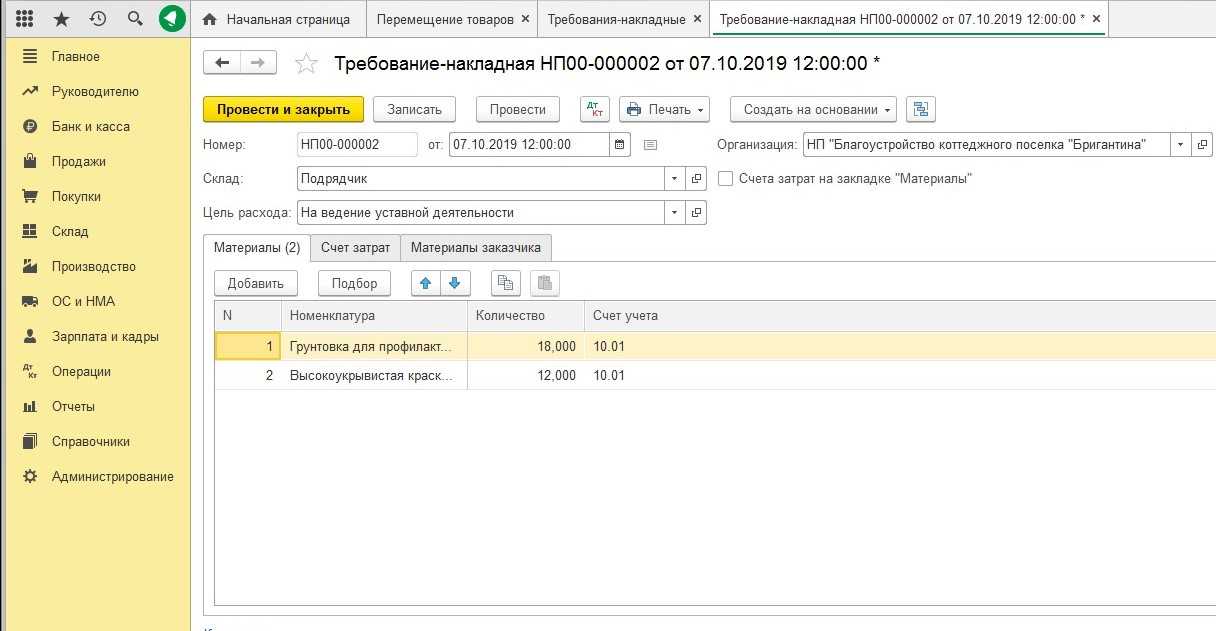

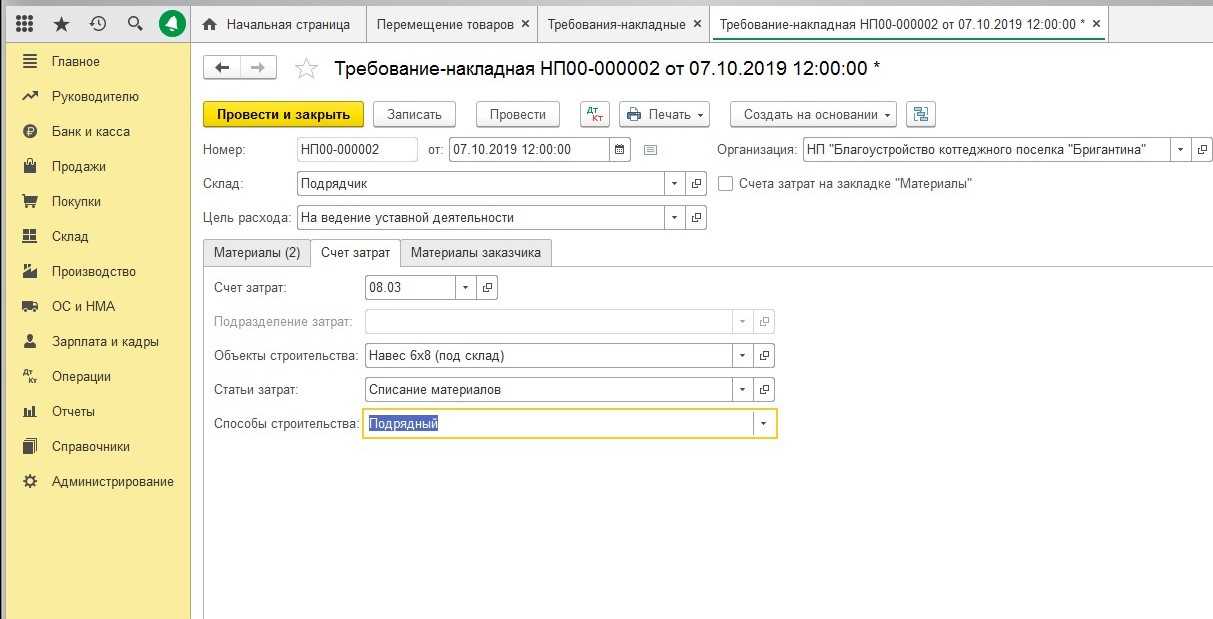

Чтобы списать на ремонт материалы, создаем документ «Требование-накладная»:

Заполняем вкладку «Материалы» отпущенными для ремонта материалами. В графе «Счет учета» выбираем счет, на котором учитывается материал:

Заполняем вкладку «Счет затрат» и проводим документ:

Документ сформирует проводки:

Чтобы начислить работнику зарплату за ремонтные работы, создаем новый вид начислений:

Проводим документ:

***

Расходы на текущий и капитальный ремонт признаются в бухгалтерском учете в составе текущих затрат в полном объеме в периоде их возникновения

В связи с этим важно отличать ремонт от реконструкции и модернизации, которые учитываются в составе капитальных вложений. Создание резервов на ремонт ОС возможно только в налоговом учете

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

ЕНВД

Организации – плательщики ЕНВД обязаны вести бухучет в полном объеме (ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому при отражении в бухучете основных средств, построенных хозспособом, , что и при общей системе налогообложения.

На расчет ЕНВД операции, связанные с поступлением, движением и выбытием основных средств, не влияют (п. 1 ст. 346.29 НК РФ).

Если созданное хозспособом основное средство представляет собой объект недвижимости, то право собственности на него организация должна зарегистрировать (ч. 1 ст. 4 Закона от 21 июля 1997 г. № 122-ФЗ). Об особенностях учета таких объектов см. Как отразить в учете поступление основных средств, подлежащих госрегистрации.

Учет в зависимости от способов поступления ОС

Учет каждого объекта основных средств происходит по-разному, способ зависит от официального источника, откуда основной актив попал на предприятие. Разные пути обусловливают не только различную первоначальную стоимость, но и отличающиеся бухгалтерские нюансы.

Покупка у поставщика. Нужно учесть полностью все расходы, включая транспортные и монтажные, при этом исключая НДС. По бухгалтерии это будет проведено таким образом:стоимость приобретенного актива без НДС (дебет 08, кредит 60);

дополнительные траты на доставку, монтаж, наладку и т.п. (дебет 08, кредит 60 или 76);

выделение НДС (дебет 19, кредит 60 или 76);

введение основного актива в эксплуатацию (дебет 01, кредит 08).

Принятие по договору дарения

Нужно принять во внимание рыночную цену объекта, актуальную на момент принесения в дар (сумму нужно документально обосновать).

ВНИМАНИЕ! Предприниматели и организации не могут делать друг другу «подарки» на суммы, превышающие 5 минимальных заработных плат

- Д08 К98/2 — объект-основной актив получен безоплатно и принят к учету;

- Д01 К08 — данный материальный актив вводится в эксплуатацию;

- Д98/2 К91 – списание амортизации со счета 98 в «прочие доходы».

Внесение своей доли в уставной капитал

Стоимость ОС согласовывается учредителями и регламентируется в учредительных бумагах.ОБРАТИТЕ ВНИМАНИЕ! Если вносится средство на значительную сумма, превышающая 200 минимальных оплат труда, то оно должно быть дополнительно оценено независимым специалистом.Данные для бухгалтерского учета:

имущественный актив вводится вкладом в уставной капитал (дебет 08, кредит 75);. основной актив вводится в эксплуатацию (дебет 01, кредит 08)

основной актив вводится в эксплуатацию (дебет 01, кредит 08).

Создание ОС собственными силами производства (хозяйственный способ, строительство и т.п.) – учету подлежат все расходы на сырье, саму работу (если это необходимо, то по подрядам), транспортные затраты, монтаж и т.п. Бухгалтерский учет:

- оплата труда подрядчиков (дебет 08, кредит 60 или 76);

стоимость сырья, материалов (дебет 08, кредит 10);

все остальные затраты, понесенные при создании ОС (дебет 08, кредит 60 или 23, 25, 26, 76);

выделение НДС по всем типам расходов (дебет 19, кредит 60 или 23, 25, 26, 76);

ввод нового актива в эксплуатацию (дебет 01, кредит 08).

Получение по договорам, где вознаграждение предусматривает иные обязательства, кроме денежных – стоимость определяется таким же образом, как и при передаче объекта в дар (исходя из актуальной рыночной цены на подобные товары или услуги). Проводка по бухгалтерии:

- прием средства к учету (дебет 01, кредит 08);

средство учтено и вводится в эксплуатацию (дебет 01, кредит 08).

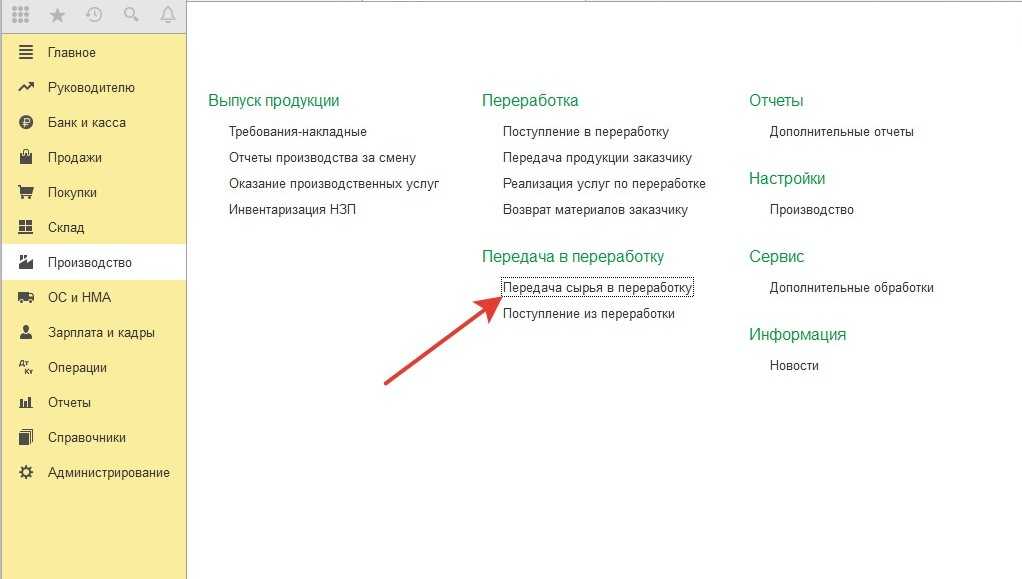

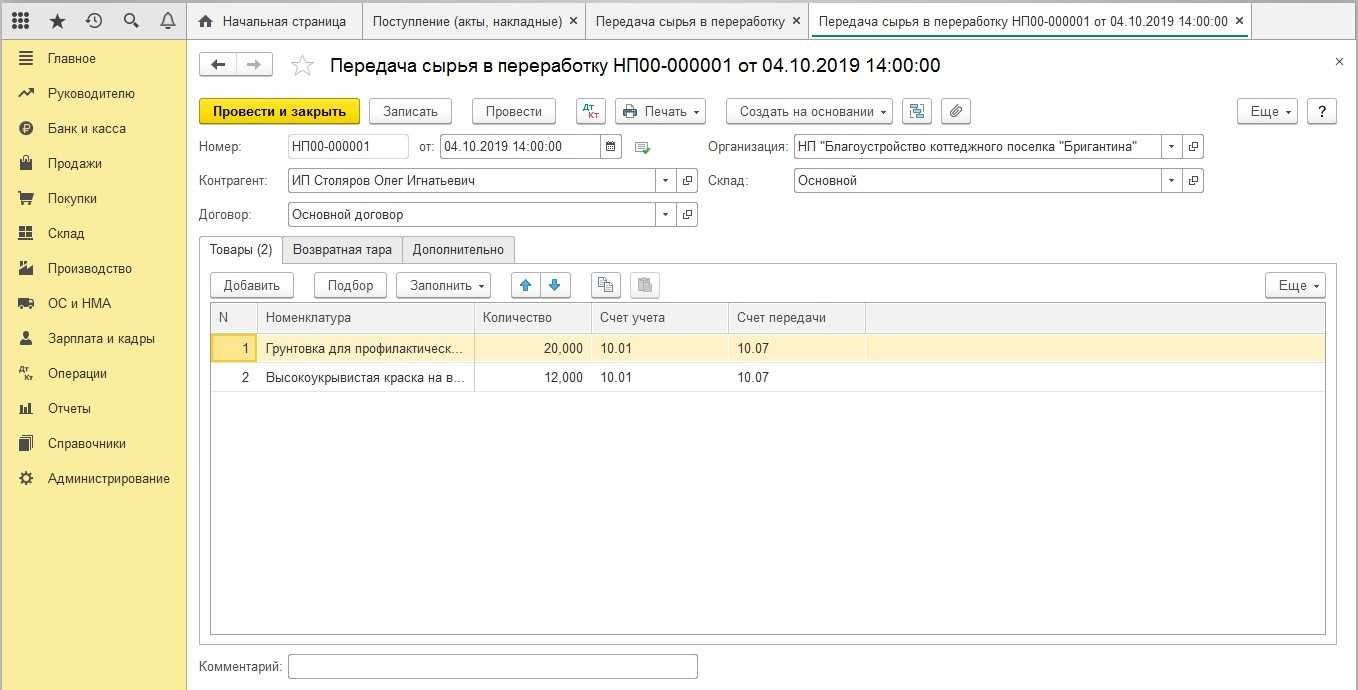

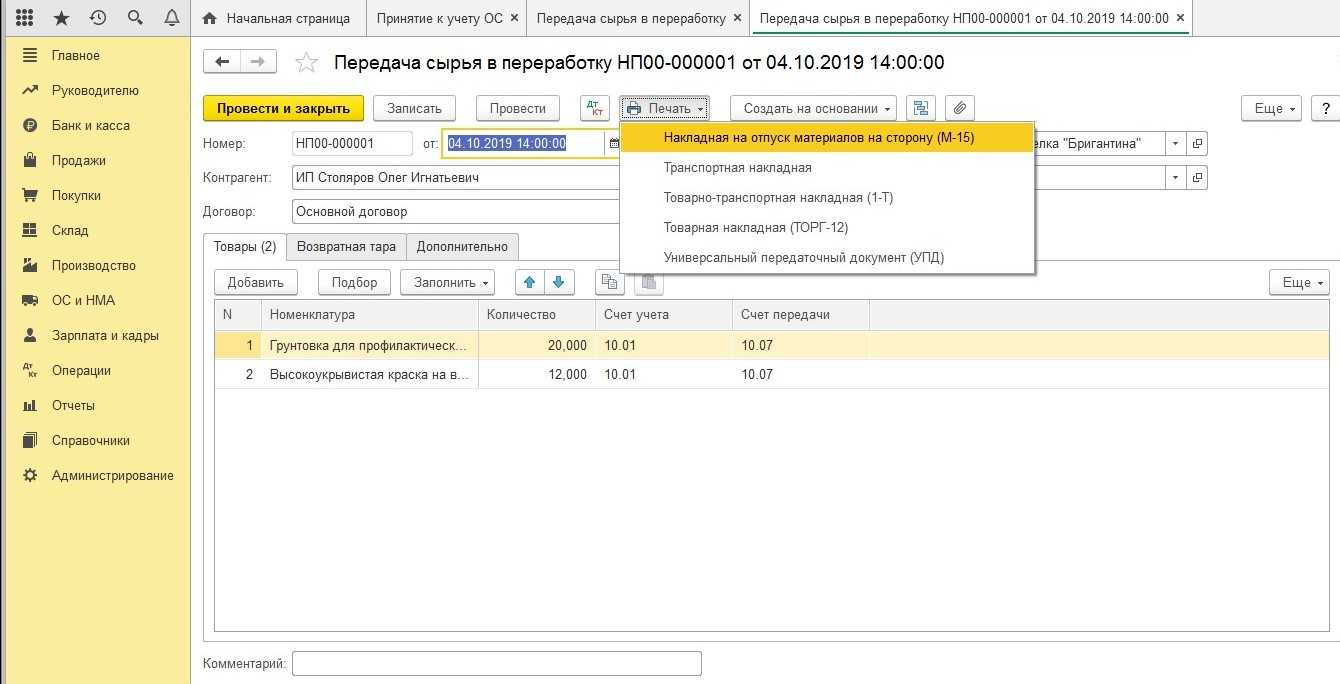

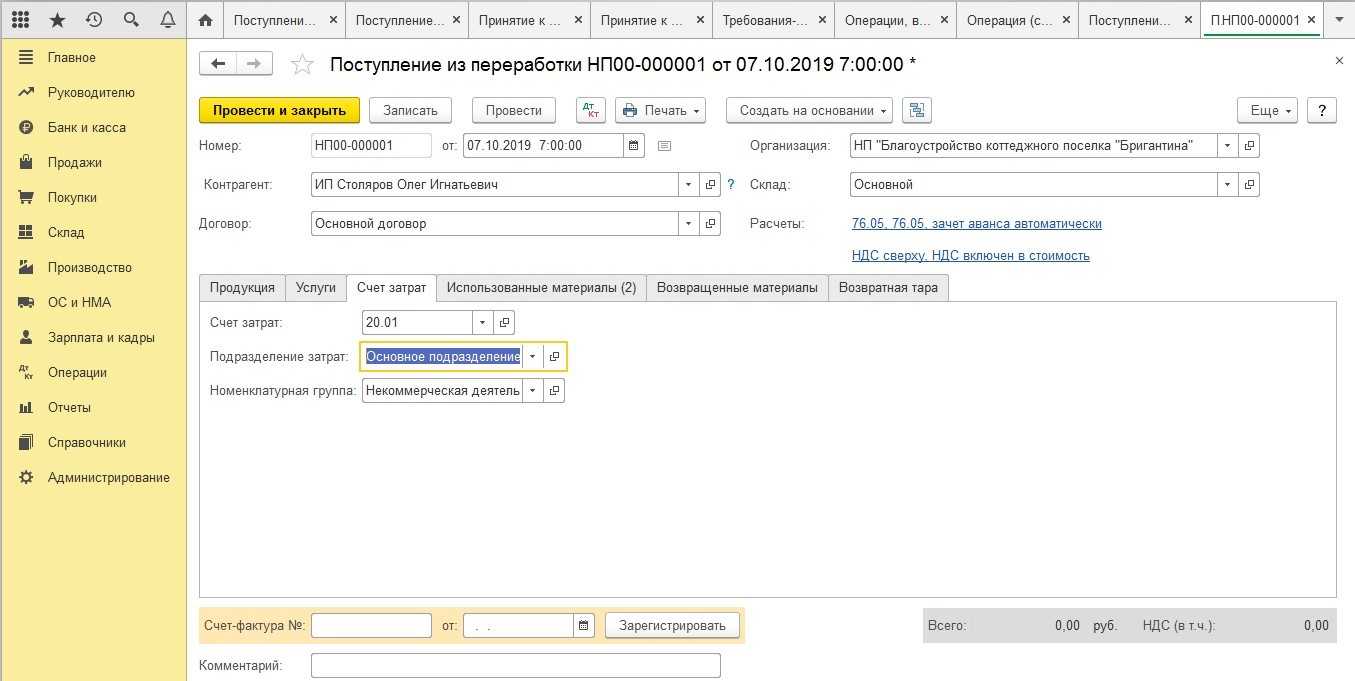

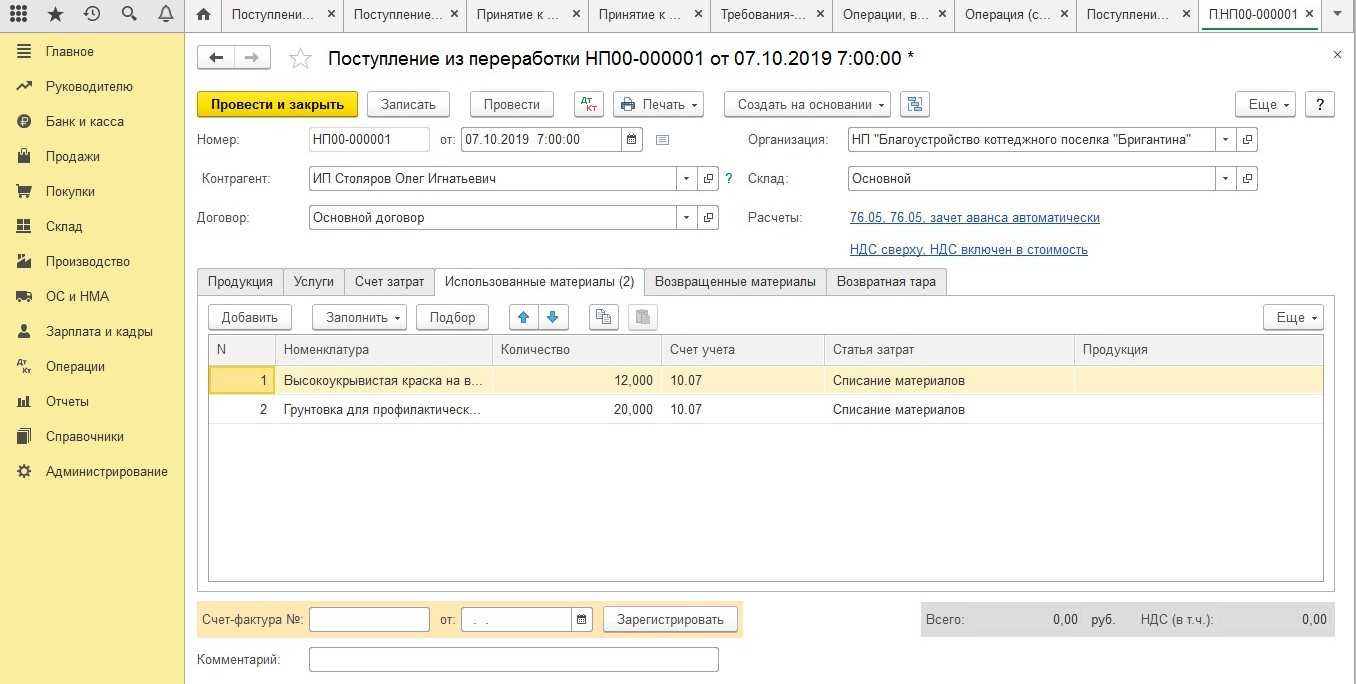

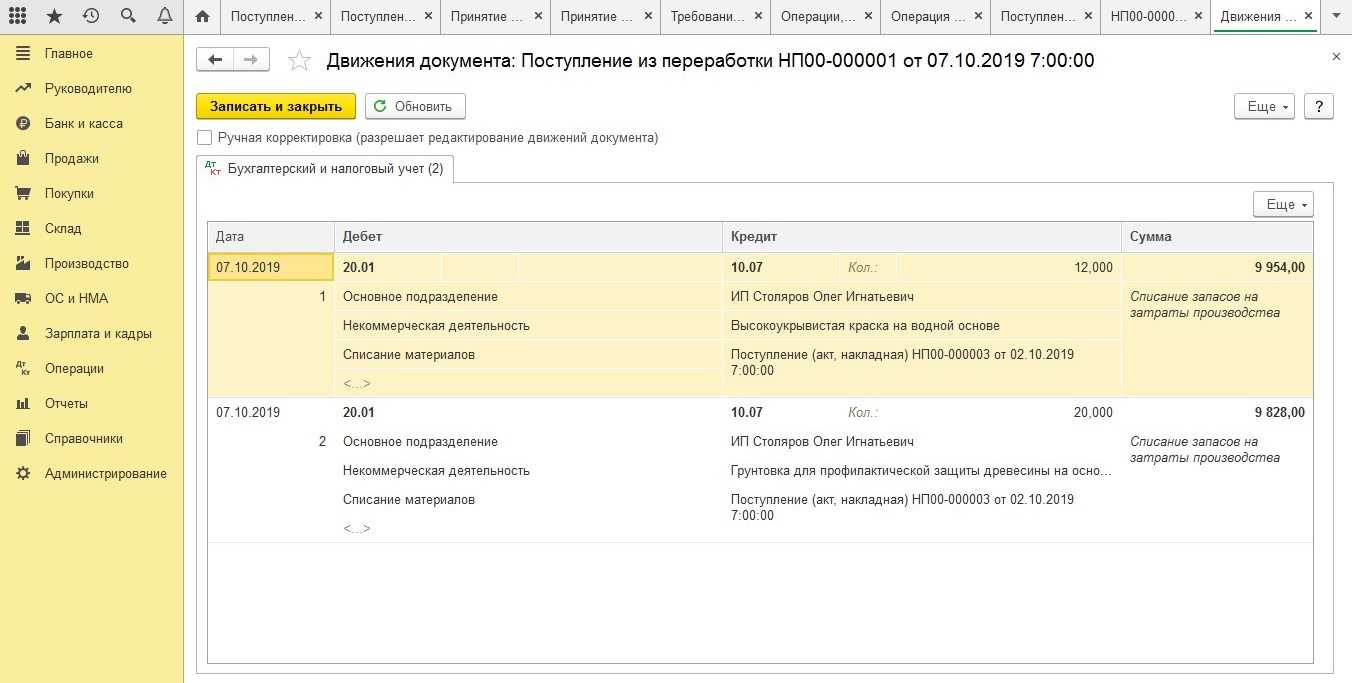

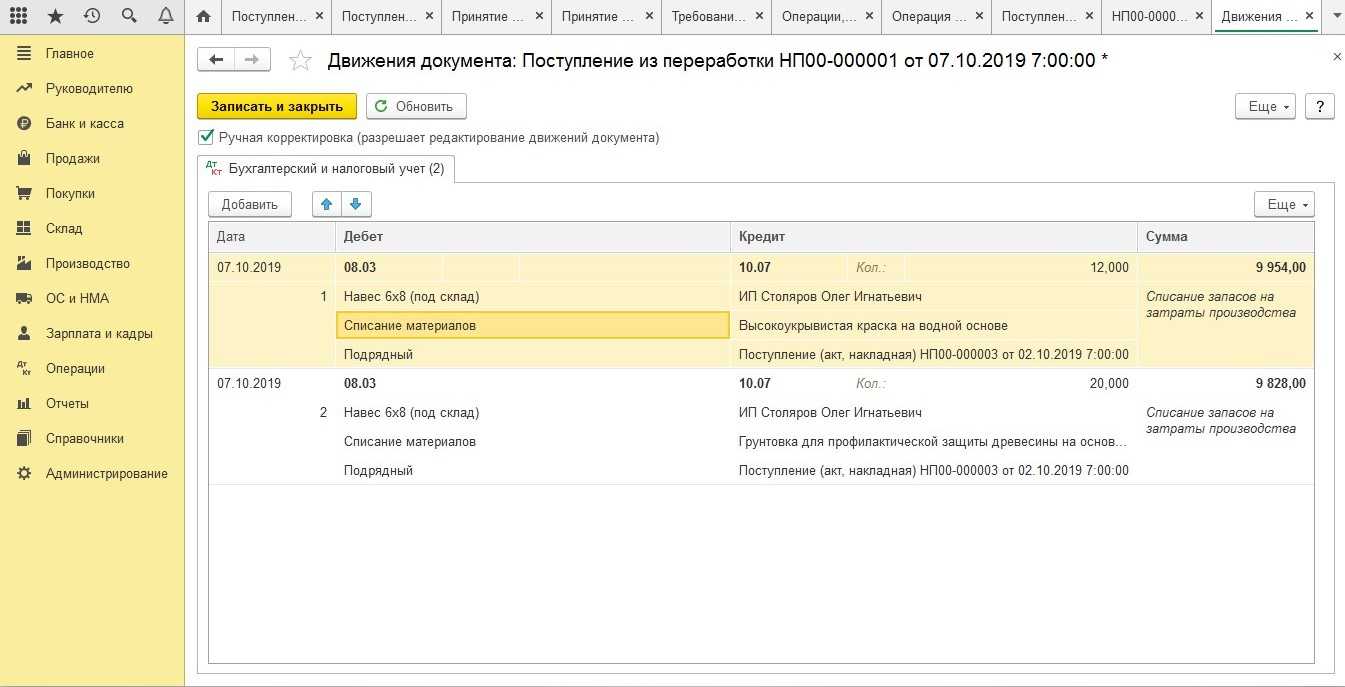

Через специальный документ «Передача сырья в переработку»

Заказчик занимается закупкой материалов и приходуем материал на свой склад, как и в первом способе.

Далее вы передаете ценности торгово-материальные ценности подрядчику и оформляете документ «Передача сырья в обработку».

В качестве документального подтверждения вам будет выдана печатная форма документа М-15.

Советуем распечатать эту форму в трех вариантах: один экземпляр для вашей фирмы, второй для кладовщика, а третий вы отдаете своему контрагенту.

Как только ваш контрагент потратит все ТМЦ и предоставит бухгалтеру Акт, то бухгалтер списывает материалы на счет 08. Делается это в режиме ручной корректировки, так как типовой документ не предусматривает использование формы 08.

Второй способ удобен для тех, кому важна печатная форма накладной М-15. В данном методе она выдается автоматически, но есть и свои минусы, а именно корректировка проводок.

Документы подсистемы учета основных средств

Для целей бухгалтерского и налогового учета в «жизненном цикле» основных средств можно выделить следующие основные этапы:

- формирование первоначальной стоимости объекта;

- принятие объекта к учету;

- эксплуатация объектов (начисление амортизации, передача из одного подразделения в другое, передача объекта в аренду, изменение стоимости объекта по результатам переоценки, достройки, модернизации, частичного выбытия и т. д.);

- выбытие объекта с учета в связи с передачей, списанием или по иным причинам.

Перечисленные события в «1С:Бухгалтерии 8» редакции 3.0 регистрируются (за небольшим исключением) стандартными документами подсистемы ОС, доступ к которым осуществляется из раздела ОС и НМА.

При этом с помощью одного и того же документа можно отражать разные хозяйственные операции. Например, документ Поступление (акт, накладная) с видом операции Оборудование позволяет учитывать поступление основного средства следующими способами:

- от поставщика за плату:

- от юридических и физических лиц безвозмездно;

- от учредителя (участника общества) в качестве вклада в уставный капитал;

- от участника общества с целью пополнения чистых активов.

Выбор способа поступления определяется реквизитом Счет учета расчетов с контрагентом, указанным в форме Расчеты, доступ к которой осуществляется по одноименной гиперссылке (рис. 3).

Рис. 3. Отражение безвозмездного поступления объекта ОС

Таким образом, в качестве счета учета расчетов с контрагентом следует указать счет:

- 60.01 «Расчеты с поставщиками и подрядчиками» (или, например, 76.05 «Расчеты с прочими поставщиками и подрядчиками»), если ОС получено от поставщика за плату;

- 98.02 «Безвозмездные поступления», если ОС получено безвозмездно от стороннего контрагента;

- 75.01 «Расчеты по вкладам в уставный (складочный) капитал», если ОС получено в качестве вклада в уставный капитал. Отражать задолженность участников по вкладам в уставный капитал теперь можно специальным документом Формирование уставного капитала (раздел Операции);

- 83.01.1 «Прирост стоимости основных средств», если ОС получено от участника общества с целью пополнения чистых активов.

После проведения документа поступления в учетной системе будет сформирована соответствующая бухгалтерская проводка по дебету счета учета вложений во внеоборотные активы в корреспонденции со счетом учета, указанным в форме Расчеты.

В зависимости от применяемой системы налогообложения вводятся суммы в соответствующие регистры налогового учета.

В сложных случаях (например, когда первоначальная стоимость объекта ОС в бухгалтерском и в налоговом учете по налогу на прибыль не совпадает), для регистрации поступления ОС следует использовать документ Операция (Операции — Операции, введенные вручную) (рис. 4).

Рис. 4. Регистрация поступления ОС документом «Операция»

Отдельные события, связанные с изменением состояния объекта ОС, не отражаются на счетах бухгалтерского учета.

К таким событиям относятся, например, передача объекта из одного подразделения в другое (или от одного материально-ответственного лица (МОЛ) другому), изменение параметров амортизации, прекращение амортизации в связи с консервацией объекта и т. д. Изменение состояния объекта ОС также регистрируется

с помощью стандартных документов учета ОС (Перемещение ОС, Изменение состояния ОС, Изменение параметров амортизации ОС и т. д.).

После проведения указанных документов бухгалтерские проводки не формируются, но вводятся записи в специализированные регистры сведений (например, Местонахождение ОС (бухгалтерский учет), Первоначальные сведения ОС (бухгалтерский учет), Первоначальные сведения ОС (налоговый учет) и т. д.).

Движения по регистру можно просмотреть так же, как и записи регистра бухгалтерии, по кнопке ДтКт (Показать проводки и другие движения документа), перейдя на соответствующую закладку.

Чтобы сформировать отчет по записям какого-либо регистра можно воспользоваться Универсальным отчетом (раздел Отчеты)*.

Примечание:

* Об использовании универсального отчета в «1С:Бухгалтерии 8» (ред. 3.0) для отображения записей регистра сведений см. ответ экспертов 1С на вопрос «Как сформировать отчет по основным средствам и материально ответственным лицам (реквизит «МОЛ»)?».

Документальное оформление

Сумму расходов, формирующих первоначальную стоимость объекта, определяйте на основании:

- первичных учетных документов, применяемых в строительстве (акт о приемке выполненных работ по форме № КС-2, справка о стоимости выполненных работ и затрат по форме № КС-3 и т. д.);

- других первичных документов, подтверждающих понесенные затраты (таможенные декларации, приказы о командировке и т. д.).

К учету принимайте документы, которые содержат обязательные реквизиты, предусмотренные в части 2 статьи 9 Закона от 06.12.2011 № 402-ФЗ.

Для приемки созданных основных средств в организации следует создать комиссию, которая должна определять:

соответствует ли основное средство техническим условиям и можно ли ввести его в эксплуатацию; требуется ли доведение (доработка) основного средства до состояния, пригодного к использованию.

Если в штате организации состоит только директор, комиссию не создавайте. В этом случае ее функции должен взять на себя директор.

Такой порядок следует из указаний, утвержденных постановлением Госкомстата от 21.01.2003 № 7.

После обследования объекта комиссия должна дать заключение о возможности его использования. Это заключение отражается в акте по форме № ОС-1.

Реквизиты организации-сдатчика, которые предусмотрены в начале акта, а также разделы «Сведения о состоянии объекта основных средств на дату передачи» и «Сдал» не заполняйте. Это объясняется тем, что для подрядчика построенный объект не является основным средством. Следовательно, составлять акт по форме № ОС-1 он не обязан (абз. 8 указаний, утв. постановлением Госкомстата от 21.01.2003 № 7, письмо Росстата от 31.03.2005 № 01-02-09/205).

В акте по форме № ОС-1 укажите:

- номер и дату его составления;

- полное наименование основного средства;

- место приемки основного средства;

- заводской и присвоенный инвентарный номера основного средства;

- номер амортизационной группы и срок полезного использования основного средства;

- сведения о содержании драгоценных металлов, камней;

- другие характеристики основного средства (общая площадь, количество этажей и т. д.).

Кроме того, акт должен содержать заключение приемочной комиссии (например, запись «Можно эксплуатировать»). Оформленный акт утверждается руководителем организации.

Если по договору подряда было изготовлено здание или сооружение, при принятии его к учету заполните акт по форме № ОС-1а. При его заполнении применяйте те же правила, что и при составлении формы № ОС-1.

Такой порядок следует из указаний, утвержденных постановлением Госкомстата от 21.01.2003 № 7.

Одновременно с составлением акта по форме № ОС-1а (ОС-1, ОС-1б) заполните инвентарную карточку по форме № ОС-6а (ОС-6) или инвентарную книгу по форме № ОС-6б (предназначена для малых предприятий) в одном экземпляре. Инвентарную карточку (книгу) оформляйте на основании данных акта и первичных документов. В дальнейшем вносите в карточку (книгу) сведения обо всех изменениях, влияющих на учет основного средства (переоценка, модернизация, выбытие). Отражайте эти сведения на основании первичных документов (например, на основании акта приемки-сдачи модернизированных основных средств по форме № ОС-3).

Такой порядок предусмотрен указаниями, утвержденными постановлением Госкомстата от 21.01.2003 № 7.

Капитальный ремонт ОС

Под капитальным ремонтом обычно понимают плановый ремонт, при котором восстанавливают исправность объекта и полностью или почти полностью — его ресурс с заменой или восстановлением. Периодичность проведения капитальных ремонтов и объемы выполняемых работ определите в соответствии с технической документацией, нормативно установленными требованиями или самостоятельно в рамках разработки системы планово-предупредительных ремонтов на основе существующих рекомендаций (п. 2.3.6 ГОСТ 18322-2016 «Межгосударственный стандарт. Система технического обслуживания и ремонта техники. Термины и определения», Письма Минстроя России от 27.02.2018 N 7026-АС/08, Минфина России от 14.01.2004 N 16-00-14/10). Периодичность проведения капитального ремонта измеряется годами, а затраты, как правило, существенны для организации. Поэтому затраты на капитальные ремонты ОС обычно признают капитальными вложениями (пп. «ж»п. 5 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

Условия:

- Если затраты на капитальный ремонт несущественны для организации, то она вправе, руководствуясь требованием рациональности, учитывать затраты на капитальный ремонт так же, как затраты на текущий. Для этого соответствующее решение и критерий существенности следует закрепить в учетной политике (п. 7.4 ПБУ 1/2008 «Учетная политика организации»). Перечень и величину этих затрат определяйте так же, как и при создании ОС. Материальные ценности, необходимые для капитального ремонта, учитывайте как капитальные вложения (пп. «а» п. 5 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

- Если капитальный ремонт требует длительного времени и существенных затрат, то капитализируйте проценты по кредитам и займам, направленным на его финансирование. Проценты нужно капитализировать в течение периода фактического проведения работ (пп.«е»п. 10 ФСБУ 26/2020, п. 7 ПБУ 15/08 «Учет расходов по займам и кредитам», п. п. 1, 2 Рекомендации Р-71/2016-КпР «Долговые затраты в последующие капвложения»).

- Если в ходе капитального ремонта вы извлекли материальные ценности (запасные части, металлолом и др.), которые собираетесь продать или использовать иным способом, вычтите из сумм фактических затрат на капитальный ремонт расчетную стоимость этих ценностей. Расчетную стоимость определите самостоятельно, например, исходя из справедливой стоимости ценностей, чистой стоимости продажи и др. (п. 15 ФСБУ 26/2020, Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28).

В зависимости от целей дальнейшего использования признайте извлеченные материальные ценности:

- как капитальные вложения, если планируете использовать их для создания, капитального ремонта, улучшения других ОС (пп. «а» п. 5 ФСБУ 6/2020);

- как запасы, если в дальнейшем будете использовать материальные ценности в обычной деятельности, в течение периода, не превышающего 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- как долгосрочные активы к продаже, если намерены продать материальные ценности, но не можете квалифицировать их в качестве запасов.

В момент завершения ремонта отнесите сумму затрат на капитальный ремонт на увеличение первоначальной стоимости отремонтированного ОС, если межремонтный период существенно не отличается от оставшегося срока полезного использования ОС (п. 18 ФСБУ 26/2020, п. 24 ФСБУ 6/2020).

Основные бухгалтерские проводки в связи с капитальным ремонтом ОС такие:

|

Содержание операции |

Дебет | Кредит |

| Признаны затраты на капитальный ремонт ОС | 08-ремонт | 60 (10, 70, 69 и др.) |

| Отражен НДС, предъявленный подрядчиком при выполнении работ по капитальному ремонту ОС | 19 | 60 |

| НДС, предъявленный подрядчиком, принят к вычету | 68 | 19 |

| Оплачены ремонтные работы подрядчику | 60 | 51 |

| Оприходованы ценности, полученные в ходе капитального ремонта | 10, 07, 41,

08 — материальные ценности |

08—ремонт |

| Затраты на капитальный ремонт ОС включены в его первоначальную стоимость (учтены в качестве самостоятельного объекта) | 01 (03) | 08—ремонт |

Поступление оборудования, требующее монтажа

Акт о приеме (поступлении) оборудования по форме ОС-14

Акт о приеме (поступлении) оборудования оформляется при поступлении на склад оборудования, которое в последующем будет принято к учету в качестве ОС.

Составляется данный акт в 2-х экземплярах комиссией по приему оборудования, утверждается руководителем или иным уполномоченным лицом. В состав комиссии может входить подрядчик, выполняющий дальнейший монтаж этого оборудования.

После заключения комиссии акты передают:

- первый экземпляр в бухгалтерию;

- второй экземпляр на склад или забирает подрядчик с пометкой «на ответственное хранение».

В 1С печатная форма Акт о приеме (поступлении) оборудования (форма ОС-14) формируется из документа Поступление (акты, накладные). PDF

Акт о приеме-передаче оборудования в монтаж по форме ОС-15

Акт о приеме-передаче оборудования в монтаж оформляется при передаче оборудования в монтаж, который может быть выполнен как подрядным способом,так и хозяйственным способом.

Составляется данный акт в 2-х экземплярах приемочной комиссией:

- один экземпляр передается в бухгалтерию;

- второй экземпляр забирает подрядчик, выполняющий монтаж оборудования.

Если монтаж осуществляется подрядной организацией, осуществляющей поставку оборудования, то Акт о приеме-передаче оборудования в монтаж (форма ОС-15) не составляется. В таком случае оборудование в монтаж передается подрядчику по . При этом подрядчик:

- должен входить в приемочную комиссию;

- расписывается в Акте о приеме (поступлении) оборудования (форма ОС-14) и забирает себе его копию с пометкой «на ответственное хранение».

В 1С печатная форма Акт о приеме-передаче оборудования в монтаж (форма ОС-15) при подрядном способе формируется из документа Передача оборудования в монтаж. PDF

По результатам монтажа оформляется:

- Акт о приеме передачи объекта основных средств – если объект ОС готов к эксплуатации;

- Акт о выявленных дефектах оборудования – если обнаружены дефекты и объект не пригоден к эксплуатации.

Акт о выявленных дефектах оборудования по форме ОС-16

Акт о выявленных дефектах оборудования оформляется, если выявлены дефекты:

- во время приема оборудования;

- в процессе монтажа, наладки;

- по результатам испытаний;

- в процессе использования, по результатам контроля.

Акт составляется в количестве, равном заинтересованным участникам. Например, экземпляр для организации, подрядчика, изготовителя, перевозчика и т.д.. Он подписывается представителем с каждой стороны.

В акте должны быть указаны:

- выявленные дефекты;

- мероприятия (работы) по их устранению;

- исполнители;

- сроки исполнения.

В 1С печатная форма Акт о выявленных дефектах оборудования (форма ОС-16) не реализована.

Бухгалтерские проводки по восстановлению основных средств

Первоначальная стоимость может увеличиваться, если проведены работы по восстановлению ОС (модернизации, реконструкции и дооборудованию). Порядок учета таких операций отличается в зависимости от того, чьими силами эта модернизация проводится: сторонней организации или самостоятельно. Если модернизацию проводит сторонняя организация-подрядчик, то расходы по таким работам отражают по Дт счета 08 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». В этом случае формируют проводки:

- Дт 08 Кт 60 — отражена стоимость работ подрядчика;

- Дт 19 Кт 60 — выделен НДС.

Если работы выполняются самостоятельно, то расходы по дооборудованию учитывают на счете 08 в корреспонденции со счетами учета затрат (10, 70, 69 и т. д.). При этом формируются записи:

Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Подробнее об особенностях БУ и НУ ОС читайте в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

Как создается ОС?

- формирование объекта сам по себе;

- привлекать к процессу подрядчиков и сторонние ресурсы — с учетом контрактного метода строительства.

В обоих случаях задача бухгалтера — правильно учесть все расходы и правильно отразить принятый объект по его первоначальной стоимости.

Для организации правильного учета созданного, построенного, возведенного объекта необходимо правильно определить понесенные затраты, убедиться, что созданное имущество действительно является основным средством, определить, как будет учитываться НДС на расходы. Бухгалтерский учет зависит от метода создания актива: хозяйственного или договорного. Отправка и документация при этом будут немного отличаться.