- Расчет количества топлива

- Пример учета ГСМ по топливным картам

- Правила получения и учета топливных карт

- Зачем составляют приказ

- Учет ГСМ по топливным картам (бензин) в 2021 году – бухгалтерский по топливным картам, как вести, в НКО

- Основные моменты

- Определения

- С какой целью ведется

- Правовая база

- Бухгалтерский учет карт

- Бухгалтерский учет расходов на топливо

- Как учесть карту и средства, зачисленные на нее

- Рекомендации по учету топлива и работе с топливными картами

- Особенности дисконтов на топливо

- Расчет количества топлива

- Пример учета ГСМ по топливным картам

- Порядок аннулирования

- Преимущества использования топливных карточек

- Бухгалтерский учет нормативов ГСМ

- Учет топлива: поступление

- Топливная карта «ЕДИНАЯ»: как это работает

Расчет количества топлива

По информации, представленной в путевом листе, нужно вычислить количество ГСМ, которое пойдет на списание:

ТС = ОТВ + ТБ – ОТКМ,

где:

ТС – топливо на списание (в литрах),

ОТВ – остатки топлива при выезде машины,

ТБ – топливо в баке машины,

ОТКМ – остатки топлива на конец рабочего дня.

Пример учета ГСМ по топливным картам

| Операция | Сумма (руб.) | ДЕБЕТ | КРЕДИТ |

| Выдана предоплата топливной компании за бензин | 11 800 (за 1 тыс. л.) | 60-2 | 51 |

| Оплачено изготовление топливной карты (по выписке из банка) | 118 | 60-1 | 51 |

| Принята к учету топливная карта (по товарной накладной и договору на поставку ГСМ) | – | 10-3 | 60 |

| Учтен НДС (по счету-фактуре) | 18 | 19 | 60 |

| НДС принят к вычету после оплаты карты (по счету-фактуре, записи в книге закупок) | 18 | 68 | 19 |

| На последний день месяца | |||

| Отражен расход по топливной карте на бензин (по отчету поставщика и чекам АЗС) | 9900 (990 л * (11,8 – 1,8)) | 10-3 | 60-1 |

| Учтен НДС от затрат на бензин | 1782 | 19 | 60-1 |

| Зачтенная ранее предоплата за бензин (по отчету поставщика) | 11682 | 60-1 | 60-2 |

| Принят к вычету НДС по оплаченному бензину (по счету-фактуре) | 1782 | 68 | 19 |

| Списана стоимость фактически израсходованного бензина (по путевому листу) | 9700 | 20 (23, 26, 29, 44) | 10-3 |

Правила получения и учета топливных карт

После заключения договора поставки топлива организацией ответственный работник бюджетного учреждения (материально ответственное лицо) получает топливную карту у поставщика нефтепродуктов на основании выписанной на него доверенности. За изготовление топливной карты продавец может потребовать уплаты ее стоимости, либо стоимость топливной карты может быть включена в стоимость топлива.

Передача топливной карты оформляется актом приема-передачи. Организация, занимающаяся сбытом нефтепродуктов, является коммерческой организаций, и ей в силу норм ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон о бухгалтерском учете) разрешено самостоятельно разрабатывать и утверждать формы первичных документов. Поэтому для оформления акта приема-передачи топливной карты (топливных карт) можно не использовать унифицированную форму, но в самостоятельно разработанной форме должны содержаться все обязательные для первичного документа реквизиты, перечисленные в ст. 9 вышеназванного Закона и п. 7 Инструкции N 157н <1>.

<1> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Примечание. Формы первичных учетных документов коммерческих организаций устанавливает их руководитель. Формы первичных учетных документов для организаций государственного сектора определяются в соответствии с бюджетным законодательством РФ (п. 4 ст. 9 Закона о бухгалтерском учете).

При утере топливной карты покупатель — бюджетное учреждение сообщает об этом продавцу. Карта блокируется, а покупателю изготавливается новая топливная карта. Изготовление новой топливной карты взамен утерянной продавец оплачивает отдельно по стоимости, указанной в договоре поставки.

Перечисленные покупателем товара — бюджетным учреждением денежные средства в счет оплаты топлива отражаются на «карточном» счете, открытом к топливной карте. Стоимость заправки по топливной карте списывается со счета покупателя в момент обработки трансакции обслуживания, полученной при инкассации с терминала.

Топливные карты в большинстве своем программируются по двум схемам:

- суточный лимит в литрах — на топливную карту устанавливается суточный лимит определенного вида топлива в литрах, превысить который не представляется возможным. То есть каждые сутки (с 00.00.00 по 23.59.59) держателю топливной карты разрешено заправляться конкретным видом топлива в пределах установочного лимита независимо от того, заправляется он каждый день или несколько раз в месяц;

- электронный кошелек в рублях — на топливную карту программируется электронный кошелек, работающий аналогично дебетовым банковским картам. В результате каждая карта имеет свой собственный лицевой счет (электронный кошелек), остаток денежных средств на котором можно всегда узнать.

Также на топливную карту может быть установлен месячный лимит потребления топлива в рублях.

Выбор схемы программирования топливной карты производится покупателем топлива — бюджетным учреждением. В ходе использования топливной карты возможны смена одной схемы другой или изменение размера суточного лимита отпуска топлива в литрах. Изменение работы топливных карт производится на основании заявления покупателя топлива — держателя топливной карты.

Зачем составляют приказ

Раньше использовался такой порядок расчетов за ГСМ:

- Водитель писал заявление о выдаче подотчетных средств.

- Приобретал топливо.

- Составлял авансовые отчеты и прикладывал чеки.

Эта схема позволяла исказить реальные цифры, шоферы могли использовать служебные машины в личных целях и заправлять их на деньги работодателя. Теперь процесс полностью автоматизирован и бухгалтер полностью отслеживает оборот ГСМ посредством ТК.

Система позволяет увидеть фактические расходы ГСМ и суммы, потраченные на заправку. Для организации процесса необходимо разработать специальное положение и издать приказ о закреплении топливной карты за автомобилем или за сотрудником.

Ознакомьте водителя с новой системой оборота ГСМ в учреждении. Его подпись под распоряжением означает согласие работать по новым правилам. После этого необходимо внести изменения в трудовой договор: включите в него новые функциональные обязанности служащего или составьте дополнительное соглашение. Как только оно подписано, составьте акт приема-передачи и выдайте ТК.

Учет ГСМ по топливным картам (бензин) в 2021 году – бухгалтерский по топливным картам, как вести, в НКО

Что такое горюче-смазочные материалы. Как вести учет ГСМ по топливным картам (бензин) в 2021 году. Что такое топливные карты. Особенности учета ГСМ в НКО и бюджетных организациях

Работа любого предприятия состоит из множества процессов,каждый из которого в результате приводит к получению прибыли.

В них могут быть задействованы средства, которые прямо или косвенно относятся к производственному процессу, оказанию услуг и выполнению работ. Но иногда возникает вопрос, как правильно их учитывать.

Основные моменты

Вся работа предприятия предусматривает использование разнообразных ресурсов. Одним из них выступает бензин.

Цель его применения определяется родом деятельности предприятия. Он может относиться к производственным запасам или нет.

К примеру, для компании, занимающейся транспортными перевозками, он относится к производственным запасам.

Если же предприятие занимается выпуском продуктов питания, но при этом самостоятельно доставляет свой товар в пункты реализации, то он относится к непроизводственным затратам, но при этом учитывается при расчете финансовых результатов.

Если же бензин используется как средство обеспечения передвижения лица, имеющего определенное поручение, связанное с нуждами предприятия, то такие расходы учитываются, но не влияют на прибыль.

Обратите внимание на то, что бензин может использоваться как горючее не только для заправки и приведение в действие автотранспорта. Он может применятся для заправки рабочего оборудования, такого как бензиновый триммер или пилка. Он может применятся для заправки рабочего оборудования, такого как бензиновый триммер или пилка

Он может применятся для заправки рабочего оборудования, такого как бензиновый триммер или пилка.

В таком случае он может относиться к общехозяйственным расходам, если это оборудование применяется для облагораживания прилегающей территории.

Но в случае, когда данные приборы являются средством получения прибыли, он относится к производственным затратам.

Как видите, данный вопрос содержит массу нюансов, в которых стоит более детально разобраться.

Определения

В данной статье будет использован ряд терминов, не относящихся к финансовой сфере, но имеющих непосредственное отношение к обсуждаемому вопросу. Рассмотрим их значение.

| Топливная карта | Это технический расчетный инструмент, в который встроен процессор. Она дает право владельцу на получение топлива в количестве, которое было заранее оплачено |

| Горюче-смазочные материалы (ГСМ) | Это нефтепродукты, которые используются в качестве топлива и смазки для транспорта или специального оборудования |

| Бензин | Это бесцветная жидкость, относящаяся к ГСМ, получаемая путем переработки нефти |

С какой целью ведется

Горюче-смазочные материалы, в частности бензин,являются материалами, без которых сложно сегодня представить работу любого предприятия.

Использование бензина может быть связанно непосредственно с производственным процессом или применяться для косвенных операций. В любом случае необходимо вести его учет.

В зависимости от того, с какой целью используется материал, его можно отнести к производственным, что позволит уменьшить налоговую базу, увеличить себестоимость продукции и правильно высчитать окончательную цену товара, поставляемого предприятием своим потребителям.

Исходя из всего вышесказанного, можно сделать вывод, что учет ГСМ, как и других материалов, ведется с целью правильного расчета финансовых результатов, осуществления финансового планирования, а также расчетов с бюджетом в виде налоговых платежей.

Правовая база

При работе с учетом горюче смазочных материалов по топливным картам используется следующая нормативная база:

Также для ведения учета используются правила бухгалтерского учета и план счетов.

Бухгалтерский учет карт

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При этом в учетной политике может быть установлено, что с целью обеспечения сохранности топливных карт на основании абзаца 4 пункта 5 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30 марта 2001 года № 26н, их учет организуется на специально открытом для этих целей забалансовом счете , например, 012 «Топливные карты» в условной оценке. Аналитический учет может вестись в разрезе номеров карт, автомобилей, либо сотрудников – водителей.

Также организации целесообразно вести журнал учета выдачи и возврата топливных карт.

При получении карты от поставщика и передаче ее водителю в учете делается запись Дебет 012. При утрате топливной карты, ее возврате водителем либо расторжении договора с поставщиком – Кредит 012.

В случае приобретения топливных карт за плату у бухгалтера могут возникнуть сложности с их учетом.

Учитывать карты на счете 50 субсчет 3 «Денежные документы» будет неправильно, поскольку, как было указано выше, они не являются денежным документом, это техническое средство для приобретения ГСМ. Учитывать стоимость карт в цене приобретенного топлива также будет неверным, так как заранее не известно, сколько они будут использоваться. Возможно два варианта учета топливных карт (выбранный способ необходимо закрепить в учетной политике).

Первый: в момент получения топливных карт отнести затраты на их приобретение в состав прочих расходов на основании пункта 11 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина от 6 мая 1999 года № 33н. При этом используются затратные счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т. д., на которые будет списываться стоимость приобретенного ГСМ.

Второй метод предполагает, что топливные карты учитываются в качестве МПЗ, поскольку даже если срок их полезного использования превышает 12 месяцев, стоимость составляет менее 40 000 руб. (п. 4, 5 ПБУ 6/01). Исходя из положений подпунктов 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина от 9 июня 2001 года № 44н, топливные карты принимаются к учету по фактической себестоимости, равной сумме затрат на их приобретение, – сумме, подлежащей уплате поставщику топливных карт (без учета НДС). При передаче карт водителям их стоимость относится в состав прочих расходов.

Обратите внимание

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При выборе любого из двух указанных вариантов учета организация должна организовать учет карт с целью обеспечения их сохранности на забалансовом счете, например, 012 «Топливные карты» в условной оценке.

Обратите внимание, что денежные средства, которые перечислит организация на приобретение ГСМ и которые будут числиться на карте, являются предоплатой за топливо, поэтому расходом они не признаются и учитываются как дебиторская задолженность по дебету счета 60 «Расчеты с поставщиками и подрядчиками» (п. 3, 16 ПБУ 10/99)

ПРИМЕР. УЧЕТ ТОПЛИВНЫХ КАРТ

У организации имеется пять легковых и два грузовых автомобиля. 16 января 2018 года компанией приобретены у поставщика семь топливных карт стоимостью 700 руб. (в том числе НДС 106,78 руб.). Оплата за карты в сумме 700 руб. произведена 17 января 2018 года. В этот же день поставщику перечислена оплата за бензин в сумме 100 тыс. руб.

В бухгалтерском учете необходимо сделать следующие записи:

Дебет 10 Кредит 60

— 593,22 руб.– отражена стоимость приобретенных топливных карт;

Дебет 19 Кредит 60

— 106,78 руб. – отражен НДС, предъявленный поставщиком;

Дебет 60 Кредит 51

— 700 руб. – перечислена оплата поставщику;

Дебет 68 Кредит 19

— 106,78 руб. – принят к вычету НДС по топливным картам;

Дебет 20 (25,26 и т. д.) Кредит 10

— 593,22 руб. – списана на затраты стоимость топливных карт;

Дебет 012

— 70 руб. – топливные карты приняты на забалансовый учет (в условной оценке 10 руб.);

Дебет 60 аванс Кредит 51

— 100 000 руб. – перечислена поставщику оплата за топливо.

Бухгалтерский учет расходов на топливо

Сведения с карточных терминалов АЗС отправляются в процессинговый центр топливной компании, обрабатываются, и затем на их основе составляется отчет об операциях по карте.

- счет-фактуру,

- товарную накладную,

- акт сверки взаимных расчетов,

- ежемесячный отчет по операциям.

В бумагах показывается, сколько литров ГСМ было куплено фактически, сведения подлежат сверке с отчетами сотрудника, где имеется обобщенная информация из путевых листов и чеков АЗС. Товарная накладная и отчет по операциям будет являться основанием для учета топлива по с/сч 10-3 “Топливо”. Списание израсходованных ГСМ будет проходить по путевым листам.

Бухгалтерские проводки

Как учесть карту и средства, зачисленные на нее

Многие топливные компании предоставляют карты бесплатно. Тогда проблем с их учетом нет. Но что делать, если за карту с организации взяли деньги?

Учитывать саму карту на субсчете 50-3 «Денежные документы» и отражать передачу карты водителю проводкой по дебету счета 71 «Расчеты с подотчетными лицами» и кредиту счета 50-3 «Денежные документы» не надо. Ведь карта, как мы уже отметили, является не денежным документом, а лишь техническим средством для покупки нефтепродуктов.

Некоторые считают, что, поскольку топливная карта приобретена для покупки бензина, ее стоимость нужно включить в стоимость топлива. Но поскольку непонятно, сколько она будет использоваться, расходы по выпуску карты в бухгалтерском учете проще единовременно списать на те же «расходные» счета, на которые будет списываться и стоимость самих ГСМ (счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т.д.) <1>. В налоговом учете стоимость карты можно сразу списать как прочие расходы <2>. Сделать это можно на дату ее получения.

Что касается сумм, зачисленных на карту, то есть мнение, что их также следует отражать по дебету счета 50-3 «Денежные документы» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками», а передавая карту водителю, делать проводку по дебету счета 71 «Расчеты с подотчетными лицами» и кредиту счета 50-3 «Денежные документы». Аргументация здесь простая: это и привычнее, да и водитель в таком случае будет более дисциплинирован. Ведь он должен будет отчитаться по деньгам, списанным с карты при ее использовании на АЗС. Однако такой подход не столь удобен, как кажется на первый взгляд. И вот почему.

Во-первых, когда какая-либо сумма «закрепляется» за подотчетным лицом, это лицо должно знать, за какую сумму оно обязано отчитаться. Ведь работник расписывается в получении этой суммы на руки. Но водитель может и не знать, какая сумма перечислена топливной компании (какая сумма числится в данный момент на карте).

Во-вторых, такой учет карты ведет к загромождению бухгалтерского учета. Ведь все расчеты за топливо ведутся с топливной компанией через расчетный счет с использованием счета 60 «Расчеты с поставщиками и подрядчиками». И документы на ГСМ организация получает именно от топливной компании. Использовать при этих операциях еще и счет 71 излишне.

В-третьих, если карта является «переходящей», то есть если ею одновременно пользуются несколько водителей, бухгалтер постоянно должен будет отражать возврат карты от одного работника проводкой по дебету счета 50-3 и кредиту счета 71 и передачу ее другому водителю обратной проводкой.

Таким образом, логичнее использовать такой вариант учета. Топливо будет приходоваться проводкой дебет счета 10 «Материалы» кредит счета 60 «Расчеты с поставщиками и подрядчиками» по мере поступления документов от топливной компании. Ни стоимость карты, ни суммы, зачисленные на карту, отражать через счет 71 не надо.

Для учета топливных карт необходимо вести журнал (ведомость) их выдачи и возврата, в котором должны быть графы для номера топливной карты, даты выдачи (возврата), Ф.И.О. и подписи водителя. Ведь в случае, если работник — держатель топливной карты воспользуется картой в своих интересах, вам придется доказывать неправомерность его действий. А подтвердить, что карта была ему выдана, вы сможете только записью в журнале выдачи карты.

<1> Пункт 11 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.1999 N 33н.<2> Подпункт 49 п. 1 ст. 264 НК РФ.

Рекомендации по учету топлива и работе с топливными картами

Если компания решила использовать в своей работе топливные карты, она должна учитывать некоторые нюансы.

- В компании нужно спланировать счета. Специалист для этого должен позаботиться об открытии счета и субсчета для отслеживания за оборотом ГСМ вместе с топливной картой.

- Необходимо сочетать политику компании с такими положениями:

- стоимость трат и списания горючих и смазочных продуктов;

- методика записи затрат по этим материалам;

- постановка топливных карт на баланс фирмы;

- утверждение журнала записи карточек;

- название складов, где получают топливо;

- если компания относится к учреждениям, работающим по ОСНО, то она не должна следовать правилам бухучета 18/02.

![]()

В учетной политике нужно определить затраты, по которым будут начисляться налоги:

- все материалы, которые были потрачены сверх установленного лимита;

- топливо, израсходованное в пределах действущих норм;

- все карточки (их относят как денежные затраты или траты на поддержание работоспособности транспортных средств).

Бухгалтерия должна завести такие документы:

- бланк путевого листа (утверждается согласно формы);

- журнал трат топливных материалов;

- журнал контроля ГСМ, выданных сверх нормативов;

- журнал поступления транспортных карточек, их выдачи, перемещения и списания (в графах указывают дату выдачи шоферу вместе с его личными данными, дату приема в бухгалтерию, марка авто и его госномер).

Особенности дисконтов на топливо

Топливные карточки выдают поставщики бензина, при этом они являются средствами для оплаты горюче-смазочной продукции на заправках, которые поддерживают такую функцию. Принято различать следующие типы карт:

- Денежная (выдается для конкретного лимита цены продукции).

- Литровая (предусмотрен объем горючего в литрах). Этот тип также делится на лимитированные и нелимитированные карточки.

Средство оплаты с лимитом предусматривает установку суточной нормы выборки горюче-смазочных веществ в литрах. В не лимитированные карточки заносят полное количество горючего в литрах, при этом не действует никаких ограничений на сутки. ГСМ не продают по предъявлению топливных карточек, если:

- Карточку заблокировали.

- Запрашиваемое количество бензина больше суммы, оставшейся на карте.

Расчет количества топлива

По информации, представленной в путевом листе, нужно вычислить количество ГСМ, которое пойдет на списание:

ТС = ОТВ + ТБ — ОТКМ,

где:

ТС — топливо на списание (в литрах),

ОТВ — остатки топлива при выезде машины,

ТБ — топливо в баке машины,

ОТКМ — остатки топлива на конец рабочего дня.

Пример учета ГСМ по топливным картам

| Операция | Сумма (руб.) | ДЕБЕТ | КРЕДИТ |

| Выдана предоплата топливной компании за бензин | 11 800 (за 1 тыс. л.) | 60-2 | 51 |

| Оплачено изготовление топливной карты (по выписке из банка) | 118 | 60-1 | 51 |

| Принята к учету топливная карта (по товарной накладной и договору на поставку ГСМ) | — | 10-3 | 60 |

| Учтен НДС (по счету-фактуре) | 18 | 19 | 60 |

| НДС принят к вычету после оплаты карты (по счету-фактуре, записи в книге закупок) | 18 | 68 | 19 |

| На последний день месяца | |||

| Отражен расход по топливной карте на бензин (по отчету поставщика и чекам АЗС) | 9900 (990 л * (11,8 — 1,8)) | 10-3 | 60-1 |

| Учтен НДС от затрат на бензин | 1782 | 19 | 60-1 |

| Зачтенная ранее предоплата за бензин (по отчету поставщика) | 11682 | 60-1 | 60-2 |

| Принят к вычету НДС по оплаченному бензину (по счету-фактуре) | 1782 | 68 | 19 |

| Списана стоимость фактически израсходованного бензина (по путевому листу) | 9700 | 20 (23, 26, 29, 44) | 10-3 |

Порядок аннулирования

Специализированного алгоритма для аннулирования ТК не предусмотрено. В зависимости от причины списания топливных карт, по которым использование карты невозможно, следует издать новый приказ или распоряжение. Это потребуется в следующих случаях:

| Ситуация | Комментарий |

| ТК непригодна к использованию | Если поставщик перевыпустит новую карточку, то придется издать новое распоряжение, в котором руководитель аннулирует действие старой ТК и передает в пользование работнику новую. |

| Работник уволен или переведен на другую должность | При увольнении или переводе сотрудника на другую должность приказ о передаче ему ТК следует аннулировать. В распоряжении рекомендуем прописать основания для отмены и указать нового сотрудника, который получит ТК.

Например, водитель переведен на должность механика. Право пользование ТК аннулируется, так как работник на новой должности не допущен к управлению транспортным средством. |

| Работник заболел или ушел в отпуск | В таком случае аннулировать приказ о передаче ТК сотруднику не обязательно. Рекомендуем утвердить распоряжение, в котором руководитель определяет работника, который будет исполнять обязанности водителя на период отсутствия основного работника. Нужен ли приказ о выдаче топливной карты в таком случае? Да, обязательно. Порядок временной передачи ТК закрепите в отдельном распоряжении. Оформите акт приема-передачи и отразите перемещение БСО на забалансовом счете бухучета. |

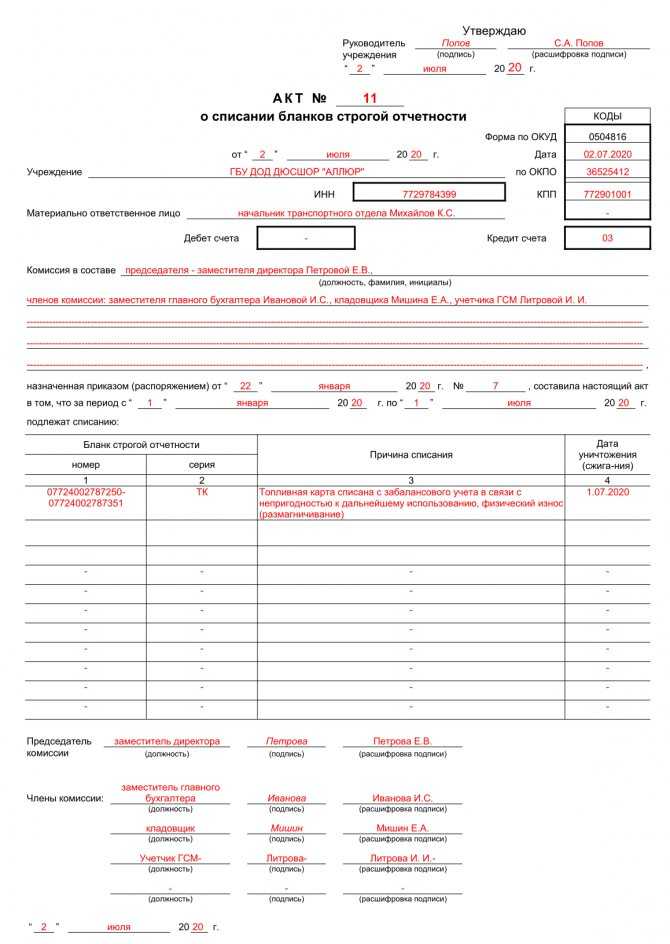

Вот так выглядит акт на списание пластиковой топливной карты в 2020 году:

Преимущества использования топливных карточек

Топливная карта – удобный тип расчета, используемый как крупными предприятиями, так и частными лицами. Рядовые граждане также могут рассчитывать на оплату горючего и масел посредством этого пластика и получить различные бонусы и cash back. В связи с этим отсутствует необходимость подвергать себя опасности, нося в кармане крупную сумму наличных денег. Кроме того, карта позволяет получать ГСМ со скидкой, ее размер зависит от конкретных условий карты и типа АЗС, на которой происходит заправка. Что касается юридических лиц, то для них предусмотрены очевидные достоинства пользования этим продуктом:

- Полный контроль расчетных мероприятий за определенный объем топлива на предприятии. Провести наблюдения можно в режиме онлайн в персональном кабинете. В итоге каждый руководящий специалист может просчитать, какое количество топлива и денег было потрачено водителем.

- Удобная система оплаты. Можно провести заправку с помощью топливных карт на любой автозаправочной станции, причем использовать то горючее, которое необходимо автомобилю.

- Универсальность решения коммерческих и хозяйственных задач. Благодаря современной расчетной схеме, можно обеспечить решение любых задач, связанных с заправкой.

- Экономическая выгода. Приобретение специальных пластиковых карт на топливо способствует возврату налога на добавленную стоимость и полному сокращению расхода бюджета организации.

- Рационализация формирования себестоимости продукции. У предприятия имеется возможность включения цены ГСМ в расчет себестоимости продуктовых единиц фирмы.

- Экономия денег посредством получения различных скидок и бонусов. В настоящее время этот аспект является как никогда впечатляющим, что связано со сложностью экономической ситуации на территории страны.

- Оказание полноценной информационной поддержки со стороны персонального менеджера. Помощь в оформлении топливных карточек. При этом они гарантированы для каждой компании, как и профессиональный подход со стороны работников.

Главное преимущество владения предприятия картой – возможность расчета денег, потраченных сотрудником (например, водителем) на топливо или другие расходные материалы. Отчет можно получить в персональном кабинете, он будет содержать сведения о том, когда, где и на какой объем произошло пополнение автомобильного бака. В итоге скрытие расхода на ГСМ для водителя будет невозможным, и денежные средства организации не пройдут «мимо кассы». Современная тенденция такова, что все большее число предприятий переходит на безналичные вариации расчетов с АЗС и прочими структурами, так что обретение такой карты будет действительно выгодным.

Бухгалтерский учет нормативов ГСМ

Когда предприятие покупает горюче-смазочные материалы, в налоговый отчетный период включаются все расходы. Они требуются для расчета суммы НДС. Все требования обозначены в Налоговом Кодексе пункте 198.1. Если определено повышение расхода топлива сверх установленной нормы, необходимо уменьшать отражение, чтобы минимизировать затраты на налоговый кредит. Когда перерасход возникает не по вине сотрудника предприятия, то отсутствуют узаконенные основания, чтобы удерживать НДФЛ. Если перерасход возникает в результате ухудшения погодных условий, из-за технически неисправного состояния транспортного средства, то эти факты нужно подтверждать документально. В обязательном порядке должен быть вывод специально собранной комиссии. В документации отражается причина, которая повлекла перерасход фактической нормы. Если комиссия докажет, что сотрудник причастен к перерасходу и увеличение нормы произошло по его вине, предприятие имеет полное право взыскать с его заработной платы сумму, которая равна затратам. В обязательном порядке выполняют оформление документации, которая сможет подтвердить вину. Рабочий должен предоставить объяснительную записку, заявление, что он согласен с суммой удержания. На предприятии составляется приказ о внеочередном дисциплинарном взыскании.

Учет топлива: поступление

Для отражения поступления ГСМ по авансовому отчету, когда водитель самостоятельно купил топливо, заправил автомобиль за наличные деньги, необходимо отразить эту операцию. На предприятии нужно оформить авансовый отчет. Сначала формируют выдачу денежных средств сотруднику. Когда из кассы выдается сумма, необходимо составить и подписать документ «Выдача наличных». В бухгалтерской программе «1С» обязательно проводят операцию «Выдача денег подотчетному лицу». Она выглядит следующим образом: В этой вкладке создается новый отчет под названием «Авансовый отчет» с использованием проводки «Банк и касса». В появившемся окне необходимо создать новый документ, чтобы заполнить все авансы, выданные на предприятии. Документ выдачи фиксируется в программе. В нижней части нужно прикрепить чеки, другую документацию, если она имеется. Бухгалтер на предприятии должен заполнить таблицу. Здесь подбирается приобретенная номенклатура топлива. Это может быть газ, бензин, сжиженный газ. В обязательном порядке обозначается стоимость и количество. По этой схеме происходит отражение прихода ГСМ в авансовом отчете на предприятии. Готовый документ можно распечатать для формирования отчетности. Он выглядит следующим образом:

Топливная карта «ЕДИНАЯ»: как это работает

Итак, такие карты представляют собой пластиковый носитель с чипом, который содержит информацию о держателе (фамилия, имя), лимите топлива, который можно приобрести (в рублях или литрах), и типе доступного горюче-смазочного материала. Компания заказывает их выпуск для своих сотрудников (кстати, это бесплатно) и далее получает доступ ко всем транзакциям, связанным с АЗС: где, кто, когда и на какую сумму заправил транспортное средство. Самой известной компанией, выпускающей топливные карты для юридических лиц в России и на территории СНГ, является «МАСТЕРС». Компания была создана в 2013 году, и с этого момента активно развивается. Среди наших клиентов: РОСРЕЕСТР, ГЦСС, ТК РУСГИДРО АО, ГУОВ, ЭР-ТЕЛЕКОМ ХОЛДИНГ АО, АШАН ООО, АТАК ООО, АО «Информационные Спутниковые Системы им. академика М.Ф. Решетнёва», (бренд РИВ ГОШ) и еще более 2500 компаний. Сеть обслуживаемых АЗС включает более 13 000 станций проверенных брендов: «Лукойл», «Газпром», «Роснефть» и пр. Да-да, с единой топливной картой не грозит перепробег в поисках АЗС определённой компании — здесь десятки лучших сетей АЗС в одной карте. Ещё один плюс — серьёзная экономия места в холдере для карт.

- существенная экономия средств при покупке топлива (до 30%);

- абсолютно прозрачные условия (Плата за транзакции и скрытые платежи? Нет, спасибо!);

- безналичный расчёт, что исключает перерасход и нецелевое использование средств, возможные махинации;

- целый набор полезных сервисов (АЗС локатор с маршрутами и актуальными ценами на топливо, круглосуточная оперативная служба поддержки, SMS-уведомления, личный кабинет и мобильное приложение);

- возможность моментально заблокировать карту через личный кабинет и службу поддержки в случае потери или кражи;

- помощь профессионалов в оптимизации расходов на топливо, подробная аналитика.