- Учет побочного продукта

- Какие методы оценки материально-производственных запасов существуют

- Что такое списание запасов

- Как оценивать запасы при признании?

- Особенности формирования себестоимости в отдельных случаях

- По какой стоимости принимать материалы к бухгалтерскому учету

- В каких случаях НДС включается в стоимость приобретенных материалов.

- Безвозмездное получение материалов

- Способы оценки материально-производственных запасов

- Отпуск материально-производственных запасов

- Как классифицировать запасы

- Приобретение запасов

- Пример:

- Пример:

- Товарный чек

- Акт по форме ТОРГ-1

- Вопрос: где предусмотрено нотариальное заверение доверенности?

- Учет спецодежды

- Как составить образец акта списания материальных ценностей

- Заполнение акта о списании материальных запасов (ф.

- Создание резерва

- Методы списания производственных материалов в бухучете

- Материальные расходы: порядок налогообложения Общие нормы

- Что входит в управленческие расходы?

- Разновидности УР и формы их планирования

Учет побочного продукта

На практике нередки ситуации, когда в процессе производства или при проведении работ организация получает кроме основного еще побочный продукт. Например, грунт, оставшийся после обустройства площадки, или жмых, полученный при производстве масла. ФСБУ 5/2019 не регулирует порядок учета побочных продуктов.

Согласно МСФО (IAS) 2 побочные продукты могут оцениваться по чистой возможной цене продажи, которая вычитается из себестоимости основного продукта (п. 14 МСФО (IAS) 2).

Этот аспект важно учитывать в преддверии вступления в силу для обязательного применения ФСБУ 26/2020 «Капитальные вложения». По новым правилам, для правильного формирования стоимости капитальных вложений, а затем и основных средств, необходимо расчетную стоимость побочной продукции вычитать из величины капитальных вложений (п

15 ФСБУ 26/2020)

По новым правилам, для правильного формирования стоимости капитальных вложений, а затем и основных средств, необходимо расчетную стоимость побочной продукции вычитать из величины капитальных вложений (п. 15 ФСБУ 26/2020).

Какие методы оценки материально-производственных запасов существуют

Согласно п. 8 ст. 254 НК РФ размер материальных расходов при списании сырья и материалов в производство (реализацию) определяется в соответствии с методом оценки материально-производственных запасов, принятым в учетной политике организации.

Организация может выбрать один из следующих методов.

- Метод оценки по стоимости единицы запасов.

- Метод оценки по средней стоимости.

- Метод оценки по стоимости первых по времени приобретений (ФИФО).

Обратите внимание!

С 1 января 2015 г. метод «ЛИФО» (оценки по стоимости последних по времени приобретения товарно-материальных ценностей) исключен (Федеральный закон от 20.04.2014 № 81-ФЗ).

Что такое списание запасов

Товарно-материальные запасы относятся к активам, принадлежащим бизнесу, которые должны быть проданы для получения дохода или преобразованы в товары для продажи для получения дохода. Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы любой объект, представляющий будущую экономическую ценность для компании, определялся как актив.1 Поскольку запасы соответствуют требованиям к активу, они отражаются по стоимости в балансе компании в разделе оборотных активов. В некоторых случаях инвентарь может устареть, испортиться, стать поврежденным, украденным или утерянным. Когда возникают такие ситуации, компания должна списать запасы.

Как оценивать запасы при признании?

Так же, как и в настоящее время, запасы станут оцениваться согласно фактической себестоимости. При этом новый стандарт определяет различные принципы учета для объектов незавершенного производства, готовой продукции и для других запасов.

Запасы (за исключением незавершенного производства и готовой продукции)

В фактическую себестоимость включаются фактические затраты на приобретение (формирование) запасов, доведение их до надлежащего состояния и перемещение в место пользования, реализации либо потребления. Перечислим данные расходы:

суммы, оплаченные (подлежащие оплате) поставщику. В нихнеобходимо учитывать все бонусы, уступки, вычеты, премии и льготы

Возмещаемые налоги и сборы принимать во внимание не нужно. Предоплату учесть в качестве расходов нельзя, до тех пор, пока поставщик (подрядчик) не предоставит запасы, не выполнит работы, не окажет услуги;

затраты на заготовку и доставку;

затраты на доведение запасов до надлежащего состояния (затраты на доработку, сортировку, фасовку и улучшение технических характеристик);

стоимость демонтажа, утилизации запасов и мер по возобновлению окружающей среды;

проценты, включаемые в стоимость инвестиционного актива (связанные с приобретением (созданием) запасов);

иные требуемые расходы.

В себестоимость запасов не включаются:

- затраты, возникшие из-за чрезвычайных ситуаций;

- управленческие затраты, помимо ситуаций, когда они напрямую связаны с приобретением (формированием) запасов;

- расходы на хранение запасов, если оно не является частью технологии производства или условием закупки;

- иные расходы, которые не включены в состав необходимых.

Особенности формирования себестоимости в отдельных случаях

| Способ приобретения запасов | Способ формирования себестоимости запасов |

| От поставщика с отсрочкой или рассрочкой платежа на период, превышающий 12 месяцев, или меньший срок, установленный организацией | По сумме, которую организация могла уплатить без отсрочки (рассрочки). Разницу между этой суммой и номинальной величиной будущего платежа нужно учитывать по правилам ПБУ 15/2008 |

| От поставщика с оплатой неденежными средствами (полностью или частично) | По справедливой стоимости передаваемого имущества, имущественных прав, работ, услуг |

| Безвозмездно | По справедливой стоимости |

| От выбытия, в том числе частичного, внеоборотных активов или извлечения их при текущем содержании, ремонте, модернизации, реконструкции | По наименьшей из двух величин:

|

Для целей нового стандарта ФСБУ справедливая стоимость запасов обусловливается в порядке, предусмотренным МСФО (IFRS) 13 «Оценка справедливой стоимости». Если передаются активы, справедливую стоимость которых невозможно определить, себестоимость приобретаемых запасов равна их справедливой стоимости. Если ее тоже нельзя установить, себестоимостью запасов считается балансовая стоимость передаваемого имущества (имущественных прав), фактические расходы на выполнение работ, оказание услуг.

Организация, которая вправе применять упрощенные способы бухучета, при оплате запасов не денежными средствами сможет определять затраты, включаемые в себестоимость запасов, по балансовой стоимости передаваемых активов (фактических затрат на работы и услуги), даже если можно определить справедливую стоимость.

По какой стоимости принимать материалы к бухгалтерскому учету

Материалы принимайте к учету по

фактической себестоимости (п. 9 ФСБУ 5/2019).

Когда приобретаете материалы за плату,

включайте в их фактическую себестоимость все затраты на приобретение и

приведение в состояние и местоположение, необходимые для потребления или

использования (за минусом НДС и предоставленных вам скидок) (п. 10, 11, 12 ФСБУ

5/2019).

В каких случаях НДС включается в стоимость

приобретенных материалов.

НДС включают в стоимость приобретенных

материалов в следующих случаях (пп. «е» п. 11, пп. «а» п. 12 ФСБУ 5/2019):

·материалы предназначены для использования

в операциях, не подлежащих налогообложению (освобожденных от налогообложения)

НДС, включая выполнение работ (оказание услуг), местом реализации которых

территория РФ не признается (пп. 1, 2. 1 п. 2 ст. 170 НК РФ);

·материалы используются для производства

продукции или продажи товаров, которые реализуются за пределами РФ (пп. 2 п. 2

ст. 170 НК РФ);

·ваша организация не является плательщиком

НДС или освобождена от его уплаты по ст. 145 НК РФ (пп. 3 п. 2 ст. 170 НК РФ);

·материалы используются для операций, не

признаваемых реализацией (пп. 4 п. 2 ст. 170 НК РФ);

·отсутствует счет-фактура поставщика (п. 1

ст. 169 НК РФ). Так бывает, например, при приобретении материалов в розничной

торговле через подотчетное лицо.

Обратите внимание: в последнем случае НДС

нельзя учесть в целях налогообложения прибыли (п. 1 ст

170, п. 2 ст. 254 НК

РФ, Письмо Минфина России от 13. 2018 № 03-07-11/57127).

Безвозмездное получение материалов

При безвозмездном получении от акционеров

(участников) материалы оценивают по справедливой стоимости, увеличив ее на

сумму дополнительных затрат, связанных с их поступлением, приведением в

состояние и местоположение, необходимые для потребления или использования (п.

10, 15 ФСБУ 5/2019).

Материалы, полученные в качестве вклада в

уставный капитал, примите к бухгалтерскому учету по справедливой стоимости с

учетом дополнительных затрат (п. 10, 15 ФСБУ 5/2019).

Материалы, полученные от выбытия основных

средств или в процессе их текущего содержания, ремонта, модернизации,

реконструкции, оценивайте по наименьшей из следующих величин (п. 16 ФСБУ

5/2019):

·стоимость аналогичных материалов,

приобретенных в рамках обычного операционного цикла;

·сумма балансовой стоимости списываемых

объектов и затрат на их демонтаж и разборку, извлечение материалов и приведение

их в состояние, в котором они пригодны для использования в запланированных

целях.

Способы оценки материально-производственных запасов

В зависимости метода, применяемого

в бухгалтерском учете и закрепленного в учетной политике, величина материальных

затрат будет различной, соответственно, это окажет влияние на себестоимость

продукции, сумму налога на добавленную стоимость, финансовый результат и сумму

налога на прибыль. В тоже время стоит отметить, что целью любого предприятия

является минимизация затрат и максимизация прибыли, поэтому выбор способа

оценки МПЗ при выбытии играет важную роль в деятельности предприятий.

1. Метод оценки «по средней себестоимости». Согласно данному методу, оценка МПЗ осуществляется путем деления общей себестоимости определенного вида МПЗ на количество, соответственно складывающихся из себестоимости и количества по остатку на начало месяца и по поступившим запасам в течение месяца. Данный метод является традиционным для отечественной учетной практики. Объясняется это его удобством в мелкооптовой и розничной торговле, поскольку установить, к какой партии относится продаваемая единица какого-либо вида товара, достаточно сложно. Также очень полезным будет этот метод в случае постоянного изменения закупочных цен. С помощью усреднения себестоимости товаров организация может избежать непредвиденных финансовых результатов.

2. Метод «ФИФО». Суть метода ФИФО состоит в том, что материалы оцениваются по стоимости наиболее ранних по времени приобретения. Это означает, что первым делом надо списывать МПЗ по стоимости остатков, которые числятся на начало месяца, затем нужно оценить материалы по стоимости первой закупки, после — второй и так далее. Таким образом, данный метод позволяет определить более точную стоимость МПЗ по сравнению с предыдущим. Для учета запасов достаточно также распределить их на группы

3. Метод оценки по стоимости единицы. Еще один метод предполагает оценку материалов по стоимости каждой единицы. То есть бухгалтер в данном случае должен вести поштучный учет каждого предмета. Соответственно, такой метод подойдет для тех компаний, на счетах которых числится небольшое количество МПЗ. Как правило, такой метод применяют организации, которые производят или продают автомобили, ювелирные изделия, предметы искусства или другие уникальные товары

При использовании такого метода компания получает точную стоимость имущества, что чрезвычайно важно для управленческого учета

Отпуск материально-производственных запасов

При этом в учетной политике для целей бухгалтерского учета должен быть закреплен способ оценки запасов при их выбытии (применение одного из способов по группе (виду) МПЗ производится исходя из допущения последовательности применения учетной политики. При этом по каждой группе (виду) МПЗ в течение отчетного года применяется один способ оценки). Итак, п. 16 ПБУ 5/01 предусмотрены следующие способы оценки МПЗ при отпуске:

- по себестоимости каждой единицы;

- по средней себестоимости. Оценка МПЗ по средней себестоимости производится по каждой группе (виду) запасов путем деления общей себестоимости группы (вида) запасов на их количество, складывающихся соответственно из себестоимости и количества остатка на начало месяца и поступивших запасов в течение данного месяца;

- по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО). Данный метод основан на допущении, что МПЗ используются в течение месяца и иного периода в последовательности их приобретения (поступления), то есть запасы, первыми поступающие в производство (в продажу, в эксплуатацию), должны быть оценены по себестоимости первых по времени приобретений с учетом себестоимости запасов, числящихся на начало месяца.

Отметим, что бухгалтерским стандартом не запрещено применять в организации различные способы оценки МПЗ при их отпуске в отношении разных групп (видов) запасов. Например, в отношении товаров, предназначенных для продажи, правомерно применять способ «по средней себестоимости», в отношении торгового инвентаря и оборудования — «по себестоимости каждой единицы».

Как классифицировать запасы

Согласно п 7 ФСБУ 5/2019 запасы подлежат классификации по видам исходя из их предназначения на каждом этапе операционного цикла организации.

Состав запасов по ФСБУ 5/2019 можно объединить в 3 большие группы (таблица 1).

Таблица 1. Группы запасов по ФСБУ 5/2019

|

|

|

|

1. Сырье, материалы и другие аналогичные ценности |

Товарно-материальные ценности, сырье, топливо, запасные части, комплектующие, приобретаемые полуфабрикаты для дальнейшего производства. Инвентарь, инструмент, спецодежда, спецоснастка, тара (за исключением случаев, когда подобные активы признаются в бухучете как ОС). |

|

2. Товары, объекты недвижимости, интеллектуальной собственности и произведенная для продажи готовая продукция. |

— |

|

3. Незавершенное производство |

Готовая продукция и товары в процессе реализации до момента признания выручки. Затраты на выпуск продукции, не прошедшей всех этапов технологического процесса; неукомплектованные, не прошедшие испытания и приемку изделия; затраты, относимые на выполнение работ (услуг) до момента признания выручки. |

К первой группе относятся МПЗ, ко второй — имущество, предназначенное для последующей продажи, а к третьей — имущество, обладающее признаками незавершённого технического процесса.

ФСБУ 5/2019 можно не применять к запасам для управленческих нужд: канцтовары и т.п. Их можно отнести на счет 26 «Общехозяйственные расходы».

Приобретение запасов

В бухгалтерском и налоговом учете материалы оцениваются по фактической себестоимости. Это положение должно быть отражено в учетной политике. Фактической себестоимостью материально-производственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещенных налогов.

Примеры затрат, которые можно включить в себестоимость:

Цена приобретения без НДС и акцизов;

Стоимость невозвратной тары и упаковки;

Ввозные таможенные пошлины и сборы;

Расходы на транспортировку сырья и материалов;

Комиссионное вознаграждение, уплаченное посреднику;

Иные расходы, непосредственно связанные с приобретением сырья и материалов.

Пример:

Предприятие заключило договор на доставку материалов с заводом-изготовителем. Стоимость материалов по договору – 118 000 рублей, включая НДС 18 000 рублей. Сделка была заключена через посредника комиссионера. Вознаграждение комиссионера составляет 10% от суммы сделки. Стоимость упаковки материалов составляет 1000 рублей. Необходимо рассчитать стоимость приобретения.

Стоимость приобретения материалов можно рассчитать следующим образом:

Определим стоимость материалов без НДС:

118 000 рублей – 118 000 рублей *18/118 = 100 000 рублей.

Чтобы определить сумму вознаграждения комиссионера – это 10% от стоимости сделки.

То есть, 118 000 * 10% = 11 800 рублей.

Чтобы определить стоимость приобретения материалов, необходимо

100 000 рублей + 11 800 рублей + 1000 рублей = 112 800 рублей.

Доверенность на получение материалов, если их получает не директор, а материально ответственное лицо. Доверенность должна быть нотариально заверенной.

Товарные чеки;

Счета-фактуры;

Акт о приемке товара по форме ТОРГ-1. Данный акт используется не каждый раз и используется исключительно крупными компаниями, когда это оговорено условиями договора. Чтобы оформить данный акт необходимо собрать специальную комиссию.

Пример:

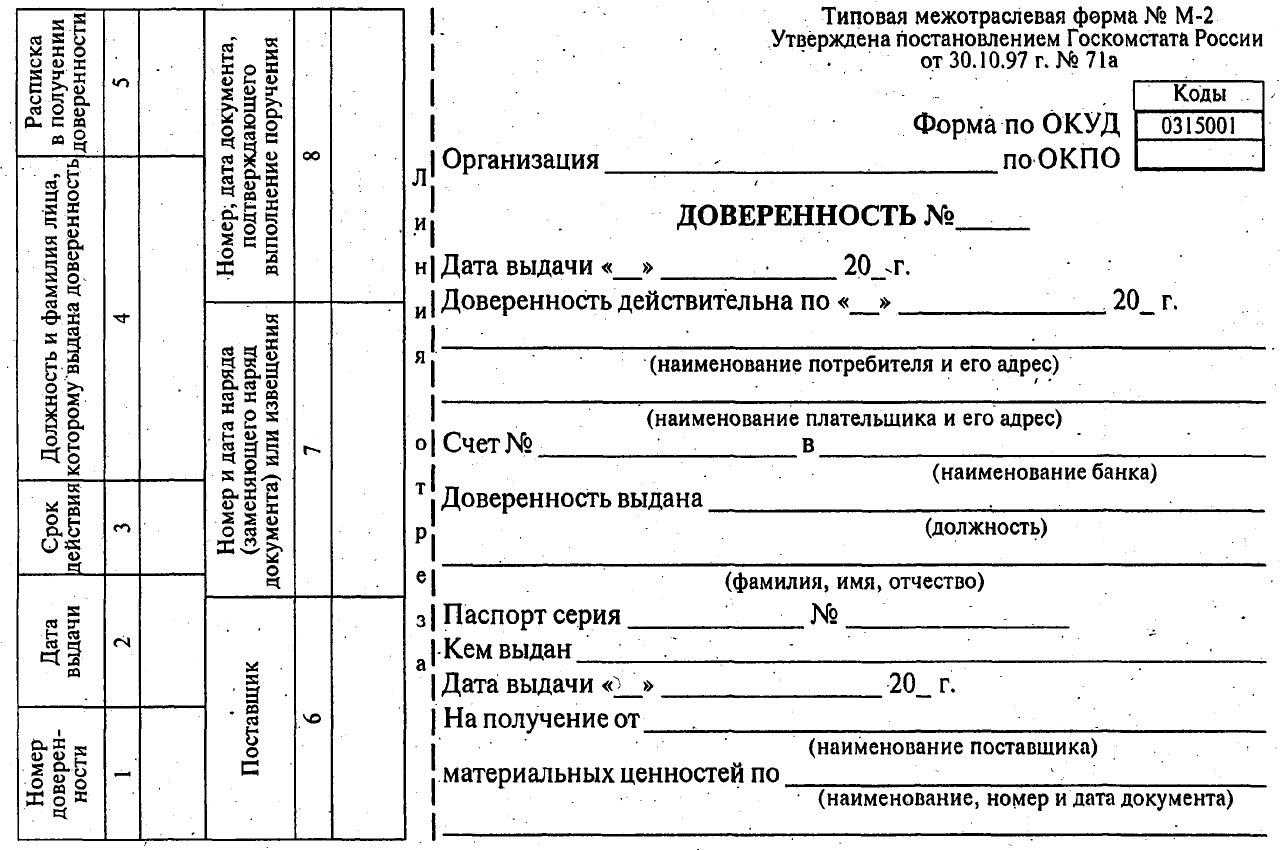

Сейчас перед вами форма доверенности М-2 (см. рисунок.1).

Рисунок 1. Доверенность М-2 на получение товарно-материальных ценностей

В данной форме необходимо заполнить следующие поля:

Дата выдачи;

Срок действия;

Организация, выдающая эту доверенность;

Номер счета этой организации;

Кем выдана данная доверенность;

Кому выдана данная доверенность;

Серия и номер паспорта, дата выдачи;

Список материальных ценностей, которые предъявитель может получить по данной доверенности.

Товарный чек

В товарном чеке перечислены материальные ценности, которые куплены по данному чеку. Также он должен иметь печать, подпись продавца, сумму НДС, цену, количество купленных материальных ценностей и единицы, в которых они измеряются.

Акт по форме ТОРГ-1

Это двухстраничный акт, который заполняется комиссией, проверяющей количество, качество и все необходимые параметры материальных ценностей. Однако существует разногласие между налоговиками и бухгалтерами. Налоговики считают, что ТОРГ-1 должен быть заполнен при приемке материальных ценностей. Поскольку эта накладная является оправдательным документом при приемке товаров.

Вопрос: где предусмотрено нотариальное заверение доверенности?

Когда выдается доверенность, она обязательно должна быть заверена печатью организации.

На второй странице акта перечислены члены и председатель комиссии. Чаще всего председателем комиссии бывает директор. Здесь должны присутствовать подписи и печати.

Номер;

Дату;

Продавца и получателя;

Номер платежного документа;

Адреса, ИНН, КПП;

Список того, на что выдан счет-фактура.

Учет спецодежды

Многие специалисты задаются вопросом о новых правилах учета спецодежды в связи с вступлением в силу ФСБУ 5/2019 и отменой соответствующих методических указаний. Однако по этому вопросу никаких принципиальных изменений в учете не произойдет.

По нормам нового стандарта спецодежда может приниматься к бухгалтерскому учету в составе запасов по фактической себестоимости, которая определяется по общим правилам (пп. «б» п. 3, п. п. 9, , пп. «а» п. 11, пп. «а» п. 12 ФСБУ 5/2019). В момент передачи спецодежды в эксплуатацию ее стоимость единовременно списывается в дебет соответствующих счетов учета затрат (пп. «б» п. 41, пп. «б» п. 43 ФСБУ 5/2019).

В то же время при выполнении критериев по сроку полезного использования и по стоимости спецодежду стоит относить к основным средствам.

Согласно ФСБУ 6/2020 по учету основных средств, который вступит в силу для обязательного применения с 2022 года, организация может принять решение не применять этот стандарт в отношении активов со сроком полезного использования больше 12 месяцев, но имеющих стоимость ниже лимита, установленного организацией (п. 5 ФСБУ 6/2020). При этом затраты на приобретение таких активов признаются расходами периода, в котором они понесены (п. п. 5, , , , 18 ПБУ 10/99 «Расходы организации»). Следовательно, стоимость спецодежды будет списана единовременно или учтена через амортизацию.

В 2021 году, пока сохраняет действие ПБУ 6/01, для признания актива основным средством следует руководствовать его нормами. Спецодежду, которая не относится к запасам по причине длительного срока службы, стоит учитывать в составе основных средств. Такие правила бухучета действовали и раньше, до вступления в силу ФСБУ 5/2019 (Письмо Минфина России от 12.05.2003 N 16-00-14/159).

Как составить образец акта списания материальных ценностей

В состав такой комиссии в обязательном порядке включают лиц, на которых лежит материальная ответственность за конкретные ценности компании, специалистов по конкретному оборудованию, главного бухгалтера. В полномочия комиссии входит, в том числе, составление акта о списании, образец которого представлен ниже. Процедура состоит из 8 этапов:

- Бухгалтерия делает необходимые проводки и отметки в бухгалтерских, финансовых и отчетных документах.

- Комиссия исследует сами ценности, устанавливает причины списания: поломка, порча, естественная убыль, устанавливает виновных и дальнейшие действия в отношении списанных материальных ценностей.

- Комиссия исследует и анализирует документы, подтверждающие состояние и состав ценностей: отчеты о работе, перечни, отчеты по расходам, калькуляцию и т. д.

- Акт передается на утверждение руководителю.

- Все эти данные отражаются в акте, подписываемом всеми членами комиссии.

- Комиссия фиксирует объем, который нужно списать, утверждает перечень и подводит итоги по сумме, балансовой стоимости.

- Комиссия осуществляет контроль за уничтожением списанного имущества, если таковое необходимо.

- Создается комиссия. В комиссию может войти и руководитель организации, если у него возникнет такое желание. О создании комиссии издается приказ. В нем приводится перечень лиц, из которых состоит комиссия, а также содержится указание на необходимость составления списка ценностей, подлежащих списанию.

Если установлено виновное лицо, оно также может быть привлечено к работе комиссии.

В этом случае в акте делается отметка о порядке возмещения затрат организации. Учет ценностей бухгалтерией осуществляется по фактической стоимости их приобретения, при этом косвенные налоги, оплаченные поставщику, в итоговой сумме не отражаются.

Способ списания должен быть установлен в учетной политике (по себестоимости каждой единицы, по средним показателям себестоимости).

Заполнение акта о списании материальных запасов (ф.

0504230)

Форма ОКУД 0504230, акт о списании материальных запасов утверждена Приказом Минфина РФ от 30.03.2015 года, № 52н (далее – Приказ 52н). Согласно этому приказу данную форму должны использовать все государственные унитарные предприятия при ведении бухгалтерского учета.

Это должно быть внесено в их учетную политику. Форма 0504230 заполняется бухгалтерией организации в следующих случаях:

- Выбытие материалов по различным причинам (утрата, невозможность дальнейшего использования и т.д.).

- Списание материалов в производство.

- Списание материалов, находящихся на особом учете.

Для списания материальных запасов составляется комиссия, которая должна быть утверждена приказом руководителя учреждения.

Если списание производится на основании первичной документации, то ее нужно приложить к акту.

Акт о списании материальных запасов Акт о списании материальных запасов составляется в следующие сроки:

- В конце каждого месяца на основании документов о перемещении запасов.

- По мере необходимости, например по результатам проведенной инвентаризации.

Сроки, когда производится списание материалов, могут регулироваться внутренними управленческими документами организации, например, учетной политикой.

Заполнение формы 0504230 производится согласно Методическим рекомендациям, утвержденным Приказом 52н. Согласно этому документу все унифицированные формы имеют три раздела.

Заголовочный раздел содержит следующие реквизиты:

- Название документа и его цифровой код по принятой классификации.

- Наименование и ОКПО организации, составившей документ. Здесь должна быть отражена полная подведомственность организации.

- Дата составления документа.

- Наименование единиц измерения, в которых в документ вносится информация.

- Гриф утверждения акта руководителем предприятия.

Содержательная часть документа несет в себе следующую информацию:

- Состав комиссии, производящей списание материалов и реквизиты документа, наделяющего ее полномочиями.

- Табличную часть, в которой отражается: какие материалы списываются (графа 1), сколько, стоимость за одну единицу и общая сумма по каждой позиции (графы 2-7). Указывается причина выбытия (графа 8).

Проставляются бухгалтерские проводки (графы 9-10).

- В конце таблицы указывается прописью общая сумма списания и дается заключение комиссии и возможности списания указанных материалов.

Оформляющая часть содержит подписи всех членов комиссии.

Также здесь ставится отметка бухгалтерии о том, что акт обработан и подпись главного бухгалтера.

Создание резерва

Предприятие обязано сформировать резерв при обесценении запасов (фактическая первоначальная стоимость запасов превосходит их чистую стоимость продажи). Резерв формируется в объеме превышения фактической себестоимости запасов над чистой стоимостью их реализации. Балансовой стоимостью запасов станет их фактическая первоначальная стоимость за вычетом резерва. В случае если чистая стоимость продажи запасов, по которым признано обесценение, не прекращает уменьшаться, их балансовая стоимость снижается вплоть до чистой стоимости продажи путем увеличения резерва под обесценение. Если чистая стоимость реализации увеличивается, балансовая стоимость возрастает вплоть до чистой стоимости реализации путем восстановления ранее сформированного резерва (однако никак не больше их фактической себестоимости).

Величина обесценения запасов обязана являться расходом периода, в котором создан (увеличен) резерв. Размер восстановления резерва относится на уменьшение суммы затрат, признанных в данном периоде.

Предприятие, которое имеет право использовать упрощенные методы ведения учета, сумеет производить оценку запасов на отчетную дату согласно себестоимости.

Компании розничной торговли, которые дают оценку приобретенным товарам по продажной стоимости с отдельным учетом наценок, стоимость этих товаров показывают в бухгалтерском балансе без наценок. Отличие между указанной стоимостью товаров и их фактической себестоимостью относится на уменьшение (увеличение) суммы затрат в отчетном периоде, в котором выявлена указанная разница.

Методы списания производственных материалов в бухучете

С 01.01.2021 учет МПЗ регулируется новым ФСБУ 5/2019 «Запасы» (утв. приказом Минфина от 15.11.2019 № 180н), ПБУ 5/01 утратило силу. Некоторые учетные правила изменены существенно. Перестроиться на новый порядок вам поможет Путеводитель от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

П. 36 ФСБУ 5/2019 (до 01.01.2021 — п. 16 ПБУ 5/01) допускает 3 варианта списания МПЗ:

- по себестоимости единицы запасов (СЕЗ);

- средней себестоимости (СРС);

- методом ФИФО.

Выбранный фирмой метод списания необходимо закрепить в учетной политике и применять последовательно от периода к периоду. В течение года сменить применяемый метод можно только в одном случае: если данный способ отменен законодательно.

Выбор метода списания материально производственных запасов — важный организационно-учетный момент, поскольку стоимость МПЗ формирует себестоимость готовой продукции и в конечном счете влияет на величину исчисленной по нормам бухучета прибыли.

Каждый из способов имеет свои особенности:

Смотрите примеры расчета средней себестоимости и расчета себестоимости способом ФИФО в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Фирмы, применяющие автоматизированные учетные системы, по избранному методу учета формируют алгоритмы, с помощью которых автоматизируется процесс списания материалов.

У микропредпиятий, применяющих упрощенные способы учета и отчетности, есть возможность списывать МПЗ единовременно в полной сумме, а не постепенно по мере использования (п. 2 ФСБУ 5/2019, до 01.01.2021 — п. 13.2 ПБУ 5/01).

Пример упрощенного учета затрат на приобретение запасов микропредприятием можно посмотреть в К+, получив бесплатный пробный доступ к системе.

По любому вопросу, возникающему у вас в ходе ведения учета материальных ценностей можно проконсультироваться на нашем форуме. Например, тут можно узнать, как приходуются материальные запасы в программе Смета КС.

Материальные расходы: порядок налогообложения Общие нормы

В соответствии с пп. 3 п. 1 ст. 254 НК РФ расходы на приобретение инструментов, приспособлений, торгового инвентаря и недорогостоящего оборудования относятся к материальным расходам. Стоимость МПЗ в целях налогообложения формируется по аналогии с бухгалтерским учетом. В частности, стоимость МПЗ, отнесенных к материальным расходам, определяется исходя из цен их приобретения (для предприятий, применяющих ОСНО, — без учета НДС) и может включать в себя комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с их приобретением (п. 2 ст. 254 НК РФ).

Так же как и в бухгалтерском учете, торговая организация должна утвердить в учетной политике для целей налогообложения один из методов оценки сырья и материалов. Но в отличие от порядка, применяемого в бухучете, при определении размера материальных расходов в целях налогообложения прибыли НК РФ установлены не три, а четыре метода оценки материалов при списании:

- по стоимости единицы запасов;

- по средней стоимости;

- по стоимости первых по времени приобретений (ФИФО);

- по стоимости последних по времени приобретений (ЛИФО).

На последнем из них (метод ЛИФО) остановимся подробнее. Дело в том, что Налоговый кодекс содержит только перечень методов оценки МПЗ при списании, но не дает пояснений к порядку их применения. Подразумевается, что механизм расчета тот же, что и в бухгалтерском учете. Однако бухгалтеры, работающие не первый год, помнят, что с 01.01.2008 метод ЛИФО в бухгалтерском учете не применяется: абз. 5 из п. 16 ПБУ 5/01 исключен <5>. В соответствии с внесенными в нормативные акты по бухгалтерскому учету поправками утратили силу и абзацы, регламентирующие порядок применения названного метода. Таким образом, в действующих документах разъяснений о порядке применения метода ЛИФО не найти. Чтобы читателю дать полную картину об этом методе, вернемся в прошлый период и процитируем п. 20 ПБУ 5/01 (в настоящее время утратил силу): оценка по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО) основана на допущении, что материально-производственные запасы, первыми поступающие в производство (продажу), должны быть оценены по себестоимости последних в последовательности приобретения. При применении этого способа оценка материально-производственных запасов, находящихся в запасе (на складе) на конец месяца, производится по фактической себестоимости ранних по времени приобретения, а в себестоимости проданных товаров, продукции, работ, услуг учитывается себестоимость поздних по времени приобретения.

<5> Приказ Минфина России от 26.03.2007 N 26н.

Следует констатировать, что с тех пор, как внесены изменения в ПБУ 5/01, этот метод не пользуется популярностью и среди налогоплательщиков: никому не хочется считать бесконечные разницы между стоимостными показателями МПЗ в бухгалтерском и налоговом учете. Однако в защиту этого метода можно сказать следующее: он дает организациям законное право оптимизировать налогообложение своей компании. Судите сами. В наше нестабильное время на фоне постоянного повышения общего уровня цен на товары и услуги списывать материалы (а также товары) в целях налогообложения по ценам тех материалов (товаров), которые были закуплены последними (и часто по более высокой цене), означает включать в состав материальных расходов большую величину (в рублевом эквиваленте) по сравнению с той, что признают в налоговом учете организации, применяющие другой метод оценки.

Что входит в управленческие расходы?

Сначала разберемся, что не входит в управленческие расходы. В них не входят любые траты, которые связаны с производственной деятельностью.

Рассмотрим пример. Зарплата начальника цеха – это то, что можно отнести к тратам на производственные процессы. Связано это со спецификой работы этого специалиста. Он непосредственно обеспечивает стабильность производства. Зарплата гендиректора – это уже управленческие расходы. Главное отличие этих расходов заключается в том, что производственные траты влияют на себестоимость конечного изделия, а управленческие расходы не влияют. Однако последние могут включаться в себестоимость опосредованно.

Рассмотрим характерные примеры управленческих расходов:

- Траты на административные нужды.

- Обеспечение работы управленцев.

- Амортизация и траты на ремонт ОС управленческого назначения.

- Аренда помещений под деятельность компании.

- Траты на услуги аудитора, консультанта.

- Траты на прочие управленческие нужды.

- Охрана.

- Расходы на обращение к сторонним компаниям.

- Подготовка кадрового состава.

- Представительские расходы.

- ЖКХ.

- Траты на канцелярию, телефонную связь.

Вопрос: Три организации заключили договор о совместном использовании судна, находящегося в общей долевой собственности. Одна из них обеспечивает деятельность судна и понесла управленческие расходы. Вправе ли она взыскать их с других организаций в качестве неосновательного обогащения?Посмотреть ответ

УР имеют условно-постоянное значение. То есть они практически не изменяются. Размер трат можно предсказать. Связано это с тем, что на объем управленческих расходов не влияет число выпускаемых изделий. Однако расширение объемов производства ведет к снижению размера УР на единицу изделия. По этой причине повышается прибыль с единицы произведенного изделия.

ВНИМАНИЕ! Сведения об общем объеме УР можно получить из строки 2220 отчета об убытках. Развернутые сведения содержатся на счете 26 бухучета

Разновидности УР и формы их планирования

Управленческие расходы не привязаны напрямую к показателям продаж или объемам производства. Расчет производится без учета динамики доходов предприятия. Большинство накладных трат включены не в нормированные, а в лимитируемые расходы. То есть для них устанавливается определенный лимит на заданный период. Управленческие расходы можно разделить на две категории:

- Привязанные к активам. Это начисления по амортизации, траты на содержание и ремонт ОС, помещений, плата за аренду.

- Привязанные к развитию предприятия. К ним относятся траты на выплату зарплат управленческому составу. Это могут быть выплаты командировочных, отпускных. Планирование подобных трат весьма затруднительно.

Управленческие траты постоянно увеличиваются. Это нужно учитывать при их планировании. Увеличение трат необходимо для обеспечения эффективности функционирования компании, поддержания конкурентоспособности. Важнейшую роль играет индексация. Рассмотрим способы планирования УР:

- Традиционный. Данный метод использовался еще в Советском союзе, а потому его второе название – советский. Подразумевает ограничение УР установленным процентом от фонда выплат зарплат. Данный метод считается устаревшим. Связано это с тем, что у него есть много недостатков. В частности, его применение ведет к уменьшению эффективности производства. Традиционный способ практически не используется. Он не актуален для коммерческих производств.

- Планирование исходя из уже достигнутых результатов. Метод предполагает ежегодное повышение (индексацию) показателей УР. Увеличение производится исходя из темпов роста расходов. Рассматриваемый метод часто используется коммерческими компаниями.

- Планирование, предусматривающее связь с окончательным результатом. Это наиболее эффективный метод, который используется ключевыми структурами высокоразвитых стран.

Конкретный метод определяется в зависимости от нужд предприятия. В России наиболее популярен второй вариант.

Как учесть представительские расходы при расчете налога на прибыль?