- Как учитывается фактическая себестоимость по ФСБУ 5/2019

- ОС и запасы

- Оценка себестоимости при оплате в рассрочку

- Оценка ФС методом справедливой стоимости

- Признаки, по которым объект относят к ОС

- Учет спецодежды

- Приказ Минфина России от 15.11.2019 N 180н «»Об утверждении Федерального стандарта бухгалтерского учета ФСБУ 5/2019 «Запасы»

- Как отражать в бухгалтерском учете списание материалов

- Основные нововведения

- Будущий порядок учета ликвидационных оценочных обязательств

- Учет спецодежды

- Как отражать в бухгалтерском учете использование материалов

- Как отражать в бухгалтерском учете оприходование материалов

- Формирование себестоимости запасов

- Новые правила формирования себестоимости НЗП

- Как учитывать малоценные активы

- Новшества в учете запасов

- Переход на ФСБУ 5/2019

- Какие НПА регламентируют учет МПЗ

- Кто применяет ФСБУ 5/2019 и кого он не касается

Как учитывается фактическая себестоимость по ФСБУ 5/2019

ОС и запасы

В процессе ведения хозяйственной деятельности предприятие может столкнуться с выбытием, реконструкцией, ремонтом, демонтажем ОС. В результате образуются неучтенные запасы. П. 16 нового стандарта гласит, что фактическая себестоимость (ФС) таких запасов выбирается меньшее из двух значений:

- стоимости учтенных ранее полученных запасов в процессе деятельности предприятия;

- расходов, понесенных при демонтаже объектов с добавлением балансовой стоимости списываемых активов для доведения их в надлежащее состояние с дальнейшей реализацией или употреблением.

Оценка себестоимости при оплате в рассрочку

Запасы, полученные на условиях рассрочки (оплаты по частям), со сроком, превышающим 12 месяцев, подлежат расчету себестоимости методом дисконтирования. В данном случае организация несет дополнительные расходы в виде уплаченных процентов. Запасы учитываются по ФС, в которую включена уплаченная сумма без учета уплаченных процентов.

Образовавшаяся разница подлежит учету как расходы на проценты. Это предусмотрено ПБУ 15/2008.

Оценка ФС методом справедливой стоимости

Определение ФС запасов методом справедливой стоимости осуществляется в случаях, когда:

- Запасы получены безвозмездно (т. е. ФС нужно определять не по рыночной стоимости, а по справедливой).

- Предприятие выставляет на продажу продукцию сельского, лесного, рыбного хозяйства собственного производства и товары, реализуемые на организационных торгах (п. 34 ФСБУ 5/2019).

- Запасы получены на основании договорных условий, в которых предусмотрены обязательства полной или частичной нематериальной оплаты. В этом случае затраты, входящие в ФС, считаются по справедливой стоимости имущества, которое передают. Об этом говорит п. 14 стандарта.

Признаки, по которым объект относят к ОС

Согласно ПБУ 6/01, к основным средствам относятся товары, предназначенные для использования предприятием более одного года в качестве орудий труда (например, здания, машины и оборудование, компьютеры, транспорт), для управленческих нужд или для сдачи в аренду (лизинг) и способные приносить экономическую выгоду (ренту).

Аналогичные признаки основных средств приведены для целей бухгалтерского учета в п. 4 ФСБУ 6/2020 с дополнением, что объектом основных средств считается актив, имеющий материальную форму. Если объект соответствует этим критериям, он должен быть включен в основные средства.

Учет спецодежды

Многие специалисты задаются вопросом о новых правилах учета спецодежды в связи с вступлением в силу ФСБУ 5/2019 и отменой соответствующих методических указаний. Однако по этому вопросу никаких принципиальных изменений в учете не произойдет.

По нормам нового стандарта спецодежда может приниматься к бухгалтерскому учету в составе запасов по фактической себестоимости, которая определяется по общим правилам (пп. «б» п. 3, п. п. 9, , пп. «а» п. 11, пп. «а» п. 12 ФСБУ 5/2019). В момент передачи спецодежды в эксплуатацию ее стоимость единовременно списывается в дебет соответствующих счетов учета затрат (пп. «б» п. 41, пп. «б» п. 43 ФСБУ 5/2019).

В то же время при выполнении критериев по сроку полезного использования и по стоимости спецодежду стоит относить к основным средствам.

Согласно ФСБУ 6/2020 по учету основных средств, который вступит в силу для обязательного применения с 2022 года, организация может принять решение не применять этот стандарт в отношении активов со сроком полезного использования больше 12 месяцев, но имеющих стоимость ниже лимита, установленного организацией (п. 5 ФСБУ 6/2020). При этом затраты на приобретение таких активов признаются расходами периода, в котором они понесены (п. п. 5, , , , 18 ПБУ 10/99 «Расходы организации»). Следовательно, стоимость спецодежды будет списана единовременно или учтена через амортизацию.

В 2021 году, пока сохраняет действие ПБУ 6/01, для признания актива основным средством следует руководствовать его нормами. Спецодежду, которая не относится к запасам по причине длительного срока службы, стоит учитывать в составе основных средств. Такие правила бухучета действовали и раньше, до вступления в силу ФСБУ 5/2019 (Письмо Минфина России от 12.05.2003 N 16-00-14/159).

Приказ Минфина России от 15.11.2019 N 180н «»Об утверждении Федерального стандарта бухгалтерского учета ФСБУ 5/2019 «Запасы»

В соответствии с частью 1 статьи 23 и частью 11 статьи 27 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» (Собрание законодательства Российской Федерации, 2011, N 50, ст. 7344; 2019, N 30, ст. 4149), подпунктом 5.2.21(1) Положения о Министерстве финансов Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 30 июня 2004 г. N 329 (Собрание законодательства Российской Федерации, 2012, N 44, ст. 6027), программой разработки федеральных стандартов бухгалтерского учета на 2019 — 2021 гг., утвержденной приказом Министерства финансов Российской Федерации от 5 июня 2019 г. N 83н (зарегистрирован Министерством юстиции Российской Федерации 27 июня 2019 г., регистрационный N 55062), приказываю:

1. Утвердить прилагаемый Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы» (далее — Стандарт).

2. Установить, что Стандарт применяется, начиная с бухгалтерской (финансовой) отчетности за 2021 год. Организация может принять решение о применении настоящего Стандарта до указанного срока.

3. С 1 января 2021 г. признать утратившими силу:

приказ Министерства финансов Российской Федерации от 9 июня 2001 г. N 44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (зарегистрирован Министерством юстиции Российской Федерации 19 июля 2001 г., регистрационный N 2806);

приказ Министерства финансов Российской Федерации от 28 декабря 2001 г. N 119н «Об утверждении Методических указаний по бухгалтерскому учету материально-производственных запасов» (зарегистрирован Министерством юстиции Российской Федерации 13 февраля 2002 г., регистрационный N 3245);

приказ Министерства финансов Российской Федерации от 23 апреля 2002 г. N 33н «О внесении изменения в Методические указания по бухгалтерскому учету материально-производственных запасов» (зарегистрирован Министерством юстиции Российской Федерации 14 мая 2002 г., регистрационный N 3429);

приказ Министерства финансов Российской Федерации от 26 декабря 2002 г. N 135н «Об утверждении Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды» (зарегистрирован Министерством юстиции Российской Федерации 3 февраля 2003 г., регистрационный N 4174);

пункт 4 изменений в нормативные правовые акты по бухгалтерскому учету, утвержденных приказом Министерства финансов Российской Федерации от 27 ноября 2006 г. N 156н (зарегистрирован Министерством юстиции Российской Федерации 28 декабря 2006 г., регистрационный N 8698);

пункты 2, 3 и 4 изменений в нормативные правовые акты по бухгалтерскому учету, утвержденных приказом Министерства финансов Российской Федерации от 26 марта 2007 г. N 26н (зарегистрирован Министерством юстиции Российской Федерации 12 апреля 2007 г., регистрационный N 9285);

пункты 5, 7 и 10 изменений в нормативные правовые акты по бухгалтерскому учету, утвержденных приказом Министерства финансов Российской Федерации от 25 октября 2010 г. N 132н (зарегистрирован Министерством юстиции Российской Федерации 25 ноября 2010 г., регистрационный N 19048);

пункты 4 и 6 изменений в нормативные правовые акты по бухгалтерскому учету, утвержденных приказом Министерства финансов Российской Федерации от 24 декабря 2010 г. N 186н (зарегистрирован Министерством юстиции Российской Федерации 22 февраля 2011 г., регистрационный N 19910);

пункт 1 изменений в нормативные правовые акты по бухгалтерскому учету, утвержденных приказом Министерства финансов Российской Федерации от 16 мая 2016 г. N 64н (зарегистрирован Министерством юстиции Российской Федерации 6 июня 2016 г., регистрационный N 42429);

приказ Министерства финансов Российской Федерации от 24 октября 2016 г. N 191н «О внесении изменений в Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Министерства финансов Российской Федерации от 28 декабря 2001 г. N 119н» (зарегистрирован Министерством юстиции Российской Федерации 21 декабря 2016 г., регистрационный N 44845).

Первый заместитель Председателя Правительства Российской Федерации — Министр финансов Российской Федерации А.Г.СИЛУАНОВ

Как отражать в бухгалтерском учете списание материалов

Материалы списывают (п. 41 ФСБУ 5/2019):

·в случае их продажи;

·при ином выбытии (например, при

безвозмездной передаче);

·если организация не ожидает поступления

экономических выгод в будущем от потребления (продажи, использования)

материалов (например, в случае порчи).

Балансовую стоимость списываемых

материалов относят на прочие расходы (п. 4, 11 ПБУ 10/99 «Расходы организации»).

Это делают в отчетном периоде, в котором (п. 43 ФСБУ 5/2019):

·признан прочий доход от их продажи;

·материалы переданы безвозмездно;

·обнаружена порча или недостача материалов

сверх норм естественной убыли;

·произошло иное выбытие материалов или

возникли иные обстоятельства, в результате которых их использование или продажа

стали невозможны.

Основные нововведения

Анализ документа показывает значительные изменения по сравнению с ПБУ 5/01. Рассмотрим основные моменты этих изменений.

Прежде всего, ФСБУ дает определение запасов как категории (п. 3). Это активы, используемые:

- в периоде не более года;

- в периоде 1 операционного цикла.

Кроме того, обновлены правила их учета:

- «Незавершенка» теперь тоже входит в категорию запасов, и организации следует определить правила учета НЗП (п. 3-е, п. 27): в сумме только прямых затрат, нормативных затрат по плану или фактических, а не по стоимости материалов и сырья.

- Единица измерения запасов устанавливается организацией и после принятия к учету может быть изменена (п. 6).

- В некоторых случаях часть стоимости запасов можно учесть как проценты по кредиту (займу): если запасы приобретаются на условиях рассрочки длительностью более года или принятый организацией меньший срок (п. 13).

- Установлен порядок определения стоимости материалов, приобретенных не за деньги: на обмен, безвозмездно. Законодатель оперирует понятием «справедливая стоимость» имущества, прав, работ, услуг (п. 14, 15).

- Уточнены правила определения фактической себестоимости «незавершенки» и готовой продукции. Из нее исключается расход, связанный с браком, плохой организацией производственного процесса, различными ЧП, в целом любые затраты, не предназначенные непосредственно для производства (п. 26).

- Резерв под обесценивание создается по новой формуле. Вместо разницы между себестоимостью по факту и текущей рыночной стоимостью, для расчета применяется разница фактической себестоимости и чистой стоимости продажи. Чистая продажная стоимость, в свою очередь, это текущая рыночная стоимость минус производственные затраты, затраты на подготовку к продаже, затраты на продажу – предполагаемые величины (п. 29, 30). Понятно, что при прочих равных условиях резерв нужно будет увеличивать.

- Одной из причин списания запасов могут быть обстоятельства, при которых не ожидается экономической выгоды от этих запасов в будущем (п. 41-в).

На заметку! Определять справедливую стоимость предлагается по принципам Международного стандарта финансовой отчетности (IFRS) 13 «Оценка справедливой стоимости» (применяется в РФ согласно Пр. Минфина № 217н от 28/12/15 г.). Справедливая стоимость есть цена, которую можно получить при продаже в ходе обычной рыночной сделки на дату оценки.

Будущий порядок учета ликвидационных оценочных обязательств

Пункт 18 ФСБУ «Запасы» прямо предписывает

включать в себестоимость запасов «величину оценочного обязательства по

демонтажу, утилизации запасов и восстановлению окружающей среды на занимаемом

ими участке».

После вступления ФСБУ «Запасы» в силу у

российских организаций не будет возможности относить стоимость ликвидационных

оценочных обязательств в состав расходов по обычным видам деятельности или

прочих расходов. Останется лишь один вариант – капитализировать их в стоимости

запасов.

При этом порядок последующего учета таких

оценочных обязательств сохранится прежним. В соответствии с п. 12 ПБУ 5/01,

фактическая себестоимость материально-производственных запасов не подлежит

изменению. Однако, величина оценочного обязательства с течением времени может

меняться. В соответствии с п. 20 ПБУ 8/2010, «…в случае если предполагаемый

срок исполнения оценочного обязательства превышает 12 месяцев после отчетной

даты или меньший срок, установленный организацией в учетной политике, такое

оценочное обязательство оценивается по стоимости, определяемой путем

дисконтирования его величины».

Ежегодное увеличение оценочного

обязательства из-за роста его приведенной стоимости классифицируется как прочий

расход организации. То есть величина таких оценочных обязательств будет

ежегодно увеличиваться, а себестоимость запасов, в которую была включена

приведенная стоимость оценочного обязательства при признании изменяться не

будет.

Учет спецодежды

Многие специалисты задаются вопросом о новых правилах учета спецодежды в связи с вступлением в силу ФСБУ 5/2019 и отменой соответствующих методических указаний. Однако по этому вопросу никаких принципиальных изменений в учете не произойдет.

По нормам нового стандарта спецодежда может приниматься к бухгалтерскому учету в составе запасов по фактической себестоимости, которая определяется по общим правилам (пп. «б» п. 3, п. п. 9, , пп. «а» п. 11, пп. «а» п. 12 ФСБУ 5/2019). В момент передачи спецодежды в эксплуатацию ее стоимость единовременно списывается в дебет соответствующих счетов учета затрат (пп. «б» п. 41, пп. «б» п. 43 ФСБУ 5/2019).

В то же время при выполнении критериев по сроку полезного использования и по стоимости спецодежду стоит относить к основным средствам.

Согласно ФСБУ 6/2020 по учету основных средств, который вступит в силу для обязательного применения с 2022 года, организация может принять решение не применять этот стандарт в отношении активов со сроком полезного использования больше 12 месяцев, но имеющих стоимость ниже лимита, установленного организацией (п. 5 ФСБУ 6/2020). При этом затраты на приобретение таких активов признаются расходами периода, в котором они понесены (п. п. 5, , , , 18 ПБУ 10/99 «Расходы организации»). Следовательно, стоимость спецодежды будет списана единовременно или учтена через амортизацию.

В 2021 году, пока сохраняет действие ПБУ 6/01, для признания актива основным средством следует руководствовать его нормами. Спецодежду, которая не относится к запасам по причине длительного срока службы, стоит учитывать в составе основных средств. Такие правила бухучета действовали и раньше, до вступления в силу ФСБУ 5/2019 (Письмо Минфина России от 12.05.2003 N 16-00-14/159).

Как отражать в бухгалтерском учете использование материалов

Организовать бухгалтерский учет расходования материалов возможно двумя способами:

- делать бухгалтерскую запись по кредиту счета 10 на себестоимость материалов при их передаче для непосредственного использования подразделениям (производственным, сбытовым, хозяйственным и т.

- делать бухгалтерскую проводку по кредиту счета 10 только на себестоимость материалов, фактически израсходованных в производстве или для других нужд, а передачу материалов подразделению отражать записью в аналитическом учете по счету 10, как внутреннее перемещение.

Акт об использовании материалов в производстве или иной схожий документ является основанием для бухгалтерской записи по кредиту счета 10 и дебету счетов учета затрат и обязателен, если вы отразили передачу материалов в подразделения как внутреннее перемещение. Акт составляйте по факту расходования материалов.

Материалы при отпуске оценивайте одним из следующих способов (п. 36 ФСБУ 5/2019):

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени поступления единиц (способ ФИФО).

По материалам, обладающих сходными свойства и характером использования, последовательно применяйте один и тот же способ расчета себестоимости (п. 37 ФСБУ 5/2019).

Несвоевременный перенос стоимости материалов со счета 10 в дебет счетов учета затрат на производство рассматривается как ошибка в бухгалтерском учете. Она может привести к искажению данных бухгалтерского учета:

- стоимости незавершенного производства;

- стоимости готовой продукции;

- себестоимости продаж;

- финансового результата от продаж за отчетный период.

Соответственно, искажения могут коснуться и показателей бухгалтерской отчетности.

Как отражать в бухгалтерском учете оприходование материалов

Фактическую себестоимость материалов формируйте непосредственно на счете 10 «Материалы» или на счете 15 «Заготовление и приобретение материальных ценностей» (если применяете этот счет согласно рабочему плану счетов). В случае применения учетных цен используйте также счет 16 «Отклонение в стоимости материальных ценностей».

Корреспондирующий счет зависит от того, в итоге какой операции материалы поступили в организацию. Например, бухгалтерскую запись по дебету счета 10 (15) делают в корреспонденции со счетами:

— 60 «Расчеты с поставщиками и подрядчиками» — на сумму договорной стоимости материалов (без НДС), полученных за плату (в том числе при оплате неденежными средствами). В случае предоставления длительной отсрочки (рассрочки) оплаты материалов запись произведите на стоимость материалов (без НДС) на условиях немедленной оплаты (п. 13 ФСБУ 5/2019);

— 75 «Расчеты с учредителями» — на справедливую стоимость материалов, полученных в качестве вклада в уставный капитал;

— 83 «Добавочный капитал» — на справедливую стоимость материалов, полученных безвозмездно от акционера (участника), в частности полученных в качестве вклада в имущество общества;

— 01 «Основные средства» (03 «Доходные вложения в материальные ценности») — при поступлении материалов в результате выбытия основного средства;

— 60, 76 «Расчеты с разными дебиторами и кредиторами», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. — на суммы дополнительных затрат на приведение материалов в состояние и местоположение, необходимые для их потребления или использования.

Формирование себестоимости запасов

ФСБУ 5/2019 ввёл новые правила формирования себестоимости запасов.

- В стоимость запасов включается оценочное обязательство, признанное в связи с их приобретением или созданием (пп. «г» п. 11 ФСБУ 5/2019). Например, организация создаёт строительную площадку для выполнения проекта. Она знает, что после завершения работ нужно привести территорию в порядок: уложить новый грунт, высадить траву, деревья или кустарники и т.п. В этом случае организация обязана создать оценочное обязательство по ПБУ 8/2010 и отнести его сумму на увеличение НЗП.

- В себестоимость запасов, признаваемых инвестиционными активами, включаются проценты по заёмным средствам (пп. «д» п. 11 ФСБУ 5/2019). Раньше это правило было закреплено лишь в ПБУ 15/2008, поэтому на практике к МПЗ не применялось.

- Запасы могут быть оценены не по той стоимости, которая указана в договоре на приобретение. Если запасы приобретены с длительной отсрочкой или в рассрочку, а проценты по коммерческому кредиту в договоре не выделены, их выделяют расчётным путем. В себестоимость запасов включается сумма, которую нужно было бы уплатить поставщику без отсрочки или рассрочки (п. 13 ФСБУ 5/2019). Разница, как и для расходов по займам, относится на прочие расходы.

- Продукцию сельского, лесного и рыбного хозяйства, а также товары, которые торгуются на организованных торгах, можно при признании оценивать по справедливой стоимости (п. 19 ФСБУ 5/2019). Она определяется по МСФО (IFRS) 13 «Оценка справедливой стоимости» (п. 14 ФСБУ 5/2019).

Новые правила формирования себестоимости НЗП

Новый стандарт относит к запасам незавершённое производство (НЗП). Раньше это подразумевалось, но не было закреплено нормативно. Значит, в стоимость НЗП, как и в стоимость других видов запасов, нельзя включать управленческие расходы (пп. «б» п. 18 ФСБУ 5/2019).

Это означает, что в учётной политике нельзя предусматривать распределение управленческих расходов на себестоимость: списание общехозяйственных расходов проводкой Дт 20 Кт 26 в большинстве случаев будет неправомерно. Единственный «штатный» способ — списывать их на финансовый результат проводкой Дт 90 Кт 26.

Исключение — если управленческие расходы непосредственно связаны с созданием (приобретением) запасов. Например, если руководитель организации лично поехал в командировку для закупки материалов, командировочные расходы (включая средний заработок с начисленными страховыми взносами) нужно отнести на себестоимость этих материалов.

Меняется и порядок оценки себестоимости НЗП. Теперь нельзя оценивать НЗП по стоимости сырья, материалов и полуфабрикатов, поскольку этот способ не предусмотрен п. 27 ФСБУ 5/2019.

Как учитывать малоценные активы

Срок использования — это главное отличие запасов от основных средств по ФСБУ 5/2019. Основные средства используются в течение периода, превышающего 12 месяцев, а период использования запасов 12 месяцев превышать не должен. Соответственно, в первом случае бухгалтер должен отнести актив к основным средствам, а во втором — к запасам.

Малоценные активы стоимостью менее 40 тысяч рублей, спецоснастку и спецодежду можно списать на затраты, организовав забалансовый учет и контроль. Это позволяет сделать п 5. ПБУ 6/01 «Учет основных средств».

Таким образом, в учётной политике учёт малоценных активов со сроком эксплуатации свыше 12 месяцев можно закрепить двумя способами:

- учитывать в расходах (с организацией забалансового учета) (п. 5 ПБУ 6/01, ПБУ 1/2008, п. 5 ФСБУ 6/2020);

- учитывать в составе ОС и начислять амортизацию (п. 3 ФСБУ 5/2019).

Новшества в учете запасов

Сначала вкратце вспомним главные новшества учета запасов, которые вводятся с 2021 года.

- Введен временной критерий отнесения к запасам. К запасам относятся активы, потребляемые (продаваемые) в рамках обычного операционного цикла либо используемые в течение не более 12 месяцев.

- Расширен перечень запасов по сравнению с ПБУ 5/01. В состав запасов включены объекты незавершенного производства и недвижимость, предназначенная для продажи.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

- Изменился порядок оценки запасов:

- оценивать запасы нужно будет дважды: при признании и после него;

- изменился перечень затрат, включаемых в стоимость запасов (то есть, вам придется менять систему калькулирования производственной себестоимости);

- для включения в себестоимость запасов придется рассчитывать оценочное обязательство по демонтажу, утилизации запасов и восстановлению окружающей среды.

- Внести изменения в учетную политику – отразить способ перехода на применение ФСБУ 5/2019: ретроспективно либо перспективно.

ФСБУ 5/2019 вправе не применять МСП, которые могут вести упрощенный бухучет. Затраты в виде стоимости запасов они учитывают в текущих расходах.

Переход на ФСБУ 5/2019

Последствия перехода на ФСБУ 5/2019 вследствие изменения учетной политики отражаются по выбору организации (п. 47, 48 ФСБУ 5/2019):

- ретроспективно, как если бы стандарт применялся с момента возникновения затрагиваемых им фактов. В этом случае, пересчитываются сравнительные показатели за 2 предыдущих года, которые отражаются в бухотчетности за первый отчетный период 2021 г.;

- перспективно – только в отношении тех фактов, которые возникли уже с 1 января 2021 г.

Способ отражения последствий изменения учетной политики раскрывается в первой бухгалтерской отчетности, составленной с применением нового стандарта.

На кого повлияют изменения, а на кого нет? Рассмотрим ниже:

Микропредприятия (УСН) и большинство НКОМикропредприятия могут не учитывать материалы, если заплатили, не принимать к учёту, не показывать в балансе, сразу списывать на расходы.

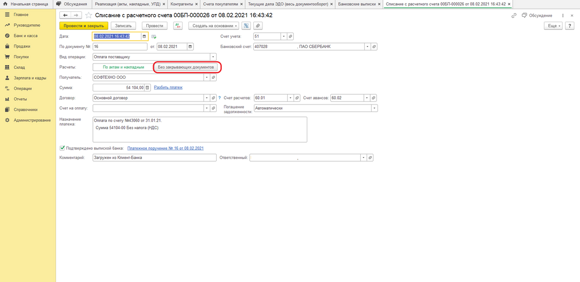

РИС.1

Для микропредприятий на УСН в документе «Списание с расчётного счёта» появляется поле «Без закрывающих документов», то есть учёт ведётся кассовым методом, без ФСБУ, формируется проводка Дт 26 Кт 51.

Малые предприятия могут отказаться от большинства изменений

В учёт по ФСБУ есть изменения, которые стоит применять малым предприятиям. Например, новые положения в стандарте не разрешают включать в стоимость запасов объекты со сроком службы больше 12 месяцев; управленческие расходы; нестандартные расходы: то есть, с 2021 года : меньше года – это запасы, свыше 12 месяцев – это основные средства, а несущественные – это расходы.

Например, для завода промышленное оборудование — основные средства; а офисная мебель — расходы. Необходимо прописать в учётной политике, что некоторые объекты мы не включаем в состав основных средств, несмотря на использование больше года.

Недорогие ( несущественные) объекты мы списываем сразу при приобретении:

Документ «Авансовый отчёт» — закладка «Прочее», минуя счёт 10, относим сразу в расходы.

При условии, что организация является плательщиком налога на прибыль и должна иметь подтверждающие документы, мы отражаем объекты, как поступление на счёт 10, далее списываем документом «Требование-накладная», то есть списываем сумму со счёта 10 и включаем в расходы для целей налогового учёта.Средние и крупные предприятия, отдельные НКО и организации, подпадающие под обязательный аудит должны выполнять все требования ФСБУ 5/2019

В стандарте указано, что авансы, выданные под приобретение запасов, следует отражать аналогично запасам в балансе. Не каждый аванс надо так классифицировать, только существенный.

Какие НПА регламентируют учет МПЗ

ФСБУ 5/2019 — запасы утвержден приказом Минфина России от 15.11.2019 № 180н. Начать применять стандарт необходимо с отчетности за 2021 год. При этом использовать его допускается и ранее, закрепив новые положения в учетной политике предприятия.

Стандарт заменяет не только ПБУ 5/01. Министерство финансов в информационном сообщении от 10.04.2020 № ИС-учет-27 говорит и об утрате силы методических указаний по учету:

- МПЗ, утв. приказом Минфина от 28.12.2001 № 119н;

- Специальных приспособлений, инструмента, оборудования и одежды, утв. приказом Минфина от 26.12.2002 № 135н.

См. также «Утверждены два новых стандарта бухучета».

Кто применяет ФСБУ 5/2019 и кого он не касается

Новый стандарт обязателен для всех организаций, кроме бюджетных.

Его могут не применять микропредприятия, которые ведут бухучёт упрощёнными способами и сдают бухгалтерскую (финансовую) отчётность по специальным формам.

В 2021 году к микропредприятиям относятся компании и ИП с годовым доходом до 120 млн руб. и средней численностью работников не более 15 чел. Но если у таких организаций нет права на упрощённое ведение бухучёта, запасы нужно учитывать в общем порядке по ФСБУ 5/2019.

Например, нельзя применять упрощённый учёт микропредприятиям, которые подпадают под обязательный аудит бухотчётности, в частности, акционерным обществам.

К запасам для управленческих нужд можно не применять новый стандарт, а сразу списывать их на расходы. Например, не учитывать канцтовары на счёте 10, а сразу относить на затратный сч. 26. Принять такое решение и прописать его в учётной политике может любая организация.

Готовьтесь к изменениям вместе с сервисом «Моё дело»

С нами вы сможете заполнять любые отчёты, получать консультации специалистов и будете первыми узнавать о новостях.

Получить бесплатный доступ к интернет-бухгалтерии