- Комментарий

- Учет МБП в 2017 году

- Форма мб 4 это документ – Вопрос права

- Списание основных средств при ликвидации

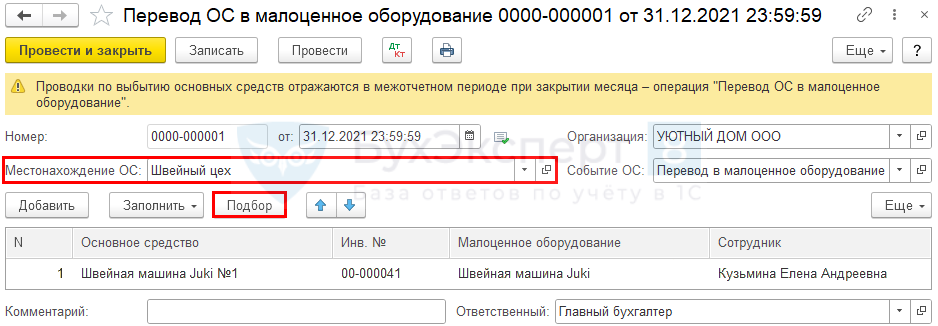

- Перевод ОС в малоценное оборудование

- Порядок и документальное оформление ликвидации основных средств

- Куда деть ОС и НМА при ликвидации организации ?

- Какие бухгалтерские проводки с МБП

- Особенности использования счетов в бухучете МБП, амортизация и основные проводки

- Продажа списанного основного средства

- Топ пять вопросов, которые задаются наиболее часто

- Бухучет: амортизация при частичной ликвидации

- Альтернативный вариант

- Инвентаризация МБП

- Учетная политика малоценных ОС

Комментарий

Малоценные и быстроизнашивающиеся предметы (МБП) — неприменяемая ныне категория имущества в бухгалтерском учете. К МБП относились хозяйственной инвентарь, инструменты и приспособления общего и специального назначения и другие средства труда, которые включались в состав средств в обороте.

Те активы, которые ранее относились к МБП ныне признаются либо Основными средствами, либо материально-производственными запасами.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998 N 34н в редакции 1998 года определяло (п. 50):

50. Не относятся к основным средствам и учитываются в организациях в составе средств в обороте, а в бюджетных организациях — в составе малоценных предметов и других ценностей:

а) предметы со сроком полезного использования менее 12 месяцев, независимо от их стоимости;

б) предметы стоимостью на дату приобретения не более 100-кратного размера (для бюджетных организаций — 50-кратного) установленного законодательством Российской Федерации минимального размера месячной оплаты труда за единицу (исходя из их стоимости, предусмотренной в договоре) независимо от срока их полезного использования, за исключением сельскохозяйственных машин и орудий, строительного механизированного инструмента, оружия, а также рабочего и продуктивного скота, которые относятся к основным средствам независимо от их стоимости.

Руководитель организации имеет право установить меньший лимит стоимости предметов для принятия к бухгалтерскому учету в составе средств в обороте;

в) следующие предметы независимо от их стоимости и срока полезного использования:

орудия лова (тралы, неводы, сети, мережи и другие);

специальные инструменты и специальные приспособления (инструменты и приспособления целевого назначения, предназначенные для серийного и массового производства определенных изделий или для изготовления индивидуального заказа); сменное оборудование (многократно используемые в производстве приспособления к основным средствам и другие вызываемые специфическими условиями изготовления продукции устройства — изложницы и принадлежности к ним, прокатные валки, фурмы воздушные, челноки, катализаторы и сорбенты твердого агрегатного состояния и т.п.);

специальная одежда, специальная обувь, а также постельные принадлежности;

форменная одежда, предназначенная для выдачи работникам организации; одежда и обувь в организациях здравоохранения, просвещения и других, состоящих на бюджете;

временные (нетитульные) сооружения, приспособления и устройства, затраты по возведению которых относятся на затраты строительных работ в составе накладных расходов;

предметы, предназначенные для сдачи в аренду по договору проката;

молодняк животных и животные на откорме, птица, кролики, пушные звери, семьи пчел, а также служебные собаки, подопытные животные;

многолетние насаждения, выращиваемые в питомниках в качестве посадочного материала;

г) бензомоторные пилы, сучкорезки, сплавной трос, сезонные дороги, усы и временные ветки лесовозных дорог, временные здания в лесу сроком полезного использования до 24 месяцев (передвижные обогревательные домики, котлопункты, пилоточные мастерские, бензозаправки и т.д.).

Для учета МБП применялся отдельный счет бухгалтерского учета СЧЕТ 12 «МАЛОЦЕННЫЕ И БЫСТРОИЗНАШИВАЮЩИЕСЯ ПРЕДМЕТЫ» («План счетов бухгалтерского учета финансово — хозяйственной деятельности предприятий и Инструкция по его применению» (утв. Приказом Минфина СССР от 01.11.1991 N 56)):

«Счет 12 «Малоценные и быстроизнашивающиеся предметы» предназначен для обобщения информации о наличии и движении принадлежащих предприятию малоценных и быстроизнашивающихся предметов, хозяйственного инвентаря, инструментов и приспособлений общего и специального назначения и других средств труда, которые в соответствии с установленным порядком включаются в состав средств в обороте.

Учет МБП в 2017 году

Первоначальная стоимость МБП включает затраты, понесенные компанией в процессе закупа или изготовления, т. е. оценивается малоценка по фактической себестоимости.

Поступление МБП отражается по д/ту сч. 10/9, 10.

|

Операция |

Счета |

|

|

Д/т |

К/т |

|

|

Приняты к учету МБП сроком службы до года от поставщика |

10/9,10 |

60 |

|

НДС |

19 |

60 |

|

Приняты к учету МБП, изготовленные на вспомогательных производствах компании |

10/9,10 |

20, 23 |

МБП сроком эксплуатирования свыше года, отражаются на сч. 01/02. Проводки:

|

Операция |

Счета |

|

|

Д/т |

К/т |

|

|

Поступили МБП сроком службы выше года |

08 |

60 |

|

НДС |

19 |

60 |

|

Передача МБП в пользование |

01 |

08 |

|

Зачтен НДС |

68 |

19 |

|

Начислена амортизация (полностью или частями поквартальной разбивкой) |

20, 23 |

02 |

|

Списание МБП (обязательно не ранее, чем объект будет полностью изношен) |

02 |

01 |

В бухучете МБП можно списать сразу же после оприходования:

- полностью при сроке эксплуатирования до 1 года;

- частями при 2-летнем использовании.

Стоимость МБП списывается и переносится в д/т счетов 20, 26, 44 в зависимости от того, где и на каком производстве (основном или вспомогательном) используются актив. Оприходование инвентаря производится по сч. 10/9. Он числится на счете, пока не перейдет в пользование. В это же время стоимость его списывается.

Списание МБП – проводки:

|

Операция |

Корреспонденция счетов |

|

|

Д/т |

К/т |

|

|

Инвентарь принят к учету |

10/9 |

60 |

|

Списание |

20,23,26 |

10/9 |

Форма мб 4 это документ – Вопрос права

Акт о списании объекта основных средств форма ОС-4 применяется для снятия любого объекта, за исключением автотранспортного средства, с учета.

Разберемся, как правильно заполнить форму ОС-4. Заполненный образец акта можно скачать внизу статьи.

Списание автотранспорта производится на основании акта форма ОС-4а, группу однородных объектов можно списать с помощью оформления акта ОС-4б.

Принимая основное средств к учету, оформляется акт приема-передачи. Подробно заполнение формы акта приема-передачи ОС-1 рассмотрено здесь, где можно и заполненный образец формы ОС-1, и образец формы ОС-1а можно в этой статье.

Далее объект эксплуатируется до того момента, пока по своим физическим или моральным качествам он не приходит в негодность.

Если основное средство насколько устарело, что его с экономической точки зрения не целесообразно использовать, то объект лучше нужно снять с учета, то есть списать.

Во всех этих случаях следует заполнить акт списания ОС-4 (если это, конечно, не автотранспорт).

Акт заполняет комиссия, которая определяет состояние объекта и необходимость списания.

Инструкция по заполнению формы ОС-4:

Списание основных средств при ликвидации

Объект после кражи потерял свою работоспособность и требует ремонта? Ущерб от хищения основного средства отразите в сумме, равной стоимости ремонта. Оформлять частичную ликвидацию не нужно. Ведь если похищена только часть объекта и при этом он потерял работоспособность, то его нужно ремонтировать. А значит, уменьшать первоначальную стоимость основного средства, как при частичной ликвидации, не придется. Поэтому и ущерб надо будет показать в виде стоимости ремонта. Схема бухгалтерских записей в этом случае зависит от того, установлены виновные в краже или нет. Виновных нет или суд отказал во взыскании убытков с них.

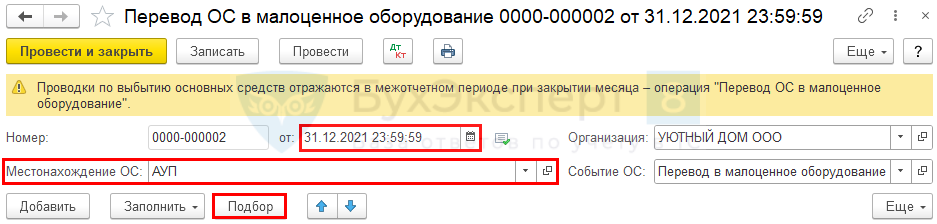

Перевод ОС в малоценное оборудование

Заполните и проведите документ Перевод ОС в малоценное оборудование в разделе ОС и НМА. Для списания ОС, находящихся в разных подразделениях, создайте отдельные документы.

В шапке документа:

- от – 31.12.2021;

- Местонахождение ОС — укажите подразделение;

- Событие ОС — заполняется автоматически Перевод в малоценное оборудование.

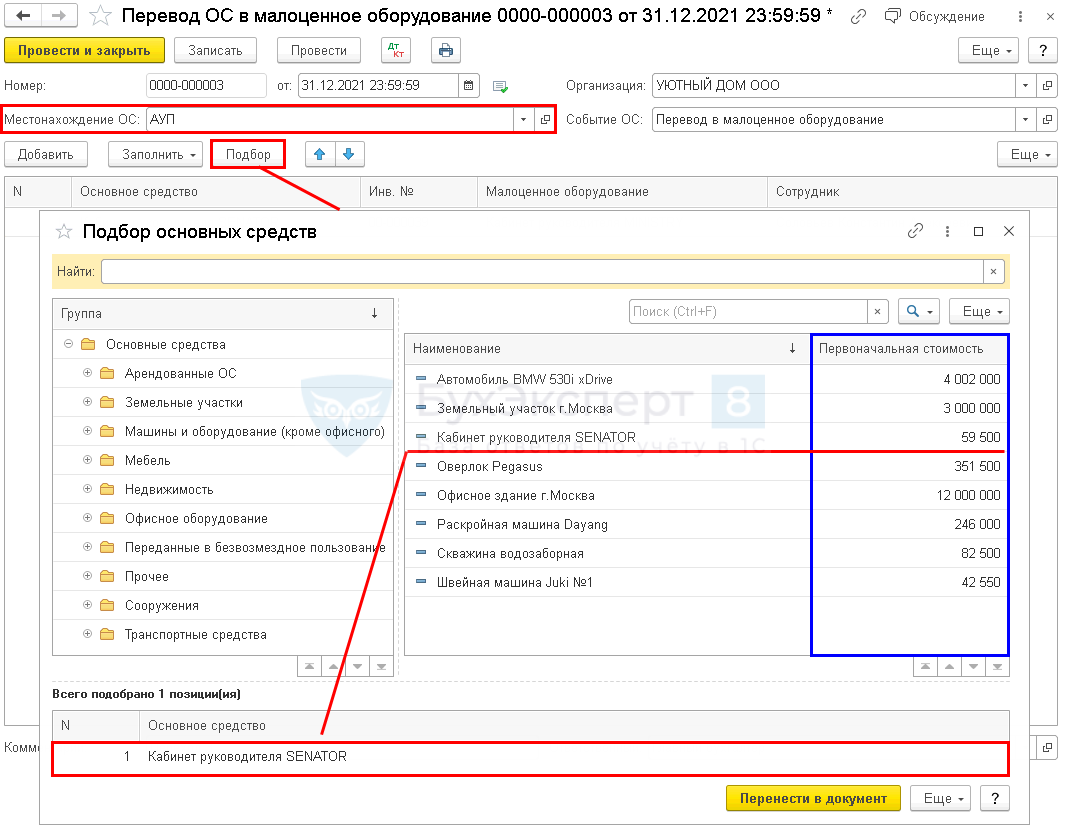

По кнопке Подбор перенесите в табличную часть нужные основные средства (в нашем примере — Кабинет руководителя SENATOR).

В табличной части:

-

Малоценное оборудование:

- подбирается автоматически из справочника Номенклатура по соответствующему наименованию;

- можно создать вручную;

- если оставить незаполненным, новая карточка номенклатуры создается автоматически при проведении документа с идентичным наименованием и видом номенклатуры .

-

Сотрудник:

- автоматически заполняется сотрудник, указанный МОЛ при принятии ОС к учету;

- можно указать сотрудника вручную.

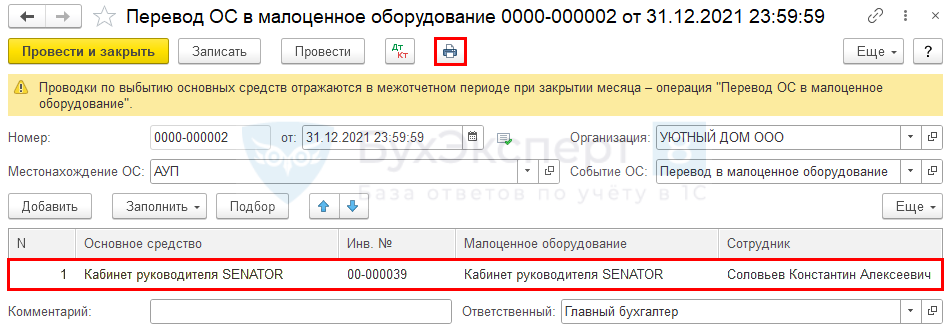

Документ имеет печатную форму, которую можно использовать в качестве первичного документа для оформления списания. PDF

Второй документ Перевод ОС в малоценное оборудование для списания стоимости Швейной машины Juki в подразделении Швейный цех заполните аналогично.

Документ проводки по регистрам БУ не формирует. Проводки по списанию стоимости малоценных ОС будут сделаны при процедуре Закрытия месяца за декабрь.

Порядок и документальное оформление ликвидации основных средств

На момент завершения инвентаризации в учете сделайте проводку: Дебет 94 Кредит 01 «Выбытие основных средств» – отражена стоимость недостачи, выявленной при инвентаризации (остаточная стоимость автомобиля). Сумму убытка определяйте исходя из остаточной стоимости недостающего имущества по данным бухучета. При этом в учете сделайте проводку: Дебет 91-2 Кредит 94 – списан убыток от недостачи имущества в связи с отсутствием виновного лица. Все это следует из пункта 11 ПБУ 10/99 и пункта 29 ПБУ 6/01, пунктов 5.2 и 5.5 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49 и части 1 статьи 9

Закона от 6 декабря 2011 г. № 402-ФЗ. Подробнее об оформлении результатов инвентаризации см. Как провести инвентаризацию. Ситуация: как отразить в бухучете хищение части основного средства.

Куда деть ОС и НМА при ликвидации организации ?

Всем приветик

у меня ликвидируется организация ,все честно и законно, остался ноутбук недоамортизированный и НМА недоамортизированный. первоначальная стоимость у них была чуть больше 40 тыс остаточная 30 и 20 тыс.

с кредиторов и дебиторов не осталось, всем все раздали и все заплатили, в итоге огромный убыток и огромный непокрытый убыток. Денежки на счетах учредителю отдадим. А что делать с ОС и НМА?

продать? просто отдать учредителям? списать в прочие расходы, как будто это был материал. НДС восстанавливать не надо, в расходы по налогу на прибыль не берем амортизацию.

посоветуйте пожалуйста как проще всего поступить.

Enic, Вы понимаете, что такого баланса, который Вы тут изобразить пытаетесь, в природе быть не может?

Получается, что у Вас раздел 3 Пассива — отрицательный. Разделы 4 и 5 — по нулям (как Вы говорите, кредиторки нет). Итого в пассиве минус. А в активе (по Вашим словам) — деньги и имущество.

Актив с пассивом-то не сходятся?!

Подозреваю, что слона-то (кредиторку) Вы и не заметили. Есть она. И вот все деньги и имущество из актива этим кредиторам и принадлежат. А учредителям — кукиш с маслом, потому как их доли «сгорели» в результате убытка.

примерно так. в активе к примеру 100 тыс. это= примерно,80 тыс ОС и НМА,20 тыс деньги. в пассиве непокрытый убыток к примеру (1 млн), и УК 1 млн 100 тыс. итого Актив 100 Пассив 100 В общем сходиться все

я понял, я наверное запутал вас ,когда не правильно сказал , когда сказал какие ЧА.

сейчас не считал,получается должно быть положительные, если Актив минус 4 и 5 раздел а отрицательные это я сказал ,потому что помню что когда баланс делал за 2014 год то они точно были отрицательные извиняюсь

Вообще-то реформация баланса делается один раз в год. В отличие от промежуточной отчетности, которую можно делать каждый месяц. Что это за программа, которая для заполнения ф.1 требует реформацию. И Вы опять-таки или лукавите, или еще что. Ваша цитата:

Разберитесь, что там у Вас есть. Потому как если чистые активы отрицательные, то с ликвидацией совсем не так все просто. Там надо смотреть, не может ли возникнуть банкротство.

PS Пока не разберетесь, обсуждать собственно нечего.

так я же говорю циферки к примеру, а не точные.

к примеру на 30 июля 2015

Актив денег пускай будет 2 млн ОС 30 тыс — остаточная стоимость НМА 20 тыс — остаточная стоимость 1 тыс налоги (мне должны) итого 2 млн 51 тыс

Пассив УК 4 млн 51 тыс Непокрытый убыток (2 млн) итого 2 млн 51 тыс.

ЧА на 30 июля 2015 положительные. а на 31 декабря 2014 они были отрицательные,я не сообразил ,что вы спрашиваете про ЧА на сегодняшний день, поэтому сказал про ЧА на 31 декабря 2014

Какие бухгалтерские проводки с МБП

Для облегчения учета изделий бухгалтеры добились того, чтобы малоценные средства сразу же списывались на текущие расходы в месяце их поступления.

При этом нет необходимости рассчитывать процент износа или амортизации, что является удобным моментом для бухгалтерского учета.

Теоретики возмутились такой процедуре списания, но на исход дела это не оказало влияния.

Поскольку сумма износа включается в затраты на производство, то ее необходимо обязательно учитывать при определении налогового взноса.

Как мы уже описали, очень часто на практике осуществляют учет двумя наиболее удобными способами:

Строгих ограничений по этому поводу в не предусмотрено, поэтому предприятие вправе самостоятельно выбирать наиболее удобный способ начисления износа МБП и применять его в течение всего календарного года.

Для внесения информации по амортизации предметов низкой стоимости с маленьким сроком применения используют счет 13 “Износ МБП”. По его кредиту в корреспонденции со счетами производственных затрат показывают сумму износа МБП, а на дебет счета 13 с кредита 12 отражают покупную стоимость инвентаря, выбывшего из эксплуатации.

В случае их поломки, порчи, утери инструментов и приспособлений подразделения должен быть составлен акт списания МБП. Исключение в данных случаях касается обстоятельств, при которых установлена вины рабочего в непригодности МБП, т. к.стоимость испорченного или потерянного предмета должна удерживаться из его зарплаты.

В процессе формирования бухгалтерского учета по МБП выработалось несколько методов их отражения в проводках:

- При поступлении они приходовались и передавались в эксплуатацию с занесением стоимости на 12 счет «Малоценные быстроизнашивающиеся предметы». По окончании каждого месяца в течение года списывали 1/12 часть от покупной цены. Хотя период использования мог и превышать календарный год, но стоимость МБП подлежала полному списанию за 12 месяцев.

- Когда предмет сдавался в рабочий процесс объекта, то сразу снижали на 50% сумму в связи с износом. Оставшуюся половину не трогали до окончательного момента его списания.

При проведении списания по первому методу были выявлены его недостатки. В том месяце, когда состоялось приобретение МБП, его отражали в проводках всю полную стоимость и сразу возрастала неоправданная прибыль.

Оба способа списания МБП с научной точки зрения признаны несовершенными. Есть еще один существенный недостаток в учете МБП, касающийся вещей с очень низкой ценой.

Списание МБП по Щуко

Строгих ограничений по этому поводу в законе не предусмотрено, поэтому предприятие вправе самостоятельно выбирать наиболее удобный способ начисления износа МБП и применять его в течение всего календарного года.

Особенности использования счетов в бухучете МБП, амортизация и основные проводки

Наиболее правильно на предприятии в области малоценки использовать такой подход:

- МБП, предполагаемый срок использования которых составит больше года, учитывать на сч. 01 (на соответствующем субсчете).

- МБП, которые будут находиться в эксплуатации до года – на сч. 10 (субсчет 9 или 10).

- Контрактивным счетом в первом случае послужит соответствующий субсчет сч. 02.

- Во втором: к сч. 10 (10) → сч. 10 (11).

- На сч. 10 (9) учитывается инвентарь и хозпринадлежности, поэтому он не нуждается в контрактиве.

Когда малоценка будет использоваться в производстве более чем 12 месяцев, бухгалтер делает такие пометки:

| Счета | Описание | |

| Дебет | Кредит | |

| 08 | 60 | Малоценка оприходована за фактом ее поступления |

| 19 (1) | 60 | Отражение НДС |

| 01 | 08 | Малоценка передана в эксплуатацию |

| 68 | 19 (1) | НДС зачтен |

| 20 или 23 | 02 | Начислена амортизация (можно сразу все 100% стоимости малоценки, или ее часть по первому кварталу или году) |

| 02 | 01 | Амортизационная сумма списана (но не раньше, чем объект будет полностью списан) |

При использовании МБП менее года проводки таковы:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (10) | 60 | МБП оприходованы согласно фактам их поступления |

| 19 (1) | 60 | НДС |

| 20 или 23 | 10 (11) | Малоценка передается в пользование |

| 68 | 19 | НДС зачтен |

| 10 (11) | 02 | Амортизация списана в 100% размере стоимости малоценки |

Оприходование инвентаря, хозпринадлежностей производится по сч. 10 (9). Они будут числиться, пока не перейдут в эксплуатацию. Одновременно с этим данный вид малоценки списывается весь. Стоимость включается в издержки по той статье, по которой они используются. Проводки следующие:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (9) | 60 | Инвентарь оприходован |

| 20, 23 | 10 (9) | Списание инвентаря |

При списании МБП (сроком службы до года) на соответствующие текущие расходы, их стоимость равняется нулю. Когда же амортизация начисляется частями, МБП некоторое время будут иметь определенную остаточную стоимость.

Таким образом, в зависимости от периода эксплуатации малоценки и соответствующего метода расчета амортизации получается баланс, в активной статье которого – полная стоимость МБП, а в контрактиве – аналогичная минусовая стоимость. В результате стоимость малоценки равна нулю.

Пример №3. Кассир-деловод купил за наличные бумагу для принтера на сумму 1500 руб. В бухгалтерию сдан авансовый отчет, подкрепленный кассовым чеком. В нем значится НДС – 228,75. Бумага передана для использования. Бухгалтерские записи:

| Дебет | Кредит | Сумма | Операция |

| 60 | 71 | 1500,00 | Получен авансовый отчет |

| 10 | 60 | 1271,25 | Бумага оприходована |

| 19 | 60 | 228,75 | НДС входной к вычету принят |

| 26 (44) | 10 | 1271,25 | Товар отправлен в работу |

Продажа списанного основного средства

Вопрос: Автокран в связи с моральным износом был списан в октябре 2006 г. и снят с учета в ГАИ. Запчасти и узлы на склад не приходовались, а/кран находился на территории в не разобранном виде. 29.12.08г. директор решает продать а/кран. Для оформления сделки необходимо восстановить его в ГАИ и снять для продажи. Машину в ГАИ восстановили и по договору купли-продажи с частным лицом продали за 5 000 руб., оплата прошла через Сбербанк на расчетный счет предприятия. На восстановление а/м никаких средств потрачено не было.

Какие правильные проводки должны быть в данной ситуации?

Ответ: Согласно п. 29 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Министерства финансов РФ от 30.03.2001 № 26н (далее — ПБУ 6/01), стоимость объекта основных средств списывается с бухгалтерского учета в случае выбытия или неспособности приносить экономические выгоды в будущем. Одним из условий выбытия основного средства является моральный или физический износ. В соответствии с п. 77 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания), решение о списании объекта основных средств принимает комиссия, состав которой утверждается приказом руководителя. О списании основного средства – автокрана комиссия составляет акт по унифицированной форме ОС–4а, утвержденной Постановлением Госкомстата РФ от 21.01.2003 № 7. Руководителем организации издается приказ и утверждается акт согласно рекомендации УФНС по г. Москве, данной в Письме от 23.05.2006 № 20-12/45320@. Выбытие основного средства оформляется следующими проводками согласно Приказу Минфина РФ от 30.10.2000 № 94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» (далее – План счетов):Дебет 01-2 «Выбытие основных средств», Кредит 01-1 «Основные средства в эксплуатации» — списание первоначальной стоимости.

Дебет 02 «Амортизация основных средств», Кредит 01-2 «Выбытие основных средств» — списание сумм начисленной амортизации.

Дебет 91-2 «Прочие расходы», Кредит 01-2 «Выбытие основных средств» -списание остаточной стоимости ОС.

Так как в рассматриваемом случае демонтажа или ликвидации выбывшего основного средства не происходит, то, по нашему мнению, его необходимо учитывать на забалансовом счете.

Продажа выбывшего основного средства отражается проводками:Дебет 62 «Расчеты с покупателями и заказчиками», Кредит счета 91-1 «Прочие доходы». Одновременно списывается с забалансового счета.

Следует отметить, что в данном случае стоимость продаваемого а/крана должна быть не меньше рыночной стоимости, рассчитанной с учетом ст. 40 Налогового кодекса РФ.

Списание основных средств при ликвидации предприятия

Топ пять вопросов, которые задаются наиболее часто

Вопрос №1. ИП занимается сдачей в аренду площадей в административном корпусе. Они обставлены мебелью, купленной за счет ИП. Можно ли записать их в расходы и отразить в учете?

Подобные затраты можно включить в расходы. Они полностью экономически обоснованы, поскольку сдача в аренду площадей вместе с установленной на них мебелью, является источником дохода данного ИП.

Вопрос №2. Предприятие (ОСНО) ежеквартально приобретает около сотни наименований канцелярских товаров. Они сразу же раздаются сотрудникам для обеспечения их работы. Нужно ли отражать стоимость канцтоваров, в каких первичных документах?

Чтобы не было претензий от ревизоров и налоговиков следует поступить таким образом.

- Товары приходуются на сч. 10 такой записью: Дт 10 → Кт 71

- Заполняется приходный ордер.

- При раздаче канцтоваров сотрудникам оформляется требование-накладная. На ее основании стоимость малоценки списывается: Дт 26 → Кт 10

Вопрос №3. Как определиться с суммой малоценного имущества?

Сумма зависит от особенностей предприятия. К МБП не относятся ОС, чья стоимостью больше за 40 тыс. руб. Вот эти два фактора следует учесть и закрепить для целей бухучета (обязательно) в приказе об учетной политике.

Вопрос №4. Можно ли списать малоценное имущество в день его поступления, если оплата за него еще не отражена в учете?

Такое возможно. В бухучете малоценку можно списать тогда же, когда она поступила. Прошла на данный момент оплата или нет – не имеет значения.

Вопрос №5. ИП купило микроволновку для своих работников. Будет ли ее стоимость включена в расходы УСН?

Нет. В расходы можно включать только те из них, которые полностью обоснованы и используются в производстве. На каждом предприятии не следует недооценивать учет МБП, хотя это и недорогое имущество.

Бухучет: амортизация при частичной ликвидации

Начисление амортизации по основным средствам, находящимся в стадии частичной ликвидации, не приостанавливайте. Из этого правила есть исключение – если ликвидация части основного средства проводится в рамках реконструкции свыше 12 месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

При получении акта о частичной ликвидации стоимость основного средства скорректируйте (абз 2 п. 14 ПБУ 6/01). Ежемесячную сумму амортизационных отчислений после частичной ликвидации рассчитайте исходя из скорректированной первоначальной (остаточной) стоимости основного средства и прежней нормы амортизации.

Срок полезного использования основного средства не пересматривайте. Исключением из этого правила является частичная ликвидация основного средства, проведенная в рамках реконструкции. Реконструкционные работы могут привести к увеличению срока полезного использования основного средства. В этом случае для целей бухучета оставшийся срок полезного использования реконструированного основного средства должен быть пересмотрен. Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

Такой порядок следует из пункта 20 ПБУ 6/01 и пункта 60 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Ситуация: как определить на момент окончания частичной ликвидации основного средства сумму, на которую нужно уменьшить его первоначальную стоимость, и сумму начисленной амортизации?

Порядок уменьшения стоимости основного средства после его частичной ликвидации законодательством не установлен. Поэтому организация должна разработать его самостоятельно.

Оптимальный способ – определить первоначальную стоимость ликвидированной части основного средства по учетным данным. Например, если в первичных документах, представленных поставщиком при покупке основного средства, стоимость ликвидированной части выделена отдельной строкой, в этом случае сумму амортизационных отчислений, приходящихся на ликвидированную часть, можно рассчитать по формуле:

| Амортизационные отчисления, приходящиеся на ликвидированную часть основного средства | = | Первоначальная стоимость ликвидированной части основного средства | Первоначальная стоимость всего основного средства | × | Начисленная амортизация на момент окончания ликвидации |

Если определить первоначальную стоимость ликвидируемой части основного средства исходя из учетных данных невозможно, ее может рассчитать:

комиссия, созданная из сотрудников организации;

независимый оценщик.

При этом должна быть определена доля ликвидируемого имущества в процентном отношении к какому-либо физическому показателю, характеризующему основное средство. С учетом этой доли рассчитываются стоимость и сумма амортизации, приходящиеся на ликвидируемое имущество.

Например, по зданиям (сооружениям) первоначальную стоимость и амортизационные отчисления, приходящиеся на ликвидированную часть, можно определить расчетным путем:

| Первоначальная стоимость, приходящаяся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | Общая площадь здания (сооружения) до ликвидации | × | Первоначальная стоимость здания (сооружения) |

| Амортизационные отчисления, приходящиеся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | Общая площадь здания (сооружения) до ликвидации | × | Начисленная амортизация на момент окончания ликвидации |

Применяемый вариант корректировки первоначальной стоимости и суммы начисленной амортизации после частичной ликвидации основного средства закрепите в учетной политике для целей бухучета и для целей налогообложения.

После частичной ликвидации амортизацию по основному средству продолжайте начислять исходя из его стоимости, скорректированной на стоимость ликвидированной части.

Такой порядок подтвержден письмом Минфина России от 27 августа 2008 г. № 03-03-06/1/479. Хотя это письмо содержит ссылки на старую редакцию Налогового кодекса РФ, выводы, сделанные в нем, можно применять и сейчас с поправкой на действующие нормы права.

Альтернативный вариант

Письмо умалчивает о том, что в силу пп. 26 п. 1 ст. 264 НК РФ расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям), относятся к текущим прочим расходам, связанным с производством и реализацией.

Кажущееся противоречие между приведенными выше нормами ст. 257 и пп. 26 п. 1 ст. 264 НК РФ на самом деле легко разрешимо: п. 4 ст. 252 НК РФ определяется, что, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты.

Возможен вариант, предложенный в Письме, т.е. вычленять из стоимости объекта стоимость программного обеспечения действительно не требуется, однако существует и другой вариант, когда сделать это можно, если налогоплательщик сочтет это нужным.

Пример. Налоговая инспекция по результатам налоговой проверки ОАО доначислила налог на прибыль в результате неправомерного, по мнению ИФНС, единовременного включения в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль, стоимости программного обеспечения ЭВМ.

По мнению налогового органа, эти расходы должны быть отнесены обществом на формирование первоначальной стоимости создаваемых основных средств (амортизируемого имущества) в соответствии с абз. 1 п. 1 ст. 257 НК РФ.

ОАО оспорило решение налогового органа в суде, и суд встал на сторону налогоплательщика исходя из следующего.

Согласно пп. 26 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям).

Судами установлено, что обществом приобретено программное обеспечение, отвечающее определенным целям, и компьютерная техника для использования этого программного обеспечения.

Расходы на приобретение компьютерной техники учтены заявителем как расходы на приобретение основных средств и не учитывались единовременно в составе затрат, уменьшающих налоговую базу по налогу на прибыль.

Так как заявителем приобретено программное обеспечение, а исключительные права на указанные объекты обществом не приобретались, расходы на приобретение программного обеспечения, в соответствии с положениями п. 3 ст. 257, пп. 26 п. 1 ст. 264 НК РФ, учтены в составе прочих расходов единовременно в порядке, установленном п. 1 ст. 272 НК РФ.

Доводы налогового органа о том, что программное обеспечение было приобретено обществом совместно с амортизируемым имуществом, затраты на его приобретение понесены до ввода в эксплуатацию имущества, программное обеспечение не может быть использовано для получения дохода в отрыве от приобретенного оборудования, не были сочтены судом как убедительное основание для обязательного включения стоимости ПО в стоимость основного средства.

По материалам Постановления ФАС Московского округа от 07.06.2010 N КА-А40/5378-10 по делу N А40-115048/09-115-736.

Мотивы налогоплательщика при выборе варианта учета могут быть различны. Единовременное списание стоимости ПО в месяце ввода в эксплуатацию может быть привлекательным, ведь производится оно независимо от суммы расходов. Это может привести к тому, что компьютер без учета стоимости программ не «дотянет» до стоимости основного средства и расходы на его приобретение не придется списывать путем начисления амортизации в течение срока полезного использования, а также можно будет учесть сразу. Если основное средство все же сформируется, оно будет иметь более низкую первоначальную стоимость. В процессе эксплуатации компьютера может потребоваться замена ПО на иное, и тогда учет в составе одного объекта приведет к его частичной ликвидации и модернизации.

С другой стороны, бухгалтера может привлекать перспектива учета одного объекта вместо двух.

Главное все же в том, что у налогоплательщика есть право выбора. Минфин России своим Письмом от 25 мая 2009 г. N 03-03-06/2/105 наличие такого права подтверждал, и фактически говорить об изменении позиции ведомства в комментируемом Письме не приходится, т.к. формулировка «не требуется выделения стоимости ПО из стоимости приобретенной техники» не исключает и выбора иного варианта.

Инвентаризация МБП

Как правило, в конце года проводят инвентаризацию МБП. Эту процедуру проводят перед составлением годового отчета. Но если в процессе производства происходит замена на должности лица, в обязанность которого входит материальная ответственность, то проводят дополнительную опись имеющихся материальных ценностей.

Сам процесс во время инвентаризации выполняется отдельной группой лиц, зачисленных в состав рабочей комиссии по приказу руководителя. Начинают с проверки наличия и состояния инвентарных карт и прочей технической документации на МБП.

Список предметов при инвентаризации составляется по таким характеристикам:

- наименование изделия

- присвоенный инвентарный номер

- технические параметры

- покупная стоимость и т. д.

Изделия и материалы, которые пришли в непригодное состояние в инвентаризационный реестр не включаются. Их заносят в отдельный список с указанием времени ввода в эксплуатацию, причин, вызвавших их утрату работоспособности, и прочих показателей. Затем по этому списку составляют акты на списание.

После передачи составленных в ходе инвентаризации реестров МБП производят сверку фактического их наличия и учтенных в бухгалтерии. Если в процессе рассмотрения соответствия описи данным бухучета будут выявлены расхождения, то первым делом устанавливаются причины их возникновения.

Дальнейший учет будет зависеть от их того необходимо ли списать изношенные средства или удержать их стоимость из виновного в исчезновении или поломке.

Дальнейший учет будет зависеть от их того необходимо ли списать изношенные средства или удержать их стоимость из зарплаты виновного в исчезновении или поломке.

Учетная политика малоценных ОС

В учетной политике компании должны определяться:

- Ценовой критерий, в соответствии с которым определяется отнесение объектов к малоценным ОС. При этом лимит не должен быть более 100 000 рублей. В том случае, если предельные лимиты компания не устанавливает, то они принимаются равными 0.

- Способ оценки малоценных ОС при их выбытии. При этом различают следующие методы:

- исходя из себестоимости единицы;

- по средней себестоимости;

- исходя из себестоимость объектов, которые были приобретены ранее.

- Формы первичных документов, которыми оформляется перемещение малоценных ОС, в том числе:

- постановка их на учет;

- ввод в эксплуатацию;

- инвентаризация;

- выбытие.

- План счетов для учета подобных ОС. К 10 счету открывается субсчет, на котором будет отражаться перемещение малоценных ОС. Помимо этого используются забалансовые счета, которые показывают фактическое наличие малоценных ОС.