- Через счет 84 отражаются только те расходы, под которые созданы специальные фонды

- Учет годовой премии, начисленной в начале следующего года

- Надоли закрывать 84 счет в конце года

- Премия к празднику: бухгалтерский и налоговый учет, страховые взносы

- Бухгалтерский учет

- НДФЛ

- Налог на прибыль

- Страховые взносы

- Кстати…

- Премиальные: на что бухгалтеру нужно обратить внимание

- Что отражается на 84 счете по кредиту

- Зачем нужен счет

- Использование прибыли

- Существующие субсчета

- Счет 84 – бухгалтерские проводки и примеры

- Использование счета 84 в проводках

- Прибыль распределена между акционерами

- Использование прибыли на приобретение имущества

- Покрытие убытков по 84 счету за счет учредителей

- Налогообложение и бухгалтерский учет премий сотрудникам

- Покрытие убытков по 84 счету за счет учредителей

Через счет 84 отражаются только те расходы, под которые созданы специальные фонды

В уставе организации может быть предусмотрен порядок создания и расходования средств фондов специального назначения – фонда накопления, потребления, социальной сферы, благотворительного фонда и т.п. В АО также может быть предусмотрено формирование фонда акционирования работников, специального фонда для выплаты дивидендов по привилегированным акциям определенных типов (п. 2 ст. 42 и п. 2 ст. 35 Закона об АО). В ООО это могут быть любые фонды, созданные для резервирования средств на финансирование тех или иных мероприятий, включая резервный фонд (ст. 30 Закона об ООО).

Кроме того, из Писем УФНС России по г. Москве от 23.03.2006 N 21-08/22586 и от 15.12.2005 N 21-11/92841 можно заключить, что к средствам специального назначения относятся различного рода премиальные фонды, создаваемые по решению учредителей за счет прибыли, остающейся в распоряжении организации после уплаты налога на прибыль.

Порядок создания всех этих фондов должен быть закреплен в уставе организации. Решение о направлении чистой прибыли на их создание принимают акционеры или участники общества на общем собрании. Средства фондов расходуются исключительно на цели, предусмотренные в уставе или иных локальных документах организации.

В Инструкции по применению Плана счетов не предусмотрено отдельных счетов или субсчетов для учета фондов специального назначения. Поэтому учитывать такие средства можно на отдельном субсчете счета 84 “Фонд накопления” (“Фонд потребления”).

В бухгалтерском балансе созданные фонды отражаются по строке “Резервный капитал” с разбивкой на обязательные фонды и иные фонды, предусмотренные учредительными документами. Кроме того, отдельными строками нужно выделить существенные суммы созданных фондов.

Однако отражать иные расходы, не связанные с использованием фондов, на счете 84 нельзя. К примеру, если компания несет расходы, связанные с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий, то такие затраты признаются прочими. Такие выводы содержатся в Письмах Минфина России от 20.10.2011 N 07-02-06/204 и от 19.06.2008 N 07-05-06/138.

По мнению финансового ведомства, принятие общим собранием собственников решения об осуществлении расходов на конкретные цели не имеет никакого отношения к использованию нераспределенной прибыли. Источником исполнения таких решений являются текущие расходы организации, и все случаи выбытия активов по инициативе собственника подлежат квалификации в соответствии с ПБУ 10/99.

Согласно данному мнению, в дальнейшем расходы на осуществление спортивных мероприятий, материальное поощрение и благотворительность, произведенные за счет данного фонда, могут отражаться внутренними записями по счету 84 с одновременным отнесением расходов на счет 91-2 “Прочие расходы”.

Примечание. При отражении в бухучете приобретения ОС движение источников финансирования капитальных вложений в балансе не отражается.

Учет годовой премии, начисленной в начале следующего года

Трудовой кодекс РФ относит премии и бонусы к стимулирующим выплатам, входящим в состав заработной платы (ст. 129 ТК РФ).

Зарплата каждого работника зависит от его квалификации, сложности выполняемой работы, количества и качества затраченного труда и максимальным размером не ограничивается (ст. 132 ТК РФ). Трудовой кодекс обязывает работодателя установить зарплату работнику в трудовом договоре в соответствии с действующими в организации системами оплаты труда, отраженными в локальных нормативных актах (ст. 135 ТК РФ).

Регламент выплаты годовой премии (бонусов) может быть утвержден в отдельном Положении о выплате годовой премии (премии по итогам года), которое будет содержать все причины, условия и требования для появления приказа о премировании. Если не все специалисты довольны суммой премии, а некоторые не смогли найти свою фамилию в списке, то таким работникам придется напомнить правила оплаты по труду в соответствии со статьей 132 Трудового кодекса РФ.

В Положении должны быть четко прописаны основания:

- для увеличения размера вознаграждения. Например, за перевыполнение плана, освоение новой техники и технологий, экономию материальных ресурсов и т.п;

- для уменьшения размера вознаграждения. Таких причин наберется гораздо больше – за ошибки, лень, нарушение трудовой дисциплины и т.п;

- для полного лишения вознаграждения. Например, из-за систематических прогулов, появления на работе в состоянии алкогольного или наркотического опьянения.

Понятно, что годовая премия выплачивается тем сотрудникам, кто этот год отработал полностью. А на что могут рассчитывать специалисты, которые на момент издания приказа числятся в штате организации, но были приняты на работу в течение года или не смогли отработать этот год полностью по уважительным причинам, например, рождение ребенка, отпуск по уходу, длительная болезнь или административный отпуск? Как правило, в таких случаях вознаграждение выплачивают пропорционально отработанному времени, но этот порядок надо обязательно закрепить в Положении.

Спорным моментом является факт исключения из списка на премирование работников, которые уволились после окончания года, но до появления приказа. Причем основанием увольнения может быть как инициатива самого работника, так и инициатива работодателя (сокращение штата или численности), а иногда дату увольнения определяет государство (призыв в армию).

Судебная практика показывает, что за защитой «своих кровных» к арбитрам обращаются в основном обиженные генеральные директоры. Для них в определении суда чаще стоит слово «выплатить», а для простых сотрудников – «отказать Х в удовлетворении иска к «Y» о взыскании премии и денежной компенсации морального вреда», как это сделал Московский городской суд в апелляционном определении от 02.03.2015 по делу № 33-6308: «Доводы истца о выполнении им всех КПЭ за период 1 — 4 квартал 2013 года и наличии оснований для выплаты ему годовой премии не влияют на выводы суда о стимулирующем характере спорной выплаты, установление размера, а также сам факт выплаты которой, является правом, а не обязанностью работодателя».

Надоли закрывать 84 счет в конце года

Инфо

Клерк.Ру Бухгалтерия Общая бухгалтерия Бухучет и Налогообложение Не закрывается 84 счет. PDA Просмотр полной версии : Не закрывается 84 счет. Кира-23 28.06.2010, 11:22 Как закрыть 84 счет? Кира-23 28.06.2010, 11:22 Подскажите плизззз 🙁 Тоня 28.06.2010, 11:22 Прибыль или убыток? Andyko 28.06.2010, 11:25 раздать деньги учредителям Тоня 28.06.2010, 11:25 Если есть что раздавать…

Andyko 28.06.2010, 11:28 ну или забрать деньги у учредителей 😉 Кира-23 28.06.2010, 11:37 Подскажите плиззз… У меня комплексная и почему то не закрывается 84 счет. Может мне его ручками закрыть? Я как поняла он долженн на Д.

99 уйти?! Тоня 28.06.2010, 11:38 Вы предыдущие посты читали? На 84 прибыль или убыток? Кира-23 28.06.2010, 11:39 Убыток 84.2.

Премия к празднику: бухгалтерский и налоговый учет, страховые взносы

Работодатели могут выплачивать своим сотрудникам разовые премии не за определенный период трудовой деятельности и производственные результаты, а при наступлении конкретного события. Например, это могут быть премии к профессиональному празднику, юбилею организации, ко дню рождения самого сотрудника или же к праздничным дням, установленным статьей 112 ТК РФ. Основанием для выплаты такой премии является распоряжение (приказ) руководителя организации о поощрении сотрудника. Такие премии, как правило, в систему оплаты труда не включаются.

Бухгалтерский учет

Учет расчетов с сотрудниками организации по начислению и выплате премий ведется на счете 70 «Расчеты с персоналом по оплате труда» (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России 31.10.2004 № 94н).

Источником выплат премий к праздникам может быть нераспределенная прибыль прошлых лет (счет 84 «Нераспределенная прибыль (непокрытый убыток)») или прочие расходы, произведенные организацией на выплату таких премий (счет 91.02 «Прочие расходы»).

Порядок учета таких выплат следует отразить в учетной политике организации.

НДФЛ

Премия, выплаченная сотруднику к празднику, является его доходом и, соответственно, облагается НДФЛ. Дата фактического получения дохода в виде премии к празднику — день ее выплаты, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ). Дата удержания налога — день фактической выплаты премии (п. 4 ст. 226 НК РФ). Перечислить сумму удержанного налога с премии к празднику необходимо не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

Код дохода для премии к празднику — 2003 «Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений». В письме от 07.08.2017 № СА-4-11/15473@ ФНС России пояснила, что по коду дохода «2003» отражаются вознаграждения (премии) к юбилейным датам, праздникам, премии в виде дополнительного материального стимулирования и иные премии, не связанные с выполнением трудовых обязанностей.

Налог на прибыль

Премии, начисляемые сотрудникам к праздничным дням, не уменьшают налоговую базу по налогу на прибыль (см. письма Минфина России от 22.07.2016 № 03-03-06/1/42954, от 09.07.2014 № 03-03-06/1/33167, от 15.03.2013 № 03-03-10/7999, от 24.04.2013 № 03-03-06/1/14283). При этом в учете возникают постоянные разницы (п. 4 ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н, далее — ПБУ 18/02). Постоянные разницы приводят к образованию постоянного налогового обязательства (п. 7 ПБУ 18/02).

Что касается судебной практики, мнения расходятся. Одни суды делают вывод, что премии сотрудникам, выплачиваемые к праздничным датам, могут учитываться в расходах для целей налогообложения прибыли организаций, если они предусмотрены трудовым, коллективным договором или иным локальным нормативным актом, а другие делают противоположный вывод.

Если организация учтет премию к праздничным дням в расходах при расчете налога на прибыль, то, вероятнее всего, ей придется отстаивать свою точку зрения в суде.

Страховые взносы

В соответствии с пунктом 1 статьи 420 НК РФ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, произведенные в рамках трудовых отношений. Статьей 422 НК РФ установлен перечень сумм, не подлежащих обложению страховыми взносами. Выплаты в виде премии к праздникам не поименованы в упомянутом перечне и, следовательно, подлежат обложению страховыми взносами в общеустановленном порядке. Аналогичное мнение приведено и в письме Минфина России от 07.02.2017 № 03-15-05/6368.

В соответствии со статьей 20.1 Федерального закона от 24.07.1998 № 125-ФЗ объектом обложения взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ) признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров. В статье 20.2 Закона № 125-ФЗ поименованы суммы, не подлежащие обложению взносами на обязательное социальное страхование от НС и ПЗ. Выплаты в виде премии к праздникам отсутствуют в этом перечне, следовательно, подлежат обложению страховыми взносами на обязательное социальное страхование от НС и ПЗ.

1С:ИТС

В разделе «Консультации по законодательству» см. подробнее: ; ; .

Кстати…

Кредит счета 84 увеличивается не только при формировании годовой чистой прибыли. Это происходит и тогда, когда организация списывает основные средства, по которым проводилась дооценка. Ее сумму переносят в нераспределенную прибыль (п. 15 ПБУ 6/01 «Учет основных средств»).

Поступить таким образом нужно и при списании безвозмездно полученных основных средств. Но не любых, а лишь оприходованных до 2001 г. То есть когда фирмы работали еще по старому Плану счетов.

Дело в том, что раньше на рыночную стоимость полученного безвозмездно имущества увеличивали добавочный капитал фирмы (бывший счет 87).

Премиальные: на что бухгалтеру нужно обратить внимание

За выслугу лет, особые трудовые заслуги либо к праздникам, памятным датам и т. п. наниматель вправе на свое усмотрение выдавать работникам поощрительные (поздравительные) премии. Выплаты производятся на основании приказа за подписью руководителя компании. С этой целью используются типовые шаблоны № Т–11 (для одного сотрудника) и № Т–11а (для нескольких сотрудников). Допускается разработка собственных бланков подобных приказов в компании, но с учетом требований ФЗ № 402 от 6.12.2011, ст. 9. Читайте более подробно статью: → Форма Т-11 и Т-11а. Приказ о премировании работников в 2022.

Учитываются также прописанные правила и положения о порядке премирования в локальных актах и трудовых договорах компании. Преимущественно этот факт вносит ясность и прозрачность по основаниям применения премирования и позволяет избегать трудовых споров. Любые изменения (недостающие сведения либо условия) вносятся в трудовой договор отдельным соглашением сторон. При этом правовое регулирование по части премиальных осуществляется согласно Налоговому и Трудовому кодексам РФ.

| Кодексы РФ | Статьи | Краткое описание |

|

Трудовой |

191 | поощрения за труд; |

| 135 | установление зарплаты, включая систему премирования | |

| Налоговый | 255 | включение премиальных в расходы на зарплату; |

| 324.1 | учет расходов на образование резерва для платежей за выслугу лет, отпусков; | |

| 270 (п. 21-22) | не учитываемые при налогообложении затраты |

Сведения о поощрениях могут заноситься в трудовую книжку работников. Выплаты денежных премий оформляются и производятся посредством форм № Т-49, формы № Т-53 (расчетно-платежный документ), № КО-2 (РКО — расходный кассовый ордер) и безналичным порядком.

Что отражается на 84 счете по кредиту

По кредиту учитывают увеличение чистой прибыли или уменьшение прошлого убытка. Кредитовое сальдо счета 84 — это чистая прибыль, то есть положительный финансовый результат, который остался после перечисления налоговых и иных обязательных платежей и еще не использован – не направлен на развитие фирмы, не отложен в резерв и не разделен между ее владельцами.

По дебету учитывают распределение чистой прибыли или увеличение убытка. Дебетовое сальдо счета 84 — это непокрытый убыток, то есть отрицательный финансовый результат периода, за который составлена отчетность, и прошлых периодов.

- Остаток нераспределенной прибыли отчетного года направляется на покрытие убытков прошлых лет;

- Остаток неиспользованной прибыли прошлых лет направляется на покрытие убытков отчетного года;

- Остаток неиспользованной прибыли направляется, согласно уставу компании, на образование целевых резервов, не относящихся к резервам, которые учитываются на счете 82;

- Такой же проводкой (согласно субсчетам, она обратная, на самом деле) отражается использование целевого резерва.Проводится на основании бухгалтерской справки с приложением соответствующих расчетов.

Схема проводок, отражающих операции образования и расходования целевого резерва,

84.1 – неиспользованная прибыль;

84.2 – резерв на капитальный ремонт.

- Дт 84.1 Кт 84.2 – создан резерв на капитальный ремонт здания;

- Дт 84.2 Кт 02, 10, 60, 68, 69, 70, 76 и др. – фактически понесенные расходы на капремонт покрываются за счет целевого резерва;

- Дт 84.2 Кт 84.1 – остаток неиспользованного резерва списывается обратно на счет нераспределенной прибыли.

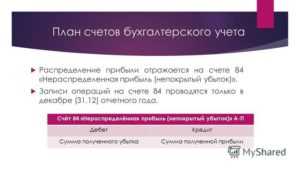

Счет 84 «Нераспределенная прибыль (непокрытый убыток)» предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка организации.

Сумма чистой прибыли отчетного года списывается заключительными оборотами декабря в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 99 «Прибыли и убытки». Сумма чистого убытка отчетного года списывается заключительными оборотами декабря в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 99 «Прибыли и убытки».

Направление части прибыли отчетного года на выплату доходов учредителям (участникам) организации по итогам утверждения годовой бухгалтерской отчетности отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счетов 75 «Расчеты с учредителями» и 70 «Расчеты с персоналом по оплате труда». Аналогичная запись делается при выплате промежуточных доходов.

82 «Резервный капитал» — при направлении на погашение убытка средств резервного капитала; 75 «Расчеты с учредителями» — при погашении убытка простого товарищества за счет целевых взносов его участников и др.

Аналитический учет по счету 84 «Нераспределенная прибыль (непокрытый убыток)» организуется таким образом, чтобы обеспечить формирование информации по направлениям использования средств. При этом в аналитическом учете средства нераспределенной прибыли, использованные в качестве финансового обеспечения производственного развития организации и иных аналогичных мероприятий по приобретению (созданию) нового имущества и еще не использованные, могут разделяться.

По дебету

- 51 «Расчетные счета»

- 52 «Валютные счета»

- 55 «Специальные счета в банках»

- 70 «Расчеты с персоналом по оплате труда»

- 75 «Расчеты с учредителями»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 82 «Резервный капитал»

- 83 «Добавочный капитал»

- 84 «Нераспределенная прибыль (непокрытый убыток)»

- 99 «Прибыли и убытки»

По кредиту

- 73 «Расчеты с персоналом по прочим операциям»

- 75 «Расчеты с учредителями»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 82 «Резервный капитал»

- 83 «Добавочный капитал»

- 84 «Нераспределенная прибыль (непокрытый убыток)»

- 99 «Прибыли и убытки»

Зачем нужен счет

Счет 84 в бухгалтерском учете — это счет, который используется:

- Для отражения операций по формированию и расходованию нераспределенной прибыли (формированию и компенсации непокрытого убытка) хозяйствующего субъекта. Такая прибыль (убыток) выявляется по окончании года исходя из соотношения всех полученных доходов и расходов.

Впоследствии прибыль может быть направлена на дивиденды, переводы в резервный капитал, увеличение уставного капитала и капитальных вложений. Убыток может быть компенсирован за счет резервов, добавочного капитала, допвзносов собственников.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

- Отражения уменьшения стоимости объектов основных фондов вследствие уценки (ниже уровня первичной оценки на момент постановки ОС на учет).

Уценка объектов ОС ниже уровня первоначальной балансовой стоимости может быть сразу принята на счет убытков, даже если до окончания года много времени.

- Отражения сокращения уставного капитала до уровня чистых активов (в соответствии с п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Счет, о котором идет речь, двухсторонний. По Кт счета отражается прибыль фирмы, по Дт — убытки. Возможны и внутренние корреспонденции между субсчетами регистра 84 в различных целях.

Условно операции по регистру 84 можно разделить на 2 типа:

- те, что образуют прибыль (убыток);

- те, что отражают расходование прибыли (покрытие убытка).

Ознакомимся с примерами проводок по ним.

Начнем с операций, которые показывают образование прибыли (или убытка).

Использование прибыли

Решение о распределение чистой прибыли принимают собственники (учредители) организации на общем собрании акционеров (в АО) или общем собрании участников (в ООО). Такое решение обычно принимают в начале года, следующего за отчетным периодом.

Распределение чистой прибыли находится в исключительной компетенции общего собрания участников (акционеров) и не может осуществляться единоличным распоряжением (приказом) руководителя организации.

Собрание акционеров (участников) организации может принять решение вообще не распределять полученную прибыль (или оставить нераспределенной какую-то ее часть).

Чистая прибыль может быть использована на:

- выплату дивидендов акционерам (участникам) организации;

- создание и пополнение резервного капитала;

- погашение убытков прошлых лет.

В первых двух случаях использование чистой прибыли отражают по дебету счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 75 (70) – начислены дивиденды акционерам (участникам) организации;

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 82 – направлена чистая прибыль на создание и пополнение резервного капитала организации.

Если собственники организации приняли решение направить чистую прибыль на погашение убытков прошлых лет, в учете делают запись по субсчетам счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 84 субсчет «Непокрытый убыток» – чистая прибыль направлена на погашение убытков прошлых лет.

После того как вы отразили в учете использование прибыли (погашение убытка), сальдо по субсчету «Прибыль, подлежащая распределению» счета 84, показывает сумму нераспределенной прибыли. Эту сумму можно перенести на соответствующий субсчет:

Дебет 84 субсчет «Прибыль,подлежащая распределению» Кредит 84 субсчет «Нераспределенная прибыль» – отражена сумма нераспределенной прибыли организации.

Существующие субсчета

У счета 84 имеются, согласно номенклатуре, собственные субсчета:

- 84.01 — прибыль, подпадающая под распределение;

- 84.02 — потери, которые следует покрыть;

- 84.03 — доход, находящийся в обращении, но не распределенная;

- 84.04 — средства, которые были потрачены, но не распределены.

Проводки по пассивному субсчету с индексом 01 или «Прибыль, подлежащая распределению» выполняются по итогам периода в ходе реформации баланса. Чистая денежная выгода зачисляется на него со счета 99. Объем дохода учитывается здесь тогда, когда прибыль за прошедший период превысила показанные расходы. По субсчету 84.01 видны средства компании после уплаты налоговых вычетов (за исключением налога на прибыль), назначение которых пока не определено. Управляющий орган компании может принять решение о списании средства на выплату дивидендов учредителям, для закрытия ранее накопленных убытков, а также для присоединения к резервному финансовому фонду.

Активный субсчет 84.02 используется для отслеживания объемов расходов, которые требуется покрывать. Проводки здесь также осуществляются по итогам года при балансовой реформации. Субсчет показывает размер потерь, перенесенных со счета 99, когда понесенные компанией расходы за прошедший год превысили поступившие доходы. Правление компании может принять решение о покрытии убытков, отраженных на данном субсчете, путем выделения соответствующих сумм с фонда резервов. Также для этих целей допускается зачислить необходимую сумму из дохода, который накопился у предприятия, но еще не был распределен.

Распределение дивидендов

Субсчет 84.03 «Нераспределенная прибыль в обращении» является пассивным и так же находится в подчинении 84 счета. На нем учитываются объемы заработанных средств, которая не была распределена между совладельцами компании. С данного субсчета средства списываются на создание или приобретение нового имущества в сумме, соответствующей его стоимости. Также здесь показаны суммы, которые корректируют объем поступлений, еще не получивших целевого назначения. Уточнения осуществляются в размере отложенных налоговых активов или обязательств. Аналитический учет субсчета производится в разрезе направлений, на которые распределяется доход.

Еще один пассивный субсчет 84.04 создан для отражения операций, показывающих расходование средств. На нем видны объемы затрат на приобретение основных средств, нематериальных активов и любого другого имущества, средства на которые получены из нераспределенной прибыли. Благодаря проведению амортизации товарная форма имущества может снова приобрести денежное выражение в виде записей на счете 84.04. Денежные суммы распределяется с данного субсчета в результате собрания владельцев, где было принято соответствующее решение, зафиксированное протоколом.

Счет 84 – бухгалтерские проводки и примеры

Счет бухгалтерского учета 84 используют для отражения и анализа обобщенной информации о нераспределенной прибыли (непокрытом убытке), сумма которого определяется по итогам отчетного финансового года. С помощью типовых проводок и наглядных примеров мы поможем Вам разобраться в специфике использования счета 84 и в особенностях отражения операций с нераспределенной прибылью.

Использование счета 84 в проводках

Сумма чистой прибыли (убытка) определяется по итогам отчетного года при реформации баланса. При определении прибыли ее сумма проводится по Кт 84 в корреспонденции с Дт 99. Если в отчетном году выявлен убыток, то его показатель отражается по Дт 84.

Сумма чистой прибыли на счете 84 может быть распределена:

Убыток, сумма которого сформирована на бухгалтерском счете 84, может быть покрыт за счет собственных средств акционеров, а также средствами резервного капитала:

| Дт | Кт | Описание |

| 82 | 84 | Убыток покрыт средствами резервного фонда |

| 84 | 83 | Прибыль направлена на формирование добавочного капитала |

Прибыль распределена между акционерами

По итогам 2015 года АО «Фантазия» получило прибыль в размере 184.200 руб. Решением правления АО «Фантазия» было установлено, что прибыль будет распределена следующим образом:

Бухгалтером АО «Фантазия» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 84.01 Нераспределенная прибыль | Отражена сумма чистой прибыли, полученной АО «Фантазия | 184.200 руб. | Отчет о прибыли и убытках |

| 84.01 Нераспределенная прибыль | 82 | Часть средств от суммы нераспределенной прибыли направлена на пополнение резервного фонда (184.200 руб. * 12%) | 22.104 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 75 | Часть средств от суммы нераспределенной прибыли направлена на выплату дивидендов акционерам АО «Фантазия» (184.200 руб. * 65%) | 119.730 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 84.02 Прибыль, подлежащая распределению | Остаток средств в виде нераспределенной прибыли отражен в учете (184.200 руб. — 22.104 руб. — 119.730 руб.) | 42.366 руб. | Протокол решения правления |

Использование прибыли на приобретение имущества

Согласно учетной политике АО «Мегаполис», одним из источников капитальных инвестиций является нераспределенная прибыль. В январе 2016 АО «Мегаполис» приобретен конвейерный станок стоимостью 175.300 руб., НДС 26.741 руб.

https://youtube.com/watch?v=BKq6KLdLmoE

В учете АО «Мегаполис» были сделаны следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Приобретен конвейерный станок (175.300 руб. — 26.741 руб.) | 148.559 руб. | Товарная накладная |

| 19.1 | 60 | Учтена сумма входящего НДС по приобретенному станку | 26.741 руб. | Счет-фактура |

| 01 | 08 | Принят к учету приобретенный конвейерный станок | 148.559 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19.1 | Принята к вычету сумма входящего НДС | 26.741 руб. | Счет-фактура |

| 84.02 | 84.03 | Учтено целевое финансирование стоимости приобретенного станка (за счет использования чистой прибыли) | 148.559 руб. | Товарная накладная, Акт ввода ОС, Отчет о прибыли и убытках |

Покрытие убытков по 84 счету за счет учредителей

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 51 | 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка |

| 51 | 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |

Налогообложение и бухгалтерский учет премий сотрудникам

Специфику налогообложения премиальных поощрений во многом определяет их вид. Вознаграждения за особые производственные результаты включаются в зарплату (расходы по обычной деятельности), могут быть как разового, так и регулярного характера (ежемесячные, поквартальные, за год). Их относят на себестоимость. У нанимателя появляется обязанность выплачивать такие премии, поскольку их предусматривает система оплаты.

Непроизводственные поощрения назначаются как разовые выплаты, не являются частью зарплаты, за отчетный период учитываются в прочих расходах. Подобные поощрения выплачиваются только по распределению руководителя организации. При выплате премиальных из фондового источника на основании решения собственника их относят к нераспределенной (либо накопленной, аккумулированной) прибыли предшествующих лет.

Таким образом, производственные премиальные выплачиваются по договорам (коллективным, трудовым), связаны с расходами на производство и реализацию. Они экономически обоснованы и подразумевают получение дохода. И наоборот, поощрения непроизводственного характера не связаны с исполнением трудовых обязанностей работников и налоговыми расходами не учитываются. Согласно Налоговому кодексу России, ст. 270, п.21 они не учитываются при исчислении прибыли в расходах.

Независимо от режима налогообложения со всех видов премиальных, выплаченных из чистой прибыли, высчитываются:

- НДФЛ (13% — для налоговых ррезидентов России);

- страховые платежи (ФСС — 2,0%, ПФР — 22%, ФФОМС — 5,1%, от несчастных случаев — 0,2%).

⊕ Тарифы по страховым взносам на 2021 год

Налогоплательщиками здесь выступают физлица (ИП и граждане, резиденты РФ). Это работающие лица, которые имеют доход. Получаемые премиальные являются частью этого дохода по месту трудовой деятельности.

Исключения представлены перечнем Налогового кодекса РФ статьи 217 (п. 6, 7). Сюда входят премии за выдающиеся достижения в сфере культуры, науки, техники, искусства и т. д., а также высшим должностным лицам. Эти виды доходов не облагаются налогами.

Покрытие убытков по 84 счету за счет учредителей

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка | |

| 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка | |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |