- Кто имеет право применять упрощенные способы ведения бухгалтерского учета

- Новые акты ЦБ для кредитных организаций

- Критерии отнесения организации к субъектам малого предпринимательства

- Сближение налогового и бухгалтерского учета при УСН

- Как в 1С отражаются товары «в пути»

- Процедуры и алгоритмы, без которых обходится упрощенный бухучет

- Учетная политика в бухучете при УСН

- Бухучет при УСН по кассовому методу

Кто имеет право применять упрощенные способы ведения бухгалтерского учета

Перечень лиц, имеющих право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность определены в ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, вправе применять, если иное не установлено настоящей статьей, следующие экономические субъекты (п. 4 ст. 6):

1) субъекты малого предпринимательства;

Подробнее: Малые предприятия, Средние предприятия, Микропредприятия

Если малое предприятие подлежит обязательному аудиту, то такая организация не вправе применять упрощенные способы учета (подробнее ниже).

2) некоммерческие организации;

Подробнее: Некоммерческие организации

3) организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28 сентября 2010 года N 244-ФЗ «Об инновационном центре «Сколково».

Подробнее: Участник проекта инновационного центра «Сколково»

Упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, не применяют следующие экономические субъекты (п. 5 ст. 6 Закона 402-ФЗ):

1) организации, бухгалтерская (финансовая) отчетность которых подлежит обязательному аудиту в соответствии с законодательством Российской Федерации

Комментарий — например, обязательному аудиту подлежит организация, если объем выручки за предшествовавший отчетному год превышает 800 миллионов рублей или сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 400 миллионов рублей (подробнее — Аудит);

2) жилищные и жилищно-строительные кооперативы;

3) кредитные потребительские кооперативы (включая сельскохозяйственные кредитные потребительские кооперативы);

4) микрофинансовые организации;

5) организации государственного сектора;

6) политические партии, их региональные отделения или иные структурные подразделения;

7) коллегии адвокатов;

![]() адвокатские бюро;

адвокатские бюро;

9) юридические консультации;

10) адвокатские палаты;

11) нотариальные палаты;

12) некоммерческие организации, включенные в предусмотренный пунктом 10 статьи 13.1 Федерального закона от 12 января 1996 года N 7-ФЗ «О некоммерческих организациях» реестр некоммерческих организаций, выполняющих функции иностранного агента.

Новые акты ЦБ для кредитных организаций

С 1 января 2020 года вступают в силу следующие нормативные акты Банка России по бухгалтерскому учету в кредитных организациях:

- положение ЦБ от 12.11.2018 № 659-П «О порядке отражения на счетах бухгалтерского учета договоров аренды кредитными организациями»;

- указание ЦБ от 12.11.2018 № 4965-У с изменениями в План счетов бухгалтерского учета для кредитных организаций и порядок его применения;

- указание ЦБ от 09.07.2018 № 4858-У с изменениями в порядок определения доходов, расходов и прочего совокупного дохода кредитных организаций.

В своём информационном письме от 27.08.2019 № ИН-012-17/68 Банка России детально раскрыл для банков все нововведения и порядок их применения с 2020 года.

Если говорить в целом, то ЦБ дал банкам право не делать расчет показателя долговой нагрузки заемщика в случае наступления ипотечных каникул (это изменении условий договора кредита в виде приостановления исполнения заемщиком своих обязательств либо уменьшения размера платежей на срок, определенный заемщиком, в соответствии со ст. 6.1-1 Закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)».

Кроме того:

- скорректирован перечень активов, к которым применяют надбавки к коэффициентам риска (например, теперь кредитные требования и требования по получению начисленных (накопленных) процентов по кредитам на потребительские цели не включают требования по образовательным кредитам с господдержкой, а по ипотечным кредитам – требования по кредитам, предоставленным в рублях на приобретение жилья с господдержкой, если показатель долговой нагрузки заемщика не превышает 60%);

- уточнен срок вступления в силу и применения решения совета директоров ЦБ об увеличении размера надбавок для отдельных видов активов;

- расширен перечень документов, подтверждающих доходы физлиц, зарегистрированных как ИП, используемых при определении величины среднемесячного дохода заемщика;

- уточнен порядок расчета показателя долговой нагрузки заемщика (в т. ч. продолжительность расчетного периода при определении вмененного дохода заемщика увеличена с 12 до 24 календ. месяцев);

- скорректированы перечень расшифровок кодов активов, матрица надбавок к коэффициентам риска.

ИМЕЙТЕ В ВИДУ

С 06.01.2019 действует приказ Минфина от 16.10.2018 № 208н, который утвердил ФСБУ 25/2018 «Бухгалтерский учет аренды». По общему правилу он обязателен с отчетности за 2022 год. Но его можно начать применять и ранее, прописав это в своей учетной политике и раскрыв такое решение в бухотчетности.

Также см. «Какие изменения в бухотчетности в 2020 году: обзор».

Критерии отнесения организации к субъектам малого предпринимательства

Статьей 4 Закона о развитии предпринимательства установлено, что к субъектам малого предпринимательства (СМП) относятся коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), соответствующие ряду условий:

- суммарная доля участия Российской Федерации, субъектов РФ, муниципальных образований, иностранных юридических лиц, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных лиц, а также доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать 25%;

- средняя численность работников за предшествующий календарный год не должна превышать 100 человек включительно (данный критерий должен соблюдаться «вмененщиком» в силу пп. 1 п. 2.2 и п. 2.3 ст. 346.26 НК РФ>);

- выручка от реализации товаров (работ, услуг) за предшествующий календарный год не должна превышать 400 млн руб. (п. 1 Постановления Правительства РФ от 09.02.2013 № 101 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства»).

Сближение налогового и бухгалтерского учета при УСН

Таким образом, организации, применяющие УСН, в подавляющем большинстве имеют право на упрощенные способы ведения бухучета, один из которых — кассовый метод. Также напомним, что при УСН кассовый метод подсчета упрощенного налога обязателен. Следовательно, использование кассового метода при УСН «доходы», равно как и кассового метода при УСН «доходы минус расходы» позволит сблизить бухгалтерский и налоговый учет, что упростит бухгалтерию хозяйствующего субъекта.

Рассмотрим способы отражения хозяйственных операций кассовым методом в налоговом и бухучете при УСН и выясним, действительно ли применение в бухучете кассового метода, а не метода начисления при УСН «доходы» или УСН «доходы минус расходы» позволяет организации упростить учет операций.

Как в 1С отражаются товары «в пути»

При ведении бизнеса на предприятиях любого профиля, размера и форм собственности часто возникает следующая ситуация.

1. Предприятие закупает некую номенклатуру у поставщика для дальнейшей перепродажи или собственного использования.

2. Номенклатура относится к категории материальных объектов, которые можно транспортировать. Понятно, что под это определение попадают товары, материалы, сырье, полуфабрикаты, но не услуги, работы и объекты недвижимости.

3. Имеется «временной разрыв в 1С» между моментом перехода прав собственности на товар (так будем называть упомянутую в пункте 2 номенклатуру) и поступлением товара на склад предприятия.

4. Правила и политика учета на предприятии диктуют необходимость отразить «временной разрыв в 1С» в учетной системе. Строго говоря, такой «временной разрыв в 1С» между моментом подписания накладной (переход права собственности) и моментом физического поступления товара на склад существует всегда. Но не всегда имеет смысл отражать «временной разрыв в 1С» в учетной системе.

Процедуры и алгоритмы, без которых обходится упрощенный бухучет

У СМП есть право отказаться от следующих норм общепринятого бухучета:

- забыть о методе начисления и определять доходы и расходы кассовым методом;

- применять упрощенную систему учетных регистров;

- отказаться от ведения счетов 09 и 77, предназначенных для учета отложенных налоговых активов и обязательств (не вести учет постоянных и временных разниц);

- применять один синтетический счет вместо группы счетов (например, счет 20 «Основное производство» вместо счетов 23, 25 и 26);

- не формировать резервы;

- не применять отдельные ПБУ (к примеру, для строительных СМП — ПБУ 2/2008 «Учет договоров строительного подряда», утвержденное приказом Минфина России от 24.10.2008 № 116н);

- не переоценивать ОС и НМА, не отражать обесценение НМА и финвложений в бухучете;

- признавать коммерческие и управленческие расходы в себестоимости продукции (товаров, работ, услуг) полностью в отчетном году их признания в качестве расходов по обычным видам деятельности;

- все расходы по займам признавать прочими (без включения в стоимость инвестиционного актива).

Упрощенный бухучет имеют право применять организации на УСН. Как организовать бухгалтерский учет при данном спецрежиме, читайте в материале «Порядок ведения бухгалтерского учета при УСН (2019)».

Помимо учетных послаблений СМП вправе облегчить свои затраты и при формировании отчетности:

- сократить объем отчетов, заполняя только баланс и отчет о финансовых результатах;

- отказаться от детализации показателей по статьям, обобщая их по группам;

- раскрывать информацию в меньшем объеме, не сообщая о связанных сторонах, о прекращаемой деятельности и др.;

- исправлять существенные ошибки в периоде их обнаружения, не применяя ретроспекции.

При этом бухучет малого предприятия должен быть организован таким образом, чтобы его отчетность была достоверной и полезной для ее пользователей, отражая правдиво во всех существенных аспектах финансовое положение предприятия и финансовые результаты работы.

Учетная политика в бухучете при УСН

Учетную политику составлять необходимо в любом случае. Кстати, индивидуальные предприниматели также должны позаботиться о наличии этого нормативного акта для целей налогового учета. А вот организации в учетной политике прописывают и бухгалерский учет при УСН: способы его ведения, документооборот, состав отчетности, методы ведения книги учета доходов и расходов, списки лиц, имеющих право подписи, работы с наличными денежными средствами и т.д. Помимо самого документа составляют приказ об ее утверждении, который подписывает директор организации: отдельно для бухгалтерского учета, и отдельно – для налогового.

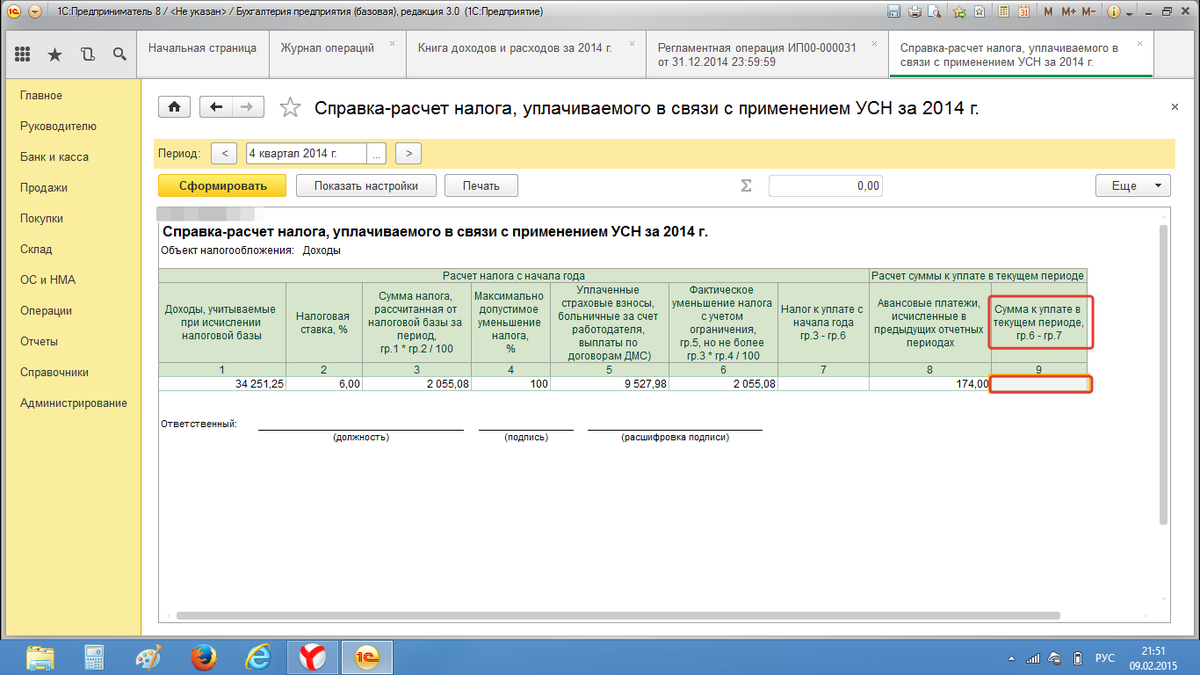

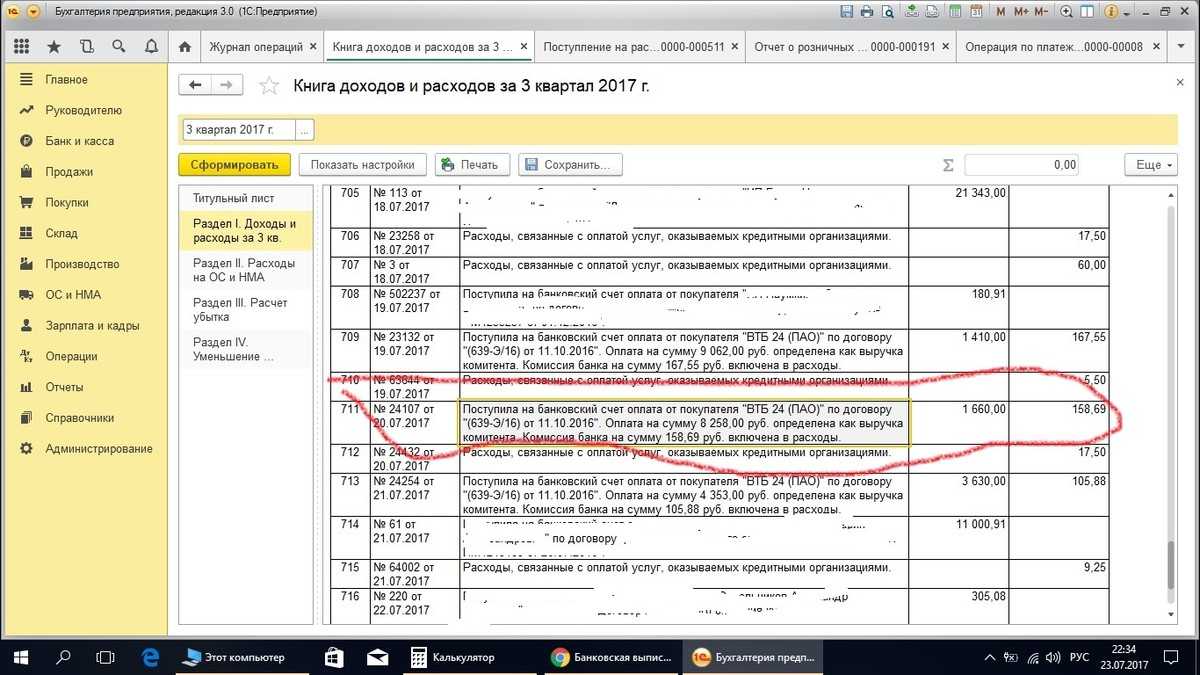

Бухучет при УСН по кассовому методу

Что представляет собой бухучет при УСН на кассовом методе? Это учет доходов и расходов (при необходимости) в момент их оплаты. То есть, если даже товар будет отгружен покупателю, то отразить данную операцию в КУДИР можно будет только после получения фактической оплаты, будь то наличные денежные средства, переданные в кассу, или поступление на расчетный счет. Правда, в некоторых случаях применяют и другие способы оплаты: в натуральной форме, бартер, ценные бумаги, взаимозачет.

Что касается расходов, то бухучет при УСН признает их не только после оплаты, но и при соблюдении еще ряда условий:

- Они должны входить в закрытый перечень, который опубликован в статье 346.16 НК РФ,

- Расходы должны быть целесообразными: экономически обоснованными и понесенными для получения прибыли.

- Обязательное документальное подтверждение.