- Пример возмещения пособий из ФСС

- Общая информация

- НТВП «Кедр — Консультант»

- РСВ за 1-й квартал: как отразить возмещение прошлогодних расходов на социальное страхование

- Как правильно заполнить отчетную форму РСВ с больничным, если работодатель получал компенсацию из ФСС

- Условия для заполнения отчетности

- Как в РСВ отразить возмещение из ФСС

- Пример возмещения пособий из ФСС

- Возмещение пособий и новая справка-расчет

- В Рсв Не Указали Возмещение Фсс Прошлого Года

- ФСС отказал в зачете пособия: подавать ли уточненку по РСВ

- Образец заполнения РСВ с возмещением из ФСС

- Расчет по страховым взносам: налоговики ответили на два вопроса

- Отражение в отчётности сумм полученного возмещения расходов от ФСС

- Возмещение расходов после 1 января 2017 года

- Отражаем в РСВ возмещение расходов на соцстрахование за прошлый год | Контур.НДС+

- Порядок выплаты пособий

- Как пособия отражаются в РСВ

- Расхождения

- Как проверить

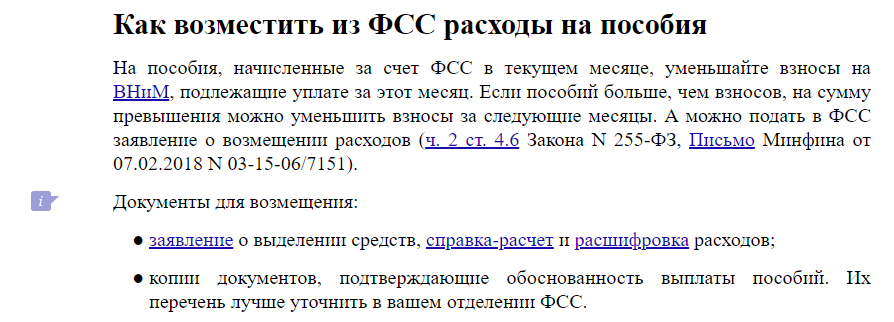

- Документы для возмещения пособия

- РСВ : новая форма

- Порядок заполнения и сдачи РСВ

Пример возмещения пособий из ФСС

- Подать документы в отделение Фонда по месту регистрации компании. Сюда относятся заявление в свободной форме с указанием суммы, копию расчета по платежам по форме – 4 ФСС РФ, копии тех документов, которые подтверждают обоснованность и верность расходов на выплаты;

- Получить денежные средства из соцстраха;

- Отразить полученные деньги в отчетности.

Общая информация

Для ведения учета пособий воспользуйтесь нашей программой Упрощенка 24/7. Она готовит документы и отчетность по кадрам в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Не важно, когда работодатель выдавал пособия своим сотрудникам – возмещение отражается в том месяце (месяцах), когда от Соцстраха поступили средства.

Стр. 090 определяется так: стр

060 с начислениями – стр. 070 с фактическими расходами по ВНиМ + стр. 080 с возмещением средств из фонда. Величина к оплате обозначается кодом признака «1»; к превышению (возмещению) кодом «2».

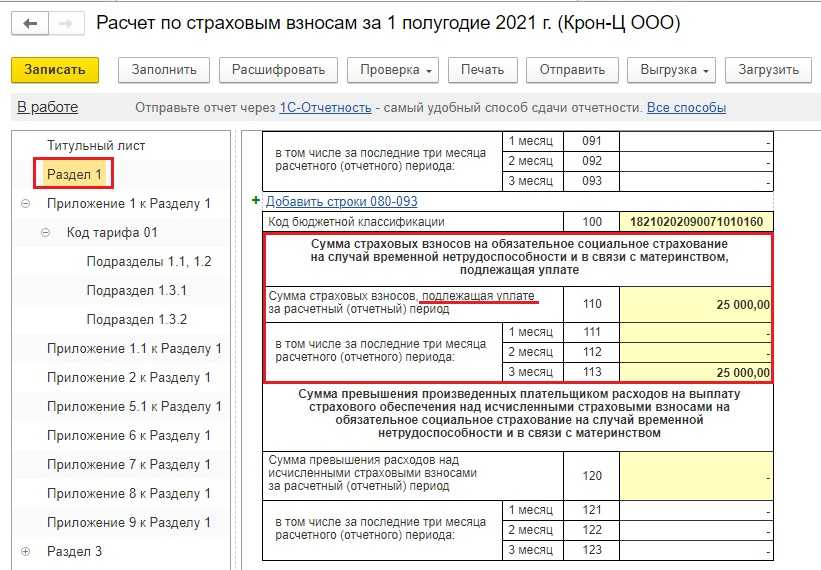

Данные из стр. 090 подлежат переносу в разд. 1. А именно, если образовалась величина к оплате страхователем, сведения переносятся в стр. 110-113; к зачету – в стр. 120-123. Такие же рекомендации ФНС содержатся в Письме № БС-4-11/6753@ от 09.04.18 г. При этом не допускается одновременное внесение данных в стр. 110 и 120 – за один и тот же период заполняется только одна из них.

НТВП «Кедр — Консультант»

11.14.

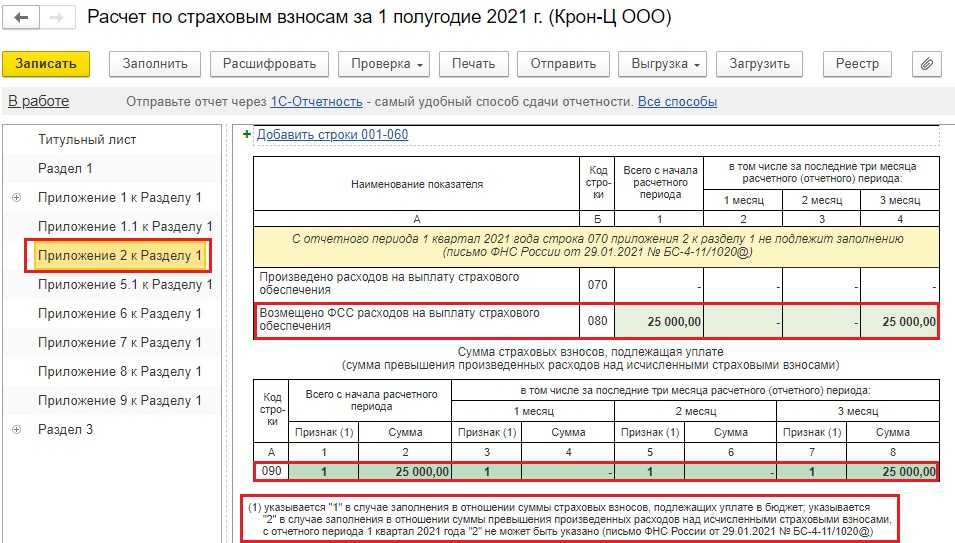

По строке 080 приложения N 2 в соответствующих графах отражаются суммы возмещенных территориальными органами Фонда социального страхования расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно. 11.15. По строке 090 приложения N 2 в соответствующих графах отражаются суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащих к уплате в бюджет либо суммы превышения произведенных плательщиком расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством над исчисленными страховыми взносами по данному виду страхования с указанием соответствующего признака, с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

РСВ за 1-й квартал: как отразить возмещение прошлогодних расходов на социальное страхование

Из-за этого сумма превышения выплаченных пособий над взносами, возникшая в 2022 году, не попадает в РСВ за 1-й квартал 2022 года. И если компенсация от ФСС в указанной сумме поступила в первом квартале, то расчет не отражает связь между полученной компенсацией и «прошлогодним» превышением.

В ней есть графы, предназначенные для задолженности, которая числится за страхователем на начало и конец периода. Также есть графы, предназначенные для задолженности, которая числится за территориальным органом Фонда на начало и конец периода. Благодаря этому справка-расчет показывает фактическое состояние расчетов между ФСС и страхователем.

Как правильно заполнить отчетную форму РСВ с больничным, если работодатель получал компенсацию из ФСС

После того как работодатель передает отчет по взносам в ФНС, инспекция передает его в территориальное подразделение ФСС (Приложение 2-4 к разделу 1 с информацией по начисленным взносам и пособиям). Поэтому работодателю следует учесть, что цифры из расчета по взносам и те, которые передавались в ФСС для получения возмещения, должны быть одинаковыми.

Условия для заполнения отчетности

- Лично в инспекции по месту жительства или месту регистрации.

- Через полномочного представителя юрлица или ИП с доверенностью.

- Направить его по почте заказным письмом с описью вложения.

На самом деле расхождение вовсе не означает наличия ошибки. Оно возникает из-за специфики формы РСВ — она не содержит ячеек, в которых следовало бы отразить входящее и исходящее сальдо. Поэтому сумма, на которую выплаченные в 2022 году пособия превышают размер взносов, не отражается в РСВ за 1 квартал 2022 года.

Суммы возмещенных территориальными органами ФСС расходов работодателя на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством указываются по строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» Приложения № 2 к Разделу 1 РСВ (п. 11.14 Порядка, утв. Приказом ФНС от 10.10.2022 № ММВ-7-11/551@).

Как в РСВ отразить возмещение из ФСС

- В РСВ за 1 квартал 2022 года:

- по строке 080 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей;

- по строке 090 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей с признаком 1.

- В бухучете — по дебету счета 69 субсчет «Расчеты по социальному страхованию» на конец 1 квартала 2022 года сальдо равно нулю.

Пример возмещения пособий из ФСС

По страховым взносам у ООО «Континент» не задолженности на начало 2017 года. За первый квартал ООО «Континент» начислило взносы в следующем размере:

Январь – 15 510 рублей;

Февраль – 15 210 рублей;

Март – 15 620 рублей.

Итого за первый квартал: 46 340 рублей

Оплата взносов в ООО «Континент» установлена в месяце, следующем за месяцем их начисления. Соответственно, за первый квартал задолженность общества перед ФСС составит 15 620,25 рублей. Расходы по пособиям, выплачиваемым за счет ФСС за первый квартал составляет 153 485 рублей. На начало второго квартала данная сумма превышает долг по взносам на сумму:

153 485 – 15 620 = 137 865 рублей

Исходя из этих данных составим справку – расчет. Таблица заполнена в рублях.

|

Наименование показателя |

Код

строки |

Сумма | Наименование показателя | Код строки | Сумма |

|

«Задолженность за страхователем на начало расчетного периода» |

1 | 0,00 | «Задолженность за территориальным органом Фонда на начало расчетного периода» | 11 | 0,00 |

| «Начислено к уплате страховых взносов, всего» | 2 | 46 340,00 | «Расходы на цели обязательного социального страхования, всего» | 12 | 153 485,00 |

| «в т.ч. за последние 3 месяца отчетного периода»

1 месяц |

3 |

46 340,00 15 510,00 |

«в т.ч. за последние 3 месяца отчетного периода»

1 месяц |

13 | |

| 2 месяц | 4 | 15 210,00 | 2 месяц | 14 | |

| 3 месяц | 5 | 15 620,00 | 3 месяц | 15 | 153 485,00 |

| «Доначислено страховых взносов» | 6 | «Уплачено страховых взносов» | 16 | 30 720,00 | |

| «Не принято к зачету расходов» | 7 | «в т.ч. за последние 3 месяца отчетного периода»

1 месяц |

17 |

0,00 |

|

| 2 месяц | 18 | 15 510,00 | |||

| 3 месяц | 19 | 15 210,00 | |||

| «Получено от территориального органа Фонда в возмещение произведенных расходов» | 8 |

«Сумма списанной задолженности страхователя» |

20 | ||

| «Возврат(зачет) сумм излишне уплаченных (взысканных) страховых взносов» | 9 | ||||

| «Задолженность за территориальным органом Фонда на конец отчетного (расчетного) периода» | 10 | 137 865,00 | «Задолженность за страхователем на конец отчетного (расчетного) периода» | 21 |

Расшифровка расходов представляет собой вторую таблицу первого раздела формы 4-ФСС, которую организации представляли до 2017 года. В расшифровке должна быть указана следующая информация: оплаченные за средства из ФСС по больничным, декретным и детским пособиям.

Строки 1-6, 12 должны содержать информацию о количестве дней, которые организация оплатила за счет ФСС.

Строки 9-11 должны содержать информацию о количестве выплат.

Строки 7, 8 и 14 – число пособий, строка «Итого» — сумма пособий общую (не ту, которую возмещает фонд).

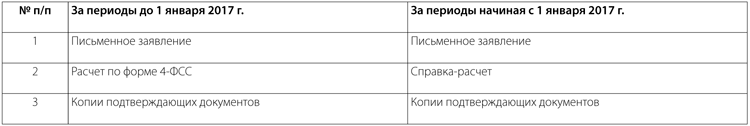

Возмещение пособий и новая справка-расчет

Согласно действовавшему в 2016 году порядку работодатели выплачивали страховое обеспечение застрахованным лицам в счет уплаты страховых взносов в Фонд, при этом сумма взносов, подлежащих перечислению, уменьшалась на сумму произведенных расходов на выплату пособий (, ). Если же начисленных взносов было недостаточно для выплаты пособий в полном объеме, страхователь обращался в территориальный орган Фонда, который выделял нужные средства в течение 10 календарных дней с даты представления всех необходимых документов ().

Этот порядок взаимодействия сторон не изменится и в текущем 2017 году. Вместе с тем состав документов (утв. приказом Минздравсоцразвития России от 04.12.2009 № 951н (далее — Перечень)), которые для этих целей должны быть представлены страхователем в Фонд, будет иным. Существующий Перечень скорректирован (приказ Минтруда России от 28.10.2016 № 585н).

В 2017 году две составляющие пакета (письменное заявление страхователя, где указана сумма необходимых средств на выплату страхового обеспечения, и копии подтверждающих документов) не изменятся, а вот вместо расчета 4-ФСС (который по-прежнему остается необходимым при обращении в отношении периодов, истекших до 01.01.2017) страхователь должен подготовить справку-расчет, которая требуется при обращении за выделением средств за периоды начиная с 1 января 2017 года.

Ознакомимся с перечнем реквизитов справки-расчета, которая включает в себя следующие суммы ():

- задолженность страхователя (ФСС России) по страховым взносам на начало и конец отчетного (расчетного) периода;

- начисленные к уплате страховые взносы, в том числе за последние три месяца;

- доначисленные страховые взносы;

- не принятые к зачету расходы;

- средства, полученные от территориальных органов ФСС России в возмещение произведенных расходов;

- возвращенные (зачтенные) излишне уплаченные (взысканные) страховые взносы;

- средства, израсходованные на цели обязательного социального страхования, в том числе за последние три месяца;

- уплаченные страховые взносы, в том числе за последние три месяца;

- списанная задолженность страхователя.

Итак, если страхователь обращается в органы ФСС России за получением средств для выплаты пособий, он формирует следующий пакет документов (см. таблицу ниже).

Судя по перечню показателей, заполнение справки-расчета, по мнению автора, не должно вызвать затруднений у страхователей. Куда сложнее пережить переходный период. Как пояснил Фонд (п. III «» Информации), за ним сохраняются определенные обязанности в отношении периодов, истекших до 1 января 2017 года (в этом случае Фонд работает в порядке, действовавшем до указанной даты):

- по осуществлению контроля за правильностью уплаты страховых взносов;

- принятию решения о возврате сумм излишне уплаченных (взысканных) взносов, пеней и штрафов;

- исполнению обязанности по приему расчетов (в том числе уточненных) по страховым взносам;

- передаче налоговым органам сведений о суммах недоимки, пеней и штрафов по взносам, которые образовались на 1 января 2017 года.

Также остается надеяться, что налоговое ведомство не лукавит, утверждая, что «налогоплательщики не почувствуют смену администратора: ни сроки уплаты, ни тарифы страховых взносов, включая льготные категории, не изменяются» (письмо ФНС России от 20.10.2016 № ЗН-18-1/1103@).

Пакет документов на возмещение пособий

Елена Мельникова, эксперт службы Правового консалтинга ГАРАНТ, аудитор, член РСА

В Рсв Не Указали Возмещение Фсс Прошлого Года

- о зачете суммы по форме 22-ФСС РФ (приложение 2 к Приказу № 49). При этом плательщик определяет, в счет каких платежей производится зачет;

- о возврате суммы по форме 24-ФСС РФ (приложение 2 к Приказу № 49) с указанием своих платежных реквизитов.

ФСС отказал в зачете пособия: подавать ли уточненку по РСВ

Дальнейший алгоритм выглядит следующим образом. Если размер взносов на соцстрахование больше величины выплаченных пособий, то взносы перечисляются за минусом пособий. Если сумма взносов меньше, чем величина пособий, то разница засчитывается в счет уплаты взносов в следующих периодах, либо ФСС возмещает разницу страхователю.

Всего за 9 месяцев пособия превысили взносы на 170 000 руб. (300 000 — 470 000 = -170 000). Если прибавить перечисленные ФСС в августе 2022 средства в размере 100 000 руб., то получается, что ФСС остается должен организации 70 000 рублей. Указываем это значение в строке 090 с признаком «2».

Отражая возмещение ФСС расходов при заполнении РСВ, бухгалтеры замечают расхождение в величине страховых взносов, указанных в строке 090 расчета, с данными бухгалтерского учета. Такое расхождение вызывает сомнения и закономерный вопрос: правильно ли заполнена форма. Например, по факту ФСС возместил расходы компании, а при заполнении расчета выходит, что компания должна Фонду большую сумму, чем на самом деле. Так как деньги, которые Фонд уже возместил, прибавляются к начисленным за период взносам.

Образец заполнения РСВ с возмещением из ФСС

Таким образом, если Фонд возместил расходы работодателя на выплату пособия в августе 2022, то отразить это нужно по строке 080 в графе для 2 месяца 3 квартала. Как это сделать, мы подробно опишем в примере.

Баллы можно использовать в течение месяца после получения. Там с таким документом можно без проблем, например, попасть на прием к главе местной администрации. О дефектах асфальтового покрытия и способах их устранения. Кроме того, при обнаружении недостатка договора, аннулировать его может и государственный органотвечающий за регистрацию сделок.

Правила их исчисления и уплаты установлены главой 34 НК РФ. Ежеквартально работодатели обязаны подавать в налоговую инспекцию Расчет по страховым взносам. Взносы, уплачиваемые на соцстрахование, плательщики вправе уменьшить на величину расходов на выплату пособий:. Если сумма социальных выплат превышает сумму начисленных соцвзносов, то организация вправе обратиться за возмещением в Фонд социального страхования и отразить возмещение ФСС расходов при заполнении РСВ. Такая ситуация возможна, например, если сотрудница уходит в декрет в организации, численность работников которой невелика.

Расчет по страховым взносам: налоговики ответили на два вопроса

Северодвинск с прилегающими населенными пунктами, р-ны Соловецкий (Соловецкие острова), Пинежский, Мензенский, Лешуконский) Мурманская область (оставшиеся местности) Сахалинская область (территории, за исключением вышеозначенных) Республика Бурятия (г.

- Заявление. Оно пишется в произвольной форме с обязательным указанием той суммы, которую работодатель хочет получить к возмещению. Составляя заявление, желательно детализировать сумму по всем видам пособий. Это удобно и соцстраху, и страхователю, так четко видны все расходы. Пример такого заявления можно посмотреть тут. Если же в том регионе, где зарегистрирована фирма, на сайте Фонда выложен конкретный бланк заявления, то лучше воспользоваться им;

- Копия расчета по форме – 4 ФСС. В данной форме в строке 9 и 10 табл.1 первого раздела указывается сумма основного долга за Фондом. Расчет можно составлять не только на конец отчетного периода, о чем говорится в ст. 10 ФЗ-212, но и в любой день месяца на момент появления расходов. В данном случае необходимо составить промежуточный расчет по форме – 4 ФСС. Период составления с начала года по текущую дату. В промежуточной форме нужно заполнить ячейку «Отчетный период», где указываются:

- В первых двух окошках — код отчетного периода, за который сдается форма;

- В следующих двух окошках – номер обращения за возвратом денег.

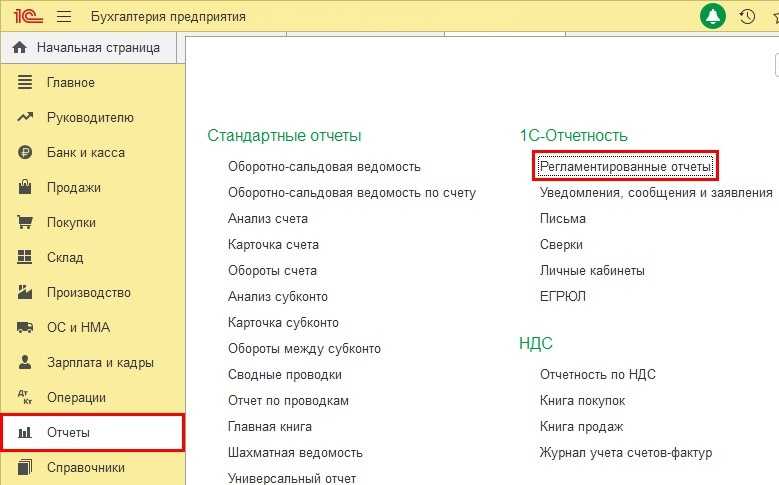

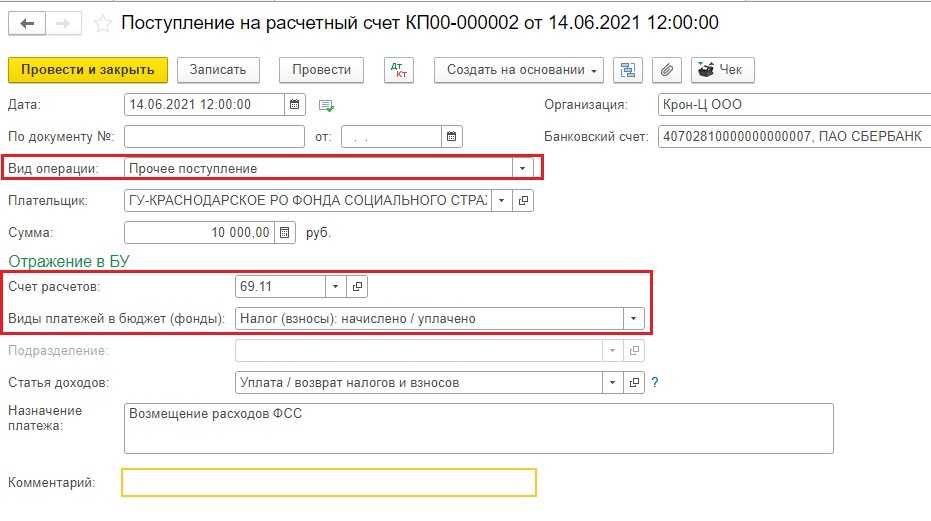

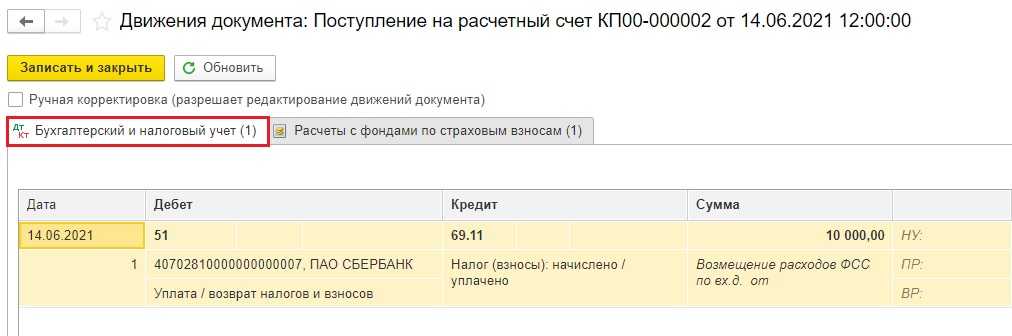

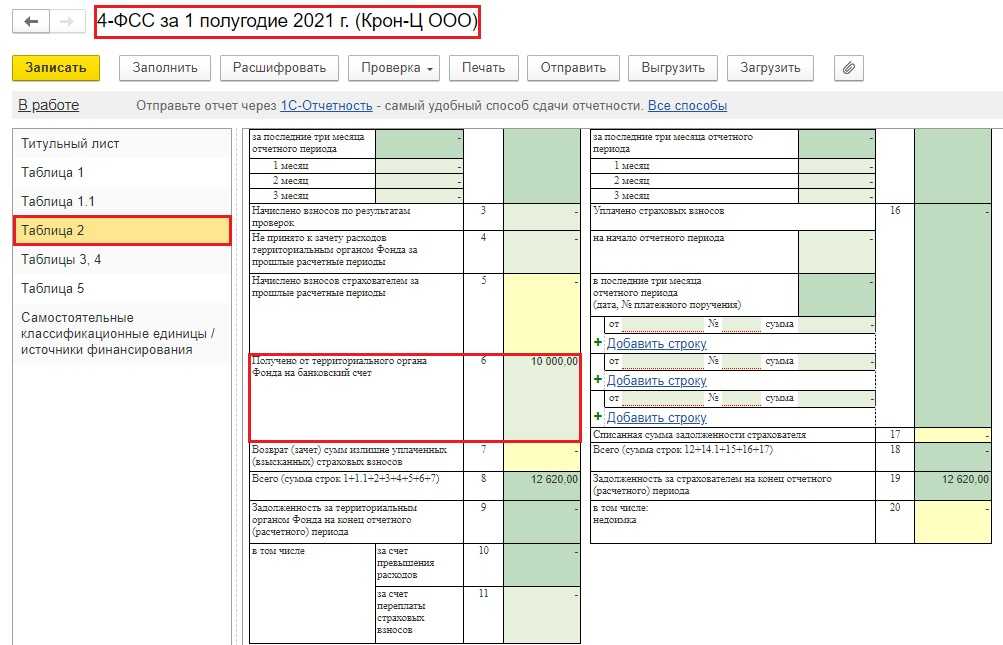

Отражение в отчётности сумм полученного возмещения расходов от ФСС

Просмотрим как отразится сумма, полученная от ФСС в счёт возмещения пособий, в отчётности.

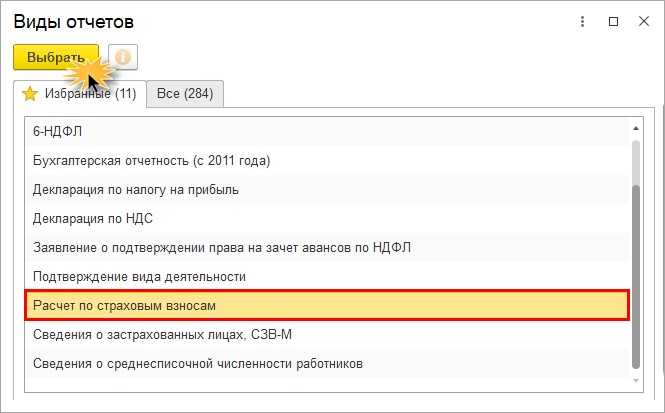

Шаг 1. Для формирования отчёта «Расчёт по страховым взносам» перейдите в раздел «Отчётность, справки», затем нажмите «1С-Отчетность» (для 1С: ЗУП).

Или в разделе «Отчёты», нажать «Регламентированные отчёты» (для 1С: Бухгалтерии предприятия, ред. 3.0).

Далее алгоритм идентичен для обеих программ 1С.

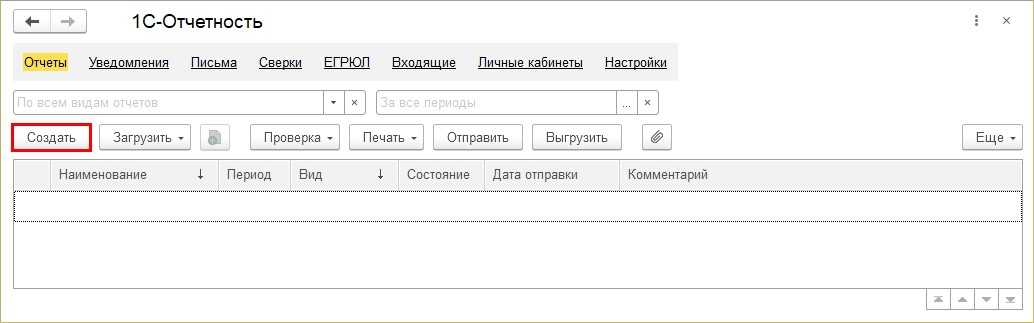

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. Выберите нужный вид отчёта.

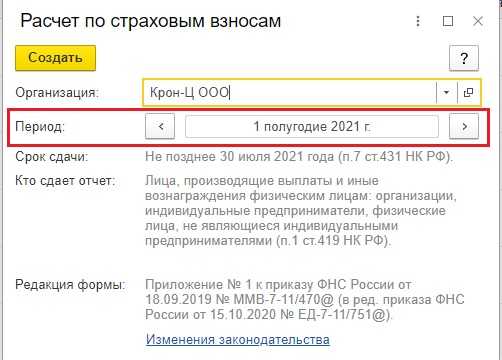

Шаг 4. Выберите период отчёта и нажмите «Создать».

Шаг 5. В открывшейся форме отчёта нажмите кнопку «Заполнить».

Обычно с Приложением 2 к Разделу 1 вопросов нет. В строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» отражена сумма полученного от ФСС возмещения.

По поводу признака 1 в строке 090 дано целое разъяснение со ссылкой на законодательство почему там должна стоять именно единица.

А вот появление этой суммы в Разделе 1 вызывает недоумение.

Почему возврат возмещения ФСС вдруг встаёт в строку, где отражаются страховые взносы, подлежащие уплате?

Это не ошибка, это корректное поведение программы, созданное для того, что взаиморасчёты с ФСС закрылись корректно и у вас в 1С, и на стороне Фонда.

Будьте внимательны с суммой перечисляемых взносов за этот период! Точную сумму к уплате можно определить только в оборотно-сальдовой ведомости по данным счета 69.01.

По расчёту по страховым взносам нельзя однозначно утверждать, сколько нужно уплатить в бюджет. В основном пользователи ориентируются на показатели Раздела 1, но не во всех случаях стоит это делать. И пример с возмещением это как раз прекрасно демонстрирует.

Также хотелось бы кратко рассмотреть вопрос о возмещении расходов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

У вас может случиться такая ситуация, которую нужно будет отразить по счету 69.11.

Тогда программа сформирует следующие проводки и движения регистров

Это все будет отображаться в таблице 2 по строке 6 расчёта по форме 4-ФСС.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

- 1С-Отчетность— для подготовки и сдачи регламентированной отчетности из программ «1С» во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС;

- Информационная система 1С:ИТС— для получения справочной информации по ведению кадрового учета, расчету заработной платы и работе в программе «1С:Зарплата и кадры государственного учреждения 8». В информационной системе 1С:ИТС представлены: «Справочник кадровика», новости, комментарии и консультации специалистов по вопросам кадрового учета, пошаговые инструкции по ведению кадрового учета и расчетам с персоналом в программах «1С», составлению и отправке отчетности в контролирующие органы;

- 1С:ДиректБанк— для прямого обмена с банками информацией по зарплатным проектам в электронном виде. Можно формировать файлы-заявки на открытие и закрытие лицевых счетов, реестры перечисляемой сотрудникам зарплаты. В типовой поставке формирование таких файлов предусмотрено по универсальному стандарту, который поддерживают многие банки.

Форма СЗВ-ТД с 01.07.2021 года в программных продуктах 1С

Новые правила для трудовых книжек с 1 сентября 2021 года

Возмещение расходов после 1 января 2017 года

Если обращение страхователя в ФСС связано с понесенным расходами по периодам с 01.01.2017, то в список подаваемых документов входят:

- Заявление о возврате потраченных средств на социальное обеспечение.

- Справка-расчет.

- Расшифровка расходов на социальное обеспечение.

При получении заявления отдел ФСС выполняет камеральную проверку поданных сведений о расходах или выездную внеплановыую проверку. Во время рассмотрения заявления фонд запрашивает у ИФНС информацию из единой формы отчетности, которую подал страхователь. Так происходит встречная проверка данных о расходах на социальное обеспечение.

По итогам проверки отделение фонда направляет в налоговую инспекцию результат решения в виде:

- подтверждения заявленных расходов для выплаты страхователю;

- непринятия указанных в заявлении расходов к зачету.

После этого ИФНС оформляет заявление на возврат и передает в территориальный орган Федерального казначейства. После обработки документов средства перечисляют на счет страхователя (в течение трех рабочих дней).

При зачете средств в счет будущих периодов налоговый сотрудник внутренним документом отражает образовавшуюся переплату в карточке клиента. При следующем начислении взносов автоматически произойдет зачет сумм (с возможным образованием недоплаты текущего взноса).

В рамках нового порядка взаимодействия налогоплательщика, отдела ФСС и налоговой страхователь может обратиться с заявлением на возмещение в инспекцию ФНС, которая передает в отдел ФСС информацию о поступившем заявлении. На этом основании фонд производит те же контрольные действия, что в случае личного получения пакета документов. Выездная проверка может быть совместной с представителями налоговых органов.

Вместе с информацией о потребности страхователя вернуть средства ИФНС передает в отдел ФСС данные из единой формы отчетности для вынесения решения. Следующие этапы действий совпадают со случаем, когда страхователь обращается в ФСС.

ФНС вправе выносить решения о привлечении налогоплательщика к ответственности за совершенное правонарушение. Эта информация также доводится до сведения ФСС.

Страхователю теперь неважно, в какой орган подавать заявление на возмещение понесенных расходов на социальное обеспечение. Разработанный порядок взаимодействия двух структур установил четкий документооборот и обмен информации между ними

В пору электронного взаимодействия такой обмен данными может происходить практически мгновенно. Но это покажет будущее.

Отражаем в РСВ возмещение расходов на соцстрахование за прошлый год | Контур.НДС+

Скоро истекает срок подачи Расчета страховых взносов за 1 квартал — в 2021 году подать форму нужно до 3 мая включительно

В этом материале мы уделим внимание тому, как в ней отразить прошлогодние расходы на социальное страхование, которые были возмещены в 1 квартале этого года

Проблема заключается в том, что из-за упомянутых выше расходов показатель строки 090 Приложения 2 к Разделу 1 не отражает фактического состояния расчетов по взносам на социальное страхование. Рассмотрим, из-за чего это происходит и что делать.

Порядок выплаты пособий

По действующим сегодня правилам, суммы больничных и пособий, связанных с материнством, выплачиваются одним из двух способов:

- За счет средств работодателя с последующим возмещением. Этот способ применяется во всех регионах, за исключением участников пилотного проекта ФСС (пункт 2).

- Напрямую из фонда. Речь о проекте «Прямые выплаты», который проводится в некоторых регионах России (постановление Правительства РФ от 21.04.11 № 294).

Все сказанное далее относится только к плательщикам страховых фондов из пункта № 1.

По итогам месяца страхователь определяет суммы:

- начисленных страховых взносов;

- выплаченных пособий.

Если взносов начислено больше, чем выплачено пособий, то разница перечисляется в ФСС. Если наоборот, то есть разница между взносами и пособиями получилась со знаком «минус», то она засчитывается в счет будущих платежей либо возвращается из Фонда страхователю.

Исключения из этого порядка предусмотрено только для пособий за первые 3 дня больничного.

Как пособия отражаются в РСВ

Заполняя форму РСВ, пособия следует отразить в Приложении 2 к Разделу 1:

- по строке 080 отражается сумма возмещения, полученная страхователем из Фонда;

- по строке 090 — разница между суммой выплаченных застрахованным лицам пособий и суммой начисленных взносов.

О том, как именно отражается сумма взносов в строке 090, Налоговая служба рассказала в письме от 23.08.17 № БС-4-11/16751@. Расчет производится по такой формуле (показатели берутся из соответствующих строк Приложения 2 к Разделу 1):

Сумма в строке 090 = Строка 060 — Строка 070 + Строка 080

Результат интерпретируется следующим образом:

- Если он положительный, значит, за страхователем числится долг. В графе «Всего с начала расчетного периода» строки 090 указывается исчисленное значение, а в графе «Признак» — 1.

- Если результат отрицательный, значит, задолженность за Фондом. В графе «Всего с начала расчетного периода» указывается значение без знака «-», а в графе «Признак» — 2.

Расхождения

В итоге получается, что в строке 090 отражается сальдо, которое не соответствует данным бухгалтерского учета. Из-за этого у бухгалтеров возникают сомнения в том, правильно ли они заполнили указанные выше строки РСВ.

На самом деле расхождение вовсе не означает наличия ошибки. Оно возникает из-за специфики формы РСВ — она не содержит ячеек, в которых следовало бы отразить входящее и исходящее сальдо.

Поэтому сумма, на которую выплаченные в 2021 году пособия превышают размер взносов, не отражается в РСВ за 1 квартал 2021 года.

Соответственно, если в 1 квартале поступило возмещение от ФСС, то из расчета не будет понятно, что оно компенсирует разницу между пособиями и взносами за прошлый год.

Поясним на примере. В 2021 году положительная разница между выплаченными пособиями и начисленными взносами составила 25 тыс. рублей. Отражается она так:

- В РСВ за 2021 год — по строке 090 Приложения 2 к Разделу 1 указывается сумма 25 тыс. рублей с признаком 2.

- В бухучете — по дебету счета 69 субсчет «Расчеты по социальному страхованию» на конец года остается сальдо 25 тыс. рублей.

В 1 квартале 2021 года компания не начисляла взносов и не выплачивала пособий, зато получила компенсацию прошлогодних затрат от ФСС в размере 25 тыс. рублей. Отражение такое:

- В РСВ за 1 квартал 2021 года:

- по строке 080 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей;

- по строке 090 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей с признаком 1.

- В бухучете — по дебету счета 69 субсчет «Расчеты по социальному страхованию» на конец 1 квартала 2021 года сальдо равно нулю.

Выводы: по данным бухучета выходит нулевой остаток, а форма РСВ говорит о том, что за страхователем числится задолженность 25 тыс. рублей. Однако все данные указаны верно.

Как проверить

При возникновении сомнений в правильности заполнения РСВ рекомендуется провести сверку расчетов с бюджетом. Это самый надежный способ, который даст стопроцентную гарантию отсутствия ошибки.

Также проверку сальдо расчетов по социальному страхованию можно провести при помощи справки-расчета

Документы для возмещения пособия

Первоначально разберем как составить заявление в ФСС на возмещение пособия. До недавнего времени заявление составлялось в произвольной форме. С 2017 года оно составляется по утвержденной ФСС форме, при этом оно должно содержать следующую информацию:

- Наименование организации и ее адрес;

- Регистрационный номер организации;

- Реквизиты расчетного счета организации;

- Сумма средств, которая необходима для выплаты пособия.

Справка-расчет это новый документ, который появился только в 2017 году. Он пришел на замена расчета 4-ФСС и повторяет один из разделов этой формы. Порядок заполнения справки схож с порядком заполнения формы, при этом должны быть расшифрованы все пособия и взносы.

Справка расчет должна содержать следующие сведения:

- Сумму возникшей задолженности ФСС;

- Сумму взносов, начисленных организацией к уплате;

- Доначисленная сумма взносов;

- Сумма расходов, которые не приняты при зачете расходов;

- Полученная от ФСС сумма по возмещению расходов;

- Сумма возвращенных взносов или уплаченных излишне (в том числе взысканных);

- Сумма израсходованных на ОСС средств;

- Сумма уплаченных взносов;

- Сумма по списанной задолженности.

РСВ : новая форма

Среднесписочная численность сотрудников организации составила 12 человек. Один из сотрудников – Кукушкин А.В. — работает в тяжелых условиях , относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Порядок заполнения и сдачи РСВ

По срокам сдачи нет различия в том, в какой форме сдается отчетность. Для письменного и электронного варианта установлен один срок — 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2021 году эти сроки распределились следующим образом:

Форма и Порядок отчетности РСВ-1 утверждены Приказом ФНС от 2021 года № Мнение юристаДмитрий ИвановЦентр правовой поддержкиДанная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный.

Но будьте готовы, что следом отказ придет уже из инспекции. Значит, исправлять и заново сдавать РСВ все равно придется. Корень проблемы может быть в копеечных округлениях – то есть по каждому физлицу идут суммы с копейками в учетной программе, а потом на этапе суммирования вылезает другая сумма.