- «тройка» мчится к скидкам

- Какие затраты подлежат возврату

- Использование личного транспортного средства сотрудника в рабочих целях

- Аренда авто у сотрудника

- Приобретенные проездные билеты на общественном транспорте

- Использование такси в рабочих целях

- Дополнительные траты

- Позиция финансового ведомства

- Обучение за счет компании

- Документальное оформление

- Налоговый учет, НДФЛ и страховые взносы

- Бухгалтерские проводки

- Работодателю на общей системе налогообложения

- Компенсация проезда к месту работы

- Статья 325 ТК РФ

- Оплата работодателем проезда к месту работы

- 3 Апреля 2019Учет расходов на оплату проезда к месту работы и обратно

- Страховые взносы за оплату проезда работников

- Учет расходов на проезд, обучение и отдых работников

- Закрепление компенсации за проезд в трудовом договоре

- Единый налог

- Как упростить оплату проезда сотрудникам

«тройка» мчится к скидкам

В начале нового 2018 года претерпели изменения тарифы на общественный транспорт. Повышение цен коснулось практически всех категорий проездных.

Исключением стали лишь проездные на месяц для обучающихся в дневное время, а также тарифы на 1 или 2 поездки, которые считаются наименее выгодными и невостребованными у тех, кто постоянно пользуется общественным транспортом. Основные изменения тарифов В конце года официальный представитель департамента транспорта анонсировал повышение цен в пределах 3,8 %.

Для сравнения в прошлом году цены увеличились примерно на 7,5%, так стоимость проезда для обладателей карты «Тройка» в прошлом году повысилась на 4 рубля (с 31 до 35), с начала этого года поездка стоит 36 рублей (повышение составило 2,9 %). Льготы для учащихся сохраняются.

Какие затраты подлежат возврату

Компенсация стоимости проезда представляет собой денежные выплаты, которые предусмотрены уставом компании с целью возмещения работникам финансовых затрат, связанных с выполнением их трудовых обязательств.

Использование личного транспортного средства сотрудника в рабочих целях

В соответствии с установленными нормами, работник вправе требовать компенсацию за использование личного транспорта в рабочих целях.

Обязательство работодателя выплачивать компенсацию имеет юридическую силу лишь в том случае, если сотрудник заранее оговорил условия эксплуатации личного авто и получил его согласие.

Работодатель, в свою очередь должен возместить работнику следующие виды расходов:

- использование машины;

- износ средства передвижения.

Аренда авто у сотрудника

Установленными нормами предусмотрена возможность аренды организацией личного транспортного средства работника. Как показывает практика, такой вид договоренности схож с предыдущим, так в основном автомобилем управляет его владелец.

В таком случае, работодатель обязывается компенсировать следующие виды расходов разъездного характера:

- аренда имущества;

- растраты на ГСМ и технический осмотр авто;

- ремонт средства передвижения;

- содержание машины.

Как и в ранее описанном случае, работодатель и работник должны заключить договор, содержащий условия аренды и соответствующих выплат.

Приобретенные проездные билеты на общественном транспорте

На многих предприятиях можно выделить категорию сотрудников, которые по рабочим причинам регулярно пользуются общественным транспортом.

Компенсации стоимости проезда включает в себя следующие пункты:

- цена проездного билета на любой тип общественного транспорта;

- растраты на оформление проездных услуг;

- растраты на приобретение постельных принадлежностей, к примеру, при поездке в поезде.

Использование такси в рабочих целях

Нередко для рабочих целей у сотрудников возникает необходимость воспользоваться услугами такси. Как правило, услуга актуальна при маршруте отель – офис клиента – отель – аэропорт.

Дополнительные траты

Трудовой кодекс предусматривает компенсацию работникам дополнительных расходов. В данном случае речь идет в основном о заграничных командировках.

Работодатель должен компенсировать следующие растраты:

- расходы на оформление заграничного паспорта;

- растраты на получение медицинского страхования;

- уплата консульских и аэродромных комиссий;

- оплата комиссий на право выезда или транзита транспортного средства;

- суточные денежные средства;

- оплата проживания в жилом помещении.

Таким образом, трудовой кодекс РФ защищает интересы работников, обязывая работодателей компенсировать затраченные денежные средства на проезд в рабочих целях.

Позиция финансового ведомства

Финансовое ведомство в письмах, адресованных тем, кто находится на общем режиме налогообложения, признает правомерность учета расходов на оплату проезда сотрудников до места работы и обратно в качестве расходов на оплату труда, но при этом говорит только о признании расходов в силу технологических особенностей производства.

Из его Письма от 02.08.2005 N 03-03-02/43 следует, что экономически оправданными затратами можно признать расходы на оплату проезда к месту работы и обратно в силу технологических особенностей производства, особенно в тех случаях, когда другим транспортом (кроме служебного) доехать до предприятия невозможно, и учесть их в составе расходов на оплату труда в случае, если это будет отражено в трудовых (коллективных) договорах.

В отношении строительных организаций, которые направляют работников на строительство объектов, находящихся вне места постоянной работы, в Письме Минфина России от 16.11.2004 N 03-03-01-04/1/110 сообщено: учитывая особенности строительства, которое осуществляется вне места постоянной работы, в том случае, если возмещаемые расходы при направлении работников на строительство данных объектов предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами, они, по нашему мнению, могут быть учтены при определении налоговой базы по налогу на прибыль организаций в качестве расходов на оплату труда.

В данных Письмах финансовое ведомство говорит о возможности учета затрат в составе расходов на оплату труда в случае, если необходимость доставки сотрудников связана с технологическими особенностями производства, отсутствием общественного транспорта. Ответ финансового ведомства предназначен плательщикам налога на прибыль, для которых не имеет решающего значения, по какой статье гл. 25 НК РФ (264 или 255) можно учесть эти расходы. Такая вольная позиция не подходит «упрощенцам», для которых применение ст. 264 НК РФ означает неправомерный учет расходов.

Если расходы связаны с технологическими особенностями, то они по существу относятся к прочим расходам, предусмотренным ст. 264 НК РФ. В пользу данного утверждения говорит наличие в этой статье пп. 12.1 п. 1, признающего расходы на доставку от места жительства (сбора) до места работы и обратно работников, занятых в организациях, которые осуществляют свою деятельность вахтовым способом или в полевых (экспедиционных) условиях. Указанные расходы должны быть предусмотрены коллективными договорами. «Упрощенец» может учесть расходы на проезд сотрудников до места работы и обратно только в составе расходов на оплату труда, то есть только на основании ст. 255 НК РФ. Если он при обосновании расходов ссылается на технологические особенности производства, это будет говорить об использовании ст. 264 НК РФ, применяя которую, «упрощенец» не вправе учесть эти расходы. Даже если он оговорит необходимость доставки сотрудников к месту работы и обратно в трудовом договоре, ссылка на технологические особенности означает риск того, что налоговики могут данные расходы отнести к прочим, а не к расходам на оплату труда. Поэтому «упрощенцу» во избежание налоговых рисков лучше не упоминать о технологических особенностях производства.

Следовательно, для тех, кто применяет УСН, данные Письма полезны только тем, что в них оплата организацией проезда сотрудников до места работы и обратно признается расходами на оплату труда.

Обучение за счет компании

Необходимость профессиональной подготовки и переподготовки кадров для собственных нужд работодатель определяет сам (ч. 1 ст. 196 ТК РФ). Если работодатель заинтересован в увеличении объема знаний своих сотрудников для эффективности работы компании в целом, он может отправить работников на обучение и оплатить соответствующие расходы. Выгода здесь будет обоюдная:

- сотрудник получит дополнительные знания, необходимые для выполнения трудовых функций;

- работодатель — более квалифицированного работника.

Варианты обучения могут быть различными. Так, можно направить сотрудника:

- повышать квалификацию на курсы и семинары;

- получать дополнительное среднее профессиональное или высшее образование.

В любом случае рекомендуется выбрать российское образовательное учреждение, имеющее государственную аккредитацию и лицензию, или же иностранное образовательное учреждение, у которого есть соответствующий статус.

Недостатки такого способа появляются в случае, когда обученный сотрудник решит сменить место работы и компании придется отправлять на учебу кого-то другого. Избежать этого можно, заключив дополнительное соглашение о компенсации затрат.

Документальное оформление

Коллективный договор. Условия и порядок повышения квалификации должны быть установлены коллективным договором или соглашением, трудовым договором (дополнительным соглашением к нему или дополнительным договором) (ч. 2 ст. 196 и ч. 2 ст. 197 ТК РФ).

План обучения и приказ. Если работники обучаются за счет фирмы, то необходимо составить план или программу обучения на текущий год. В плане надо пояснить, что обучение направлено на повышение квалификации сотрудников, то есть расходы на него связаны с основной деятельностью организации. Также нужно оформить приказ руководителя о направлении работника на обучение (Письмо Минфина России от 16.05.2002 N 04-04-06/88).

Образец 1

План обучения (фрагмент)

Дополнительные документы:

- договор с образовательным учреждением, который заключен от имени компании (абз. 16 п. 7 Типового положения, утвержденного Постановлением Правительства РФ от 26.06.1995 N 610 (далее — Типовое положение)), с приложением к нему учебной программы образовательного учреждения (с указанием количества часов посещения);

- копия лицензии на ведение образовательной деятельности (для российского учреждения) или подтверждения соответствующего статуса (для иностранного учреждения);

- копия документа, подтверждающего факт обучения работника (диплом, аттестат, удостоверение и т.п.);

- акт об оказании образовательных услуг с указанием периода обучения, наименования программы обучения и его стоимости в рублях. При долгосрочном обучении акт следует составлять отдельно за каждый отчетный период, то есть один раз в квартал, а расходы на оплату образовательных услуг включать в состав затрат ежеквартально.

Налоговый учет, НДФЛ и страховые взносы

Налог на прибыль. Расходы на обучение работников учитываются при общем режиме (только в том случае, когда заказчиком образовательных услуг является работодатель, а не работник) (пп. 23 п. 1 ст. 264 НК РФ), при упрощенной системе (пп. 33 п. 1 ст. 346.16 НК РФ) и при ЕСХН (пп. 26 п. 2 ст. 346.5 НК РФ).

Правда, при всех режимах налогообложения для отражения расходов необходимо выполнение условий, указанных в п. 3 ст. 264 НК РФ. В частности, у организации должны быть все перечисленные выше документы, у образовательного учреждения, в свою очередь, должны быть лицензия или статус, а программа обучения связана с профессиональными обязанностями работника (Письмо Минфина России от 08.06.2012 N 03-03-06/1/297).

Страховые взносы, взносы на травматизм, НДФЛ. Если обучение проводилось в интересах работодателя, то страховые взносы во внебюджетные фонды и на страхование на случай травматизма начислять не нужно (пп. «е» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ, далее — Закон N 212-ФЗ, и пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ, далее — Закон N 125-ФЗ). По этой же причине не нужно удерживать и НДФЛ (п. 21 ст. 217 НК РФ).

Бухгалтерские проводки

В бухгалтерском учете расходы на повышение квалификации сотрудников отражают проводками:

Дебет 60-2 Кредит 51

— перечислена предоплата за повышение квалификации сотрудника;

Дебет 20 (25, 26, 44) Кредит 60-1

— плата за обучение отражена в составе расходов на повышение квалификации сотрудника;

Дебет 60-1 Кредит 60-2

— зачтена сумма выданного аванса;

Дебет 90-2 Кредит 20 (25, 26, 44)

— стоимость обучения работника отнесена на себестоимость.

Работодателю на общей системе налогообложения

Наниматели в условиях пандемии коронавируса 2021 обязаны соблюдать требования, предъявляемые введенным режимом повышенной готовности, санитарно-эпидемиологические предписания уполномоченных органов и выполнять рекомендации властей (например, Постановление № 887).

Роспотребнадзор в письме от 20.04.2020 № 02/7376-2020-24 рекомендовал работодателям доставлять сотрудников на работу и с работы транспортом предприятия с целью минимизации контактов, если у сотрудников отсутствует личный транспорт. А в рекомендациях еще раньше (от 07.04.2020) ведомство призывало граждан воздержаться или максимально ограничить поездки на общественном транспорте, чтобы избежать риска заразиться коронавирусом.

Компенсация проезда к месту работы

Работодатель часто оплачивает работникам стоимость мобильной связи, проезда к месту работы и обратно, оплачивает проезд в рамках трудовых обязанностей сотрудника. Нужно ли начислять на эти суммы страховые взносы?

Работодатель нередко оплачивает работникам стоимость проезда к месту работы и обратно или организует такой. Также возможна оплата проезда в рамках непосредственного выполнения работниками трудовых обязанностей.

Вопрос: Облагаются ли НДФЛ и страховыми взносами на обязательное пенсионное, медицинское и социальное страхование суммы оплаты работодателем проезда работника от места постоянного жительства к месту работы, находящемуся в другом городе?

Оплата проезда предусмотрена трудовым договором или дополнительным соглашением к трудовому договору.

Ответ: Оплата работодателем стоимости проезда работников от места постоянного жительства до места работы и обратно при условии, что работники имеют возможность добираться до места работы самостоятельно, признается их доходом, полученным в натуральной форме, и подлежит налогообложению НДФЛ и страховыми взносами во внебюджетные фонды.

Статья 325 ТК РФ

Лица, работающие в организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплату один раз в два года за счет средств работодателя стоимости проезда и провоза багажа в пределах территории Российской Федерации к месту использования отпуска и обратно.

Право на компенсацию указанных расходов возникает у работника одновременно с правом на получение ежегодного оплачиваемого отпуска за первый год работы в данной организации.

Оплата работодателем проезда к месту работы

Представители Минтруда России пояснили, что выплаты, возмещающие работникам стоимость проезда от места жительства к месту работы, не поименованы в «освобождающем» от взносов перечне,а значит, подлежат обложению страховыми взносами. Судя по норме пункта 1 статьи 7 Федерального закона от 24.07.2009 № 212-ФЗ, в базу для начисления страховых взносов включают выплаты в пользу физических лиц, назначаемых в рамках трудовых отношений.

3 Апреля 2019Учет расходов на оплату проезда к месту работы и обратно

Отметим, эта норма не содержит указаний о возможности учета только при наличии совокупности таких условий.

Это подтверждают и многочисленные письма Минфина, при которых допускается учет соответствующих расходов при определении облагаемой базы не только при одновременном выполнении обоих условий, но и если эти расходы обусловлены технологическими особенностями производства либо предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами как система оплаты труда (см.

Страховые взносы за оплату проезда работников

Работодатель нередко оплачивает работникам стоимость проезда к месту работы и обратно или организует такой. Также возможна оплата проезда в рамках непосредственного выполнения работниками трудовых обязанностей. Перед бухгалтером в этих случаях возникает вопрос: нужно ли начислять на эти суммы страховые взносы?

Чтобы ответить на этот вопрос, мы выбрали наиболее распространенные ситуации, связанные с оплатой проезда, после чего изучили свежие разъяснения контролирующих органов и судебную практику по этому вопросу.

Лица, работающие в организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплату один раз в два года за счет средств работодателя стоимости проезда и провоза багажа в пределах территории Российской Федерации к месту использования отпуска и обратно.

Право на компенсацию указанных расходов возникает у работника одновременно с правом на получение ежегодного оплачиваемого отпуска за первый год работы в данной организации.

Учет расходов на проезд, обучение и отдых работников

Многие компании, помимо заработной платы. гарантий и компенсаций, предусмотренных трудовым законодательством, по своей инициативе предоставляют своим работникам определенный набор компенсаций и льгот социального характера.

Работодатель в зависимости от желания и финансовых возможностей компании сам устанавливает конкретный набор таких выплат. Так, сотрудникам за счет собственных средств организации могут быть оплачены: обучение, проезд к месту работы и обратно, фитнес.

Закрепление компенсации за проезд в трудовом договоре

Дт 20 (23, 25, 26, 44) Кт 73 – отражена компенсация; Дт 73 Кт 50 (51) – компенсация выплачена.

https://www.youtube.com/watch?v=ytpressru

К налоговому учету при исчислении прибыли принимаются все компенсационные выплаты, за исключением сумм, превышающих нормы подп. 11 п. 1 ст. 264 НК РФ.

Пример

Дт 91.2 Кт 73 – 5 400 руб. (6 900 – 1 500) – компенсация, не принимаемая в налоговом учете.

Таким образом, сумма расходов в бухгалтерском учете превышает затраты в налоговом, и образуется постоянное налоговое обязательство, регулируемое нормами ПБУ 18/02.

Дт 99 Кт 68 – 1 080 руб. (5 400 × 20%) – начислен условный расход.

НДФЛ с компенсационных выплат работнику удерживать не нужно (письмо Минфина от 11.04.2013 № 04-03-06/11996).

Прежде всего нужно отметить, что затраты на проезд сотрудников могут быть двух видов:

- Те, которые прописаны во внутренних актах организации и закреплены в трудовом договоре. При таком подходе затраты на проезд включаются в заработную плату и являются ее частью. К таким расходам относятся затраты на поездки в общественном транспорте, в виде материальной помощи строго ограниченному кругу сотрудников

- Доставка работников до места работы может быть организована силами самого работодателя. Приведем простой пример. Рабочий цех находится в труднодоступном месте за городом, общественный транспорт туда не ходит, а ближайшая остановка находится очень далеко от места работы. В связи с этим работодателем был приобретен автобус и осуществляется доставка рабочих к месту работы. Если у работодателя своего транспорта нет, то можно заключить договор с компанией, которая будет осуществлять такую перевозку

В том случае, когда компенсация за проезд включается в состав зарплаты, она является полноценной частью дохода и сумма должна облагаться зарплатными налогами.

Если у работника складывается тяжелая ситуация и ему нужна помощь, то одной из форм поддержки такого сотрудника является компенсация оплаты проезда. В этом случае:

- работник обязан написать заявление с просьбой предоставить ему компенсацию за проезд

- объяснить причины, почему такая поддержка должна быть оказана. К заявлению прикладываются подтверждающие документы

- если работодатель согласен оказать помощь, то издается приказ и решается вопрос о сумме компенсации

До того, как подписать трудовой договор, работник с работодателем обсуждают все нюансы и условия работы.

Что касается расходов на проезд, то работник должен четко понимать, насколько ему выгоден такой «бонус». Поскольку затраты на проезд в этом случае являются частью заработка, то необходимо перечислить зарплатные налоги.

Единый налог

Для тех, кто применяет УСН, при уменьшении налогооблагаемой базы наибольшие трудности вызывает то, что перечень возможных расходов, на которые ее можно уменьшать, невелик, при этом расходы должны удовлетворять ряду критериев, приниматься к учету в соответствии с нормами гл. 25 НК РФ. При учете расходов нужно применять именно те нормы, предназначенные для плательщиков налога на прибыль, которые позволят уверенно сказать, что «упрощенец» вправе учесть их.

Расходы на проезд сотрудников к месту работы и обратно при применении УСН могут быть признаны расходами на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ). Исходя из требований п. 2 ст. 346.16 НК РФ такие расходы учитываются в соответствии со ст. 255 НК РФ, согласно которой к расходам на оплату труда можно отнести затраты, связанные с содержанием работников, предусмотренные законодательством, трудовыми договорами и (или) коллективными договорами. В ст. 255 НК РФ рассматриваемые расходы прямо не поименованы, но ее п. 25 позволяет учесть их в качестве других видов расходов, произведенных в пользу работника.

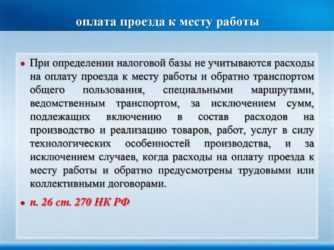

Возможность учета расходов на проезд сотрудников до места работы и обратно следует из п. 26 ст. 270 НК РФ, согласно которому отказано в учете расходов на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами. Анализ нормы говорит о том, что расходы на доставку сотрудников к месту работы и обратно на общественном, ведомственном транспорте, специальном маршруте можно учесть в соответствии с указанным пунктом, в случаях если:

- необходимость такого проезда вызвана технологическими особенностями производства. Это означает, что местонахождение организации удалено от места жительства работников и общественный транспорт туда не ходит либо ходит, но нерегулярно, и в нужный момент отсутствует, например, поздно вечером или в ночное время. Данные затраты для целей их учета должны быть прописаны в коллективном или трудовом договоре;

- расходы на оплату проезда предусмотрены трудовыми и (или) коллективным договорами. В этом случае они являются расходами на оплату труда. Необходимость отражения в трудовом и (или) коллективном договорах обязанности организации оплачивать проезд работников вытекает из требования абз. 1 ст. 255 НК РФ: расходы должны быть предусмотрены нормами законодательства РФ, трудовыми и (или) коллективным договорами. Необходимость несения организацией данных расходов законодательством не предусмотрена, а их указания только в коллективном договоре недостаточно, так как ст. 270 НК РФ в п. 21 установлено еще одно ограничение: не учитываются расходы в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов). Рассматриваемые расходы, признаваемые расходами на оплату труда, должны быть отражены в трудовом договоре. Поэтому для организации важным условием, соблюдение которого позволит их учесть, является их указание в трудовых договорах или ссылка в них на коллективный договор, в котором такие расходы прописаны более подробно. Эти затраты не связаны с технологическими особенностями производства, а предусмотрены трудовыми договорами.

Для «упрощенцев» в п. 2 ст. 346.16 НК РФ содержится общее требование к расходам: они должны удовлетворять критериям п. 1 ст. 252 НК РФ, то есть должны быть экономически оправданны, документально подтверждены. Обоснованием данных расходов будет служить то, что они связаны с предпринимательской деятельностью, так как обеспечивается доставка сотрудников именно до места работы и обратно. Документальным подтверждением могут служить договор, заключенный с транспортной организацией, акт выполненных работ, проездные билеты сотрудников, иные документы.

Как упростить оплату проезда сотрудникам

Удобнее и выгоднее покупать проездные билеты централизовано и раздавать их работникам.

Юрлица и ИП могут купить сотрудникам проездные через интернет по безналичному расчету через сервис «Тройка Бизнес» (ООО «ОРЦ», агент Мосгортранса). Комиссию за это не возьмут.

Надо собирать у сотрудников карточки «Тройка», чтобы воспользоваться сервисом?

Нет, достаточно знать номер карты.

Записать билеты на карту сразу после оплаты счета можно:

- через мобильное приложение «Тройка бизнес»,

- в терминалах Московского Кредитного Банка.

Если карт у сотрудников нет, их можно купить через сервис с доставкой. При заказе свыше 30000 рублей доставка карт бесплатная..