- Регистрация в качестве самозанятого

- Зачем быть самозанятым, чтобы сдавать жилье в аренду

- Когда и на каких территориях будет введен новый налог

- Статус самозанятого обещает много преимуществ

- Налоги при сдаче жилья

- Бизнес на аренде жилья

- Советы арендодателю

- Налог при сдаче в аренду

- Страховые взносы с оплаты аренды жилья работника

- Продажа квартиры без налога

- Могут ли самозанятые сдавать в аренду свою квартиру

- Преимущества сдачи квартиры в качестве самозанятого

- Сдача квартиры самозанятым: как оформить отношения правильно

- Договор аренды квартиры самозанятого (договор найма) — образец скачать

- Плюсы и минусы

- Как начать сдавать квартиру как самозанятый?

- Плюсы самозанятости

- Кто такие самозанятые

- Как оплачивается налог в случае сдачи в аренду недвижимости

- Автомобили

- Сколько придется заплатить?

Регистрация в качестве самозанятого

Многих беспокоит, могут ли они зарегистрироваться в качестве самозанятого, если трудоустроены. Однако запрета на это нет.

То есть вы можете зарегистрироваться в качестве самозанятого и указывать там конкретный вид дохода, который подходит в данном случае. Это не помешает вашему работодателю обычным способом отчислять налоги с зарплаты. И вы также сможете продолжать заниматься бизнесом в качестве индивидуального предпринимателя.

Зарегистрироваться как самозанятый очень просто. Для этого необходимо воспользоваться приложением «Мой налог». Скачать его можно через App Store или Google Play. Для авторизации достаточно использовать пароль от личного кабинета (его выдадут в вашем отделении ФНС РФ) и ИНН.

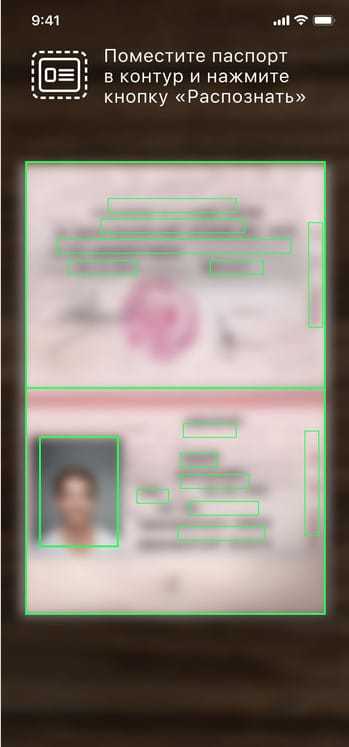

Есть и другой вариант: сделать селфи и сфотографировать паспорт. Регистрацию в качестве самозанятого сегодня предлагают Сбербанк и Альфа-банк.

Сам процесс регистрации очень простой: приложение находит ваши данные по ИНН. То есть многое уже автоматизировано.

Зачем быть самозанятым, чтобы сдавать жилье в аренду

Это выгодно, легально и практично. Как самозанятый, вы:

-

работаете легально, не боитесь налоговой и штрафов;

-

можете заключать договоры с юрлицами, например, с клининговой компанией;

-

не обязаны платить страховые взносы на пенсионное и медицинское страхование;

-

можете работать без кассового аппарата, при этом чеки нужно формировать прямо в приложении «Мой налог»;

-

не обязаны вести строгую отчетность перед налоговой: никаких деклараций и отчетов сдавать не надо;

-

можете подать в суд на жильцов, если они, например, сломали технику, не заплатили за аренду или не выполнили другие условия договора.

Когда и на каких территориях будет введен новый налог

Кроме перечисленных регионов и Москвы относительно недавно стало известно о том, что стать одним из участников уникального эксперимента изъявил желание Кузбасс. Пока что на его территории ввода налога не будет. Власть объясняет свою позицию просто: города выбирались с учетом множества критериев и Кузбасс под них совершенно не подходит. По этой причине на сегодняшний день город продолжит платить все по действующему законодательству.

Для ранее выбранных участников пилотного проекта система будет действовать с начала нового года по конец 2028 года, то есть срок действия новой системы налогообложения – десять лет. Скрыть дом от государства уже не удастся — слишком велик риск того, что информацию о том, что вы решили сдавать недвижимость — расскажет органам власти сосед. Сегодня депутаты придумывают все больше различных идей и мотиваций для побуждения граждан к таким действиям, что логично. На территории большинства европейских стран это вполне стандартная ситуация. В таком случае лозунг некоторых граждан: «Сдавайся и плати честно» выглядит вполне логично.

Статус самозанятого обещает много преимуществ

- Не нужно никаких деклараций. В приложении «Мой налог» арендодатель фиксирует все доходы, и налоговая сама присылает ему расчет -какую сумму налога надо оплатить до 25 числа следующего месяца.

- Для самозанятых предусмотрен однократный налоговый вычет в размере 10000 рублей, которая позволит снизить налог «на первое время», соответственно до 3% (если сдаете физическим лицам) и до 4% (если сдаете юридическим лицам).

Как это будет работать: например, вы сдаете квартиру в найм физическому лицу за 50000 рублей, и должны были бы платить 2000 рублей в месяц (4%). А будете платить 1500 рублей в месяц (3%), и таким образом будете каждый месяц использовать льготу на 500 рублей. И так, пока льгота не кончится, т.е. 20 месяцев. Если аренда прервется, и потом вы опять будете получать доход – остаток льготы можно будет использовать.

- В законе прямо указана возможность использовать статус самозанятого для получения доходов от аренды государственными гражданскими и муниципальными служащими.

- Статус самозанятого не исключает возможности вступать в трудовые отношения с работодателями. Вы можете продолжать работать как по основному месту работы, так и по совместительству – при этом ваш работодатель будет за вас платить 13% НДФЛ как налоговый агент.

Налоги при сдаче жилья

Конечно, при сдаче квартиры в аренду главным плюсом самозанятого является налоговая ставка, применяемая к доходам. Если гражданин работает с физлицами, то ставка составит скромные 4%. Юрлица на рынке аренды жилых квартир встречаются существенно реже физлиц, но если собственник квадратных метров будет работать с ними, то ставка будет несколько выше, а именно 6%.

Налоговый режим, применяемый самозанятыми, сегодня является одним из самых выгодных. Например, ИП при применении упрощенной системы налогообложения платит с полученных доходов 6%. Также им нужно регулярно вносить за себя взносы на фиксированную сумму, даже если доходов совсем не было. Например, в 2020 году на пенсионное и медицинское страхование индивидуальным предпринимателям нужно отдать около 40 тыс. рублей. Если ИП получил доход на уровне более 300 тыс. рублей, то с суммы превышения нужно отдать в виде взносов еще 1%.

Если собственник жилья решит сдавать жилье без применения какого-либо налогового режима, то ему придется отдать с полученного дохода НДФЛ в размере 13%.

Бизнес на аренде жилья

Заработок на аренде жилья – это выгодный бизнес, который может приносить неплохую прибыль. В этой нише можно зарабатывать следующим образом:

- Можно сдать свое жилье.

- Можно снимать помещения в субаренду и зарабатывать на разнице в цене съема и сдачи (некоторые предприимчивые люди заключают договор аренды по одной цене, а сами сдают по более высокой цене, получая прибыль).

- Переоборудовать квартиры на первых этажах под офисы и помещения, сдавать их в аренду бизнесменам (цена аренды выше, чем на квартиры).

Кто-то просто сдает свое жилье, получая дополнительный доход, а кто-то целенаправленно занимается таким бизнесом, инвестируя в недвижимость и окупая ее путем сдачи в наем.

Советы арендодателю

По причине того, что закон, касающийся самозанятых граждан, будет действовать на протяжении 10 лет с возможным продолжением срока, нужно начинать уже сейчас заботиться о регистрации своего нелегального бизнеса. Это предупредит возможные проблемы с законом.

Обладателям квадратных метров рекомендуется следующее:

- Если вы еще не обзавелись индивидуальным предпринимательством, но есть желание зарегистрировать свое дело, нужно подумать о самозанятости. Свое ИП достаточно проблемно. А закрытие бизнеса обернется чередой походов за бумагами в органы. Пока что только 4 города позволяют заниматься реализацией недвижимости и другими делами.

- Если вы уже открыли ИП, нужно оценить свои объемы деятельности, ограничения и наличие другого дохода. Но не обязательно закрывать индивидуальное предпринимательство, так как можно оставаться ИП и при действующей самозанятости. Но тогда нужно подумать и о возможных убытках.

- После того, как арендодатель получит статус самозанятого, может не потребоваться переподписание договорных документов. Но дополнительные соглашения, где уточняется порядок оплаты с внесением денег на услуги ЖКХ, потребуется. Если дом или квартира сдается компании, которая требует оплаты НДФЛ – условия договора изменятся.

- Также нужно уточнить точную сумму оплаты коммунальных платежей, кто их будет оплачивать согласно информации по договору. От этого будет зависеть итоговый налог.

Самозанятые граждане освободились от НДФЛ, а самозанятые предприниматели — от НДС. Это значит, что после формирования пенсии, период ведения своего легального бизнеса на НПД не учитывается. Допускается совмещение основного заработка и передачи жилья в найм в статусе самозанятого.

Например, можно работать кредитным специалистом, передавая подоходный налог, и заключать договор аренды своего жилья с налогообложение в размере 4%. Заработок который самозанятым получается на официальной работе, не попадет под закон о самозанятости. Отдельно действует Трудовой кодекс и Закон о самозанятости.

Могут быть внесены добровольно взносы в ПФ для формирования пенсии.

Налог при сдаче в аренду

Раньше с доходов от сдачи в аренду нужно было отдавать стандартные 13% (НДФЛ). Но с 2019 года можно зарегистрироваться в качестве самозанятого и выплачивать налог на профессиональный доход (НПД).

ЕСЛИ ВЫ СДАЕТЕ В АРЕНДУ ЖИЛПЛОЩАДЬ ФИЗИЧЕСКОМУ ЛИЦУ, ТО ЗАПЛАТИТЬ В БЮДЖЕТ НАДО БУДЕТ ЛИШЬ 4% ОТ ДОХОДА, А ЕСЛИ ОРГАНИЗАЦИИ ИЛИ ПРЕДПРИНИМАТЕЛЮ — 6%.

Воспользоваться новым налогом пока могут только жители четырех регионов – Москвы, Подмосковья, Калужской области и Татарстана. Именно в них проводится эксперимент по установлению нового спецрежима «Налог на профессиональный доход». Однако на днях стало известно, что Минфин планирует с 2020 года ввести профессиональный налог и в остальных регионах страны.

Самозанятые — граждане, которые получают доход от своей деятельности, но не имеют работодателя и не привлекают наемных работников.

Если вы станете самозанятым, то можете быть уверены: в течение 10 лет пока проводится эксперимент государство не изменит ставки в 4 и 6% (п. 3 ст. 1 Закона от 27.11.2018 № 422-ФЗ). Это значит, что, зарегистрировавшись в специальном мобильном приложении как самозанятый, до 31 декабря 2028 года за сдачу в аренду жилья вы будете платить указанную сумму.

Страховые взносы с оплаты аренды жилья работника

Чиновники считают, что суммы ежемесячного возмещения расходов по найму жилого помещения в полной мере соответствуют всем элементам объекта обложения страховыми взносами, а значит, облагаются ими (письмо ФСС России от 17.11.2011 № 14-03-11/08-13985).

Но ведь сам по себе факт наличия трудовых отношений между работодателем и работниками, в том числе на основании трудового договора, не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда. Оплата аренды жилья для работника относится к выплатам социального характера и не является стимулирующей выплатой. Она также не зависит от квалификации работников, сложности, качества, количества, условий выполнения самой работы. Поэтому здесь нельзя говорить о скрытой форме оплаты труда и начислять взносы нет оснований.

К тому же в Законе о страховых взносах () четко сказано, что не подлежат обложению страховыми взносами законодательно установленные компенсационные выплаты, связанные с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность. А обязанность по предоставлению гарантий и компенсаций сотрудникам при переезде на работу в другую местность как раз предусмотрена в .

Этих аргументов компаниям предостаточно, чтобы убедить судей в своей правоте. Арбитражная практика по данному вопросу складывается в пользу организаций (определения ВС РФ от 25.03.2015 № 309-КГ15-602, ВАС РФ от 26.12.2013 № ВАС-15887/13; пост. ФАС УО от 26.03.2014 № Ф09-969/14, ФАС СКО от 11.09.2013 № Ф08-2157/13, ФАС ПО от 22.08.2013 № Ф06-7346/13).

Альбина Островская, ведущий налоговый консультант консалтинговой группы «Такс Оптима»

Продажа квартиры без налога

Но все эти риски можно избежать, если продать квартиру после минимального положенного срока ее владения. Налоговое законодательство в некоторых случаях освобождает продавца жилья от уплаты НДФЛ. В частности, если он владел квартирой больше трех или пяти лет.

Минимальный срок владения жильем, при продаже которого не нужно платить НДФЛ (п. 17.1 ст. 217, п. 3 и 4 ст. 217.1 НК РФ)

3 года

– приняли в подарок от супруга, родителя, ребенка, бабушки, дедушки, внука, брата, сестры (с одним или двумя общими родителями)

– досталась по наследству

– получили по договору пожизненного содержания с иждивением (рента)

– приватизировали

– купили до 01.01.2016 (п. 3 ст. 4 Закона от 29.11.2014 № 382-ФЗ)

5 лет

Как посчитать срок? С момента, когда вы зарегистрировали права собственности на недвижимость. Посмотреть дату можно в свидетельстве о государственной регистрации права собственности на жилье (выдавали до середины 2016 года) либо в выписке из ЕГРН.

Могут ли самозанятые сдавать в аренду свою квартиру

С нынешнего года в РФ введен специальный налоговый режим для лиц, ведущих трудовую деятельность на условиях самозанятости. Это относится к людям, которые работают на себя и не нанимают сотрудников. Сюда же включены граждане, сдающие жилплощадь и получающие от этого доход.

Важно! Спецрежим не распространяется на посредников и аренду коммерческих, нежилых помещений.

Пока особый налог для самозанятых, сдающих жилье, введен лишь в Москве и области, в Татарстане и Калужском регионе. Воспользоваться новыми возможностями могут только те россияне, которые сдают внаем жилую недвижимость на этих территориях, даже если сам арендодатель зарегистрирован в другом регионе и состоит там на налоговом учете. При оказании услуг, включая аренду, частным лицам размер налога составляет 4%, юрлицам – 6%.

Пользоваться льготным режимом разрешается только российским гражданам. Для иностранцев он недоступен, но исключение сделано для людей с гражданством Беларуси, Киргизии, Армении, Казахстана.

Преимущества сдачи квартиры в качестве самозанятого

Речь на данный момент идёт о всё ещё довольно новом налоговом режиме, который у большинства вызывает подозрение

Тем не менее обратить внимание на такой вариант однозначно стоит хотя бы из-за его удобства

У сдачи квартиры в качестве самозанятого хватает преимуществ:

лёгкость регистрации. Вам не понадобится ни во что вникать, долго вбивать информацию. Также не нужно никуда ходить, особенно если у вас есть все данные от кабинета налогоплательщика. То есть зарегистрироваться и отчитываться о доходах можно дистанционно, вне зависимости от того, где вы находитесь;

экономия. При получении дохода от сдачи квартиры физическому лицу ставка будет минимальной – всего 4%. Это меньше, чем у ИП на УСН при 6%

Причём обратите внимание на то, что у индивидуального предпринимателя меньшая из доступных ему ставок идёт с оборота. А у самозанятого – исключительно с дохода;

полное отсутствие какой-либо отчётности

Вам не нужно будет подавать декларацию, заполнять какие-то документы, следить за бухгалтерией. Режим самозанятых рассчитан на максимально широкий круг лиц, которые не могут позволить себе нанять специалиста и далеко не всегда сами обладают соответствующими знаниями. Поэтому государство пошло навстречу таким лицам и предельно всё упростило;

простота уплаты налога. По факту, вам достаточно указывать один раз в месяц получаемый доход и всё. Причём расчёты проводятся автоматически;

ставки не будут меняться в течение 10 лет. Это закреплено в законодательстве. Следовательно, повышения налогов можно не опасаться;

отсутствие обязательных страховых выплат. У ИП они есть, даже тогда, когда у него отсутствует доход. Самозанятый отчисляет налоги исключительно с дохода. Если прибыли нет, он ничего никуда не переводит;

сочетаемость с другими налоговыми режимами и видами деятельности. Многие владельцы квартир не просто сдают имущество, они также работают или занимаются бизнесом. Уплата налога в качестве самозанятого не мешает это делать.

Одним словом, это доступный и простой вариант, интуитивно понятный. Чтобы перейти на такой режим, не нужны специальные знания. И бюрократия вам тоже не угрожает.

Сдача квартиры самозанятым: как оформить отношения правильно

Оформление отношений осуществляется по стандартному алгоритму: арендодатель (наймодатель) и жильцы составляют и подписывают договор. Утвержденной формы документа нет, то есть вы вполне можете оформить его произвольно с учетом требований и желаний сторон.

Рекомендуем прочитать правила составления договора аренды (найма) со всеми особенностями и нюансами. Там же можете скачать бланк.

Если в сдаваемом жилье имеются и другие владельцы, потребуется их письменное одобрение сделки. Подтвердить согласие они должны, поставив подпись на договоре или оформив нотариальную доверенность тому, кто действует от их лица.

Если вы уже сдаете квартиру, переоформлять договор не надо. Просто зарегистрируйтесь в качестве самозанятого и продолжайте деятельность по старому договору.

Договор аренды квартиры самозанятого (договор найма) — образец скачать

Преимущественно самозанятые сдают квартиру физическим лицам. В этом случае оформляется договор найма.

Обязательно учитывайте, что при заключении договора на срок от 1 года, его потребуется оформить в Росреестре. Поэтому рекомендуем указывать меньший срок, а по его истечении перезаключать договор.

Предлагаем вам скачать готовый образец договора найма.

СКАЧАТЬ БЛАНК

Плюсы и минусы

К преимуществам оформления аренды посредством самозанятости отнесем:

- выход из тени;

- юридическую защиту;

- сниженную ставку по сравнению с оплатой налога на доходы физлиц;

- возможность использовать статус в дальнейшем.

Среди минусов назовем только невозможность использования статуса в отношении нежилой недвижимости.

Как начать сдавать квартиру как самозанятый?

Стоит отметить, что данные способ доступен только жителям Москвы, Московской области, Калужский области и Республики Татарстан.

| Android | Apple | Персональный компьютер |

|---|---|---|

|

|

|

Регистрация через сайт ФНС России очень проста в том случае, если ранее вы заводили личный кабинет в этом ведомстве. Если нет, то придётся либо посетить любое отделение ФНС, где вам выдадут логин и пароль, либо, если вы имеете ЭЦП, пройти процедуру онлайн регистрации:

Третьим способом создания ЛК на сайте ФНС является авторизация через портал Госуслуг. Логично, что в этом случае вы должны иметь подтверждённую учётную запись на данном портале.

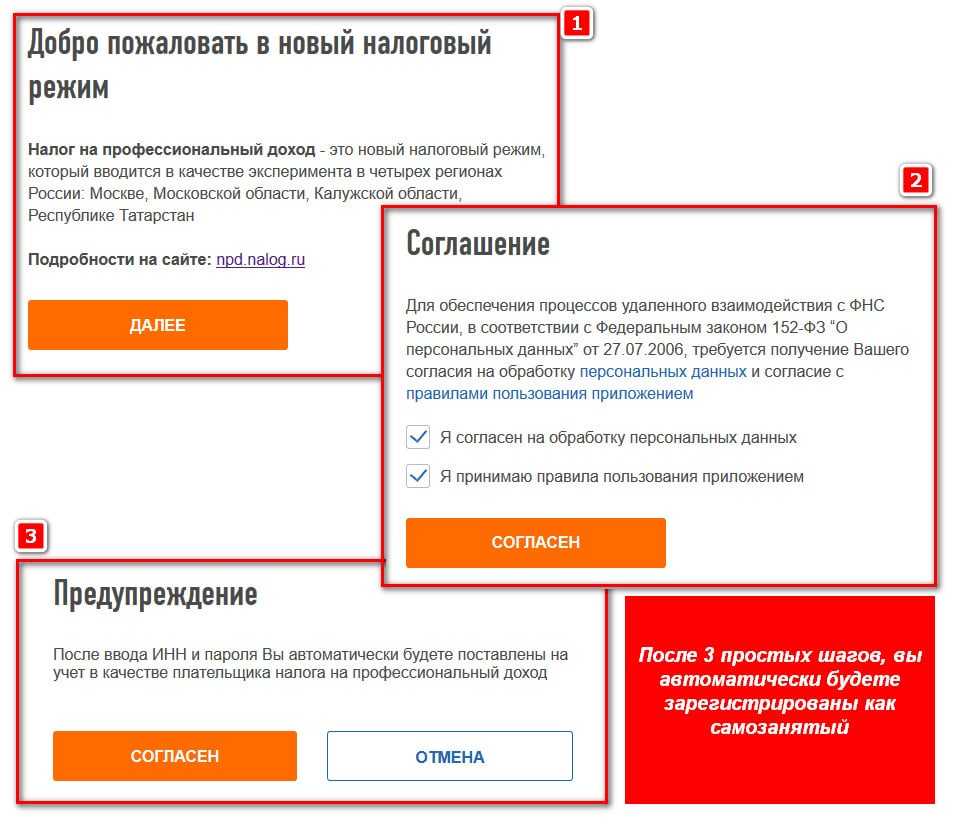

После создания личного кабинета, зайдя в раздел для самозанятых сайта ФНС, и пройдя простых 4 шага, вы автоматически будете зарегистрированы:

Будьте внимательны! После того как вы введёте свой ИНН и пароль, вы сразу становитесь на учёт как самозанятый.

Пользователям Android и iOS пройти процедуру регистрации также не составит труда. После скачивания вам будет необходимо пройти простую процедуру регистрации. Для этого будет достаточно сфотографировать свой паспорт, своё лицо и указать мобильный номер телефона:

После этого, вы автоматически становитесь самозанятым гражданином.

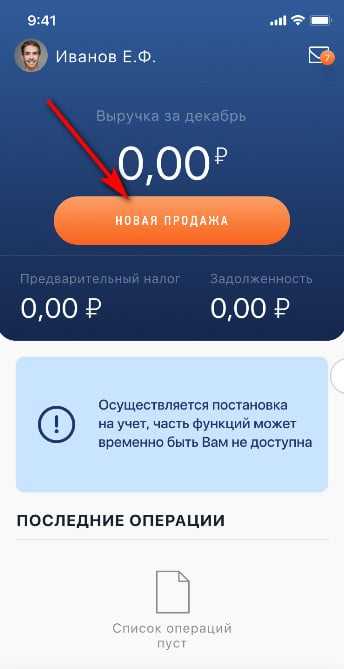

Далее, при каждому получении денег от вашего квартиросъёмщика, вы создаёте так называемый чек. Для этого нажимаете в приложении кнопку «Новая продажа», и далее указываете:

что ваш клиент — физическое лицо (если сдаёте квартиру человеку а не компании);

номер телефона вашего квартира съёмщика, или его email;

полученную от вашего квартиросъёмщика сумму (при том не важно, получили вы её «наличкой» или вам перевели её на карту);

и обязательно указываете, за что вы получили деньги, в нашем случае — «Сдача собственной квартиры в аренду»;

Это всё, ничего более делать не нужно. На указанную сумму будет начислен налог. Это происходит автоматически.

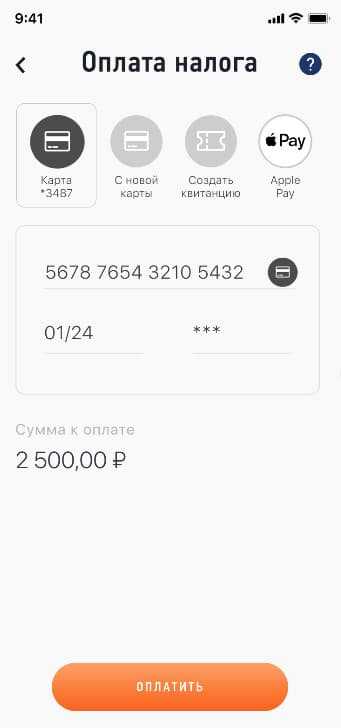

Далее вам останется лишь оплатить налог до 25 числа следующего месяца. Электронное уведомление в приложении вам придёт автоматически. Оплатить налог можно с помощью банковской карты.

Внимание, если не уплатить налог вовремя, то он перейдёт в раздел «Задолженность»

Давайте на примере разберём, как именно и когда уплачивать налог за сдачу квартиры самозанятого.

Допустим, вы сдаёте квартиру студенту Александру. Александр 5 числа каждого месяца платит вам по 20 000 рублей за предыдущий месяц. В феврале так и случилось. 5 февраля Александр перевёл вам на карту 20 000 рублей за январь. До 28 февраля вы создаёте в приложении новый чек (т. е. жмёте — «Новая продажа»), где указываете все требуемые данные. Далее вы получаете уведомление о том, что необходимо уплатить 800 рублей налога. До 25 марта вы платите эту сумму любым удобным вам способом. Параллельно, при получении 5 марта очередного платежа от Александра, создаёте новый чек.

На этом всё. Заплатили налоги и живём спокойно!

Плюсы самозанятости

Налоговый режим для самозанятых задумывался для того, чтобы вывести из тени миллионы граждан, которые работают на себя, оказывая небольшие услуги другим гражданам, либо создавая товары на продажу. Это могут быть копирайтеры, дизайнеры, фотографы, репетиторы, сантехники, домашние умельцы, кондитеры и т.д.

Специально для них создали особый режим, который подразумевает скромную ставку налога, а также максимально упрощенный процесс регистрации. Вся процедура проходит в онлайн-режиме. Гражданам нужно скачать специальное приложение, а затем загрузить сканы своего паспорта и селфи. Это так же просто, как получить микрозаймы на карту или займы на Киви в микрофинансовых организациях. Не выходя из дома, клиент решает все свои финансовые проблемы.

Кто такие самозанятые

Самозанятыми могут стать физические лица, которые:

- получают доход от самостоятельного ведения деятельности или использования имущества;

- работают одни, без найма сотрудников;

- получают не более 2,4 млн рублей в год.

Подробнее о самозанятых —

У самозанятых самая низкая ставка налога: 4% при работе с физлицами и 6% — с юрлицами. Если годовой доход с момента регистрации в качестве самозанятого превысит 2,4 миллиона рублей, то право использовать такой статус аннулируется. Придется платить налоги, предусмотренные другими системами налогообложения.

Самозанятым можно сдавать в аренду только жилую недвижимость: квартиры, гостевые дома, номера. Нежилую недвижимость сдавать запрещено: землю, апартаменты, торговый павильон, офис, склад или гараж.

Как автоматизировать бизнес посуточной аренды квартир за пять месяцев

Как оплачивается налог в случае сдачи в аренду недвижимости

Новый сбор не касается дохода, который получают самозанятые от продажи домов и квартир, их передачи в доверительное управление. Однако он распространяется на самозанятых в случае, если они решили снять/сдать в аренду квартиру.

Физические лица никак не могут использовать предложенную по закону пониженную ставку, в случае, если доход за год был выше 2 400 000 рублей. Соответственно, платить НПД, если за один календарный год на сдаче недвижимости вы заработали 2,4 млн рублей – запрещается.

От уплаты/неуплаты НПД не зависит право граждан на получение имущественного вычета в случае продажи недвижимости. Освобождение от уплаты сбора наступает как и во всех других случаях, лишь после минимального срока владения имуществом. Поэтому обмануть государство в этой сфере не получится и дополнительно заработать на этом тоже. Придется или платить в случае срочной продажи недвижимости, или ждать, пока не пройдет указанный законодателем срок. Выбор в данном вопросе остается за гражданином.

Автомобили

Самозанятый имеет возможность сдавать автомобиль в аренду, это само по себе не нарушает закон

Аренда автомобиля у самозанятого может привлечь пристальное внимание ФНС, если этот самозанятый – руководитель фирмы-арендатора

Понятно, что выплата 6% с доходов намного выгоднее, чем необходимость платить НДФЛ и страховые взносы. На первый взгляд такая замена законодательству не противоречит. В то же время налоговики считают данную ситуацию искусственной, направленной исключительно на снижение налогооблагаемой базы.

Рассмотрим, как этот спор решается в законодательстве. Самозанятому нельзя оказывать услуги своему работодателю, говорят чиновники. При этом сдачу в аренду авто они считают именно услугой (Письмо ФНС № СД-4-3/10980@ от 03/08/2021). Фирма может попытаться доказать на основании ст. 2 ГК РФ, что «выполнение работ» и «оказание услуг» — разные категории и работа автомобиля услугой не является, на нее не распространяется данный запрет. Есть положительные судебные решения на этот счет (пост. Президиума ВАС № 3089/03 от 22/07/2003), речь, как видим, идет о суде высшей инстанции. К тому же ФНС расценивает отношения учредителя (особенно единственного и выполняющего функции директора) и фирмы как трудовые отношения, при наличии которых тоже нельзя заключать договор, фирма-арендатор является работодателем.

Можно попытаться доказать их отсутствие, если трудовой договор не заключался, но налоговики, как правило, утверждают, что трудовые отношения установлены фактически, иным способом кроме трудового договора. Вместе с тем ст. 16 ТК РФ называет основанием только трудовой договор.

Подозрения контролирующих органов усиливаются, если у директора фирмы, передающего в аренду свой автомобиль, нет других клиентов. Из этого, по мнению ФНС, следует намерение ухода от «лишних» налогов. Доначисление НДФЛ и взносов будет следующим шагом. Если у директора другие клиенты имеются, такой шаг будет более оправданным.

ФНС дополнительно обращает внимание на вопрос, можно ли было использовать этот же автомобиль на благо фирмы другим путем, например в качестве вклада в УК, рассмотреть возможность его покупки, уплаты компенсации за использование личного имущества. Аргументы фирмы могут быть разными, в зависимости от характера ее работы

К примеру, приобрести авто не всегда есть возможность по финансовым соображениям, увеличивать УК и выплачивать компенсацию по закону тоже не всегда возможно (УК не полностью оплачен, директор не принят на работу по трудовому договору).

Сколько придется заплатить?

Чтобы определиться с самым выгодным вариантом, стоит рассчитать ориентировочные суммы налогов при разной арендной плате и разных вариантах регистрации.

Для начала нужно определить, что именно должны платить собственники при разных формах организации. Будем учитывать, что арендатор – физическое лицо (для НПД), а «бизнес» расположен в одном из 4 регионов, где действует этот режим:

- уплата налога на доходы физических лиц: нужно заплатить 13% от суммы доходов. При этом доходы можно снизить на сумму налоговых вычетов (их несколько видов);

- уплата налога на профессиональный доход: необходимо уплатить 4% от суммы дохода. Сумму дохода можно уменьшить на стандартный вычет в размере 1%;

- уплата единого налога для ИП на УСН по базе «Доходы»: оплачивается налог по ставке 6% от дохода и страховые взносы (минимум 36 238 рублей). При этом налог уменьшается на сумму страховых взносов. То есть, минимальная сумма платежа – всего 36 238 рублей;

- уплата единого налога для ИП на УСН по базе «Доходы минус расходы»: уплачивается налог по ставке 15% на разницу между доходами, расходами и страховыми взносами, а также сами страховые взносы.

Кроме прочего, если доход за год выше, чем 300 000 рублей, от превышающей суммы платится дополнительный страховой взнос в размере 1%.

В большинстве случаев, очевидно, что НПД будет наиболее выгодным вариантом. Однако он не имеет одного из преимуществ регистрации ИП на УСН – плательщику не начисляется страховой стаж в это время.

Поэтому в качестве одного из вариантов выберем уплату налога на профессиональный доход плюс взнос на обязательное пенсионное страхование (минимальная сумма – 29 354 рубля).

Давайте на примере разберём, какой план уплаты налога наиболее выгоден владецу недвижимости. Для этого будем брать стоимость месячной аренды квартиры от 15 000 руб. и выше, вплоть до 100 000 руб. Основные расчеты приведены в таблице:

| Арендная плата, рублей | Налог при уплате НДФЛ без регистрации ИП, рублей | Сумма платежей для ИП на УСН, рублей | Платежи при уплате НПД, рублей | |||

|---|---|---|---|---|---|---|

| в месяц | за год | «Доходы» | «Доходы минус расходы» | без страховых взносов | со страховыми взносами | |

| 15 000 | 180 000 | 23 400 | 36 238 | 57 802 | 7 200 | 36 554 |

| 18 000 | 216 000 | 28 080 | 36 238 | 63 202 | 8 640 | 37 994 |

| 20 000 | 240 000 | 31 200 | 36 238 | 66 802 | 9 600 | 38 954 |

| 25 000 | 300 000 | 39 000 | 36 238 | 75 802 | 12 000 | 41 354 |

| 30 000 | 360 000 | 46 800 | 36 838 | 85 312 | 14 400 | 43 754 |

| 35 000 | 420 000 | 54 600 | 37 438 | 94 822 | 16 800 | 46 154 |

| 40 000 | 480 000 | 62 400 | 38 038 | 104 332 | 19 200 | 48 554 |

| 50 000 | 600 000 | 78 000 | 39 238 | 123 352 | 24 000 | 53 354 |

| 60 000 | 720 000 | 93 600 | 47 400 | 142 372 | 28 800 | 58 154 |

| 70 000 | 840 000 | 109 200 | 55 800 | 161 392 | 33 600 | 62 954 |

| 80 000 | 960 000 | 124 800 | 64 200 | 180 412 | 38 400 | 67 754 |

| 90 000 | 1 080 000 | 140 400 | 72 600 | 199 432 | 43 200 | 72 554 |

| 100 000 | 1 200 000 | 156 000 | 81 000 | 218 452 | 48 000 | 77 354 |

Таким образом, сумма налога на профессиональный доход – «налога на самозанятых» без уплаты страховых взносов при каждом варианте ежемесячного дохода будет наименьшей. Это показывает очевидную выгоду при использовании данного налогового режима.

Однако, если для собственника квартиры более важно, чтобы начислялся страховой стаж, то стоит обратить внимание на вариант ИП на УСН с налоговой базой «Доходы» – при доходах до 1 миллиона рублей в год это будет выгоднее. Варианты с уплатой НДФЛ по ставке 13% или с выбором УСН «Доходы минус расходы» менее выгодны при любом раскладе

Варианты с уплатой НДФЛ по ставке 13% или с выбором УСН «Доходы минус расходы» менее выгодны при любом раскладе.

Естественно, что НПД подходит только для жителей Москвы, Московской и Калужской областей и Татарстана. Возможно, в обозримом будущем список регионов будет расширен, но пока жители остального 81 региона могут использовать УСН.