- Реквизиты платежного поручения

- Отчетность обособленного подразделения

- Открытие обособленного подразделения в 2020 году: пошаговая инструкция

- Авансовые платежи

- Бухгалтерская отчетность

- Что такое система налогообложения и какие есть системы

- Представление деклараций в ИФНС

- ОП на отдельном балансе или нет

- Налоговый агент по НДФЛ

- Нюансы уплаты налогов и взносов

- Налог на прибыль

- Какие налоги и куда платит обособленное подразделение

- НДФЛ

- Страховые взносы в ПФР, ФСС и отчетность в фонды

- НДС

- Налог на прибыль

- Налог на имущество

- Транспортный налог

- УСН

- Подразделения за границей

- НДС

- Налог на прибыль организаций

Реквизиты платежного поручения

- ИНН организации (ОП собственного ИНН не имеет);

- КПП обособленного подразделения;

- плательщик — наименование головной организации или ее ОП — в зависимости от того, кто перечисляет налог;

- получатель — реквизиты ИФНС, куда платится налог;

- ОКТМО муниципального образования, где находится подразделение.

При централизованной уплате НДФЛ перечислять налог можно одним платежным поручением с указанием ОКТМО выбранного ответственного лица, обозначенного в уведомлении (п. 3 письма ФНС от 15.11.2019 № БС-4-11/23247).

О том, какие КБК необходимо указывать в платежных документах по НДФЛ, читайте в статье «Какие КБК по НДФЛ за сотрудников?».

Отчетность обособленного подразделения

Обобщенная отчетность бухгалтерского типа формируется и передается головной структурой компании по месту ее размещения и регистрации с учетом сведений, относящихся к каждому из удаленных подразделений.

Если утвержденные головным обществом стандарты бухучета признаны обязательными для использования в работе обособленных отделений, то последние обязаны при разработке собственной учетной политики учитывать критерии бухгалтерского учета ведущей структуры.

При отсутствии федерального стандарта по какому-либо способу учета организация может самостоятельно его разработать (изменения ПБУ 1/2008, 06.08.2017).

К сведению! При самостоятельной реализации продукта подразделениями правила присвоения номеров выставляемым ими счетам-фактурам устанавливаются самими филиалами. При этом в строке 1 документа должен указываться порядковый номер с кодом обособленного отделения, разделенные знаком «/». Порядок нумерации следует ввести приказом по компании, добавив изменения в учетную политику.

Подразделения осуществляют учет переданных и принятых счетов-фактур, приобретений и продаж в виде разделов единых в целом по компании журналов учета, покупок и реализации. Указанные разделы (за каждый отчетный период) передаются удаленными структурами в ведущее подразделение.

Присутствующий в территориально удаленной структуре компании кассовый аппарат подлежит регистрации в местном отделении налоговой службы.

Открытие обособленного подразделения в 2020 году: пошаговая инструкция

Поскольку все ОП не обладают статусом юрлица (это их общая черта), то не могут самостоятельно совершать сделки с контрагентами, а действуют от имени общества. Подразделения не являются участниками правоотношений (налоговых, гражданских) и не несут правовой ответственности за свои действия. По всем обязательствам за подразделения отвечает юрлицо (Постановление ФАС за № КА-А40/1708-09 от 15. 04. 2009).

Между филиалом и представительством существуют принципиальные различия, которые целиком обусловлены компетенцией, поставленными задачами, которое будет выполнять то или иное ОП, наличием отдельной бухгалтерии, расчетного счета и имущества. Возьмите на заметку: если взять в штат отдельного сотрудника для бухучета в представительстве не получается, можно вывести эту функцию на аутсорс и платить только за реально оказанные услуги, сэкономив на штатной зарплате. В учредительные документы вносятся новые сведения, которые регистрируются в ФНС.

Для открытия иного ОП изменения в устав общества не вносятся, назначение руководителя структурной единицы относится к компетенции гендиректора, который выдает последнему доверенность. Бухгалтерия этого подразделения ведется объединенно с общей бухгалтерией юрлица. Регистрация проходит в той же ФНС, где числится юрлицо.

Поскольку подразделения не обладают юрисдикцией юрлица, то регистрация в налоговых органах происходит согласно данным по ООО в реестре ЕГРЮЛ по адресу нахождения ОП. Если адрес совпадает с муниципальным районом нахождения юрлица, то зарегистрировать можно в той же налоговой инспекции, что и у головного предприятия. Очень удобно привлечь к регистрации специалистов на аутсорсе — например, сотрудников сервиса Главбух Ассистент.

Им можно поручить всю бумажную и рутинную работу, в том числе подготовку документов по регистрации и оформлению ОП.

Авансовые платежи

Определив сумму авансовых платежей в целом по организации, рассчитайте, в каком размере их нужно перечислить в региональные бюджеты по местонахождению головного отделения и обособленного подразделения.

Для этого сумму авансового платежа в целом по организации распределите между головным отделением организации (без обособленных подразделений) и обособленными подразделениями исходя из доли (долей) налоговой базы, отраженной в строке 040 приложения 5 к листу 02 декларации по налогу на прибыль.

Рассчитывать авансовые платежи по налогу на прибыль организации, имеющие обособленные подразделения, должны на общих основаниях – в соответствии с порядком, установленным пунктом 2 статьи 286 НК.

Этот порядок применяется и в тех случаях, если для отдельных категорий организаций региональными властями установлены пониженные ставки налога на прибыль в части, зачисляемой в региональный бюджет (п. 1 ст. 284 НК).

Бухгалтерская отчетность

В законодательных нормативах разъясняется, какие отчеты сдает обособленное подразделение без отдельного баланса в 2022 году: если ОП не ведет бухучет в отдельности, то состав и формы отчетности определяется головным учреждением. Это оперативная финансовая информация о показателях деятельности, имущественных активах и других объектах учета.

В любом случае бухотчетность по ОП не предоставляется контролерам. Эти сведения используются для подготовки консолидированной отчетности по всей организации и для управленческих нужд.

Для бюджетников нет отдельных правил ведения бухучета по ОП. Для них действуют общие нормативы: в бюджетном учреждении обособленные подразделения сами не сдают баланс распорядителю или главному распорядителю бюджетных средств. Обобщенную отчетность по всем подразделениям представляет головная организация.

Что такое система налогообложения и какие есть системы

Система налогообложения (или режим налогообложения) — это правила начисления обязательных платежей, которые государство взимает с бизнеса.

Системы налогообложения состоят из таких элементов:

- Налогоплательщик — тот, кто платит налог за свой счёт: юридическое или физическое лицо, включая ИП.

- Объект налогообложения — имущество, факт хозяйственной жизни (например, продажа имущества), доход.

- Налоговая база — сумма, с которой платят налог. Например, прибыль или кадастровая стоимость недвижимости.

- Налоговая ставка — процент от налоговой базы, который нужно уплатить.

- Налоговый период — период, в конце которого определяется налоговая база и исчисляется сумма налога. Эту сумму нужно задекларировать и перечислить в бюджет. Налоговым периодом может быть месяц, квартал или год.

- Отчётный период — период, в который формируется часть налоговой базы и наступает обязанность платить авансовый платеж, а также — по некоторым налогам — подавать налоговый расчёт.

- Порядок исчисления налога — по какому принципу рассчитывают налог.

- Сроки уплаты — период, в который нужно уплатить налог.

- Налоговые льготы — любая законная возможность не платить налог (взносы) или уменьшить их размер. Например, пониженные налоговые ставки, вычеты, освобождение от уплаты налога или конкретных операций и прочие преимущества для налогоплательщиков. Этот элемент есть не во всех системах налогообложения.

В сентябре 2022 года в России действует шесть систем налогообложения:

- общая система налогообложения — ОСНО;

- упрощённая система налогообложения — УСН;

- единый сельскохозяйственный налог — ЕСХН;

- патентная система налогообложения — ПСН;

- налог на профессиональный доход — НПД;

- автоматическая система налогообложения — АУСН.

Компании могут работать только на четырёх режимах: ОСНО, УСН, ЕСХН и АУСН. ИП могут работать на всех шести. Физические лица без оформления ИП могут применять только НПД.

Примечания

НПД — экспериментальный налоговый режим. Действует на территории России до 31 декабря 2028 года.

АУСН — экспериментальный налоговый режим. Действует с 1 июля 2022 года в Москве, Московской и Калужской областях, Республике Татарстан. Эксперимент продлится до 31 декабря 2027 года. Если всё пройдёт успешно, система заработает по всей стране.

Представление деклараций в ИФНС

Декларации по налогу на прибыль представляются (п. 1, п. 5 ст. 289 НК РФ):

- по месту нахождения организации;

- по месту нахождения ОП.

Если налог уплачивается централизованно, т.е. по месту нахождения ответственного ОП или только ГП, то декларации по месту нахождения ОП, входящих в состав группы, не представляются, доля налоговой базы определяется в целом по группе.

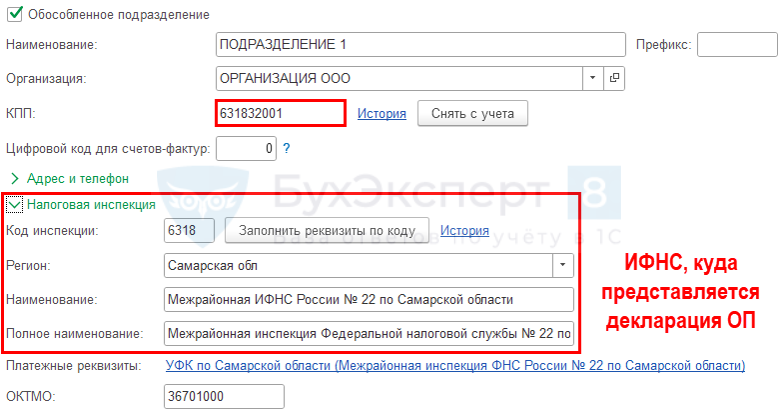

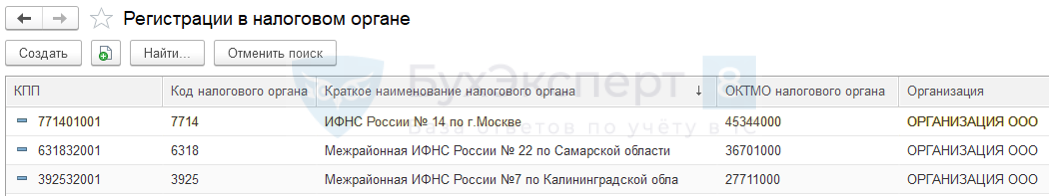

Для автоматического распределения налога на прибыль в 1С КОРП имеет значение только факт регистрации ОП в налоговом органе.

Справочник регистрации в налоговом органе

Главное – Организации – Регистрация в налоговых органах

ОП на отдельном балансе или нет

Обособленное подразделение (ОП) не является юридическим лицом – это лишь часть организации с определенными функциями. Для их осуществления оно может быть наделено имуществом, которое принадлежит компании. Собственных активов ОП не имеет, а все свои операции ведет от имени головной организации.

При создании обособленного подразделения компания должна утвердить положение о нем, в котором среди прочего прописываются нюансы документооборота. Один из вопросов – выделяется ли ОП на отдельный баланс или нет.

Выделение подразделения на отдельный баланс означает, что оно должно рассчитывать некоторые показатели своей деятельности, формировать отчеты и передавать их в головную организацию для управленческих целей. Внутренняя отчетность (баланс) обособленного подразделения в данном случае не является бухгалтерской отчетностью и не подается в ИФНС. Однако ОП на отдельном балансе обязаны вести бухучет.

Подразделение без выделенного баланса бухгалтерский учет не ведет – он организуется в компании централизовано. ОП в ходе своей деятельности оформляет первичные документы и передает их головной офис. На их основании там учитываются хозяйственные операции подразделения и включаются в общие показатели.

Вне зависимости от того, выделено ОП на отдельный баланс или нет, бухгалтерская отчетность подается головной организацией. Она содержит показатели деятельности всех его обособленных подразделений. Таким образом, сдавать отчетность бухгалтерскую, то есть баланс, ОП самостоятельно не должно.

Налоговый агент по НДФЛ

В большинстве случаев НДФЛ должны удержать и заплатить в бюджет налоговые агенты (источники выплаты дохода). Но иногда получатель дохода платит налог самостоятельно (в таких случаях организация не будет налоговым агентом) (п. 1 и 2 ст. 226 НК РФ).

Организация не обязана удерживать НДФЛ в случаях:

- если выплачивает доход предпринимателю или другому человеку, занимающемуся частной практикой (например, нотариусу, адвокату) (ст. 227 НК РФ);

- если выплачивает доход, налог с которого получатели платят самостоятельно (п. 1 ст. 228 НК РФ).

В остальных случаях организация (обособленное подразделение иностранной организации) признается налоговым агентом и обязана удержать налог с получателя дохода (п. 1 и 2 ст. 226, ст. 226.1 НК РФ). При этом обособленные подразделения иностранных организаций должны исполнять обязанности налоговых агентов независимо от того, имеют они статус постоянных представительств или нет, есть баланс и банковские счета или нет (письма Минфина России от 6 августа 2013 г. № 03-04-06/31538 и от 18 ноября 2009 г. № 03-04-06-01/299).

С 2015 года обязанности налогового агента организации должны исполнять и в отношении своих сотрудников-иностранцев, у которых на ведение трудовой деятельности в России. При выплате доходов таким сотрудникам организации должны удерживать НДФЛ с зачетом фиксированных сумм налога, уплаченных иностранцами при приобретении патентов (п. 2 ст. 226, ст. 227.1 НК РФ).

За неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога налоговые агенты несут ответственность по статье 123 Налогового кодекса РФ. В некоторых случаях сотрудников организации могут привлечь к административной (ст. 15.11 КоАП РФ) и уголовной ответственности (ст. 199.1 УК РФ).

По доходам, в отношении которых организация признается налоговым агентом, она не вправе возлагать на получателей доходов обязанность самостоятельно рассчитывать и платить НДФЛ. Такая возможность налоговым законодательством не предусмотрена (п. 5 ст. 3 НК РФ). Даже если подобное положение будет зафиксировано в трудовом (гражданско-правовом) договоре или дополнительном соглашении к нему, оно будет считаться ничтожным. Ответственность за своевременное и полное перечисление налога в бюджет в этом случае все равно возлагается на налогового агента. Аналогичные разъяснения содержатся в письмах Минфина России от 25 апреля 2011 г. № 03-04-05/3-292, от 15 июня 2010 г. № 03-04-06/3-148.

Нюансы уплаты налогов и взносов

Основные нюансы, на которые стоит обратить внимание, относятся к:

- налогу на прибыль;

- акцизам;

- транспортному налогу;

- НФДЛ;

- страховым взносам.

Остальные налоги, например УСН или ЕНВД, нужно платить по местонахождению головной фирмы или объектов обложения.

Уплата налога на прибыль должна производиться отдельно в каждом регионе России. Это связано с тем, из общей ставки налога в 20% часть – 3% – направляются в федеральный бюджет, а 17% идет в местные бюджеты. То есть, авансовые платежи по налогу на прибыль по ставке 3% уплачиваются по месту нахождения головной фирмы (но из расчета общей прибыли по всем обособленным подразделениям), а 17% уплачиваются подразделениям самостоятельно в местный бюджет.

Отчетность по налогу на прибыль составляется по отдельности в головной фирме (с учетом показателей всех филиалов) и по каждому подразделению.

Если на территории одного субъекта РФ располагаются головное предприятие и обособленные подразделения (или же несколько подразделений), то декларацию по налогу на прибыль и уплату данного налога можно по данным филиалом можно объединить.

По обособленному подразделению, которое расположено на территории иностранного государства платит налоги и сдает отчетность головное предприятие.

Уплата акцизов и подача отчетности по ним производится обособленными подразделениями если:

- филиал фактически осуществляет деятельность по производству подакцизных товаров;

- подразделение проводит подакцизные операции;

- ОП приходует денатурированный этиловый спирт;

- филиал проводит операции с использованием винограда (право собственности принадлежит обособленному подразделению).

Если на территории одного региона находится несколько обособленных подразделений, то отчетность и уплату акцизов можно объединить.

Уплата транспортного налога и сдача отчетности за периоды до 2019 года включительно осуществляется по месту регистрации транспортного средства. Исключение составляют:

- Водный транспорт (кроме маломерных судов). Уплата налога производится в ИФНС в зависимости от территории закрепления (порт приписки).

- Воздушный транспорт. Уплата транспортного налога производится головным предприятием.

С 2021 года, то есть с отчетности за 2020 год, отменяется предоставлять отчетность по транспортному налогу не нужно.

В отношении НДФЛ действует только одно правило: если в трудовом или гражданско-правовом договорах в качестве одной стороны выступает обособленное подразделение, то уплачивает налог и сдает отчетность именно оно. Если с работниками заключены договоры от имени головного предприятия, то ОП не отчитывается по таким сотрудникам и не уплачивает по ним налог (вне зависимости от того, где они фактически выполняют свои обязанности).

Страховые взносы обособленное подразделение платит при выполнении одновременно двух условий:

- у него есть собственный расчетный счет;

- выплату заработной платы производит само подразделение.

Если хотя бы одно условие не соблюдено, то уплата страховых взносов производится за счет головной фирмы. Аналогичные требования предъявляются и к сдаче отчетности по страховым взносам.

Налог на прибыль

- Часть налога на прибыль, направляемая в федеральный бюджет, полностью перечисляется по местонахождению головного отделения организации (п.1 ст.288 НК РФ).

- Часть налога на прибыль, направляемую в региональный бюджет, необходимо распределить между головным отделением организации и ее обособленными подразделениями (п.2 ст.288 НК РФ). Распределять налог нужно независимо от того, есть ли у обособленных подразделений доходы (расходы), которые учитываются при расчете налога на прибыль, или нет (письмо Минфина России от 10.10.2011г. №03-03-06/1/640).

- В общей декларации (Приложения к листу 02 Декларации), которая составляется и сдается по местонахождению организации (головного отделения) суммарно учитываются доходы и расходы головного отделения и всех филиалов (в том числе зарубежных).

Какие налоги и куда платит обособленное подразделение

НДФЛ

Налог на доходы физических лиц, исчисленных с заработной платы сотрудников, должен уплачиваться в бюджет того региона и на реквизиты той налоговой, в которой стоит на учете ОП.

Если в случае ошибки НДФЛ за ОП был перечислен в бюджет головной компании, данное обстоятельство не является ошибкой.

Отчетность Реестр по НДФЛ сдается также в налоговую инспекцию по месту обособленного подразделения.

Страховые взносы в ПФР, ФСС и отчетность в фонды

Для того, чтобы ОП платило страховые взносы в территориальные фонды по месту учета обособленного подразделения и сдавало в эти подразделения отчетность, необходимо одновременное выполнение следующих условий:

наличие отдельного баланса ОП;

наличие отдельного расчетного счета ОП;

самостоятельное начисление заработной платы обособленным подразделением.

Если обособленное подразделение самостоятельно уплачивает в территориальное отделение ОП страховые взносы, то отчетность в ПФР и ФСС подается по месту учета обособленного подразделения.

НДС

Налог на добавленную стоимость (НДС) вне зависимости от кого выставлена счет-фактура (головная компания или обособленное подразделение) платится головной компанией.

Декларация по НДС подается в ИФНС головной компании.

Налог на прибыль

Авансовые платежи и налог на прибыль уплачиваются следующим образом:

в федеральный бюджет: по месту нахождения головной организации;

в региональный бюджет: по месту нахождения головной организации и каждого обособленного подразделения.

Декларацию по налогу на прибыль подает головная организация с учетом данных по ОП.

На основании Приказа ФНС России от 22 марта 2012 г. №ММВ-7-3/174@ декларация по прибыли заполняется следующим образом:

Приложение N 5 к Листу 02 заполняется налогоплательщиком по организации без обособленных подразделений и по каждому обособленному подразделению.

Количество Приложений 5 к Листу 02 зависит от количества обособленных подразделений.

Налог на имущество

Если обособленное подразделение имеет свой баланс, то платить налог на имущество необходимо в бюджет того региона, где зарегистрировано обособленное подразделение.

Если обособленное подразделение не имеет отдельный баланс, то платить налог на имущество необходимо в бюджет того региона, где зарегистрирована головная организация.

Если обособленное подразделение имеет свой баланс, то Декларация по налогу на имущество подается в территориальную налоговую инспекцию обособленного подразделения.

Если обособленное подразделение не выделено на отдельный баланс, то Декларация по налогу на имущество подается в территориальную налоговую инспекцию головной компании.

Транспортный налог

Декларацию по транспортному налогу, как и налог необходимо сдавать и платить по месту нахождения транспортных средств, если организация не является крупнейшим налогоплательщиком.

УСН

Уплата налога по УСН осуществляется по месту учета головной организации. Книги доходов и расходов формируются совместно с головной и обособленной организацией.

Декларация по УСН подается в территориальную налоговую инспекцию головной организации.

Подразделения за границей

Организации, которые имеют обособленные подразделения за границей, всю сумму налога на прибыль должны перечислять по местонахождению головных отделений (п.4 ст.311 НК РФ).

При распределении доли прибыли, приходящейся на каждое обособленное подразделение компании (если в ее составе есть филиалы или представительства за границей), нужно учитывать среднесписочную численность всех работников компании (расходы на оплату труда) и остаточную стоимость всего имущества. Показатели заграничных филиалов нужно прибавить к значениям по головному отделению (Письмо Минфина РФ от 17.04.2008г. № 03-03-05/39).

При наличии суммы налога на прибыль, выплаченной за пределами РФ и засчитываемой в уплату налога на прибыль в бюджет субъекта РФ в соответствии со ст. 311 НК РФ, заполняется строка 090 Приложения N 5 к листу 02 декларации по налогу на прибыль.

Доходы, полученные российской организацией за границей, могут облагаться налогами в государствах – источниках выплат. Это означает, что государство – источник выплат имеет право обложить этот доход по ставкам, предусмотренным либо соглашением об избежании двойного налогообложения, либо национальным налоговым законодательством (письмо Минфина РФ от 23.07.2002г. № 04-06-05/1/17).

Суммы налогов, уплаченных (удержанных) в иностранном государстве, можно засчитывать при уплате налога на прибыль в России, если это предусмотрено соответствующим Соглашением). Зачесть сумму налога можно как в текущем налоговом периоде (т. е. когда доходы, полученные за рубежом, были задекларированы в России), так и в течение следующих трех лет (письмо Минфина РФ от 02.10.2014г. № 03-08-05/49453).

Чтобы воспользоваться зачетом, российская организация – плательщик налога на прибыль должна представить в налоговую инспекцию по своему местонахождению:

- документы, подтверждающие уплату налога за границей (п.3 ст.311 НК);

- декларацию о доходах, полученных от источников за пределами России.

НДС

- Уплачивается в федеральный бюджет по месту нахождения головной организации. Декларация по НДС сдается в налоговую инспекцию по месту учета организации (п.5 ст.174 НК РФ). Вся сумма налога поступает в доход федерального бюджета, поэтому сдавать декларации по местонахождению обособленных подразделений не нужно (п.5 ст.174 НК РФ).

- Если филиал находится за рубежом и реализует продукцию фирмы на территории иностранного государства, а не на территории России, то такие операции не являются объектом обложения НДС. Следовательно, суммы «входного» налога, относящегося к деятельности филиала, к вычету не принимаются. Они включаются в стоимость приобретенных товаров (работ, услуг).

- Выручка иностранного филиала учитывается при расчете 5% барьера для ведения раздельного учета по НДС

- При наличии раздельного учета выручка филиала (в том числе иностранного) учитывается при расчете долей облагаемых и необлагаемых операций. Входящий НДС по товарам (работам, услугам), приобретаемым для иностранного филиала к вычету не принимается, а учитывается в стоимости таких товаров (работ, услуг).

- Выручка иностранного филиала показывается в Разделе 7 Декларации по НДС.

Налог на прибыль организаций

Особенности исчисления и уплаты налога на прибыль организаций налогоплательщиком, имеющим обособленные подразделения, определены ст. 288 НК РФ.

Налогоплательщики — российские организации, в состав которых входят обособленные подразделения, производят исчисление и уплату:

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в федеральный бюджет, — по месту нахождения головной организации без распределения этих сумм по обособленным подразделениям (п. 1 ст. 288 НК РФ);

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в бюджет субъекта РФ, — по месту нахождения головной организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли каждого обособленного подразделения (головной организации) (п. 2 ст. 288 НК РФ).

Доля прибыли, приходящейся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

Перечислять налог на прибыль по месту нахождения обособленных подразделений нужно независимо от того, есть ли у них доходы и расходы, формирующие налоговую базу (письмо Минфина России от 10.10.2011 N 03-03-06/1/640).

Декларация по налогу на прибыль представляется в налоговые органы по месту нахождения организации и каждого обособленного подразделения (первый абзац п. 1 ст. 289 НК РФ) в том числе и в ситуации, когда суммы налога на прибыль к уплате нет (письмо Минфина России от 22.01.2013 N 03-03-06/1/20).

В то же время если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то распределение прибыли по каждому из этих подразделений может не производиться. Сумма налога, подлежащая уплате в бюджет этого субъекта РФ, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории одного субъекта РФ. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта РФ, уведомив о принятом решении налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения своих обособленных подразделений, до 31 декабря года, предшествующего налоговому периоду. Уведомления (смотрите письмо ФНС от 30.12.2008 N ШС-6-3/986) представляются в налоговый орган в случае, если налогоплательщик изменил порядок уплаты налога, изменилось количество подразделений на территории субъекта РФ или произошли другие изменения, влияющие на порядок уплаты налога. При этом подразделением, «ответственным» за уплату налога, может быть и сама головная организация.

Как неоднократно указывали представители финансового ведомства и налоговой службы, если организация и все ее ОП находятся на территории одного субъекта РФ, то налогоплательщик вправе уплачивать налог на прибыль в бюджет этого субъекта РФ за все свои ОП через головную организацию. То есть подразделением, «ответственным» за уплату налога, может быть и головная организация (письма Минфина России от 09.07.2012 N 03-03-06/1/333, от 25.01.2010 N 03-03-06/1/22, от 12.03.2009 N 03-03-06/1/130, ФНС России от 19.12.2012 N ЕД-4-3/21580@, от 11.04.2011 N КЕ-4-3/5651@, от 26.01.2011 N КЕ-4-3/935, УФНС России по г. Москве от 17.08.2012 N 16-15/076180@, от 07.08.2012 N 16-15/071669@, от 20.06.2012 N 16-15/053947@, от 23.12.2009 N 16-15/136064).

В случае, когда налог перечисляется только через головную организацию или ответственное обособленное подразделение, декларацию по налогу на прибыль по месту нахождения обособленных подразделений, через которые налог не уплачивается, подавать не требуется (смотрите письма Минфина России от 18.02.2016 N 03-03-06/1/9188, от 25.11.2011 N 03-03-06/1/781, от 25.01.2010 N 03-03-06/1/22, от 02.12.2005 N 03-03-04/2/127, ФНС России от 11.04.2011 N КЕ-4-3/5651@).

Поскольку в рассматриваемой ситуации организация и её ОП находятся в одном субъекте РФ, то уплата налога на прибыль (авансовых платежей) правомерно может производиться только по месту нахождения головной организации без распределения на ОП. Если организация решит, что налог на прибыль будет уплачиваться головной организацией за созданное ОП, то, как уже было замечено выше, об этом надо уведомить налоговый орган.