- Ответственность за неуплату налогов

- Какие налоги физических лиц можно узнать через интернет?

- Общий срок взыскания налоговой недоимки с юридических лиц

- Последствия налоговых долгов

- Как формируется налоговая задолженность?

- Штрафы и пеня за неуплату налогов

- Можно ли получить рассрочку по уплате налоговой задолженности?

- Как узнать налоги через сайт государственных услуг

- Как проверить задолженность по налогам по фамилии?

- Как проверить задолженность по фамилии на официальном сайте ФНС?

- Как узнать задолженность по налогам через Госуслуги?

- Как оплатить налоги?

- В личном кабинете

- Оплатить налог через Госуслуги

- Оплата налога за третьих лиц

- Где узнать задолженность, бесплатна ли услуга

- Адвокат по налоговой амнистии в Екатеринбурге

- Регистрация на портале происходит в три этапа:

- Что будет, если не платить долги в ФНС?

- Как узнать долги по налогам

- Ответственность за неуплату

- Альтернативные способы проверки задолженностей

- Проверка налогов через Госуслуги

- Узнать свою задолженность по налогам через сайт налоговой

- Как проверить налоговую задолженность физических лиц через ФССП и суды?

Ответственность за неуплату налогов

Если человек не уплатил налоги своевременно, то ему могут выписать штраф. Обычно его размер составит 20-25% от суммы долга, но иногда он может достигать 40-50%. Дополнительно за каждый день просрочки придется заплатить пени.

При длительной просрочке с налогоплательщика долг могут взыскать через приставов. Это может обернуться дополнительными расходами на оплату исполнительского сбора, запретом на выезд за границу, арестами счетов или даже изъятием имущества.

Если сумма долга большая и есть явные признаки уклонения от уплаты налогов, то по этому факту могут возбудить уголовное дело.

Проверка задолженности по налогам – несложная процедура, которая позволяет убедиться в отсутствии долгов перед бюджетом или заметить их максимально быстро и погасить без слишком серьезных последствий. Каждый налогоплательщик должен хотя бы иногда осуществлять контроль за начислениями и долгами по налоговыми платежам.

Какие налоги физических лиц можно узнать через интернет?

Основными объектами налогообложения являются: средства передвижения (автомобили, лодки, яхты), земельные участки в частной собственности и бессрочном пользовании, недвижимость (квартиры, дачи, гаражи).

-

Транспортный налог. Наибольшую долю бюджетных поступлений составляет налог на машины: у населения автомобилей много, размер отчислений зависит от мощности двигателя. Владельцы дорогих марок (от 3-х до 15 млн. руб.) обязаны платить налог на роскошь. Узнать налог на свой автомобиль можно с помощью онлайн калькулятора:

Калькулятор транспортного налога предоставлен сайтом calcus.ru

- Налог на землю начисляют и взимают налоговые службы там, где расположены земельные участки. Если владелец земли имеет дачный участок в Крыму, а сам живет в Москве, то налоговое уведомление он получит из Крымского региона, в бюджет которого и пойдут отчисления по налогу.

Сумму земельного налога можно увидеть в налоговом уведомлении, обратившись в налоговую инспекцию по месту, где находится собственность.

Для того чтобы узнать размер земельного налога онлайн, необходимо иметь вход в личный кабинет на сайте ФНС или подтвержденную учетную запись Госуслуг. Вся информация будет отражена в личном кабинете. - Налог на имущество (квартиры, дачи, гаражи). Его также можно посмотреть на сайте ФНС или на сайте Госуслуг (см. выше скриншоты).

Чем грозит неуплата налогов:

- пени – увеличение суммы налога за каждый день просрочки;

- штраф – денежное наказание в размере 20-40% суммы;

- арест имущества – принудительное погашение налога судебными приставами;

- запрет на выезд за границу – при сумме задолженности до 30 тыс. руб.

- арест и принудительные работы – при задолженности в особо крупных размерах.

Возможна отсрочка при уплате налогов. Она применяется для лиц, попавших под действие обстоятельств «непреодолимой силы».

Поэтому имеет смысл время от времени поинтересоваться, как много вы задолжали государству.

Общий срок взыскания налоговой недоимки с юридических лиц

Если налоговый орган выявил недоимку по налогам, он должен уведомить об этом налогоплательщика должника не позднее, чем за три месяца с момента выявления недоимки. В случае если недоимка была выявлена по результатам проведенной налоговой проверки, требование об уплате налоговой недоимки должно быть отправлено налогоплательщику должнику не позднее чем через десять дней с момента выявления недоимки. Налоговым кодексом РФ предусмотрен минимальный срок для взыскания задолженностей по налогам, сборам, пеням, штрафным санкциям после фактического получения налогоплательщиком требования от налогового органа. Равен он восьми рабочим дням, но может составлять и больше. При этом максимальный срок законом вообще на сегодня не установлен. Налогоплательщик обязан в установленный в требовании срок исполнить обязанность по уплате недоимки (п. 6 ст. 6.1, абз. 4 п. 4 ст. 69 Налогового кодекса РФ).

Помимо указанного, требование об уплате недоимки по налогам и начисленным штрафным санкциям должно содержать следующие обязательные требования:

- размер недоимки;

- сроки погашения недоимки;

- сумму пеней, начисленных на сумму недоимки;

- меры по взысканию недоимки.

В ходе налоговой проверки при выявлении недоимки по налогам, налогоплательщику должно быть направлено требование об уплате выявленной недоимки в течение двадцати рабочих дней с даты вступления в силу решения налогового органа по результатам проведенной налоговой проверки. Если же недоимка была выявлена вне рамок мероприятий налогового контроля, срок для направления требования зависит от общей суммы задолженности (в том числе задолженность по пеням и штрафам):

- при задолженности в 500 рублей и более – требование направляется в течение трех месяцев со дня выявления недоимки;

- менее указанной суммы – в течение одного года со дня выявления недоимки.

Принудительное взыскание недоимки налоговики начинают только в случаях, когда налогоплательщик отказывается добровольно ее оплатить. Принудительное взыскание налоговой недоимки происходит путем взыскания недостающих сумм по налогам с расчетных счетов налогоплательщиков юридических лиц, в том числе принудительно взыскиваются и электронные деньги. Причем процесс принудительного взыскания (списания) задолженности по налогам происходит без обращения налоговиков в судебные инстанции.

Также принудительное взыскание задолженности по налогам осуществляется за счет реализации имущества юридического лица

Следует обратить внимание на то, что общий срок исковой давности, установленный законодательством РФ для гражданских правоотношений, к налоговым правоотношениям никакого отношения не имеет (см. п.3 ст.2 Гражданского кодекса РФ)

Самостоятельной нормы, аналогичной нормы об общих сроках исковой давности предусмотренных Гражданским кодексом РФ, в Налоговом кодексе нет. Однако при этом общий срок исковой давности для взыскания налоговой недоимки составляет три года. Как уже было отмечено выше, налоговые обязательства в нашей стране действительно бессрочны. Налоговым кодексом РФ предусмотрены сроки, пропустив которые задолженность может быть признана безнадежной. Имущественные налоги, такие как, налог на транспорт, недвижимость и т.п., могут быть начислены налоговым органом только за последние три года, по общим правилам исковой давности.

Последствия налоговых долгов

Если за учреждением числится долг перед государством, то помимо неустоек, пеней и штрафов, налоговики вправе инициировать некоторые мероприятия. Так, государственные чиновники предусмотрели следующие действия, направленные на оплату задолженности по налогам:

- Списание денежных средств организации с ее расчетного счета на основании решения Федеральной налоговой службы (ФНС) (ст. 46 НК РФ).

- Арест и блокировка действующих расчетных счетов проштрафившегося налогоплательщика (ст. 76 НК РФ).

- Арест имущественных активов организации, за которой числятся непогашенные обязательства (ст. 77 НК РФ).

- Реализация имущественных активов с целью закрытия долга перед бюджетом (ст. 47-48 НК РФ).

- Привлечение к ответственности через суд, исполнение решения суда через судебных приставов (ст. 45 НК РФ).

Следовательно, проверка налоговой задолженности — это важный этап в деятельности организации. Напомним, что незнание о задолженности перед бюджетом по налогам не освобождает от ответственности и уплаты.

ВАЖНО!

Отсутствие уведомления (квитанции, решения налогового органа о взыскании и прочие документы) не считается уважительной причиной не оплачивать. Учреждение будет наказано в общем порядке.

Как формируется налоговая задолженность?

Налоговая задолженность формируется после того, как налогоплательщик не произвёл уплату в срок, установленный законом. Если мы говорим про имущественный, земельный или транспортный сбор, то она формируется после 1 декабря текущего года.

После этого фискальный орган начинает процедуру взыскания, которая состоит из нескольких этапов:

- Формирования документа о наличии недоимки и отправка её налогоплательщику. Законом установлен срок в три месяца для отправки таких писем.

- Налогоплательщику даётся 8 рабочих дней с момента получения письма для оплаты задолженности.

- Если лицо, получившее данное уведомление, игнорирует требования ФНС, то фискальный орган направляет исковое заявление в суд. Таким образом, недоимки, пени и штрафы могут быть взысканы за счёт личного имущества и денег, хранящихся на счетах и картах, налогоплательщика.

Штрафы и пеня за неуплату налогов

Физические лица уплачивают штрафы и пени за неуплату налогов том случае, если не оплатили сборы и начисления в срок или скрыли часть выручки. При этом сам штраф взимается в виде процента с суммы, которую недополучила Налоговая инспекция, то есть указанная в уведомлении:

- неумышленная неуплата налогоплательщиком взносов, сборов и начислений, а также при неполной оплате — 20%;

- умышленное уклонение — 40%.

Можно ли получить рассрочку по уплате налоговой задолженности?

Рассрочка предполагает дробление задолженности на небольшие равные части и ежемесячная уплата их.

Отсрочка или рассрочка по уплате задолженности предоставляется при наличии у налогоплательщика одно из признаков:

- Имущество повреждено в следствии стихийного бедствия или по обстоятельствам непреодолимой силы.

- Признаки банкротства.

- Имущественное положение не позволяет произвести оплату в полном объёме.

Для оформления отсрочки или рассрочки в ФНС потребуется предоставить следующий пакет документов:

- Заявление, в котором обязательно указать полностью фамилию, имя и отчество, номер ИНН, адрес регистрации и проживания и сумму налога.

- Выписки по своим банковским счетам за последние полгода.

- Сведения о движимом и недвижимом имуществе, по которому Вы хотите получить отсрочку или рассрочку.

- Документ, подтверждающий наступление обстоятельства непреодолимой силы.

Если Вы уже воспользовались каким-либо способом для того, чтобы узнать задолженность по налогам, то мы просим рассказать о его плюсах и минусах. Ваше мнение позволит нам и другим пользователям оценить возможности сервиса и выбрать наиболее удобный для себя вариант.

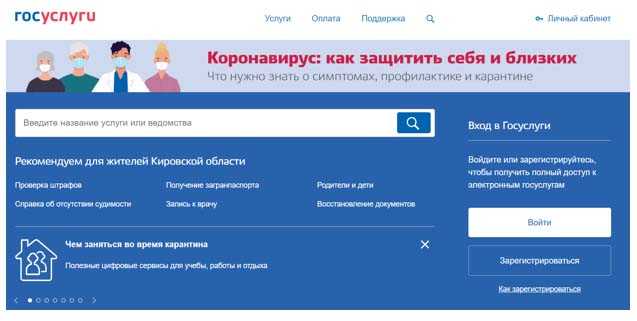

Как узнать налоги через сайт государственных услуг

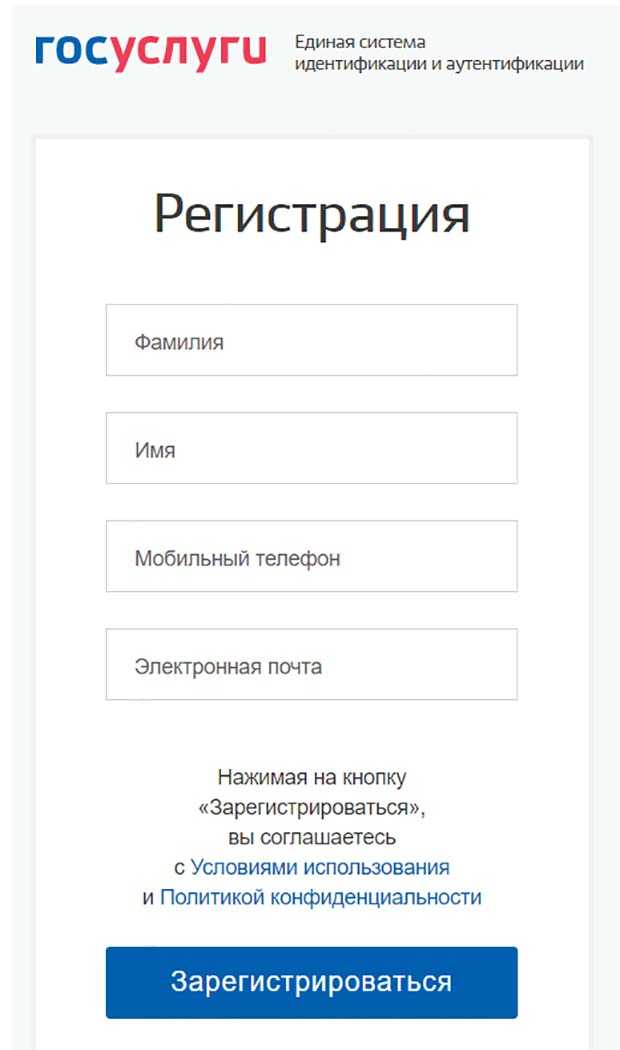

Налоги начисляются налоговой службой. Их можно узнать онлайн на сайте государственных услуг с помощью идентификационного номера налогоплательщика. ИНН есть у каждого человека, который официально работает. Перед этим необходимо зарегистрироваться на сайте госуслуг. Вы нажимаете кнопку «зарегистрироваться», у вас откроется окно, куда необходимо ввести ФИО, номер телефона и почту.

После этого на номер телефона, который был указан, придет сообщение с кодом подтверждения о регистрации. Затем, вы заполняете свой профиль, обязательно вписываете номер СНИЛС) и данные документа, который удостоверяет личность. После этого проходит проверка в миграционной службе и пенсионном фонде. На почту, которую вы указали в начале регистрации, придет результат этой проверки.

Для получения полного доступа ко всем госуслугам необходимо подтвердить свою личность. Это можно сделать несколькими способами, а именно:

На проверку данных может уйти несколько дней. Далее, у вас появится доступ в личный кабинет и возможность использовать сайт от своего имени. Чтобы проверить налоги на сайте, необходимо зайти во вкладку с налоговой задолженностью и ввести ИНН в отдельную графу для ввода и электронную почту при необходимости. На сайте будут отображены налоги, которые человек не оплатил, и штрафы, если они есть. Их также можно оплатить сразу. В другом окне появится вкладка, в которой можно заплатить с помощью карты или через электронный кошелек.

Как проверить задолженность по налогам по фамилии?

Наиболее простой вариант – обратиться в территориальный орган налоговой службы. Достаточно узнать адрес, явиться с паспортом и поинтересоваться у инспектора наличием долгов перед бюджетом. Способ потребует времени, а в некоторых случаях и малоприятного разговора с представителями фискального органа.

Чтобы избежать прямого контакта, ускорить процедуру проверки, проверить налоговую задолженность можно дистанционно. Для этого используется:

Как проверить задолженность по фамилии на официальном сайте ФНС?

Кроме этого процедура регистрации выполняется:

- В территориальном органе ФНС, который выдает логин и пароль на основании предъявленного паспорта и ИНН;

- Через квалифицированную электронную подпись, полученную в аккредитованном Минкомсвязи центре;

- Через учетную запись Госуслуг (ЕСИА).

Все эти данные нужны для регистрации. После нее нужно авторизоваться для захода в личный кабинет. В нем отображается вся официальная задолженность на момент просмотра, включая всю налоговую историю за прошедшие 3 года.

На сайте можно сразу же и оплатить задолженность.

Как узнать задолженность по налогам через Госуслуги?

Через портал госуслуг можно узнать задолженность по ИНН. Информация доступна зарегистрированным пользователям. Процедура не сложная, при себе нужно иметь паспорт (или паспортные данные), СНИЛС, телефон или доступ к электронной почте.

Алгоритм действий:

Упрощенная процедура регистрации завершена. Она позволяет пользоваться ограниченным количеством сервисов. Рекомендуется сразу заводить стандартную учетную запись.

При пользовании порталом система сама сообщит, что запись упрощенная, предложит ввести дополнительные данные, заполнить профиль. Нужно указать паспортные данные и СНИЛС. В течение нескольких минут проводится проверка по базам Пенсионного Фонда, МВД и ФНС. В редких случаях процедура займет около суток. После этого пользователь может удаленно без посещений налоговой службы уточнять информацию о штрафах, получать другие сведения.

Узнать долги по налогам можно, воспользовавшись услугой «Налоговая задолженность» — https://www.gosuslugi.ru/10002/1.

Раздел «Оплата» на Госуслугах.

Описанными сведениями можно получить информацию про невыполненные обязательства, связанные с уплатой:

- НДФЛ;

- транспортного налога;

- имущественного и земельного налога.

Пользователь сможет узнать не только размер просроченного, но и текущего платежа, насчитанной неустойки и назначенного штрафа.

Как оплатить налоги?

После того как Вы узнали о сумме задолженности по налогам и сборам, то стоит в ближайшее время оплатить их. Это позволит избежать неприятностей с ФНС. Провести оплату можно несколькими способами и о каждом из них мы расскажем более подробно.

В личном кабинете

Функционал личного кабинета даёт возможность не только узнавать о начисленных налогах и задолженности по ним, но и моментально производить оплату. После авторизации в аккаунте на его главной странице появиться сообщении об отсутствии долга или сумма к оплате.

Оплатить налог через Госуслуги

Только подтверждённый личный кабинет на сайте Госуслуг позволяет знакомиться с задолженностью по налогам и оплачивать её по банковской карте. В верхней части экрана перейдите в раздел “Услуги” и в нём найдите блок “Налоги и финансы”.

В видеоинструкции Вы можете ознакомиться с правилами оплаты налога физического лица:

Оплата налога за третьих лиц

В появившемся списке перейдите по иконке “ФИзическим лицам”.

После этого выбираем вариант “За третьих лиц”.

Обязательно ознакомьтесь с сообщением, в котором говорится про обработку персональных данных и сбор информации. Внизу дайте согласие и затем переходите по кнопке “Продолжить”.

Далее потребуется заполнить полную информацию о себе, как о плательщике и затем ввести номер ИНН и личные сведения о лице, за которое производится оплата.

Где узнать задолженность, бесплатна ли услуга

Наличие долга, особенно пред государством, всегда неприятно. Тем более, государство всегда старается как можно раньше взыскать задолженность. На защиту интересов государства становится несколько служб:

- Федеральная налоговая служба.

- Федеральная служба судебных приставов.

Эти организации не любят ждать, потому сразу начисляется штраф, пени, которые порой превышают саму сумму задолженности. Для каждого будет полезна информация о том, как можно проверить наличие или отсутствие обязательств перед бюджетом.

На сегодня предоставлением информации о наличии неуплаченных обязательств занимается несколько сервисов и компаний:

Адвокат по налоговой амнистии в Екатеринбурге

Не все налогоплательщики ориентируются в налоговом законодательстве, и тем более в вопросах налоговой амнистии. В нашем Адвокатском бюро «Кацайлиди и партнеры» Вы найдете квалифицированного налогового адвоката, который:

- проконсультирует Вас по вопросам налоговой амнистии

- изучит Вашу ситуацию по налоговым задолженностям и разъяснит порядок действий

- подготовит иск в суд о списании налоговой задолженности

- будет представлять Ваши интересы во взаимодействии с налоговой и в суде

- окажет иную юридическую помощь, необходимость в которой возникнет

Автор статьи:

адвокат, управляющий партнер АБ «Кацайлиди и партнеры»

Регистрация на портале происходит в три этапа:

- Регистрация упрощенной учетной записи – потребуется несколько минут.

- Создание стандартной учетной записи. Придется заполнить данные паспорта и СНИЛС. Информация проверяется ПФР и ФМС от нескольких часов до нескольких дней. По результатам проверки придет письмо на вашу электронную почту.

- Создание подтвержденной учетной записи. Для этого этапа потребуется время, поскольку придется обратиться с паспортом и СНИЛС в подтверждающий орган (центр обслуживания пользователей) лично или через специальный сервис. Можно воспользоваться услугами Сбербанк Онлайн, Тинькофф или Почта Банк Онлайн – при условии, что вы являетесь их клиентами. Можно воспользоваться усиленной квалифицированной электронной подписью.

Зарегистрировать упрощенную учетную запись несложно – заходим на сайт Госуслуг и жмем на кнопку «Зарегистрироваться».

Появится форма – нужно заполнить ее и нажать на кнопку «Зарегистрироваться». Все данные должны быть достоверными, иначе подтвердить учетную запись не получится.

Затем на указанный вами номер телефона будет выслан код идентификации, его нужно будет ввести в соответствующее окно для завершения регистрации.

После получения подтверждения по электронной почте можно переходить к следующему этапу регистрации – созданию стандартной учетной записи, а после этого – подтвержденной записи.

Однако путь регистрации можно существенно сократить, если сразу обратиться в центр обслуживания пользователей или один из перечисленных выше электронных сервисов банков и Почты России. В этом случае вы сразу получите подтвержденную учетную запись и сможете пользоваться всеми возможностями сервиса Госуслуги.

Что будет, если не платить долги в ФНС?

При налоговой задолженности клиенту грозят штрафы, начисление пеней. В дальнейшем ФНС применяет обращение в суд за принудительным взысканием. В таком случае она добивается нужного решения суда и с ним уже обращается в ФССП.

Далее за дело берутся судебные приставы. Они предпринимают следующие меры:

- Арест банковских счетов и имущества, включая единственное жилье. Конечно, пристав не сможет продать такую квартиру, но он накладывает обременение. То есть продать, подарить или иным способом распорядиться жильем вы не сможете.

- Ежемесячные списания. Пристав по долгу службы обязан направлять запросы и уведомления в различные организации, и идентифицировать должника.

Он получает информацию о его финансовом положении, о наличии имущества, о месте работы. Далее он списывает с зарплаты или иного дохода до 50% каждый месяц. Средства направляются кредитору — в данном случае их получает ФНС. И таки да — с кредитки пристав списать деньги тоже точно может.

- Запрет на пресечение территории РФ. Выехать на отдых или на лечение вы не сможете. Да, запрет тоже можно снять. Но это — лишние проблемы.

В отдельных случаях ФНС может инициировать уголовное преследование. Оно применяется, если вы уклоняетесь от оплаты налогов в крупном или особо крупном размере. По законодательству РФ, подобные действия наказываются сроком до 3 лет лишения свободы.

Проверить задолженности можно онлайн — существует масса сервисов для проверки и оплаты

Используя официальные порталы Госуслуг, ФНС, ФССП, вы сможете не только узнать размеры задолженности, выйти на судебного пристава, но и оплатить недоимки, не выходя из дома. В отдельных случаях можно списать просроченные обязательства, воспользовавшись грамотной юридической поддержкой.

Как узнать долги по налогам

- Официальный онлайн-сервис CheckPerson – в течение 5 минут на электронную почту придет отчет по текущим налоговым задолженностям, а также по запущенным долгам, которые уже переданы на взыскание судебным приставам. Услуга платная, регистрация не требуется. Если вы запрашиваете информацию по долгам другого человека, то нужно получить у него письменное согласие.

- Госуслуги – требуется многоступенчатая регистрация, которую нужно пройти один раз. При каждом запросе информации нужно пройти идентификацию, войти в личный кабинет.

- Сервис ФНС Налог.ру – нужна регистрация, сведения предоставляются после входа в личный кабинет. Сервис удобен для детального уточнения информации по имущественным налогам. Кроме того, есть возможность скачать справки 2-НДФЛ для заполнения декларации. Такая услуга удобна для тех, кто имеет несколько мест работы или работает удаленно.

Ответственность за неуплату

В случае просрочки платежа налоговики начисляют пени. Они рассчитываются исходя из 1/300 ставки ЦБ РФ за каждый день просрочки. Для юридических лиц сумма увеличивается в 2 раза, начиная с 31-го дня.

Помимо этого, может быть наложен штраф в размере 20 или 40% от суммы недоимки. В первом случае он налагается, если нарушение произошло неумышленно, во втором – преднамеренно (но доказать непреднамеренность перед налоговиками на практике непросто – многие вынуждены платить 40% от неуплаченной суммы).

Существует также уголовная ответственность: для физических лиц – по статье 198 УК РФ, для юридических – по 199 УК РФ.

Альтернативные способы проверки задолженностей

Существуют три альтернативных способа проверить наличие налоговой задолженности:

- Через портал Госуслуги – здесь предусмотрен функционал уточнения долгов по налогам. Для этого необходимо указать в своей учётной записи ИНН (также он может быть запрошен в ФНС автоматически).

- Через онлайн-банкинги и электронные платёжные системы – здесь тоже предусмотрены формы проверки налоговой задолженности.

- На официальном сайте налоговой инспекции – здесь можно проверить начисление налогов по ИНН физического лица.

Также на сайте Налог.ру предусмотрены три личных кабинета – для физических лиц, юридических лиц и индивидуальных предпринимателей, где можно проверить налоги и оплатить их любым доступным способом.

Проверка налогов через Госуслуги

Посмотреть долги по налогам физических лиц поможет портал Госуслуги. Тип учётной записи значения не имеет – она может быть как стандартной, так и подтверждённой. Для начала необходимо добавить в личный кабинет номер ИНН.

Используйте пошаговую инструкцию:

- Авторизуйтесь на портале Госуслуги под своей учётной записью.

- Откройте раздел Документы, воспользовавшись верхним меню.

- Впишите ИНН вручную или запросите из ФНС.

В большинстве случаев ИНН запрашивается в автоматическом режиме, без участия пользователей портала. Он используется при формировании некоторых заявлений и для уточнения налоговой задолженности.

Чтобы проверить размер начисленных налогов, просто зайдите в свою учётную запись. Информер с размером долга будет отображён на главной странице портала. Кликнув по сумме, вы сможете получить дополнительную информацию по начисленным налогам и оплатить их одним из доступных способов:

- С помощью банковской карты.

- С помощью электронного кошелька.

- Через Apple Pay, Samsung Pay или Google Pay.

Также можно скачать уже заполненную квитанцию и погасить задолженность в ближайшем банковском отделении.

Обратите внимание, что портал Госуслуги позволяет уточнить лишь собственные налоги. Проверить налоги третьих лиц под своей учётной записью не получится – воспользуйтесь нашим сервисом или загляните на сайт Федеральной налоговой службы

Хотите получать сведения о начисленных налогах более оперативно? Воспользуйтесь мобильным приложением Госуслуги. Установите его на смартфон и получайте все необходимые уведомления, в том числе от Федеральной налоговой службы.

Узнать свою задолженность по налогам через сайт налоговой

Проверить начисление долгов по ИНН физического лица поможет онлайн-сервис, запущенный на сайте Федеральной налоговой службы Налог.ру. Он формирует запросы в ту же базу, что и наш сервис. Чтобы проверить налоги, следуйте инструкции:

Также на сайте ФНС имеются аналогичные сервисы для индивидуальных предпринимателей и юридических лиц.

Для более оперативного получения сведений о начисленных налогах используйте фирменные мобильные приложения от Федеральной налоговой службы. Они доступны для физических лиц и индивидуальных предпринимателей. Физлица смогут своевременно оплачивать налоги и получить сведения об имуществе, для ИП доступен функционал удобного ведения бизнеса.

Как проверить налоговую задолженность физических лиц через ФССП и суды?

Срок исковой давности – 3 года с момента нарушения обязательств перед бюджетом. При его истечении по ходатайству налоговой службы он может восстанавливаться.

Через сайт судебных органов о задолженности, а соответственно, исковом производстве можно узнать сведения без ИНН. Для этого достаточно указать в строке поиска Фамилию, имя и отчество, дату рождения. Но в результате система выдаст большое количество однофамильцев. Введение в расширенный поиск ИНН конкретизирует и ускоряет процедуру, позволяет получить точные сведения в считанные секунды.

Как узнать налоги по ИНН физического лица через мобильные приложения.