- Раздельный учет НДС при экспорте

- Риски при недостаточном уровне организации раздельного учета доходов и расходов

- Кто ведет раздельный учет НДС

- Цели учетной политики

- Учет доходов и расходов

- НДС при совмещении ОСНО и ЕНВД

- Алгоритм распределения НДС

- Распределение страховых взносов

- Ведение раздельного учета в 2019 году

- Учет по общехозяйственным расходам

- Учет по основным средствам

- Учет по недвижимости

- Учет по необлагаемым налогом товарах

- Правила ведения раздельного учета в 2022 году

- Раздельный учет и распределение НДС при экспорте товаров

- статьи:

- Учетная политика при раздельном учете НДС

Раздельный учет НДС при экспорте

Одновременное осуществление операций на внутреннем и внешнем рынках является причиной организации раздельного учета входного добавленного налога. Такая необходимость объясняется тем, что НДС по экспорту принимается к возмещению особым образом.

Особенность следующая: экспортные операции не освобождены от НДС, они подлежат налогообложению по ставке 0%, что позволяет входной налог по ним возместить. Однако момент, когда добавленный входной налог можно направить на 68-й счет к возмещению, соответствует моменту определения налоговой базы – день представления документации, обосновывающей возможность использования ставки 0%.

К вычету НДС направляется в тот день, когда будут переданы документы в налоговую, свидетельствующие о правомерности применения данной ставки. Подтверждающую документацию нужно передавать вместе с декларацией, для которой установлены определенные сроки подачи – не позднее двадцать пятого числа месяца за отчетным кварталом. При этом днем определения базы в данном случае признается последний день квартала, за который сдается декларация.

В законодательстве РФ прописан период в 180 дней, в течение которых документы должны быть собраны и предоставлены, в противном случае компания экспортер теряет право на 0-ую ставку и должна будет посчитать НДС по ставке, соответствующей типу экспортируемого товара (10 иди 18 процентов).

Разный механизм возмещения НДС требует отдельного учета входного налога по экспортным и прочим операциям.

Как будет организован учет добавленного налога, фирма определяет самостоятельно, закрепляя принятые нормы в учетной политике. Никаких рекомендаций и советов законодательством не дается, но выбранный способ должен четко распределять предъявленный НДС по объектам, используемым во внутренних операциях и направленных на экспорт.

Риски при недостаточном уровне организации раздельного учета доходов и расходов

В силу различных причин раздельный учет предприятиями может быть не организован или организован не в должной мере. Последствия этого могут проявиться на самых различных уровнях ведения производственно-хозяйственной деятельности организации или компании, прежде всего при представлении организациями, осуществляющими регулируемые виды деятельности, обосновывающих материалов к расчетам тарифов в Региональную энергетическую комиссию. Расчеты должны подтверждаться фактически достигнутым уровнем доходной и расходных частей бюджета.

На стадии ведения хозяйственной деятельности компанией (предприятием), при условии организации ведения раздельного учета расходов и доходов, могут возникать проблемы, связанные с раздельным учетом НДС. У налогоплательщика, который нарушает требования ст. 170 НК РФ о раздельном учете, высок риск возникновения спора с налоговой инспекцией. При отсутствии у налогоплательщика раздельного учета сумм «входящего» НДС его сумма вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, не включается.

Кто ведет раздельный учет НДС

Раздельный учет НДС необходимо вести тем организациям, которые сочетают виды деятельности, облагаемые НДС, а также виды деятельности, не облагаемые НДС.

Наиболее частыми причинами для необходимости распределения НДС является необходимость распределять входящий НДС между видами деятельности для организаций, которые совмещают ОСН с ЕНВД, либо для организаций, осуществляющих экспортную торговлю. Это неисчерпывающий перечень случаев.

В требовании ведения раздельного учета НДС есть исключения. Так, если в организации доля выручки от деятельности, не облагаемой НДС, или облагаемой по ставке 0% не превышает 5% от всей выручки, организация вправе не разделять входящий НДС. Или организация, которая занимается только экспортом и не ведет операций на внутреннем рынке, также вправе не вести раздельный учет.

При ведении раздельного учета НДС важно, чтобы программный продукт позволял проводить распределение НДС по видам деятельности: часть суммы принималась к вычету, а часть включалась в стоимость. Такие возможности предоставляет программный продукт «1С:Бухгалтерия предприятия 8», ред

3.0.

Цели учетной политики

Учетная политика – это документ, в котором организация закрепила выбранные способы ведения бухучета. Такие, которые учитывают специфику ее деятельности.

Требования к учетной политике прописаны в пункте 6 ПБУ 1/2008. Среди них, например:

- полное отражение всех факторов хозяйственной деятельности, то есть в бухучете нужно отражать все операции без исключения;

- своевременный учет операций, то есть их необходимо показывать в тех периодах, в которых они были совершены;

- приоритет экономического содержания фактов хозяйственной деятельности над их правовой формой. Например, операции, связанные с приемом-передачей арендованного объекта недвижимости, нужно отражать в бухучете независимо от даты госрегистрации договора аренды (постановление ФАС Северо-Западного округа от 25 февраля 2005 г. № А42-6647/03-20).

Учет доходов и расходов

Далее следует большой блок вопросов, связанных с учетом доходов и расходов организации. Первый и самый существенный вопрос в этом блоке — метод признания доходов и расходов. Свободный выбор одного из двух методов вправе себе позволить только организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 1 млн рублей за каждый квартал. То есть те, кто вправе применять кассовый метод, но хотят применять метод начисления. Остальные организации обязаны указать в своей учетной политике «метод начисления» на безальтернативной основе. В учетной политике организации для целей налогообложения не отражаются другие особенности ведения бухучета, для этого есть отдельный документ.

Следующий вопрос касается только предприятий с длительным технологическим циклом (производство, сроки начала и окончания которого приходятся на разные налоговые периоды, независимо от количества дней осуществления производства), по которым не предусмотрена поэтапная сдача работ (услуг). Такие организации вправе заложить в учетной политике порядок признания доходов путем их распределения между отчетными периодами либо равными долями, исходя из количества периодов, либо пропорционально понесенным затратам, либо иным обоснованным способом. Выбор одного из вариантов зависит от принципов налогового планирования, определяемых организацией самостоятельно.

Далее раскрывается момент, связанный с порядком признания убытков от уступки права требования долга до наступления срока платежа. Показатель, исходя из которого рассчитывается нормирование суммы убытка, вычисляется по выбору организации:

- исходя из максимальной ставки процентов, установленных по видам валют;

Если организация для указанных целей использует метод сопоставимых рыночных цен, то ей необходимо установить критерии сопоставимости (например, одинаковая валюта, одинаковый срок, иной однотипный показатель на усмотрение организации).

В отношении расходов на НИОКР организации необходимо указать, каким образом данные расходы будут учитываться. Вариантов два:

- Данные расходы будут формировать стоимость НМА (в этом случае включение в состав расходов производится через амортизацию в течение определенного срока полезного использования).

- В составе прочих расходов (в этом случае включение в состав расходов производится в течение двух лет).

К фактическим расходам на НИОКР для целей их включения в состав расходов, уменьшающих облагаемую базу по налогу на прибыль, организация вправе применять коэффициент 1,5. О данном факте следует сделать соответствующее указание в учетной политике. Необходимо помнить, что, если организация выбирает использование данного коэффициента, ей дополнительно вменяется обязанность предоставлять в налоговый орган по месту нахождения отчет о выполненных НИОКР, расходы на которые признаются в размере фактических затрат с применением коэффициента 1,5. Отчет предоставляется в налоговый орган одновременно с налоговой декларацией по итогам налогового периода, в котором завершены соответствующие НИОКР. Отчет о выполнении предоставляется в отношении каждого НИОКР.

Следующий вопрос касается порядка учета доходов от аренды. По выбору организации они учитываются либо в составе доходов от реализации, либо в составе внереализационных доходов. Выбор варианта зависит от того, каким образом указанные доходы признавались в бухгалтерском учете.

НДС при совмещении ОСНО и ЕНВД

На ОСНО платят НДС и принимают к вычету входной налог, а на ЕНВД – нет.

Если организация, совмещающая режимы, не будет вести раздельный учет, она не сможет ни принять к вычету, ни заявить о возмещении, ни включить в расходы НДС по товарам, работам и услугам, которые относятся к обоим режимам, это прямо прописано в пункте 4 статьи 170 НК РФ.

Внимание! Налоговики считают, что правило «5 процентов», предусмотренное п. 4 ст

170 НК РФ на случаи совмещения ОСНО и ЕНВД не распространяется, т.к. оно действует только для плательщиков НДС, а в части деятельности на ЕНВД ИП или фирма не являются плательщиками НДС. То есть, по их мнению, вести раздельный учет нужно даже если расходы в рамках ЕНВД не превышают 5% в общей массе (письмо ФНС России № АС-4-3/7801 от 16 мая 2011г.). В то же время есть судебная практика в пользу налогоплательщиков.

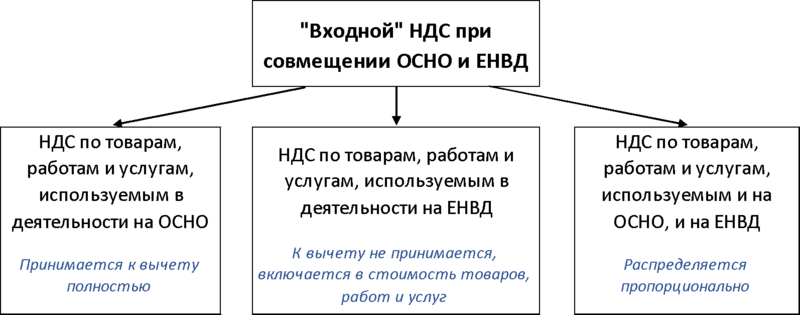

У организации, совмещающей НДС и ЕНВД будет три вида «входного» НДС:

Виды «входного» НДС

Виды «входного» НДС

В первых двух случаях проблем не возникает. НДС, относящийся к ОСНО, к вычету принимают, а к ЕНВД – нет (исключение – импорт товаров).

А вот если товары, работы и услуги приобретали для деятельности по обоим режимам, по аналогии с расходами «входной» НДС придется распределять.

Алгоритм распределения НДС

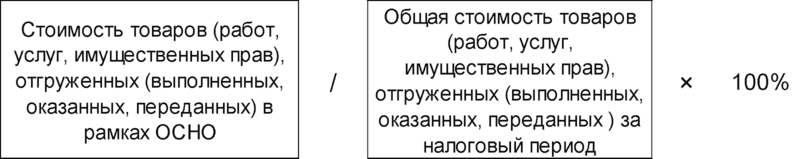

Шаг 1. Рассчитайте долю использования товаров в деятельности на ОСНО

Формула расчета доли использования товаров

Формула расчета доли использования товаров

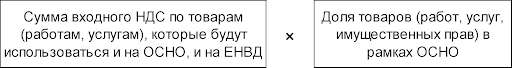

Шаг 2. Определите сумму «входного» НДС, которая относится к деятельности организации в рамках ОСНО

Формула расчета суммы «входного» НДС, которая относится к деятельности на ОСНО

Формула расчета суммы «входного» НДС, которая относится к деятельности на ОСНО

Этот НДС вы сможете принимать к вычету при соблюдении общих условий для всех вычетов. Но только при раздельном учете, без него принимать к вычету НДС по общим расходам нельзя.

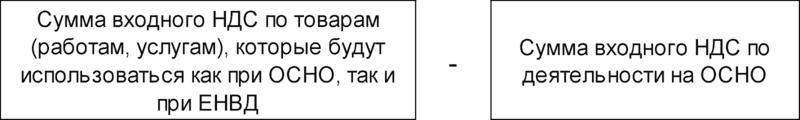

Шаг 3. Определите сумму «входного» НДС, которая относится к деятельности на ЕНВД

Формула расчета «входного» НДС, которая относится к деятельности на ЕНВД

Формула расчета «входного» НДС, которая относится к деятельности на ЕНВД

Этот НДС вы не сможете принять к вычету, а включите в стоимость товаров и услуг.

В какой момент считать пропорцию? Можно прописать в учетной политике, что коэффициент считают по итогам предыдущего периода и используют его для принятия к вычету. Но по итогам квартала, когда станут известны точные показатели отчетного квартала, данные нужно будет скорректировать. Если к вычету приняли больше, чем позволяет пропорция по фактическим показателям, нужно будет провести восстановление НДС по «лишней» части.

Другой вариант – сразу не отражать НДС в стоимости товаров, а в конце квартала, когда будут точные данные, увеличить стоимость товаров, работ и услуг на суммы НДС, которые не принимаются к вычету.

В письме от 28.04.2010 № 03-07-07/20 Минфин дает рекомендации по ситуации, когда товары, работы и услуги покупает фирма, которая строит, а потом продает жилой комплекс, куда входят и нежилые объекты. Поскольку реализация жилых домов освобождается от НДС (подп. 22 п. 3 ст. 149 НК), а товары, работы и услуги используют в строительстве и жилых, и нежилых помещений, Минфин рекомендует распределять НДС после завершения строительства, когда станет известна окончательная стоимость облагаемых и необлагаемых объектов.

По ОС и НМА в НК РФ есть отдельное положение (п.п. 1 п. 4.1 ст. 170). Если ОС и НМА принимают к учету в первом или во втором месяце квартала, пропорцию можно считать на основе данных по реализации за месяц, а не квартал.

Пример, как распределить «входной» НДС

| Вид деятельности | Выручка за квартал, руб. (без НДС) | Доля в общей выручке |

|---|---|---|

| Оптовая торговля (ОСНО) | 830 000 | 830 000 / 1 320 000 х 100% = 62,88% |

| Розничная торговля (ЕНВД) | 490 000 | 490 000 / 1 320 000 х 100% = 37,12% |

| Всего | 1 320 000 | 100% |

Распределение «входного» НДС

Допустим, что итоговая сумма «входного» НДС по общим расходам составила 90 000 рублей и среди них не было расходов на ОС и НМА (напомним, для них особые правила).

К вычету можно будет принять:

90 000 х 62,88% = 56 592 руб.

Остаток НДС в 33 408 руб. включат в стоимость товаров, работ и услуг.

Бесплатная подготовка заявления на переход с ЕНВД в сервисе от «Моё дело»

Заполнить заявление

Распределение страховых взносов

На ОСНО страховые взносы за работников и взносы ИП за себя включают в расходы по налогу на прибыль (НДФЛ), а на ЕНВД эти взносы вычитают из вмененного налога. Поэтому для правильного подсчета всех налогов нужно вести раздельный учет взносов по сотрудникам, занятым в разных видах деятельности.

Если сотрудники «общие» для обоих режимов, взносы за них распределяют между режимами аналогично другим расходам. «Общережимную» часть относят в расходы на прибыль, а «вмененную» вычитают из налога ЕНВД, помня о 50%-ном ограничении для работодателей.

Если ИП на ОСНО и ЕНВД одновременно, фиксированные взносы за себя он учитывает также пропорционального доходам от каждого режима. Долю в части ОСНО включают в расходы для расчета НДФЛ, а в части ЕНВД вычитают из вмененного налога.

Ведение раздельного учета в 2019 году

Согласно п.4 ст. 170 НК РФ предприятие должно выделить в учетной политике пункт для представления методики ведения раздельного учета. В ходе совершения контроля инспекторы могут затребовать ее предъявление. Нарушение требования влечет за собой снятие вычета. Оспорить решение допускается через арбитраж, но не исключено, что суд отклонит требование.

Раздельный учет НДС по способам учета представляет собой способ вычитания из «входного» налога суммы, относящейся к облагаемым операциям. Организация имеет возможность полученную величину приравнять к вычету, а оставшееся значение потребуется включить в стоимость приобретенных товаров или расходы. В этих целях осуществляется распределения суммы налога, прибыли, расходов и товаров.

Налогоплательщикам потребуется открытие субсчетов к следующим счетам: 19, 41, 90, 91 и т.д. К тому же, ведение учета нуждается в максимального распределения по видам деятельности. На субсчете, к которому относятся товары, закупленные организацией для оптовой и розничной торговли учитывается налог на прибыль по общехозяйственным расходам и основным средствам. Условие имеет место, если они задействованы при налогооблагаемых и льготных операциях. Изначально товары могут не иметь четкого назначения.

Учет по общехозяйственным расходам

Распределение НДС в ходе учета отличается от стандартных процедур, если не представляется возможным отнесение расходов к налогооблагаемым или льготным операциям. По ним следует увеличивать»входной» налог на субсчете 3 к счету 19 на протяжении квартала. Доля выручки от рассматриваемых товаров должна быть определена на его последнее число. Для расчета потребуется разделить величину выручки, полученную от реализации налогооблагаемых товаров на величину выручки от всех товаров, а затем полученное значение умножить на 100%.

Важно! Расчеты нужно проводить, используя величину выручки без налога на добавленную стоимость. Это обеспечивает точное сопоставление показателей по операциям разных категорий

Выручку по облагаемым операциям необходимо брать не полностью. При формировании величины не учитывается налог на добавленную стоимость. В результате допускается сопоставление разных значений по льготным операциям.

Распределение»входного» налога нуждается в расчете пропорции, при которой определяется доля операций, не подлежащих налогообложению. В расчетах не следует использовать размер прибыли, которую по всем параметрам нельзя отнести к выручке. К таковой относиться прибыль, полученная в качестве вознаграждения держателям ценных бумаг и владельцам депозитного счета. Перед расчетом «входного» налога плательщикам следует рассчитать сумму, допустимую для вычета. Для точного расчета величина «входного» налога умножается на долю выручки, полученной от реализации налогооблагаемых товаров.

Далее считается налог, относящийся к расходам. Для этого из суммы «входного» налога вычитается НДС к вычету по расходам, относящиеся к одной категории.

В бухгалтерской справке можно привести данные, рассчитанные по представленному образцу.

Учет по основным средствам

Способы ведения учета этой категории требуют внимательного рассмотрения. В зависимости от него определяется размер осуществляемой амортизации и размер налога на имущество. В рассматриваемой ситуации первоначальную стоимость нужно прировнять к цене приобретения товаров, не учитывая налог на добавленную стоимость.

Выполняя расчеты по окончанию квартала, требуется определить размер налога, принимающегося к вычету. Затем выполняется корректировка первоначальной стоимости путем ее повышения на часть налога.

Если пришлось затрачивать более 5% на льготные процедуры предприятие имеет возможность полностью заявить к вычету НДС по соответствующим покупкам.

Если фирма приобрела имущество в начале квартала, то размер амортизации будет уменьшен во втором месяце. При этом увеличивается размер налога на прибыль.

Учет по недвижимости

В отношении недвижимости используется особая методика ведения раздельного учета. Предприятию разрешено принимать «входной» налог к вычету сразу, несмотря на то, что приобретенное имущество не планируют эксплуатировать или оно направлено на обеспечение деятельности, не облагаемой налогом. Недвижимость будет самостоятельно амортизирована, если она была введена в эксплуатацию более 15 лет назад.

Учет по необлагаемым налогом товарах

Важно рассмотреть особенности учета товаров, которые были закуплены для проведения облагаемых и необлагаемых операций. Рекомендовано отражать информацию в зависимости от предполагаемого назначения имущества, если на момент его приобретения метод применения доподлинно неизвестен

Правила ведения раздельного учета в 2022 году

ВАЖНО!

Все получатели целевых средств обязаны вести раздельный учет:

- доходов;

- расходов;

- активов (имущественные права, основные средства, нематериальные активы, деньги, дебиторская задолженность);

- обязательств (кредиторская задолженность);

- других объектов учета.

Ведите раздельный учет по гособоронзаказу в 1С 8.3 бухгалтерия или другой бухгалтерской программе. Бухучет ведется по каждому госконтракту, договору о капитальных вложениях или проведении капитального ремонта, соглашению, контракту по ГОЗ. Получатели денег проводят бухучет по правилам из приказа Минфина № 102н и локальной учетной политики учреждения.

Основные нормативы по государственному оборонному заказу, требования о ведении раздельного учета результатов финансово-хозяйственной деятельности и правила такого бухучета закреплены в постановлении Правительства № 47 от 19.01.1998. Не забывайте и про 275-ФЗ, в котором описаны основы государственного оборонного заказа.

Инструкция, как вести раздельный бухучет по постановлению № 47 в 2022 году:

- Целевые средства выделяются на исполнение государственных (муниципальных) контрактов на поставку товаров, выполнение работ, оказание услуг и госконтрактов на поставку ТРУ. Источники финансирования — субсидии и субсидиарные гранты, бюджетные инвестиции, взносы в уставные капиталы юрлиц и пр.

- Разделяют не только доходы, но и расходы, активы и обязательства.

- Аналитика осуществляется по статьям затрат в соответствии с учетной политикой организации.

- Фактические затраты группируются в аналитических регистрах — карточке затрат по калькуляционным статьям, ведомости затрат и др.

- Накладные расходы включаются в себестоимость по базе распределения выбранного показателя и распределяются пропорционально срокам исполнения госконтракта.

- Основание для фиксации операций — первичная и сводная документация. В первичных и сводных документах указывают основные учетные реквизиты и идентификатор контракта. На приемку изделий оформляются приходные ордера и иные акты приемки материальных ценностей.

- Для каждой цены готовится информация о ее структуре.

- Для оплаты обязательств по госконтракту получатель обязан пройти проверку в органах ФК.

- Заказчик обязан проинформировать территориальное отделение ФК (ТОФК) об исполнении контракта.

Действующий порядок ведения раздельного учета по гособоронзаказу подразумевает формирование таких документов:

- расчет суммы накладных расходов (приложение № 1 к приказу № 210н);

- структура цены — расходная декларация, ресурсная расходная декларация (приложения № 2, 3 к приказу № 210н);

- выписка из регистров аналитического учета (приложение № 4 к приказу № 210н).

Расходную декларацию подписывает руководитель получателя целевых средств или другое уполномоченное лицо. Он указывает фамилию, имя, отчество, должность и дату составления. К указанным документам надо приложить копии первичных (сводных) учетных документов.

ВАЖНО!

Подтверждающие документы (и их копии) не предоставляют, если они ранее передавались в Казначейство!

Проверка Казначейства проходит так: исполнитель предоставляет пакет требуемых документов и выписку из регистров аналитического бухучета. После окончания проверки получатель обязан направить в ФК подписанную расходную декларацию. Она подается одновременно с платежными документами. Таким способом производится санкционирование расходов.

Раздельный учет и распределение НДС при экспорте товаров

Выход компании на международный рынок говорит о том, что компания успешно развивается и укрепляет свои позиции. Но при реализации товаров на экспорт расчет налогов осуществляется в особом порядке. Данный нюанс необходимо детально изучить, дабы избежать неприятных последствий в виде начислений, доначислений налогов, пеней, штрафов со стороны налоговых органов.

Первым и самым «интересным» вопросом становится — распределение НДС при экспорте.

Можно понять бухгалтеров, у которых уже при чтении заголовка данной статьи начинает учащенно биться пульс, а в голове одна за другой начинают хаотично прыгать мысли: «Как оформить учетную политику в целях НДС при экспорте?», «Как учитывать «входной» НДС от поставщиков при экспорте?», «Как организовать раздельный учет товаров по НДС в программе 1С?» и многие другие.

Так вот, уважаемые бухгалтеры, можете немного выдохнуть, в этой статье все самые страшные вопросы мы с вами обязательно рассмотрим. Более того, выясним все ли компании, осуществляющие продажу на экспорт, должны вести раздельный учет товаров по НДС, а также рассмотрим пример раздельного учета по НДС.

статьи:

1. Раздельный налоговый учет НДС – о чем говорит НК?

2. Когда необходимо распределение НДС при экспорте

3. Учет НДС при экспорте в 1С:Бухгалтерия 8 ред.3: вариант первый

4. Вариант второй: расчет НДС при экспорте по формулам

5. Как заполняется книга покупок при раздельном учете НДС при экспорте

6. Пример раздельного учета по НДС при экспорте товаров

]]>

Учетная политика при раздельном учете НДС

Порядок и особенности осуществления раздельного учета по НДС включаются в учетную политику, этому посвящается отдельный раздел, в котором прописываются такие моменты:

- Будет ли применяться «правило 5%», которое избавляет от обязанности разделять «входной» НДС при малой доле расходов по необлагаемым операциям (в пределах 5% от суммарных расходов);

- Будут ли открываться субсчета на счете 19 с целью разделения НДС по различным операциям;

- Как будет делиться НДС по купленным в первом или втором месяце квартала объектам ОС и НМА, которые будут принимать участие как в облагаемой, так и в необлагаемой деятельности (путем деления выручки, исчисленной за месяц, когда объект приобретен, или исчисленной за квартал, в котором было поступление).

В каких случаях требуется раздельный учет?

Обязанность по ведению такого учета возникает, если компания ведет деятельность, к которой применяются ставки по НДС 10 или 18%, и при этом совершает некоторые операции, не требующие начисления налога в силу:

- Соответствия ст.149 НК РФ;

- Попадания под ЕНВД;

- Осуществления вне РФ;

- Отнесения к экспортным.

Если часть расходов, соответствующая необлагаемым операциям, не превышает 5-ти % от суммарной величины расходов, то допускается не учитывать НДС по поступлениям отдельно от остальной величины налога. Однако появляется необходимость раздельного учета самих расходов по различным операциям.

Необходимость ведения такого учета отпадает также в случае, когда фирма наряду с облагаемой деятельностью также получает доходы, не соответствующие реализации и не требующие начисления добавленного налога. В рассматриваемой ситуации имеются в виду такие доходы, как дивиденды, полученные проценты, неустойки по договорам.