- Обязательно ли отменять командировку в связи с коронавирусом?

- Как оформить отмену служебной поездки?

- Как составить приказ?

- Экспертное мнение к вопросу о том, должен ли работодатель компенсировать сотруднику сумму комиссии за возврат билета

- Как учесть штраф за возврат билетов и отмену брони гостиницы?

- На каком счете следует учитывать покупку авиабилетов в бухгалтерском учете ООО?

- Учет денежных документов в программе «1С:Бухгалтерия 8 КОРП»

- Учет комиссии за возврат билета — пример

- Помощник бухгалтера в 1С

- Выдача наличных денежных средств из кассы

- Выдача безналичных денежных средств

- Выдача денежных документов

- Сотрудник отчитывается

- Примеры авансовых отчётов из жизни

- Как оформить в авансовом отчете возврат билета

- Компенсация расходов по авансовому отчету

- Как правильно оформлять авансовый отчет? Образец и правила

- Отмена командировки

- В связи с болезнью/больничным

- По семейным/личным обстоятельствам

- Из-за погодных условий

- Как правильно оформить возврат билета в авансовом отчете

- Учет неустойки за возврат авиабилета в связи с изменением срока командировки

- Трудовые отношения

- Как правильно оформить возврат подотчетных сумм

- Возврат подотчетных сумм в кассу бюджетного учреждения

- Авансовый отчет: авиабилеты

- Как отразить покупку авиабилетов в авансовом отчете?

Обязательно ли отменять командировку в связи с коронавирусом?

Служебные поездки за пределы РФ прекращаются в связи с закрытием границ и запретом на въезд в большинство стран, поэтому отменить заграничные поездки в любом случае придется.

Что касается поездок по РФ между регионами, то организации не обязывают обязательно отменять их, но рекомендуют сократить до минимума подобные командировки.

Такие рекомендации дает работодателям Роспотребнадзор, Минтруд и Минздрав.

Также работодатель обязан организовать измерение температуры тела и утвердить меры профилактики на предприятии в связи с коронавирусом.

Как оформить отмену служебной поездки?

Процедура отмены зависит от того, оформлена командировка или нет, имеются ли расходы по ней — на билеты, бронь в отеле, выдача суточных работникам.

Если расходов нет, и приказ о направлении в командировку не составлен, то никаких действий предпринимать не нужно, никакие документы дополнительно составлять не требуется.

Если расходов нет, но составлен приказ о планируемой поездки, то нужно его просто аннулировать.

Если оформлены документы и есть расходы (например, куплены билеты на самолет, поезд, оплачена гостиница или бронь в ней, выданы суточные работнику наличными или переведены деньги на карту), то для учета их во внереализационных расходах в целях налогообложения необходимо оформить приказ об отмене командировки, работнику следует составить авансовые отчет о полученных и потраченных деньгах.

Все расходы, которые возникли, могут быть учтены при расчете налога на прибыль в расходах.

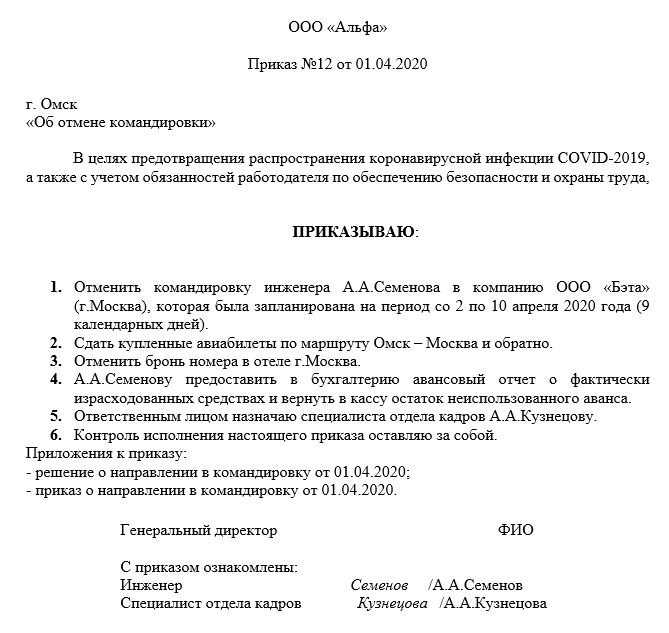

Как составить приказ?

Приказ оформляется в свободном виде. Обязательны стандартные реквизиты в виде наименования компании, даты и места издания, номера документа, названия и заголовка. Рекомендуется оформление на фирменном бланке предприятия.

Причина издания — необходимость обеспечения техники безопасности и охраны труда в период коронавируса и предотвращение заражения коронавирусом COVID-19.

Основание — служебная записка о направлении в командировки, приказ о направлении.

Распоряжения руководителя:

- отменить командировку (с указанием данных об этой поездке — ФИО и должность командируемого, место назначение, сроки);

- сдать купленные билеты, отменить бронь отеля;

- работнику сдать авансовые отчет о потраченных средствах и вернуть в кассу или на расчетные счет остатки аванса;

- назначить ответственное лицо за выполнение данных распоряжений.

Руководитель утверждает приказ, а все перечисленные работники в тексте распоряжения ставят свои подписи в знак ознакомления.

Экспертное мнение к вопросу о том, должен ли работодатель компенсировать сотруднику сумму комиссии за возврат билета

Эксперты по трудовым отношениям, бухгалтерскому и налоговому учету сошлись во мнении о том, что руководитель сотрудника обязан компенсировать ему сумму комиссии, удержанной перевозчиком за возврат проездного билета. Главное условие — отсутствие вины самого работника. То есть, отмена поездки и возврат билета должны были произойти по причине возникновения обстоятельств, не связанных с действиями работника, например, из-за болезни командированного сотрудника, отмены служебной поездки, перенесения сроков командировки.

Комиссия в данном случае — это неустойка за расторжение договора перевозки по инициативе заказчика (за возврат билета в кассу). Руководитель предприятия, направившего сотрудника в командировку, должен издать приказ с указанием причины возврата билета, чтобы обосновать уплату неустойки бюджетным учреждением. Дело в том, что список документов, которые свидетельствовали бы об обоснованности возврата билета и удержания неустойки перевозчиком, действующим законодательством не установлен. То есть, в принципе обосновать расходы организации можно любыми документами, которые доказывали бы факт возврата подчиненному денег, потраченных им на покупку билета, за минусом комиссии, удержанной перевозчиком за возврат билета.

Как учесть штраф за возврат билетов и отмену брони гостиницы?

Материалы включёны в «» системы «» Не работают ссылки в тексте на статьи документов?

! Организация оплатила авиабилеты и бронь в гостинице для работников, направляемых в командировку. Позже командировка была отменена.

Правомерно ли учесть при исчислении налога на прибыль штраф за возврат билета и отказ от брони? Если организация оплатила авиабилеты и бронь в гостинице для работников, направляемых в командировку, но позже командировка была отменена, то организация вправе учесть при исчислении налога на прибыль расходы в виде штрафа за возврат билетов и за отказ от проживания в гостинице.

Обоснование: Согласно пп. 12 п. 1 ст. 264 Налогового кодекса РФ расходы на командировки относятся к прочим расходам, связанным с производством и реализацией.

В соответствии со ст. 168 Трудового кодекса РФ в случае направления в служебную командировку работодатель обязан возмещать работнику:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок оформления документов, связанных с командированием работников, установлен Положением об особенностях направления работников в служебные командировки, утвержденным Постановлением Правительства РФ от 13.10.2008 № 749. Не исключена ситуация, когда в связи с непредвиденными обстоятельствами по решению руководителя организации командировка может быть отменена. В бухгалтерском учёте затраты, понесенные в связи с отменой командировки, включают в состав прочих расходов на основании п.

11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 №33н. Чтобы учесть расходы на несостоявшуюся командировку в налоговом учете, необходимо, чтобы они были экономически оправданны и подтверждены документами (ст.

252 НК РФ). Штрафы, которые удерживают при возврате билетов и отказ от брони, можно считать неустойкой за нарушение договора (ст. 330 Гражданского кодекса РФ).

Тот факт, что организация уплатила штраф, говорит о признании штрафных санкций, а такие штрафы правомерно отнести на внереализационные расходы при исчислении налога на прибыль на основании пп. 13 п. 1 ст. 265 НК РФ. Аналогичная позиция содержится в Письме Минфина России от 29.11.2011 №03-03-06/1/786, в котором указано, что организация вправе учесть при определении налоговой базы по налогу на прибыль расходы в виде штрафа за возврат билетов, а также штрафа за отказ от проживания в гостинице, предусмотренных сторонами за невыполнение условий возмездного договора по приобретению билетов и бронированию мест в гостинице, при условии их соответствия положениям ст. 252 НК РФ. Елена Владимировна Дмитриенко ООО «Компьютер Инжиниринг» Региональный информационный центр Сети «КонсультантПлюс»

На каком счете следует учитывать покупку авиабилетов в бухгалтерском учете ООО?

Как мы поняли из вопроса, ООО не является авиаперевозчиком или уполномоченным им агентом, поэтому не может реализовывать услуги перевозки и оформлять билеты. По нашему мнению, в данном случае нельзя говорить о реализации обществом билета клиенту.

По сути, ООО оказывает клиенту посредническую услугу, приобретая авиабилеты от имени клиента и за его счет и получая вознаграждение за посредничество.

Таким образом, договор купли-продажи билета между ООО и клиентом мы считаем не применимым. Отметим, что при возможном возникновении налоговых споров налоговые органы и суды будут исходить не из названия договора, а из существа сделки. В п. 77 постановления Пленума Верховного Суда РФ от 23.06.2015 N 25 отмечено: «При установлении в ходе налоговой проверки факта занижения налоговой базы вследствие неправильной юридической квалификации налогоплательщиком совершенных сделок и оценки налоговых последствий

Учет денежных документов в программе «1С:Бухгалтерия 8 КОРП»

В нем предусмотрены следующие виды операций:

- прочее поступление.

- поступление от поставщика;

- поступление от подотчетного лица;

Документ содержит две закладки — От кого и Денежные документы.

В зависимости от вида операции на закладке От кого выбирается:

- подотчетное лицо из справочника Физические лица;

- корреспондирующий счет и субконто к нему (если вид операции — Прочее поступление).

- контрагент из справочника Контрагенты, договор с ним (вид договора Прочее), а также счет учета расчетов с контрагентом;

На закладке Денежные документы выбираются один или несколько денежных документов из одноименного справочника и указывается их количество.

Стоимость билетов, талонов и др. заполнится на основании данных справочника Денежные документы.

Учет комиссии за возврат билета — пример

Сотрудник бюджетного учреждения получил 50 тысяч рублей под отчет из кассы за счет средств от приносящей доход деятельности. Он купил билеты до места проведения командировки и обратно. Однако, служебная поездка была отменена по причинам, не зависящим от сотрудника. Билеты пришлось вернуть в кассу перевозчика. Размер неустойки за возврат билета составил 10 тысяч рублей. Оставшиеся деньги сотрудник вернул в кассу учреждения.

Разберемся, можно ли учесть компенсацию на возврат билета в составе расходов при исчислении налога на прибыль. Налогоплательщик уменьшит размер полученных доходов на сумму имевших место затрат, чтобы снизить налогооблагаемую базу по налогу на прибыль (затраты, которые перечислены в статье 270 НК РФ, не могут быть включены в состав расходов). Согласно п. 1 ст. 252 НК РФ, затраты необходимо подтвердить документально, и они должны быть экономически обоснованы.

Обоснованные расходы на возмещение ущерба и затраты в виде штрафов, пеней и других санкций за нарушение условий договоров (признанные должником, а также подлежащие уплате по решению суда) могут быть включены в состав внереализационных расходов, не имеющих отношение к производству и реализации (пп. 13 п. 1 ст. 265 НК РФ). Согласно пп. 8 п. 7 ст. 272 НК РФ, датой осуществления затаит признается дата вступления в законную силу решения суда или дата признания расходов должником. Соответственно, компенсация за возврат билета может быть учтена как расходы по уплате неустойки.

Бухгалтер отразит операции по расчетам с подотчетным работником по затратам на оплату проезда следующим образом:

| Операция | Сумма (рубли) | ДЕБЕТ | КРЕДИТ |

| Выдача денег из кассы на покупку билетов к месту проведения командировки и обратно подотчетному сотруднику | 50 000 | КВР 244

2 208 12 560 |

КВР 244

2 201 34 610 18 (подст. 212 КОСГУ) |

| Начисление затрат по оплате комиссии за возврат билета | 10 000 | КВР 853

2 401 20 293 |

КВР 853

2 302 93 730 |

| Принятие к учету затрат подотчетного сотрудника в сумме комиссии за возврат билета | 10 000 | КВР 853

2 302 93 830 |

КВР 853

2 208 12 660 |

| Внесение в кассу учреждения остатка подотчетных сумм | 40 000 | КВР 244

2 201 34 510 18 (подст. 212 КОСГУ) |

КВР 244

2 208 12 660 |

Помощник бухгалтера в 1С

По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов отражается работнику по дебету этого счёта, а списание – по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

Работник отчитался об использовании этих средств, например, на оплату общехозяйственных расходов… ну, например, за электричество:

Почему я сказал активов? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Выдача наличных денежных средств из кассы

Для выдачи аванса из кассы мы оформляем расходный кассовый ордер (в тройке это документ “Выдача наличных”):

В виде операции указываем “Выдача подотчетному лицу”:

Проводка получилась такой:

Выдача безналичных денежных средств

В этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

В тройке эта операция оформляется обычным документом “Списание с расчетного счета”:

Также не забываем указать в виде операции “Перечисление подотчетному лицу”:

Проводка получилась такой:

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ “Выдача денежных документов”:

А на закладке “Денежные документы” указывает этот самый билет:

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации – лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку – то этот срок автоматически продлевается до его возвращения.

Сотрудник отчитывается

Но ведь активы выдаются сотруднику не просто так, а для выполнения определённого служебного поручения. Поэтому наступает момент, когда работник должен отчитаться перед бухгалтерией по форме АО-1.

Это такая печатная форма в которой указывается:

- всё, что мы выдали сотруднику под отчёт

- всё, на что он потратил эти деньги (или не потратил, а может вообще перерасход был)

- к этой форме прилагаются оправдательные документы (чеки, накладные, акты, билеты…)

Вот вам пример формы АО-1:

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

Так вот, чтобы напечатать такой отчёт (АО-1), списать с сотрудника задолженность по 71 счёту, а также принять расходы в тройке существует документ “Авансовый отчет”:

Пробежимся вкратце по его закладкам:

Примеры авансовых отчётов из жизни

Заполняем закладку “Авансы”:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку “Товары” (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

Заполняем закладку “Оплата”(гасим долг перед поставщиками, ну или оплачиваем аванс):

Вот проводки:

Примеры заполнения закладки “Прочее”.

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках “Товары” и “Прочее” присутствует галка “СФ”, если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа “Авансовый отчёт” осталось лишь его распечатать :

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки…

Как оформить в авансовом отчете возврат билета

Возмещение расходов по авансовому отчету оформляется при присутствии общего распоряжения о вероятности совершения таких приобретений сотрудниками. Это может быть приказ, в котором описаны особы либо посты, которые могут делать приобретения от лица компании.

Компенсация расходов по авансовому отчету

В бухгалтерии бюджетной организации авансовый отчет проверяется на правильность оформления и присутствие бумаг, которые подтверждают затраты, обоснованности затрат денег. На обратной стороне отчета прописываются пункты 7-10, которые содержат данные о затратах, принимаемых компанией к бухучету.

При возврате авиабилета не позднее чем за 24 часа до отправки (если установленными перевозчиком правилами воздушных перевозок не определен льготный срок) уплаченная за воздушную перевозку сумма возвращается.

При возврате позднее установленного срока пассажир имеет право получить обратно уплаченную за воздушную перевозку сумму с удержанием сбора, размер которого не может превышать 25% суммы, уплаченной за воздушную перевозку (п.

Как правильно оформлять авансовый отчет? Образец и правила

- Денежные документы. При этом учитываются авиа- и железнодорожные билеты, путевки, почтовые марки и прочее.

- Наличные средства. Основной целью документа является списание наличной денежной суммы.

- Расчетный счет. Документ необходим для того, чтобы учесть списание безналичной денежной суммы с расчетного счета компании.

с билетов, 600 руб. сервисный сбор, 400 руб. штраф за возврат билетов, всего, получается, недодали 1324 руб.

Как закрыть авансовый отчет? Что делать с суммой, которую не вернули? Нужно ли сотруднику восстановить эту сумму, или же ее нужно списать на расходы учреждения? В данном случае вина работника в создании условий для дополнительных расходов, скорее всего, отсутствует.

По моему мнению, одновременно сумму расходов следует отнести на счет 020982000 и провести мероприятия по возможному взысканию суммы нанесенного ущерба (непроизводительных расходов) за счет виновных лиц.

Отмена командировки

Чтобы отменить командировку, необходимо выяснить причины, подготовить пакет соответствующей документации и правильно отразить данный аспект в финансовой и бухгалтерской отчетности.

Рассмотрим более подробно все эти нюансы.

В связи с болезнью/больничным

При возникновении у сотрудника временной нетрудоспособности служебную командировку необходимо отменить.

Нахождение на больничном листе предполагает выплату государственного пособия по временной нетрудоспособности. В период болезни работник не может исполнять свои трудовые обязанности, в том числе служебное поручение.

Таким образом, при возникновении временной нетрудоспособности сотрудника необходимо отозвать из командировки.

Однако нахождение в командировке во время болезни допускается, но только при письменном согласии самого сотрудника.

В таких случаях необходимо закрыть больничный лист и осуществлять трудовую деятельность в штатном режиме.

По семейным/личным обстоятельствам

Поскольку действующее законодательство не регламентирует семейные обстоятельства, при которых в обязательном порядке должен быть осуществлен отзыв работника из командировки, руководителям организации необходимо закрепить соответствующие положения в локальных нормативно-правовых актах по собственному усмотрению.

Таким образом, возможность или невозможность отмены командировки по семейным или личным обстоятельствам будут зависеть от внутренних нормативных документов.

Из-за погодных условий

Регулирование вопроса отмены командировки из-за погодных условий, а также из-за прочих обстоятельств непреодолимой силы необходимо закрепить в соответствующих локальных актах.

Возможна ли командировка внешнего совместителя? Информация — в нашей статье.

Чем отличается аккордная оплата труда от сдельной? Узнайте .

Как правильно оформить возврат билета в авансовом отчете

Доброго времени суток, дорогие читатели блога, прямо сейчас мы будем постигать возможно самую необходимую и интересующую Вас тему — Как правильно оформить возврат билета в авансовом отчете. После прочтения у Вас могут остаться вопросы, поэтому лучше всего задать их в комметариях ниже.

Мы всегда и постоянно обновляем опубликованную информацию, в этом модете быть уверены, что Вы прочтете всю самую новую информацию.

По договору перевозки пассажира перевозчик обязуется перевезти пассажира в пункт назначения, а пассажир обязуется уплатить установленную плату за проезд. Заключение договора перевозки пассажира удостоверяется билетом, форма которого устанавливается в порядке, предусмотренном транспортными уставами и кодексами (п. п. 1, 2 ст. 786 Гражданского кодекса РФ).

Учет неустойки за возврат авиабилета в связи с изменением срока командировки

Пассажир вправе заключить с перевозчиком договор воздушной перевозки, предусматривающий условие возврата уплаченной по договору воздушной перевозки провозной платы при расторжении договора, об условиях возврата которой перевозчик (уполномоченное им лицо) обязан информировать пассажира до заключения договора воздушной перевозки пассажира.

Порядок информирования пассажиров об условиях возврата уплаченной за воздушную перевозку провозной платы устанавливается федеральными авиационными правилами (п. 1.1 ст. 103 ВК РФ).

100 Правил формирования и применения тарифов на регулярные воздушные перевозки пассажиров и багажа, взимания сборов в области граж данской авиации, утвержденных Приказом Минтранса России от 25.09.2008 N 155).

Трудовые отношения

Порядок возврата уплаченных сборов при прекращении действия договора воздушной перевозки пассажира в связи с его добровольным отказом от всей перевозки (части перевозки) установлен п. 93 Правил. В данной консультации уплата и возврат сборов не рассматриваются.

Сотрудник, получивший денежные средства на основании распоряжения руководителя, обязан предоставить авансовый отчет не позднее трех рабочих дней с момента окончания периода, на который выдан подотчет. Такие нормы установлены в пункте 6.3 Указаний Банка России № 3210-У.

Подробно мы рассказывали в статье о том, как организовать расчеты с подотчетными лицами.

Как правильно оформить возврат подотчетных сумм

Допустим, завхоз ГБОУ ДОД ДЮСШОР «АЛЛЮР» получил подотчет 10 000 рублей на приобретение бытовой химии. Средства были переведены на банковскую карту сотрудника. Завхоз израсходовал 9500 рублей. Оставшиеся 500 рублей возвращены в кассу учреждения. Кассир в конце рабочего дня внес остаток на счет в банке.

Возврат подотчетных сумм в кассу бюджетного учреждения

Назначение платежа — «возврат неиспользованных подотчетных сумм». В противном случае средства поступят в невыясненные платежи либо в доход организации, а это неправильно. Деньги должны поступить строго в счет возмещения расходов.

Стандартно для оправдания расходов по командировке сотрудник прикладывает к авансовому отчету оригиналы всех проездных документов.

Если авиабилет приобретается в кассе, то прикладывается его бумажная версия, если онлайн — электронная, а именно маршрутная квитанция (об этом в части ниже).

В любом из вариантов билет должен подтверждать договор между пассажиром и перевозчиком, имея все необходимые реквизиты:

Авансовый отчет: авиабилеты

Сегодня всё больше компаний стремятся к цифровизации, автоматизируя даже самые узкоспециализированные бизнес-процессы. Оформление командировки и далее отчета по ней не является исключением, в особенности, для компаний, где сотрудники часто отправляются в деловые поездки.

Как отразить покупку авиабилетов в авансовом отчете?

В последнее время все чаще сотрудники предпочитают бронировать и приобретать проездные документы через интернет. Сегодня система электронной продажи билетов существует практически у всех авиа, ж/д и прочих перевозчиков, поэтому форма электронных билетов является стандартизированной по указу Минтранса РФ.

Это все документы, которые потребуются для подтверждения расходов на проезд. Не обязательно требовать с работника кассовый чек или банковскую выписку. На их наличии Минфин перестал настаивать с конца 2013 года.