- Эффективная ставка налога против маржинальной ставки налога

- Причины отличий между эффективной и средневзвешенной видами ставок

- Специальные ставки по налогу на прибыль

- Вне налоговых скобок

- Авансовые платежи

- Срок представления налоговой декларации

- Как рассчитать эффективную ставку налога на прибыль?

- Расчет (формула)

- Пример №1

- Пример №2

- Пример №3

- Общая ставка налога на прибыль организаций

- Эффективная ставка

- Предельная ставка налога

- Налог на прибыль

- Предельная эффективная ставка

- Применение эффективной ставки налога для оценки иностранных компаний

- Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

- Формула расчета эффективной ставки

Эффективная ставка налога против маржинальной ставки налога

Предельная ставка налога относится к налоговой шкале, в которую падает доход бизнеса или физического лица. Эффективная налоговая ставка обычно является более точным представлением налогового обязательства, чем предельная ставка налога для физических лиц или бизнеса. Например, две компании с доходом в одной и той же верхней предельной налоговой шкале могут в конечном итоге облагаться эффективными налоговыми ставками разницы в зависимости от суммы их доходов, которые попадают в каждую налоговую группу.

Например, представьте налоговую систему, в которой прибыль в размере менее 100 000 долларов США облагается налогом в размере 10%, прибыль от 100 до 000 и 300 000 долларов США облагается налогом в размере 15%, а прибыль в размере более 300 000 долларов США облагается налогом в размере 25%. Два предприятия попадают в верхнюю налоговую группу. Тем не менее, один заработал 500 000 долларов, а другой только заработал 360 000 долларов. Оба предприятия платят 10 или 10 долларов США за первые 100 000 долларов прибыли, и оба они платят 15 или 30 долларов США за свой доход в размере 100 долларов США, 000 и 300 000 долларов США. Обе компании также платят 25% от своего дохода за порог $ 300 000, но это эквивалентно 50 000 долларов для одной компании и только 15 000 долларов для второй компании. При общей налоговой ответственности в размере 90 000 долл. Компания с доходом в 500 000 долл. США получает эффективную налоговую ставку на 18%, а компания с доходом в размере 360 000 долл. США выплачивает общий налог на прибыль в размере 55 000 долл. США, внося свой эффективный налог ставка только 15.2%.

Налог на прибыль — это основной прямой налог предприятия. Этот налог вычисляется путем умножения ставки налога на сумму полученной прибыли.

Плательщиками налога являются все организации, кроме использующих спецрежимы: УСН или ЕНВД.

В расчете текущего налога на прибыль участвуют величины:

- Текущего дохода и расхода;

- Постоянных налоговых активов и обязательств;

- Отложенных НА и НО.

Если в учете предприятия отсутствуют постоянные и временные разницы, то размер текущего налога будет равняться условному расходу по налогу на прибыль (НП). Текущий налоговый убыток будет принят равным условному доходу по НП.

В общем случае величина НП вычисляется по формуле:

Причины отличий между эффективной и средневзвешенной видами ставок

Предприятия могут иметь отличия по размеру эффективной и средневзвешенной ставками в связи с особенностями ведения деятельности и учета финансовых элементов отчетности. В учете встречаются несколько возможных причин расхождения показателей.

| Условие | Подробная характеристика |

| Отличие в порядке формирования бухгалтерской и налоговой прибыли | Разницы возникают при использовании разных стандартов для налогообложения и финансовых показателей. Использование показателей позволяет преследовать разные цели – показать финансовую устойчивость и снизить налогообложение |

| Использование налоговых кредитов | Налоговые кредиты могут снизить эффективную ставку к величине средневзвешенного показателя |

| Использование отложенных платежей по налогу на прибыль | При откладывании уплаты налога на будущий период эффективная ставка в текущем периоде будет снижаться по отношению к средневзвешенному показателю, а в будущих периодах –

возрастать |

Специальные ставки по налогу на прибыль

Когда считается налог на прибыль в 2017 году, ставка может отличаться от общей. Специальные ставки применяются к некоторым видам доходов предприятий или для отдельных категорий налогоплательщиков (для дивидендов, доходов иностранных предприятий, процентов по ценным бумагам, производителей сельхозпродукции, не применяющих ЕСХН, медицинских, образовательных организаций и т.д.).

В подобных случаях по налогу на прибыль организации ставка может быть, как выше, так и ниже, чем основная. Например:

0% — ставка налога для организаций, ведущих медицинскую, либо образовательную деятельность, работающих в сфере соцобслуживания (п.п. 3, 4 ст. 284; ст. 284.1, ст. 284.5 НК РФ); нулевая ставка не применяется данными юрлицами для процентов по ценным бумагам и «дивидендных» доходов;

к «дивидендным» доходам ставку 0% применяют, если на день принятия решения о их выплате, организация-дивидендополучатель, как минимум один год владеет не менее, чем половиной уставного капитала фирмы-плательщика (пп. 1 п. 3 ст. 284 НК РФ);

- 10% — ставка для иностранных фирм, чьи доходы не связаны с деятельностью постоянного представительства в России, в случае использования, содержания, сдачи в аренду средств транспорта, или контейнеров для международных перевозок (пп. 2 п. 2 ст. 284 НК РФ);

- 13% — налоговая ставка по «дивидендным» доходам, полученным российскими фирмами от отечественных и зарубежных организаций (кроме облагаемых нулевой ставкой), а также по акциям, права на которые удостоверены депозитарными расписками (пп. 2 п. 3 ст. 284 НК РФ);

- 15% — применяемая для налога на прибыль ставка 2017 г. для дивидендов, полученных иностранной организацией по акциям российской фирмы, и дивидендов от иного участия в капитале организации (пп. 3 п. 3 ст. 284 НК РФ); данная ставка может понижаться, если это установлено межгосударственным соглашением о двойном налогообложении, и при подтверждении постоянного местонахождения фирмы-«иностранца» в данном зарубежном государстве (п. 3 ст. 310, п. 1 ст. 312 НК РФ);

- 20% — ставка для иностранных фирм, имеющих доходы, не относящиеся к деятельности через постоянное представительство в РФ, кроме доходов, указанных в в пп. 2 п. 2 ст. 284 НК РФ, облагаемых по ставке 10%;

- 30% — доходы по ценным бумагам (кроме дивидендов), выпущенным российскими фирмами, права на которые учитываются иностранным номинальным или уполномоченным держателем, либо на счете «депо» депозитарных программ, и выплачиваемые лицам, о которых информация налоговому агенту не предоставлялась (п. 4.2 ст. 284 НК РФ).

Полный перечень специальных налоговых ставок содержится в ст. 284 НК РФ, а применять их следует, учитывая особенности, указанные в других нормах НК РФ.

Вне налоговых скобок

До сих пор мы полностью сосредоточились на налоговых шкафах. Однако предельная ставка налога может быть немного сложнее. В частности, для лиц с высокими доходами различные вычеты и кредиты постепенно прекращаются по мере получения большего дохода. Другими словами, стоимость некоторых вычетов и кредитов уменьшается, так как вы зарабатываете больше денег.

Цель поэтапного отказа — сосредоточить налоговые льготы на тех, кто делает меньше денег. Фазовые выходы важны для расчета предельной ставки налога. например, если дополнительный доллар облагаемого дохода уменьшает вычет или кредит, блюдо следует учитывать при определении вашей предельной ставки.

В качестве примера, польза от подробных вычетов постепенно прекращается, как только налогоплательщики достигают определенного уровня налогооблагаемого дохода. Напомним, что после Конгрессмена Дональда Пейса этот отказ от поэтапного отказа уменьшает выгоду от вычитаемых сумм на 3% от каждого доллара, полученного за предельный уровень. Чистый эффект заключается в увеличении предельных налоговых ставок для трех ведущих налоговых кронштейнов примерно на 1%.

Эти поэтапные отключения важны. Например, при оценке преимущества пенсионного взноса до вычета налогов ваша предельная налоговая ставка должна учитывать эти фазовые выходы. Они влияют на увеличение налоговой выгоды от пенсионного взноса, что может быть важным фактором при оценке того, следует ли внести вклад в счет выхода на пенсию до вычета налогов или на пенсионный счет Roth.

Авансовые платежи

Уплата налога производится авансовыми платежами ежемесячно или ежеквартально, а затем по итогам года.

Чтобы рассчитать квартальный платеж, требуется налоговую базу за отчетный период умножить на ставку налога. Полученную сумму квартального платежа вы перечисляете в бюджет за вычетом квартального авансового платежа, исчисленного за предыдущий отчетный период, и ежемесячных авансовых платежей к уплате за последний квартал этого периода. Квартальный авансовый платеж уплачивается по окончании отчетного периода не позднее 28-го числа следующего месяца.

До 28.04.2022 организации исчислили платежи по итогам I квартала, до 28.07.2022 — по итогам полугодия. До 28.10.2022 необходимо исчислить по итогам 9 месяцев.

Авансы по фактической прибыли платите не позднее 28-го числа месяца, следующего за истекшим месяцем (, , ).

Для расчета ежемесячных авансовых платежей по фактической прибыли определяется ставка налога, рассчитывается налоговая база, учитываются авансовые платежи за предыдущие отчетные периоды.

Порядок расчета ежемесячных авансовых платежей зависит от того, в каком квартале они уплачиваются. Например, ежемесячный авансовый платеж в I квартале 2023 года вы рассчитаете в том же порядке и уплатите в той же сумме, что и ежемесячный авансовый платеж в IV квартале 2022, то есть по итогам декларации за 9 месяцев 2022 года. Ежемесячные авансовые платежи уплачиваются не позднее 28-го числа каждого месяца. Если 28-е число выпадает на выходной день, то уплата производится в первый рабочий день, следующий за выходным.

Авансовые платежи к уплате (доплате) укажите в декларации по налогу на прибыль за I квартал, полугодие и 9 месяцев — в листе 02, подразделах 1.1, 1.2 разд. 1.

Срок представления налоговой декларации

Пунктом 6 ст. 80 НК РФ определено, что налоговая декларация (расчет) представляется в установленные законодательством о налогах и сборах сроки.

Налогоплательщики, согласно п. 1 ст. 289 НК РФ, обязаны представлять налоговые декларации по истечении каждого отчетного и налогового периода.

Налоговые агенты обязаны представлять декларации по истечении каждого отчетного (налогового) периода, в котором производились выплаты налогоплательщикам.

Отчетными периодами по налогу на прибыль согласно ст. 285 НК РФ признаются первый квартал, полугодие и девять месяцев календарного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т.д. до окончания календарного года.

Налоговым периодом по налогу на прибыль организаций признается календарный год. Календарным годом, как вы знаете, является период времени с 1 января по 31 декабря.

Налогоплательщики по окончании отчетного периода должны представить налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода.

Если отчетным периодом является квартал, полугодие и девять месяцев календарного года, налоговая декларация представляется не позднее 28 апреля, 28 июля и 28 октября соответственно.

Если же налоговыми периодами являются месяц, два месяца, три месяца и т.д. до окончания календарного года, то налоговая декларация представляется не позднее 28 числа каждого месяца, следующего за истекшим календарным месяцем. То есть за январь налоговую декларацию следует представить не позднее 28 февраля, за февраль — не позднее 28 марта и т.д.

Налоговые агенты представляют декларации не позднее 28 календарных дней по истечении каждого отчетного периода, в котором производились выплаты налогоплательщикам.

По итогам налогового периода и налогоплательщики, и налоговые агенты обязаны представить налоговые декларации не позднее 28 марта года, следующего за истекшим налоговым периодом, что установлено п. 4 ст. 289 НК РФ.

Единая упрощенная налоговая декларация, возможность представления которой предусмотрена ст. 80 НК РФ и о которой мы упомянули в предыдущем разделе, представляется в налоговый орган не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами и календарным годом. То есть для представления единой упрощенной декларации установлены иные сроки, нежели для обычных деклараций. По окончании первого квартала декларация представляется не позднее 20 апреля, по окончании полугодия — не позднее 20 июля, по итогам 9 месяцев — не позднее 20 октября, а декларация по окончании календарного года должна быть представлена не позднее 20 января следующего года.

Нередко случается так, что срок представления налоговой декларации выпадает на выходной или нерабочий праздничный день. В этом случае следует руководствоваться ст. 6.1 НК РФ, согласно которой в тех случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Например, 28 апреля 2012 г. — день сдачи налоговой декларации по итогам I квартала 2012 г. — приходится на субботу. Это выходной день, следовательно, налоговая декларация должна быть представлена в налоговый орган не позднее 30 апреля 2012 г. — ближайший, следующий за 28 апреля, рабочий день.

Действие, для совершения которого установлен срок, может быть выполнено до 24 часов последнего дня срока. Если налоговая декларация будет сдана в организацию связи до 24 часов последнего дня срока, то срок не считается пропущенным.

Как рассчитать эффективную ставку налога на прибыль?

Эффективная ставка налога на прибыль зависит от множества различных факторов (изменения в налоговом законодательстве и других).

Как оптимизировать налог на прибыль узнайте в статье оптимизация налога на прибыль.

Все о льготах по налогу на прибыль для сельхозпроизводителей .

Но, тем не менее, рассчитать её самостоятельно можно без помощи специалиста, если проявить достаточное терпение.

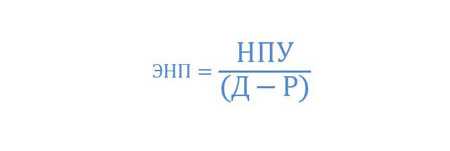

Расчет (формула)

Формула для расчета эффективной налоговой ставки предельно проста. Она представляет собой отношение суммарного количества налоговых сборов, начисленных за рассчитываемый период, к базе налоговой.

Сами налоговые ставки устанавливаются действующим в стране законодательством. Например, в Российской Федерации процентная ставка налога на полученную прибыль составляет 20%, а налог на добавочную стоимость равен 18%.

Формула для расчета выглядит следующим образом:

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

Пример №1

Существует компания, в которой суммарный доход по БУ (бухгалтерскому учету) и НУ (налоговому учету) в отчетный период составляет 500 тыс. рублей.

Расходы в бухгалтерском учете будут равны 300 тыс. рублей, расходы в налоговом учете – 250 тыс. рублей.

Налог на прибыль в данном случае высчитывается следующим образом:

Из общей суммы доходов в 500 тыс. рублей вычитаются расходы на различные налоги. Результат разницы умножается на 0.2 (или на 20%, если есть необходимость выразить результат в процентах). В итоге получается чистый налог на прибыль.

После того, как будет рассчитан налог на прибыль, можно осуществлять расчет эффективной налоговой ставки:

Полученное число – 0.25 – составляет 25%. Это означает, что эффективная налоговая ставка равна целым 25%.

Очень важно знать следующую особенность – чем больше неэффективности (в признании расходов) по налогу на прибыль, тем выше становится эффективная ставка

Пример №2

Некоторые сложности могут возникнуть при вычислении эффективной налоговой ставки на прибыль в случае, если используется система прогрессивного налогообложения.

Она применяется в основном за рубежом. Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Для решения конкретной задачи зададимся следующими условиями:

- на доход более 50000$ налагается налог, ставка которого составляет 50%;

- доход в промежутке от 15000$ до 50000$ облагается налогом в размере 25%;

- если сумма дохода находится в промежутке от 5000$ до 15000$, то налоговая ставка составит всего 10%;

- доходы менее 5000$ облагаются 5% налогом.

Допустим, налогооблагаемое физическое лицо получило суммарный доход неравными долями, в сумме он составляет 95000$.

Обязательства по налогу будут высчитываться с учетом условий прогрессивного налогообложения:

- налоговая категория под номером один облагается 50% налогом, таким образом: 45000$×0.5=22500%;

- вторая категория налогов вычисляется как 35000$×0.25=8750$ (налоговая ставка равна 25%);

- третья налоговая категория: 10000$×0.1=1000$ (налоговая ставка 10%);

- четвертая категория налогообложения: 5000$×0.05=250$ (налоговая ставка — 5%).

Полученные данные суммируются: 22500$+8750$+1000$+250$=32500$.

Используя упрощенную формулу для нахождения эффективной налоговой ставки, получим:Таким образом, при применении прогрессивной системы налогообложения, для суммарного дохода, составляющего 95 тыс. долларов, эффективная налоговая ставка составит 34.21%.

Пример №3

При расчете эффективной налоговой ставки возможно возникновение существенной разницы между полученными данными в результате расчетов и номинальной ставкой.

Расходы по налогу на прибыль:

| Операция | 2008 год | 2009 год |

| Расход текущий по ННП (налогу на прибыль) | 2105 млн. руб. | 1284 млн. руб. |

| Расходы по ННП | 2078 млн. руб. | 832 млн. руб. |

| Налоги (отложенные) | 27 млн. руб. | 452 млн. руб. |

Суммарная прибыль компании в 2009 году до налогообложения была 10123 млн. рублей.

Эффективная ставка налога на прибыль составила:

Таким образом, получаем, что фактически эффективная налоговая ставка составляет на 3.5% меньше, чем официальная — 24%.

Это допустимо, так как в 2006 году Законодательное собрание РФ утвердило поправку, позволяющую снизить ставку налога до 20%, но количество рабочих мест в компании должно быть не менее, чем 10, а доход НУ составляет более 100 тыс. рублей.

Также снижение ставки налога предполагается для компаний, затраты (капитальные) которых превышают 20% от суммы дохода (налогооблагаемого).

Общая ставка налога на прибыль организаций

В основном выражении ставка не претерпела изменений. В настоящее время этот показатель составляет 20%.

Применяется такой подход к делению этого налога:

- на федеральный уровень переводится три процента;

- остаток (17%) следует зачислить в региональную казну.

До 2017 года данное деление было представлено как 2 и 28 процентов. Некоторые субъекты имеют право на снижение рассматриваемой ставки. Это относится к мерам, которые введены на региональном уровне соответствующими законами.

Для примера, в 2020 году на территории столицы компании, которые специализируются на выпуске автотранспорта, оплачивают 12,5 процентов налога в казну региона.

Эффективная ставка

Эффективная ставка понимается как обозначение по отношениям кредитного значения за годовой период. Она отражает в себе не только проценты, которые установлены банковской организацией, но и иные разновидности трат, которые имеют взаимосвязь с получением и использованием денег по кредитам.

Процесс расчета позволяет гражданину установить, будет ли выгода от применяемой программе по кредиту или нет. Отражению подлежат начисленные проценты.

Сложностей в расчете не возникает. Использовать следует простую формулу, которая доступна не только сотрудникам отделения банка, но и любому человеку. В законодательстве не прописываются платежи, которые имеют отношение к рассматриваемому показателю.

По этой причине разные банковские организации применяют разные способы, позволяющие сократить ее значение. Делать это удастся за счет того, что в расчете не участвуют разные платежи, которые обязательны к применению.

Формула выражена так:

ЕП = К*ПС

где:

- ЕП – платеж, вносимый лицом ежемесячно;

- К – коэффициенты, назначенные по договорам аннуитетного типа;

- ПС – полная величина кредита.

Для определения указанного коэффициента используется другая формула:

К = МС * (1 +МС*КМ)/(1+МС) * П – 1

где:

- МС – размер ставки за 30 дней;

- КМ – сколько месяцев осталось до гашения задолженности;

- П – полное значение месяцев по займу.

Предельная ставка налога

Предельная ставка налога представляет собой сумму налога, уплаченного за дополнительный доллар дохода. Добавьте к вашему возврату один доллар облагаемого дохода, определите сумму дополнительного налога, которую вы заплатили, и разделили этот налог на 1 доллар дохода. В результате ваша предельная ставка налога.

Смущенный? Давайте рассмотрим. Федеральная система подоходного налога в Соединенных Штатах является прогрессивной. В результате не весь ваш налогооблагаемый доход облагается налогом по той же ставке.

Например, в 2014 году, если вы являетесь единственным налогоплательщиком, ваши первые 9,075 долларов США дохода будут облагаться налогом по ставке 10%. То, что вы делаете более 9 075 долларов, но ниже 36 900 долларов, облагается налогом на 15%. Когда вы переходите более чем на 36 900 долларов, курс скатится до 25%, пока вы не получите 89 350 долларов. Ставки продолжают расти, поскольку вы получаете больше доходов. В настоящее время для единого налогоплательщика те, кто составляет $ 406 750 в год, находятся в самом верхнем кронштейне. Каждый доллар, который они превышают этот лимит, будет облагаться налогом по самой высокой ставке — 39,6%.

Это как подъем по лестнице. Налоговыми скобками являются этапы. Чем больше вы делаете, тем больше шагов вы должны предпринять. Вы можете увидеть федеральные налоговые скобки 2014 года для всех статусов подачи здесь.

Когда большинство людей говорят о предельных налоговых ставках, они ссылаются на верхний налоговый кронштейн за свой налогооблагаемый доход. Например, лицо с налогооблагаемым доходом за год в размере 1 000 000 долларов будет иметь предельную ставку в 39,6%. Так будет человек с налогооблагаемым доходом в размере 425 000 долларов. Зачем? Верхний кронштейн применяется ко всему налогооблагаемому доходу за 406 750 долларов США за одного налогоплательщика. Лицо, имеющее налогооблагаемый доход в размере 100 000 долларов, попадет в 28%.

Вот ключ. Предельная ставка налога не означает, что весь налоговый доход в размере 100 000 долларов США облагается налогом по ставке 28%. В этом примере 28-процентная предельная ставка — это то, что можно было бы заплатить за последние 11 000 долларов, которые вы делаете, — доход от 89 350 до 100 000 долларов. Гипотетический налогоплательщик все равно заплатит 10% за первые $ 9,075 в облагаемом налогом доходом, как и все остальные налогоплательщики. И она по-прежнему будет платить 15% за доход между $ 9,075 и $ 39,600 и т. Д. И т. Д.

Ваша предельная ставка налога только тариф, который вы платите за последний доллар налогооблагаемого дохода, который вы делаете.

Налог на прибыль

Налог на прибыль — это обязательный платеж, взимаемый с юрлиц, применяющих ОСНО, а не спецрежим налогообложения. В данном случае под налогоплательщиками понимаются:

- российские организации, которые созданы по законодательству РФ;

- иностранные организации и иные корпоративные образования, которые созданы по законодательству иных стран;

- международные организации;

- представительства и филиалы иностранных и международных юрлиц.

Упростите работу в 1С с помощью бесплатных сервисов, входящих в 1С:Комплект поддержки ИТС. Бесплатно настроим популярные сервисы: 1С-Отчетность, 1С:Контрагент, 1С-ЭДО, 1С-Коннект и др. Оставьте заявку или звоните нашим специалистам в вашем городе!

Подробнее Заказать подключение сервисов 1С

Предельная эффективная ставка

Многие страны практикуют довольно своеобразную систему налогообложения под названием «прогрессивная».

Чем больше доход физического или юридического лица, тем большая налоговая ставка применяется. И наоборот: чем меньше суммарный доход – тем меньше налоговая ставка.

Ставка, применяемая к максимальной части дохода налогооблагаемого лица, называется предельной. Предельная налоговая ставка используется для вычисления предельной эффективной ставки.

В одной из стран Европы налоговая ставка составляет:

| Денежный лимит | Размер ставки |

| Величина дохода менее 15 тыс. долларов | 20% |

| Величина дохода от 15 тыс. долларов до 40 тыс. долларов | 30% |

| Доходы составляют более 40 тыс. долларов | 40% |

Предельной эффективной ставкой в этом случае является значение 40%.

Кто платит ежемесячные авансовые платежи по налогу на прибыль смотрите в статье: авансовые платежи по налогу на прибыль.

Образец платежного поручения по налогу на прибыль можно .

Как законно можно уменьшить налог на прибыль? .

Для того чтобы оптимизировать свое производство, доходы, необходимо разобраться со всеми тонкостями налогового законодательства.

Многие его аспекты позволяют существенно снизить сумму, необходимую для уплаты налогов.

Незнание же действующих законов приводит к различным штрафам, а также снижению дохода организации, её рентабельности.

Предыдущая статья: Оптимизация налога на прибыль Следующая статья: МСФО 12 при налоге на прибыль

Применение эффективной ставки налога для оценки иностранных компаний

Показатель эффективной ставки используется в международной финансовой отчетности. Данные применяются иностранными компаниями, ведущими бизнес на международном рынке и имеющих представительства или деятельность в РФ. В НК РФ термин возник в связи с вводом понятия налогообложения прибыли КИК. Размер показателя эффективной ставки позволяет определять:

- Степени влияния налогообложения на деятельность компании. Доходы предприятия-нерезидента освобождаются от уплаты налога на прибыль в РФ при условии определении эффективной ставки в размере более 75% от средневзвешенной ставки.

- Налогообложение КИК, не являющейся резидентом в РФ, но получающей доходы в стране. Если доля российской компании составляет не менее 25% или 10% при общем участии резидентов в сумме 50% общей доли капитала КИК, предприятие уплачивает прибыль в части, приходящейся на долю резидентов.

- Налогообложение компании с полностью иностранным капиталом. Показатель используется в МСФО для легализации вывода капиталов компании в офшорные зоны. Налоговые органы РФ используют расчет ставки для контроля деятельности иностранных компаний и упрощения работы с ними.

По результатам анализа показателя в ИФНС определяется размер уплачиваемого налога и возможность освобождения от налогообложения компаний с иностранным капиталом.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Формула расчета эффективной ставки

Размер эффективной ставки определяется по окончании отчетного периода на основании представленной компанией отчетности. Предприятия, не имеющие отдельно разработанных для компании стандартов формирования отчетности, представляют данные в соответствии с требованиями МСФО. Принадлежность иностранной компании к государству, с которым отсутствует договоренность об исключении двойного налогообложения, обязывает предприятие представлять отчетность в соответствии с положениями НК РФ.

Для расчета эффективной ставки прибыли используется формула: С = Н / П х 100%.

| Показатель | Расшифровка индекса |

| С | ставка налогообложения |

| Н | величина налога, удержанного с доходов предприятия (прибыль до вычета налога за минусом чистой прибыли); |

| П | размер прибыли, полученной в отчетном периоде до вычета налога |

Расчет эффективной ставки может быть достаточно сложным в отношении компаний стран с использованием прогрессивной ставки налогообложения.