- Арендуем госсобственность

- Совет № 1. Проверьте права арендодателя

- Обоснование переменной части арендной платы — это что за документы

- Явные и скрытые издержки. Бухгалтерские и экономические издержки

- Как арендную плату с переменной частью отразить в условиях договора

- Как организовать и оформить расчеты по коммунальным платежам за арендованное имущество

- Обзор документа

- Энциклопедия решений. Постоянная и переменная части арендной платы

- Пример

- Пример

- Совет № 5. Избегайте формулировок об освобождении от арендной платы

- Переменная часть арендной платы — что это?

- Методика расчета

- Переменная арендная плата — когда это оправданно

- Учет арендной платы у арендатора — проводки

- Какие виды бывают?

- Аренда имущества (коммунальные платежи как переменная часть арендной платы)

- Агентство юридических и оценочных услуг

- Как арендодателю отразить при налогообложении расчеты по коммунальным платежам за арендованное имущество. Организация применяет общую систему налогообложения

- Итоги

Арендуем госсобственность

Достаточно часто предприниматели и организации-юрлица размещают торговые точки (например, киоски по продаже канцтоваров) в зданиях государственной администрации, налоговой инспекции и прочих органах государственной и муниципальной власти. В связи с этим хозяйствующий субъект берет в аренду часть помещения, которое находится в госсобственности. О том, как исчислить НДС в данном случае, расскажем ниже.

Допустим, Ваша организация оказывает банковские услуги, в связи с чем Вы арендуете помещение площадью 5 кв. м в здании муниципалитета для размещения кассы банка. Кто (Вы или госорган) должен перечислять сумму НДС в бюджет? Согласно НК, в случае, если арендодателем по договору выступает государство, то НДС по операции должен перечислить пользователь помещения, то есть арендатор. Однако на практике применяют следующую схему: договор аренду заключают не с собственником, а с балансодержателем.

| Ситуация | Описание |

| Росимущество передает недвижимость в аренду | Если Вы заключили договор аренды с Росимуществом напрямую, то обязанность по уплате НДС возлагается на Вас как на налогового агента. Аналогичное правило действует в случае заключения договоров с местными органами (например, с Региональным комитетом по управлению имуществом). |

| Балансодержатель передает недвижимость в аренду | Допустим, договор заключен не с органами Росимущества (местными или федеральными), а с организацией, которая приняла недвижимость в оперативное управление. В таком случае обязательства налогового агента у Вас не возникает, а перечислять НДС обязан балансодержатель (например, государственное или муниципальное унитарное предприятие). Аналогично – в случае заключение трехсторонних договоров, в которых имущество передает балансодержатель, а Росимущество подтверждает его права. |

Налогообложение операций по аренде земли у государства существенно отличается от учета НДС операций по аренде госнедвижимости. Дело в том, что при аренде участка, находящегося в госсобственности, налоговых обязательств не возникает ни у фирмы-арендатора, ни у госоргана-арендодателя. Связано это с тем, что операции по аренде природных ресурсов (в том числе земли) освобождены от налогообложения НДС. Поэтому если Вы арендуете землю у государства, то обязанности налогового агента Вам исполнять не нужно. При этом указать операцию в разделе 7 декларации Вам все же придется.

Если в аренду взят участок казенного учреждения(например, у детского сада или приюта для животных), то указывать информацию в декларации Вам не нужно. Налоговые обязательства в данном случае также не возникают.

|

Совет № 1. Проверьте права арендодателя

Если арендодатель является собственником, то требуйте свидетельство о праве собственности или выписку из ЕГРП. Если же ваш арендодатель сам является арендатором данного помещения, тщательно изучите уже заключенный договор аренды и ищите условие о субаренде. Если субаренда договором предусмотрена, то лучше подстраховаться, получив письменное согласие собственника на сдачу в субаренду. Тогда принятие арендной платы в расходную часть будет законным.

Расходы в договоре аренды – это самый актуальный вопрос. Чтобы не разбираться с ним в судах, следует закрепить соответствующие условия в договоре.

Обоснование переменной части арендной платы — это что за документы

Очевидно, что в качестве подтверждения величины переменной части платы за аренду потребуются такие документы, как:

- непосредственно сам расчет, основанный на данных ресурсоснабжающих организаций и выполненный в соответствии с содержащейся в соглашении об аренде формулой, в оригинальном экземпляре за подписью ответственного лица арендодателя;

- акты, счета-фактуры, расчеты, выставленные ресурсоснабжающими организациями, в копиях.

Готовить такой комплект документов придется ежемесячно. Он будет являться необходимым приложением к счету-фактуре на аренду за прошедший месяц. Причем в таком счете-фактуре арендную плату можно показать как общей суммой, складывающейся из обеих ее составных частей (фиксированной и переменной), так и 2 строками, соответствующими фиксированной и переменной частям.

Явные и скрытые издержки. Бухгалтерские и экономические издержки

Явные издержки (они же внешние или бухгалтерские издержки) — это стоимость внешнего ресурса, за который предприниматель платит деньги. К явным издержкам относятся зарплаты, выплаты за сырье, энергию, услуги подрядчиков и т.п.

В число явных издержек входят:

-

Зарплаты.

-

Денежные затраты на покупку и аренду оборудования, помещений и т.п.

-

Транспортные расходы..

-

Коммунальные платежи.

-

Оплата поставок материальных ресурсов.

-

Оплата услуг банков, страховых компаний и т.п.

Скрытые издержки (они же внутренние издержки) — это стоимость собственного ресурса, который никак не оплачивается. Альтернативные издержки — это деньги, которые можно было бы получить за самостоятельно используемый ресурс, если бы его вложили в чужое дело.

К скрытым издержкам относятся:

-

Упущенная выгода. Деньги, которые фирма могла бы получить при более выгодном использовании принадлежащих ей ресурсов.

-

Прибыль, которую предприниматель мог бы получить, вложив ресурсы в какое-то иное дело.

Экономические издержки включают в себя и явные, и скрытые издержки. Экономическая прибыль — это разница между совокупной выручкой фирмы и экономическими издержками (явные + скрытые издержки).

Бухгалтерская прибыль — это разница между совокупной прибылью и бухгалтерскими (явными) издержками.

Таким образом, предприниматель постоянно сравнивает свой доход с тем, который мог бы получить при альтернативном использовании ресурсов. Если бухгалтерская прибыль меньше альтернативной экономической прибыли, производство неэффективно с точки зрения предпринимательства.

Как арендную плату с переменной частью отразить в условиях договора

Ввести в соглашение об аренде переменную часть арендной платы — это не совсем простое действие, поскольку от того, что будет записано в договоре, зависит, будет ли возможен вычет НДС. Например:

- арендодатель не вправе выставлять счета-фактуры от своего имени на ресурсы, фактически потребленные арендатором, поскольку сам не является ресурсоснабжающей организацией (постановление Президиума ВАС РФ от 06.04.2000 № 7349/99);

- арендодатель может перевыставить в адрес арендатора сумму фактических расходов по ресурсам, но это он сделает на основании счета с прилагаемым к нему расчетом этой суммы, а счет не будет служить основанием для вычета (письма ФНС России от 04.02.2010 № ШС-22-3/86@, от 23.04.2007 № ШТ-6-03/340@, от 27.10.2006 № ШТ-6-03/1040@).

Однако если соглашение об аренде предусматривает наличие переменной части платы за аренду, размер которой зависит от величины расходов на ресурсы, то такая плата в полном объеме облагается арендодателем НДС и, соответственно, оформляется счетом-фактурой (письмо ФНС России от 04.02.2010 № ШС-22-3/86@).

Сумма переменной части арендной платы в договоре должна предусматриваться как величина расчетная, определяемая, например, путем:

- суммирования данных по документам ресурсоснабжающих организаций, выставленных за соответствующий месяц по конкретному объекту аренды — такой вариант возможен в тех случаях, когда на объекте ведется однозначный (по счетчикам, с привязкой к определенным телефонным номерам) учет расходов ресурсов;

- расчета величины ресурсов, приходящихся на единицу площади арендуемого помещения (или единицу другого показателя), и, соответственно, их стоимости — такой вариант окажется приемлемым, если 1 счетчик отражает показания ресурсов по нескольким помещениям, занимаемым разными арендаторами, или 1 телефонным номером пользуются несколько арендаторов (либо и арендатор, и арендодатель).

Допустима также формула, по которой показатель, рассчитанный одним из 2 вышеприведенных способов, увеличивается на какой-то процент или какую-то фиксированную сумму.

То есть в соглашении об аренде необходимо прописать не только то, что арендная плата состоит из 2 частей, но и:

- конкретный алгоритм расчета величины переменной части;

- перечень документов, подтверждающих обоснованность данных, принимаемых в расчет.

О том, как у сторон договора аренды ведется учет операций по ней, читайте в материале «Бухгалтерский учет при аренде основных средств (нюансы)».

ВНИМАНИЕ! Если вы не работали в период нерабочих дней, объявленных президентом РФ из-за распространения коронавирусной инфекции, вы можете договориться с арендодателем об отсрочке платежей. Для этого необходимо оформить дополнительное соглашение к договору аренды. Как правильно это сделать, читайте здесь

Как правильно это сделать, читайте здесь.

Как организовать и оформить расчеты по коммунальным платежам за арендованное имущество

Оплата услуг в составе арендной платы

В данном случае стоимость потребленных коммунальных услуг арендатор компенсирует арендодателю в составе арендной платы. Возможность применения данного варианта вытекает из норм законодательства, регулирующих арендные отношения.

Включить сумму компенсации коммунальных услуг в состав арендной платы можно двумя способами:

- сумма арендной платы с учетом коммунальных расходов определяется в фиксированном виде. Стоимость коммунальных услуг отдельно в договоре не выделяется ;

- сумма арендной платы в договоре складывается из двух частей : фиксированный платеж (собственно плата за аренду) и переменный платеж (расходы на коммунальные услуги, потребленные арендатором в расчетном периоде).

Использование первого способа в некоторых случаях может быть невыгодно. Дело в том, что фактическая стоимость коммунальных услуг, как правило, меняется. Такие изменения могут происходить несколько раз в течение года. Однако учесть их в договоре и, соответственно, скорректировать размер арендной платы в общем случае стороны могут только раз в году (п. 3 ст. 614 ГК РФ). Кроме того, величина оплаты некоторых услуг напрямую зависит от размера их потребления, а предугадать заранее, сколько, например, электроэнергии потребит арендатор, получается не всегда. Таким образом, может возникнуть ситуация, когда фактически потребленные арендатором коммунальные услуги не покрываются размером коммунальных платежей, учтенных в составе арендной платы.

При использовании второго способа переменная часть, то есть стоимость коммунальных услуг, может изменяться каждый месяц в зависимости от изменения тарифов или величины потребляемых услуг. При этом положения пункта 3 статьи 614 Гражданского кодекса РФ о недопустимости пересмотра арендной платы чаще одного раза в год не нарушаются. Неизменным должно быть условие о сумме арендной платы, устанавливающее способ ее расчета, а не размер (п. 11 информационного письма Президиума ВАС РФ от 11 января 2002 г. № 66).

Общая сумма коммунальных услуг и поставок энергии определяется по фактическому потреблению на основании счетов, выставленных поставщиками. Доля расходов компенсируемых арендатором по договору аренды (переменная часть арендной платы), может определяться следующими способами:

- по доле занимаемых арендатором площадей помещений;

- по показаниям отдельных счетчиков;

- исходя из мощности используемого арендатором оборудования и времени его работы.

Методику расчетов закрепите в договоре аренды (п. 1 ст. 615 ГК РФ).

При включении компенсации коммунальных расходов в состав арендных платежей отдельно первичные документы на коммунальные платежи не оформляются. Арендодателю достаточно оформить документы по аренде и приложить копии документов коммунальных служб (счета, расчеты), если такое условие предусмотрено договором аренды.

Обзор документа

Администрация муниципального района предъявила иск к собственнику зданий. Она просила взыскать, в частности, плату за использование земельного участка под ними как неосновательное обогащение.

Президиум ВАС РФ не нашел оснований для отказа в иске.

Земельный участок под зданиями относится к тем, госсобственность на которые не разграничена. Распоряжаться им уполномочена администрация муниципального образования.

С момента госрегистрации за ответчиком права собственности на здания к нему перешло имевшееся у его правопредшественников право постоянного (бессрочного) пользования на часть участка, занятую этими объектами и необходимую для их использования. Ответчик не относится к лицам, которым на таком праве могут предоставляться земельные участки. Поэтому он должен был оформить свое право путем заключения по собственному выбору договора аренды или купли-продажи, но не сделал этого. Имеющееся у ответчика право постоянного (бессрочного) пользования не было зарегистрировано, не является ранее возникшим и приобретено не в порядке универсального правопреемства. Поэтому он не может уплачивать добровольно и с него нельзя взыскать принудительно ни земельный налог, ни арендную плату. В подобных случаях плата за землю взыскивается с фактического пользователя земельного участка как неосновательное обогащение.

То, что ответчик внес денежные средства, названные им земельным налогом, не освобождает его от уплаты администрации неосновательного обогащения. Уплаченная сумма несопоставимо мала по сравнению с предъявленной ко взысканию. Денежные средства внесены не в бюджет муниципального района. Ответчик не является плательщиком земельного налога. Он заплатил за произвольно определенную часть площади участка, в отсутствие ее кадастровой стоимости. НК РФ не предусматривает уплату налога лицами, у которых такая обязанность отсутствует. Ответчик может потребовать вернуть внесенную сумму, тогда как администрация пропустит срок исковой давности на взыскание, даже если докажет нетождественность исков.

Землепользователь не может по своему усмотрению определять, что именно он будет уплачивать (земельный налог, арендную плату или неосновательное обогащение), кому и в каком размере.

Таким образом, иск заявлен управомоченным лицом. Плата за фактическое использование участка подлежит взысканию как неосновательное обогащение, что обусловлено невыполнением ответчиком обязанности по надлежащему оформлению права собственности или аренды.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Энциклопедия решений. Постоянная и переменная части арендной платы

Постоянная и переменная части арендной платы

Согласно п.п. 2, 3 ст. 614 ГК РФ стороны договора аренды могут предусмотреть как твердый размер арендной платы, так и порядок ее расчета. Следовательно, арендная плата может быть установлена в виде основной (постоянной) части и переменной части, определяемой расчетным путем. Постоянная часть является фиксированной и включает в себя плату за пользование самим помещением. Переменная часть арендной платы эквивалентна (или рассчитана из) стоимости коммунальных услуг, потребляемых арендатором за определенный период. Таким образом, вся сумма арендной платы (как постоянная, так и переменная части) является оплатой услуг арендодателя по предоставлению имущества в аренду.

Постоянная часть арендной платы, как правило, определяется путем умножения арендной ставки по договору на арендуемую площадь в квадратных метрах. Поэтому зачастую в договоре аренды указывают размер арендной ставки за 1 квадратный метр в месяц.

Пример

Можно указать формулу расчета постоянной части арендной платы, например, так:

«Постоянная часть арендной платы определяется по формуле:

где Тв х/у — твердая часть арендной платы, подлежащая внесению за месяц х, год у;

A — ставка арендной платы по договору;

S — арендуемая площадь, в квадратных метрах».

Можно также предусмотреть, что постоянная часть арендной платы умножается на индекс потребительских цен, на коэффициент, учитывающий условия использования арендатором имущества; на корректирующий коэффициент и т. д.

В договоре аренды можно указать, что переменная часть арендной платы покрывает фактически понесенные расходы арендодателя на коммунальные платежи, а именно:

— вывоз бытового мусора (можно привести весь перечень необходимых услуг) и т. п.

Пример

Можно указать формулу расчета переменной части арендной платы, например, так:

«Переменная часть арендной платы определяется по формуле:

П x/y = Э + Во + Т + М, где

П х/у — переменная часть арендной платы, подлежащая внесению за месяц х, год у;

Э — расходы на электрическую энергию за месяц х, год у;

Во — расходы на водоснабжение за месяц х, год у;

Т — расходы на тепловую энергию за месяц х, год у;

М — расходы на вывоз бытового мусора за месяц х, год у.»

Если оплата коммунальных услуг осуществляется в соответствии с показаниями счетчиков, можно указать в договоре, что переменная часть арендной платы подлежит определению в соответствии с показаниями приборов учета. Можно прописать, что показания приборов учета коммунальных услуг фиксируются в присутствии уполномоченных представителей арендодателя и арендатора.

Внимание

В п. 12 Информационного письма Президиума ВАС РФ от 11.01.2002 N 66 отмечено, что возложение на арендатора только расходов по оплате коммунальных услуг не может рассматриваться как форма арендной платы. Поскольку арендодатель фактически не получает встречного предоставления за переданное в аренду имущество, оплата арендатором только коммунальных услуг не означает возмездности договора.

Источник

Совет № 5. Избегайте формулировок об освобождении от арендной платы

По условиям договора возложить на арендатора обязанность по улучшению арендованного имущества и зачесть данные расходы в счет арендной платы вполне законно. Однако практика показывает, что при таком методе расчетов часто встречается формулировка: «арендатор обязуется за свой счет произвести ремонт арендуемых помещений. Арендодатель не взимает арендную плату с арендатора за этот период». Налоговый орган может трактовать данную норму договора, так словно арендная плата вообще не предполагается. А безвозмездность в налогах очень дорого стоит. Тогда у арендатора за данный период возникает объект налогообложения в виде дохода – безвозмездно полученные услуги по предоставлению помещения. Определить налоговую базу налоговым инспекторам не составит труда, так как стоимость арендной платы за последующие месяцы аренды определена в самом договоре.

Поэтому размытые формулировки могут сыграть не в вашу пользу. Для предупреждения такой ситуации лучше указать, например, что арендная плата взимается в двух формах: в твердой сумме и в форме возложения на арендатора затрат на улучшение арендованного имущества в такой-то период.

В заключение необходимо отметить, что законодательство в сфере аренды устроено вполне диспозитивно, поэтому большинство положений договора стороны могут согласовывать, так как им это необходимо. Стоит четко регулировать рассмотренные в данной статье аспекты, так как отсутствие в контракте определенных условий влечет за собой дополнительные налоговые риски.

Источник

Переменная часть арендной платы — что это?

Внимание

Рассмотрим, от чего зависит размер переменной части и как правильно оформить документы по ней. Переменная арендная плата — когда это оправданно Как арендную плату с переменной частью отразить в условиях договора Обоснование переменной части арендной платы — это что за документы Итоги Переменная арендная плата — когда это оправданно Установление переменной части арендной платы — это вопрос, возникающий не всегда. Обычно он встает, когда в аренду сдается недвижимость, при эксплуатации которой у арендатора будут иметь место значительные и меняющиеся от месяца к месяцу расходы по таким ресурсам, как:

- электроэнергия,

- вода,

- тепловая энергия,

- услуги телефонной связи.

Как правило, договоры на подобные расходы с ресурсоснабжающими организациями есть у арендодателя.

Методика расчета

Методика расчета арендной платы за нежилое помещение отталкивается от . Для расчета необходимо посмотреть принятую в конкретном регионе формулу, а также значения коэффициентов и годовой базовой ставки.

В общем случае формула будет выглядеть так:

Арендная плата = (Аим + Пз) * НДС * j инф, где:

- Аим – плата за имущество.

- Пз – арендная плата за землю, используемую арендатором. К ней же относится и земля, на которой располагается здание.

- j инф – индекс инфляции.

- Ндс – коэффициент, учитывающий НДС.

Плата за имущество рассчитывается по следующей формуле:

Аим = Бап * Кз * Км * Кт * Кд * Кнж * Кс * S, где:

- Бап – годовая базовая ставка за 1 кв. м (без лестничных клеток, технических подвалов и др.).

- Кз – показатель, учитывающий место расположения помещения (город, район и т.п.). Он определяется на законодательном уровне.

- Км – коэффициент, учитывающий материал, из которого сделаны стены.

- Кт – тип нежилого помещения.

- Кд – коэффициент, отражающий деятельность арендатора.

- Кнж – показатель качества нежилого помещения.

Кнж = Кк1 + Кк2 + Кк3, где:

- Кк1 – коэффициент учета степени благоустройства.

- Кк2 – коэффициент размещения объекта.

- Кк3 – коэффициент удобства пользования.

- Кс – коэффициент, отражающий передачу имущества в субаренду.

- S – общая площадь нежилого помещения.

Общий объем платежей за год рассчитывается как сумма платежей по каждому отдельному помещению, рассчитанных по этой формуле.

Переменная арендная плата — когда это оправданно

Установление переменной части арендной платы — это вопрос, возникающий не всегда. Обычно он встает, когда в аренду сдается недвижимость, при эксплуатации которой у арендатора будут иметь место значительные и меняющиеся от месяца к месяцу расходы по таким ресурсам, как:

- электроэнергия,

- вода,

- тепловая энергия,

- услуги телефонной связи.

Как правило, договоры на подобные расходы с ресурсоснабжающими организациями есть у арендодателя. И арендодатель может брать в расходы затраты по ресурсам, но не вправе чаще 1 раза в год менять величину арендной платы (п. 3 ст. 614 ГК РФ). В случае значительных расходов таких ресурсов сдача в аренду для него может оказаться убыточной.

Арендатор имеет право на период действия соглашения об аренде переоформить договоры по ресурсам (полностью или частично) на себя, но это не всегда оказывается удобным для него и не всегда ресурсоснабжающая организация согласна заключить договор с арендатором.

При этом арендатора ГК РФ обязывает к несению расходов по содержанию имущества (п. 2 ст. 616), если иного не предусматривает договор аренды. То есть возможность получения арендодателем от арендатора оплаты за потребленные ресурсы имеет под собой законодательную основу. Так же как и возможность установить арендную плату не в фиксированной сумме, а в любой иной форме или как сочетание этих форм (п. 2 ст. 614 ГК РФ).

О различиях между договорами аренды и лизинга, в т. ч. в части возможности изменения арендной платы, читайте в статье «Чем отличается аренда от лизинга?».

Таким образом, установление переменной части арендной платы — это действие правомерное и оправданное, когда:

- договор с ресурсоснабжающей организацией заключен арендодателем;

- арендатор использует значительные объемы этих ресурсов и регулярность расхода непредсказуема.

Вместе с тем, введение переменной части арендной платы — это возможность установить изменение ее размера без изменения величины платы за аренду. Она в этом случае изначально складывается из 2 частей:

- фиксированной, представляющей собой плату за собственно аренду;

- переменной, зависящей от объема услуг ресурсоснабжающих организаций, приходящихся на долю арендатора.

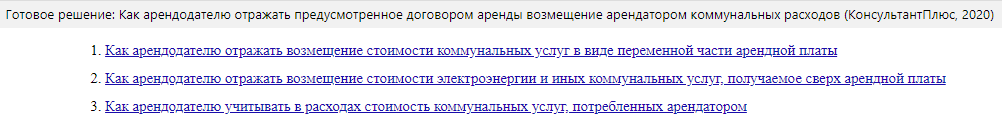

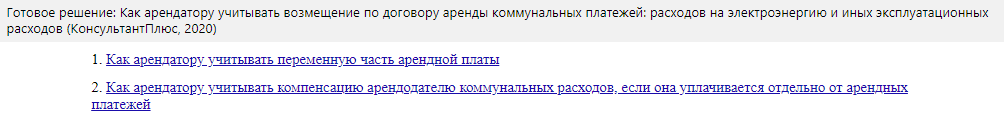

Чтобы у фискалов не возникло вопросов, важно правильно учитывать переменную часть арендной платы в бухгалтерском и налоговом учете. Как правильно это сделать разъяснили эксперты КонсультантПлюс

Если вы арендодатель, вам поможет это Готовое решение:

Если арендатор, вам в этот материал:

Учет арендной платы у арендатора — проводки

У арендатора проводки по учету факта аренды помещения или оборудования отразят стоимость этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

При начислении арендной платы проводки арендатор сделает такие:

- Дт 20 (23, 25, 26, 29, 44, 91) Кт 60 — на величину платы за аренду без НДС;

- Дт 19 Кт 60 — в части НДС, относящегося к плате за аренду.

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как Дт 60 Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой Дт 76 Кт 51, а его возврат арендодателем как Дт 51 Кт 76. Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате — списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой Дт 60 Кт 76, а возмещение иных претензий — проводкой Дт 76 Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью Дт 08 Кт 60 (23, 69, 70). В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат: Дт 62 Кт 91 (90), Дт 91 (90) Кт 68, Дт 91 (90) Кт 08. Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 Кт 60 (23, 69, 70) и Дт 01 Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02).

Какие виды бывают?

- За использование муниципального помещения. При сдаче в аренду муниципального помещения НДС не входит в плату за его использование. Для заключения арендных отношений необходимо участие в аукционе (ФЗ №135 «О защите конкуренции»). Информация о проведении аукциона должна быть размещена в СМИ не менее чем за 30 дней до его начала.

Сумма арендных платежей может меняться по соглашению сторон, но не чаще раза в год. Договор должен быть зарегистрирован в Росреестре. Муниципальные нежилые помещения предоставляются в аренду лишь юридическим лицам.

- За использование помещения, принадлежащего частному лицу. Частное лицо может назначить стоимость аренды самостоятельно, без использования формул. Арендодатель должен уплачивать налог с прибыли, полученной от сдачи объекта в аренду. Юридическое лицо кроме налога на прибыль платит также НДС. Физическое лицо платит подоходный налог 13%.

Аренда имущества (коммунальные платежи как переменная часть арендной платы)

Арендная плата по договору аренды может устанавливаться как за все арендованное

имущество в целом, так и отдельно по каждой из его составных частей. При этом порядок, условия и сроки внесения арендной платы определяются договором аренды (ст. 614 ГК РФ).

Помимо арендной платы арендатор должен оплачивать предоставляемые ему коммунальные услуги: электричество, отопление и т.д. На практике применяются два основных способа уплаты арендатором коммунальных платежей:

- коммунальные платежи включены в арендную плату;

- коммунальные платежи не включены в арендную плату и уплачиваются отдельно.

Во втором случае коммунальные услуги могут оплачиваться в виде компенсации

арендодателю его затрат на оплату коммунальных услуг на основании выставляемых им

счетов.Бухгалтерский учет

Если договором аренды предусмотрена переменная часть арендной платы, состоящая из

коммунальных платежей и прочих подобных услуг, то арендодатель, у которого

заключены прямые договоры с поставщиками коммунальных услуг, получив от

последних счета за потребленные услуги, перевыставляет арендатору счета на

стоимость потребленных им услуг. Арендатор, в свою очередь, перечисляет денежные

средства за потребленные услуги арендодателю, компенсируя тем самым понесенные

им затраты.

В целях бухгалтерского учета расходы по арендной плате признаются ежемесячно на

последнее число текущего месяца в составе расходов по обычным видам деятельности

(п. п. 5, 18 Положения по бухгалтерскому учету “Расходы организации” ПБУ 10/99, утв.

приказом Минфина России от 06.05.1999 № 33н) и отражаются по дебету затратных

счетов.Налоговый учет

В целях налогового учета арендные платежи признаются прочими расходами,

связанными с производством и реализацией, согласно пп. 10 п. 1 ст. 264 НК РФ. Дата

признания расходов определяется в соответствии с условиями заключенных договоров

или по дате предъявления налогоплательщику документов для расчетов, либо на

последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ). Так как расходы на содержание

арендованного имущества несет арендатор, то коммунальные и прочие услуги в

отношении такого имущества также признаются в составе прочих расходов (письмо

Минфина России от 19.01.2006 № 03-03-04/1/43).

В целях исчисления НДС вся сумма арендной платы, как постоянная часть, так и

переменная, эквивалентная сумме коммунальных платежей, является оплатой

арендодателю услуги по предоставлению в аренду нежилых помещений. Арендодатель

имущества обязан выставить арендатору счет-фактуру на стоимость всей оказанной

услуги. В этом случае арендатор применяет вычет по НДС в общеустановленном

порядке (письмо ФНС России от 04.02.2010 № ШС-22-3/86@, письмо УФНС России по

Московской области от 13.11.2006 № 21-25-И/1372, письмо Минфина России от

10.02.2011 № 03-03-06/1/86).

В программе 1С:Бухгалтерия 8 (ред. 3.0)

аренда2_БП3

См. также

Агентство юридических и оценочных услуг

Требовать соответственного уменьшения арендной платы, если в силу обстоятельств, за которые он не отвечает, условия пользования, предусмотренные настоящим договором, или состояние имущества существенно ухудшились. 3.1.2. На заключение договора аренды на новый срок в случае надлежащего исполнения своих обязанностей по договору. 3.1.3.

Внимание

С согласия Арендодателя сдавать арендованное имущество в субаренду. 3.1.4. С согласия Арендодателя производить улучшения арендованного имущества.

3.1.5. Инфо

В случае нарушения Арендодателем своей обязанности по производству капитального ремонта: — производить капитальный ремонт, вызванный неотложной необходимостью за счет Арендодателя; — требовать соответственного уменьшения арендной платы; — требовать расторжения договора и возмещения убытков. 3.2. Арендатор обязан: 3.2.1. Своевременно вносить арендную плату за пользование Объектом недвижимости.

3.2.2.

Как арендодателю отразить при налогообложении расчеты по коммунальным платежам за арендованное имущество. Организация применяет общую систему налогообложения

Налог на прибыль

Отражение операций, связанных с возмещением коммунальных расходов, при расчете налога на прибыль зависит от выбранного способа расчетов за коммунальные услуги:

- арендатор оплачивает арендодателю коммунальные услуги в составе арендной платы;

- арендатор отдельным платежом компенсирует арендодателю стоимость коммунальных услуг (по отдельному счету) ;

- арендатор заключает с арендодателем посреднический договор на приобретение коммунальных услуг .

Если арендодатель получает возмещение коммунальных услуг от арендатора в составе арендной платы, эту операцию отразите как получение дохода от аренды (п. 4 ст. 250 , НК РФ). Подробнее о налогообложении доходов арендодателя см. Как арендодателю отразить при налогообложении арендные платежи. Организация применяет общую систему налогообложения .

Если доходы от сдачи имущества в аренду организация учитывает в составе выручки от реализации, то стоимость коммунальных услуг учтите в расходах, связанных с производством и реализацией (подп. 1 п. 2 ст. 253 НК РФ). Это — материальные расходы ().

Если поступления от сдачи имущества в аренду организация учитывает в составе внереализационных доходов, стоимость коммунальных услуг спишите в составе внереализационных расходов . Это расходы на содержание переданного по договору аренды имущества. Такой порядок следует из подпункта 1 пункта 1 статьи 265 Налогового кодекса РФ.

Реализация услуг по предоставлению имущества в аренду у арендодателя признается объектом налогообложения по НДС (подп. 1 п. 1 ст. 146 НК РФ). Налоговая база определяется как стоимость услуг, исчисленная исходя из цен, установленных договором (

Итоги

Введение в состав арендной платы переменной части — это действие оправданное, когда у арендатора имеют место значительные, но нерегулярные объемы потребления ресурсов из числа коммунальных платежей за арендуемый объект. Соглашением об аренде нужно предусмотреть не только наличие такой части в составе арендных платежей, но и установить конкретный алгоритм для ежемесячного расчета ее величины. Сам расчет вместе с копиями документов ресурсоснабжающих организаций, на данных которых он основывается, будет являться необходимым приложением к счету-фактуре за аренду.

Источник