- Штраф за просрочку и не сдачу справки 2-НДФЛ

- Правила и порядок заполнения 2-НДФЛ в 2022 году

- Инструкция по заполнению

- Особенности заполнения

- Работаем по новым формам

- Как сдать отчет по форме 2-НДФЛ

- Срок сдачи справки 2-НДФЛ

- Раздел 3

- Профессиональный налоговый вычет

- Доходы, не облагаемые НДФЛ

- Когда нужна справка о доходах

- Куда предоставлять отчетность

- Порядок получения

- Как получить у работодателя

- Через налоговую

- В чем отличия и преимущества

- Как подготовить корректировку

- Сроки изготовления документа

Штраф за просрочку и не сдачу справки 2-НДФЛ

Кодекс устанавливает два вида наказания, которое может применяться к субъекту в отношении этой отчетности — штраф за непредоставление 2-НДФЛ и штраф за несвоевременную сдачу 2-НДФЛ.

Независимо от проступка, компании нужно будет в случае привлечения ее к ответственности оплатить суммы штрафа по 200 р. за всех работников, по которым было допущено нарушение. На первый взгляд этот штраф кажется небольшим, но по другому обстоит дело, когда встает вопрос о не сдаче или несвоевременном представлении отчета по предприятию с большим количеством работников.

Внимание! В 2016 году законодательством было введено дополнительное наказание за сдачу неверных сведений по физлицам. Штраф за это правонарушение равняется 500 р

по каждому работнику, в данных которых будет обнаружена неточность.

Кроме этого, нормы права предусматривают, что если компания самостоятельно выявит ошибку и подаст корректирующие данные, то штрафные санкции к ней не будут применяться.

Нюансы

Законодательством предусмотрен особый порядок представления данного отчета, в случае когда налог невозможно удержать.

Бланк в формате 2-НДФЛ должен дважды представляться в налоговую. В первый раз до первого марта последующего года в качестве информирования данного контролирующего органа об отсутствии возможности удержать НДФЛ, и во второй раз, когда будут отправляться отчеты на всех сотрудников (по сроку до первого апреля).

Бывают ситуации, когда налог НДФЛ с декабрьской зарплаты удерживается в декабре, а фактическая оплата его производится уже в январе. В таком случае в справке необходимо ставить в оплаченный налог всю сумму, даже если она была перечислена в начале следующего года. Однако, это можно делать только в случаях, когда оплата обязательного платежа осуществляется до первого февраля.

Бланк в формате 2-НДФЛ обязательно должен содержать только установленные коды, которые определены законодательством.

Правила и порядок заполнения 2-НДФЛ в 2022 году

В новой форме 2-НДФЛ указываются в дополнение к реквизитам уведомления о получении вычетов коды:

- 1 — имущественный;

- 2 — социальный;

- 3 — снижение налога на сумму фиксированных авансовых платежей

В остальном бланк декларации заполняется без существенных изменений.

Инструкция по заполнению

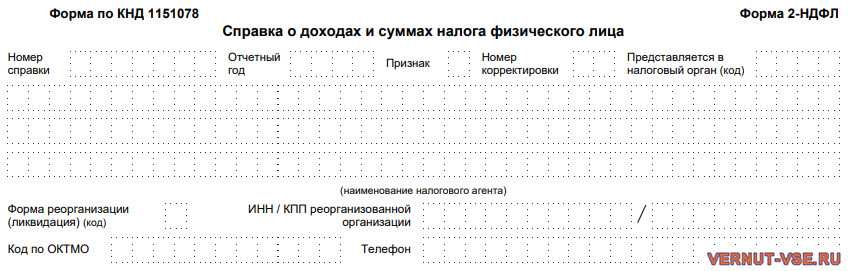

В заглавной части документа необходимо:

- указать отчетный период (год), порядковый номер справки, признак;

- отметить наличие корректировки и код налогового органа, полное наименование компании, направляющей декларацию, форму реорганизации (при наличии), ИНН/КПП, код ОКТМО, а также контактный телефон.

Раздел 1 документа требует заполнение следующих строк:

- ИНН и Ф. И. О. налогоплательщика-физического лица;

- статус;

- дата рождения;

- гражданство;

- код документа, позволяющего идентифицировать личность (с указанием серии и номера).

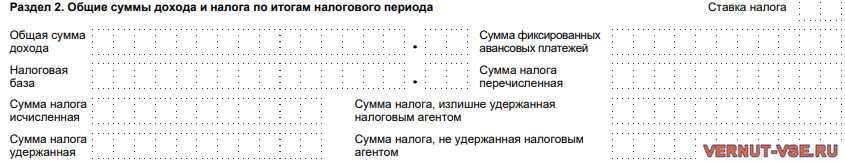

Раздел 2 содержит информацию об общем размере дохода и сумме налога за отчетный период (год). Заполнению подлежат следующие строки:

- налоговая ставка;

- общий размер годового дохода;

- налоговая база;

- исчисленная и удержанная сумма налога (по отдельности);

- размер фиксированных авансовых платежей;

- перечисленная сумма налога;

- сведения о наличии излишних удержаний или недостающей суммы налогового сбора.

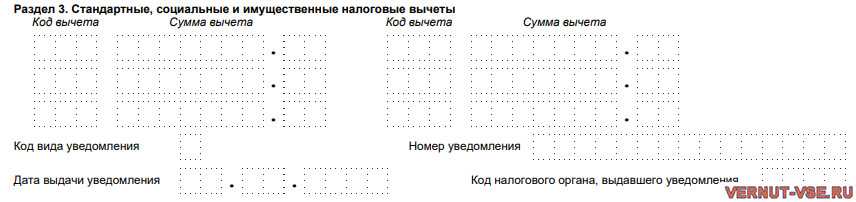

Раздел 3 касается исключительно сведений о вычетах различного характера. Требуется указать коды вычетов и их размер в рублях. Вычеты могут быть:

- социальными;

- имущественными;

- стандартными.

Кроме того, инспекторы налоговой службы обратят внимание на заполнение кода вида уведомления, его номера и даты выдачи

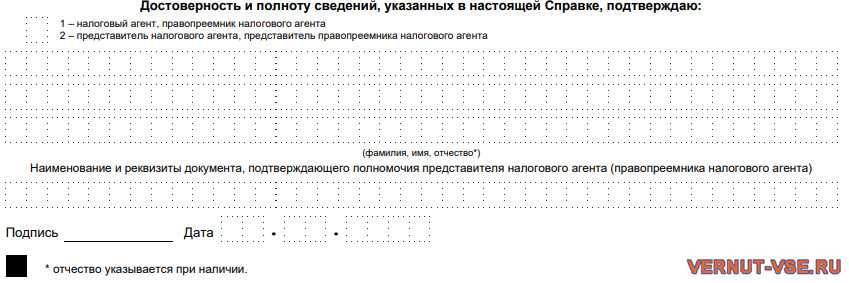

Заполнение первой страницы справки завершается подтверждением достоверности указанной информации. Необходимо:

- отметить, кто является инициатором составления отчетности (налоговый агент или его представитель);

- указать Ф. И. О. и реквизиты документа, подтверждающего личность;

- поставить подпись и дату составления документа.

Приложение к справке заполняется помесячно. По-прежнему требуется указать:

- номер документа;

- отчетный период (год);

- налоговую ставку.

В таблице указывается:

- порядковый номер месяца;

- код дохода или вычета;

- сумма за данный период.

В конце страницы необходимо поставить подпись и дату составления документа.

Для заполнения справки о доходах нужны документы из следующего списка:

- регистрационные данные компании (ИНН, КПП, наименование);

- документ, подтверждающий права налогового агента;

- платежные ведомости за каждый месяц календарного года.

Правильно составить справку 2-НДФЛ достаточно сложно. Зачастую приходится делать корректировки и направлять документ в ФНС повторно. Чтобы избежать частых ошибок, бухгалтер может воспользоваться помощью специализированных компаний и заполнить справку 2-НДФЛ в онлайн-режиме.

В целом, практически каждая компания имеет программное обеспечение, которое способствует быстрому формированию отчетности. Программа сама подскажет, где и какие данные необходимо внести. Некоторые сервисы указывают на наличие ошибок перед отправкой документа.

Образец правильного заполнения справки 2-НДФЛ можно попросить в отделении налоговой службы или скачать на нашем сайте:

Скачать образец заполнения

Если компания обслуживается в аутсорсинговой компании, то курирующий бухгалтер составит справку по всем правилам и требованиям нового законодательства.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2020 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

Бланки отчетов существенно отличаются друг от друга

Важно не перепутать форматы. Если отправить в инспекцию устаревший или неверный формат, то налоговики попросту не примут отчет

К налогоплательщику-нарушителю будут применены штрафные санкции

Отнеситесь с вниманием к тому, как сдать корректирующий 2-НДФЛ за 2020 год в соответствии с требованиями ФНС

ВАЖНО!

В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Как сдать отчет по форме 2-НДФЛ

Отчет по форме 2-НДФЛ за 2018 год сдается налоговым агентом до 1 апреля 2019 года. Опять же, эта дата касается справки с признаком 1 и 3. Если признак 2 и 4 (для реорганизованной организации), то справка подается до 1 марта 2019.

Признак 1 – код налогоплательщика, производящего выплаты, с которых был удержан налог.

Признак 2 – код налогоплательщика, производящего выплаты, с которых не был уплачен подоходный сбор.

Признаки 3 и 4 указываются правоприемником, когда нужно отчитаться за реорганизованную организацию.

Налоговыми агентами являются все организации и ИП, которые выплачивали доходы физлицам. Исключениями являются:

- Необлагаемые доходы (например, подарки, не дороже 4000 руб.)

- Выплаты, с которых получатель дохода сам должен заплатить налог (выплаты ИП, нотариусу, частному адвокату; дивиденды; оплата при покупке имущества у физлица)

Нулевая справка 2-НДФЛ в ИФНС не подается. Это объясняется тем, что форму 2-НДФЛ обязаны предоставлять налоговые агенты. Если не было выплат, либо производились необлагаемые выплаты, то вы не являетесь налоговым агентом.

Справки 2-НДФЛ сдаются в налоговый орган по месту нахождения ООО, либо месту жительства ИП.

Обособленные подразделения сдают справки по месту учета. ИП на ЕНВД или ПСН подают отчет по месту учета в связи с осуществляемой деятельности.

Справки с численностью от 25 физлиц и более подаются в электронной форме по телекоммуникационным каналам связи.

Справки до 25 физлиц помимо электронной формы могут подаваться и в бумажном формате.

На бумажном носителе можно представить справки следующим образом:

- лично в ИФНС;

- отправить почтой с описью вложения.

Если справки предоставляются в бумажной форме, подготовьте сопроводительный реестр в 2 экземплярах (второй экземпляр с пометкой ИНФС налоговый агент хранит у себя).

В реестре указываются:

- наименование организации (ФИО ИП) и ИНН;

- признак, с которым подаются справки 2-НДФЛ;

- количество справок;

- номера справок с ФИО и датой рождения физлица.

Если при заполнении отчета по форме 2-НДФЛ были допущены ошибки, необходимо подать корректирующий отчет. Если же отчет требует дополнений, то подается уточненная справка 2-НДФЛ. В этих случаях нужно указать номер корректировки по порядку (01, 02 и т.д.), а вот номер справки при уточняющем отчете указывается тот же, что и при первой сдаче формы 2-НДФЛ. Если нужно отменить ранее поданную справку (например, сдали ее не в ту налоговую инспекцию), то представляется аннулирующая справка.

Срок сдачи справки 2-НДФЛ

Кодекс предусматривает, что налогоплательщик обязательно должен отправлять в налоговую отчет форма 2-НДФЛ. Делать это нужно по всем сотрудникам один раз за год.

Этот отчет предусматривает два статуса, каждый из которых имеет свой срок передачи:

- Статус «1» проставляется, когда справки подаются в стандартном порядке. Это необходимо выполнять до 1 апреля года, который идет за годом построения отчета.

- Статус «2» проставляется в том случае, если организация не может удержать с дохода, который получил работник за предыдущий год, НДФЛ. Такое может произойти, если, например, зарплата выдавалась в натуральной форме. Отчет с таким статусом нужно подавать до 1 марта того года, который идет за годом формирования отчета.

Как обычно, если этот день выпадает на праздник или выходной, то последний день сдачи нужно передвинуть вперед на ближайший рабочий.

Таким образом, за доходы полученные в течение 2017 года, хозяйствующим субъектам необходимо будет отчитаться:

- Справками с отметкой «1» — до 2 апреля 2018 г.;

- Справками с отметкой «2» — до 1 марта 2018 года.

Внимание! Кроме этого, если бывший работник обращается на предыдущее место работы с просьбой выдать ему документ формата 2-НДФЛ, то выполнить это необходимо в срок 3 дней с момента поступления запроса

Раздел 3

В данном разделе нужно отразить следующие показатели.

Доходы. В разделе указывают доходы, полученные физическим лицом в денежной и натуральной формах, а также доходы в виде материальной выгоды по месяцам налогового периода. Напротив тех видов доходов, в отношении которых предусмотрены профессиональные налоговые вычеты или которые подлежат налогообложению не в полном размере в соответствии со статьей 217 НК РФ, в графе «Код вычета» указывается код соответствующего вычета. Коды доходов и коды вычетов можно найти в справочниках, приведенных в приложениях № 3 и 4 к приказу № ММВ-7-3/611@.

Форму 2-НДФЛ заполняют по каждому лицу отдельно по всем ставкам налога. Например, если налоговый агент выплачивал в течение календарного года физическому лицу доходы, облагаемые по ставкам 9 и 13%, на данное физическое лицо налоговый агент обязан представить в налоговый орган две справки. При этом ставку НДФЛ налога указывают в заголовке раздела 3 справки.

Напомним, что объектом налогообложения для резидентов являются как доходы, полученные от источников в России, так и доходы, полученные от источников за ее пределами (п. 1 ст. 209 НК РФ), для нерезидентов — только доходы, полученные от источников в России (п. 1 ст. 209 НК РФ).

Сумма дохода отражается в разделе 3 без налоговых вычетов.

Справка заполняется на основании сведений, отраженных в регистрах налогового учета по НДФЛ (п. 1 ст. 230 НК РФ). С 1 января 2011 года такой налоговый регистр каждая организация должна разработать самостоятельно с учетом требований, содержащихся в новой редакции пункта 1 статьи 230 НК РФ1.

Регистры налогового учета следует вести отдельно по каждому физическому лицу, которое получает от организации доходы, облагаемые НДФЛ (п. 1 ст. 230 НК РФ).

Вычеты. Имеются в виду профессиональные налоговые вычеты, предоставляемые гражданину в соответствии со статьей 221 НК РФ.

Необлагаемые суммы. Речь идет о доходах, не облагаемых НДФЛ в соответствии со статьей 217 НК РФ.

Рассмотрим последние два показателя подробнее.

Профессиональный налоговый вычет

Организация вправе предоставить вычет по доходам, выплачиваемым только (п. 2 ст. 226 и п. 2 ст. 227 НК РФ):

- исполнителям по гражданско-правовым договорам на выполнение работ (услуг), не являющимся предпринимателями, — в сумме документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг) (п. 2 ст. 221 НК РФ);

- авторам (исполнителям) произведений науки, литературы и искусства, изобретений, открытий и промышленных образцов при выплате им вознаграждения — в сумме документально подтвержденных расходов (п. 3 ст. 221 НК РФ). Если расходы не подтверждены, вычет нужно предоставить в фиксированной сумме. Ее размер, зависящий от вида вознаграждения, установлен подпунктом 3 пункта 1 статьи 221 НК РФ.

Сумму предоставленных профессиональных вычетов следует отразить в разделе 3 справки.

Профессиональные вычеты предоставляются только лицам, являющимся налоговыми резидентами РФ, и уменьшают лишь те полученные ими доходы, которые облагаются НДФЛ по ставке 13% (п. 3 ст. 210 НК РФ).

Доходы, не облагаемые НДФЛ

Доход не облагается налогом независимо от суммы. Перечень таких доходов приведен в статье 217 НК РФ. Их не нужно отражать в справке, если они не облагаются налогом независимо от суммы. Об этом говорится в письмах Минфина России от 08.10.2008 № 03-04-06-01/295 и ФНС России от 26.02.2006 № 04-1-03/105.

Доход не облагается НДФЛ в пределах определенных сумм. Много вопросов вызывает следующая ситуация. В течение года работнику выплачивалась зарплата, отпускные и другие облагаемые НДФЛ выплаты, а также, к примеру, материальная помощь. Данная выплата не облагается налогом, если ее сумма в течение года не превысила 4000 руб. (п. 28 ст. 217 НК РФ). Нужно ли эту выплату отражать в форме 2-НДФЛ?

Проанализировав письма Минфина России и ФНС России, редакция журнала «Зарплата» пришла к выводу, что такие доходы и соответствующие им вычеты (необлагаемые суммы) нужно отражать в разделе 3 формы 2-НДФЛ. При этом сумма вычета не может превысить сумму дохода. Например, если работнику в течение года была выплачена материальная помощь в размере 3000 руб., в графе «Сумма вычета» нельзя указывать сумму 4000 руб.

Если физическому лицу в течение года выплачивались только доходы, не превышающие установленных пределов, то такие доходы не отражаются в справке. Да и сама справка в таком случае не представляется в налоговую инспекцию. Об этом говорится в письмах ФНС России от 08.11.2010 № ШС-37-3/14851 и Минфина России от 09.02.2007 № 03-04-06-01/31.

Когда нужна справка о доходах

Справка о полученных доходах и удержанных с них суммах налога на доходы физических лиц необходима гражданину-налогоплательщику в следующих случаях, при:

- оформлении ипотеки или кредита;

- подаче документов на получение визы;

- оформлении вычетов;

- приеме на новое место работы;

- оформлении пособия по безработице.

ВАЖНО!

Документ готовится работодателем или иным налоговым агентом, у которого налогоплательщик получал доход, на основании данных за любой период, который требуется работнику. В ней нет указания срока годности, но есть даты составления и выдачи налогоплательщику. Вот так выглядит заполненный образец:

Законодательно не установлено, сколько действительна справка о заработной плате для различных адресатов. Органы и организации, которые запрашивают документ, вправе самостоятельно устанавливать срок, в течение которого он признается действительным. Связано это с тем, что документ является отражением финансового состояния гражданина. А при обращении в некоторые организации следует предоставлять самые последние сведения.

Куда предоставлять отчетность

По общим правилам форма 2 НДФЛ отправляется в налоговые службы по месту нахождения компании и месту регистрации ИП. Но фирма может иметь обособленные подразделения, отдельно состоящие на учете.

В этом случае головная компания сдает отчет по месту ее нахождения, а филиалы по адресам регистрации. Эти же нормы действуют по сотрудникам, у которых есть доход и в основной фирме и ее подразделении. То есть, где доход возник, в ту инспекции и нужно отчитываться.

Однако из этого правила есть исключение. Большим налоговым агентам разрешается самостоятельно определять, куда отправится отчет — по адресу материнской компании или же по регистрации филиала. Это связано с тем, что по таким компаниям ИФНС делятся друг с другом информацией.

На территории крупных городов могут существовать несколько ИФНС и когда организация, имеющая филиалы, работает в пределах этого муниципалитета, то она имеет право подавать формы по месту регистрации основной компании.

Существует несколько способов отправления документов 2-НДФЛ. НК РФ устанавливает, что данные отчеты можно сдать:

- на бумаге — существует ограничение по численности работников. Такой способ отправления могут выбрать только налоговые агенты с численностью получателей дохода до десяти человек;

- электронно — предполагает предоставления данных сведений на электронном носителе, при этом существует требовании о включении в файл информацию не более чем о 3000 получателях дохода;

- почтой с описью вложений;

- через интернет при наличии ЭЦП — в настоящее время является самым популярным способом отправления отчетов 2-НДФЛ.

Порядок получения

Законом не предусмотрены нормы, регулирующие вопрос о том, сколько действительна справка 2-НДФЛ для кредита. По сути, получая такую бумагу в бухгалтерии у работодателей, люди могут ее использовать спустя годы или месяцы. К примеру, в том случае, если в будущем сотруднику придется доказывать какие-то обстоятельства с фактами, которые связаны с финансовым состоянием и заработками, суду можно будет предоставить этот документ.

Подобные ситуации могут возникать при споре, связанном с разделом имущества, алиментными обязательствами, взысканием долгов и так далее. В это же время кредитные учреждения с налоговыми органами могут по своей инициативе устанавливать свои правила расчета периода действия справки о прибыли, которым человек вынужден подчиняться.

Как получить у работодателя

Для получения выписки работнику необходимо обратиться к работодателю с соответствующим заявлением, составленным в произвольной форме. В нем указываются необходимые реквизиты сотрудника и налогового агента. Тем, кто интересуется, сколько готовится справка 2-НДФЛ, отвечаем: работодатель обязан выдать ее в течение трех дней. Если он нарушает эту норму, рекомендуется отправить заявление ценным письмом с описью содержимого и уведомлением о получении. Если в течение трех дней с момента получения письма работодатель так и не выдал документ, работник вправе обратиться с жалобой в трудовую инспекцию

Обратите внимание, что получают эту бумагу не только официально трудоустроенные граждане, но и те, кто уволился не более чем три года назад

Через налоговую

Справку о доходах можно заказать через сайт ФНС, в личном кабинете гражданина налогоплательщика (раздел «Налог на доходы физлиц страховые взносы», вкладка «Сведения о справках по форме 2-НДФЛ»). И это не просто данные, а официальный электронный документ. То есть файл в формате PDF или XML, заверенный электронной подписью налоговой службы. Такую справку можно предъявлять по месту требования на флэшке, отправить по электронной почте и пр. Но если распечатать на бумагу, то такая 2НДФЛ утрачивает свою силу.

В чем отличия и преимущества

И в первом и во втором случае документ выдается по утвержденной форме. Она предусмотрена приказом налоговой службы. Несоблюдение этой формы (речь идет о справке из бухгалтерии) может быть причиной отказ в приеме справки в месте, где её затребовали.

В налоговой документ обобщает все данные о доходах от всех работодателей и источников. А вот у работодателя можно получить данные, которые фиксируются только этим работодателем. Чтобы получить целую картину нужно брать справки у всех работодателей (если работа была не у одного). В этом плюс сведений о налоговой службы.

В бухгалтерии сведения можно взять за любой прошедший период без промедлений. ФНС же выдает сведения с запоздание. То есть за прошедший год данные появляются в личном кабинете не ранее середины следующего года. В этом минус обращения в налоговое учреждение.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как пересдать 2-НДФЛ по сотруднику в 2021 году в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Образец, как подать корректировку 2-НДФЛ по 1 сотруднику (или нескольким работникам) за 2020 год:

Сроки изготовления документа

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта

Но для отчета за 2020 год срок переносится на 02.03.2020, т.к. 01.03.2020 — воскресенье. Подробности см. в материале «Сократили срок сдачи 6-НДФЛ и 2-НДФЛ».

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Количество запросов на получение данной формы сотрудником компании не ограничивается.

Срок действия справки будет зависеть от требований лица, которое ее запрашивает. Стандартно для справки 2-НДФЛ срок ее действия не предусмотрен. Она ведь предоставляется за прошедший период и не отражает текущее состояние.

Предлагаем ознакомиться Какими качествами должен обладать предприниматель

Другое дело при обращении в банк. Кредитора интересует не только доход за прошлый год, но и сегодняшнее финансовое положение заявителя. Поэтому большинство банков выдвигает обязательное ограничение по срокам. Но не по срокам действия, а по периоду охвата этой справки. Поэтому получается, что кредиторы не удовлетворятся справкой 2-НДФЛ, полученной полгода назад. Не потому, что срок истек, а потому что в ней не отражается текущее положение.

Чем выше сумма кредита, тем жестче требования по срокам. Некоторые банки, если размер ипотечного займа составляет более 1 млн. руб., требуют, чтобы справку НДФЛ для ипотеки оформили не позднее, чем за две недели до обращения.

Если гражданин знает, что потребуется справка 2-НДФЛ для получения кредита, ему следует учитывать и срок ее изготовления работодателем. После обращения в бухгалтерию документ должен быть сформирован в течение трех рабочих дней. Т.е. если работник запросит справку в понедельник утром, он может рассчитывать на ее получение в среду вечером или в четверг утром (максимум). Но в эти же дни справку предоставят, если работник запросит ее в пятницу вечером.

Отступать от этих правил запрещено. Непредоставление справки в срок – это повод для жалобы в Трудинспекцию. Правило должно соблюдаться даже, если сотрудник запросит 10 экземпляров справки. Или будет обращаться за ее оформлением очень часто.