- Новые формы отчетности в 2020 году: ПФР

- Пошаговая инструкция по заполнению

- Отчет в ПФР по форме РСВ-1 в 2020 году

- Как производится учет

- Кто подлежит персонифицированному учету

- Санкции за неправильное заполнение

- Состав сведений персонифицированного учета в программах ОПС

- Изменен порядок корректировки персональных данных

- Действующие правила (применяются при корректировке РСВ за 2019 год и более ранние периоды)

- Новые правила (применяются при корректировке РСВ за 2020 год и более поздние периоды)

- Правила оформления ЕФС-1

- Отчетность спу орб как заполнить сзм стаж

- Заполнение СЗВ-СТАЖ: разбираемся со сложными вопросами

- Отчетность в ПФР по форме СЗВ-СТАЖ в 2020 году

- СЗВ-СТАЖ 2020: пример заполнения

- Форма СЗВ-СТАЖ: как заполнить и сдать новую форму для годовой отчетности в ПФР

- Кто отвечает за ведение?

- Как заполнять форму

- Последние изменения

- Когда заполняется раздел 4 ОДВ-1

- СЗВ-Стаж: новая форма ПФР с 2020 года — образец заполнения

- Как осуществляется расчет страховых взносов за 2 квартал 2020 года

- Взносы на ОПС

- Взносы на ОМС

- Взносы на ВНиМ

- Взносы на НС и ПЗ

- Как часто сдавать

Новые формы отчетности в 2020 году: ПФР

В 2020 году форма СЗВ-М в ПФР должна подаваться каждый месяц. Изменился срок предоставления отчетности, а прежняя РСВ-1 отменена – представить в последний раз ее необходимо за 4 кв. 2020 г. до 15/20 февраля в бумажном варианте/через каналы ТКС. Чтобы правильно отчитаться по ЕССС, разберемся во всех нововведениях подробно.

Новая форма в ПФР с 2020 года – в связи со сменой с 2020 года администратора страховых взносов отменен отчет по форме РСВ-1. Представлять в налоговые органы сведения за 1 квартал, полугодие, 9 месяцев и 2020 г. налогоплательщикам необходимо по новому единому расчету с КНД 1151111. Документ утвержден ФНС РФ в Приказе № ММВ-7-11/551@ от 10.10.16 г.

Пошаговая инструкция по заполнению

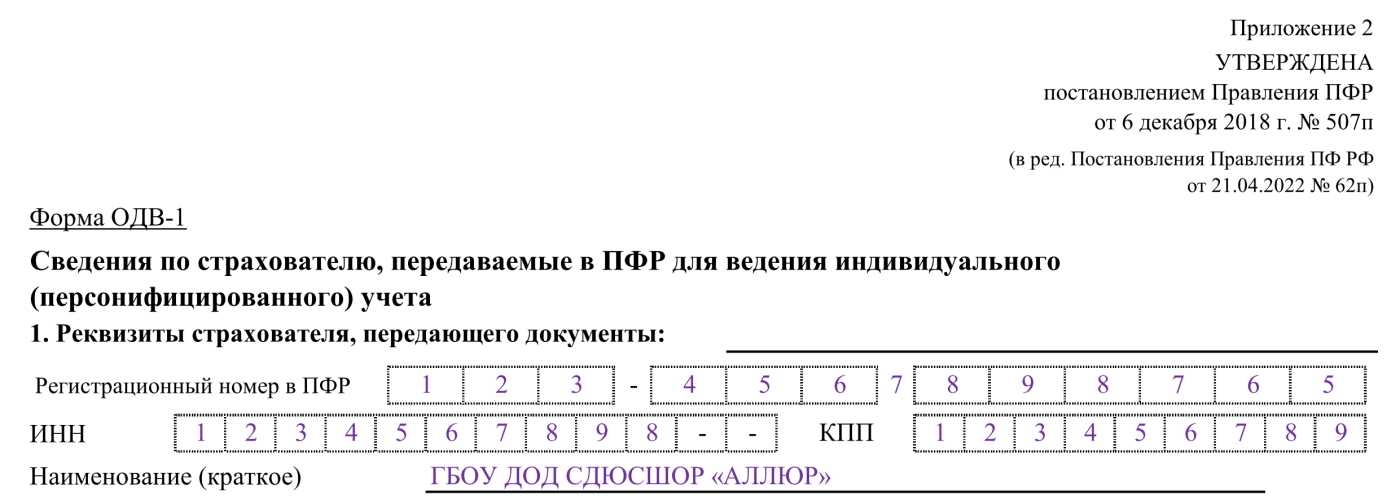

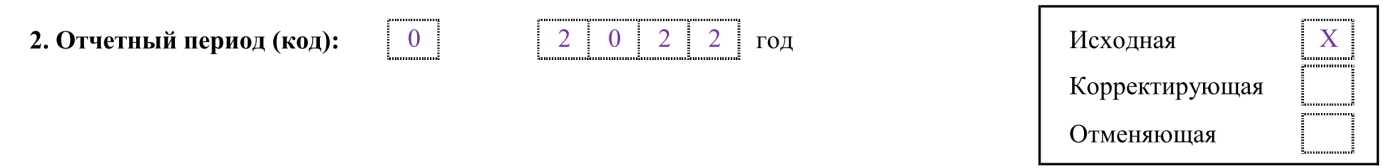

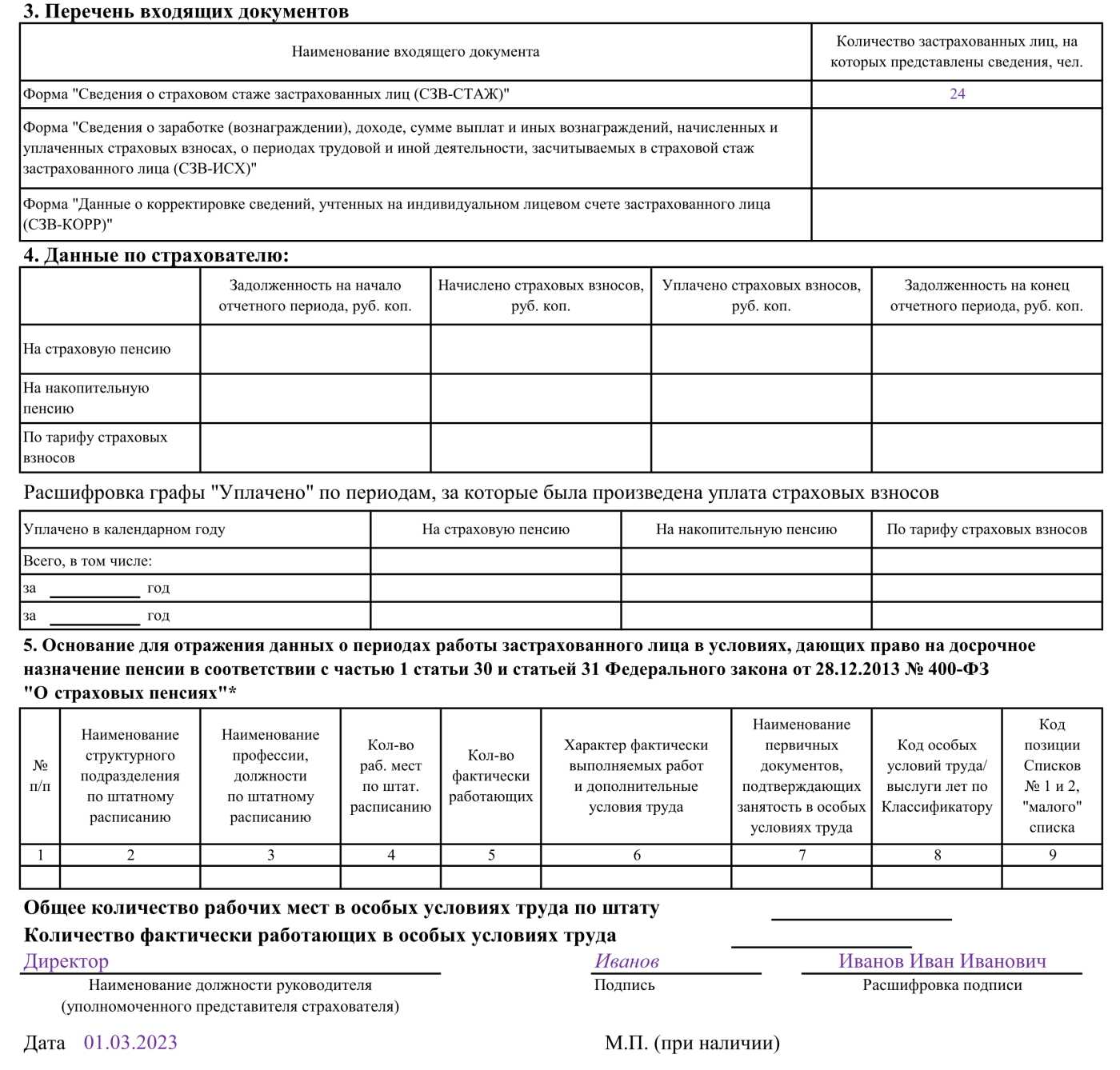

Пошаговая инструкция, как заполнить исходную ОДВ-1, на примере ГБОУ ДОД СДЮСШОР «АЛЛЮР», которое предоставило отчет СЗВ-СТАЖ на 24 человека. Численность организации допускает только электронную сдачу отчетности.

Шаг 1. Вносим сведения в первый раздел отчета: указываем регистрационный номер, присвоенный отчитывающейся организации в ПФР, ИНН и КПП, пишем краткое наименование организации.

Шаг 2. Указываем отчетный период в соответствии с вышеупомянутым классификатором. Отмечаем тип сведений сопроводительной описи.

Шаг 3. В третьем разделе сопроводительного документа указываем количество застрахованных лиц, на которых подготовлены отчетные сведения в ПФР, в разрезе форм отчетности.

При отправке формы СЗВ-СТАЖ заполняются только первые три раздела. А вот как распечатать ОДВ-1 для сдачи на бумаге, если численность сотрудников до 10 человек, — вызвать контекстное меню правой кнопкой мыши и выбрать нужное действие.

Отчет в ПФР по форме РСВ-1 в 2020 году

- титул;

- разделы:

- 1;

- 2.1;

- 2.5.1;

- 6.

- Для плательщиков, применяющих дополнительные ставки, предназначены части 2.2, 2.3 и 2.4.

- Если предприятие использует пониженные ставки в порядке действия закона № 212, то следует заполнять часть 3.

- Предприятия, на которых трудятся студенты, обязаны заполнить пятый раздел.

- Корректировочные сведения вносятся в части 2.5.2 и 4.

Скачать для просмотра и печати:

- на бумаге необходимо подготовить две копии:

- одна остается в фонде;

- на второй ставится отметка о получении;

- электронный вариант имеет следующие особенности:

- обязателен для организаций, в которых трудится более 25 человек;

- должен заверяться электронной цифровой подписью.

Важно: если численность предприятия превышает 25 человек, то разрешено не подавать расчет на бумаге

Как производится учет

Одним из основных условий, выполнение которого требуется для участия в ОПС, является постановка на учет в системе ИПУ. База данных персонифицированного учета содержит сведения, необходимые для назначения пенсии, в частности:

- Информацию о месте работы застрахованного лица, включая трудоустройство по совместительству.

- Данные о периоде трудоустройства.

- Сведения о величине страховых взносов и накопленных пенсионных баллах, общее количество которых имеет определяющее значение при установлении размера пенсионного обеспечения.

- Информацию о временных промежутках, когда гражданин не работал, однако имел право на накопление пенсионных баллов:

- декретный отпуск;

- срочная служба;

- уход за нетрудоспособным членом семьи.

Важно! Согласно нормам закона представленная информация являет собой персональные данные гражданина, порядок использования и хранения которых четко регламентирован соответствующими актами правотворчества.Гарантом соблюдения законодательства, регламентирующего защиту персональных данных и выполнение пенсионных обязательств, выступает государство

Кто подлежит персонифицированному учету

В системе индивидуального учета собирают данные о застрахованных лицах, к которым относятся:

- официально трудоустроенные лица, являющиеся гражданами РФ;

- иностранные граждане или лица без гражданства, пребывающие на территории РФ, трудоустроенные на основании трудового договора (ТД) на срок не менее 6 месяцев;

- постоянно проживающие на территории РФ иностранцы, работающие по ТД.

Важно! К застрахованным лицам также относят ИП, членов фермерских хозяйств, нотариусов или адвокатов и иных граждан, самостоятельно производящих пенсионные взносы в ПФ

Санкции за неправильное заполнение

Форма, которая используется многими работодателями, не установлена на законодательном уровне. Поэтому стоит отметить рекомендательный ее характер. При этом вести документ входит в обязанности каждого учреждения и ИП.

Если в организации не будет заведена карточка учета, а также обнаружатся систематические ошибки в ходе заполнения, которые проверяющий посчитает грубыми, то работодатель может быть привлечен к ответственности.

В соответствии со статьей 120 Налогового кодекса РФ в таких ситуациях предусматриваются штрафы. Если база для определения размера взносов не была занижена, то выплачивается от 10 000 до 30 000 рублей. Сумма варьируется в зависимости от количества периодов, в которых отмечаются ошибочные сведения.

Более серьезный штраф предусматривается, если произошло снижение базы для расчетов. Работодателю придется заплатить минимум 40 тысяч рублей. В среднем берется ставка 20% от взносов, которые не были уплачены.

Состав сведений персонифицированного учета в программах ОПС

Пенсионным фондом и иными структурами, которые осуществляют свою деятельность при реализации программ ОПС, обрабатываются следующие основные сведения персонифицированного учета:

- о стаже застрахованного лица;

- периодах выполнения застрахованным лицом работы;

- величине заработной платы и страховых взносов, уплаченных работодателем за застрахованное лицо либо гражданином самостоятельно;

- количестве баллов, необходимых для начисления пенсии;

- территории, на которой гражданин осуществляет трудовую деятельность.

В качестве основных идентификаторов личности застрахованного гражданина (при этом формирующих отдельную категорию сведений персонифицированного учета) используются:

- паспортные данные;

- данные из свидетельства о рождении;

- СНИЛС;

- документы внутреннего учета в ПФР.

Обработку различных данных персонифицированного учета при реализации программ ОПС могут осуществлять и работодатели. Изучим то, какие данные могут ими обрабатываться и каким образом.

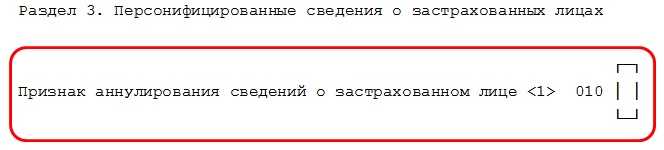

Изменен порядок корректировки персональных данных

Комментируемый приказ ввел новые правила корректировки персональных данных застрахованного лица, которые отражаются в разделе 3 бланка РСВ.

Действующие правила (применяются при корректировке РСВ за 2019 год и более ранние периоды)

Сейчас, если в фамилии, имени, отчестве, номере СНИЛС или ИНН допущена ошибка, страхователь должен сдать два раздела 3. В первом разделе 3 надо еще раз указать все неверные сведения, поставить номер корректировки «1—» и признак застрахованного лица «2» (не является застрахованным лицом). Во втором разделе 3 следует указать верные сведения, поставить номер корректировки «0—» и признак застрахованного лица «1» или «2». Такой порядок изложен в письме ФНС России от 26.12.18 № БС-4-11/25634 (см. «РСВ сдан с неверными персональными сведениями: как заполнить «уточненку»»).

Новые правила (применяются при корректировке РСВ за 2020 год и более поздние периоды)

В обновленной форме раздела 3 отсутствуют такие показатели, как номер корректировки и признак застрахованного лица. Вместо них добавлено новое поле 010 под названием «Признак аннулирования сведений о застрахованном лице». Именно оно используется при корректировке персональных данных.

Таблица 1

Правила оформления ЕФС-1

При заполнении отчета предприятия обязаны соблюдать особый порядок, где ведомство подробно расписало заполнение каждого пункта и поля. Так, в первой части указаны общие положения, указывающие на тематику отчета, а также его содержание. А начиная со второй главы, можно увидеть, как нужно заполнить:

- Титульный лист заполняет страхователь или его доверенный сотрудник, указывая:

- название должности страхователя, правопреемника или предпринимателя;

- его фамилию, инициалы.

В конце страницы заполняющий обязан расписаться и поставить печать фирмы. Если форму заполняет обычный гражданин, то можно обойтись без печати.

- В первoй части гражданин сообщает информацию о:

- деятельности;

- стаже;

- взносах на накопительные пенсионные выплаты.

Для этого в первом пункте о зарегистрированном человеке указывают обозначенные данные, включая условия работы сотрудников госпредприятий. После чего опираясь на п. 1 ст. 30 ФЗ № 400, во втором пункте надо уточнить причину, по которой гражданин вправе заранее отправиться на пенсию. В третьем пункте страхователь отчитывается об уплаченных взносах.

- Во второй части надо указать суммы, начисленные на ОСС от рабочих травм и несчастных случаев на службе. Причем если страхователь найдет ошибки в уже отправленном ЕФС-1, то их нужно немедленно исправить. К таким недочетам относят:

- неполные, недостоверные данные;

- ошибки, которые приводят к занижению размера взносов.

В пункте 2.1 и 2.2 отчетное лицо расписывает, как рассчитывались соцстраховые суммы. А в последнем пункте уточняет итоги медосмотров и результаты СОУТ на начало года.

Чтобы заполнить многие поля, заполняющему нужны соответствующие коды. Они находятся в Классификаторе, расположенном в конце законопроекта. После заполнения руководитель должен подписать бланк КЭП.

Отчетность спу орб как заполнить сзм стаж

Приложение к Порядку заполнения формы «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)», формы «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1)», формы «Данные о корректировке сведений, учтенных на индивидуальном лицевом счете застрахованного лица (СЗВ-КОРР), формы «Сведения о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица (СЗВ-ИСХ)» Классификатор параметров, используемых при заполнении сведений для ведения индивидуального (персонифицированного) учета Коды отчетных периодов, используемые при заполнении форм «Данные о корректировке сведений, учтенных на индивидуальном лицевом счете застрахованного лица (СЗВ-КОРР)», формы «Сведения о заработке (вознаграждении),

Заполнение СЗВ-СТАЖ: разбираемся со сложными вопросами

5 марта 5 марта 2020 Юрист по налоговым, трудовым и гражданским правоотношениям До 1 марта бухгалтеры отчитываются перед ПФР по форме СЗВ-СТАЖ, представляя сведения в разрезе каждого работника.

Хотя сама форма на первый взгляд сложностью не отличается, при ее заполнении возникает множество вопросов.

Ситуация усугубляется еще и крайне неудачными формулировками, которые приведены в официально утвержденной инструкции по заполнению СЗВ-СТАЖ.

Дело в том, что сама форма (как, кстати, и другая форма отчетности перед Пенсионным фондом — СЗВ-М) «выросла» из требований ст.

Отчетность в ПФР по форме СЗВ-СТАЖ в 2020 году

→→→Отчет СЗВ-СТАЖ Отчет по форме СЗВ-СТАЖ – это ежегодная отчетность в ПФР для всех работодателей. Её необходимо сдавать, начиная с отчетного периода 2017 года.

Примечание: отчет СЗВ-СТАЖ был введен после отмены , включавшего в себя, в том числе, сведения о стаже работников. Отчет по форме СЗВ-СТАЖ должны сдавать ИП и организации, имеющие сотрудников, оформленных по или договору и получающих доходы, облагающиеся . Ежегодная отчетность в ПФР сдается по форме СЗВ-СТАЖ.

Она заполняется по всем работникам и содержит следующую информацию:

- сведения о застрахованных лицах (стаж работы, начисленные и уплаченные страховые взносы).

- сведения о страхователе;

Обратите внимание, что вместе с отчетом СЗВ-СТАЖ необходимо подать опись по форме ОДВ-1, содержащую перечень представляемых в ПФР отчетов и общие сведения о страхователе. Если сотрудников превышает 25 человек, то отчет СЗВ-СТАЖ необходимо сдавать в электронном виде с ЭЦП

Если сотрудников превышает 25 человек, то отчет СЗВ-СТАЖ необходимо сдавать в электронном виде с ЭЦП.

СЗВ-СТАЖ 2020: пример заполнения

→ → Актуально на: 15 февраля 2020 г.

Именно по обновленной форме СЗВ-СТАЖ страхователи должны отчитаться по итогам 2020 года. Кроме того, нужно сдавать в ПФР при выходе работника на пенсию, а также предоставить сотруднику в случае его . Страхователи должны сдавать сведения обо всех застрахованных лицах, работающих у них как по трудовым договорам, так и договорам ГПХ, в срок не позднее 1 марта года, следующего за отчетным ().

Сказанное означает, что за 2020 год форма СЗВ-СТАЖ (), заполняемая на застрахованных сотрудников, должна быть сдана не позднее 01.03.2020.

При этом к сдаваемым формам СЗВ-СТАЖ, объединяемым в пакет входящих документов, должна быть приложена форма ОДВ-1

«Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета»

СЗВ СТАЖ корректирующая предназначена для исправления и уточнения исходной формы.

На 2020 год СЗВ-СТАЖ обновлена.

В зависимости от причины исправления первоначальных сведений подать персонифицированную «уточненку» может быть необходимо либо по форме СЗВ-СТАЖ с типом сведений «Исходные» или «Дополняющие», либо по форме СЗВ-КОРР с типом сведений «Отменяющие», «Корректирующие» или «Особые».

Форма СЗВ-СТАЖ: как заполнить и сдать новую форму для годовой отчетности в ПФР

Форма СЗВ-СТАЖ утверждена Постановлением Правления ПФР от 11.01.2017 № 3п.

См. «». Кто должен сдавать форму СЗВ-СТАЖ в подразделения ПФР? Должны ли сдавать СЗВ-СТАЖ индивидуальные предприниматели?

Какой срок сдачи нового отчета? Требуется ли заполнять новый отчет при выходе сотрудников на пенсию?

Сдавать в территориальные подразделения ПФР сведения по форме СЗВ-СТАЖ обязаны:

- организации и их обособленные подразделения;

- индивидуальные предприниматели, адвокаты, нотариусы, частные детективы.

Перечисленные лица должны отчитываться

Кто отвечает за ведение?

При создании СПУ Правительство РФ хотело сформировать единую систему учета. Контрольные функции возложили полностью на Пенсионный фонд. Он имеет следующие обязанности:

- управление денежными средствами, полученными в виде страховых взносов (речь идет о выплатах пенсионерам, направлении накопительной части пенсии по желанию заявителя в тот или иной фонд для дальнейшего инвестирования и накопления);

- назначение пенсионных выплат и иных пособий, находящихся в ведении ПФР;

- расчет размеров причитающихся отчислений.

ПФР также работает с работодателями, которые в свою очередь делают за сотрудников страховые взносы и составляет различные формы отчетности. Именно из них сотрудники Пенсионного фонда получают сведения о размере отчислений и стаже граждан.

Напомним, что 22% от зарплаты (не вычитается из зарплаты, а выплачивается из средств работодателя) направляется на страховые взносы в ПФР. Однако на формирование страховой пенсии из них поступает только 16%, остальные идут на различные социальные выплаты.

Как заполнять форму

В отчете СЗВ-СТАЖ всего пять разделов:

- раздел 1 «Сведения о страхователе»;

- раздел 2 «Отчетный период»;

- раздел 3 «Сведения о периоде работы застрахованных лиц»;

- раздел 4 «Сведения о начисленных (уплаченных) страховых взносах на обязательное пенсионное страхование»;

- раздел 5 «Сведения об уплаченных пенсионных взносах в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения».

Заполнить отчет по стажу не составит труда

Есть лишь несколько особенностей, на которые следует обратить внимание страхователю

При заполнении поля «Регистрационный номер в ПФР» указывают регистрационный номер страхователя из 12 знаков, а в поле «ИНН» — индивидуальный номер организации или ИП, который состоит из 10 или 12 знаков. Если знаков меньше, чем ячеек, то в последних двух следует поставить прочерки. В графе «Тип сведений» отмечают тип отчета при помощи знака «Х». Всего существуют три таких типа:

- исходный;

- дополняющий;

- назначение пенсии.

Если указан последний тип, то форма подается без учета сроков отчетности только на тех лиц, которым необходимо учесть стаж работы за текущий календарный год для установления пенсии. Дополняющий отчет в ПФР ждут на застрахованных лиц, которые не были учтены по тем или иным причинам в основном отчете.

При заполнении раздела 3 следует учесть, что в нем предусмотрена сквозная нумерация. Это значит, что порядковый номер надо присваивать записи по каждому застрахованному лицу. Даже если о периоде работы следует заполнить несколько строк, то номер присваивается только первой из них

Важно помнить, что все номера проставляются в порядке возрастания без пропусков и повторений

В графе «Период работы» даты указывают только в пределах отчетного периода, который проставлен в разделе 2 отчета. В случае перерыва в работе начинают новую строку, не дублируя данные работника и СНИЛС.

После заполнения формы ответственное лицо указывает наименование должности руководителя, а сам отчет заверяется его подписью. Печать ставят при ее наличии.

ВАЖНО!

С 01.01.2022 изменили порядок указания кодов (). Коды условий труда (гр. 8, 9) не проставляются, если:

- в гр. 11 указан код «ПРОСТОЙ»;

- в гр. 11 указан код «КВАЛИФ».

Есть исключение: если работник обучался с отрывом от производства, то графы 8, 9 заполняются. В гр. 8 разрешается проставить код «СЕЛО», если в графе 11 указан код «ДЕТИ» (ранее не ставили).

Избежать ошибок при заполнении отчетов позволит программа для заполнения СЗВ-СТАЖ в ПФР — ПУ 6. Она бесплатная, скачивается с официального сайта Пенсионного фонда. Используют и другой софт для автоматизации учета — 1С, Парус и пр. Но в отличие от ПУ 6, эти решения требуют затрат на внедрение и обслуживание, что не всегда приемлемо для мелких организаций.

Последние изменения

Чтобы избежать негативных последствий и проблем с действующим законодательством, организации должны отслеживать все изменения в нормативно-правовых актах.

Порядок оформления и проведения индивидуального учета претерпел следующие изменения в 2020 году:

- некоторые функции были переданы Федеральной налоговой службе. В Налоговый кодекс внесены дополнения с информацией о страховых отчислениях. Теперь персонифицированная информация передается ИНФС, а затем ПФ РФ;

- работодатели обязуются подавать данные ПФ РФ каждые три месяца и один раз за год до 1 марта;

- срок сдачи данных по допвзносам остается без изменений, но на 5 дней увеличены временные рамки предоставления отчетности СЗВ-М в отношении сотрудников прошедшего месяца. Без изменений остались требования к среднесписочной численности;

- налоговым органам сведения предоставляются до 30 числа месяца, который идет за завершившимся кварталом;

- увеличены штрафы за нарушение требований по начислению и уплате взносов. Теперь их регулируют правила НК РФ.

За Пенсионным фондом осталось право осуществления контроля и взимания начисленных штрафных санкций за выявленные несоответствия в отчетах установленным требованиям.

Любая организация обязана предоставлять данные ПФ РФ обо всех сотрудниках. При этом все изменения должны своевременно доводиться до страховщиков. Если гражданин работает в виде ИП, то он самостоятельно производит отчисления ПФ РФ на основании МРОТ.

Когда заполняется раздел 4 ОДВ-1

Эта часть в описи заполняется только в том случае, если она подается совместно с отчетами СЗВ-ИСХ или СЗВ-КОРР с типом «особая». В ней указываются сведения о начислении и уплате страховых взносов за отчетный период. Эти отчетные формы сдаются за периоды до 2020 года. В эти периоды страхователи передавали сведения об уплачиваемых взносах на обязательное пенсионное страхование непосредственно в ПФР. С 2020 года расчеты по страховым взносам передаются в ИФНС.

Если возникает необходимость откорректировать сведения о начисленных взносах по одному сотруднику, то это влечет за собой изменения данных о начислениях и задолженности по всему страхователю в целом. Чтобы ПФР смог корректно исправить ранее поданные компанией сведения, предназначен раздел 4.

Покажем на примере, как заполнить раздел 4 ОДВ-1. Компания сдала РСВ в ПФР за 2020 год со следующими данными:

| 2016 год | Задолженность на начало отчетного периода, руб., коп. | Начислено страховых взносов, руб., коп. | Уплачено страховых взносов, руб., коп. | Задолженность на конец отчетного периода, руб., коп. | ||

| Всего | За 2020 год | За 2020 год | ||||

| На страховую часть пенсии | 100 000,00 | 2 000 000,00 | 1 950 000,00 | 100 000,00 | 1 850 000,00 | 150 000,00 |

В 2020 году было обнаружено, что сведения не были поданы на одного сотрудника. По нему за 2020 год были начислены взносы на страховую часть пенсии в размере 10 000 руб. Организация подает на этого работника сведения по форме СЗВ-ИСХ и заполняет раздел 4 к описи следующим образом:

СЗВ-Стаж: новая форма ПФР с 2020 года — образец заполнения

- В 1 графе проставляется порядковый номер записи.

- В графах 2, 3, 4 проставляется ФИО сотрудника.

- В графе 5 проставляется СНИЛС сотрудника.

- В графах 6 и 7 записывается период работы.

- Периоды работы сотрудников в отчёте потребуется сопровождать различными поясняющими кодами. Например, если физлицо трудилось по договору ГПХ, то в графах 6—7 укажите период его действия, а в столбце 11 поставьте код «ДОГОВОР». Если же работы были выполнены, но не оплачены — то указываются коды «НЕОПЛДОГ», «НЕОПЛАВТ» (Классификатор параметров, используемых при заполнении сведений для ведения индивидуального (персонифицированного) учёта Файл *doc (Word), размер файла 994 КБ).

- Графа 8 заполняется, если работник трудится в особых условиях.

- Коды в графах 9, 12 и 13 внесятся, если сотрудник имеет право на досрочную пенсию.

- Сведения об увольнении по графе 14 отмечаются знаком «Х» только тогда, когда день увольнения выпадает на 31 декабря.

ОДИТ Разработка, реализация программ для ЭВМ, баз данных, установка, тестирование и сопровождение программ для ЭВМ, баз данных Работники организаций, осуществляющих деятельность в области информационных технологий, которыми признаются российские организации, осуществляющие разработку и реализацию разработанных программ для ЭВМ, баз данных на материальном носителе или в электронном виде по каналам связи независимо от вида договора и (или) оказывающие услуги (выполняющие работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), установке, тестированию и сопровождению программ для ЭВМ, баз данных. Указывается для работников плательщиков страховых взносов, которые применяют пониженный тариф страховых взносов в соответствии с пунктом 4 части 2 статьи 57, пунктом 6 части 1 и частью 3 статьи 58 при соблюдении условий, установленных частями 2.1 — 2.2 статьи 57 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и Федеральный фонд обязательного медицинского страхования» . с 01.01.2010

Как осуществляется расчет страховых взносов за 2 квартал 2020 года

В 2020 году порядок расчета, уплаты взносов и представления отчетности в контролирующие органы на обязательное соцстрахование продолжает регламентироваться Налоговым кодексом в части взносов на ОПС, ОМС, ВНиМ, а также федеральным законом «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ (далее — закон № 125-ФЗ) в части взносов на НС и ПЗ.

Далее расскажем, как происходит расчет отдельно по каждому виду взносов.

Взносы на ОПС

Расчет по взносам за 2 квартал 2020 года на обязательное пенсионное страхование осуществляется отдельно по каждому физлицу в общих случаях исходя из ставки 22%. При достижении облагаемых взносами выплат размера 1 292 000 руб. на человека ставка снижается до 10%. Субъекты МСП с 01.04.2020 платят пенсионные взносы по ставке 10% как в пределах, так и сверх предельной базы. Также сниженная ставка может применяться к отдельным категориям плательщиков в зависимости от масштаба и вида их деятельности.

Дополнительные страховые тарифы на ОПС должны использовать те плательщики, работники которых имеют право досрочно выйти на пенсию. Обычно такие работники трудятся во вредных или тяжелых условиях труда.

Размер взносов на ОПС определяется умножением ставки взноса на базу — сумму облагаемых выплат в пользу физлица. Расчет осуществляется нарастающим итогом с начала года.

Взносы на ОМС

Расчет страховых взносов за 2 квартал 2020 года на обязательное медстрахование в общем случае нужно производить по ставке 5,1%, а субъектам МСП с 01.04.2020 по ставке 5%.

Кроме этого, Налоговый кодекс предусматривает перечень льготников, которые освобождены от уплаты данных взносов вовсе и которые исчисляют взносы по ставке 0%, т. е. в принципе также не уплачивают их (см. ст. 427 НК РФ).

Проверьте, есть ли у вас право на пониженные тарифы по взносам, с помощью экспертов КонсультантПлюс. Получите бесплатный доступ к системе и переходите к удобной таблице льготных ставок.

При исчислении взносов на ОМС — в отличие от взносов на ОПС и ВНиМ — отсутствует предельное значение базы, после которой ставка по взносам уменьшается или становится равной 0. Поэтому рассчитывать взносы на медстрахование необходимо со всех выплат, подлежащих обложению, на протяжении всего календарного года.

Сумма взносов к уплате также определяется путем умножения установленной ставки на базу нарастающим итогом с начала года.

Взносы на ВНиМ

Базовая ставка для расчета данных взносов составляет 2,9%. Предельный размер базы в 2020 году на одного человека, после превышения которого взносы перестают уплачиваться, — 912 000,00 руб. Ставка для субъектов МСП с 01.04.2020 — 0%.

При исчислении взносов на ВНиМ имеются особенности. Так, сумма взносов, рассчитанная с выплат работникам, может быть уменьшена на суммы:

- больничных по листкам нетрудоспособности (кроме пособия, связанного с несчастным случаем на производстве или профзаболеванием), начиная с четвертого дня болезни;

- пособий, выплаченных в связи беременностью сотрудницы и предстоящими родами;

- разовых пособий женщинам, успевшим встать на учет в ранние сроки беременности;

- единовременных пособий, выдаваемых при рождении ребенка;

- ежемесячных пособий по уходу за ребенком до 1,5 лет;

- социальных пособий на погребение.

Все указанные пособия финансируются за счет средств ФСС.

По взносам на ВНиМ также существуют льготные ставки.

Взносы на НС и ПЗ

Взносы от несчастных случаев — единственные, которые не регулируются Налоговым кодексом. Для них применяются положения закона № 125-ФЗ.

Ставка взносов на НС и ПЗ определяется видом осуществляемой деятельности и присваиваемым классом профессионального риска. Для этого ежегодно страхователи должны подавать в Фонд соцстраха заявление и справку, подтверждающую основной вид деятельности. В 2020 году срок подтвеждения вида деятельности продлен до 12 мая из-за коронавируса.

ВАЖНО! Классов риска насчитывается 32, величина ставки варьируется от 0 до 8,5%.

Расчет данных взносов также производится путем умножения ставки на базу. При этом сумма к уплате может быть уменьшена на величину расходов, связанных выплатой работодателем компенсации лицам, получившим травмы на производстве или имеющим профзаболевания.

Перечень выплат, не облагаемых данными взносами, приведен в ст. 20.2 закона № 125-ФЗ.

Как часто сдавать

Отчетность по данному виду учета до сих пор сдавалась в ПФР каждые три месяца. В год необходимо было подать 4 таких отчета, каждый не позже середины следующего за кварталом месяца.

Так было до сих пор, однако, в грядущем году ожидаются перемены. Последний годовой отчет должен быть сдан, как положено, до 20 февраля следующего года, а дальше следует учитывать законодательные изменения в сроках. Ежеквартальный отчетный период остается в силе, а для сдачи отчетности предпринимателям дается время до 30 числа следующего за отчетным периодом месяца.

- Первый расчет по 2021 году нужно будет сдать по итогам первого квартала – до 2 мая 2021 года, так как расчетное 30 апреля приходится на воскресенье, а следующий день – 1 мая – государственный выходной.

- За полугодие нужно отчитаться не позднее 1 июля, поскольку 30 июня – воскресенье.

- За 3 квартал отчет потребуется до 30 октября.

- Для годового отчета потребуется подготовить документы к 30 января 2021 года.