- Налог на прибыль

- Перенос капитальных убытков

- НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ И КОНТРОЛЬ

- Отражаем убытки прошлых лет в декларации

- Возникновение убытка в процессе работы в 1С

- Перенос убытков прошлых лет на текущий период в 1С 8.3

- Учет убытков при реорганизации и смене режима

- Правила переноса убытков на будущее

- На сколько лет можно перенести убыток?

- Имущественные налоги юрлиц

- Комментарий

- Пример переноса убытков от капитала

- Маркировка и прослеживаемость товаров

- Ввод начальных остатков убытков прошлых лет

- Другие изменения

- НДС

- Когда лучше учесть убыток текущего периода

- Какие убытки можно учесть

- Во-первых, не вправе переносить на будущее убытки:

- Во-вторых, нельзя переносить на будущее убытки:

- Варианты учета убытков

Налог на прибыль

С отчетности за 2021 год изменится форма декларации по налогу на прибыль. Кроме того, работодатели, оплачивающие отдых и санаторно-курортное лечение своим сотрудникам, смогут учитывать больше расходов.

К тому же, уточнят порядок начисления амортизации при реконструкции, модернизации основных средств и т.д.:

- первоначальная стоимость объекта будет изменяться вне зависимости от величины его остаточной стоимости;

- если в процессе модернизации срок полезного использования объекта не изменяется, то надо использовать старую норму амортизации.

Кроме того, вновь продлили действие ограничения в 50% по переносу убытков прошлых лет — теперь до окончания 2024 года.

Перенос капитальных убытков

Прирост и капитала являются результатом продажи основных средств , таких как акции, облигации, ювелирные изделия, антиквариат и недвижимость. Когда основные средства продаются, прибыль (или убыток) от продажи представляет собой разницу между его продажной ценой и его налоговой базой (как правило, покупной ценой актива плюс стоимость улучшений). Если цена продажи превышает налоговую базу, результатом является прирост капитала. Если цена продажи меньше налоговой базы, результатом является убыток.

Чистые капитальные убытки (сумма, в которой общие капитальные убытки превышают общий прирост капитала) могут быть вычтены только для компенсации обычного дохода до максимальной суммы в 3000 долларов за налоговый год (1500 долларов для отдельной подачи заявления о браке).Чистые капитальные убытки, превышающие порог в 3000 долларов, могут быть перенесены на будущие налоговые годы до тех пор, пока они не будут исчерпаны.Нет ограничений на количество лет, в течение которых может происходить .78

Резервы по налогу на потери капитала уменьшают серьезность последствий, вызванных инвестиционными потерями.Однако бывают исключения.Инвесторы должны быть осторожны с положениямио распродаже , которые запрещают обратную покупку инвестиции в течение 30 дней после продажи с убытком.Если это произойдет, капитальные убытки не могут быть применены для налоговых расчетов, а вместо этого добавляются к стоимостной основе новой позиции, уменьшая влияние будущих приростов капитала.9

НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ И КОНТРОЛЬ

Рассмотрим новации в части налогового администрирования и контроля.

1. На ФНС России возлагаются функции по выпуску квалифицированной электронной подписи.

Цель изменений — сделать процедуру получения квалифицированной электронной подписи (КЭП) бесплатной. Уже с 01.07.2021 в рамках переходного периода ФНС начала бесплатно выдавать КЭП лицам, которые действуют от имени предприятий или индивидуальных предпринимателей (ИП) без доверенности. Срок действия таких КЭП равен сроку действия сертификата.

Произошел переход от платного варианта получения КЭП в коммерческих аккредитованных удостоверяющих центрах к безвозмездной государственной услуге, оказываемой АУЦ ФНС России.

Новым порядком получения КЭП в инспекциях ФНС или через доверенных лиц ФНС могут воспользоваться:

• юридические лица;

• индивидуальные предприниматели;

• нотариусы.

КЭП физических лиц, в том числе физических лиц, действующих от имени юридического лица по доверенности, можно получить только в коммерческих аккредитованных удостоверяющих центрах в прежнем порядке.

Необходимо учитывать, что КЭП, выданная на руководителя предприятия или ИП коммерческим аккредитованным удостоверяющим центром, прошедшим аккредитацию в 2021 г, действует только до конца 2022 г.

Если коммерческий удостоверяющий центр не прошел аккредитацию в 2021 г., то квалифицированная электронная подпись становится недействительной с 01.01.2022 и нужно получать новую КЭП в новом порядке.

2. Переплату по налогам можно перечислять в счет страховых взносов.

До 01.01.2022 возникшую сумму излишне уплаченного налога, то есть переплату, можно было зачесть в счет предстоящих платежей только по налогам.

Теперь данное право налогоплательщиков расширено: переплату по налогам можно перечислять также в счет предстоящих платежей по страховым взносам (п. 1 ст. 78 Налогового кодекса РФ; далее — НК РФ).

3. Единый налоговый платеж для бизнеса.

Чтобы упростить процесс уплаты налогов, сборов, страховых взносов и других фискальных платежей, а также минимизировать возникающие при этом ошибки, со второго полугодия 2022 г. будет проводиться эксперимент по уплате организациями и ИП фискальных платежей особым порядком — единым налоговым платежом (ЕНП).

Применяя новый порядок, при уплате налогов можно указывать только ИНН плательщика и сумму платежа. Перечисленные денежные средства будут автоматически распределены по нужным обязательствам, включая налоги, страховые взносы, авансовые платежи, пени, штрафы и др.

Проект пройдет в пилотном режиме с 1 июля по 31 декабря 2022 г. Особым порядком уплаты (ЕНП) смогут воспользоваться предприятия и ИП, которые с 1 апреля по 4 мая 2022 г. подадут в налоговый орган заявление о применении особого порядка уплаты и проведут совместную сверку расчетов, по результатам которой не будет разногласий. Затем не позднее чем за 5 дней до срока уплаты налога, аванса по нему или страховых взносов следует направлять в инспекцию уведомления о начисленных суммах (ст. 45.2 НК РФ).

Напомним, что ЕНП для физических лиц существует с 2019 г., когда появилась возможность оплатить транспортный, имущественный и земельный налоги одним платежом (ст. 45.1 НК РФ).

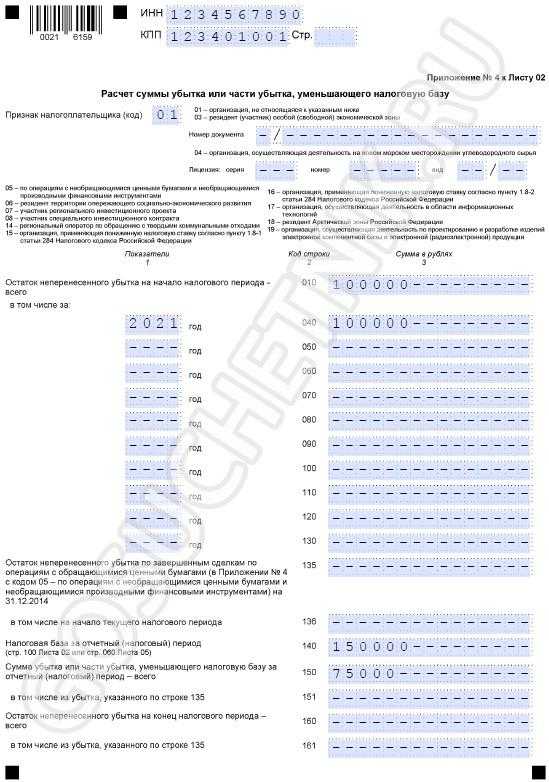

Отражаем убытки прошлых лет в декларации

Прошлогодние потери, на которые уменьшают налоговую базу, отражают в строке 110 листа 02. Чтобы рассчитать строку, необходимо заполнить Приложение № 4 к листу 02 (п. 5.5 Порядка заполнения декларации).

Как отражают убытки прошлых лет поквартально:

- В декларации за 1 квартал и по итогам года (за 4 квартал) в строку 110 листа 02 переносят показатель из строки 150 Приложения № 4 к листу 02 (п. 5.5 Порядка заполнения декларации).

Сумму убытка к уменьшению в отчетных периодах налогоплательщик рассчитывает самостоятельно — нарастающим итогом по сумме текущей налоговой базы из строки 100 листа 02 и остатка прошлогодних потерь на начало отчетного года из Приложения № 4 к листу 02. Все расчеты подтверждаются бухгалтерской справкой.

Для отражения отрицательного результата прошлых лет строка 210 в декларации по налогу на прибыль за 1 полугодие 2022 года (в отчете по итогам 2 квартала 2022) не нужна. В строке 210 показывают сумму начисленных авансов по налогу на прибыль за отчетный период.

ВАЖНО!

Покажем, как отразить отрицательный результат в отчете о прибыли за 1 квартал 2022 г., на примере.

В отчете за 1 квартал 2022 заполняем Приложение № 4 к листу 02:

- Стр. 010 и 040 — 100 000 рублей, отрицательный результат по итогам 2021 г.

- Стр. 140 — 150 000 рублей, налоговая база к уменьшению.

- Стр. 150 — 75 000 рублей, убыток на который уменьшают базу (150 000 * 50%).

Теперь заполняем лист 02 декларации:

- Стр. 060 — 150 000 рублей, прибыль за 1 квартал 2022 г.

- Стр. 100 — 150 000 рублей, налоговая база за 1 квартал 2022 г.

- Стр. 110 — 75 000 рублей, часть убытка, уменьшающая налоговую базу 1 квартала 2022 г.

- Стр. 120 — 75 000 рублей, налоговая база за 1 квартал 2022 г. после списания потерь.

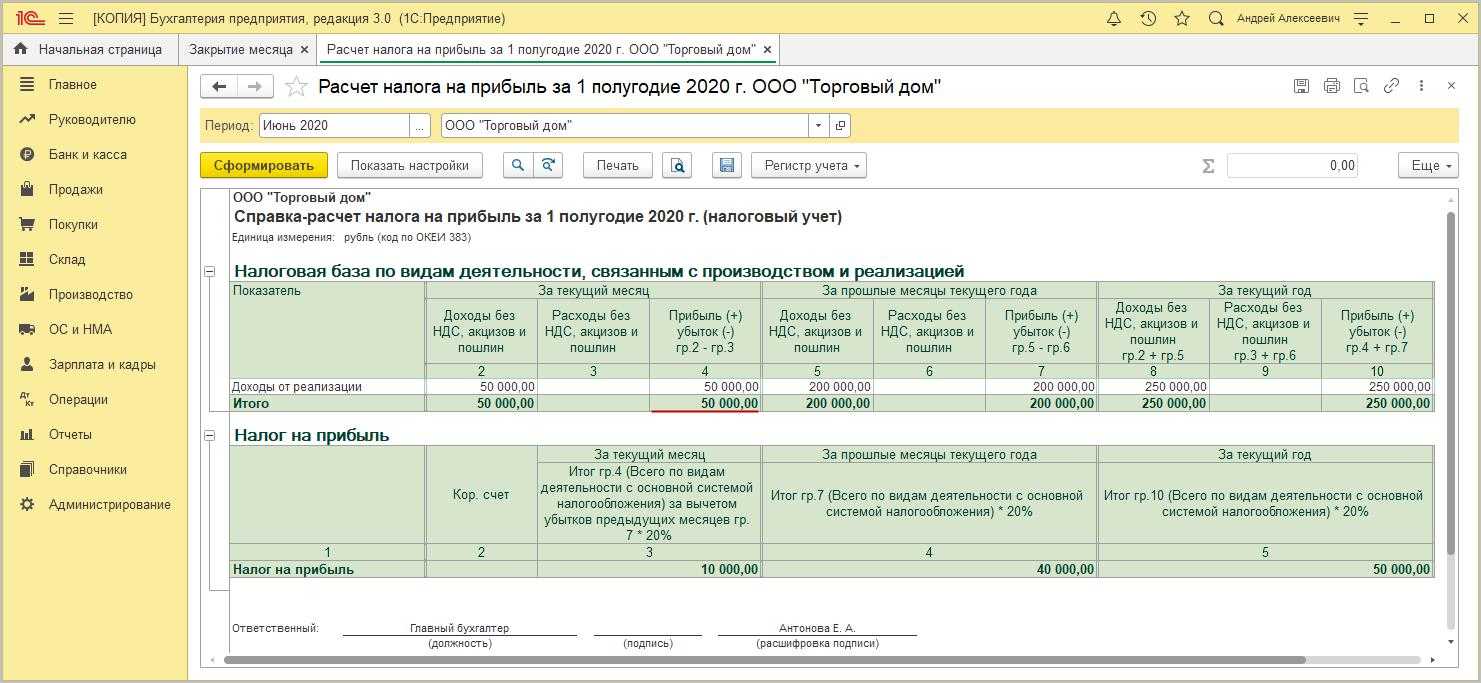

Возникновение убытка в процессе работы в 1С

Итак, рассмотрим первый вариант: убыток в периоде возник в процессе работы с программой 1С:Бухгалтерия предприятия 3.0 (заметим, что данная схема работает и для предыдущей редакции программы 1С 8.3 Бухгалтерия предприятия 2.0).

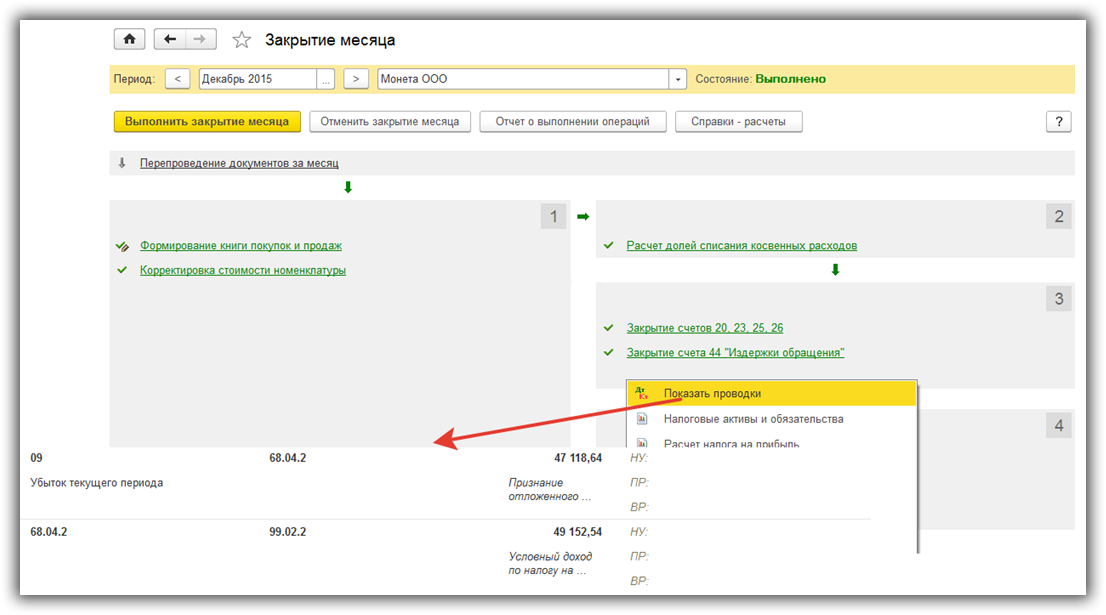

По результатам деятельности ООО «Монета» в четвертом квартале 2015 года был зарегистрирован убыток в размере 235 593,27 рублей. В январе 2016 года была получена прибыль в размере 211 864,41 рублей.

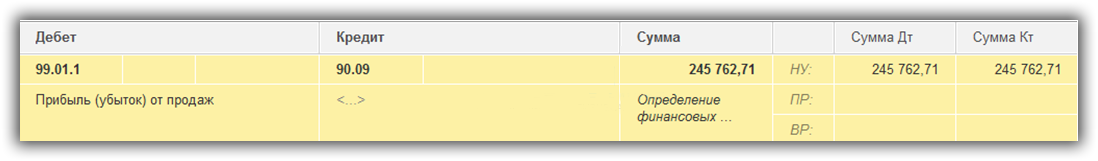

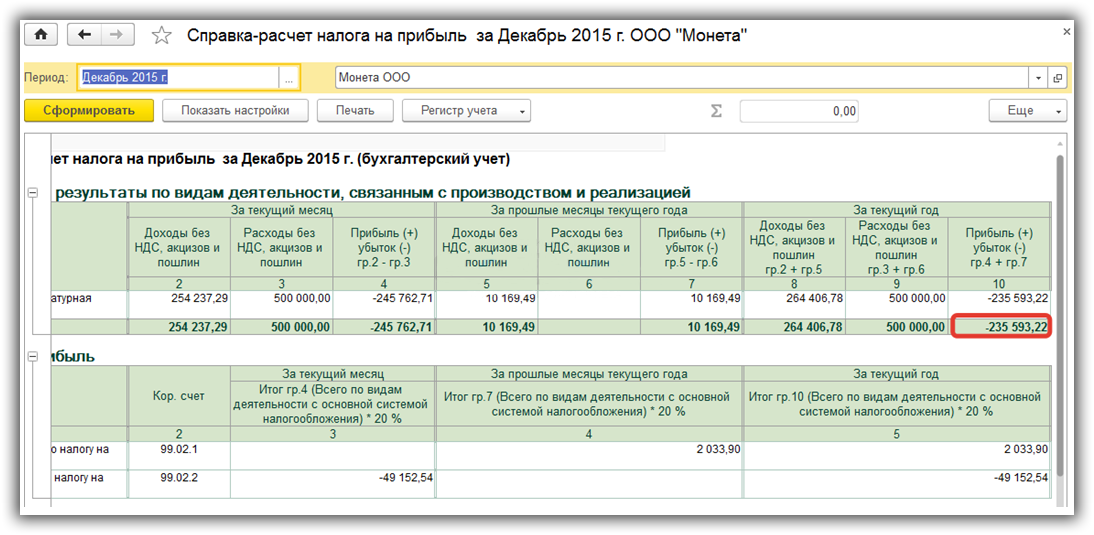

Рассмотрим результаты проводки документа за декабрь 2015 года:

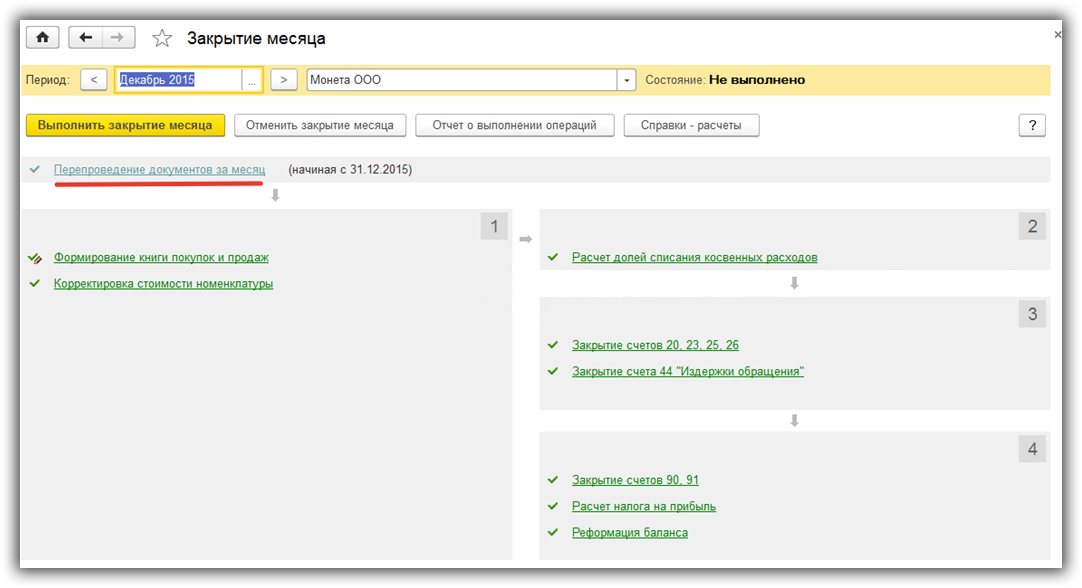

Как известно, результаты финансовой деятельности организации, мы получаем в результате автоматического расчета обработкой Закрытие месяца, включающей в себя перечень необходимых регламентных операций (меню Операции – Закрытие периода – Закрытие месяца).

Как видим, полученный убыток за декабрь признан в качестве отложенного налогового актива. Финансовый результат в проводках за месяц составил 245 762,71 р.:

Чтобы увидеть финансовый результат за весь налоговый период, сформируем справку-расчет Расчет налога на прибыль (меню Операции – Справки-расчеты – Бухгалтерский и налоговый учет – Расчет налога на прибыль):

Как видно из столбца 10 справки-расчета, убыток за прошедший 2015 год составил 235 593,27 рублей.

Перенос убытков прошлых лет на текущий период в 1С 8.3

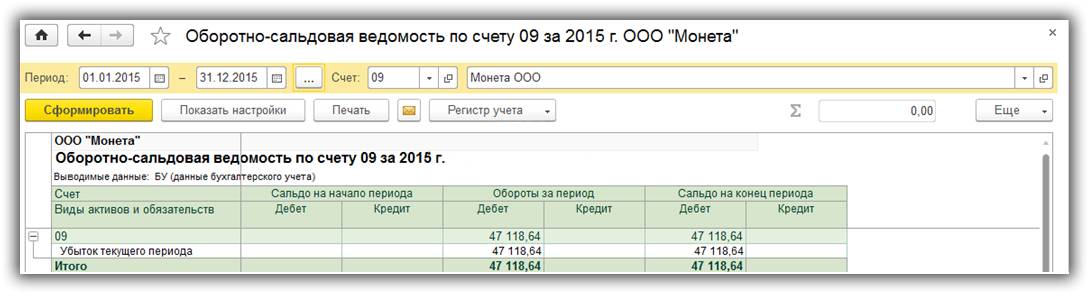

В первую очередь, чтобы увидеть всю сумму полученного ОНА по убыткам 2015 года, сформируем оборотно-сальдовую ведомость по счету 09:

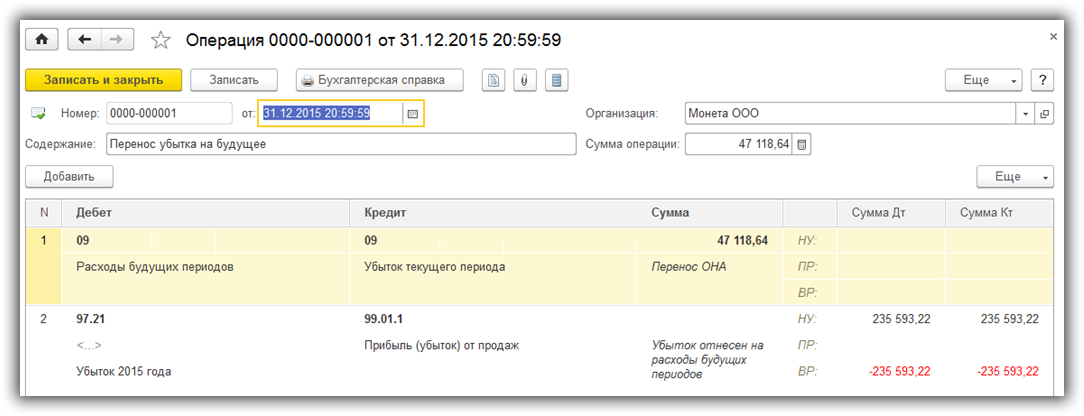

Чтобы перенести убыток 2015 года на текущий 2016 год, создадим новый документ Операции, введенные вручную (меню Операции – Бухгалтерский учет – Операции, введенные вручную) и заполним его следующим образом:

Отнесем остаток по счету 09 «Убыток текущего периода» на счет 09 «Расходы будущих периодов».

Второй строкой в документе Операции, введенные вручную перенесем убыток 2015 года на расходы будущих периодов в налоговом учете (соответственно, возникнет временная разница на ту же сумму).

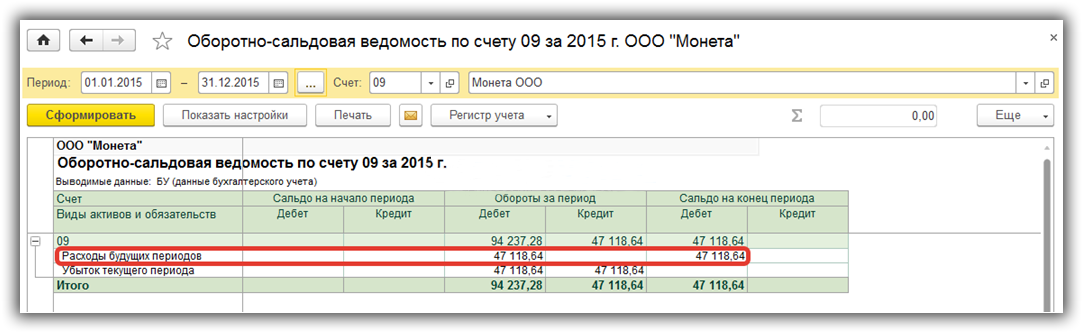

Проверим по оборотно — сальдовой ведомости по счету 09 корректность выполнения данной операции:

Как видно из приведенного отчета, сальдо по убытку текущего периода равно нулю, в то время как на расходы будущих периодов отнесена наша сумма ОНА.

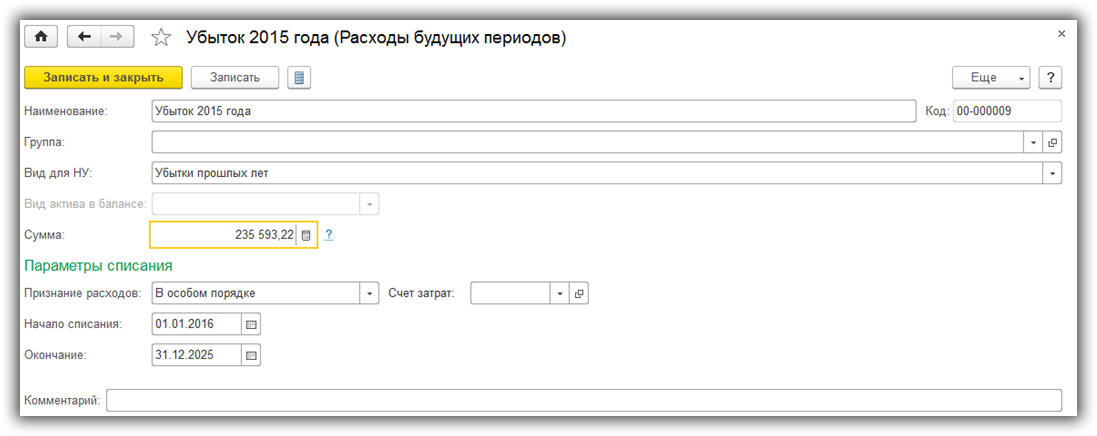

И обратим особое внимание заполнению аналитики счета 97.21, а именно Расходу будущего периода (подразделение в проводке не заполняется). В нашем случае это Убыток 2015 года:

После того, как заполнение операции, введенной вручную, завершено, обратим внимание на операцию закрытия месяца за декабрь года, по итогам которого был получен убыток:

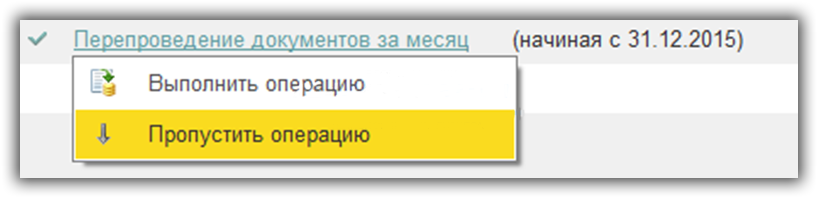

Как видим из картинки, требуется перепроведение документов за месяц. В данном случае операцию необходимо пропустить:

И перевыполнить операцию Реформации баланса.

Учет убытков при реорганизации и смене режима

Важным моментом при переносе убытка на будущий период является переход с одного налогового режима на другой. Например, организация решила перейти на общую систему налогообложения с упрощенки, или наоборот. В этом случае переносить убыток из одной системы налогообложения в другую нельзя, то есть убытки, полученные при УСН не переходят на общий режим и наоборот. То же относится и к упрощенцам, которые решили перейти с режима «доходы минус расходы» на «доходы». Перенести убытки на будущий год с новым налоговым режиме они не вправе. Так как при режиме УСН «доходы» убытки возникнуть не могут и уменьшать на них налоговую базу нельзя.

При прекращении деятельности организации в связи с ее реорганизацией также невозможен перенос убытков. Организация, выступающая в качестве правопреемника не вправе учитывать убытки присоединенной при реорганизации компании.

Правила переноса убытков на будущее

Налоговый кодекс Российской Федерации (НК РФ) предоставляет возможность переносить налоговые убытки на будущие периоды по налогу на прибыль. Правила такого переноса установлены ст. 283 НК РФ:

Налогоплательщики, понесшие убыток (убытки) по налогу на прибыль в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего отчетного (налогового) периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее).

До 2017 года был установлен ограничительный период 10 лет для признания убытков. Но это ограничение было отменено с 1 января 2017 года (Федеральный закон от 30.11.2016 № 401-ФЗ). То есть, срок переноса убытков не ограничен по времени.

В то же время, с 1 января 2017 года по 31 декабря 2024 года налоговая база не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов (п. 2.1. ст. 283 НК РФ). После 2024 года это ограничение применяться не будет (если его в очередной раз не продлят).

Пример

В 2021 году налогоплательщик получил налоговый убыток в размере 10 млн. рублей.

В 2022 году налогоплательщик получил налогооблагаемую прибыль в размере 15 млн. рублей.

Налогоплательщик вправе учесть 7,5 млн. рублей убытка 2021 года в уменьшение налоговой базы за 2022 год. С учетом убытка, налог на прибыль за 2022 год будет исчислен с прибыли 7,5 млн. рублей.

Оставшая сумма убытка 2021 года (2,5 млн. рублей) может быть учтена в последующих налоговых периодах (после 2022 г.).

Для некоторых видов убытков установлен особый порядок их переноса (абз. 1 п. 1 ст. 283 НК РФ):

Так, убытки от деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (в случае, если не выполнены все условия для их признания по ст. 275.1 НК РФ) не могут признаваться в уменьшение прибыли от основной деятельности и могут быть перенесены только на прибыль от деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (на срок, не превышающий десять лет) ст. 275.1 НК РФ).

Участники консолидированной группы налогоплательщиков не вправе уменьшить консолидированную налоговую базу на сумму убытка, возникшего до их вхождения в группу (п. 6 ст. 278.1 НК РФ).

Убытки, полученные от операций с ценными бумагами могут переноситься на будущие налоговые периоды, но с учетом следующего:

Доходы (расходы) по операциям с обращающимися ценными бумагами учитываются в общеустановленном порядке в общей налоговой базе. Доходы, полученные от операций с обращающимися ценными бумагами за отчетный (налоговый) период, не могут быть уменьшены на расходы либо убытки от операций с необращающимися ценными бумагами, а также на расходы либо убытки от операций с необращающимися финансовыми инструментами срочных сделок (п. 21 ст. 280 НК РФ).

Налоговая база по операциям с необращающимися ценными бумагами и необращающимися финансовыми инструментами срочных сделок определяется совокупно и отдельно от общей налоговой базы (п. 22 ст. 280 НК РФ).

То есть, убытки от операций с необращающимися ценными бумагами не могут переноситься на прибыль (уменьшать налогооблагаемую прибыль) по иным видам деятельности. А убытки по операциям с обращающимися ценными бумагами переносятся на будущее в обычном порядке.

Особый порядок переноса убытков установлен также для:

Статья 264.1. Расходы на приобретение права на земельные участки

Статья 268.1. Особенности признания доходов и расходов при приобретении предприятия как имущественного комплекса

Статья 275.2. Особенности определения налоговой базы при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья

Статья 278.2. Особенности определения налоговой базы по доходам, полученным участниками договора инвестиционного товарищества

Убытки, полученные налогоплательщиком в период налогообложения его доходов по ставке 0 процентов, не могут быть перенесены на будущие периоды. Например, ставка 0% предусмотрена для образовательной и медицинской деятельности (ст. 284.1 НК РФ). Перенос убытков не осуществляется, если они получены в период налогообложения его доходов по ставке 0 процентов установленных пунктами 1.1 (образование и медицинская деятельность), 1.3. (некоторые виды сельхозпроизводителей), 5 (ЦБ РФ), 5.1 (резиденты Сколково) статьи 284 НК РФ.

В налоговой декларации по налогу на прибыль убытки прошлых лет отражаются в «Расчете суммы убытка или части убытка, уменьшающего налоговую базу» (Приложение N 4 к Листу 02).

На сколько лет можно перенести убыток?

Весьма существенным для налогоплательщика является вопрос, на сколько лет можно перенести убыток по налогу на прибыль.

Последние изменения, внесенные в ст. 283 НК РФ, улучшили положение налогоплательщиков в этой части. До 2017 года можно было списывать убытки только за 10 лет, предшествующих текущему периоду.

Закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ (акт. ред от 27.11.2018) отменил это ограничение. Но следует иметь в виду, что обратной силы это положение на момент принятия не имело.

Неограниченный во времени перенос убытков формально можно начать осуществлять с 01.01.2017. Но в п. 16 ст. 13 закона 401-ФЗ (акт. ред. от 27.11.2018) сказано, что измененная версия ст. 283 действует только для убытков, полученных с 01.01.2007. То есть в 2017 году можно было использовать те же 10 лет, что и до внесения изменений. Зато в 2018 году это уже 11 лет, и далее «глубина» переноса с каждым годом будет увеличиваться.

Таким образом, в 2021 году переносить убытки можно за предшествующие года без ограничений по количеству лет, но начиная с 2007 г., и по мере их появления (по очереди). Списанию подлежат убытки с учетом действующего лимита — не более 50% налоговой базы.

Отражение налогового убытка в бухучете

Налоговый убыток следует учитывать в соответствии с правилами ПБУ 18/02 (действующий приказ Минфина РФ от 18.11.2002 №114н в акт. ред. от 20.11.2018). Не использовать этот документ могут только малые предприятия, ведущие бухучет по упрощенной схеме.

Предположим, что налоговых разниц у предприятия не было и налоговый убыток равен бухгалтерскому. В этом случае с его суммы начисляется условный доход по налогу на прибыль (НП), равный произведению суммы убытка на налоговую ставку.

Для этой операции к счетам 68.4 «Налога на прибыль» и 99 «Прибыли и убытки» обычно открывают специальные субсчета:

Дт 68.4.2 Кт 99.02.2 — условный доход (расход) по НП.

Так как предприятие предполагает уменьшить за счет текущего убытка налог на прибыль следующих периодов, то сумма условного дохода является отложенным налоговым активом (ОНА). Организация может признать ОНА только при наличии вероятности, что этот актив будет погашен в следующих периодах (п. 14 ПБУ 18/02).

Для учета ОНА используется специальный счет 09:

Дт 09 Кт 68.4.2 — начислен ОНА.

В последующих периодах при списании убытка в бухучете отражается соответствующее изменение ОНА:

Дт 68.4.2 Кт 09 — списан (уменьшен, погашен) ОНА

Дебетовое сальдо по 09 счету в данном случае (при отсутствии других налоговых разниц) соответствует неиспользованной сумме убытка, которую можно будет списать в дальнейшем.

Пример

ООО «Альфа» в 2019 году получило налоговый убыток в сумме 500 тыс. руб., а в 2020 году — прибыль в сумме 400 тыс. руб.

В 2019 году были начислены условный доход и ОНА:

Дт 68.4.2 Кт 99.02.2 (500 000 руб. × 20% = 100 000 руб.) — условный доход по налогу на прибыль.

Дт 09 Кт 68.4.2 (100 000 руб.) — начислен ОНА.

В 2020 году налог на прибыль можно уменьшить за счет прошлых убытков не более чем на 50%, поэтому проводка будет следующей:

Дт 68.4.2 Кт 09 ((400 000 × 50%) × 20% = 40 000 руб.) — списана часть ОНА.

На 31.12.2020 сальдо по дебету счета 09 составило 60 000 руб. Эту сумму предприятие может списать в последующих налоговых периодах, если будет работать с прибылью.

***

Убыток по налогу на прибыль, на первый взгляд, полностью отрицательный показатель

Во-первых, он говорит о неэффективности бизнеса, а во-вторых, привлекает внимание контролирующих органов

Однако, если его получение связано с временными факторами и компания сумела это обосновать, убыток можно использовать для оптимизации налоговых платежей в следующих периодах.

Еще больше материалов по теме — в рубрике «Налог на прибыль».

Имущественные налоги юрлиц

Сроки уплаты налога на имущества станут едиными на всей территории РФ:

- для годового платежа — не позже 1 марта следующего года;

- для авансовых платежей — не позже последнего числа месяца, идущего за отчетным кварталом.

По налогу на имущество декларацию за 2021 г. потребуется сдать по обновленной форме. С 2022 года не нужно будет отчитываться по имуществу с кадастровой стоимостью.

Кроме того, с 2022 года будут применяться новые формы документов:

- заявления на льготу по налогу на имущество;

- заявления об уничтожении имущества — чтобы освободиться от налога по нему;

- заявление о льготе по налогам на транспорт и землю;

- сообщение о наличии у компании транспорта или земли, которые признаются объектами налогообложения.

Комментарий

Налоговый кодекс Российской Федерации (НК РФ) предоставляет возможность переносить налоговые убытки на будущие периоды по налогу на прибыль. Правила такого переноса установлены ст. 283 НК РФ:

Налогоплательщики, понесшие убыток (убытки) по налогу на прибыль в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего отчетного (налогового) периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее).

До 2017 года был установлен ограничительный период 10 лет для признания убытков. Но этот период был отменен с 1 января 2017 года (Федеральный закон от 30.11.2016 № 401-ФЗ). То есть, срок переноса убытков не ограничен по сроку.

В то же время, в отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2020 года налоговая база по налогу за текущий отчетный (налоговый) период, не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов. После 2020 года это условие применяться не будет.

Для некоторых видов убытков установлен особый порядок их переноса (абз. 1 п. 1 ст. 283 НК РФ):

Так, убытки от деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (в случае, если не выполнены все условия для их признания по ст. 275.1 НК РФ) не могут признаваться в уменьшение прибыли от основной деятельности и могут быть перенесены только на прибыль от деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (на срок, не превышающий десять лет).

Участники консолидированной группы налогоплательщиков не вправе уменьшить консолидированную налоговую базу на сумму убытка, возникшего до их вхождения в группу (п. 6 ст. 278.1 НК РФ).

Убытки, полученные от операций с ценными бумагами могут переноситься на будущие налоговые периоды, но с учетом следующего:

Доходы (расходы) по операциям с обращающимися ценными бумагами учитываются в общеустановленном порядке в общей налоговой базе. Доходы, полученные от операций с обращающимися ценными бумагами за отчетный (налоговый) период, не могут быть уменьшены на расходы либо убытки от операций с необращающимися ценными бумагами, а также на расходы либо убытки от операций с необращающимися финансовыми инструментами срочных сделок (п.

Пример переноса убытков от капитала

Предположим, например, что налогоплательщик продал 1000 акций XYZ с убытком капитала в размере 10 000 долларов, а налогоплательщик владел акциями в течение трех лет.Прирост капитала и убытки указаны в Приложении D налоговой декларации IRS Form 1040.Если акции удерживаются более года, период владения, как правило, является долгосрочным (за некоторыми исключениями в 2018 г. и позже для «применимых интересов партнерства, которые считаются долгосрочными по истечении трех лет»).Налогоплательщик компенсирует долгосрочную прибыль долгосрочными убытками.10

Предположим, что налогоплательщик также имеет 3000 долларов долгосрочной прибыли, что снижает чистые долгосрочные капитальные убытки до 7000 долларов.Налогоплательщик может вычесть 3000 долларов из этих убытков , в налоговой декларации за текущий год.Оставшийся долгосрочный убыток капитала составляет 4000 долларов США, который может быть перенесен на следующий налоговый год для компенсации прироста капитала и обычного дохода до лимита в 3000 долларов США.Эта налоговая политика позволяет инвесторам, которые осознают большие убытки во время рыночных спадов, сокращать прибыль, признанную в течение многих будущих лет.78

Маркировка и прослеживаемость товаров

С 2017 г. в России работает система маркировки «Честный ЗНАК». На все товары, подлежащие маркировке, должны быть нанесены специальные коды. За их нанесение отвечает производитель, импортер или владелец продукции. С 1 января 2022 г. участники оборота маркированных товаров должны выбрать оператора и подключиться к системе электронного документооборота, чтобы сообщать о переходе права собственности на товар. Прямые сообщения об отгрузках и приемках в «Честный ЗНАК» с этой даты будут закрыты.

С 1 марта 2022 г. вводится маркировка велосипедов и рам. В список изделий, которые нужно будет маркировать, включены:

- двухколесные и грузовые велосипеды без двигателя;

- велосипеды с вспомогательным двигателем;

- взрослые велосипеды с колясками и без них;

- детские трехколесные велосипеды;

- рамы для взрослых и детских велосипедов.

С 1 декабря 2021 г. введена маркировка природной минеральной воды. С 1 марта 2022 г. нужно получать штрихкоды для искусственно минерализованной воды, бутилированной воды без подсластителей и ароматизаторов, в том числе газированной воды. Регистрировать газировку в «Честном ЗНАКе» пока не требуется.

Маркировка молока и молочной продукции стала обязательной в 2021 г. Производители и импортеры обязаны наносить штрихкоды Data Matrix на любые продукты вне зависимости от срока хранения. С 20 января 2022 г. магазины должны фиксировать выбытие продуктов, хранящихся до 40 суток. А с 1 июня 2022 г. аналогичное требование вводится для продуктов, хранящихся более 40 суток.

С 1 декабря 2022 г. маркировать товары должны будут крестьянские (фермерские) хозяйства и сельскохозяйственные производственные кооперативы. Сейчас они освобождены от этой обязанности, если продают товар лично или через собственный магазин.

С 1 марта 2022 г. вводом в оборот обувных товаров будет считаться исключительно направление в систему мониторинга уведомления об этом. То есть маркировать товары нужно будет до ввода в оборот.

Ввод начальных остатков убытков прошлых лет

В ситуации, когда вы начинаете работать с программой 1С 8.3, имея при этом остаток по убыткам по результатам деятельности прошлых лет, последовательность ввода начальных остатков будет следующей:

1. Отразим остатки отложенного налогового актива на начало года (цифры используем те же, что были в первом разделе статьи, дата ввода остатков 31.12.2015 года):

Для создания документа Ввод начальных остатков по счету 09 перейдем в меню Главное – Начальные остатки – Помощник ввода остатков:

2.Отразим остаток на счете 97.21 по убыткам прошлого года:

Нужно отметить, что остаток по убытку прошлого года должен быть занесен в систему отдельным от остальных остатков по РБП документом.

На этом ввод начальных остатков для целей учета убытков прошлых лет можно считать завершенным. Скажу только, что в случае, когда убытки необходимо перенести за несколько лет, это должно быть сделано отдельными записями: обособленно для каждого года.

Другие изменения

Обратите внимание еще и на такие изменения:

- с 2022 года компании будут оформлять УКЭП только в ИФНС;

- с июля 2022 года будут назначать штрафы для участников оборота прослеживаемых товаров при выявлении нарушений в счетах-фактурах и отчетных формах;

- в 2022 году увеличится МРОТ — до 13 617 руб.;

- больничные листы будут только электронные;

- с 2022 года некоторые работодатели должны будут сдавать в центр занятости новую отчетность;

- по оплате дополнительных выходных, которые предоставляются для ухода за ребенком-инвалидом, продолжит действовать зачетная система;

- до конца 2022 года будет действовать мораторий на проверки субъектов МСП;

- до конца 2023 года будут действовать налоговые каникулы для ИП;

- с марта 2022 года будут использоваться новые формы по ККТ, а проверять работу по онлайн-кассам будут не планово, а внезапно без предупреждения;

- с 2022 года компании и ИП смогут использовать единый налоговый платеж.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Для 1С:ERP вышло обновление 2.5.7.226: расширили номенклатуру и доработали интеграцию с госинфосистемами

Изменения в трудовом законодательстве в 2022 году

НДС

Льгота по медизделиям

Изначально предполагалось, что с 1 января применить освобождение от НДС по медизделиям можно будет только при наличии регистрационного удостоверения ЕАЭС. Но норму изменили, и теперь льготой могут пользоваться и те, кто получил российское регистрационное удостоверение.

Льгота для организаций общепита

С 2022 г. при определенных условиях от НДС будут освобождены услуги общепита в ресторанах, кафе, закусочных, столовых и т.д., а также при выездном обслуживании. Освобождение не распространяется на реализацию продуктов отделами кулинарии розничных продавцов, а также организациями и ИП, которые занимаются заготовками или розничной торговлей.

Условия освобождения от НДС установлены п. 2 ст. 2 Закона от 2 июля 2021 г. № 305-ФЗ. Если организация или предприниматель зарегистрированы до 2022 г., то для освобождения от НДС должны одновременно выполняться следующие условия:

- сумма доходов за 2021 г. составляет не более 2 млрд руб.;

- не менее 70% этих доходов получено от реализации услуг общепита;

- размер среднемесячных выплат не должен быть меньше среднемесячной начисленной зарплаты в регионе (это условие добавится с 2024 г.).

При выполнении данных условий освобождение от НДС начнет применяться с 1 января 2022 г. автоматически, без подачи заявлений. Если организация или предприниматель будут зарегистрированы в 2022 г., то освобождение начнет применяется с момента регистрации без указанных ограничений. При этом они должны будут ежеквартально сдавать декларацию по НДС.

Когда лучше учесть убыток текущего периода

Исходя из того, что учеты убытков прошлых лет это не обязанность, а право компании, воспользоваться им лучше, если возникает экономическая выгода.

Наиболее выгодно учитывать убыток, если полученный при расчете налог больше либо равен минимальному налогу за этот же период, то есть:

(Д – Р – У) х 15% > Д х 1%,

где:

Д – доход организации за отчетный период;

Р – расходы организации да отчетный период;

У – убыток организации, возникший в прошлом периоде;

15% — ставка УСН;

1% — ставка для расчета минимального налога.

Если две сравниваемые величины будут равны, либо первая будет больше, организация получит большую выгоду, за счет распределения убытка.

Какие убытки можно учесть

Убытки, сложившиеся по деятельности в рамках других налоговых режимов, налоговую базу по налогу на прибыль не уменьшают (письмо Минфина от 25.09.2009 № 03-03-06/1/617). Например, убытки, которые получили на упрощенке.

Во-первых, не вправе переносить на будущее убытки:

- медицинские и образовательные организации (п. 1.1 ст. 284 НК);

- организации из сферы социального обслуживания граждан (п. 1.9 ст. 284 НК);

- сельхозпроизводители и рыбнохозяйственные организации (п. 1.3 ст. 284 НК);

- участники проекта «Сколково» (п. 5.1 ст. 284 НК);

- региональные операторы по обращению с твердыми коммунальными отходами (п. 1.12 ст. 284 НК).

Если в одном году наряду с нулевой ставкой организация применяла ставку 20 процентов, то на будущее она вправе перенести только сумму убытка, который получила при расчете налоговой базы со ставкой 20 процентов.

Во-вторых, нельзя переносить на будущее убытки:

- от реализации (выбытия) акций или долей участия в уставном капитале, если они принадлежали владельцам более пяти лет и были получены в сфере высокотехнологичного или инновационного сектора экономики;

- участия в инвестиционном товариществе – за год, в котором организация присоединилась к договору между другими участниками товарищества.

Предусмотренный статьей 283 НК порядок признания убытков прошлых лет распространяется не только на убытки действующих организаций.Учитывать при расчете налога на прибыль можно и убытки реорганизованных организаций, перешедшие к их правопреемникам (п. 5 ст. 283 НК).

Варианты учета убытков

Инвестиционная деятельность предполагает получение прибыли человеком. Именно она и является в большинстве случаев главной целью. Вот только такая деятельность не всегда оказывается успешной. Иногда торговля ценными бумагами оборачивается убытками. Особенно часто с такой ситуацией сталкиваются начинающие инвесторы, не разобравшиеся с тем, как нужно работать на рынке.

Когда вместо ожидаемой прибыли человек получает убытки, он ищет способы хотя бы как-то снизить свое финансовое бремя. Конечно, возвращать утраченные средства ему никто не будет, но есть возможность учесть этот убыток в будущих периодах, если, конечно, они окажутся более успешными и принесут прибыль.

Если у инвестора образовался убыток, поступить он может одним из следующих способов, согласно российскому законодательству:

- снизить базу налогообложения в текущем периоде – этот вариант применим, если по операциям, совершенным в этом году, инвестор получил и прибыль (то есть, налог на прибыль нужно будет платить меньше);

- учесть убыток в следующих периодах, если ни по одному направлению в текущем году получить прибыль не удалось.

Особенности учета убытка в будущих периодах закреплены в ст. 220.1 НК РФ. Там же перечисляется, операции с какими фин. инструментами позволяют учитывать убыток. Речь идет о тех из них, оборот которых происходит на организованном рынке. Затрагивается здесь вопрос и самих разновидностей финансовых инструментов. Применение налогового вычета возможно в отношении убытков, появившихся в связи с инвестированием в:

- ценные бумаги;

- производные фин. инструменты (деривативы).

Причем перенос полученных потерь производиться должен на основании п. 16 ст. 214.1 НК РФ. В частности, здесь упоминается, что убыток можно учесть в последующем налоговом периоде полностью или частично. Делать это можно на протяжении 10 лет с момента получения убытка. То есть, если убыток возник в 2018 году, то учитывать его до исчерпания полной суммы можно до 2028 года включительно.