- Реализация инвентаря

- Рекомендации по составлению документа

- Что собой представляет сторно?

- Учет расходов на офисную технику, в частности, картриджи и их заправку

- Передача спецоснастки в эксплуатацию

- Метод коррекции дополнительной записью

- Пример

- Учет инвентаря и хозяйственных принадлежностей: топ 5 популярных вопросов

- Почему «черная» и «красная» проводки не являются взаимоисключающими?

- Налоговый учет при различных системах налогообложения

- Компании с ОСНО

- УСН

- ЕНВД

- Совмещение ОСНО и ЕНВД

- Контроль за наличием и движением активов

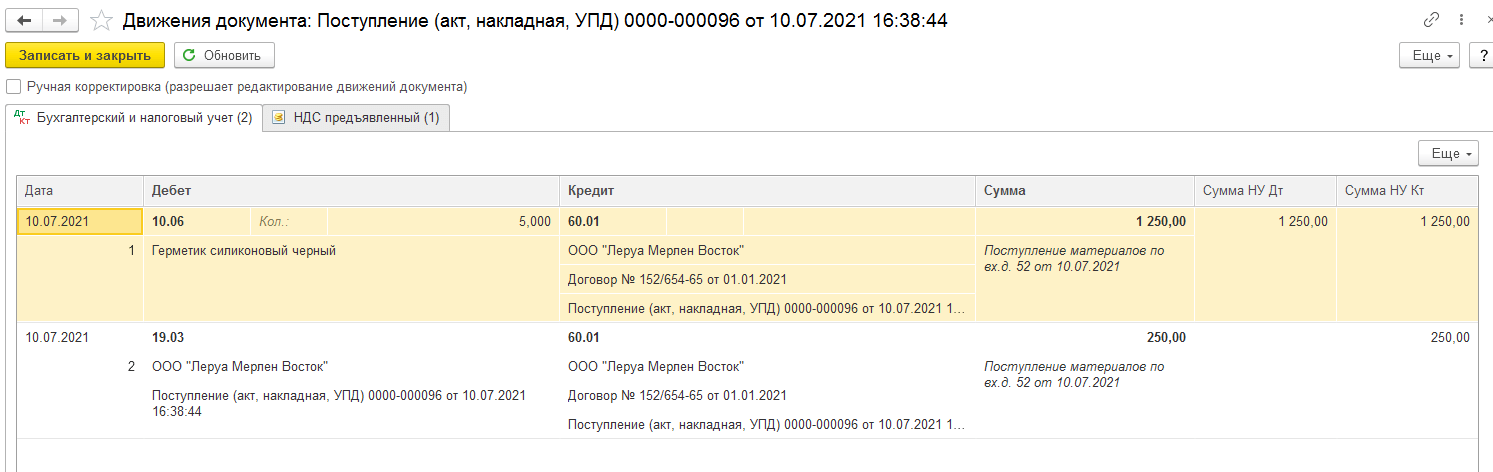

- Поступление материалов от поставщика в 1С

- Правила исчисления налога на прибыль

- Внимание: исправление

Реализация инвентаря

Ситуация: как организации на ОСНО отразить в бухучете и при налогообложении реализацию инвентаря стоимостью менее 40 000 руб. со сроком полезного использования более 12 месяцев, если расходы на его приобретение были списаны при передаче в эксплуатацию?

Если срок полезного использования хозяйственного инвентаря превышает 12 месяцев, то после передачи этого имущества в эксплуатацию организация . Для этого можно использовать ведомости учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовые счета. (например, счет 013 «Инвентарь и хозяйственные принадлежности»).

При реализации инвентаря, расходы на приобретение которого были уже списаны на затраты, в бухгалтерском учете отразите прочий доход в размере причитающихся к получению денежных средств (абз. 6 п. 7, п. 10.1 ПБУ 9/99). Одновременно стоимость инвентаря спишите с забалансового счета (сделайте отметку о списании в ведомости учета хозяйственного инвентаря). Поскольку при передаче инвентаря в эксплуатацию его стоимость была полностью списана на затраты, при реализации этого имущества расходов не возникает (п. 18 ПБУ 10/99).

Выручку от реализации инвентаря (за вычетом НДС) признайте доходом от реализации (п. 1 ст. 249, п. 1 ст. 248 НК РФ). По общему правилу при реализации имущества, которое не признается амортизируемым, организация вправе уменьшить доход от реализации на цену приобретения данного имущества (подп. 2 п. 1 ст. 268 НК РФ). Так как организация вправе самостоятельно определить порядок списания такого объекта с учетом срока его использования и других экономических показателей, на момент продажи расходы на приобретение инвентаря могут быть списаны полностью или частично. Например, при равномерном списании в течение нескольких отчетных периодов. При передаче инвентаря в эксплуатацию его стоимость уже была учтена в составе расходов, поэтому повторно учитывать ее при расчете налога на прибыль нельзя. Недосписанную сумму затрат на приобретение учтите в расходах в полной сумме (п. 5 ст. 252, подп. 3 п. 1 ст. 254 НК РФ).

На стоимость реализованного имущества начислите НДС (подп. 1 п. 1 ст. 146 НК РФ), а также выставите покупателю счет-фактуру (п. 3 ст. 168 НК РФ). Подробнее об этом см. Как выставить счет-фактуру покупателю.

Пример отражения в бухгалтерском учете и при налогообложении реализации хозяйственного инвентаря, расходы на приобретение которого были отнесены на затраты при его передаче в эксплуатацию. Организация контролирует сохранность инвентаря с помощью забалансового учета

ООО «Альфа» в январе приобрело компьютерный стол стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) для установки в офисе.

Согласно учетной политике для целей бухучета объекты основных средств стоимостью менее 40 000 руб. списываются на расходы при передаче их в эксплуатацию и учитываются на забалансовом счете 013 «Инвентарь и хозяйственные принадлежности». Поэтому после установки стола в офисе бухгалтер «Альфы» списал стоимость стола на расходы и принял этот объект к забалансовому учету.

В июле было принято решение обновить офисную мебель, а компьютерный стол продать одному из сотрудников. По договору купли-продажи стоимость стола составила 9440 руб. (в. т. ч. НДС – 1440 руб.).

В бухучете «Альфы» перечисленные хозяйственные операции были отражены следующим образом.

В январе:

Дебет 10-9 Кредит 60

– 10 000 руб. (11 800 руб. – 1800 руб.) – оприходован на склад компьютерный стол;

Дебет 19 Кредит 60

– 1800 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1800 руб. – принят к вычету входной НДС по имуществу, приобретенному для использования в деятельности, облагаемой НДС;

Дебет 26 Кредит 10-9

– 10 000 руб. – списана стоимость компьютерного стола (при передаче в офис);

Дебет 013

– 10 000 руб. – принят к забалансовому учету компьютерный стол, стоимость которого отнесена на затраты.

В июле:

Дебет 62 Кредит 91-1

– 9440 руб. – отражена выручка от реализации компьютерного стола;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 1440 руб. – начислен НДС с выручки;

Кредит 013

– 10 000 руб. – списан с забалансового учета компьютерный стол в связи с продажей.

При расчете налога на прибыль за девять месяцев бухгалтер «Альфы»:

– включил в состав доходов выручку от реализации стола (без НДС) в сумме 8000 руб. (9440 руб. – 1440 руб.);

– включил в состав расходов стоимость компьютерного стола, переданного в эксплуатацию в январе, в сумме 10 000 руб.

Рекомендации по составлению документа

Ответ представляет собой отчет о проделанной работе. Он составляется на основе самого предписания – дублируется запись о нарушенных нормах, ссылки на соответствующие законы и другие нормативные документы. Сами действия должны содержать конкретные меры, направленные на устранение нарушения.

К тому же в письме можно указать, что организация предпримет все возможные меры для предотвращения возникновения подобных ошибок в работе. Документ составляется по возможности кратко в официально-деловом стиле. Все описанные действия должны подтверждаться конкретными документальными доказательствами.

- лично или с курьером;

- по почте (заказным письмом с письменным уведомлением и описью вложения);

- по электронной почте, если проверяющая организация допускает такую возможность.

Ответ лучше составить заблаговременно, чтобы сроки устранения нарушений не были нарушены; в противном случае организации может грозить административный штраф.

Источник статьи: https://2ann.ru/obrazec-otveta-na-predpisanie-ob-ustranenii-vyyavlennyx-narushenij/

Что собой представляет сторно?

В бухгалтерских документах записи удалять запрещено. Нельзя также зачеркивать неправильные сведения. Для коррекции ошибок используется сторно. Это проводка со знаком минус. Она позволяет исправить неправильные данные. В итоге, в учете появляются две взаимоисключающие записи, у одной из которых есть минус. Проводки дублируют друг друга. Рассмотрим основные особенности сторно:

- запись вносится за тот период, в котором была допущена ошибка;

- основным признаком сторно является наличие минуса;

- без такой записи итоговая отчетность будет некорректной;

- корректирующая проводка делается на ту сумму, на которую была установлена разница.

ВАЖНО! Правила сторно крайне важны. В случае их игнорирования вероятно завышение оборотов, невыгодное для предприятия

Учет расходов на офисную технику, в частности, картриджи и их заправку

Инфо

КРЕДИТ 012 — отражено выбытие объекта с забаланса (в связи с износом, реализацией и пр.). Такая проводка будет означать, что имущество больше не используется в вашей деятельности. А подтверждением этого будет акт на списание. Форма такого акта утверждена постановлением № 71а.

Важно

Однако она слишком громоздкая и неудобная для списания малоценного имущества. Поэтому лучше разработать свой образец акта и утвердить его в учетной политике для целей бухучета. Пример такого документа представлен ниже

Обратите внимание Относить на забалансовый счет имущество и списывать его с этого счета следует одинарными проводками, без двойной записи

Описанный порядок учета «малоценки» за балансом позволит вам наладить контроль за объектами с момента начала их использования и до того времени, когда они будут списаны по причине износа или выбытия.

Передача спецоснастки в эксплуатацию

Документ 1С 8.3 «Передача материалов в эксплуатацию» может отражать передачу инвентаря, спецоснастки, спецодежды. Необходимо заполнить соответствующую вкладку документа

Обратите внимание на графу «Назначение использования», которая заполняется исходя из способа погашения стоимости материала

Вариант 1. Погашение стоимости при передаче в эксплуатацию.

Пример. На предприятии в производство передана спецоснастка – штамп. Его стоимость списана сразу на 20.01 (счет «Основное производство»).

Создадим новый документ «Передача материалов в эксплуатацию», занесем данные на вкладке «Спецоснастка». В графе «Назначение использования» создадим новую позицию справочника с реквизитами:

- номенклатура указана автоматически

- наименование – произвольное

- способ погашения стоимости: укажем способ «Погашать стоимость при передаче в эксплуатацию»

- способ отражения расходов – выбираем из предварительно заполненного справочника, в нашем случае расходы пойдут на счет 20.01

После заполнения выберем назначение в документ.

Проведем документ. Сформированы проводки бухучета: Дт 10.11.2 Кт 10.10 (отражена передача в эксплуатацию), Дт 20.01 Кт 10.11.2 (погашение стоимости) и проводка в Дт забалансового счета «Спецоснастка в эксплуатации» – МЦ.03.

Доступна печать формы требования-накладной.

Вариант 2. Линейный способ погашения стоимости спецоснастки.

Пример. На предприятии в производство передана спецоснастка – пресс-форма со сроком использования 12 месяцев. В течение данного периода стоимость списывается каждый месяц по частям на счет 20.01.

Создадим «Передачу материалов в эксплуатацию», занесем данные на вкладке «Спецоснастка». В графе «Назначение использования» создадим новую позицию, заполним поля документа, способ погашения стоимости укажем «Линейный», поставим срок полезного использования 12 мес., расходы пойдут на счет 20.01. Выберем назначение в документ.

Проведем документ. Сделаны проводки бухучета: Дт 10.11.2 Кт 10.10 (отражена передача в эксплуатацию) и Дт МЦ.03 (забалансовый счет для спецоснастки в эксплуатации).

Погашение стоимости будет выполняться ежемесячно регламентной обработкой «Закрытие месяца», начиная с первого месяца после месяца поступления. При этом сумма списания рассчитывается по сроку полезного использования и стоимости, счет затрат устанавливается согласно выбранному способу отражения. Проводка бухучета Дт 20.01 Кт 10.11.2.

Вариант 3. Погашение стоимости пропорционально выработке.

Пример. На предприятии в производство передана спецоснастка – пресс-форма для резины, рассчитанная на выпуск 10 000 изделий. Стоимость пресс-формы будет списываться пропорционально объему выпуска ежемесячно на счет 20.01 .

Необходимо ввести «Передачу материалов в эксплуатацию», при заполнении назначения использования выбрать способ погашения «Пропорционально объему продукции (работ, услуг)» и указать общий объем продукции (работ) для этой спецоснастки.

После этого каждый месяц потребуется занесение документа «Выработка материалов» с указанием спецоснастки и объема произведенной за месяц продукции (работ).

Регламентная обработка «Закрытие месяца» будет выполнять ежемесячное погашение стоимости спецоснастки пропорционально выработке.

Метод коррекции дополнительной записью

Дополнительная проводка актуальна для увеличения указанных сумм, если в учете произошло их занижение. Бухгалтеру нужно внести проводку с корреспонденцией, аналогичной корреспонденции ошибочной записи. В записи необходимо указывать не всю сумму полностью, а лишь недостающее значение.

Пример

Стоимость ремонтных работ в отчете указана в размере 5 000, однако фактически сумма составляет 6 000 рублей. Показатель занижен на 1 000 рублей. Исправления в учете можно провести следующим образом:

ДТ 26 КТ 60 «Расчеты с поставщиками». Сумма 1000 рублей.

То есть, в записи фиксируется недостающая сумма.

Учет инвентаря и хозяйственных принадлежностей: топ 5 популярных вопросов

Вопрос №1. Бюджетная организация купила зеркало, смеситель и кофеварку на общую сумму 7,5 тыс. рублей. На каком счете их следует учитывать?

Ответ. Поскольку стоимость принадлежностей не больше 40 тыс. руб., их учет следует проводить на сч. 0.105.06.000 в составе МПЗ.

Вопрос №2. Предприятие купило диваны и кресла, стоимость которых не превышает 40 тысяч рублей. Используется УСНО (минус затраты). Можно ли отразить издержки на сч. 26?

Ответ. Подобное имущество следует учитывать на сч. 10 (9) в составе МПЗ. Сч. 26 не подходит.

Вопрос №3. Хозинвентарь, закупленный фирмой, передали в эксплуатацию, а его стоимость уже списали на затраты. При этом хозинвентарь продолжает использоваться. Как проконтролировать его сохранность?

Ответ. Фирма самостоятельно определяется с тем, какой способ контроля выбрать из возможных:

- вести ведомость учета преданного в использование инвентаря;

- открыть забалансовый счет.

Вопрос №4. Стоимость хозпринадлежностей и инвентаря нужно учитывать, когда определяется налог на имущество (ОСНО)?

Ответ

Если ИПХ учитываются среди ОС, их стоимость принимается во внимание обязательно. Когда они отражаются в составе МПЗ, тогда на налог на имущество их сумма не влияет

Вопрос №5. Всегда ли предприятие должно принять к вычету входной НДС, который предъявляется при покупке ИХП?

Ответ. Это правило не действует в следующих случаях:

- предприятие не является плательщиком НДС;

- оно проводит лишь те операции, которые не облагаются НДС.

Каждая фирма и компания должна обеспечивать учет инвентаря, контролировать его использование и сохранность. Все нюансы прописываются в учетной политике.

Почему «черная» и «красная» проводки не являются взаимоисключающими?

Каждый из методов коррекции отличается своим функциональным предназначением. Внесение сторно взамен обратной записи является ошибкой. Рассмотрим пример. Бухгалтер выполняет проводку, не соответствующую фактически проведенной операции. Выглядит она следующим образом:

ДТ 26 КТ 60. Сумма 150 000 рублей.

Исправлять запись нужно при помощи следующей проводки:

ДТ 60 КТ 26. Сумма 150 000 рублей.

Внесение записи ДТ 26 КТ 60 будет ошибкой.

ВАЖНО! Бухгалтерская ошибка приведет к искусственному повышению оборотов и по дебету, и по кредиту. Все это искажает бухгалтерские данные

При проверке или анализе придется тратить время на вспомогательную аналитику.

Налоговый учет при различных системах налогообложения

Компании с ОСНО

В процессе расчета налога на прибыль при использовании ОСНО списание стоимости ИХП происходит через определение амортизационных отчислений. Когда хозинвентарь невозможно признать имуществом, подлежащим амортизации, его учитывают в составе МПЗ. Компания имеет право определиться с порядком списания ИХП так, как считает наиболее приемлемым, учитывая отрезок времени его нахождения в пользовании и иные экономические критерии.

К примеру, это можно проводить:

- одним заходом, разово;

- равномерно на протяжении не одного, а нескольких месяцев.

Когда компания использует способ начисления, то происходит уменьшение налоговой базы в зависимости от факта отправления инвентаря в использование.

При использовании кассового метода база обложения налогами снижается после передачи ИХП в использование и перечисления оплаты его стоимости компании-поставщику.

УСН

В фирме на УСНО издержки учитываются в зависимости от того, какой объект налогообложения ею выбран. Если используется объект «доходы», то затраты на хозимущество никак не смогут уменьшить налоговую базу.

Кода объектом выступают те же доходы, но за минусом издержек, то база обложения налогом снижается на стоимость приобретенного инвентаря и хозимущества. В число издержек также включается НДС входной по данным товарам.

ЕНВД

Для подобных предприятий расходы на хозинвентарь не оказывают влияния на величину базы налогообложения. Причина – объектом обложения ЕНВД выступает вмененный доход.

Совмещение ОСНО и ЕНВД

Когда ИХП используются одновременно в двух видах деятельности компании, отличных за видом налогообложения, величину расходов нужно распределить. Расчет проводится прямо пропорционально доле доходов от каждого вида деятельности. Показатели определяются за тот отрезок времени, в котором инвентарь приобретался. Пропорциональному распределению подлежит и сумма НДС, выделенная в счете-фактуре на покупку ИХП.

Контроль за наличием и движением активов

Если инструменты, хозяйственный инвентарь и принадлежности учитываются в составе ОС, вопросы контроля за их наличием и движением отпадают — решение этой задачи полностью обеспечивается методами бухгалтерского учета. Если инструмент имеет срок использования менее 12 месяцев, он отвечает признакам МПЗ, к которым бухгалтерские стандарты не предъявляют никаких требований в части контроля за наличием и движением после отпуска в производство, главное — подтвердить их расходование в определенных объемах на соответствующие цели (до отпуска в производство материалы числятся на балансовом счете 10, что также обеспечивает контроль за их наличием и движением в случае внутренних перемещений).

Совсем иная ситуация складывается с активами, которые по всем признакам относятся к ОС, но в силу специальной нормы учтены в составе МПЗ, то есть их стоимость списана единовременно на счета учета затрат при отпуске в эксплуатацию (производство). Еще раз повторим предписание ПБУ 6/01: в целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением. О том, как именно организовать такой контроль, в ПБУ не сказано, поэтому компания имеет полную свободу в решении этого вопроса. Как правило, бухгалтерия ведет специальные регистры (карточки, книги), в которых фиксируется материально ответственное лицо, получившее объект и обязанное обеспечить его сохранность, а также отражается движение объекта (между ответственными лицами, между подразделениями либо на сторону, например для ремонта) и его выбытие (с указанием причин).

Подчеркнем, что обязанность организовать контроль за движением инструмента и инвентаря со сроком использования менее 12 месяцев бухгалтерским законодательством не установлена. Значит, остается правильно определить этот срок. Зачастую бухгалтер испытывает затруднения в данном вопросе. Со своей стороны можем предложить следующий выход. Если на какой-либо объект имеется документация, которая может подтвердить срок его использования (например, гарантийный талон), то опираться нужно именно на эти данные (в качестве примера можно привести мобильные телефоны, мебель, электроинструмент). Если же сроки эксплуатации нигде не прописаны, бухгалтер имеет полное право считать их не превышающими 12 месяцев и классифицировать объект как МПЗ (слесарный инструмент, садовый инвентарь, принадлежности для уборки помещений и пр.).

К сведению. На практике проблема обеспечения контроля за наличием и движением МПЗ, стоимость которых списана с балансового учета, но которые фактически не используются единовременно в производственном процессе, а эксплуатируются какое-то время (пусть и менее 12 месяцев), актуальна не столько в плоскости бухгалтерского учета, сколько для управленческих целей. Поскольку собственники и менеджеры любой компании заинтересованы в эффективном расходовании материальных ресурсов, бесконтрольное списание МПЗ идет вразрез с их целями. Поэтому очень часто на бухгалтерию возлагается обязанность вести регистры учета МПЗ, находящихся в эксплуатации, независимо от того, подпадают ли такие МПЗ под действие абз. 4 п. 5 ПБУ 6/01.

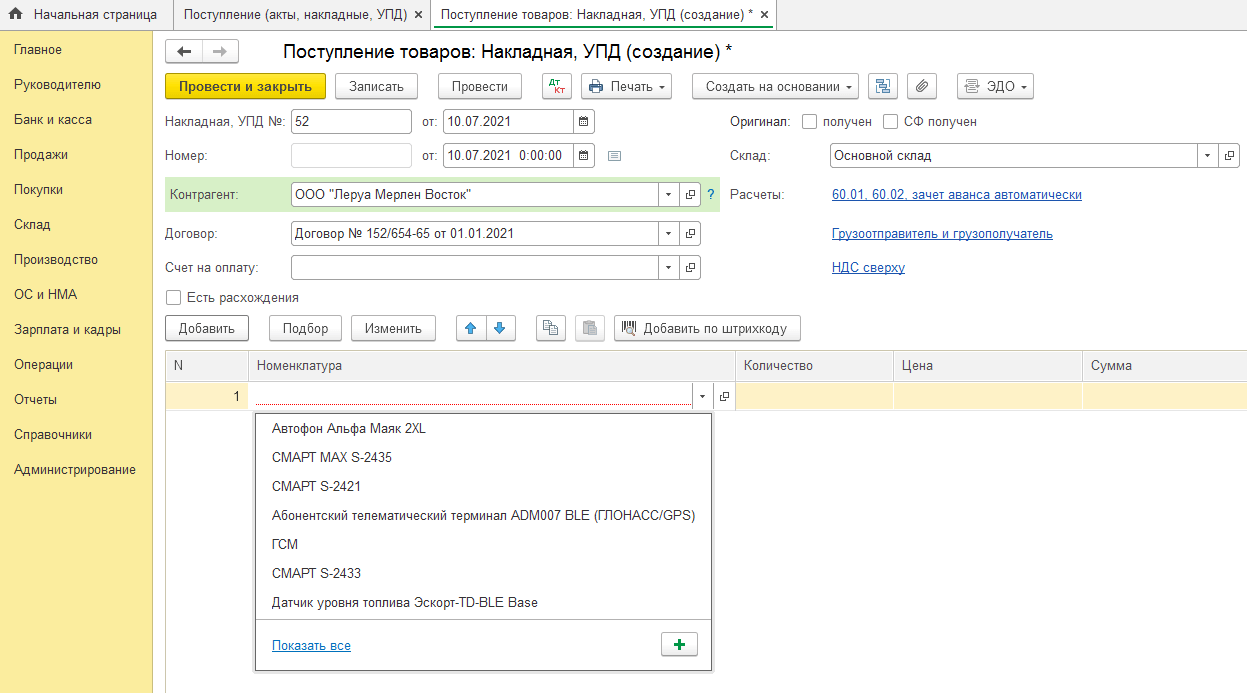

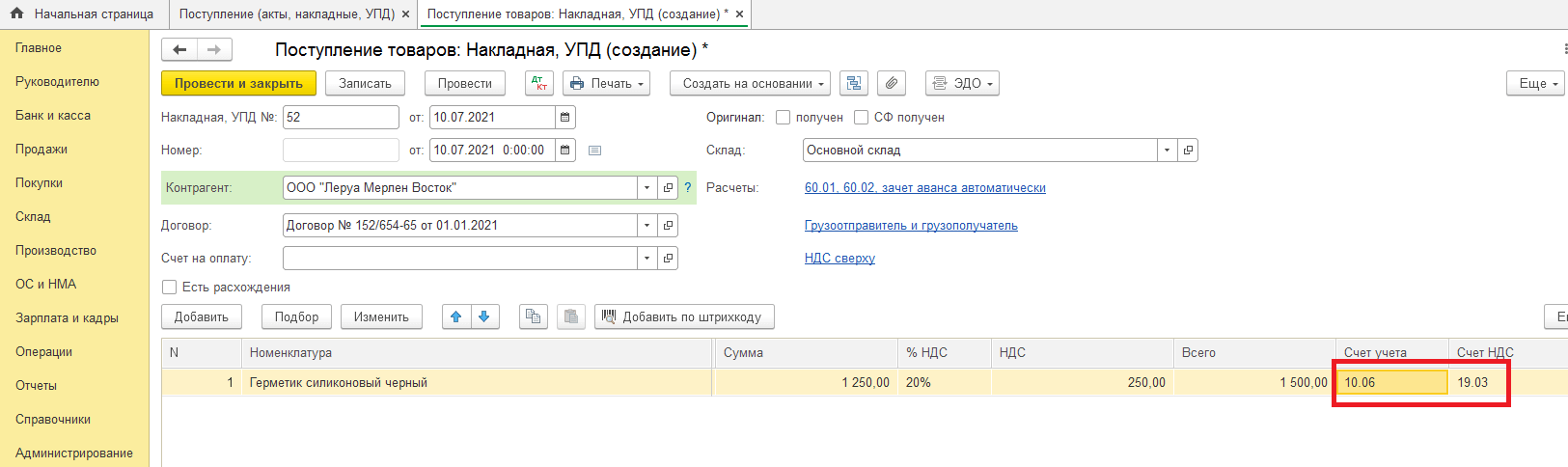

Поступление материалов от поставщика в 1С

Первый этап учета материалов – это их поступление и внесение в базу 1С.

Как правило, материалы приобретают у поставщиков. Отразим поступление материалов.

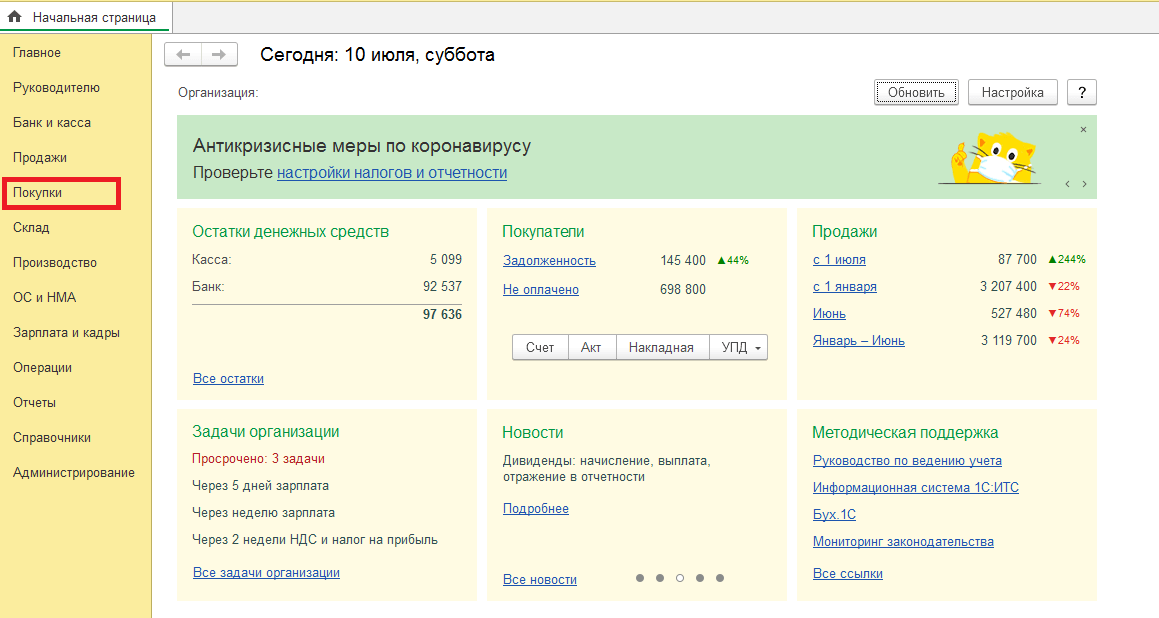

На главной странице на левом желтом фоне выбираем Покупки.

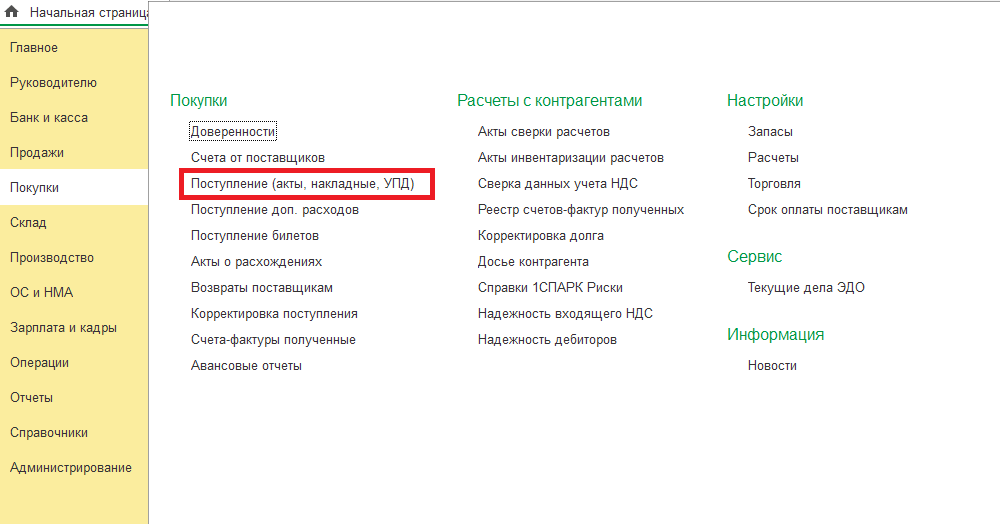

В разделе Покупки выбираем Поступление (акты, накладные, УПД).

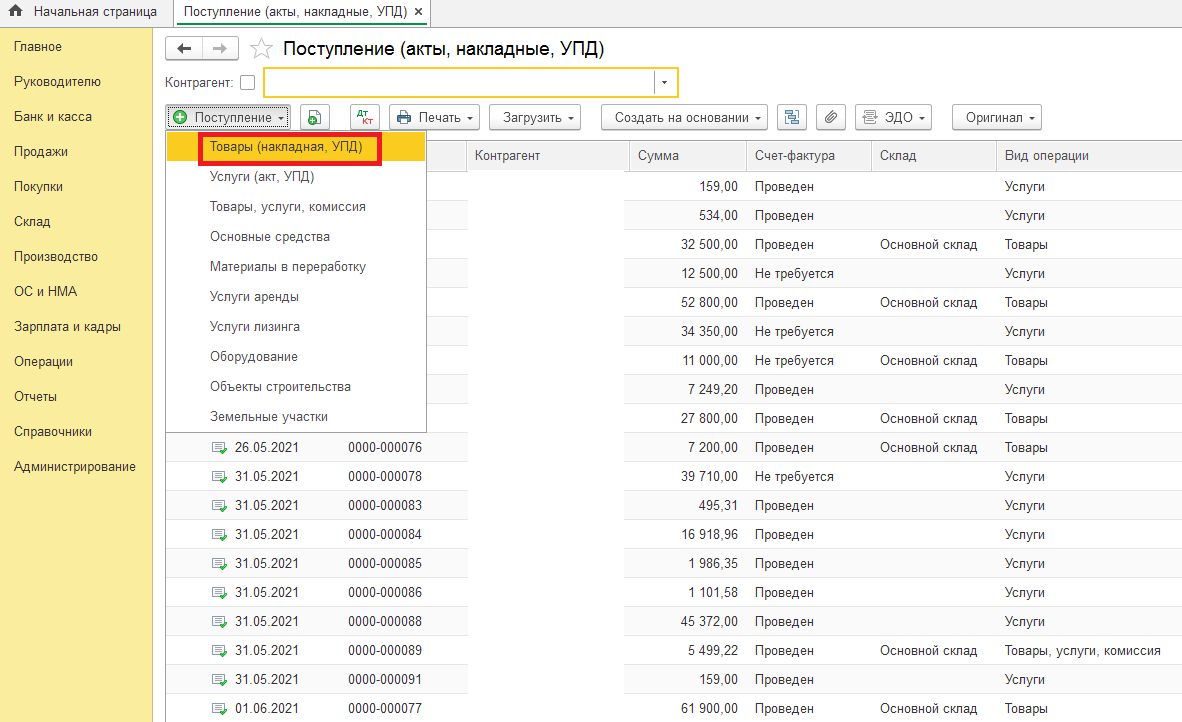

По кнопке Поступление выпадает список, где мы выбираем Товары (накладная, УПД).

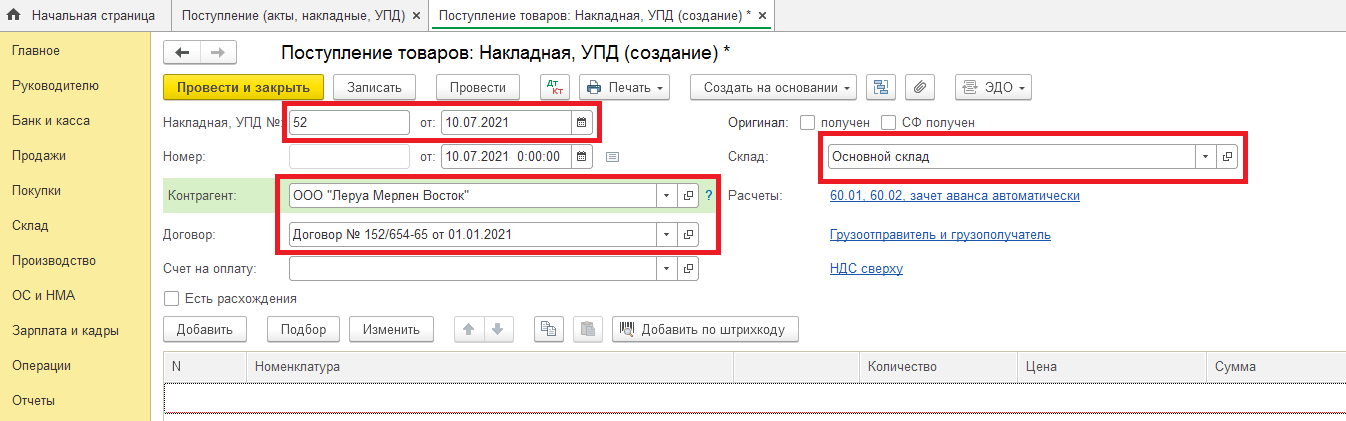

Появляется форма для внесения документа поступления материалов, где мы отражаем данные из накладной или УПД поставщика: номер и дату документа поставщика. Если такого контрагента у нас еще нет в базе, то необходимо будет его внести.

Для корректного отражения и списания авансов в 1С важно верно указывать договор, на основании которого поступили данные материалы. Если это постоянный поставщик, с которым работаем по договору, то можно на каждую поставку и оплату (документ списания с банковского счета поставщику за материалы) ставить этот договор

Если работаем по нескольким договорам, то надо единообразно отражать номер в обоих документах: поставки и оплаты.

Выбираем склад, на который поступили материалы.

Далее нажимаем кнопку Добавить и подсвеченное синим Показать все. Если в выпадающем списке появилось наименование нужного нам материала, то можно сразу выбрать его и не уходить в строку Показать все.

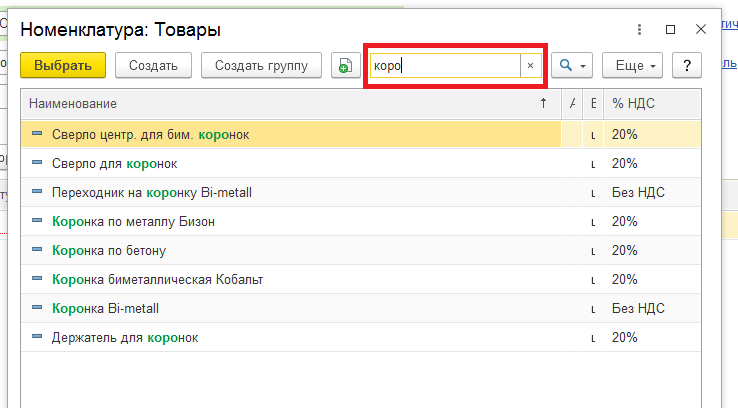

Мы попали в список номенклатуры, которая уже есть в нашей базе 1С. Если материал уже есть в базе, то по строке Поиск забиваем его, и программа выдаст нужный нам материал.

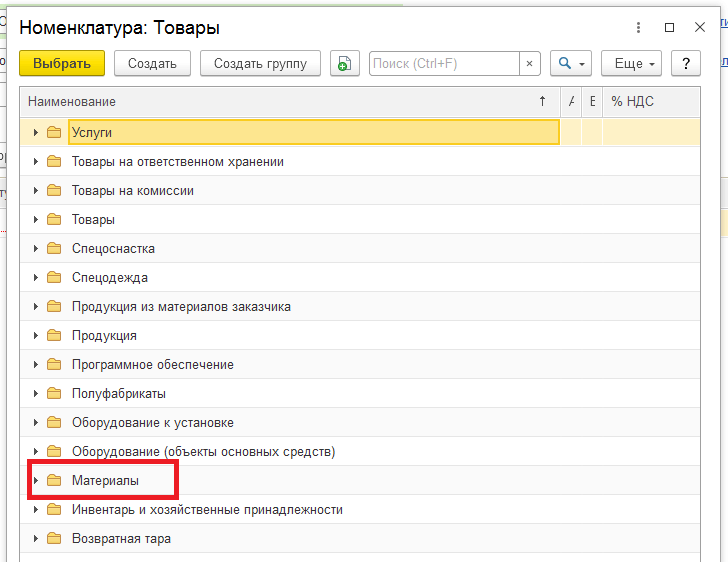

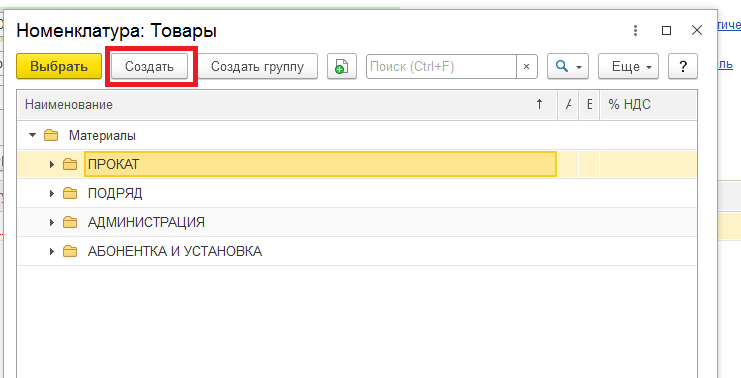

Допустим, мы вводим новый материал. Для этого зайдем в раздел Материалы. В справочнике Номенклатура можно группировать МПЗ любым удобным способом, создавая для этого тематические группы, например, товар, материалы, спецодежда, инвентарь и так далее. То есть сначала можно создать какую-либо группу, а потом уже создавать материал в этой группе. Мы будем создавать материал в группе Материалы.

Внутри группы также можно создавать еще группы, например, в каком подразделении применяется тот или иной вид материала. Слишком увлекаться подобной группировкой не советуем, так как в любом документе необходимо будет внимательно отслеживать все субконто, чтобы списания происходили верно. Группировка актуальна, только если для этого есть реальная производственная необходимость.

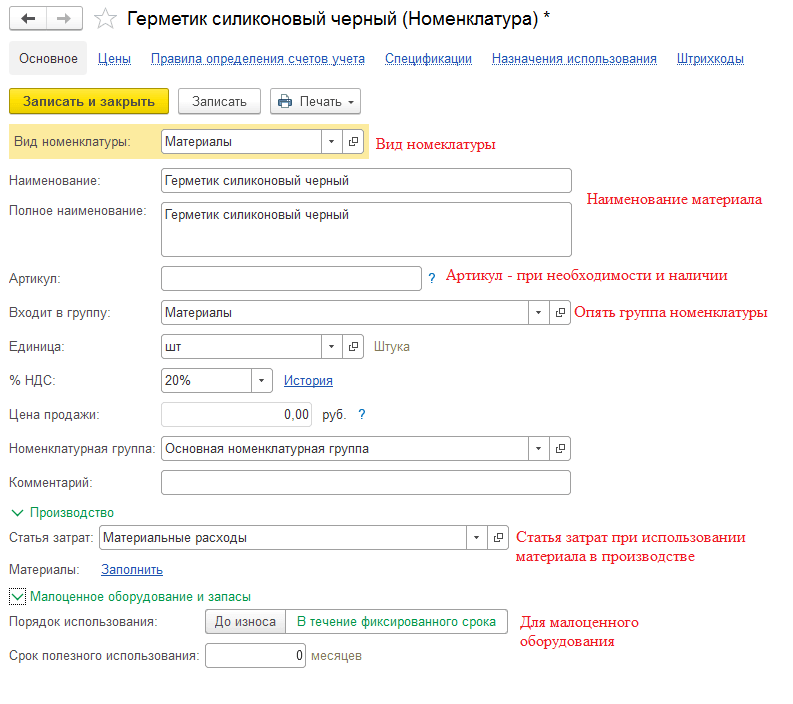

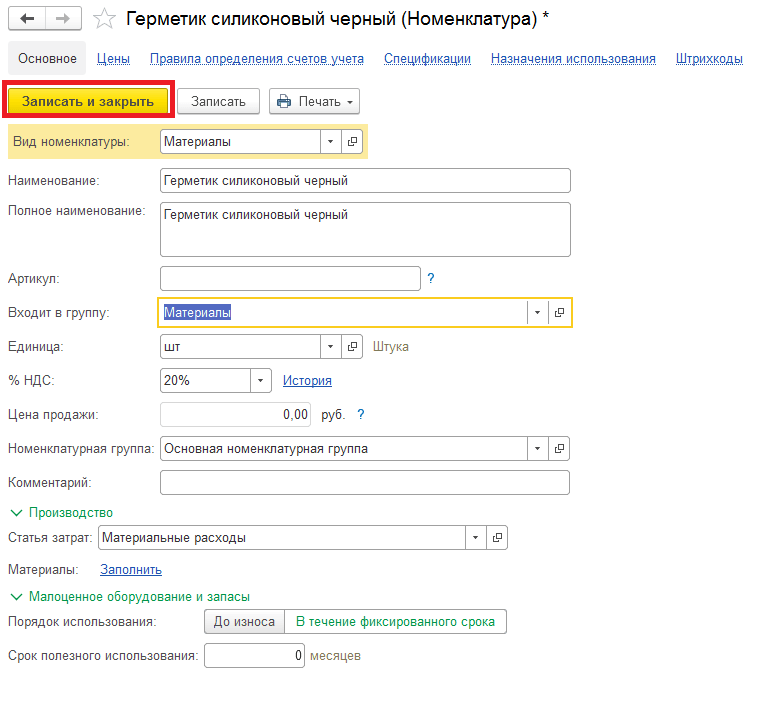

Для создания материала нажимаем на кнопку Создать.

Далее заполняем данные по нашему материалу.

После внесения всех данных нажимаем Записать и закрыть.

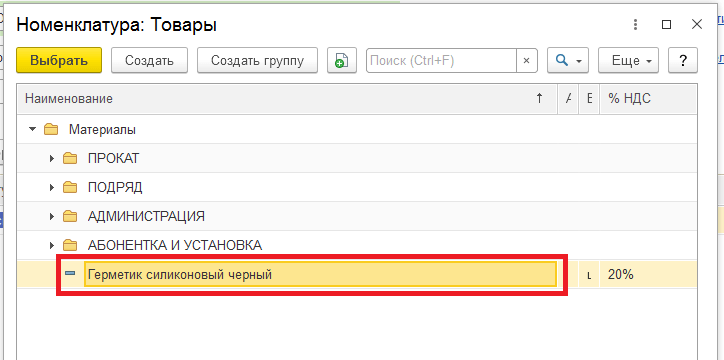

Материал появился в общем списке номенклатуры. Нажимаем на него дважды.

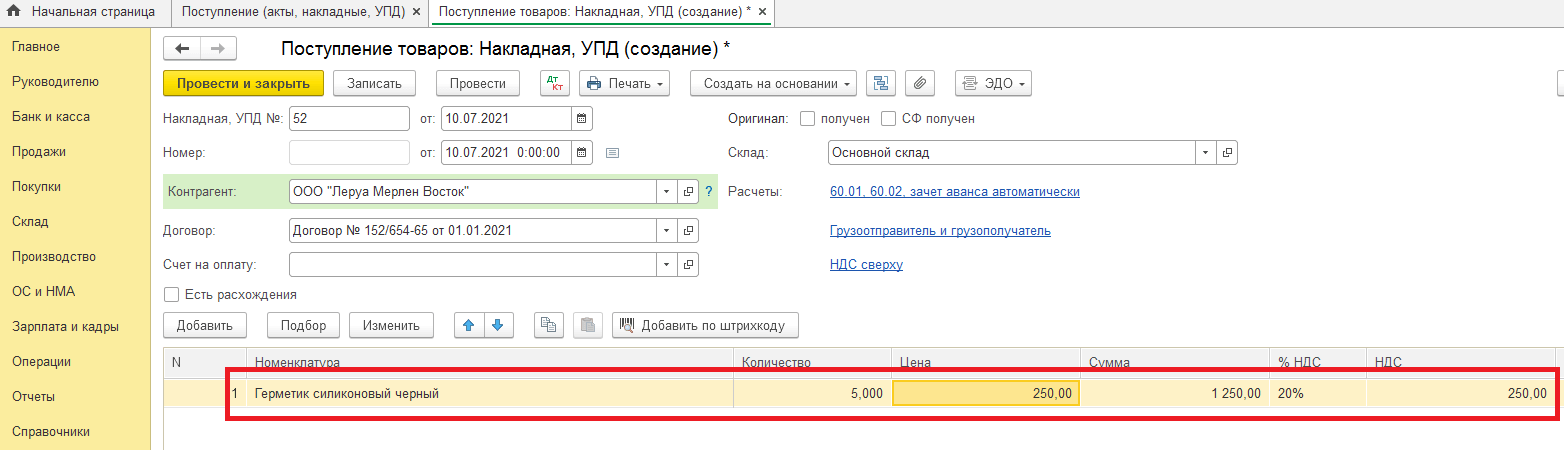

Материал попал в документ поступления от поставщика. Далее мы продолжаем заполнять этот документ и вносим количество и цену. НДС (при наличии) и стоимость программа рассчитывает самостоятельно.

Здесь же важно указать, на какой бухгалтерский счет поступает вносимая нами вещь. Как мы видели, и для материала, и для товара форма внесения документа поступления едина

Счет, на который поступили МПЗ, выбираем в той же строке, где отражен наш материал, из выпадающего списка – плана счетов. Мы выбираем счет 10.06 (для товара был бы счет – 41.01). И так же выбираем счет учета НДС (при наличии).

Если в документе от поставщика не один вид материалов, а несколько, то кнопкой Добавить аналогичным образом вносим все материалы, которые указаны в документе.

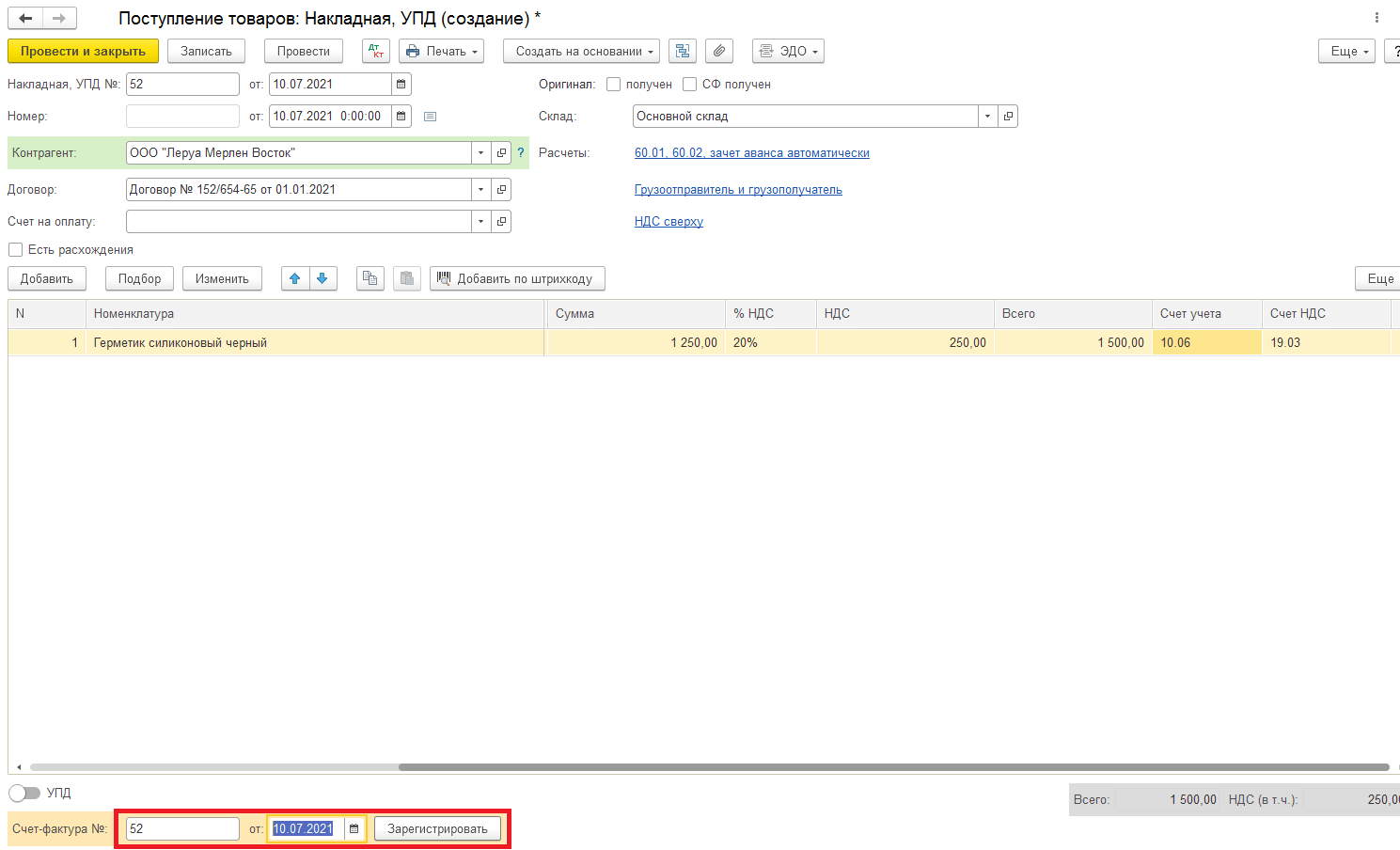

Далее вносим внизу номер и дату УПД или счета-фактуры и регистрируем его. Делать это надо в любом случае, даже если мы применяем УСН.

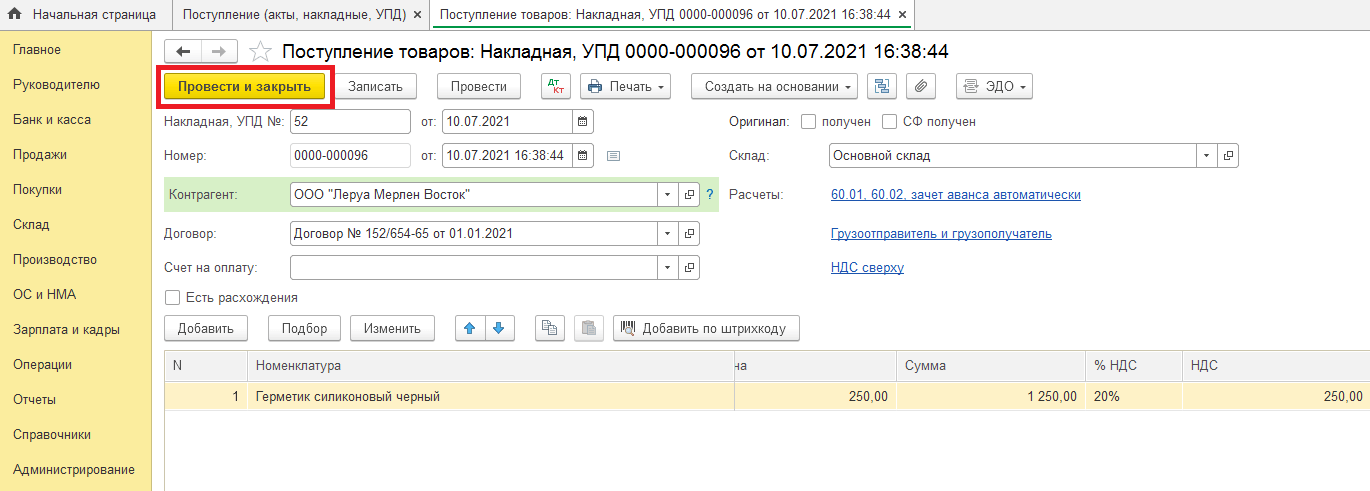

Нажимаем Провести и закрыть.

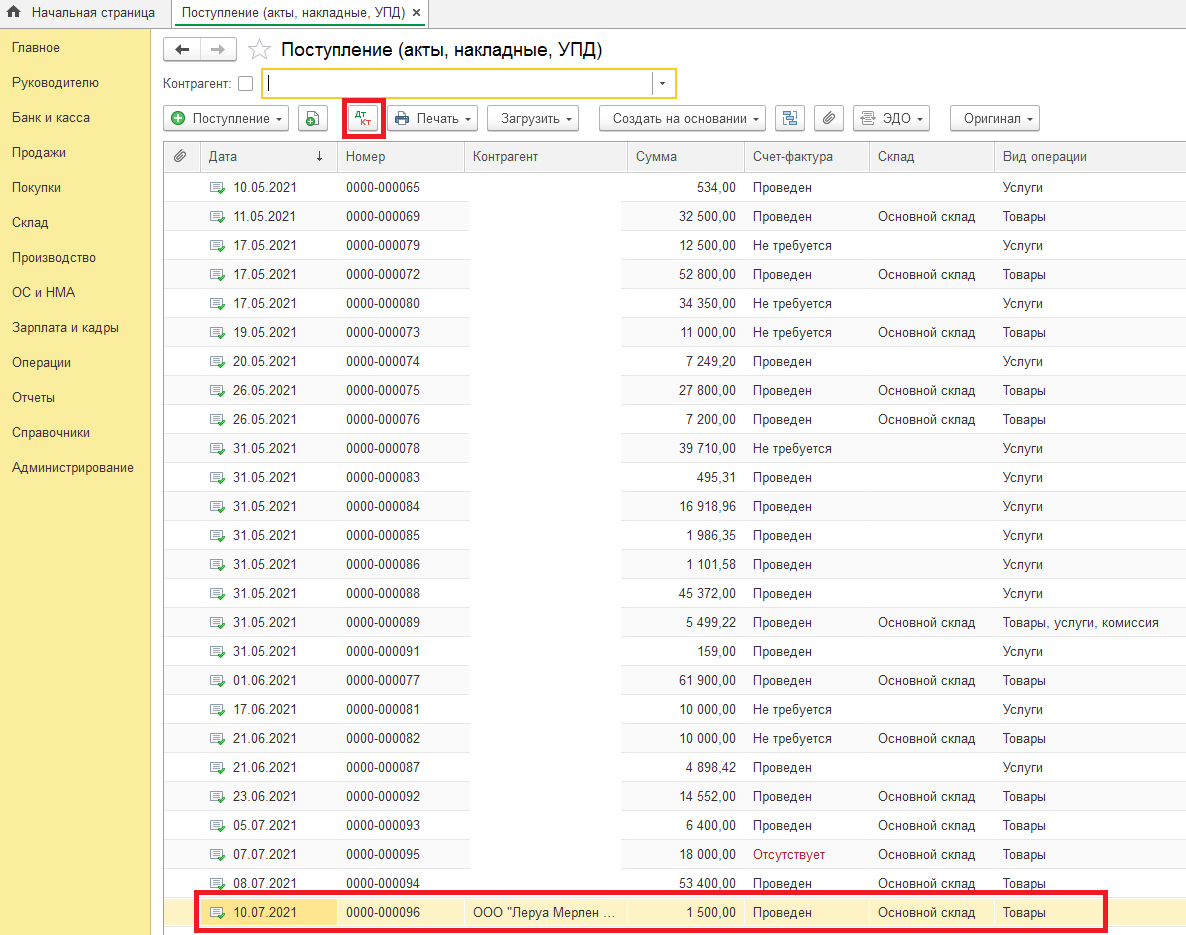

Поступление появилось в общем списке всех поступлений. Проверим кнопкой Дт/Кт, какие проводки сформировались данным документом.

Проводки сформированы: отражена задолженность перед поставщиком (Кт 60), материал отражен в активах организации (Д 10.06), НДС «сел» на свой счет (Дт 19.3).

Правила исчисления налога на прибыль

Что касается налогового учета, в первую очередь нужно отметить: в целях применения гл. 25 НК РФ введено понятие ОС, которое отличается от применяемого в бухучете: это часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 20 000 руб. (п. 1 ст. 257 НК РФ). Однако ключевой категорией в налоговом учете является все же понятие амортизируемого имущества: это имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено гл. 25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. (п. 1 ст. 256 НК РФ).

По амортизируемому имуществу начисляется амортизация. По поводу имущества, не являющегося амортизируемым, следует обратиться к ст. 254 «Материальные расходы» НК РФ, а именно к пп. 3 п. 1.

Получается, что для целей налогового учета не нужно устанавливать, относится конкретный актив к ОС или МПЗ, а достаточно лишь определиться с тем, подпадает ли он под понятие амортизируемого имущества. А это сделать гораздо легче, поскольку в распоряжении бухгалтера есть два критерия — срок полезного использования и стоимость. При этом налогоплательщик не вправе самостоятельно определять порядок учета стоимости имущества, не являющегося амортизируемым, в налоговой базе (например, путем начисления амортизации), поскольку НК РФ содержит императивную норму на этот счет (Письмо УФНС России по г. Москве от 09.06.2009 N 16-15/058809).

Заметим, что амортизируемым не признается имущество (в том числе инструменты, приспособления, инвентарь, приборы, лабораторное оборудование, спецодежда) трех категорий:

- срок полезного использования — менее 12 месяцев, стоимость — менее 20 000 руб.;

- срок полезного использования — менее 12 месяцев, стоимость — более 20 000 руб.;

- срок полезного использования — более 12 месяцев, стоимость — менее 20 000 руб.

Первые две категории имущества (срок использования — менее 12 месяцев, стоимость любая) в бухгалтерском учете отражаются в составе МПЗ, поскольку главный бухгалтерский критерий квалификации актива в качестве ОС — это срок полезного использования. Третья категория имущества, не признаваемого амортизируемым в налоговом учете, представляет собой «бухгалтерские» ОС, которые в силу абз. 4 п. 5 ПБУ 6/01 допускается отражать в составе МПЗ.

Таким образом, по имуществу, не являющемуся амортизируемым (в том числе по ОС, отражаемым в бухгалтерском учете в составе МПЗ), в качестве подтверждающих документов для целей налогового учета используются первичные документы по учету МПЗ (Письмо Минфина России от 30.05.2006 N 03-03-04/4/98). Момент признания расходов — ввод имущества в эксплуатацию — определяется согласно правилам бухгалтерского учета, то есть на дату передачи имущества со складов на производственные участки, рабочие места или для управленческих нужд (см. п. п. 90 и 93 Методических указаний по бухгалтерскому учету МПЗ). Добавим, что подтвердить производственную направленность таких расходов также могут документы, в которых указаны цели использования активов, — служебные записки, приказы, акты.

Внимание: исправление

По своей сути сторнирование — это корректировка уже сделанной положительной проводки. Поэтому такая проводка всегда имеет знак «минус» и выделяется из-за этого красным цветом. Сам знак «минус» не ставится, ведь его сочетание с деньгами противоречит законам математики и логики. Для того чтобы было понятно, что эту сумму нужно не прибавить, а отнять, и используется красный цвет. Ведь все обычные записи делают либо черным либо синим цветом, а сторно всегда выполняется:

- красной ручкой в бумажных регистрах;

- шрифтом красного цвета при использовании компьютерной техники и специальных программ.

Происходить это может как по дебету, так и по кредиту и всегда означает, что выделенную таким способом сумму следует отнять при подведении итогов. В принципе бухгалтер может заменить такую корректировку обычными проводками, так называемыми обратными, тем самым увеличив обороты по счетам. В результате лишние суммы все равно придется вычитать, но уже после подведения итогов, что достаточно неудобно, а также увеличивает риск получить недостоверный баланс.