- Что изменится при найме иностранцев

- Как — посчитать застрахованных лиц, чтобы не — ошибиться с — порядком сдачи РСВ-1

- Когда нужно отклониться от методики

- В списочной учитываются, а в среднесписочной нет

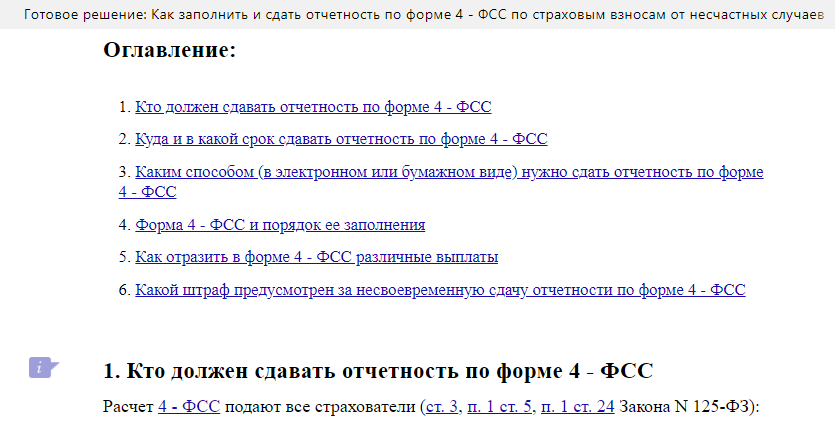

- Кто сдает отчетность в ФСС

- Сроки и порядок сдачи

- За что штрафует ФСС и на какую сумму

- Образец платежки на оплату штрафа

- Численность женщин

- Сдаем отчетность по почте

- Количество экземпляров отчетности

- Оформление почтового отправления

- Штамп инспектора о приеме отчетности

- Документы, подтверждающие своевременную сдачу отчетности

- У компании сменился генеральный директор, но изменения в ЕГРЮЛ еще не внесены

- ФНС

- ФНС официально продлила сроки сдачи деклараций

- Что может делать правительство:

- Штраф за несвоевременную сдачу РСВ в 2021 году

- Сроки сдачи РСВ

- Когда расчет будет считаться непредставленным

- Штрафы за несвоевременное представление РСВ

- Объединение ПФР и ФСС не потребует от граждан повторной подачи документов

- Сроки сдачи отчётности в ПФР в 2022 году

- Знакомимся с формой РСВ, что такое Единый расчёт

- Рсв 1 что это такое

Что изменится при найме иностранцев

В целом придётся платить взносы на иностранца на медицину.

Как сейчас. Временно пребывающих в России иностранцев нельзя брать на работу, если у них нет действующей медицинской страховки (ч. 2 ст. 327.2 ТК). Это правило не работает только для граждан стран Евразийского экономического союза, остальные же при найме должны показать полис ДМС. Причём он должен покрывать тот период, на который иностранца берут на работу. Иначе официально трудоустраивать экспата нельзя.

Если вышло так, что сотрудник нанят, а срок действия его полиса закончился, работодатель должен отстранить его от работы. У иностранца есть месяц на покупку нового полиса, иначе работодатель вынужден будет его уволить. Если это не сделать, есть риск попасть на штраф по ч. 1 ст. 5.27 КоАП — за нарушение трудового законодательства.

Как будет. Иностранцев с разрешением на временное проживание планируют включить в систему ОМС. Это значит, что теперь работодатель должен делать за иностранца взносы на медицину, а добровольная страховка для трудоустройства больше не нужна.

Теперь брать на работу с полисом ДМС нужно только высококвалифицированных специалистов с разрешением на временное проживание. Это те, у кого зарплата не менее 2 миллионов рублей в год. Если у них истекает полис, нужно уволить. Остальных увольнять нельзя. Правило не работает для безвизовых иностранцев — им ДМС нужен для трудоустройства, так как его попросят при оформлении патента на работу.

Как — посчитать застрахованных лиц, чтобы не — ошибиться с — порядком сдачи РСВ-1

“ Плательщикам страховых взносов следует ориентироваться на порядок сдачи установленный Законом так как расчет и индивидуальные сведения — это единый документ и индивидуальные сведения, представляемые в его составе в разделах 6, являются лишь частью расчета. Поскольку в основу представления расчета в электронном виде положены требования Закона то именно среднесписочная численность физических лиц, в пользу которых страхователь делает выплаты и иные вознаграждения, за предшествующий расчетный период является главным критерием при определении способа представления пенсионной отчетности. И это несмотря на то, что для целей практического применения, возможно, норма лучше прописана как раз в Законе

- не обязан пересчитывать численность физических лиц, с которыми у него заключены трудовые договоры или ГПД, по окончании каждого отчетного периода 2022 г., чтобы проверить, не превысила ли она 25 человек (так как это требование следует только из Закона Как один раз в начале года численность определили, так весь год на нее и ориентируйтесь;

- вправе сдавать расчеты за I квартал 2022 г., I полугодие 2022 г., 9 месяцев 2022 г. и за 2022 г. на бумаге.

Когда нужно отклониться от методики

Мы рассмотрели порядок расчета показателей численности работников, предписанный Указаниями, к которым бухгалтера отсылает большинство нормативных документов, требующих рассчитать эти показатели.

На практике методика, описанная в Указаниях, может применяться только с учетом специфики целей расчета. Чтобы поставить точную цифру, бухгалтеру, как правило, приходится отступать от этой методики.

Напомним лишь некоторые нестатистические случаи, когда бухгалтер должен рассчитывать показатели численности:

- для подтверждения права на применение УСН (пп. 15 п. 3 ст. 346.12 НК РФ);

- подтверждения права на применение пониженных ставок страховых взносов организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов (п. 3 ч. 1 ст. 58 Федерального закона от 24.07.2009 N 212-ФЗ, далее — Закон N 212-ФЗ), а также организациями, оказывающими инжиниринговые услуги (ч. 5.4 ст. 58 Закона N 212-ФЗ);

- заполнения титульного листа формы-4 ФСС (Приказ Минздравсоцразвития России от 12.03.2012 N 216н) и формы РСВ-1 ПФР (Приказ Минздравсоцразвития России от 15.03.2012 N 232н);

- выбора способа представления отчетности в ПФР и ФСС РФ в форме электронных документов (ч. 10 ст. 15 Закона N 212-ФЗ).

Рассмотрим подробнее, какие именно корректировки нужно произвести, чтобы определить значение показателей численности для целей составления и сдачи отчетности по страховым взносам.

В списочной учитываются, а в среднесписочной нет

Не все физические лица, включаемые в списочный состав, учитываются при расчете среднесписочной численности.

Не учитываются (п. 81.1 Указаний):

- женщины, находившиеся в отпусках по беременности и родам, лица, находившиеся в отпусках в связи с усыновлением новорожденного ребенка непосредственно из родильного дома, а также в отпуске по уходу за ребенком;

- работники, обучающиеся в образовательных учреждениях и находившиеся в дополнительном отпуске без сохранения заработной платы, а также поступающие в образовательные учреждения, находившиеся в отпуске без сохранения заработной платы для сдачи вступительных экзаменов в соответствии с законодательством РФ.

Кто сдает отчетность в ФСС

- все работодатели — организации или ИП;

- физлица, которые при найме граждан обязаны страховать последних от несчастных случаев.

Поскольку фонд принимает сведения, он же вправе наложить штраф за не вовремя сданный отчет 4-ФСС, передачу некорректных данных, нарушение порядка заполнения.

Используйте бесплатно инструкции от экспертов КонсультантПлюс:

Сроки и порядок сдачи

Как и в случае с остальной отчетностью, по способу передачи сведений по квартальной форме 4-ФСС страхователей делят на 2 группы. Если среднесписочная численность сотрудников превышает 25 человек, отчетность обязательно сдавать в электронном виде. Остальные вправе выбрать, как отчитываться, — на бумаге или через операторов ЭДО.

Чтобы не получить штрафы за опоздание сдачи отчета 4-ФСС, обратите внимание на сроки, когда его направлять по истечении отчетного периода:

- на бумаге — не позже 20 числа следующего месяца;

- в электронном виде — не позже 25 числа.

ВАЖНО!

За что штрафует ФСС и на какую сумму

Закон дает возможность фонду наказывать за:

- отказ подавать сведения — даже если нет данных, следует подавать нулевой отчет;

- несвоевременную сдачу отчетности;

- нарушение порядка представления 4-ФСС;

- непредставление документов, подтверждающих правильность начисления взносов, или несвоевременное их представление.

Самое легкое правонарушение — последнее. Если компания отчитается на бумаге, вместо того чтобы сдать электронную форму, ее оштрафуют на 200 рублей. Такое же наказание — 200 рублей за каждый непредставленный документ — будет назначен, если компания не хочет представлять бумаги, подтверждающие правильность расчетов.

Объясним на примере, когда за одно и то же правонарушение оштрафуют на 1000 рублей, а когда взыщут 5% от начисленной суммы. Допустим, ООО «Clubtk.ru» впервые нарушило законодательство и сдало 4-ФCC за 3 квартал 2020 г. с опозданием на 3 недели (просрочка 1 неполный месяц). Сумма взносов — 10000 рублей. Рассчитаем сумму штрафа:

Это ниже установленного минимума в 1000 руб., и ФСС потребует заплатить эту сумму, а не ту, что получилась расчетным путем.

Другой пример: ООО «Clubtk.ru» нарушило законодательство и сдало 4-ФCC за 3 квартал 2020 г. с опозданием на 6 недель (просрочка 2 неполных месяца). Сумма взносов та же — 10000 рублей. Рассчитаем сумму штрафа:

Это минимум, на который накажут ООО «Clubtk.ru». По решению контролирующего органа в расчетах будет фигурировать иной процент, и тогда и штрафы за непредоставление отчетности в ФСС существенно вырастут.

Образец платежки на оплату штрафа

ВАЖНО!

Помимо санкций, накладываемых на всю организацию, за несдачу отчетов в ФСС предусмотрены санкции и для должностных лиц — от 300 до 500 рублей.

Численность женщин

Показатели численности работников и численности женщин на титульном листе формы-4 ФСС связаны: численность женщин — часть численности работников.

На самом деле эта взаимосвязь условна. Показатель «численность работников» представляет собой сумму показателей среднесписочной численности работников и средней численности внешних совместителей.

Заметим, показатель «численность женщин» не является средним. В этом поле следует указывать численность женщин, на выплаты которым за отчетный период были начислены страховые взносы в ФСС РФ. Причем каждая женщина считается как отдельная единица, даже если она работала на условиях внешнего совместительства.

В некоторых случаях несопоставимость общего и частного показателей может привести к абсурдному соотношению: численность женщин может оказаться больше численности работников. Как поступить?

На семинаре <1>, организованном журналом «Зарплата», начальник отдела администрирования страховых взносов ГУ — Санкт-Петербургского регионального отделения ФСС РФ Татьяна Николаевна Захарова отметила, что в такой ситуации более важными являются показатели численности женщин.

<1> Видеофрагменты семинара вы можете посмотреть на сайте журнала «Зарплата» по адресу: www.zarp.ru/video_seminar. — Примеч. ред.

Чтобы выйти из логического тупика, можно скорректировать показатель численности работников, доведя его искусственно до уровня численности женщин. Эти действия следует оформить документально с пояснением причин корректировки на тот случай, если в ходе проверки у инспектора возникнет вопрос об искажении показателя численности работников.

Сдаем отчетность по почте

Налоговую отчетность по телекоммуникационным каналам связи должны сдавать те компании, у которых среднесписочная численность сотрудников за год больше 100 человек (п. 3 ст. 80 Налогового кодекса РФ). Расчеты по страховым взносам отправить в электронной форме должны все организации, у которых среднесписочная численность персонала больше 50 человек. Основание – часть 10 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ. При этом сведения о персонифицированном учете представляют в электронном виде на 50 человек и более (ч. 2 ст. 8 Федерального закона от 1 апреля 1996 г. № 27-ФЗ). Соответственно, если в штате организации ровно 50 человек, придется отчитываться перед ПФР в электронном виде. Ведь форма РСВ-1 ПФР и сведения о персонифицированном учете сдаются одновременно.

А вот остальные фирмы вправе выбрать один из четырех способов сдачи деклараций и расчетов: по почте, в электронной форме на компакт-диске или флешке, в бумажном виде (в том числе можно распечатать форму отчетности со штрихкодами), по телекоммуникационным каналам связи.

Далее подробности о каждом способе сдачи отчетности.

Количество экземпляров отчетности

По почте достаточно отправить один экземпляр отчета. Сдачу декларации (расчета) в этом случае будет подтверждать почтовая квитанция. Отправлять отчетность необходимо ценным письмом с описью вложения. Тогда, если возникнут разногласия с чиновниками, компания сможет доказать, какая отчетность была отправлена по почте.

Оформление почтового отправления

Письмо, в котором фирма пересылает налоговую отчетность в ИФНС, должно содержать опись вложения (п. 4 ст. 80 Налогового кодекса РФ). Кроме того, о необходимости описей упоминается и в пунктах 1 и 3.1 Регламента ввода в автоматизированную информационную систему налоговых органов данных… (утвержден приказом ФНС России от 18 июля 2012 г. № ММВ-7-1/505@). Опись на почте составляется только в том случае, когда отчетность отправляется ценным письмом.

Должны отметить, что у ценных писем есть один явный недостаток. Сотрудники почты не доставляют такую корреспонденцию, работники ИФНС, ПФР и ФСС РФ должны самостоятельно забирать ценные письма. Но на практике часто так не делают. Поэтому велика вероятность, что ценное письмо не дойдет до адресата. Инспекторы могут посчитать отчетность непредставленной. И предъявить штраф по статье 119 Налогового кодекса РФ.

Обратите внимание, что Федеральный закон от 24 июля 2009 г. № 212-ФЗ не требует, чтобы отчетность в ПФР и ФСС РФ, отправленная по почте, содержала опись вложения

Тем не менее опись лучше заполнить, чтобы избежать претензий из-за несданных расчетов.

Штамп инспектора о приеме отчетности

Даже если компания отправит отчетность по почте, она имеет право позже попросить налогового инспектора поставить на другом экземпляре штамп о приеме.

Для этого квитанцию, подтверждающую отправку письма, и опись, на которой проставлен штамп почтового отделения, принесите в ИФНС, ПФР или ФСС РФ. Тогда на штампе инспектора будет указан день, когда фирма отправила письмо по почте.

Документы, подтверждающие своевременную сдачу отчетности

Таким документом является почтовая квитанция. Однако иногда инспекторы помимо квитанции требуют еще один документ – кассовый чек почтового отделения, подтверждающий прием отчетности. Очевидно, что такие требования налоговиков являются незаконными.

Кроме того, инспекторы не могут обвинить компанию в несдаче отчетности и в том случае, если она затерялась на почте. То есть декларация, высланная по почте, считается сданной в инспекцию в тот день, когда на имя ИФНС было отправлено письмо с описью вложения. Чтобы определить такую дату, достаточно почтовой квитанции.

У компании сменился генеральный директор, но изменения в ЕГРЮЛ еще не внесены

Лучше всего внести изменения в единый госреестр юрлиц до сдачи отчетности. Иначе инспекторы могут посчитать отчетность, отправленную по почте, не сданной вовсе и приостановить операции по счетам из-за того, что Ф. И.О. директора, указанные в декларации, не совпадут с данными реестра.

И хотя такие действия инспекции незаконны (арестовать деньги из-за неверных записей в ЕГРЮЛ п. 3 ст. 76 Налогового кодекса РФ не позволяет), все же стоит задуматься об этой проблеме до сдачи годовой отчетности. Внести изменения в реестр несложно. И это позволит избежать проблем в дальнейшем.

ФНС

ФНС официально продлила сроки сдачи деклараций

До 15 мая 2020 года продлевается срок представления:

- налоговых деклараций по НДС за 1 квартал 2020 года;

- расчетов по страховым взносам за 1 квартал 2020 года.

Продлевается на три месяца срок представления:

- всех налоговых деклараций и расчетов по авансовым платежам (кроме НДС и расчетов по страховым взносам), расчетов сумм НДФЛ (форма 6-НДФЛ), налоговых расчетов о суммах выплаченных иностранным организациям доходов и удержанных налогов, бухгалтерской (финансовой) отчетности. Это касается отчетности со сроком сдачи с марта по май 2020 года;

- финансовой информации организациями финансового рынка (ОФР) о клиентах-иностранных налогоплательщиках за 2019 отчетный год и предыдущие отчетные годы;

- заявлений о проведении налогового мониторинга за 2021 год.

В случае получения в срок с 1 марта до 31 мая включительно от налогового органа требования о представлении документов или информации, срок представления продлевается:

- на 10 рабочих дней по требованиям по НДС;

- на 20 рабочих дней по остальным требованиям.

С 30 марта по 30 апреля установлены нерабочие дни. Об этом ФНС сообщила на своем сайте.

Действие Указа не распространяется на следующие организации:

- непрерывно действующие организации;

- медицинские и аптечные организации;

- организации, обеспечивающие население продуктами питания и товарами первой необходимости;

- организации, выполняющие неотложные работы в условиях чрезвычайных обстоятельств, в иных случаях, ставящих под угрозу жизнь или нормальные жизненные условия населения;

- организации, осуществляющие неотложные ремонтные и погрузочно-разгрузочные работы.

В связи с этим для налогоплательщиков, за исключением вышеуказанных, сроки представления налоговых деклараций (расчетов), сведений, а также сроки уплаты налогов (авансовых платежей по налогам) и сборов продлеваются до 6 апреля текущего года.

С подробным списком тех видов деятельности, которым предписано продолжать работу в условиях карантина на территории Нижегородской области, вы можете ознакомиться, перейдя по данной ссылке. Подробно об этом упоминается в пунктах 10 и 11 Указа Губернатора Нижегородской области от 3 апреля 2020 года № 50.

Что может делать правительство:

- Продлевать срок уплаты налогов (авансовых платежей по налогам), в том числе предусмотренных специальными налоговыми режимами, сборов, страховых взносов. Региональных и местных налогов это тоже касается.

- Продлевать сроки предоставления налоговой и бухгалтерской отчетности, а также иных документов (сведений).

- Приостанавливать, отменять или переносить на более поздний срок налоговые проверки (в том числе по сделкам между взаимозависимыми лицами), а также приостанавливать течение сроков по проверкам.

- Продлевать сроки направления и исполнения требований об уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов, а также их взыскания.

- Принимать дополнительные основания предоставления в 2020 году отсрочки (рассрочки) по уплате налогов, страховых взносов, пеней, штрафов, процентов, изменение порядка и условий ее предоставления.

- Устанавливать основания и условия неприменения или особенности применения способов обеспечения исполнения обязанности по уплате налогов, сборов, страховых взносов.

- Устанавливать основания и условия неприменения ответственности за непредставление (несвоевременное представление) в налоговые органы налоговых деклараций (расчетов), бухгалтерской (финансовой) отчетности и (или) иных документов (сведений).

Такие права даны правительству на период с 1 января по 31 декабря 2020 года.

Кроме этого Правительство пошло навстречу бизнесу и подготовило поправки, позволяющие снизить потери предпринимателей:

- шестимесячные отсрочки по налогам кроме НДС;

- пролонгация на шесть месяцев сроков кредитов;

- треть из них выплачивает государство, треть — банк и только треть — заемщик;

- рефинансирование займов и инвестиций для обеспечения производств;

- введен полугодовой мораторий на банкротство;

- будут скорректированы сроки выполнения госзакупок.

Штраф за несвоевременную сдачу РСВ в 2021 году

Налогоплательщики обязаны сдавать расчеты по взносам в налоговые органы в установленные для этого сроки. При нарушении сроков сдачи отчета, грозят штрафы.

Рассмотрим размеры штрафов за несдачу или нарушение сроков сдачи расчета по страховым взносам в 2021 году. Мы привели КБК, которые необходимо указывать в платежном поручении при уплате штрафов.

Сроки сдачи РСВ

В 2021 расчет по взносам сдается с учетом установленных для него отчетных периодов. Сроки сдачи отчетности утверждены ст. 423 НК РФ. Согласно этого документа установлены отчетные периоды – 1 квартал, полугодие, 9 месяцев. Расчетным периодом является календарный год.

Перед сдачей расчета по страховым взносам, проверьте его по формулам ФНС:

Проверить РСВ на ошибки

Расчет по страховым взносам сдается до 30 числа месяца, следующего за отчетным кварталом. Если эта дата припадает на выходные или праздничные дни, то отчетность может быть представлена в первый рабочий день после выходных. Если сроки не соблюдать, то не избежать штрафа за несвоевременную сдачу расчета по страховым взносам.

Такой порядок подачи расчета установлен для всех налогоплательщиков, независимо от вида деятельности и формы предоставления документа. Отчеты на бумажных и электронных носителях сдаются в эти же сроки.

Расчет на бумаге представляется, если в организации работает не более 25 работников. Если среднесписочная численность превышает 25 человек, то отчетность нужно сдать только путем электронного документооборота.

Такое правило установлено п. 10 ст. 431 НК РФ.

С 1 квартала 2021 года будет действовать новый бланк:

Отчет РСВ за 2021 год нужно сдавать еще по старой форме, смотрите инструкцию. А новую форму используйте при сдаче РСВ за 1 квартал 2021 года.

Когда расчет будет считаться непредставленным

Налоговая служба посчитает расчет непредставленным в таких случаях:

- если имеются несоответствия совокупных сумм страхвзносов на ОПС и сумм начисленных взносов по каждому работнику за отчетный период. Суммы строк 061 (гр. 3-5 пр. 1 р. 1) и 240 (р. 3) должны совпадать за каждый месяц;

- указаны неверные личные данные физических лиц: ФИО, СНИЛС, идентификационный код.

В 2021 году этот список был расширен. Чтобы не было проблем со сдачей РСВ, нельзя допускать критических ошибок в графах р.3, касающихся:

- сумм выплат за отчетные и расчетный периоды (гр. 210);

- базы начисления пенсионных взносов в рамках предельной величины (гр. 220);

- суммы начисленных пенсионных взносов в рамках предельной величины (гр. 240);

- итоговых сумм этих показателей (гр. 250 = гр. 210 + гр. 220 + гр. 240);

- базы для начисления пенсионных взносов по доптарифу за отчетные и расчетный периоды (гр. 280);

- суммы начисленных пенсионных взносов по доптарифам (гр. 290);

- итоговые суммы (гр. 300 = гр. 280 + гр. 290).

При этом налоговая служба разъяснила, что расчет с техническими ошибками по части взносов на медицинское страхование будет принят. Такие ошибки в подсчетах не могут быть основанием для отказа в приеме РСВ.

Обнаружив недочеты, инспектор налоговой службы обязан об этом сообщить налогоплательщику. Исправить ошибки можно, предоставив корректный расчет с достоверными данными. Уточненный расчет будет считаться сданным в срок, если:

- будет отправлен в электронном виде в течение 5 дней со дня направления электронного уведомления налоговыми службами в адрес налогоплательщика;

- при отправке бумажной формы расчета в течение 10 дней со дня направления бумажного уведомления.

Штрафы за несвоевременное представление РСВ

Штраф за несвоевременную сдачу РСВ или не представление его в налоговые органы начисляется в размере 5% от суммы взносов за каждый просроченный месяц, начиная со дня, который установлен для сдачи отчета. Штраф не должен превышать 30% от расчетной суммы, но не менее 1000 руб. Такое правило установлено п. 1 ст. 119 НК России.

В 2021 году штраф за несвоевременную сдачу РСВ рассчитывается в процентном соотношении к неуплаченной сумме, а именно:

- определяются суммы неуплаченных о время взносов по каждому виду страхования;

- исчисляется сумма штрафа в размере 5% от суммы просроченных взносов по каждому виду страхования.

Кроме штрафов за несвоевременную сдачу отчета РСВ, налоговики не могут предъявить налогоплательщику другие санкции. Так, например, налоговые службы не имеют право блокировать банковский счет организации за несвоевременную сдачу РСВ.

Пример начисления штрафа за несвоевременную сдачу расчета по страховым взносам в 2021 году

Объединение ПФР и ФСС не потребует от граждан повторной подачи документов

07.06.2022. Министр труда и социальной защиты РФ Антон Котяков сообщил, что объединение ПФР и ФСС не потребует от граждан повторной подачи документов для получения мер социальной поддержки.

Глава Минтруда отметил: «Не потребуется новая подача документов на меры социальной поддержки, не потребуется дополнительное обращение в объединенную структуру. То есть мы с нашими коллегами из двух фондов отработали так называемую процедуру бесшовного перехода для граждан от одной структуры в виде двух фондов к единому объединенному фонду».

Министр пояснил, что после объединения фондов заработает единая клиентская служба для граждан, куда можно будет обращаться за всеми мерами социальной поддержки, подведомственными ПФР и ФСС. При этом предоставление мер социальной поддержки планируется полностью перевести на принципы социального казначейства.

«Это говорит о том, что гражданам потребуется подача только одного заявления для получения соответствующих мер поддержки, либо даже без заявлений, в проактивном режиме фонд при наступлении той или иной жизненной ситуации будет предоставлять соответствующие меры поддержки для граждан», — приводит слова Антона Котякова.

Сроки сдачи отчётности в ПФР в 2022 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 17.01.2022 |

| За январь 2022 года | Не позднее 15.02.2022 | |

| За февраль 2022 года | Не позднее 15.03.2022 | |

| За март 2022 года | Не позднее 15.04.2022 | |

| За апрель 2022 года | Не позднее 16.05.2022 | |

| За май 2022 года | Не позднее 15.06.2022 | |

| За июнь 2022 года | Не позднее 15.07.2022 | |

| За июль 2022 года | Не позднее 15.08.2022 | |

| За август 2022 года | Не позднее 15.09.2022 | |

| За сентябрь 2022 года | Не позднее 17.10.2022 | |

| За октябрь 2022 года | Не позднее 15.11.2022 | |

| За ноябрь 2022 года | Не позднее 15.12.2022 | |

| За декабрь 2022 года | Не позднее 16.01.2023 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) и Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2022 |

| За 2022 год | Не позднее 01.03.2023 |

Знакомимся с формой РСВ, что такое Единый расчёт

В зависимости от среднесписочной численности работающих человек форма РСВ ПФР предоставляется на различных носителях. Компании с количеством работников менее 25 человек предоставляют отчётность на бумажном носителе, но при этом им никто не запрещает отчитаться в электронном виде. К сожалению, в законе нет точной формулировки о том, можно ли отчитываться на бумаге фирмам, где работает ровно 25 человек. В таком случае компания может поступить на своё усмотрение, но при этом нужно приготовиться отстоять свою правоту.

Не стоит забывать о том, что нужно обязательно сдавать нулевую РСВ, что такое обязательство одинаково для всех, независимо от начислений. Сдавать форму необходимо даже в тех случаях, когда начисления не производились, и деятельность не велась. Такой отчёт будет называться «нулевым». Не стоит наивно полагать, что Пенсионный фонд простит непредставление пустого отчёта. За любой несданный или просроченный документ фонд выставляет штрафные санкции.

Рсв 1 что это такое

В зависимости от среднесписочной численности работающих человек форма РСВ ПФР предоставляется на различных носителях. Компании с количеством работников менее 25 человек предоставляют отчётность на бумажном носителе, но при этом им никто не запрещает отчитаться в электронном виде. К сожалению, в законе нет точной формулировки о том, можно ли отчитываться на бумаге фирмам, где работает ровно 25 человек. В таком случае компания может поступить на своё усмотрение, но при этом нужно приготовиться отстоять свою правоту.

В соответствии с законом величина штрафа будет составлять 5% от всех квартальных начислений за отчётный период. Такой штраф рассчитывается за каждый месяц просрочки. Общая сумма взыскания не должна быть меньше 1000 рублей и выше 30% суммы взносов.