- Как можно ответить на требование ИФНС о представлении документов

- Как подобрать документы для ИФНС через информационную базу

- О мотивированном отказе продлить срок представления документов

- В каких случаях формируется «Уведомление об отказе»

- Зачем налоговая требует пояснения или документы

- Кадровый учёт и классическое делопроизводство

- Электронный документооборот с самозанятыми

- Какими документами обмениваются самозанятые

- Запрос сверки с налоговой через интернет бесплатно

- Как проводится процедура запроса сверки с налоговой инспекции

- Передача документов через интернет

- Обратиться за помощью к профессионалам, уполномоченному представителю «ОтчетМастер».

- Как оформить отказ от электронного документооборота

- Подбор документов для ФНС путем загрузки с диска

- Загрузка сканированных документов

- Загрузка архива документов из другой базы

Как можно ответить на требование ИФНС о представлении документов

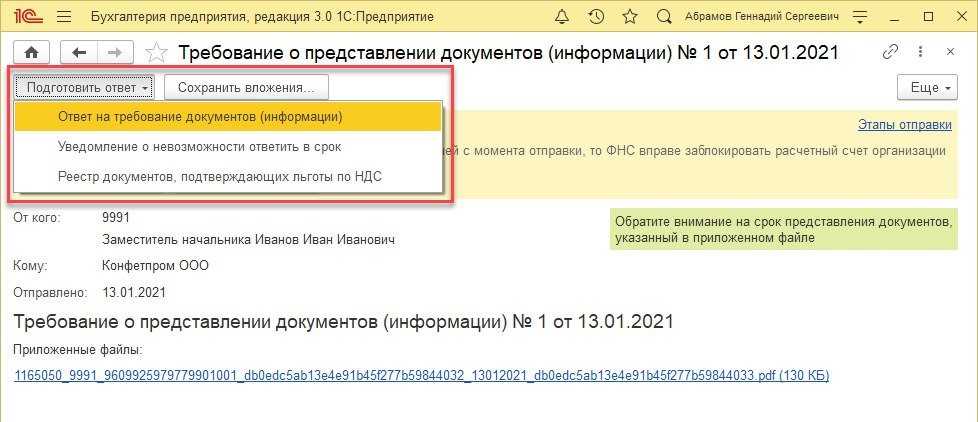

После приема документов пользователь оценивает время, которое нужно для подготовки ответа, нажимает кнопку «Подготовить ответ» и выбирает вариант:

- «Ответ на требование документов (информации)» — для ответа по существу в формализованном виде;

- «Уведомление о невозможности ответить в срок» — для отправки в ИФНС уведомления, что субъект не может представить документы или информацию в установленный срок. Документ регламентирован Приказом ФНС от 24.04.2019 г. № ММВ-7-2/204@$

- «Реестр документов, подтверждающих льготы по НДС» — для сокращения перечня требуемых документов в ходе проведения камеральной проверки. Вместо самого пакета документов на льготу по НДС можно подать реестр этих документов в электронном виде. Этот документ регламентирован Письмом ФНС от 12.11.2020 г. № ЕА-4-15/18589.

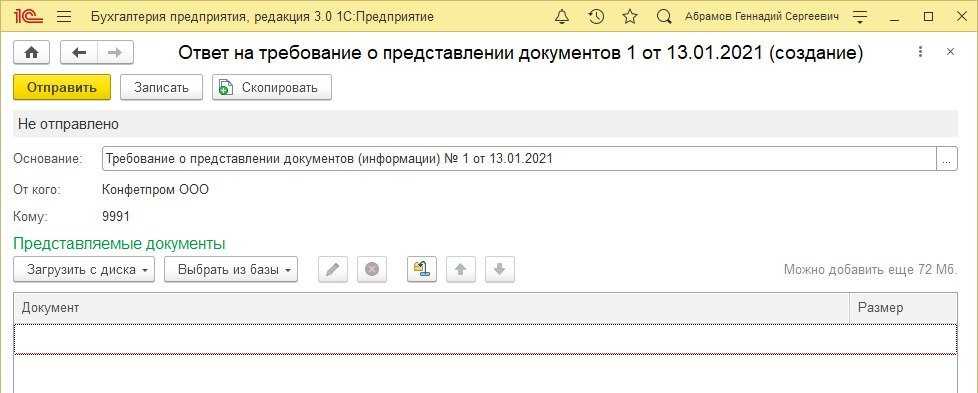

Если выбрать первый вариант (ответ на требование) открывается новая форма — «Ответ на требование о представлении документов».

Подбор документов производится в двух режимах в зависимости от места их хранения:

- через загрузку файлов с диска — нажать кнопку «Загрузить с диска»;

- через выбор документов из базы 1С — нажать кнопку «Выбрать из базы».

Если ответ подготавливается несколько дней, его можно сохранить, нажав кнопку «Записать». В последующем можно будет продолжить работу с документом. Его можно открыть из формы списка требований или их карточки требования ИФНС.

Как подобрать документы для ИФНС через информационную базу

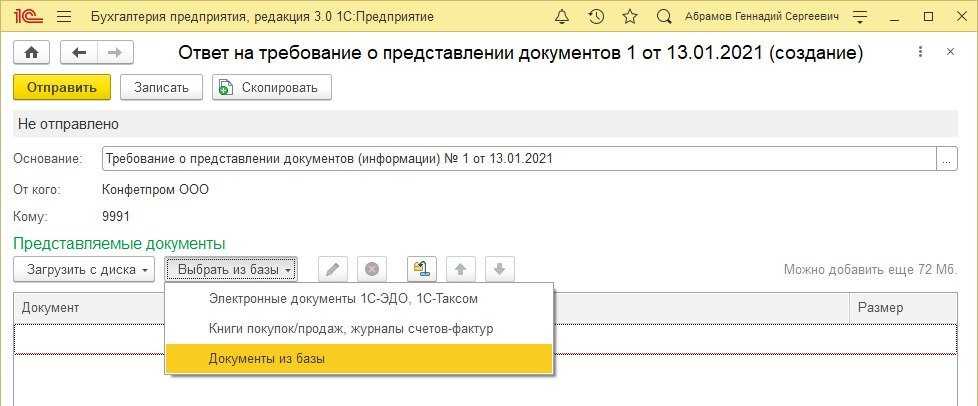

В ответ на требование ИФНС можно подобрать документы из самой информационной базы, для чего и предназначена кнопка «Выбрать из базы». В данном случае база — это та система, в которой настроен электронный документооборот с налоговой инспекцией и откуда будет отправляться ответ.

В этом случае имеются варианты, какие документы можно добавить:

- xml-файлы, которые получены при обмене с партнерами через 1С-ЭДО или 1С-Такском — нужно выбрать «Электронные документы 1С-ЭДО, 1С-Такском;

- xml-файлы книг покупок или продаж, журналов счетов-фактур — нужно выбрать «Книги покупок/продаж, журналы счетов-фактур»;

- другие скан-копии или xml-файлы — нужно выбрать «Документы из базы».

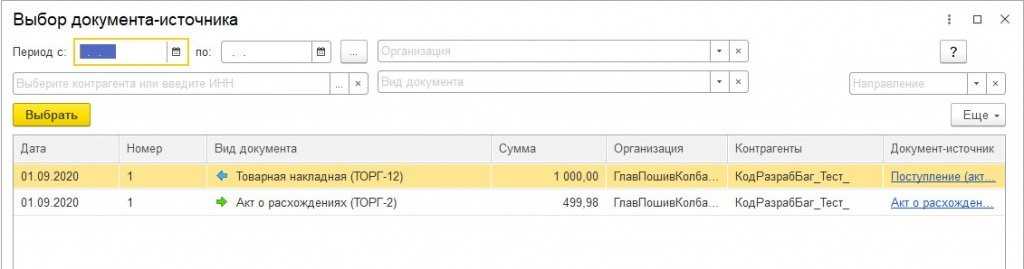

Чтобы добавить xml-файл, который получен при обмене с контрагентами через 1С-ЭДО или 1С-Такском, используется особая форма — «Выбор документа-источника». В ней можно быстро выбрать документы в зависимости от вида, суммы, даты, номера, компании, контрагенту и документу-источнику.

Чтобы вставить нужный документ в ответ на требование ИФНС, его надо выделить в перечне, а затем нажать кнопку «Выбрать». Также нужно указать пункт требования из pdf-файла.

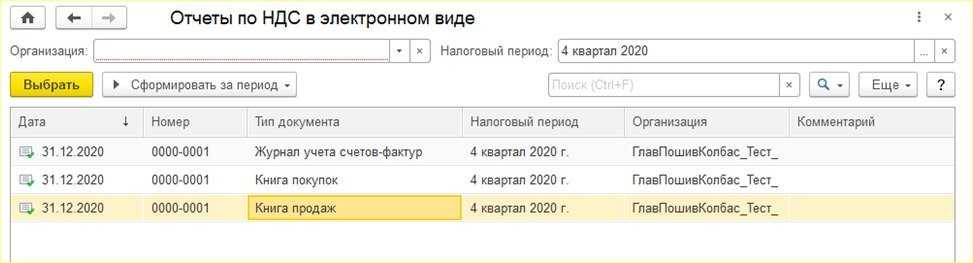

Если выбирается вариант «Книги покупок/продаж, журналы счетов-фактур», то к ответу на требование ИФНС можно добавить отчетность по НДС в xml-формате — книги покупок или продаж и дополнительные листы к ним, журналы счетов-фактур.

Для добавления этих документов применяется особая форма подбора. В ней есть возможность выбирать по периоду, компании или собственным критериям отбора через функцию «Поиск». В представленном перечне документов будут отображаться его дата, номер, тип, период, компания и комментарий.

Документы можно создать через кнопку «Сформировать за период», если их нет за выбранный период.

Чтобы переместить документы в ответ на требование ИФНС, они сначала выделяются в перечне, потом выбираются через кнопку «Выбрать» и далее указывается пункт требования из pdf-файла.

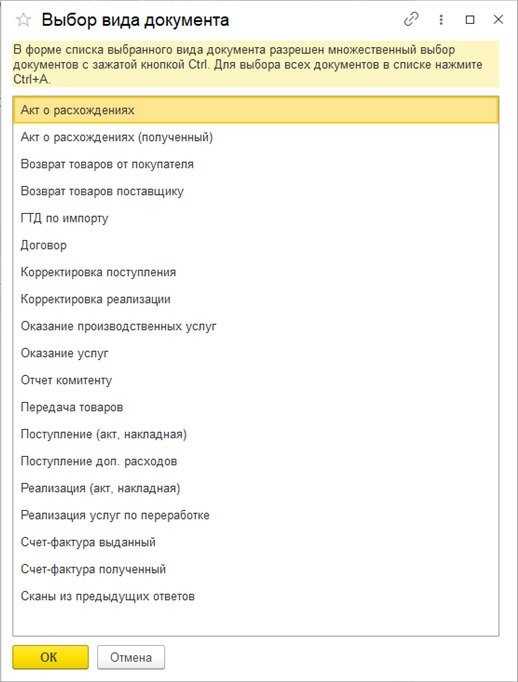

Если выбирается третий вариант — «Документы из базы», то к ответу на требование ИФНС прикладываются различные документы в xml-формате и скан-копии, которые присоединены к документам в информационной базе.

Чтобы подобрать документ из информационной базы, нужно для начала выбрать его вид.

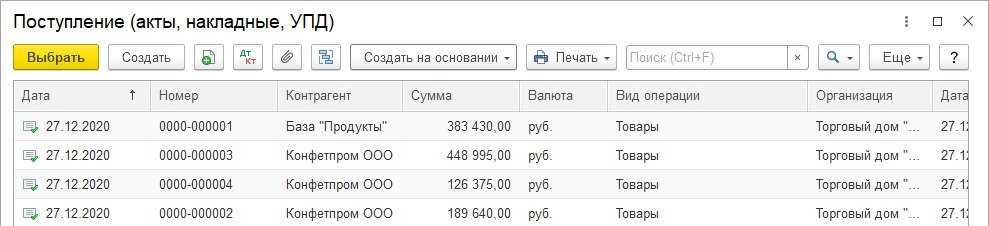

Например, нам нужен вид документа «Поступление (акт, накладная). И тогда будет открыт перечень документов этого вида.

Перечень документов можно отфильтровать по дате, номеру, компании, контрагенту, сумме и другим критериям. К документам, включенным в информационную базу, могут быть прикреплены скан-копии или xml-файлы — как раз они и необходимы для формирования ответа на требование ИФНС. В этом случае они выделяются в перечне и добавляются по кнопке «Выбрать».

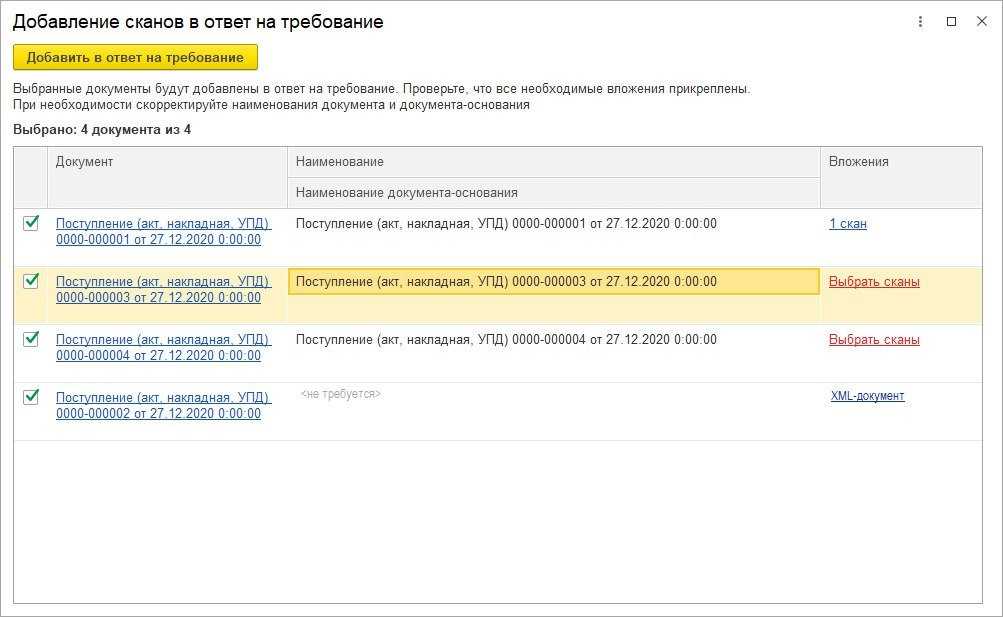

По документам, которые выбраны, в автоматическом режиме создается описание и прикрепляются вложения — xml-файлы или скан-копии.

Эту форму можно также использовать, чтобы добавить недостающие скан-копии документов — для этого нужно выбрать их с диска.

Нажимая кнопку «Добавить в ответ на требование», пользователь переносит выбранные документы в ответ на требование ИФНС. Он также должен указать номер пункта требования из pdf-файла.

О мотивированном отказе продлить срок представления документов

Если налогоплательщик не может представить истребованные документы в установленный срок, ему необходимо об этом инспекцию. В течение двух дней со дня получения такого уведомления руководитель (заместитель руководителя) ИФНС вправе продлить срок представления документов или отказать в этом, о чем выносится отдельное решение (п. 3 ст. 93 НК РФ). При принятии решения об отказе в продлении срока представления документов учитываются причины, по которым документы не могут быть представлены в установленные сроки; объем истребуемых документов, а также другие имеющие значение обстоятельства. При этом аргументировать свое решение об отказе руководитель инспекции не обязан, поскольку это не предусмотрено налоговым законодательством, отметили в Федеральной налоговой службе.

В каких случаях формируется «Уведомление об отказе»

Если налогоплательщик не согласен с требованием, ему необходимо обратить в ИФНС, от которой поступило требование. В перечисленных ниже случаях возникает также необходимость отправки в ответ на требование ФНС «Уведомления об отказе» вместо «Квитанции о приеме»:

- В требовании не проставлена электронно-цифровая подпись уполномоченного должностного лица ИФНС. Или же ЭЦП не соответствует должностному лицу.

- Требование не отвечает установленному формату.

- Требование не предназначалось налогоплательщику — оно было направлено другому лицу, а к налогоплательщику попало по ошибке.

Зачем налоговая требует пояснения или документы

ИФНС может прислать требование, если у нее возникли к вам вопросы в следующих ситуациях.

Во время налоговой проверки. Она может быть выездной, то есть на территории налогоплательщика, или камеральной — когда ИП или ООО сдает декларацию, а налоговики проверяют ее у себя. Если ИФНС что-то непонятно, придется объясняться. Например, если в отчетности написано одно, а в документах, которые находятся в налоговой, — другое.

Когда проверяют конкретную сделку вне налоговых проверок. Например, фирма купила нежилое помещение. Налоговая инспекция считает, что продавец не уплатил положенные налоги, и проверяет именно эту сделку, запрашивая документы у продавца и покупателя.

Кадровый учёт и классическое делопроизводство

На данный момент кадровое делопроизводство – один из самых сложных процессов для перевода на полностью безбумажный вариант работы. Это вызвано в первую очередь:

- отсутствием в большинстве случаев у работника электронной подписи, которая гарантирует надёжность электронного документа. Без неё не получится заключить договор и подписать ряд других кадровых и не только документов;

- требованием длительного, а в некоторых случаях и постоянного хранения. Кадровые документы – одни из самых «долгоиграющих», а долгосрочное хранение имеет ряд сложностей;

- необходимостью подписания ряда документов более одного раза и т.д.

Но электронные документы завоёвывают и эту консервативную область. Даже такая, казалось бы, незыблемая бумажная вещь как трудовая книжка не устояла перед трендом. Она стала полноценным участником мира единиц и нулей, получив название «ЭТК» (электронная трудовая книжка).

Также, согласно статье 312.2 ТК РФ, трудовой договор с дистанционным сотрудником можно заключать в электронном виде. Правда пока его всё же придётся распечатать после согласования и направить в бумажном виде дистанционному сотруднику. Сейчас полностью прейти на электронный вид нельзя, но данная возможность уже сокращает время и издержки при согласовании договора.

|

Документы кадрового учёта, которые уже можно полностью перевести в электронный вид:

|

В целом, при переводе кадрового документооборота в электронный вид необходимо руководствоваться одним правилом – если учётный кадровый документ не предполагает наличие собственноручных подписей сотрудников, то их можно вести в электронном виде. Однако необходимо организовать безопасное место длительного хранения.

Ранее, в 2018 году, уже проводился эксперимент Минтруда по электронному кадровому документообороту. Был выявлен ряд сложностей, однако в результате мы пришли к ЭТК. В 2020 году стартовал очередной эксперимент – он также нацелен на цифровизацию кадрового делопроизводства.

|

Небольшое отступление. Если вы решитесь взяться за цифровизацию кадров (или чего-то иного), то не стоит пытаться переводить в электронный вид всё подряд. Остановитесь и подумайте, что действительно вам необходимо с точки зрения законодательства и регламента работы в организации. Вполне возможно, удастся от чего-то отказаться или пересмотреть подход и тем самым сократить издержки или улучшить процесс. |

Что же касается типичных для классического делопроизводства документов (приказы, служебные записки, исходящие письма и т.д.), то здесь нет каких-либо препятствий для перехода на полностью электронные документы. Конечно, при условии наличия у участников процесса электронной подписи (ЭП).

Единственный момент, который потребуется решить, – это организовать работу генерального директора в системе. Если такой возможности или желания нет, то необходимо передать права на подписание документов от его лица другим сотрудникам.

Хотя можно столкнуться с ситуацией, когда генеральный директор не желает работать в системе или передавать свои функции другим лицам, даже в рамках законодательства.

Электронный документооборот с самозанятыми

Нередко компании отказываются от сотрудничества с самозанятыми из-за сложностей с получением закрывающих документов. Эта проблема особо актуальна, когда заказчик и исполнитель живут в разных регионах. Но чек в основном выставляется онлайн через приложение «Мой налог». Сложнее, если возникает необходимость получить акт о выполненных работах (оказанных услугах) и счет, дополнить договор приложениями и другое. Непросто даже дистанционно заключить договор оказания услуг.

Переход на электронный документооборот упрощает взаимодействие и делает возможным обмен закрывающими документами с самозанятыми. В числе преимуществ такого формата работы:

- скорость — заказчику не придется тратить время на ожидание документов, поскольку в системе ЭДО они придут сразу после их отправки самозанятым;

- удобство — отправлять и получать документы можно в комфортное время;

- экономия — сторонам не придется тратить ресурсы на подготовку, печать и доставку бумажных документов;

- безопасность — данные при электронном обмене передаются в зашифрованном виде по защищенным каналам связи.

Кроме того, система электронного документооборота сохраняет историю документооборота между участниками. При необходимости поиск нужных документов и их выгрузка займут секунды.

Для того чтобы документы обладали юридической значимостью, они подписываются электронной подписью (ЭП). В случае использования простой подписи или неквалифицированной стороны подписывают специальное соглашение о признании юридической силы такой ЭП. Квалифицированная электронная подпись равнозначна собственноручной без специальных соглашений и отдельных договоренностей.

Какими документами обмениваются самозанятые

Самозанятые — это физические лица, которые зарабатывают своей деятельностью без привлечения наемных сотрудников или сдают в аренду недвижимость. Специальный налоговый режим доступен жителям всех регионов России и предлагает определенные преференции. У плательщиков НПД ниже налоговая нагрузка, отсутствуют страховые взносы в ПФР, ФОМС, ФСС. От них требуются минимальные объемы отчетности.

Почему выбирают статус самозанятого:

- легальный статус, с которым можно работать открыто, расширять клиентскую базу;

- правовая защищенность;

- отсутствие фиксированных платежей, если нет дохода;

- автоматический расчет налогов;

- свобода от отчетов перед контролирующими органами.

В этом режиме налогообложения есть свои ограничения. Его нельзя применять в некоторых видах деятельности, а годовой доход ограничен 2,4 млн рублей. Также самозанятым нельзя иметь сотрудников, которые работают по трудовым договорам.

Для перехода на НПД разработана понятная регистрация в мобильном приложении «Мой налог». В сервисе самозанятые вносят доходы, формируют и выставляют чеки, оплачивают налог. При этом плательщики НПД не должны приобретать контрольно-кассовую технику или онлайн-кассы.

Плательщики налога на профессиональный доход не обязаны организовывать документооборот и даже вести бухгалтерский учет. Для сотрудничества с юридическими лицами и ИП понадобится только договор, а закрывающим документом считается чек, который высылается клиенту каждый раз при получении оплаты.

При работе с некоторыми клиентами остаются необходимыми документы:

- справка о постановке на налоговый учет;

- акт выполненных работ;

- счет на оплату;

- справка о полученных доходах.

Эти документы повысят степень доверия клиентов к самозанятому, помогут разобраться и отстоять права в спорах, станут еще одним подтверждением легальности деятельности.

Запрос сверки с налоговой через интернет бесплатно

Сверка расчетов с налоговой необходима не только для своевременного обнаружения организацией переплаты или задолженности перед бюджетом. Своевременно проведенная процедура позволит увидеть ошибки, которые могут привести к начислению штрафов или пени, а также приостановить возможность совершения операций по расчетному счету.

Важно отметить, что сверка с налоговой также позволяет оценить, насколько правильно работает бухгалтерия, и при необходимости оперативно принять меры. Процедура сверки может быть произведена как по инициативе налоговой инспекции, так и при желании организации

В обязательном порядке сверка проводится в следующих ситуациях:

Процедура сверки может быть произведена как по инициативе налоговой инспекции, так и при желании организации. В обязательном порядке сверка проводится в следующих ситуациях:

- плательщик является крупнейшим;

- происходит реорганизация или ликвидация юридического лица;

- фирму снимают с налогового учета;

- меняется налоговый орган, занимающийся ведением конкретного налогоплательщика;

- налогоплательщик сам изъявляет желание провести сверку.

В случае обнаружения переплаты налогов в бюджет ФНС может стать инициатором проведения внеплановой сверки.

Как проводится процедура запроса сверки с налоговой инспекции

Чтобы запросить сверку с налоговой, необходимо выполнить ряд обязательных действий:

- подать заявление по установленной форме в налоговую инспекцию;

- получить акт;

- изучить документ;

- передать в налоговые органы подписанный акт и сопутствующие документы;

- получить актуализированный акт сверки;

- учесть результаты в дальнейшей работе.

Акт сверки включает титульный лист и два информационных раздела. На титульном листе обязательно указывается информация о налогоплательщике, налоговой инспекции, а также о налогах, сведения о которых отражены в документе. Если информация предоставляется о нескольких налогов, для каждого заполняется отдельная страница.

Первый раздел содержит итоговые цифры по налогам, а также штрафы, пени, недоимки.

Второй раздел включает расшифровку по всем представленным выше сведениям.

Передача документов через интернет

Актуальное законодательство позволяет осуществлять сверку с налоговой через интернет. Для этого налогоплательщик должен иметь доступ к официальному сервису «Информационное обслуживание налогоплательщиков».

Нашим клиента, кто воспользовался услугами по отправки отчетов, услуги по сверки предоставляется бесплатно, а именно:

- акте сверки;

- справках;

- перечни налоговых деклараций и бухгалтерской отчетности;

- справке об уплате налогов и сборов;

- выписке операций за определенный период времени.

1) Справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам; 2) Акт сверки расчетов по налогам, сборам, пеням, штрафам, процентам; Выписку операций по расчету с бюджетом; 3) Справку об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов; 4) Перечень бухгалтерской и налоговой отчетности, представленной в отчетном году.

Сдача отчетности в налоговую в электронном виде позволяет экономить время. Налогоплательщику достаточно сформировать документ, воспользоваться электронной цифровой подписью и направить документ в нужную налоговую инспекцию.

Обратиться за помощью к профессионалам, уполномоченному представителю «ОтчетМастер».

Чтобы сдать отчетность по ФНС своевременно, необходимо вести специальный налоговый календарь. Он позволяет отслеживать сроки сдачи деклараций и внесения платежей. От того, насколько четко будут соблюдаться сроки и как правильно производятся расчеты зависит, будут ли проводиться налоговыми органами внеплановые проверки и начисляться штрафы.

Запрос сверки налогов в налоговой, акт сверки, происходит онлайн. Ответ поступает в течение 1-3 дней.

Вся информация будет конфиденциальна, так как все данные хранятся на защищенный серверах.

Выбирая, как запросить акт сверки с налоговой, следует обратиться за помощью к профессионалам. Например, при помощи сервиса «ОтчетМастер» можно не только в удобное время сформировать необходимую отчетность, но и запросить акт сверки с налоговыми органами.

Кроме того, компания поможет сформировать и отправить отчетность в другие специализированные фонды и контролирующие организации.

Сотрудничество с «ОтчетМастер» на постоянной основе – это отличная альтернатива найму штатного специалиста по налогообложению.

Сервис для запроса сверки, выписки, акта с налоговой в электронном виде.

Как оформить отказ от электронного документооборота

Если вы пока не готовы переходить на ЭДО с кем-то из контрагентов, отказать нужно так, чтобы соблюсти деловой этикет и в будущем вернуться к вопросу перехода на ЭДО.

Ответное письмо может быть составлено в свободной форме — никаких регламентов в этом отношении нет. Но для оформления аргументированного и вежливого отказа можно обратиться к правилам составления официальной корреспонденции. Они предполагают следующее:

Текст должен состоять из трех условных частей: вступления, основного раздела и заключения. В начале письма напишите обращение и заголовок, в основной части сообщите об отказе, а в конце укажите дату и поставьте подпись.

Стоит придерживаться сдержанного, лаконичного стиля. Сообщать об отказе нужно максимально корректно и грамотно, но конкретно и прямо

При этом необязательно объяснять свою мотивацию, но указание причины будет только плюсом.

Желательно выразить благодарность за предложение и оказанное внимание, а также дать понять, что вы не против продолжать сотрудничество.

Оформить письмо с отказом можно как на простом листе бумаги, так и на бланке организации с реквизитами и логотипом. Для придания официального статуса документ может подписать уполномоченный сотрудник

Перед отправкой в адрес организации поставьте на документе номер и дату.

Другая ситуация, если в вашей компании уже налажен ЭДО, но руководитель не планирует настраивать обмен электронными документами с конкретным контрагентом. В этом случае отказать можно как с помощью письма, так и в самой системе ЭДО. К примеру, в Диадоке вы можете просто не принять приглашение от кого-то из партнеров — и продолжить «бумажное» взаимодействие.

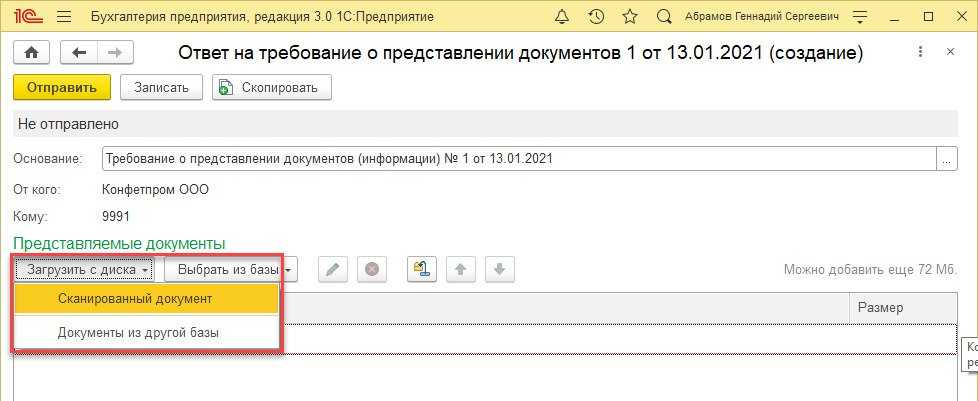

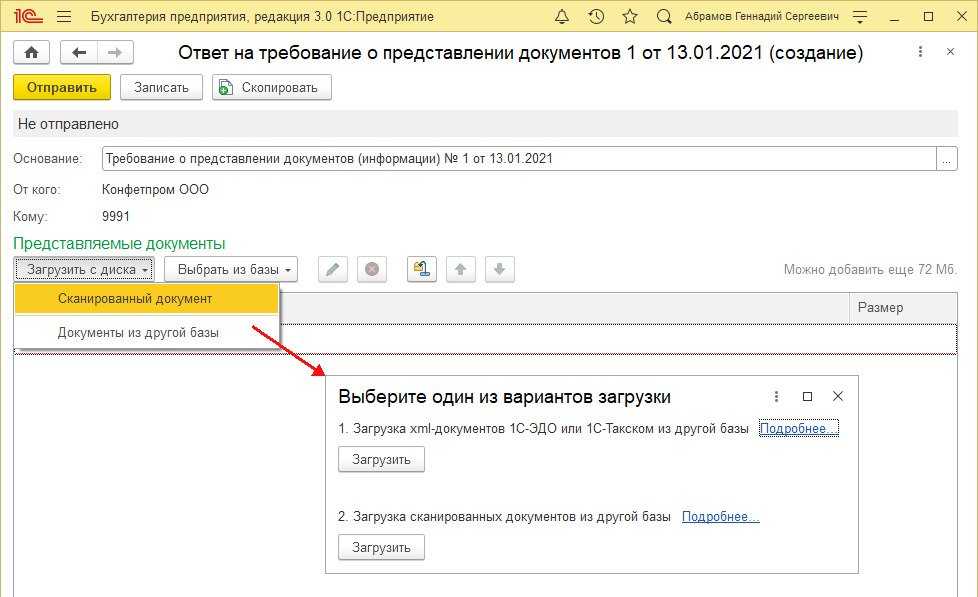

Подбор документов для ФНС путем загрузки с диска

По кнопке Загрузить с диска у пользователя появляется выбор (рис. 5):

-

по команде Сканированный документ – загрузить файлы с изображениями (сканированные документы);

-

по команде Документы из другой базы – загрузить архив с изображениями или xml-файлами, выгруженными из другой базы.

Рис. 5. Варианты загрузки файлов с диска

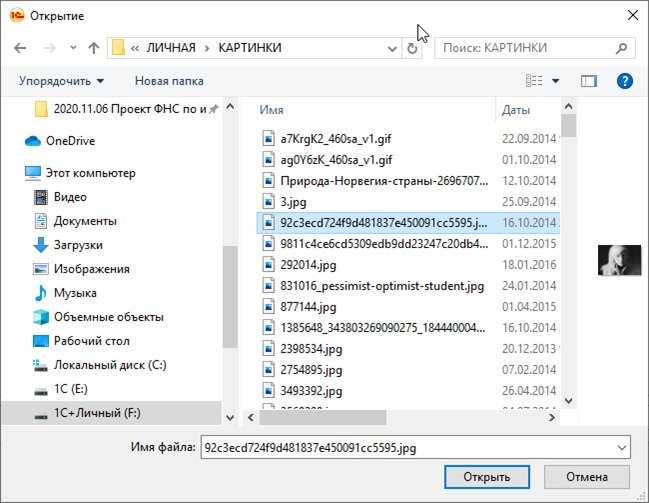

Загрузка сканированных документов

Команда Загрузить с диска – Сканированный документ используется в том случае, если сканированные документы не были присоединены к документам информационной базы заранее. При этом открывается стандартный диалог выбора файлов с диска (рис. 6).

Рис. 6. Выбор файла с диска

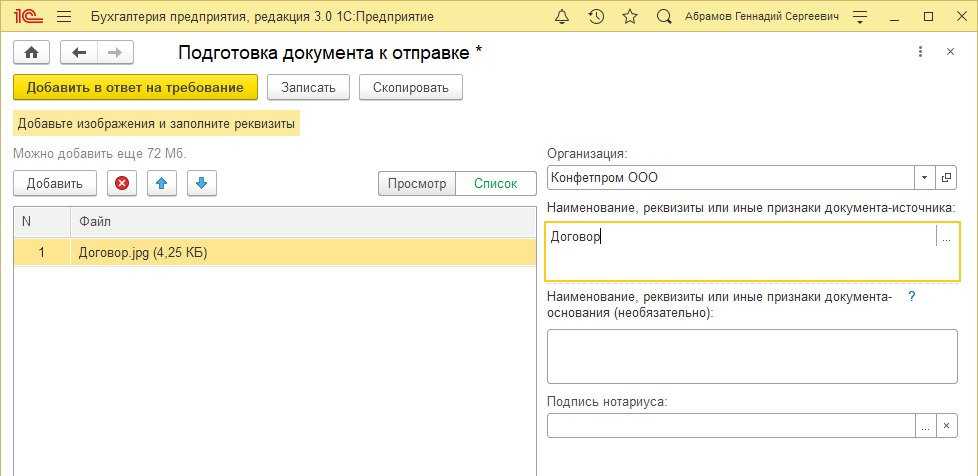

Выбранные сканированные документы включаются в ответ на требование по кнопке Открыть. При этом открывается форма Подготовка документа к отправке, где выбранные документы следует предварительно обработать следующим образом (рис. 7):

-

добавить страницы скан-документа, если документ многостраничный (кнопка Добавить);

-

заполнить поле Наименование, реквизиты или иные признаки документа-источника. Можно ввести вручную реквизиты документа или выбрать документ из информационной базы, используя кнопку подбора;

-

заполнить поле Наименование, реквизиты или иные признаки документа-основания (необязательно), если добавляемый документ имеет документ-основание (договор, счет на оплату или иной первичный документ, подтверждающий возникновение договорных отношений между участниками сделки);

-

в поле Подпись нотариуса выбрать файл электронной подписи нотариуса, если электронный документ содержит такую подпись (например, документ, связанный с регистрацией юридического лица (ИП), доверенность и др.).

Рис. 7. Подготовка сканированного документа к отправке

После заполнения обязательного описания документа следует нажать на кнопку Добавить в ответ на требование (рис. 7).

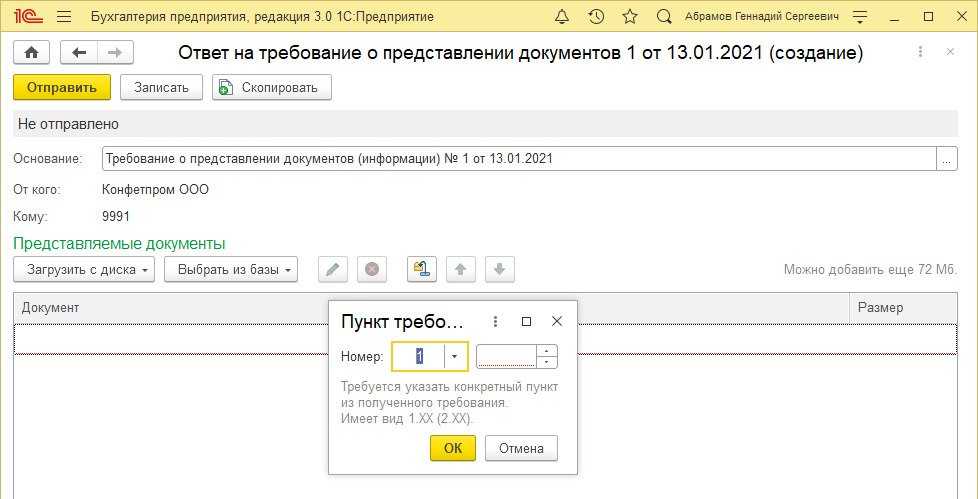

При этом открывается форма Пункт требования, где необходимо указать пункт исходного требования из pdf-файла, в ответ на который отправляется сканированный документ (рис. 8).

Рис. 8. Пункт требования

По кнопке ОК данные о документе будут сохранены в форме ответа на требование.

Загрузка архива документов из другой базы

Если xml-документы или сканированные документы, которые необходимо отправить в ответ на требование ИФНС, находятся в другой информационной базе, то их можно выгрузить из этой базы в специальный архивный файл (файл обмена), а затем загрузить в ту информационную базу, откуда готовится ответ на требование.

Для загрузки документов из другой базы следует нажать на кнопку Загрузить с диска и выбрать команду Документы из другой базы (рис. 9).

Рис. 9. Загрузка документов из другой базы

При этом появляется форма, где по кнопке Загрузить можно выбрать один из двух вариантов загрузки:

-

Загрузка xml-документов 1С-ЭДО или 1С-Такском из другой базы.

-

Загрузка сканированных документов из другой базы.

При выборе первого варианта появляется форма загрузки электронных документов из пакета обмена и открывается стандартный диалог выбора файлов с диска. Архивный файл следует выделить и выбрать по кнопке Открыть.

В форме загрузки электронных документов отображается список xml-файлов из архивного файла. Необходимые документы следует пометить флагами и добавить в ответ на требование, предварительно указав пункт исходного требования из pdf-файла.

При этом загружаются не только сами xml-документы, но и файлы электронных подписей к ним.

При выборе второго варианта Загрузка сканированных документов из другой базы появляется форма загрузки сканированных документов из внешнего источника и открывается стандартный диалог выбора файлов с диска. Файл обмена следует выделить и выбрать по кнопке Открыть.

В форме загрузки сканированных документов из внешнего источника будет отображен список сканированных документов из файла обмена, которые можно поместить в ответ на требование.

Реквизиты сканированного документа и его изображение можно просмотреть в отдельной форме, которая открывается двойным щелчком мыши.

Необходимые документы следует пометить флагами и добавить в ответ на требование, предварительно указав пункт исходного требования из pdf-файла.

Для редактирования реквизитов и иных признаков документа, а также документа-основания достаточно двойного щелчка мыши по строке документа. При этом открывается форма редактирования документа, как на рисунке 7, где можно выполнить необходимые корректировки.