- В рамках выездной проверки могут запрашиваться любые документы.

- Какие документы в ИФНС можно не представлять

- Сопровождение камеральных налоговых проверок в Екатеринбурге

- Требования, выставленные в рамках предпроверочного анализа.

- Что будет, если пройти проверку с нарушением

- Ответ на требование ИФНС в рамках налоговой проверки

- Суд выяснил, какие документы не подтвердят вычеты по НДС

- Когда требование из ФНС можно проигнорировать?

- id=»statya-za-30-sekund» id=»statya-za-30-sekund» >Статья за 30 секунд

- Повторное истребование документов налоговой

- Требования при встречной проверке

- Льготы в налоговых декларациях

- Срок ответа на требование налоговой

- Судебные акты в пользу налоговиков.

- Широкие полномочия налогового органа и их ограничения

- Требования в рамках «встречных проверок»

- Какой налоговый орган может истребовать документы?

- Что делать, если в сданной декларации инспекторы действительно нашли ошибку?

- Когда можно в представлении документов (информации) отказать?

- Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

- Что запросили налоговики при проверке декларации по НДС

В рамках выездной проверки могут запрашиваться любые документы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они должны быть связаны с исчислением и уплатой налогов.

Вот как налоговая служба описывает то, какие документы и информация могут интересовать проверяющих В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок»; Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 10 июля 2015 г. № 03-02-07/1/39920; Письмо Минфина России от 10 февраля 2017 г. № 03-12-11/2/7395:

Решение Федеральной налоговой службы от 19 июня 2019 г. № СА-4-9/11730@. См. также Письма Департамента налоговой политики Минфина России от 13 октября 2020 г. № 03-02-08/89380; от 10 июля 2015 г. № 03-02-07/1/39920; от 5 апреля 2018 г. № 03-02-08/21997; от 3 октября 2017 г. № 03-02-07/2/64141

Какие документы в ИФНС можно не представлять

Инспекторы вправе запросить у юрлица только те документы, на основании которых оно рассчитывает, уплачивает сборы, налоги, а также документы, подтверждающие своевременность и правильность исполнения фирмой налоговых обязательств. В первую очередь, это товарные накладные и счета-фактуры.

Если в документах нет информации по исчислению и уплате налогов, то компания вправе их не представлять. В число таких документов входят: отчеты, аналитические справки, различные таблицы, объяснения причин убытков, не являющиеся налоговыми регистрами документы и т.п. Более того, если организация, руководствуясь правилами ведения бухучета и учетной политикой, не ведет некоторые регистры бухучета, то привлечение ее к ответственности за их непредставление неправомерно.

Сопровождение камеральных налоговых проверок в Екатеринбурге

Следует не забывать, что защита от действий государственных органов является специальной сферой деятельности и требует наличие специальных познаний и навыков, в том числе, психологических. Экономия на эксперте в данном случае может иметь необратимые (зачастую и непредсказуемые) последствия для Вашего бизнеса.

- Для построения линии защиты, избрания формы поведения и общения с инспектором необходимо знать права и обязанности последнего. Правильная подготовка к налоговой проверке даст положительный результат.

- Определение перечня представляемых документов

- Организация места проведения проверки

- Представление объяснений

- Обжалование действий органов

- Профессиональное оспаривание решения налогового органа в арбитражном суде в срок

- Организация деятельности предприятия во время проверки

Приведенные способы охватывают весь спектр правомерных рычагов воздействия, но имеют общий характер. Это обусловлено индивидуальностью каждого коммерческого лица, его организационно-правовой формой, наличием структурных подразделений, штатом сотрудником и много другое. Необходимо подумать и о процедуре досудебное урегулирование налоговых споров, которая также может дать положительный исход для дела.

При принятии решения об обращении за помощью, следует учитывать, что сотрудники нашего Адвокатского бюро, имея статус адвоката, являются опытными профессионалами своего дела. Индивидуальность подхода к каждому клиенту в не зависимости от вида спора позволяет решать задачи любой сложности, при этом, затраты клиента максимально минимизированы.

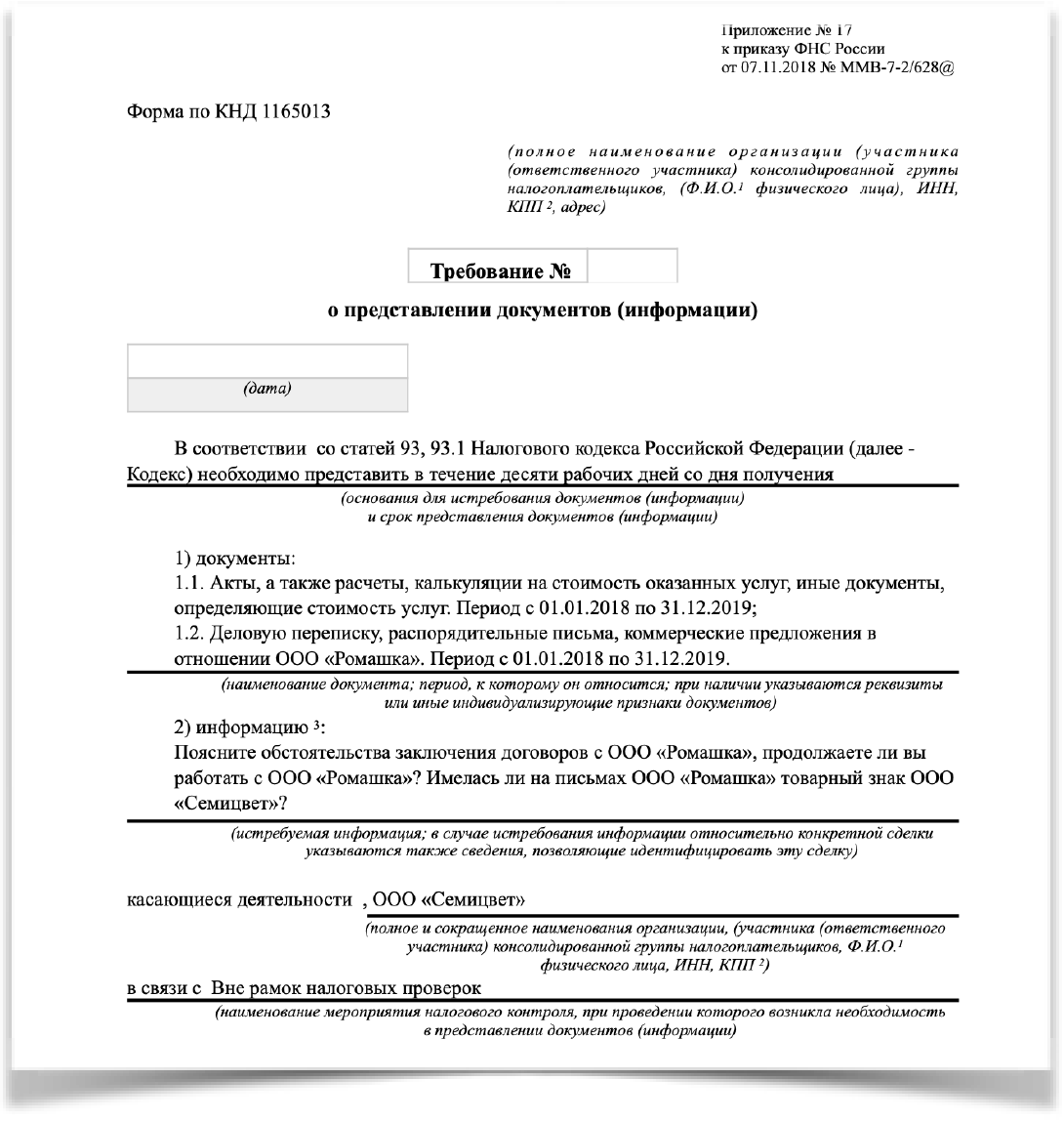

Требования, выставленные в рамках предпроверочного анализа.

Если вы получили требование, в котором есть фраза «Вне рамок налоговых проверок», и вас просят представить документы, относящиеся к одному или нескольким налоговым периодам, то, «поздравляем» — с большой вероятностью вы являетесь претендентом на выездную налоговую проверку.

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется.

При этом следует отметить, что наличие большого количества жалоб на действия налоговых органов вынудило главное управления налоговой службы «сообщить» нижестоящим инспекциям «о необходимости при решении вопроса об истребовании документов (информации) вне рамок проведения налоговых проверок исходить из принципов целесообразности, разумности и обоснованности. Не допускать произвольного истребования документов (информации) вне рамок проведения налоговых проверок, не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.» Письмо Федеральной налоговой службы от 27 июня 2017 г. № ЕД-4-2/12216@

На практике такие письма территориальными органами зачастую не исполняются до тех пор, пока налогоплательщик на них прямо не укажет.

Что будет, если пройти проверку с нарушением

Не пройти проверку нельзя, налоговая в любом случае её завершит. Если оспорить решение ФНС не удалось или не потребовалось, т.к. нарушение, действительно, есть, то нужно исполнить требование налоговой. Чаще всего это штраф. Вот за что могут оштрафовать.

Не сдана декларация. Если не сдать декларацию или просрочить её сдачу, то оштрафуют на 5% от суммы неуплаченного налога за каждый просроченный месяц. Но штраф будет не меньше 1000 рублей и не больше 30% от всей суммы налога.

Не оплачен налог. Если недоплатить или вообще не оплатить налог, то оштрафуют на 20% от неоплаченной суммы. Если налоговая докажет, что неуплата умышленная — то оштрафует на 40% от суммы. Если же по результатам камеральной проверки окажется, что налог переплачен, то штрафа не будет, хотя это и будет считаться ошибкой. В этом случае достаточно просто подать уточнённую декларацию.

Ещё за неоплаченный налог начислят пени. Первые 30 дней — по 1/300 ключевой ставки ЦБ РФ, следующие — по 1/150 ключевой ставки.

Ответ на требование ИФНС в рамках налоговой проверки

Налоговая инспекция может потребовать документы для уточнения результатов очередной ревизии или при «встречной» ревизии субъекта в разрезе взаимоотношений с фирмой, которой направляются уточняющие вопросы.

Проверки могут быть двух типов:

- камеральные – на территории налоговой на основании предоставленных документов;

- выездные – на территории объекта.

В обоих случаях налоговому органу могут потребоваться уточнения по выплате сборов, поэтому он вправе попросить уточняющие документы.

Своевременный и полный ответ на требование налоговой с приложением необходимой документации проводится с установленные законом сроки. Срок ответа на требование налоговой при разного вида ревизиях составляет 10 дней с момента вручения контрагенту требования по камеральному типу, и 5 дней по «встречному».

Суд выяснил, какие документы не подтвердят вычеты по НДС

Судьи признали, что статья 54.1 Налогового кодекса не регулируют проведение камеральных проверок. Поэтому, она не может расширить допустимый объем истребуемых документов.

Например, акты сверок и акты о зачете взаимных требований – это документы, которые отражают состояние расчетов между сторонами договора.

Однако положения статьи 172 Налогового кодекса не связывают вычеты по НДС с фактом оплаты приобретенных товаров. Кроме того, ИФНС не учла, что зачет встречных требований является односторонней сделкой, в связи с чем не требует составления акта.

При этом, истребуя документы, налоговики должны были учесть статус организации. Она являлась субъектом МСП, сведения о ней содержались в реестре.

Но инспекция затребовала у фирмы оборотно-сальдовые ведомости, которые, учитывая нормы законодательства о бухучете, субъекты МСП вести не обязаны.

Что касается лицензий, ПТС, свидетельств, то ни один из указанных документов не подтверждает правомерность вычетов по НДС.

Аналогичный вывод суд сделал относительно учетной политики, приказа о ней, документов, подтверждающих ведение раздельного учета.

Налоговики вправе запрашивать документы, подтверждающие ведение раздельного учета сумм НДС между облагаемыми и необлагаемыми операциями.

Но, учитывая, что учетная политика – это совокупность способов ведения бухгалтерского учета, она не может повлиять на отражение сумм НДС в составе налоговых вычетов.

Поэтому, суд признал, что все вышеперечисленные документы не относились к проверке декларации.

Когда требование из ФНС можно проигнорировать?

Не на все запросы налоговиков в рамках камеральной проверки нужно представлять документы, нередко инспекторы лукавят или пытаются превысить свои полномочия. Рассмотрим ситуации, когда можете не исполнять требование, полученное из ФНС. Так, наказания в виде штрафа по статье 126 НК за непредставление документов по требованию не будет, если требование:

- инспектор отправил вам после окончания срока, установленного на проведение камеральной проверки;

- отправлено простым, а не заказным письмом, в результате в инспекции нет подтверждения, что оно было доставлено адресату;

- содержит невнятные формулировки, не позволяющие однозначно установить, какие именно документы надлежит передать в инспекцию по запросу;

- направлено компании повторно или запрошены документы, предоставляемые в инспекцию ранее в рамках других контрольных мероприятий.

В перечисленных случаях не игнорируйте требование, на него все равно нужно обязательно отреагировать. Для этого заполните уведомление на бланке, утвержденном приказом ФНС № ММВ-7-2/204 от 24 апреля 2019 года, и отошлите в налоговую инспекцию в общие сроки.

id=»statya-za-30-sekund» id=»statya-za-30-sekund» >Статья за 30 секунд

-

Камеральную проверку налоговая начинает автоматически, как только получает налоговую декларацию. Проверка длится 3 месяца.

-

Если при проверке не нашли никаких нарушений или расхождений в информации, то она закончится автоматически. Предпринимателя или компанию о завершении проверки не уведомляют.

-

Если налоговая обнаружит в декларации ошибки или нестыковки, то может дозапросить документы, попросить дать объяснения или уточнить декларацию.

-

Если при проверке обнаружат нарушения, придётся заплатить штраф.

-

Если вы несогласны с результатами камеральной проверки, их можно оспорить.

Мария Воронова

Повторное истребование документов налоговой

Согласно законодательству, в рамках проверки налоговый орган не имеет право требовать документы, полученные им ранее при проведении налоговых мероприятий. При этом налоговая инспекция может истребовать документы в таких случаях:

- Если требуемые документы предоставлялись налогоплательщиком в рамках проверки определенной сделки.

- Если требуемые документы касаются не только деятельности налогоплательщика, но и контрагента.

- Если документы были предоставлены в налоговую инспекцию в рамках проведения иных мероприятий.

То есть если в ходе камеральной проверки инспектор затребует уже предоставленные документы, налогоплательщик вправе их не предоставлять и подать жалобу, приложив к ней копии запроса тех же документов.

Требования при встречной проверке

Потребоваться встречная проверка может в ходе камеральной. Налоговый инспектор для уточнения информации указанной в декларации и при проверке правильности исчисления налога может проверить документацию у контрагента. Определенного перечня документов, которые может запросить контролирующий орган нету.

Как правило, это могут быть:

- Договора.

- Счет-фактура.

- Накладные.

- Акты приемки-передачи.

- Спецификации и пр.

Налогоплательщик обязан представить запрашиваемые документы, или их копии в течение пяти дней, со дня получения уведомления.

Льготы в налоговых декларациях

С начала 2017 года налоговые органы взяли на вооружение риско-ориентированный подход. Заключается он в том, что при проверке налоговых деклараций с указаниям операций попадающих под льготы, будет учитываться:

- Налоговый риск, определяемый системой СУР.

- Результаты предыдущих камеральных проверок.

Налогоплательщики, использующие льготы разделяться на группы: - Ведущих реальную хозяйственную деятельность – низкий налоговый риск.

- Компании, попавшие под подозрение, что они используют льготы для получения необоснованной налоговой выгоды – высокий налоговый риск.

- Средний налоговый риск – налогоплательщики, не попавшие ни в одну из перечисленных групп.

При этом налоговыми органами применяется такой алгоритм проверки:

- Инспектор может затребовать пояснения по каждому коду операций, попадающему под льготы.

- Изучив полученную информацию, контролирующий орган может потребовать документы обосновывающие применение налоговых льгот. При чем, большая часть подтверждающих документов должна включать наиболее крупные сделки по льготным операциям.

- Если налогоплательщик предоставит не все документы, или не в рекомендуемой форме, инспектор вправе потребовать предоставить более полный комплект документов.

Срок ответа на требование налоговой

Не важно какое требование и по какому основанию поступило в адрес организации от ИФНС. На него надо отвечать в установленной срок

В случае игнорирования, компания будет привлечена к административной ответственности.

Срок для ответа различный и зависит от оснований направляемого требования. Законодателем предусмотрено, что общий срок составляет десять дней. При проверке группы налогоплательщиков он может быть продлен еще на 10 дней, при проверке иностранной компании составляет 30 дней. Если получено требование об истребовании документов по контрагенту, то срок ответа 5 и 10 дней, в зависимости от запрашиваемой информации.

По общим правилам срок начинает исчисляться на следующий день, после получения требования и заканчивается в последний день установленного срока. Днем получения считается день поступления письма в адрес компании. Если при направлении заказным письмом, вами получено уведомление о поступлении требования на почту, а вы его умышленно не забираете, письмо все равно будет считаться доставленным и срок начнет течь. Поэтому лучше его забрать и ответить, как полагается по закону.

Судебные акты в пользу налоговиков.

Доказательство этому утверждению – Постановление ФАС ЦО от 13.02.2014 № А09-4108/2013. Проблемы налогового органа начались уже на стадии вручения акта выездной проверки. Направленный предпринимателю вызов явиться в налоговый орган для вручения акта возвратился в инспекцию. Тогда контролеры решили сами навестить налогоплательщика и вышли по адресу его регистрации. Но напрасно: предпринимателя там не оказалось. Поскольку акт вручить лично не удалось, его направили по почте. И эта корреспонденция тоже вернулась в налоговый орган.

Аналогичные действия контролеры предприняли и для вручения налогоплательщику уведомления о времени и месте рассмотрения материалов проверки. Налоговики выходили по месту регистрации проверяемого лица, направляли заказные письма, посылали телеграммы. Все безуспешно. Поэтому контролерам не оставалось ничего иного, кроме как рассмотреть результаты проверки и вынести соответствующее решение в отсутствие предпринимателя.

По мнению налогоплательщика, подобными действиями налоговый орган нарушил процедуру привлечения к налоговой ответственности, поскольку решение было вынесено без его участия и без доказательств надлежащего извещения о дате и времени рассмотрения материалов выездной проверки. Суды трех инстанций пришли к выводу, что налоговый орган закон не нарушил. Аргументируя такое решение, арбитры указали следующее.

Уведомление о вызове налогоплательщика на рассмотрение материалов проверки инспекция направила по надлежащему адресу. Ведь предприниматель не вносил в ЕГРИП сведения об изменении места жительства, не уведомлял налоговый орган о фактическом месте жительства, ходатайств о направлении ему корреспонденции по каким-либо иным адресам, в частности по адресу его представителя, в налоговый орган не представлял. Поэтому неполучение налогоплательщиком почтовой корреспонденции, направляемой в его адрес, обусловлено не действиями инспекции или органа почтовой связи, а действиями самого налогоплательщика и его фактическим отсутствием по месту регистрации. Судьи подчеркнули: обязанность получения корреспонденции по адресу, который является местом регистрации, возложена на предпринимателя, вне зависимости от фактического проживания по данному адресу.

В итоге арбитры решили: налоговый орган надлежащим образом известил налогоплательщика о времени и месте рассмотрения материалов проверки, следовательно, процедура привлечения предпринимателя к налоговой ответственности не нарушена.

И это не единственный судебный акт. Например, в Постановлении ФАС СКО от 22.02.2013 № А22-1744/2011 арбитры отклонили довод налогоплательщика о неполучении им какой-либо корреспонденции по юридическому адресу. Неполучение заказных писем является риском налогоплательщика, и он несет неблагоприятные последствия, связанные с недобросовестным отношением к своим обязанностям. По мнению судей, общество, не находясь по своему юридическому адресу и не заявив об изменении места его нахождения, целенаправленно создало условия, препятствующие инспекции осуществлять налоговый контроль, чем нарушило требования пп. 7 п. 1 ст. 23 НК РФ. Поэтому на заявителя не распространяются предусмотренные п. 14 ст. 101 НК РФ гарантии защиты прав добросовестных налогоплательщиков.

Аналогичный подход применен судьями в постановлениях ФАС ДВО от 31.01.2014 № Ф03-6884/2013, ФАС ВСО от 04.12.2013 № А19-3547/2013 , ФАС СЗО от 02.12.2013 №А42-7899/2011, ФАС МО от 12.09.2013 № А40-60523/12 и др.

Широкие полномочия налогового органа и их ограничения

Налоговому праву присущ императивный характер норм (т.е. эти нормы не допускают выбора, требуют безусловного исполнения). В этом несложно убедиться, ознакомившись с содержанием ст. 23 Налогового кодекса РФ, которая устанавливает обязанности налогоплательщиков. Одной из них является обязанность представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов, сборов, а также документы, подтверждающие правильность такого исчисления и своевременность уплаты (удержания и перечисления). Уже из содержания одной этой статьи очевидно наличие расширенных полномочий налогового органа по отношению к налогоплательщикам.

В соответствии со ст. 93.1 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента, у лица, которое осуществляет (осуществляло) ведение реестра владельцев ценных бумаг, или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора или страховых взносов, налогового агента), эти документы (информацию), в том числе связанные с ведением реестра владельца ценных бумаг. Следующим же пунктом указанной статьи допускается истребование документов при рассмотрении материалов налоговой проверки. А далее предусматривается возможность истребования документов (информации) и вовсе вне рамок проверок.

Несмотря на широкие полномочия налогового органа, законодатель предусмотрел и ограничения. Так, в НК РФ установлено, что налоговый орган вправе истребовать документы (информацию) вне рамок налоговых проверок только при возникновении обоснованной необходимости относительно конкретной сделки и при указании сведений, позволяющих идентифицировать эту сделку.

По нашему мнению, наличие четкого механизма истребования и его оснований благоприятно отразилось бы на правоприменительной практике и уменьшило бы количество негативных последствий, с которыми сталкиваются налогоплательщики после того, как получают такие требования, будучи зачастую не осведомленными о законности истребования, порядке исполнения и последствиях непредоставления документов (информации).

Требования в рамках «встречных проверок»

Состав документов, который может быть запрошен непосредственно у налогоплательщика, в рамках камеральных проверок ограничен (ст.88 НК РФ). В основном это документы, подтверждающие право на применение льгот или правомерность возмещения, либо возврата НДС.

Однако данные ограничения могут быть легко инспектором преодолены.

Если документы, связанные с деятельностью налогоплательщика нельзя истребовать при камеральной проверке у самого налогоплательщика, то почему бы не запросить интересуемые инспектора документы в рамках «встречной» проверки каждого из контрагентов налогоплательщика. Получается, что инспектор запрашивает документы не в отношении самого налогоплательщика, а имеющиеся у него документы в отношении всех его контрагентов. Фактически же проверяется сам налогоплательщик. Формально такие требование законны и оспорить их в суде в подавляющем большинстве случаев не удается Определение Верховного Суда РФ от 14 апреля 2017 г. № 310-КГ17-3551 по делу № А09-6454/2016.

Важным нюансом встречных поверок является то, что запрашиваемые при их проведении документы и информация должны быть связаны с проверяемым налогоплательщиком, то есть с вашим контрагентом, в отношении которого и проводится проверка.

Эта связь не обязательно должна быть прямой.

В ситуации, когда у вас запрашивают документы по взаимоотношениям с вашим контрагентом, но при этом проверяют третье лицо (которое вы можете и не знать), такое требование будет законным, если ваш контрагент является звеном в цепочке поставщиков (покупателей), ведущей к проверяемому третьему лицу.

Или, например, у вас может быть запрошена информация о том, как вы отразили операцию с контрагентом в своем бухгалтерском учете. Связь данной информации с проверяемым налогоплательщиком (вашим контрагентом) неочевидна, однако суды признают истребование такой информации правомерной.

Также отсутствие конкретизации в требовании ссылок на конкретный документ или на конкретные реквизиты документа не являются основанием для отказа в исполнении требования Решение Федеральной налоговой службы от 23 сентября 2019 г. № КЧ-4-9/19237@.

Какой налоговый орган может истребовать документы?

С 2007 г. Министерство финансов придерживается единообразного подхода и неоднократно давало разъяснения в письмах от 6 августа 2019 г. № 03-02-08/59105, от 22 января 2014 г. № 03-02-07/1/2057, от 19 апреля 2007 г. № 03-02-07/1-190 и от 29 марта 2007 г. № 03-02-07/1-146. Так, ведомство сообщило, что налоговый орган, осуществляющий налоговые проверки или иные мероприятия налогового контроля, может направлять поручение об истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора или страховых взносов, налогового агента), в налоговый орган по месту учета лица, у которого должны быть истребованы указанные документы (информация).

На основании п. 4 ст. 93.1 НК РФ требование о представлении документов (информации) направляется лицу налоговым органом, в котором лицо состоит на учете по месту своего нахождения. При этом положения указанной статьи не обязывают направлять названное требование исключительно тем налоговым органом, в котором лицо состоит на учете. ФНС России в Письме от 8 августа 2013 г. № АС-4-2/14488 разъяснила, что налоговый орган вправе направить документ, который используется при реализации им своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, по любому месту учета лица налоговым органом, в том числе в налоговый орган по месту учета обособленного подразделения организации. Верховный Суд РФ закрепил указанный подход в Определении от 16 ноября 2018 г. по делу № А76-34609/2017.

Следовательно, истребовать документы (информацию) может как налоговый орган, проводящий налоговую проверку или иное мероприятие налогового контроля, так и налоговый орган по месту нахождения лица, у которого истребованы документы (информация).

Что делать, если в сданной декларации инспекторы действительно нашли ошибку?

Если вы получили требование из ФНС, ознакомились с ним, после чего поняли, что в сданной декларации действительно есть ошибка, то не дожидайтесь окончания «камералки». В этом случае нужно быстро отправить уточненный расчет, что позволит вам избежать штрафа и дополнительных контрольных мероприятий со стороны налоговой инспекции.

После получения от вас «уточненки» инспекторы прекратят проверку первоначальной, содержащей ошибки декларации и переключатся на проверку «уточненки» (пункт 9.1 статьи 88 НК РФ).

Важный нюанс, если ошибка привела к тому, что база по налогу или страховым взносам в первом отчете занижена, то вначале доплатите в бюджет недоимку с пенями, а потом отправляйте «уточненку» (подпункт 1 пункта 4 статьи 81 НК РФ, письма Минфина № 03-02-07/1/53498 от 13 сентября 2016 года, ФНС № ЕД-4-15/21472 от 14 ноября 2016 года).

Когда можно в представлении документов (информации) отказать?

Письмо Федеральной налоговой службы от 23 декабря 2021 г. № СД-4-2/18103@ «Об усилении контроля за истребованием документов (информации)»

К требованию не приложено поручение;

Требование составлено неуполномоченным лицом, например, должностным лицом инспекции, в которой вы не состоите на учете;

Требование (поручение) составлено не по форме, предусмотренной Приказом ФНС России от 07.11.2018 № ММВ-7-2/628@ «Об утверждении форм документов, предусмотренных налоговыми органами при реализации своих полномочий…». Речь идет о ситуации, когда вместо требования налогоплательщику направляется «информационное письмо» или иной, не предусмотренный НК РФ запрос. Посредством таких запросов налоговые органы пытаются получить информацию за рамками сроков проверки или информацию, запрашивать которую формально не могут. Идти навстречу инспектору или нет в такой ситуации — сугубо право налогоплательщика.

Требование выставлено после окончания налоговой проверки

Важно! Если требование выставлено во время проверки, но получено налогоплательщиком после ее окончания, такое требование признается законным.

Документы и информация представлялись в инспекцию ранее.

Запрошенные документы и информация не относятся к проверяемому периоду или к предмету проверки.

Данное основание для отказа таит сразу несколько подводных камней.

Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в вашу пользу

В случае спора инспекция обязательно обратит внимание суда на то, что документы запрашивали, а вы ответили, что со спорным контрагентом не работали. В момент спора вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.

Что запросили налоговики при проверке декларации по НДС

Если компания сдает декларацию по НДС, в которой заявлены вычеты «входного» НДС, то налоговики, руководствуясь статьей 172 Налогового кодекса, вправе запросить документы, которые подтвердят правомерность применения налоговых вычетов.

Основным документом, который служит основанием для вычета НДС, является счет-фактура.

Но, поскольку перечень документов, указанных в ст. 172 Налогового кодекса, не является закрытым, то, помимо счетов-фактур, организации должны представлять в подтверждение вычетов первичные документы. А для подтверждения права на применение вычета НДС – представлять не только документы, перечисленных в указанной статье, но другие доказательства правомерности налогового вычета.

Учитывая это, налоговики полагают, что могут запрашивать для проверки декларации не только счета-фактуры. Что и произошло в данном случае.

Так, инспекция направила организации требование о представлении:

- договоров купли-продажи, поставок, аренды, агентских договоров, а также договоров цессии;

- актов сверок расчетов, актов о зачете взаимных требований;

- оборотно-сальдовых ведомостей;

- расшифровок дебиторской и кредиторской задолженностей;

- учетной политики, приказа о ней, документов, подтверждающих ведение раздельного учета;

- доверенностей.

Помимо этого, в требовании было указано на необходимость представить: лицензии, инвентарные описи и карточки учета основных средств, ПТС, свидетельств о регистрации транспортных средств в ГосТехНадзоре, свидетельств о собственности, страховых свидетельств.

По мнению ИФНС, все эти документы имели отношение к операциям, отраженным в декларации по НДС, поскольку подтверждали наличие договорных отношений и исполнение взаимных обязательств.

Кроме того, налоговики ссылались на статью 54.1 Налогового кодекса, которая, по их мнению, предоставила им право истребовать перечисленные документы.