- Содержание документа

- Что делать, если пристав не дает ознакомиться с материалами дела?

- Как составить лист ознакомления с приказом

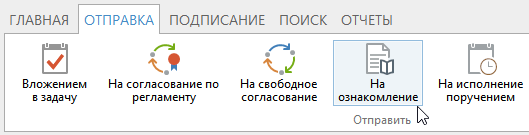

- Как отправить документ на ознакомление?

- Что можно не предоставлять и на какие вопросы можно не отвечать и на каком основании?

- Штрафные санкции

- Когда не будет штрафа

- Новая форма уведомления с 2019 года

- Что значит обоснованная необходимость?

- Как проверяющие запрашивают документы

- Что делать, если запрошенные документы у вас отсутствуют?

- Отождествляет ли законодатель документы и информацию?

- КОГДА ОЗНАКОМЛЯЮТСЯ С ДОКУМЕНТАМИ?

- До оформления на работу

- После утверждения и до введения в действие ЛНА

- Скачать образец документа

Содержание документа

Письмо об отсутствии показателей не имеет законодательно установленной формы. Исходя из практики, в нем целесообразно отразить:

- Полное наименование адресата – территориального органа статистики, место его нахождения. Если запрос об отчетности составлен конкретным служащим учреждения, письмо должно быть составлено на его имя.

- Название организации-отправителя и номера кодов, по которым компания состоит на статистическом учете (ОКПО, ОГРН).

- Исходящий номер письма, который присваивается отправителем и служит для удобства обмена корреспонденцией, и дату его подписания.

- Характер обращения (например, «Уведомление об отсутствии показателей», «Письмо о невозможности предоставить сведения», «Извещение…» и т.п.).

- Суть заявления, в котором указывается, какие показатели и за какой период у предприятия отсутствуют.

Письмо должно быть подписано руководителем предприятия, а в его отсутствие – заместителем или иным лицом, имеющим право на визирование документов. Внизу листа могут быть указаны составитель уведомления и контактные данные.

Что делать, если пристав не дает ознакомиться с материалами дела?

Отказ в ознакомлении с материалами исполнительного производства тоже возможен. Вы можете получить отказ в трех случаях:

- вам могут отказать в ознакомлении с исполнительным производством только в том случае, если дело находится не в подшитом состоянии, вам его не выдадут;

- вы можете получить отказ, если не имеете права на ознакомление с производством, например, вы являетесь лишь далекими родственниками фигурантов дела при отсутствии доверенности (кроме того, наличие доверенности еще не 100 % обязанность дать дело со стороны пристава, ведь он проверит круг полномочий указанные в тексте, откажет, если права на доступ к исполнительному производству отсутствует);

- последний вариант – если заявление на ознакомление было составлено неправильно или были допущены грубые ошибки относительно конкретизации производства, в связи с чем для ознакомления было подготовлены совсем иные материалы. Не забудьте кстати подписать заявление — отсутствие подпись на документе также может стать основанием для отказа, пусть и формальном.

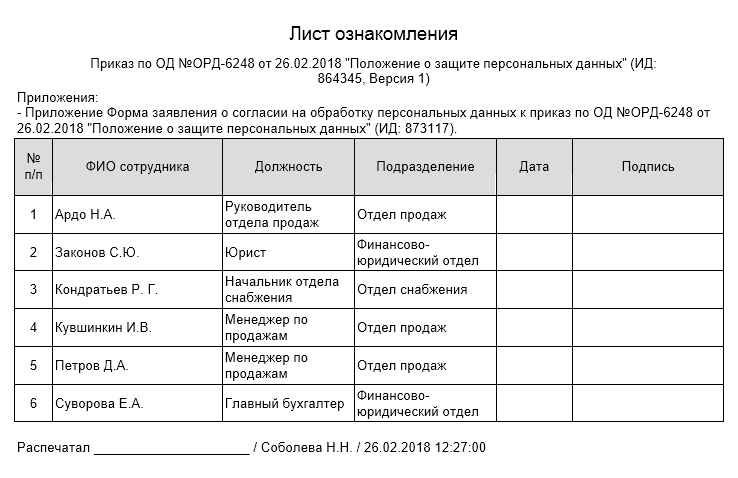

Как составить лист ознакомления с приказом

Практически все стандартные унифицированные формы первичных кадровых и бухгалтерских документов с 2013 года отменены, поэтому лист может составляться работниками фирмы в произвольном виде или по внутреннему шаблону организации.

Единственное, что при формировании бланка необходимо соблюдать определенную структуру и правила русского языка.

В «шапке» листа следует обозначить:

- название предприятия;

- наименование документа;

- номер, дату и суть приказа.

Далее рекомендуется сделать таблицу, в которую нужно внести:

- порядковый номер работника;

- фамилию-имя-отчество работника;

- должность;

- дату ознакомления с приказом;

- подпись.

При необходимости сюда можно добавить и другие столбцы (например о структурном подразделении, в котором трудится работник или примечания).

Если сотрудников, которых касается приказ, много, то для их подписей может потребоваться несколько листов. Все их нужно скрепить (можно при помощи степлера, но лучше суровой нитью) и пронумеровать.

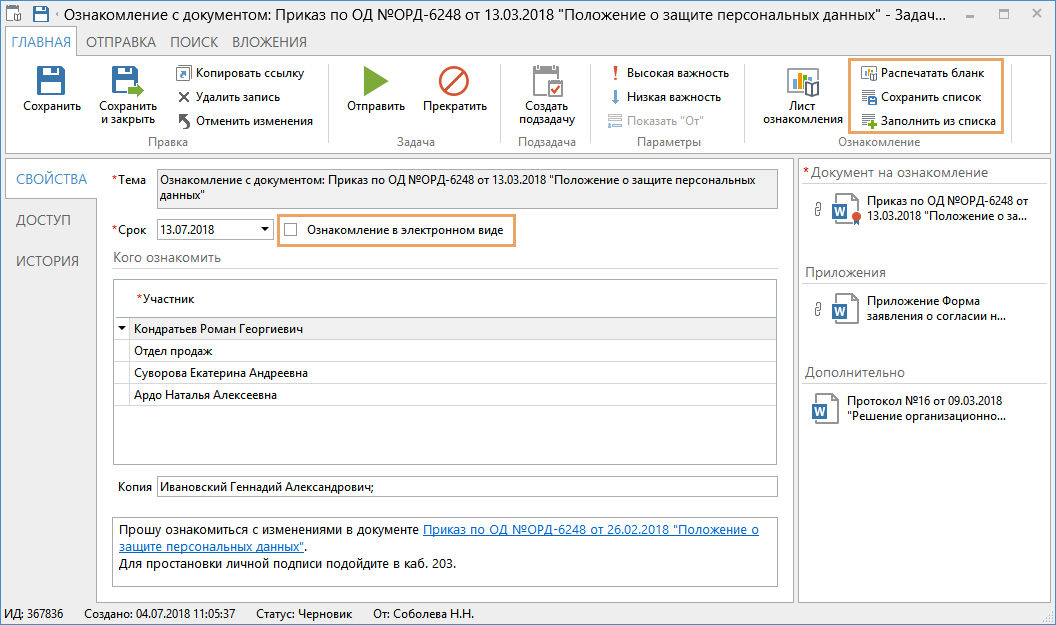

Как отправить документ на ознакомление?

Рассмотрим ситуацию: руководитель утвердил приказ и секретарю необходимо ознакомить с документом группу сотрудников под личную подпись.

Секретарь может отправить документ на ознакомление, например, из списка или из карточки документа.

DirectumRX также позволяет выстроить единый и непрерывный процесс: отправка на ознакомление доступна из заданий на рассмотрение и создание поручений при согласовании документа по регламенту.

Для отправки на ознакомление создается задача. При этом сам документ и его приложения автоматически добавляются во вложения. Далее секретарь указывает срок ознакомления и заполняет остальные параметры. Рассмотрим некоторые из них подробнее.

Выбор способа ознакомления. Способ указывается в задаче с помощью флажка Ознакомление в электронном виде. Ознакомление возможно:

- в электронном виде (флажок установлен) – это значит, что личные подписи сотрудников не требуются, им нужно прочитать документ и выполнить задание. При старте такой задачи система проверяет, что документ утвержден. Это гарантирует ознакомление сотрудников именно с утвержденной версией;

- под личную подпись (флажок снят) –это значит, что для подтверждения ознакомления необходима личная подпись сотрудника на бумажном документе. При этом в задании для сотрудников появится пояснение, что нужно подойти к ответственному и поставить подпись.

В нашем случае ознакомить сотрудников необходимо под личную подпись, поэтому секретарю нужно снять флажок в задаче.

Заполнение списка участников ознакомления. Участников можно указать вручную, а затем сохранить по кнопке Cохранить список. Таким образом, в будущем получится повторно использовать созданный список при отправке документов на ознакомление. К слову, можно заранее подготовить списки ознакомления в специальном справочнике.

Если подходящий список сотрудников уже есть, то стоит выбрать его по кнопке Заполнить из списка и участники задачи заполнятся автоматически. Это удобно и экономит время, особенно, если нужно ознакомить с документом большое количество сотрудников.

Печать бланка листа ознакомления. В зависимости от документа и порядка ознакомления, принятого в организации, сотрудники проставляют личные подписи на бумажном экземпляре документа, в журнале ознакомления или на специальном бланке – листе ознакомления. Предположим, что в нашем случае подписи проставляются в листе ознакомления. Бланк формируется перед отправкой задачи в один клик по кнопке Распечатать бланк. В листе ознакомления сразу заполняется название документа, информация о приложениях, участники ознакомления, а также кто и когда распечатал бланк. Вручную заполнять эти данные секретарю не придется.

Когда параметры задачи заполнены, участники указаны, бланк листа ознакомления сформирован и распечатан, наш секретарь может отправлять задачу в работу.

Что можно не предоставлять и на какие вопросы можно не отвечать и на каком основании?

Теперь рассмотрим ситуации, когда налоговикам можно отказать и не предоставлять те или иные данные.

Можно отказаться от предоставления документов, которых у вас просто нет.

Например, если у вас заключен договор оказания консультационных услуг, а налоговики запросили копии ТОРГ-12, путевых листов или вообще актов КС-2 и справок КС-3, то в ответе на требование так и напишите, что у вас с контрагентом заключен договор оказания услуг, который не предусматривает оформление запрашиваемых документов.

Такое право дает вам дает п. 5 ст. 93.1 НК РФ, он в подобной ситуации поможет избежать штрафа по ст. 126 НК РФ.

Вы вправе не представлять документы в налоговый орган повторно.

Правда тут есть нюансы. Разрешено без штрафов не представлять повторно документы (информацию), которые ранее уже были представлены инспекцию, но не игнорируйте запрос налоговиков, в течение пяти дней после получения требования, сообщите в ФНС о том, что запрошенные документы уже представлялись ранее (в п. 5 ст. 93 НК РФ).

На вас возлагается обязанность представить только те документы, которые не сдавали ранее. Также придется подать документы повторно, если вы ранее предоставляли налоговикам оригиналы и на момент запроса они вам их вернули.

Вы можете не представлять документы срок хранения которых истек.

Чтобы избежать штрафа, по общему правилу не игнорируйте запрос из налоговой инспекции, а письменно известите инспектора, что у вас нет запрошенных документов, так как по ним законно истек срок хранения. В таком случае инспекторы опоздали с контрольными мероприятиями по запрашиваемой первичке.

Вы вправе не пускать сотрудников ФНС на вашу территорию.

У инспекторов нет полномочий в рамках встречной проверки производить осмотр на территории налогоплательщиков. В прошлом году Верховный суд поддержал компанию в апелляционном определении № АПЛ19-333 от 27.08.2019 года. Однако если сделка была реальной, то вы можете пустить контролеров, чтобы они, например, убедились в наличии у вас склада для хранения товара и т.д. Обычно контролеры рвутся на территорию контрагента проверяемого лица, когда подозревают нереальность сделки. Пускать или не пускать на свою территорию контролеров это ваше право, а не обязанность.

Разрешается не предоставлять секретные рецептуры и технологию производства.

В недавнем споре налоговики запросили у организации рецептуру алкогольных напитков, на что получили отказ. Судьи поддержали налогоплательщика, пояснив, что уникальная рецептура технологии производства не является документом, используемым для контроля за правильностью исчисления и уплаты налога, поскольку не относится ни к первичным учетным документам, ни к аналитическим регистрам налогового учета, а также не содержит расчета налоговой базы. В таком случае штраф за отказ неправомерен (Постановление АС Поволжского округа № Ф06-42680/2018 от 01.02.2019 года).

Если вас вызывают на допрос на «нейтральной территории».

Инспекторы в праве в рамках контрольных налоговых мероприятий вызывать в качестве свидетеля граждан, которым могут быть известны какие-либо обстоятельства, имеющие значение для проводимой проверки, в том числе, директора организации-контрагента (п. 1 ст. 90 НК РФ).

Обычно допросы свидетелей проходят в здании ФНС, допустимо проведение допроса свидетеля и по месту его пребывания (п. 4 ст. 90 НК РФ).

А вот проводить допросы свидетелей в кафе или на какой-то другой «нейтральной территории» инспекторам запрещено. Такие действия контролеров выходят за рамки правового поля, и вы смело можете отказаться от встречи. Мотивировать отказ в этом случае необязательно.

Штрафные санкции

Штрафные взыскания за каждый не предоставленную выписку накладываются в размере 200 рублей. Отказ в предъявлении юридическим лицом декларации о доходах грозит штрафом в размере 100 тысяч рублей.

Если индивидуальный предприниматель или юр лицо отказалось давать информацию о стороннем налогоплательщике, или предоставило ложные сведения на юр лицо накладывается санкция в размере 10 тысяч рублей, на физическое лицо – 1000 рублей.

Что будет с отпуском в 2021 году? Подробнее тут.

Если государственной структуре была предоставлена неверная информация или ее подали позже установленного срока, применяется наказание в размере 5000 рублей. При повторном инциденте в течение календарного года 20 000 рублей.

Когда не будет штрафа

- В том случае, если затребованные документы не имели отношения к проходящей проверке.

- Если истребованные документы были предоставлены ранее.

- Налоговое законодательство устанавливает, что государственная структура может требовать выписки, относящиеся к бухгалтерскому учету или установленные по налоговому законодательству. За требование других штрафные санкции не могут быть наложены.

- Если предоставление информации не возможно по причине физического отсутствия. Другими словами, если требуемой информации попросту нет.

Какие документы может требовать налоговая? Смотрите видео:

Новая форма уведомления с 2019 года

С 9 июня 2021 года действует новая форма уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме, а также формат её подачи (приказ ФНС от 24.04.2019 № ММВ-7-2/204).

Основное отличие от прежней формы – в уведомлении выделено 3 части, где указывают документы и информацию, которые:

Будут представлены позже:

В принципе невозможно представить (утрачены/переданы аудиторам/правоохранителям):

Уже ранее представлялись (указать в какой именно налоговый орган и с какими документами):

Отметим, что полное обновление формы уведомления связано, в частности, с изменениями, внесенными в п. 5 ст. 93 НК РФ, которые ограничивают повторное истребование налоговиками документов.

Посмотреть и бесплатно скачать заполненный пример уведомления о невозможности представить документы в налоговую в срок можно по прямой ссылке здесь.

Что значит обоснованная необходимость?

Чтобы разобраться в этом вопросе, необходимо обратиться к правоприменительной практике. Особого внимания заслуживает Решение Арбитражного суда г. Москвы от 5 октября 2020 г. по делу № А40-211149/18-115-4949.

Кратко – о сути дела: ООО «Артек» обратилось в Арбитражный суд г. Москвы с заявлением о признании недействительным требования налогового органа о представлении документов (информации) на основании ст. 31 и п. 2 ст. 93.1 НК РФ. Судами было установлено, что налоговый орган запросил документы (информацию) за период с 2015 по 2017 г. При этом в отношении налогоплательщика не проводилась выездная проверка, т.е. требование о предоставлении документов за три налоговых периода не связано с налоговой проверкой заявителя. Также судами не установлено, в отношении какой сделки или в отношении какого контрагента заявителя запрошена информация.

После длительного рассмотрения дела суд кассационной инстанции направил его на новое рассмотрение, результатом которого и явилось указанное выше решение Арбитражного суда г. Москвы. Арбитражный суд Московского округа, отменяя судебные акты, указал, что в целях соблюдения баланса между правом налогового органа выставить требование и обязанностью общества его исполнить содержание требования должно однозначно свидетельствовать о том, что обязанность представить документы (информацию) возложена на общество законно и налоговому органу действительно необходимо было их получить.

Отсюда можно сделать вывод, что обоснованная необходимость включает следующие составляющие:

- мероприятие налогового контроля, в ходе которого требуются запрашиваемые документы (информация);

- указание контрагента или конкретной сделки.

Представители юридической науки справедливо отмечают, что при указании контрагента, сведения о котором запрашивает налоговый орган, должна проводиться налоговая проверка1. Если налоговый орган указывает на совершение конкретной сделки, направляя требование о предоставлении документов (информации), действия налогового органа правомерны. Причины определения периода, к которому относятся истребуемые документы, не влияют на правомерность истребования документов вне рамок налоговой проверки относительно конкретной сделки (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Отметим, что, несмотря на длительное применение ст. 93.1 НК РФ, единообразия правоприменительной практики не выработано. Так, некоторые суды занимают позицию, согласно которой для налогового органа не имеет значения обоснованность. Например, отсутствие в оспариваемом требовании указания на проведение мероприятия налогового контроля и причин для истребования документов не свидетельствует о недействительности требования, поскольку данный недостаток носит формальный характер и не пресекает полномочия налогового органа, которые прямо предусмотрены ст. 93.1 НК РФ (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Таким образом, применение п. 2 ст. 93.1 НК РФ само по себе безоговорочно не возлагает обязанности на налогоплательщика. Более того, применение этого пункта налоговым органом для целей, не указанных в НК РФ, является заведомым превышением им своих полномочий.

Как проверяющие запрашивают документы

Если выездная проверка проходит на территории организации, проверяющие вправе запросить копии документов в письменной форме, предъявив организации требование о представлении документов. Наряду с этим проверяющие могут в устной форме запросить подлинники документов для ознакомления (с согласия организации) на месте проведения проверки. Если организация отказывается представить оригиналы документов для ознакомления, инспекция предупредит ее об обязанности обеспечить проверяющим такую возможность специальным уведомлением.

Если выездная проверка проводится по местонахождению инспекции, проверяющие вправе запросить документы в письменной форме и ознакомиться с ними в инспекции (в этом случае проверяющие могут запросить у организации как подлинники, так и копии документов по своему усмотрению).

Кроме того, в исключительных случаях независимо от места проведения выездной проверки (на территории организации или по местонахождению инспекции) проверяющие могут провести выемку документов (и копий, и подлинников) и ознакомиться с ними в инспекции. Об этом говорится в пункте 12 статьи 89 Налогового кодекса РФ.

Если инспекция выездную налоговую проверку, то исследовать документы организации она , установленных налоговым законодательством (абз. 9 п. 9 ст. 89 НК РФ).

Для запроса документов проверяющие должны направить в организацию требование, форма которого утверждена приказом ФНС России от 8 мая 2015 г. № ММВ-7-2/189 (п. 1 ст. 93 НК РФ).

В требовании должны быть указаны:

основание для истребования документов (статья НК РФ);

срок, отведенный организации для представления документов;

сведения об истребуемых документах (их вид, наименования, реквизиты, период, к которому они относятся);

полное и сокращенное наименование проверяемой организации, ее ИНН, КПП;

вид и период проверки, в ходе которой истребуются документы (например, выездная проверка по налогу на прибыль за 2009 год).

Это следует из приложения 5 к приказу ФНС России от 31 мая 2007 г. № ММ-3-06/338.

Требование о представлении документов подписывает налоговый инспектор, который непосредственно проводит выездную проверку (п. 1 ст. 93 НК РФ). Наличие печати налоговой инспекции на требовании не обязательно. В налоговом законодательстве такого условия нет (ст. 93 НК РФ), в форме требования этот реквизит также не предусмотрен (приложение 15 к приказу ФНС России от 8 мая 2015 г. № ММВ-7-2/189).

Передать требование в организацию инспекция может несколькими способами:

вручить лично под расписку законному или уполномоченному представителю организации (на бумаге);

переслать по телекоммуникационным каналам связи (в электронном виде) в соответствии с Порядком, утвержденным приказом ФНС России от 17 февраля 2011 г. № ММВ-7-2/168.

Если этими способами передать требование невозможно, инспекция вправе направить его заказным письмом по почте. В этом случае требование о представлении документов считается полученным организацией по истечении шести рабочих дней с даты отправления заказного письма.

Такой порядок следует из положений пункта 1 статьи 93, пункта 4 статьи 31, пункта 6 статьи 6.1 Налогового кодекса РФ.

Ситуация: может ли инспекция в рамках выездной налоговой проверки потребовать от организации документы, которые ранее уже сдавались в рамках предыдущих выездных (камеральных) проверок?

По общему правилу организация не обязана повторно представлять в инспекцию документы, которые уже были переданы ей в рамках предыдущих выездных (камеральных) проверок или налогового мониторинга. Но из этого правила есть исключения.

Повторно запросить документы налоговая инспекция может в следующих случаях:

организация представила в инспекцию подлинники документов, которые затем были ей возвращены;

инспекция утратила ранее представленные документы в связи с форс-мажорными обстоятельствами (например, наводнением, пожаром).

Такие особенности предусмотрены в пункте 5 статьи 93 Налогового кодекса РФ и действуют в отношении любых документов независимо от даты их первоначального представления в инспекцию.

Что делать, если запрошенные документы у вас отсутствуют?

Например, запрашивают аналитические таблицы с расчетом себестоимости продукции. Составление подобного документа не предусмотрено ни законодательством, ни локальными нормативными актами налогоплательщика, соответственно составлять и представлять такой документ у налогоплательщика обязанности не возникает.

Так, налоговый орган может попросить представить информацию в табличной форме, придуманной инспектором.

В подобных случаях налогоплательщик не обязан подстраиваться под конкретного инспектора и работать за инспектора. Хорошим вариантом будет представление информации в форме, удобной самому налогоплательщику с пояснением о том, что налогоплательщик не ведет учет информации в той форме, в которой налоговый орган просит ее предоставить.

Или другая ситуация. Срок хранения документов истек, либо у налогоплательщика вообще не было обязанности хранить запрошенные документы. Например, пропуска, выданные сотрудникам контрагента. В такой ситуации можно отказать в представлении документов с пояснениями, что они не сохранились, обязанности по хранению таких документов не предусмотрено.

Если же какой-либо документ отсутствует, но должен составляться и храниться у налогоплательщика, то это проблема налогоплательщика. Как указывают налоговые органы (и с ними соглашаются суды), налогоплательщик в таком случае обязан восстановить документы и представить налоговому органу.

Отождествляет ли законодатель документы и информацию?

Из контекста статьи кажется, что понятия эти если не тождественны, то очень схожи. Чтобы разобраться в данном вопросе, необходимо проанализировать иные нормы НК РФ и обратиться к другим законодательным актам.

Однозначно можно утверждать, что документ – это надлежащим образом оформленная информация, по форме и содержанию отвечающая тем или иным требованиям, обычно имеющая определенный срок хранения. Следовательно, документ содержит информацию, но информация – не всегда документ. Информация – более широкое понятие по отношению к документу. Можно предположить, что именно по этой причине законодатель в ст. 129.1 НК РФ предусматривает ответственность за неправомерное несообщение сведений налоговому органу (а не за непредоставление документов).

Применение ответственности, предусмотренной ст. 129.1 НК РФ, ввиду отсутствия единообразия в терминологии не могло не стать причиной судебного прецедента. Так, Постановлением Президиума ВАС РФ от 5 февраля 2013 г. № 11890/12 было установлено, что неправильная квалификация налогового правонарушения является основанием для признания решения налогового органа в части привлечения к ответственности недействительным.

КОГДА ОЗНАКОМЛЯЮТСЯ С ДОКУМЕНТАМИ?

До оформления на работу

Новый работник ознакомляется с некоторыми приказами и ЛНА до того, как будет оформлен на работу. Ознакомить работника с документом – обязанность работодателя в соответствии с Трудовым кодексом РФ. До подписания трудового договора работник должен прочитать как минимум:

► правила внутреннего трудового распорядка (далее – ПВТР);

► положение о персональных данных;

► положение о заработной плате (если соответствующие условия не включены в ПВТР).

Это не формальность. Нельзя взять подпись работника о том, что он прочитал ЛНА, не выдав ему документ для ознакомления. Нельзя торопить и тем более комментировать, что человек слишком долго читает ЛНА. «В лучших домах» в отделах кадров оборудованы специальные места, где будущие работники могут спокойно прочитать все необходимые регламенты, пока кадровик оформляет прием. Прочитают ли регламенты «по диагонали» или вдумчиво, представителя организации волновать уже не должно. Главное, что возможность ознакомиться с документами предоставлена, и теперь с чистой совестью можно брать расписку об этом.

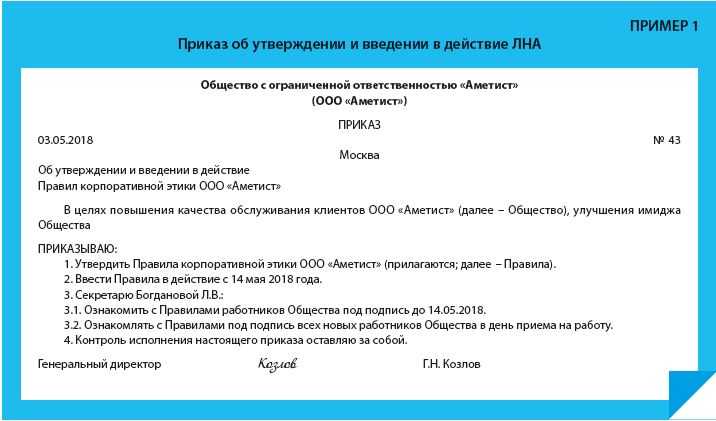

После утверждения и до введения в действие ЛНА

Со вновь издаваемыми ЛНА заинтересованных работников необходимо ознакомить до введения ЛНА в действие. Поэтому утверждать ЛНА лучше всего приказом по основной деятельности (Пример 1), в тексте которого определить дату введения документа в действие (более позднюю). Дату утверждения можно не указывать: в этом случае она «по умолчанию» будет соответствовать дате приказа. Тогда работники организации смогут ознакомиться с уже утвержденным документом до того, как он начнет действовать.

Ознакомлять работников с проектом ЛНА до его утверждения некорректно: получается, что работники распишутся о том, что прочитали несуществующий документ.

Не совсем верно знакомить с документом и после того, как он введен в действие. Если работник нарушит правила в промежутке между вступлением документа в силу и своим ознакомлением, никакой ответственности он не понесет: формально о новых правилах он ничего не знал.

Если дата утверждения документа совпадает с датой введения его в действие, работников необходимо ознакомить с документом в этот же день.

Скачать образец документа

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

УВЕДОМЛЕНИЕ

ОБ ИНФОРМИРОВАНИИ ОРГАНОВ УПРАВЛЕНИЯ

КРЕДИТНОЙ ОРГАНИЗАЦИИ О РЕЗУЛЬТАТАХ ПРОВЕРКИ

-----------------------------------------------------------------¬

¦ Руководителю ¦

¦ территориального учреждения Банка России¦

¦ ¦

¦ УВЕДОМЛЕНИЕ ОБ ИНФОРМИРОВАНИИ ¦

¦ ОРГАНОВ УПРАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИИ ¦

¦ О РЕЗУЛЬТАТАХ ПРОВЕРКИ ¦

¦ ¦

¦________________________________________________________________¦

¦ (полное фирменное наименование кредитной организации; основной ¦

¦ государственный регистрационный номер кредитной организации; ¦

¦ регистрационный номер кредитной организации) <*> ¦

¦ ¦

¦ информация о результатах проверки,¦

¦ Настоящим уведомляем, что ----------------------------------¦

¦ (указать ¦

¦акт проверки ¦

¦------------, проведенной в соответствии с поручением на¦

¦ нужное) ¦

¦проведение проверки от "__" ________ 200_ г. N _____, получен(а)¦

¦для ознакомления руководителем кредитной организации (ее¦

¦филиала) ___________________________ "__" _____________ 200_ г. ¦

¦ (должность, Ф.И.О.) ¦

¦ ¦

¦ Информация о результатах проверки, акт проверки¦

¦ ------------------------------------------------------------¦

¦ (указать нужное) ¦

¦"__" _____________ 200_ г. направлен(а) совету директоров¦

¦(наблюдательному совету) кредитной организации. ¦

¦ ¦

¦Руководитель ¦

¦кредитной организации ¦

¦____________________________ (Ф.И.О.) ¦

¦ (подпись) ¦

¦м.п. кредитной организации ¦

L-----------------------------------------------------------------

———————————

<*> Указываются основной государственный регистрационный номер кредитной организации по данным единого государственного реестра юридических лиц; регистрационный номер кредитной организации, присвоенный кредитной организации (ее филиалу) Банком России и содержащийся в Книге государственной регистрации кредитных организаций (с указанием аналогичных сведений представляется уведомление об ознакомлении совета директоров (наблюдательного совета) уполномоченного банка с результатами проверки его зарубежной дочерней кредитной организации или зарубежных филиалов и представительств).

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Уведомление: образцы (Полный перечень документов)

- Поиск по фразе «Уведомление» по всему сайту

- «Уведомление об ознакомлении с актом проверки органов управления кредитной организации (ее филиала)».doc

Документы, которые также Вас могут заинтересовать:

- Уведомление об учете информационной системы Московской области

- Уведомление об избрании (изменении, дополнительном применении) меры безопасности в отношении защищаемого лица. Форма N УМБ-1

- Уведомление об обнаружении автомототранспортного средства, разыскиваемого по каналам Интерпола

- Уведомление об исключении из Реестра субъектов естественных монополий

- Уведомление об отказе в переоформлении документа, подтверждающего наличие лицензии на осуществление фармацевтической деятельности в городе Москве

- Уведомление об изменении кодов бюджетной классификации расходов бюджета города Москвы

- Уведомление об изменении кодов бюджетной классификации источников финансирования дефицита бюджета города Москвы

- Уведомление об отказе в выдаче лицензии на осуществление деятельности по перевозкам пассажиров автомобильным транспортом, оборудованным для перевозок более восьми человек (за исключением случая, если указанная деятельность осуществляется для обеспечения собственных нужд юридического лица или индивидуального предпринимателя)

- Уведомление об итогах выпуска (дополнительного выпуска) ценных бумаг (образец)

- Уведомление об установлении цены размещения ценных бумаг (образец)