- «Фонды специального назначения»

- Кредит 84 счета — что это, прибыль или убыток, увеличение уставного капитала за счет нераспределенной прибыли

- Роль счета 84 в бухгалтерском учете

- Что такое нераспределенная прибыль?

- Ответы на часто задаваемые вопросы по теме “Нераспределенная прибыль (непокрытый убыток)”

- Что такое нераспределенная прибыль предприятия

- Счет 84 – бухгалтерские проводки и примеры

- Использование счета 84 в проводках

- Прибыль распределена между акционерами

- Использование прибыли на приобретение имущества

- Покрытие убытков по 84 счету за счет учредителей

- Распределение прибыли

- Направления распределения прибыли

- Распределение прибыли в ООО

- Распределение прибыли в АО

- Обязательные отчисления в резервный фонд для акционерных обществ

- От чего зависит размер нераспределенной прибыли?

- Держи баланс. Рациональное направление средств НП

- Проводки по счету 84: кредит — это прибыль или убыток (и что показывает дебет)?

- Как распределяют накопленную прибыль?

- Налог на нераспределенную прибыль: особенности уплаты

- Корректировки балансовых показателей в межотчетный период

- Пример нераспределенной прибыли и непокрытых убытков

- Управление и нераспределенная прибыль

- Особенности бухучета на сч. 84

«Фонды специального назначения»

Действующий План счетов (утвержден приказом Минфина России от тридцать первого января 2000 № 94н) не предусматривает отдельных субсчетов для создания фондов специального назначения (в предыдущем Плане счетов счетов 1992 г на счете 88 «Нераспределенная прибыль (непокрытый убыток)» предусмотрены субсчета «Фонд расхода» и «Накопление фондов»). Иногда решения о выплате премий работникам и материальной помощи из чистого заработка принимают собственники организации. Некоторые даже решаются на создание так называемых потребительских и накопительных фондов, благотворительных фондов.

А Минфин России неоднократно указывал на то, что счет 84 не предназначен для отражения всех видов социальных и благотворительных расходов, выплат материальной помощи и премий (см., например, письма Минфина России от девятнадцатого июня 2008 г. 07-05-06/138, от девятнадцатого декабря 2008 № 07-05-06/260).

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, повлекших уменьшение капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников) (п. два ПБУ 10/99).

Расходы на организацию спортивных, оздоровительных, зрелищных, культурно-просветительских мероприятий и других подобных мероприятий, а также перечисление денежных средств на благотворительные цели являются прочими расходами и подлежат отражению на счете 91 «Прочие доходы и расходы».

Другими словами, любое выбытие активов (кроме дивидендов) является расходом текущего периода (п. два ПБУ 10/99). Они не имеют никакого отношения к чистой прибыли организации. Относить такие расходы на дебет счета 84 нельзя, это противоречит действующим правилам бухгалтерского учета.

Поэтому, если владельцы хотят, чтобы бизнес купил основные средства на прибыль или пожертвовал деньги на благотворительность, бухгалтер должен записать эти затраты обычным способом как активы или расходы. При приобретении основных средств организации просто расходуют средства с расчетного счета и обменивают один актив (деньги) на другой (основной актив).

А расходы организации на выплату премий работникам, перечисление средств на благотворительность и тому подобное всегда признаются расходами организации и отражаются в отчете о прибылях и убытках. Счет 84 не используется в проводках.

Кредит 84 счета — что это, прибыль или убыток, увеличение уставного капитала за счет нераспределенной прибыли

Кредит 84 счета показывает нераспределенный доход или так называемый непокрытый убыток. Он применяется в бухгалтерском учете для отображения итогов и расчетов финансовой деятельности организации.

Бухгалтерский учет ведется от момента создания организации и до момента ее ликвидации. Благодаря этому составляется дальнейший отчет для обобщения информации по сумме, которая не распределена или убытке, который не покрыт. Пополнение происходит в период изменения состояния баланса, обычно в конце года во время отчета.

Отвечая на вопрос о том, что такое кредит 84 счета – это прибыль или убыток, опытный специалист ответит – доход — пополнение баланса и списание нераспределенной прибыли выполняется по нему.

Бухгалтерский учет выполняется по разным методам расчета. Рассматриваемый инструмент служит для обобщения данных во время подведения итогов и составления отчета по результатам деятельности компании по тем суммам, которые образовались за год на доходности или убытке.

Также он играет еще одну немаловажную роль – с него происходят выплаты доходов сотрудникам организации или компании и производится расчет с отдельными лицами, имеющими отношение к деятельности предприятия.

Роль счета 84 в бухгалтерском учете

На сегодняшнее время он отождествляет известную в бухгалтерском учете операцию, которая в советское время имела название реформация баланса. Так как в советском балансе отображалась прибыль, полученная в течении года, такой вариант баланса и был представлен учредителю для согласования. Решение о нераспределенной прибыли предполагало реформацию — закрытие баланса «Прибыль и убыток».

На данный момент у рассматриваемой процедуры появились некоторые особенности. Теперь прибыль, которая была распределена в течении периода расчетов списывается в момент фактического использования, а под процедуру реформации баланса попадает часть, которой в праве распоряжаться учредители.

Именно этот кредит счета 84 показывает информацию о сумме прибыли/убытка после процедуры налогообложения по всем направлениям организации, которые не были распределены на конкретные потребности. Он является одним из самых основных при ведении бухгалтерского учета.

Для понятия характеристики счета определим примеры для чайников. Он отображает итоговую информацию в зависимости от результатов отчетного года. Например, такие данные как сумма.

Общая процедура ведения бухгалтерского учета и расчетов ведется для контроля за эффективностью и системностью работы отдельных направлений на предприятии. Благодаря процедуре учета можно планировать расход неиспользованной прибыли или составлять отчет.

При составлении отчетности, как было отмечено ранее, используется номер 84, что означает возможность учета и ознакомление с финансовыми результатами, которые есть у организации по истечению текущего года деятельности, а также за прошедшие периоды. Он имеется в системе бухгалтерского учета также и субсчета. Это 84.

1 – прибыль для распределения, 84. 2 – убыток для покрытия, 84. 3 – прибыль в обращение, 84. 4 – использованная прибыль.

Помимо этого, существуют и другие полезные счета, которыми пользуются при составлении отчетов. Например, кредит 60 счета показывает суммы расчетов с поставщиками и подрядчиками. 68 – отображает схемы расчетов по налогам и сборам. Кредит 70 счета показывает суммы расчетов с персоналом по оплате труда. Кредит 71 счета показывает прочий операционный доход.

С сайта: https://sprintcredit.ru/kredit-84-scheta-chto-eto-pribyl-ili-ubytok/

Что такое нераспределенная прибыль?

Прибыль можно разделить на:

- валовую – определяемую разницей между доходом, полученным от реализации продукции, и расходами, потребовавшимися для налаживания производственного процесса;

- от продаж – суммы, оставшиеся от вырученных доходов, за минусом коммерческих и управленческих расходов (на хранение, доставку продукции и так далее);

- чистый доход – подразумевается положительный остаток после вычета из суммы полученных сумм всех затрат, включая уплату налогов.

Документально финансовые показатели за прошлые года деятельности организации отражают в разделе «Капитал и резервы» бухгалтерского баланса.

Правом собственников остается перевести оставшиеся нераспределенными денежные средства прошлых лет на текущий период. Допускается часть суммы (после уплаты налогов), которая положена учредителям в качестве дивидендов за внесение собственных активов в уставной капитал, оставлять на развитие компании. В таких ситуациях чистая прибыль текущего года увеличивает оставшийся нераспределенный доход за прошлый период.

Ответы на часто задаваемые вопросы по теме “Нераспределенная прибыль (непокрытый убыток)”

Вопрос: Как отразить нераспределенную прибыль прошлых лет?

Ответ: Она аккумулируется на счете 84. Сальдовый остаток по Кт сч. 84 должен быть перенесен в строку 1370 бухгалтерского баланса. Поскольку распределение прибыли обычно производится в конце года на собрании владельцев, в течение года движения по Дт счета 84 не наблюдается.

Вопрос: Какая ситуация с нераспределенной прибылью на предприятии устроит потенциальных инвесторов?

Ответ: Идеальным вариантом для инвесторов является предприятие, которое выплачивает дивиденды участникам и затем инвестирует остатки средств в развитие бизнеса. Заинтересовать инвесторов может также вариант с отказом от дивидендов в пользу совершенствования и модернизации производства.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Что такое нераспределенная прибыль предприятия

Нераспределенная прибыль компании — это ее чистая прибыль (после налогообложения), которую пока что не поделили между участниками (акционерами) организации. Как в итоге будет распределена такая прибыль, зависит от решения акционеров на годовой собрании. Обычно средства расходуются на следующие цели:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

- выплату дивидендов акционерам (участникам) организации;

- формирование или увеличение резервного капитала;

- исполнение оставшихся обязательств;

- другие цели, выбранные владельцами предприятия.

Нераспределенная прибыль — это пассив, поскольку фактически это неисполненное обязательство перед собственниками бизнеса. В идеале деньги должны быть выплачены в качестве дивидендов владельцам и пущены в развитие дела. Точно так же пассивом является и непокрытый убыток, который указывается в круглых скобках по причине отрицательного значения.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Счет 84 – бухгалтерские проводки и примеры

Счет бухгалтерского учета 84 используют для отражения и анализа обобщенной информации о нераспределенной прибыли (непокрытом убытке), сумма которого определяется по итогам отчетного финансового года. С помощью типовых проводок и наглядных примеров мы поможем Вам разобраться в специфике использования счета 84 и в особенностях отражения операций с нераспределенной прибылью.

Использование счета 84 в проводках

Сумма чистой прибыли (убытка) определяется по итогам отчетного года при реформации баланса. При определении прибыли ее сумма проводится по Кт 84 в корреспонденции с Дт 99. Если в отчетном году выявлен убыток, то его показатель отражается по Дт 84.

Сумма чистой прибыли на счете 84 может быть распределена:

Убыток, сумма которого сформирована на бухгалтерском счете 84, может быть покрыт за счет собственных средств акционеров, а также средствами резервного капитала:

| Дт | Кт | Описание |

| 82 | 84 | Убыток покрыт средствами резервного фонда |

| 84 | 83 | Прибыль направлена на формирование добавочного капитала |

Прибыль распределена между акционерами

По итогам 2015 года АО «Фантазия» получило прибыль в размере 184.200 руб. Решением правления АО «Фантазия» было установлено, что прибыль будет распределена следующим образом:

Бухгалтером АО «Фантазия» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 84.01 Нераспределенная прибыль | Отражена сумма чистой прибыли, полученной АО «Фантазия | 184.200 руб. | Отчет о прибыли и убытках |

| 84.01 Нераспределенная прибыль | 82 | Часть средств от суммы нераспределенной прибыли направлена на пополнение резервного фонда (184.200 руб. * 12%) | 22.104 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 75 | Часть средств от суммы нераспределенной прибыли направлена на выплату дивидендов акционерам АО «Фантазия» (184.200 руб. * 65%) | 119.730 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 84.02 Прибыль, подлежащая распределению | Остаток средств в виде нераспределенной прибыли отражен в учете (184.200 руб. — 22.104 руб. — 119.730 руб.) | 42.366 руб. | Протокол решения правления |

Использование прибыли на приобретение имущества

Согласно учетной политике АО «Мегаполис», одним из источников капитальных инвестиций является нераспределенная прибыль. В январе 2016 АО «Мегаполис» приобретен конвейерный станок стоимостью 175.300 руб., НДС 26.741 руб.

https://youtube.com/watch?v=BKq6KLdLmoE

В учете АО «Мегаполис» были сделаны следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Приобретен конвейерный станок (175.300 руб. — 26.741 руб.) | 148.559 руб. | Товарная накладная |

| 19.1 | 60 | Учтена сумма входящего НДС по приобретенному станку | 26.741 руб. | Счет-фактура |

| 01 | 08 | Принят к учету приобретенный конвейерный станок | 148.559 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19.1 | Принята к вычету сумма входящего НДС | 26.741 руб. | Счет-фактура |

| 84.02 | 84.03 | Учтено целевое финансирование стоимости приобретенного станка (за счет использования чистой прибыли) | 148.559 руб. | Товарная накладная, Акт ввода ОС, Отчет о прибыли и убытках |

Покрытие убытков по 84 счету за счет учредителей

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 51 | 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка |

| 51 | 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |

Распределение прибыли

Направления распределения прибыли

Отдельные направления использования нераспределенной прибыли рассматриваются в статьях 18, 28, 30 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ).

В Федеральном законе от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (далее — Закон N 208-ФЗ) эти же вопросы освещаются в статьях 28, 42, 35. Причем в статье 35, наряду с резервным фондом и другими фондами, допускается формирование специального фонда акционирования работников.

Прибыль можно направлять на:

- увеличение уставного капитала (ст. 18 Закона N 14-ФЗ, ст. 28 Закона N 208-ФЗ);

- выплату дивидендов (ст. 28 Закона N 14-ФЗ, ст. 42 Закона N 208-ФЗ);

- формирование (пополнение) резервного фонда, создание иных фондов (ст. 30 Закона N 14-ФЗ, ст. 35 Закона N 208-ФЗ);

- погашение убытков;

- другие аналогичные цели.

В качестве других целей может выступать создание различных фондов: фонда потребления, социального фонда.

Еще одно направление — производственное развитие компании, т. е. направление нераспределенной прибыли на приобретение ОС, оборудования, прочих видов материальных и нематериальных активов, модернизацию производства и т. п.

Прибыль не распределяется, а используется на другие цели без согласия собственников (учредителей, участников) в случае:

- исправления существенных ошибок в учете;

- изменения учетной политики;

- уценки активов фирмы.

Распределение прибыли в ООО

Распределение прибыли происходит на общем собрании участников организации либо оформляется решение единственного участника — это их исключительные компетенции.

Обычно прибыль распределяют на годовом собрании, где утверждается бухгалтерская отчетность:

- в ООО — с 1 марта по 30 апреля года, следующего за отчетным;

- в АО — с 1 марта по 30 июня.

В ООО не установлен срок принятия решения о выплате дивидендов.

Дивиденды распределяются пропорционально долям участников общества (ст. 28 Закона N 14-ФЗ). Может быть установлен и другой принцип распределения, например, в равной сумме всем участникам общества. Соответствующий порядок должен быть закреплен уставом при согласии всех членов общества.

В программе 1С 8.3 БП есть отдельный документ для начисления дивидендов Зарплата и кадры – Начисление дивидендов.

Подробнее Выплата дивидендов учредителям: физическому и юридическому лицу

Распределять дивиденды между участниками общества в общем случае можно, если:

- уставный капитал полностью оплачен;

- у организации нет обязанности выплачивать действительную стоимость доли выбывшего из общества участника;

- отсутствуют признаки несостоятельности (банкротства) либо они не появятся после принятия решения о распределении прибыли;

- размер чистых активов общества не уменьшится после принятия и осуществления решения о распределении прибыли.

Законодательство в отдельных сферах может предусматривать и другие условия, при наличии которых прибыль между участниками не распределяется.

Так, с апреля 2022 года был установлен мораторий в рамках законодательства по банкротству, который налагал запрет на распределение прибыли, в т. ч. на выплату дивидендов. Более подробно об этом читайте в материале: Выплата дивидендов в период моратория – 2022: отвечаем на вопросы

Распределение прибыли в АО

Решение общего собрания оформляется протоколом.

В решении может фигурировать прибыль не только отчетного года, но и предыдущих лет, если ранее прибыль не распределялась.

Решение о выплате дивидендов может приниматься не только раз в год, но и с другой периодичностью: раз в квартал, раз в полгода.

Прибыль может быть не только распределена между участниками, но и направлена на нужды компании.

Обязательные отчисления в резервный фонд для акционерных обществ

АО обязаны делать отчисления в резервный фонд, величина которого должна быть не менее 5% от уставного капитала. Пока эта сумма не соберется на счете 82, необходимо ежегодно отчислять не менее 5% чистой прибыли за год.

В ООО также могут проводиться отчисления в резервный фонд, но на добровольной основе. Правила отчислений должны быть прописаны в уставе общества.

От чего зависит размер нераспределенной прибыли?

На объем нераспределенной прибыли влияют:

- увеличение или снижение чистой прибыли;

- изменение стоимости товаров и предоставляемых услуг;

- объем дивидендов, выплаченных вкладчикам;

- изменение налоговой политики;

- деловая стратегия компании

В случае, когда НП приобретает отрицательные значение, возникают непокрытые убытки. Что, понятно, не очень хорошо для компании и ее инвесторов. Они погашаются из резервных фондов или за счет увеличения прибыли в отчетном периоде.

ООО «Упс-Компани» за отчетный год получила непокрытый убыток в размере 3 млн. руб. В резерве у фирмы было 1,5 млн. рублей, которые пустили на компенсацию потерь. В течение следующего года «Упс-Компани» увеличила обороты производства и заменила поставщиков сырья, снизив при этом накладные расходы. В результате этих действий фирма получила чистую прибыль 2 млн. руб., избавившись от убытка.

Однако на практике выйти из такой ситуации сложнее. Пример ПАО Аэрофлот:

Если в 2017 году компания компания имела НП в размере почти 37 млрд. рублей, то в последующие 3 года были зафиксированы непокрытые убытки. И если их резкий рост в 2020 г. объясним локдауном с запретом на перелеты, то убытки 2018 и 2019 годов связаны только с рыночной политикой компании. В похожей ситуации многолетних убытков находится Мечел, Объединенная авиастроительная корпорация и некоторые другие крупные российские компании.

Держи баланс. Рациональное направление средств НП

Считается, что масштабирование бизнеса должно быть приоритетной целью при определении того, куда пойдет нераспределенная прибыль. Грамотное реинвестирование способно повысить общую доходность бизнеса и биржевую стоимость ее акций. Что, в свою очередь, станет основным преимуществом для инвесторов. Банальная выплата дивидендов хороша лишь в короткой перспективе, тогда как поступательное развитие создает потенциал для стабильного долгосрочного заработка. Если компания не будет расти, инвесторы не увидят этого потенциала и захотят повышения дивидендов уже сейчас, что нежелательно с финансовой точки зрения для самой компании.

С другой стороны, даже с учетом логичности вышесказанного, между дирекцией и управленческим отделом предприятия часто возникают дискуссии относительно того, куда направить нераспределенную прибыль.

Если менеджмент противостоит тому, чтобы выделять средства на выплату дивидендов, а хочет использовать их исключительно для реализации новых проектов, акционеры могут принять решение о продаже акций.

В результате биржевые котировки предприятия снизятся, равно как и ее рыночная капитализация.

Поэтому для финансового руководства важно придерживаться так называемой золотой середины, обеспечивая инвесторам ту доходность, на которую они рассчитывают, и параллельно с этим направляя средства на развитие компании. Инвестиции из суммы нераспределенной прибыли зачастую направляются на приобретение нового оборудования, маркетинговые исследования, совершенствование технологий и другие пункты, от которых во многом зависит дальнейшая конкурентоспособность и финансовый успех бизнеса

Инвестиции из суммы нераспределенной прибыли зачастую направляются на приобретение нового оборудования, маркетинговые исследования, совершенствование технологий и другие пункты, от которых во многом зависит дальнейшая конкурентоспособность и финансовый успех бизнеса.

Вопрос: Как отразить в учете организации (участника ООО) увеличение номинальной стоимости ее доли в связи с увеличением уставного капитала ООО за счет имущества общества (средств нераспределенной прибыли)?Посмотреть ответ

Проводки по счету 84: кредит — это прибыль или убыток (и что показывает дебет)?

Актуальный вопрос: кредит счета 84 — это прибыль или убыток (и что показывает, в свою очередь, дебет)?

Прибыль (убыток) на счете 84 может образовываться:

- Вследствие списания:

- чистой фактической прибыли: Дт 99 Кт 84;

- чистого фактического убытка: Дт 84 Кт 99.

Обе операции производятся в конце года, когда на специальном счете 99, который ведется для отражения чистой прибыли (убытка), выявлено кредитовое (прибыльное) или дебетовое (убыточное) сальдо.

- Вследствие сокращения уставного капитала до величины чистых активов: Дт 80 Кт 84.

- Вследствие уценки стоимости объекта ОС: Дт 84 Кт 01.

Если основное средство амортизируемое, то уменьшается и начисленная амортизация. Сумма такого уменьшения сразу же относится на прибыль: Дт 02 Кт 84.

Итак, дебет счета 84 показывает убыток, кредит — прибыль.

По итогам года все прибыльные и убыточные операции на счете 84 сравниваются. Подобно тому, как фиксируется чистая прибыль на счете 99, сумма превышения кредитовых проводок над дебетовыми образует на счете 84 прибыль, а сумма превышения дебетовых проводок над кредитовыми — убыток.

Теперь о том, как закрывается счет 84.

Как распределяют накопленную прибыль?

В бухгалтерском учете прибыль, которая не распределена, является не активом, а пассивом предприятия. Звучит странно, но это так. Эти деньги не используются, а лежат «мертвым грузом».

Но потенциально нераспределенная прибыль – источник финансирования любых программ развития компании. НП используют для:

- увеличения уставного капитала акционерного общества;

- финансирования перспективных бизнес-моделей;

- приобретения необходимых активов: зданий, оборудования, лицензий;

- погашения убытков прошлых лет.

Кроме того, компания может разделить аккумулированную прибыль между акционерами в виде дивидендов в следующем отчетном периоде.

Налог на нераспределенную прибыль: особенности уплаты

Фискальная политика РФ предполагает, что на момент формирования нераспределенной прибыли корпорация уплатила налоговый долг по пропорциональной (фиксированной) ставке и закрыла обязательства перед государством. Но в некоторых зарубежных странах ситуация другая и выплаты нередко проводится в три этапа:

- Акционерное общество уплачивает налог на прибыль корпораций в стандартном режиме.

- Часть НП, которая будет направлена на выплату дивидендов, еще раз облагается налогом на прибыль.

- Выплаченные акционерам дивиденды снова облагаются налогом – теперь уже подоходным, для физических лиц.

Это не «грабеж среди бела дня», а «эффективный метод снижения фискальной нагрузки».

В странах, практикующих такую систему налогообложения, подоходный налог начисляется по прогрессивной шкале, когда государство увеличивает процент налоговых выплат в зависимости от роста доходов юридического и физического лица. Подобные системы последовательного налогообложения используют Италия, Бразилия, Франция, Германия, США, Новая Зеландия и некоторые другие страны. В США в разных штатах могут действовать свои ставки.

Корректировки балансовых показателей в межотчетный период

В некоторых ситуациях предприятие обязано произвести корректировки балансовых показателей в межотчетный период по состоянию на 01.01 отчетного периода. О таких случаях рассказано в таблице ниже:

| Суть корректировки балансовых показателей | Подробности |

| Отнесение результатов пересчета отложенных налоговых активов и обязательств на нераспределенную прибыль или непокрытый убыток | Пересчет вызван изменением налоговых ставок по налогу на прибыль согласно законам РФ. |

| Корректировка суммы нераспределенной прибыли или непокрытого убытка в случае изменения учетной политики

(не требуется, когда оценка (в плане финансов) последствий изменения учетной политики в отношении более ранних периодов не может быть произведена с приемлемой точностью) |

— Когда учетная политика предприятия подвергается изменениям ввиду требований закона или норм. актов по бухучету;

— в любых других случаях пересмотра учетной политики. |

| Отнесение результатов переоценки объектов основных средств на нераспределенную прибыль или непокрытый убыток | — Когда недооцененный ранее объект основных средств уценивается;

— если сумма уценки основного средства оказывается больше величины его дооценки, зачисленной в добавочный капитал предприятия из-за переоценки, что имела место в более ранние периоды; — когда производится дооценка основного средства, ранее уцененного (при этом размер уценки за более ранние годы были отнесены на нераспределенную прибыль или непокрытый убыток в более ранние периоды). |

| Корректировка суммы нераспределенной прибыли (непокрытого убытка) при изменении оценочных значений нематериальных активов (их остаточной стоимости) | — Если был уточнен метод начисления амортизации по нематериальным активам;

— когда уточнили срок полезного использования нематериальных активов. |

| Отнесение результатов переоценки нематериальных активов на нераспределенную прибыль или непокрытый убыток | — Если производится дооценка нематериального актива, уцененного ранее (и размер уценки за более ранние годы был отнесен на нераспределенную прибыль в более ранние периоды);

— когда решено уценить нематериальный актив, который ранее не дооценивался; — если величина уценки нематериальных активов оказывается больше размера его дооценки, зачисленной в добавочный капитал компании из-за проведенной в более ранние годы переоценки. |

Пример нераспределенной прибыли и непокрытых убытков

Разберемся на примере, что представляет собой нераспределенная прибыль и непокрытые убытки:

Показатель

Определение

Пример

Нераспределенная прибыль

Итоговый доход, который был получен предприятием в результате осуществления хозяйственной деятельности, остался после налогообложения и еще не был поделен собственниками или израсходован на нужды бизнеса.

ООО “Победа” в 2017 г. получило прибыль в сумме 755 тыс. рублей. Налог на прибыль составил 125 тыс. рублей.

Бухгалтер рассчитывает нераспределенную прибыль:

755 000 р. — 125 000 р. = 630 т.р.

Эта сумма будет отражена в строке 1370 баланса.

Непокрытый убыток

Превышение расходов предприятия над его доходами по итогам года.

ООО “Дела Супер” в 2017 г. получает доход от производства продукции и прочие внереализационные доходы, в общем — 367 тыс. рублей.

Издержки на производство товаров — 335 тыс

рублей.

Иные расходы, которые не принимаются во внимание при исчислении налога на прибыль — 46 тыс. рублей.

Налог на прибыль — 7600 рублей.

Резервного капитала нет.

Непокрытые убытки:

367 000 р

— 335 000 р. — 7600 р. — 46 000 р. = -21 600 р.

В строку 1370 будет занесено значение: (21 600).

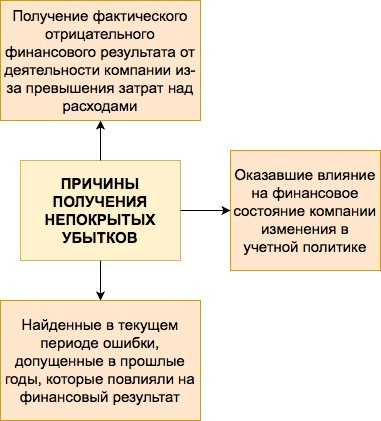

О наиболее часто встречающихся причинах появления непокрытых убытков — в представленной ниже схеме:

Управление и нераспределенная прибыль

Решение о сохранении прибыли или ее распределении между акционерами обычно остается за менеджментом компании. Однако акционеры могут оспорить это большинством голосов, поскольку они являются настоящими владельцами компании.

Руководство и акционеры могут желать, чтобы компания удерживала прибыль по нескольким причинам. Будучи более информированным о рынке и бизнесе компании, руководство может иметь в виду проект с высокими темпами роста, который они могут рассматривать как кандидата на получение значительной прибыли в будущем. В долгосрочной перспективе такие инициативы могут привести к увеличению прибыли для акционеров компании, а не к выплате дивидендов. Как менеджмент, так и акционеры предпочитают погашение долга с высокой процентной ставкой вместо выплаты дивидендов.

Чаще всего руководство компании придерживается взвешенного подхода. Он включает в себя выплату номинальной суммы дивидендов и удержание значительной части прибыли, что обеспечивает беспроигрышный вариант.

Особенности бухучета на сч. 84

Приказ Минфина № 94н определяет, кредит 84 счета — это прибыль или убыток: бухсчет 84 активно-пассивный, и по кредиту 84 проводится прибыль (П) по итогам года. Остаток на дебете 84 означает обратный, то есть убыточный результат.

Другими словами: что значит кредит счета 84 — прибыльный результат. Его (равно как и убыточный) обязательно формируют по итогам отчетного периода.

Убыточный результат на сч. 84 обычно покрывают за счет резервного капитала (ДТ 82 КТ 84) или уменьшения уставного капитала (ДТ 80 КТ 84). В приказе Минфина № 94н разъясняется, как закрыть 84 счет, — убыток списывают в корреспонденции со сч. 99 итоговыми декабрьскими оборотами. Используют такую проводку:

Прибыль со сч. 84 в течение и в конце года переводят на выплату дивидендов (ДТ 84 КТ 70,75) или увеличение резервного капитала (ДТ 84 КТ 82). Если по итогам года образовалась чистая П, то ее тоже закрывают на 84 сч. проводкой ДТ 99 КТ 84. Но для обществ с ограниченной ответственностью создание резервного фонда необязательно. Компания отправляет средства в резервный фонд, только если такое условие закреплено в уставе ООО ().

Эти проводки обнуляют 99 сч. Списание П и У, подведение итогов — это реформация баланса. Процедуру проводят ежегодно (31 декабря) для определения финансового результата компании.

Аналитика ведется по направлениям расходования средств. При необходимости в конфигурацию программы закладывают раздельный учет нераспределенной прибыли, которую уже использовали для финансирования экономического роста и развития компании, и прибыли, которую не применяли в финансово-хозяйственной деятельности.