- Налоговый учет

- Особенности начисления НДС

- Налог на прибыль

- Справочные материалы

- Расходы на сертификацию продукции

- Траты на сертификацию в бухучете

- Бухгалтерские проводки

- Правовая основа подарочного сертификата

- Учет подарочных сертификатов у покупателя

- Структура трат на сертификацию

- Учет расходов на создание электронного идентификатора и выпуск сертификата

Налоговый учет

Траты на сертификацию предполагают выплату НДС, налога на прибыль.

Особенности начисления НДС

Компания имеет право снизить совокупный объем НДС на объем налога, который был предъявлен фирме при покупке товаров или услуг для исполнения операций, считающихся объектом налогообложения. Вычет выполняется на основании счетов-фактур, которые были выставлены продавцами продукции. Счет-фактура может быть выставлена только после того, как выполнен учет товаров. Вычет может выполняться в отношении сумм НДС, начисленных на траты по сертификации, если имеет место быть одновременное исполнение этих условий:

- Соответствующие услуги были зафиксированы в бухучете по ДТ счета 97.

- Бухгалтерские проводки внесены на основании существующих первичных документов.

- Есть счет-фактура, которая оформлена в соответствии с законом.

- Сертификация нужна для деятельности, которая будет облагаться НДС.

Передача образцов товара в лабораторию для проведения испытаний НДС облагаться не будет. Связано это с тем, что эта процедура не предполагает реализации изделий. У компании не отнимается право собственности на образцы. Предметом налогообложения является передача продукции для нужд компании, если траты на товар не принимаются к вычету при определении налога на прибыль. В данной ситуации нужно учитывать траты при обложении налогами.

Если фирма до завершения срока действия документа о соответствии прекращает производство продукции, вычет по НДС восстановлен не будет. Связано это с тем, что прекращение выпуска при действительном сертификате не входит в перечень ситуаций, в которых можно восстановить НДС (пункт 3 статьи 170 НК РФ).

Налог на прибыль

Траты на сертификацию нужно учитывать в структуре прочих расходов, возникающих при производстве и продаже. При этом не важен проводимый вид сертификации: добровольная или принудительная. Сопутствующие траты снижают налогооблагаемую прибыль только тогда, когда исполнены требования пункта 1 статьи 252 НК РФ.

Для обложения прибыли налогами траты на добровольную процедуру учитываются только тогда, когда мероприятие осуществляется в виде подтверждения качества на основании закона о техническом регулировании.

Добровольная сертификация не может дублировать обязательное мероприятие. Исключение – проверки, в процессе которых существует анализ различных сторон.

Фирма может включить в состав трат, снижающих налогооблагаемую прибыль, расходы на образцы, предоставляемые в лабораторию. Нужны они для проведения испытаний, в ходе которых устанавливается соответствие требованиям. Траты на образцы предполагают стоимость самого образца, а также расходы на его хранение и упаковку.

Возможность уменьшения налогооблагаемой прибыли связана с тем, что в ходе испытаний образцы, скорее всего, будут испорчены. То есть в дальнейшем реализовать их не получится. Соответствующий вывод сделан ФАС в постановлении от 23 января 2007 года. Если образцы были испорчены, нужно обязательно составить акт на их списание. Соответствующая позиция приведена в письме УМНС от 23 апреля 2001 года.

ВАЖНО! При проведении сертификации, даже если она обязательная, нужно оплатить пошлину. Она не может входить в состав расходов

Размер пошлины снижает прибыль, облагаемую налогом.

Налогообложение будет определяться тем, какие методы использует фирма:

Если компания использует кассовый метод, расходы на сертификацию признаются после только после того, как они фактически осуществлены. К примеру, затраты на исследование признаются только после того, как произошла фактическая оплата услуг лаборатории.

Если компания использует метод начисления, траты признаются налогооблагаемыми в том периоде, в котором они образовались

При этом не важно, когда именно произошла оплата.

В письме Минфина №03-03-02/268 указано, что траты нужно распределить на всем протяжении периода действия сертификата. Если фирма до завершения действия документа прекращает выпуск, остаток расходов, которые не были перенесены, признается в целях налогообложения единовременно. Однако постепенное признание трат – это лишь одна позиция. Есть и другая, по которой убытки могут признаваться единовременно. При этом не происходит распределения по отчетным периодам. Подобная позиция подтверждается пп. 2 пунктом 7 статьи 272 НК РФ.

Справочные материалы

-

Перечень оборудования и продукции машиностроения подлежащей сертификации

-

Изменение в Техническом регламенте ТР ТС 004/2011 от16 августа 2011

-

Изменение в технический регламент ТР ТС 004/2011 от 9декабря 2011 года

-

Приложение к техническому регламенту Евразийского экономического союза «Об ограничении применения опасных веществ в изделиях электротехники и радиоэлектроники» (ТР ЕАЭС 037/2016)

-

Описание схем декларирования пиротехники

-

Описание схем сертификации пиротехнической продукции

-

Описание схем сертификации лифтов

-

Перечень СИЗ подлежащих оценке соответствия

-

ПЕРЕЧЕНЬ низковольтного оборудования, подлежащего подтверждению соответствия в форме сертификации в соответствии с техническим регламентом Таможенного союза «О безопасности низковольтного оборудования» (ТР ТС 004/2011)

-

Федеральный закон от 22 июля 2008 г. N 123-ФЗ «Технический регламент о требованиях пожарной безопасности»

Расходы на сертификацию продукции

Компании, проводящие обязательную или добровольную сертификацию своих товаров, часто сталкиваются с вопросами по правильному учету расходов, выделяемых для осуществления необходимых работ. Поскольку сертификация сегодня является одной из важных составляющих успешного бизнеса, данная тема стала весьма актуальной среди многочисленных производителей и поставщиков товаров, а также фирм, оказывающих различные услуги. Даже те компании, продукция которых не подлежит обязательной сертификации, стремятся сделать это с целью повышения доверия к ней со стороны покупателей.

Отражение расходов на сертификацию в налоговом и бухгалтерском учете

Расходы на сертификацию должны списываться равномерно в течение всего периода действия сертификата и учитываются в составе обычных видов деятельности. В случае если проводится добровольная сертификация с целью повышения конкурентоспособности продукции, то расходы можно учитывать как коммерческие, наряду с расходами на рекламу, например.

Общая сумма расходов, которую необходимо запланировать для сертификации, складывается из стоимости следующих услуг:

- работа органа сертификации;

- транспортировка продукции;

- стоимость образцов продукции в случае, если их срок годности меньше, чем срок проведения испытаний и после данных испытаний они не могут быть переданы в продажу.

Таким образом, конечная сумма расходов на сертификацию зависит от сертифицируемого товара, стоимости работ по его испытанию и ценовой политики сертифицирующего органа. Стоимость сертификации определяется программой испытаний. Одни товары подлежат дорогостоящим исследованиям по множеству параметров, другие не нуждаются в столь масштабном исследовании и проверяются по одному-двум параметрам качества. Последний тип исследования будет стоить дешевле. Программа испытания определяется ГОСТ и не может быть изменена по желанию заказчика сертификата.

При проведении сертификации организация может произвести налоговый вычет на сумму налогообложения проводимых по сертификации работ. В случае если по результатам проверки в получении сертификата отказано, компания не имеет право на оформление налогового вычета.

При обращении за помощью к компаниям-посредникам, предлагающим услуги по сертификации продукции, вы обнаружите существенный разброс цен, который также влияет на конечную сумму расходов по сертификации. Стоимость одной и той же процедуры по получению сертификата может отличаться в разных организациях. Наша компания предлагает оптимальное соотношение цена-качество на услуги по сертификации. Ознакомиться с ценами вы можете в соответствующем разделе.

Траты на сертификацию в бухучете

В пункте 4 ПБУ 10/99 указано, что траты в бухучете признаются или в структуре расходов по основным формам деятельности, или в структуре прочих расходов. В состав трат по основной форме деятельности входят траты, связанные с изготовлением и реализацией. Траты на сертификацию включаются именно в этом составе, так как они нужны для установления соответствия изготовленного товара требованиям.

Траты нужно учитывать в том периоде, в котором они появились

При этом не важно, когда произошла фактическая оплата. Расходы, возникшие в текущем отчетном периоде, но относимые к дальнейшим периодам, фиксируются в структуре трат дальнейших периодов

Их нужно списать. Порядок списания определяется самой фирмой.

Бухгалтерские проводки

Для фиксации трат на сертификацию используются эти бухгалтерские проводки:

- ДТ60 КТ51. Оплата сертификационных услуг на основании выписки из банковского учреждения.

- ДТ97 КТ43. Списание себестоимости образцов, направленных на исследование.

- ДТ97 КТ60. Фиксация в составе трат последующих периодов стоимости работ на осуществление сертификации на основании соглашения с центром, акта об исполнении работ.

- ДТ19 КТ60. Отражение НДС по услугам.

- ДТ68 КТ19. Назначение к вычету НДС.

Каждый месяц нужно фиксировать эту проводку: ДТ20 КТ97. Отражение в структуре себестоимости изделий траты на сертификацию.

Если учетная политика фирмы предполагает единовременное отражение трат в налоговом учете, используется эта проводка:

- ДТ68 КТ77. Отложенное обязательство по налогам.

- ДТ77 КТ68. Погашение обязательства.

Правовая основа подарочного сертификата

Всё больше магазинов и предприятий сферы услуг и развлечений предлагают сертификаты на любой вкус и кошелек. Когда не можешь определиться с выбором подарка близким, сертификат — отличный выход.

Подарочный сертификат — это карточка из пластика или плотного картона, которой в течение определенного времени можно полностью или частично оплатить покупку в выпустившем карту магазине.

Действующее законодательство не содержит термина «подарочный сертификат». Поэтому, исходя из налогового и гражданского права, сертификаты рассматривают либо как предоплату за предстоящие покупки, либо как опционный договор.

И действительно, с одной стороны, покупатель карты вносит аванс за будущие покупки, с другой — установленные магазином правила продажи сертификатов, как правило, не позволяют вернуть этот аванс, что с точки зрения ГК РФ является необоснованным обогащением эмитента карты. Более того, воспользоваться картой можно только в течение определенного времени. Просроченная карта «сгорает», ею нельзя ни оплатить покупки, ни вернуть деньги. Приобретая сертификат, покупатель соглашается с выдвинутыми продавцом условиями его продажи.

Учет подарочных сертификатов у покупателя

Нередко компании приобретают подарочные карты, чтобы поздравить сотрудников или контрагентов. Учет купленных сертификатов удобно вести на счете 50.03 «Денежные документы». Также допустимо использовать счет 10 «Материалы» или счет 76. Выбор порядка учета следует закрепить в учетной политике.

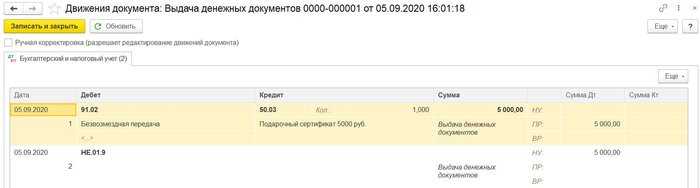

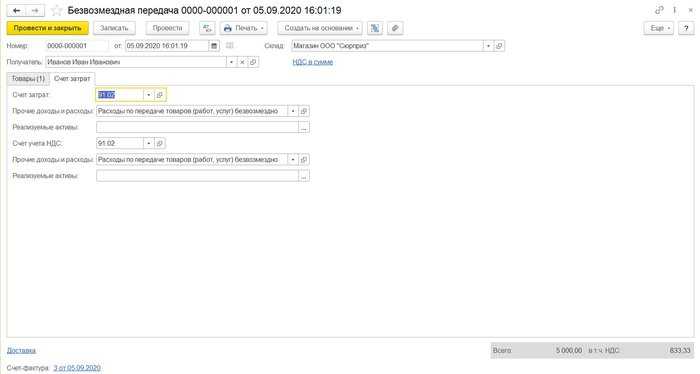

Выдача сертификатов признается безвозмездной реализацией и отражается на счете 91. Учесть стоимость подаренных сертификатов при налогообложении прибыли нельзя. При этом дарение является облагаемой НДС операцией, что дает налогоплательщику право заявить к вычету входящий НДС, предъявленный эмитентом сертификатов.

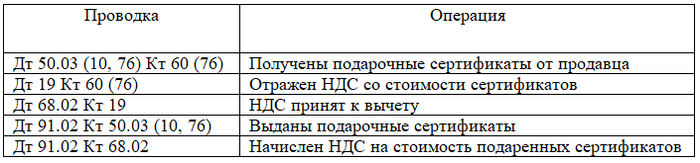

Учет подарочных сертификатов в бухгалтерии покупателя отражается проводками:

Если стоимость подарочной карты больше 4 000 руб., с суммы превышения надо исчислить НДФЛ. При невозможности удержать налог у одаряемого необходимо сообщить об этом в ФНС. Страховыми взносами подарки не облагаются.

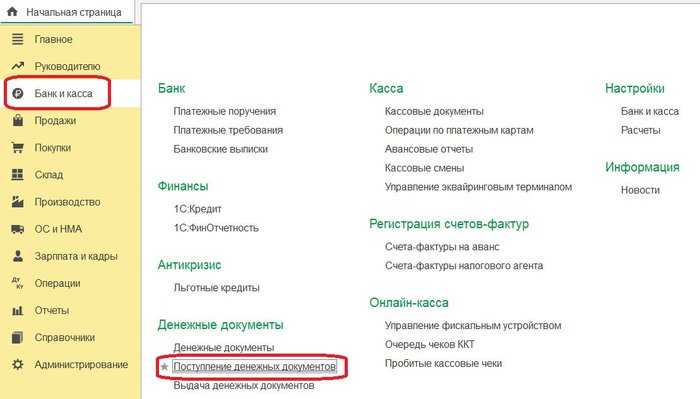

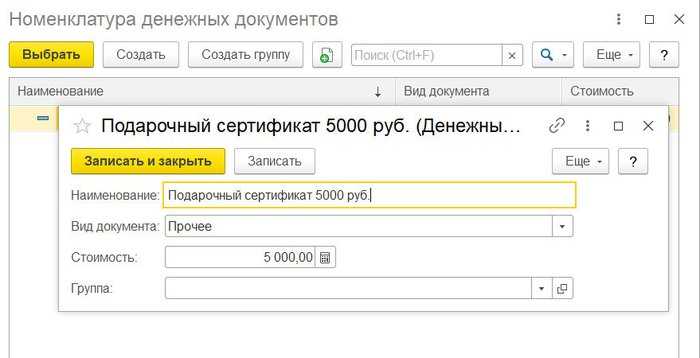

Для учета купленных сертификатов в «1С:Бухгалтерия» нет специальных инструментов. Можно воспользоваться блоком «Денежные документы».

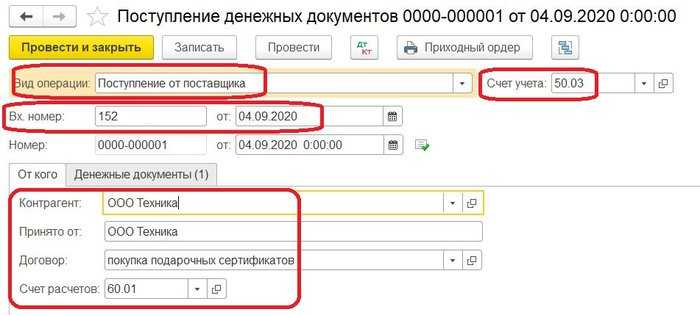

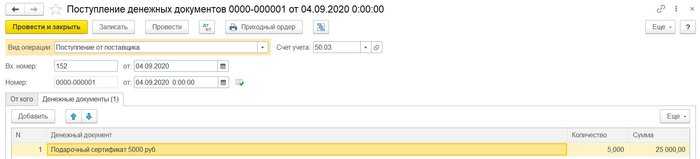

Заполняем обе вкладки документа:

При необходимости дополняем номенклатуру денежных документов:

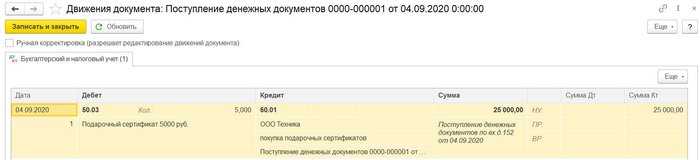

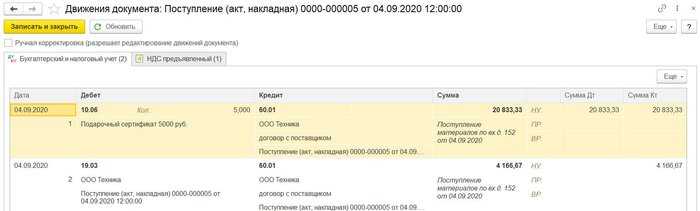

Результат проведения документа:

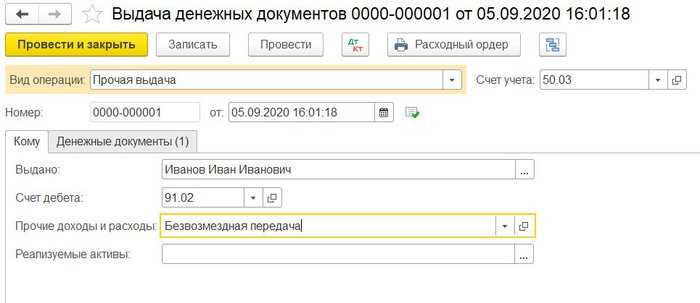

Выдача карты оформляется соответствующим расходным документом:

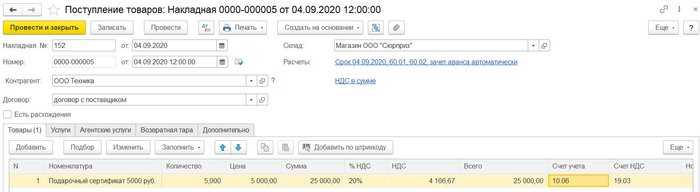

Как видим, этот способ не предполагает учета входящего НДС. Чтобы иметь возможность принять НДС к вычету, можно оприходовать карты посредством документа «Поступление»:

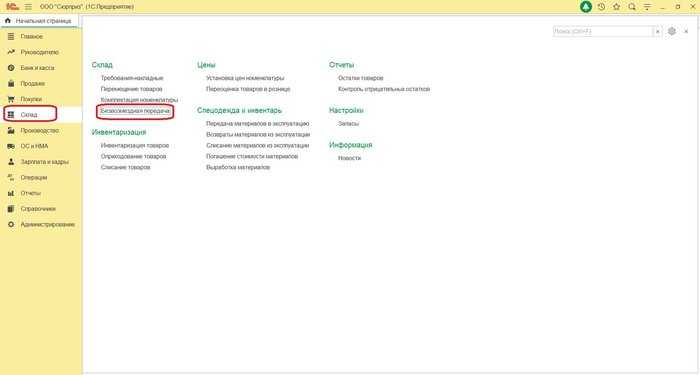

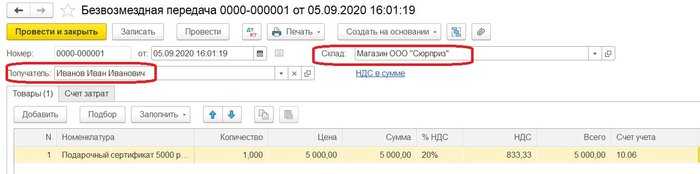

С последующим списанием через безвозмездную передачу:

***

Подарочные карты для целей учета и налогообложения квалифицируются как предоплата. Их учет легко организовать, воспользовавшись возможностями «1С». Программа учитывает действующие законодательные нормы и официальную позицию проверяющих по спорным моментам.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

Структура трат на сертификацию

Существуют косвенные и прямые расходы на сертификацию. Косвенные предполагают траты на обеспечение качества. Это:

- Устранение обнаруженных дефектов.

- Контроль качества.

- Мероприятия по предотвращению дефектов.

Также есть прямые траты на сертификацию. Оговорены они в пункте 4.2 Правил по сертификации, утвержденных постановлением №44. Расходы включают в себя следующие составляющие:

- Работы, осуществляемые аккредитованным центром.

- Образцы, нужные для проведения испытаний.

- Траты на сами испытания, которые осуществляются в лаборатории.

- Проверка состояния производства и его сертификация.

- Проверки, выполняемые в ходе контроля.

- Рассмотрение заявки.

- Траты на хранение и упаковку образцов, которые будут отправлены в лабораторию.

Все рассматриваемые траты можно отразить в расходах на осуществление сертификации.

Учет расходов на создание электронного идентификатора и выпуск сертификата

В соответствии с п. 18 ПБУ 10/99 “Расходы организации” (далее – ПБУ 10/99) расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Вместе с тем если расходы обусловливают получение доходов в течение нескольких отчетных периодов, то они признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).

Действие сертификата ключа подписи может быть приостановлено удостоверяющим центром по некоторым основаниям либо аннулировано (п.п. 6, 7, 8, 9 ст. 14 Закона № 63-ФЗ).

Расходы организации на оплату услуг удостоверяющего центра являются, по сути своей, управленческими расходами, которые формируют расходы по обычным видам деятельности (п. 7 ПБУ 10/99). Управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п. 9 ПБУ 9/99).

В связи с этим и с учетом п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н (далее – ПБУ № 34н), мы полагаем, что стоимость услуг по созданию электронного идентификатора и выпуску сертификата следует признать в учете единовременно, в том отчетном периоде, когда получены соответствующие документы от удостоверяющего центра.

Напомним, согласно п. 20 ПБУ 9/99 порядок признания управленческих расходов должен быть раскрыт в составе информации об учетной политике организации в бухгалтерской отчетности.