- Сокращенная форма ведения бухучета

- Кто имеет право вести упрощенный бухгалтерский учет

- Кому можно вести упрощённый бухучёт

- Простая форма бухгалтерского учета

- 2. Сокращенная форма бухгалтерского учета

- Общие сведения

- Как перейти на упрощенную бухгалтерскую отчетность

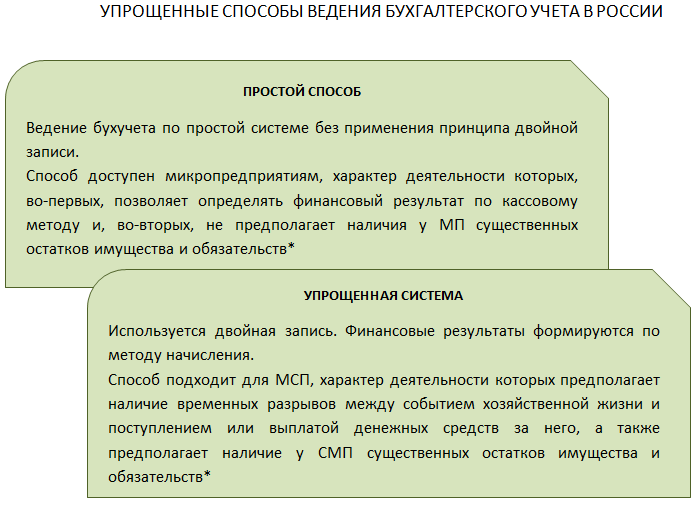

- Варианты упрощенного бухучета

- Как работать на простой системе бухучета

- Варианты оценки исключительного права на знак обслуживания в учетной политике организации, применяющей упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность

- Бухгалтерская отчетность

Сокращенная форма ведения бухучета

Сокращенная форма упрощенного бухгалтерского учета предусматривает, что все факты хозяйственной жизни нужно записывать посредством двойной записи в одном документе — Книге (журнале) учета фактов хозяйственной жизни. Бланк этой книги можно разработать самостоятельно на основе формы № К-1 МП, утвержденной в приложении 11 к Рекомендациям.

Книга № К-1МП представляет собой таблицу, в которой все операции отражаются разрезе используемых счетов на основе первичных документов.

Наряду с Книгой № К-1МП, для учета расчетов по оплате труда с работниками, рекомендуют применять ведомость учета оплаты труда, форма которой может быть утверждена по примеру формы № 8МП. Если же данных регистров вам недостаточно для ведения учета, можно применить и другие ведомости, используемые при полной форме бухучета (приложения к Рекомендациям).

Книгу № К-1МП нужно открыть записями остатков по счетам бухгалтерского учета на начало отчетного периода либо на начало деятельности. Записи в Книге заносятся в хронологической последовательности в течение каждого месяца отчетного года на основе «первички» (например, счетов-фактур, платежных поручений, накладных, товарно-транспортных накладных, квитанций, актов приемки работ, справок, выписок банка и т.д.).

Кто имеет право вести упрощенный бухгалтерский учет

Вести бухгалтерский учет по упрощенной форме имеют право (ст. 6 закона от 06.12.2011 № 402-ФЗ):

- Малые предприятия.

- Некоммерческие организации (НКО), кроме иностранных агентов.

- Резиденты «Сколково».

К малым предприятиям относятся юридические лица и ИП со следующими параметрами бизнеса (ст. 4 закона от 24.07.2007 № 209-ФЗ):

- Численность – до 100 человек.

- Выручка – до 800 млн руб. в год.

Кроме того, для юридических лиц предусмотрены ограничения по уставному капиталу (УК):

- Государство, общественные организации и фонды должны владеть не более 25% УК.

- Иностранные компании и российские организации, которые не относятся к малому и среднему бизнесу – не более 49% УК.

Однако есть еще перечень бизнесменов, которые не имеют право вести упрощенный бухгалтерский учет, вне зависимости от принадлежности к малому бизнесу или другим льготным категориям. Это организации, которые занимаются отдельными видами деятельности, перечисленными в п. 5 ст. 6 закона № 402-ФЗ:

— жилищные и кредитные кооперативы;

— микрофинансовые организации;

— бюджетные организации;

— политические партии;

— адвокатские коллегии, палаты и бюро;

— юридические консультации и нотариальные палаты.

Также не имеют права вести упрощенный бухгалтерский учет те организации, отчетность которых подлежит обязательному аудиту.

Для обязательного аудита существуют следующие критерии:

- По организационно-правовой форме – аудиту подлежат все АО, а также любые компании, ценные бумаги которых торгуются на бирже.

- По видам деятельности, например – банки, страховые компании, инвестиционные и пенсионные фонды.

- По масштабу бизнеса:

— годовой доход – свыше 800 млн руб.;

— активы баланса – свыше 400 млн руб.

Таким образом, право организации на ведение упрощенного бухгалтерского учета нужно проверить в два этапа: сначала принадлежность к разрешенной категории, а потом – отсутствие в «запретном» списке.

Например, отчетность любого акционерного общества подлежит обязательному аудиту. Поэтому АО в принципе не может вести упрощенный бухучет, даже если соответствует всем критериям для малого бизнеса.

Кому можно вести упрощённый бухучёт

Бухучёт обязаны вести все организации, включая малые и микропредприятия

Неважно, какой режим налогообложения они применяют, — даже на упрощёнке у юрлиц нет освобождения от бухгалтерского учёта

Но п. 4 ст. 6 закона № 402-ФЗ «О бухгалтерском учёте» разрешает субъектам малого предпринимательства использовать для ведения бухучёта упрощённые способы. В 2021 году это касается организаций, у которых:

- среднесписочная численность работников за 2020 г. — не более 100 человек;

- доход от предпринимательской деятельности за 2020 г. — не выше 800 млн. руб.;

- в уставном капитале доля участия государства, субъектов РФ, муниципалитета, общественных и религиозных организаций и фондов — не более 25%;

- доля иностранных компаний и (или) организаций, которые не относятся к малым, не превышает 49%.

Налоговая вносит такие организации в Единый реестр субъектов малого и среднего предпринимательства (реестр МСП). Вновь созданное юрлицо можно считать малым предприятием, если оно соответствует всем критериям за период со дня госрегистрации. В реестр МСП его включат автоматически 10-го числа месяца, следующего после регистрации.

Кроме малых предприятий, упрощённые способы ведения бухучёта и составления бухотчётности могут выбрать некоммерческие организации (НКО) и участники проекта «Сколково».

Согласно п.п. 1 п. 2 ст. 6 закона № 402-ФЗ у индивидуальных предпринимателей нет обязанности вести бухгалтерию при условии, что они ведут налоговый учёт доходов, расходов и других объектов налогообложения. Но если ИП решит, что ему нужен бухучёт, то может выбрать полный или упрощённый вариант. В любом случае предпринимателям не надо сдавать в ИФНС бухгалтерскую отчётность.

Убедитесь лично в функциональных возможностях сервиса

Зарегистрируйтесь прямо сейчас в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода.

Получить бесплатный доступ

Простая форма бухгалтерского учета

Принципиальное отличие простой формы бухгалтерского учета от двух предыдущих в том, что в данном случае не применяются бухгалтерские счета и двойная запись (п. 6.1 ПБУ 1/2008). Простая система разрешена для микропредприятий с численностью до 15 человек и годовой выручкой до 120 млн руб., а также для НКО, за исключением иностранных агентов (п. 6.1 ПБУ 1/2008).

Но здесь важны не только масштабы бизнеса. Учет в любом случае должен давать полноценную информацию о компании (п. 1 ст. 13 закона 402-ФЗ). Простой учет позволит выполнить это требование, если соблюдаются следующие условия:

- Характер деятельности компании позволяет определять финансовый результат по кассовому методу. При этом методе выручка признается при поступлении денег, а расходы – в момент оплаты.

- У компании нет амортизируемого имущества.

- Вся дебиторская и кредиторская задолженность гасится в периоде ее возникновения.

- Отсутствуют существенные остатки иного имущества и обязательств, которые могут повлиять на оценку финансового положения компании.

Пример ведения Книги при простом учете приведен ниже.

Книга бухгалтерского учета за ______________

руб. коп.

| Содержание факта хозяйственной жизни | Операции по расчетному счету поступление +

списание — |

Обычная деятельность | УСН налог на доходы | |

| Выручка | Расходы | |||

| 3 | 4 | 5 | 6 | 9 |

| Остаток денежных средств на начало отчетного года | ||||

| Поступили вклады от учредителей | 2 000 000 | |||

| Оплачены счета поставщика за полученные товары (300 ед.)* | -6 000 000 | 6 000 000 | ||

| От покупателя «А» поступила оплата за поставленные товары (100 ед.)* | 4 400 000 | 4 400 000 | ||

| От покупателя «Б» поступила оплата за поставленные товары (180 ед.)* | 7 600 000 | 7 600 000 | ||

| Оплачены услуги по аренде помещений | -400 000 | 400 000 | ||

| Перечислена заработная плата работникам | -1 600 000 | 1 600 000 | ||

| Перечислен в бюджет НДФЛ, удержанный из заработной платы работников | -240 000 | 240 000 | ||

| Перечислены в бюджет обязательные страховые взносы | -555 680 | 555 680 |

2. Сокращенная форма бухгалтерского учета

Могут применять малые предприятия, использующих кассовый метод, с однообразными хозяйственными операциями. Поэтому есть простой способ организовать учет, а именно все хозяйственные операции можно регистрировать посредством двойной записи в одном документе. Чиновники из минфина рекомендуют использовать для этого книгу учета операций.

Этот способ удобен компаниям, использующим кассовый метод. А также организациям, у которых операции преимущественно однообразные. Форму документа, удобную именно для вас, надо утвердить в учетной политике. Она позволяет вести учет хозяйственных операций и на основе этой информации составлять упрощенную бухгалтерскую отчетность.

Вести учет в общей книге — это право, а не обязанность компании. При этом никто не запрещает вам при сокращенном учете заводить дополнительные регистры. К примеру, если деятельность компании начнет активно развиваться и операции перестанут быть однотипными, возникнет потребность сгруппировать их. Составлять отчетность на основании длинного списка самых разнообразных операций крайне неудобно.

Более того, представители Минфина России советуют помимо общей книги применять ведомость для отражения расчетов по оплате труда с работниками. Так вы всегда сможете ответить на любые вопросы о зарплате, не исследуя список всех операций с начала года.

Можно оформлять дополнительно ведомость для любого из счетов, если это необходимо вам для полноты информации. Но об этом обязательно надо упомянуть в учетной политике. При этом выбранная форма останется сокращенной и, соответственно, для каждого счета отдельный регистр не понадобится.

Общие сведения

Рекомендации разработаны Институтом профессиональных бухгалтеров и аудиторов России. Специалистами рекомендовано три возможных способа организации упрощенного учета:

- полная форма

- сокращенная форма

- простая система введения бухучета.

Упрощенные способы ведения бухгалтерского учета могут применять:

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации, получившие статус участников проекта «Сколково».

К малым предприятиям относятся потребительские кооперативы, коммерческие организации (за исключением ГУП и МУП), индивидуальные предприниматели и фермерские хозяйства, для которых выполняются следующие условия.

1. Средняя численность работников

За предшествующий календарный год средняя численность работников субъекта не должна превышать:

- от 101 до 250 человек включительно для средних предприятий;

- до 100 человек включительно для малых предприятий (среди малых предприятий выделяются микропредприятия — до 15 человек).

2. Выручка от реализации товаров (работ, услуг)

Выручка субъекта от реализации без учета НДС за прошлый календарный год не должна превышать:

- 120 млн. руб. для микропредприятий;

- 800 млн. руб. для малых предприятий;

- 2 млрд. руб. для средних предприятий.

По новым правилам, установленным Законом от 29 июня 2015 г. № 156-ФЗ, действующим с 30 июня, категория субъекта малого и среднего предпринимательства будет меняться, если значения выручки и численности работников будут выше или ниже предельных значений в течение трех следующих друг за другом календарных лет (ранее – в течение двух лет).

3. Для организаций — доля участия в уставном капитале

С 30 июня 2015 года к субъектам малого и среднего предпринимательства относятся организации, в уставном капитале которых:

- доля участия государства, субъектов РФ, муниципальных образований, благотворительных и иных фондов, общественных и религиозных организаций не превышает 25 процентов;

- суммарная доля участия иностранных юридических лиц не превышает 49 процентов;

- суммарная доля участия одного или нескольких предприятий, не являющихся малыми и средними, не превышает 49 процентов.

Напомним, до 30 июня к субъектам малого и среднего предпринимательства относились организации, в уставном капитале которых:

- суммарная доля участия государства, субъектов РФ, муниципальных образований, иностранных организаций, общественных и религиозных организаций, а также благотворительных и иных фондов не превышала 25 процентов;

- доля участия одного или нескольких предприятий, не являющихся малыми и средними, не превышала 25 процентов.

Выбранный способ организации бухгалтерского учета необходимо закрепить в учетной политике.

Для некоторых видов малых предприятий установлен запрет на упрощенный бухгалтерский учет (п.5 ст.6 Закона № 402-ФЗ). К ним относятся:

- организации, бухгалтерская (финансовая) отчетность которых подлежит обязательному аудиту;

- жилищные и жилищно-строительные кооперативы;

- кредитные потребительские кооперативы (включая сельскохозяйственные кредитные потребительские кооперативы);

- микрофинансовые организации;

- организации государственного сектора;

- политические партии, их региональные отделения или иные структурные подразделения;

- коллегии адвокатов;

- адвокатские бюро;

- юридические консультации;

- адвокатские палаты;

- нотариальные палаты;

- некоммерческие организации, включенные в реестр некоммерческих организаций, выполняющих функции иностранного агента.

Как перейти на упрощенную бухгалтерскую отчетность

Чтобы сменить режим бухучета на более простой, можно воспользоваться одной из двух схем:

1. Сделать это одновременно с регистрацией организации

Вместе с пакетом документов подают и соответствующее уведомление (в течение 30 дней). Ждать одобрения со стороны фискальной организации необязательно: начинать деятельность и учитывать выручку микропредприятия по новой схеме можно без подтверждения от ИФНС. Реакцию налоговиков вы получите только в одном случае: если нарушите сроки.

2. Перейти с другого режима налогообложения

Если подать уведомление до 31 декабря, в следующем году малое предприятие сможет работать по упрощенной системе налогообложения. Для перехода с ЕНВД на УСН необходимо уведомить налоговиков в течение 30 дней с момента прекращения уплаты «вмененки». В таком случае организация сможет воспользоваться «упрощенкой» с начала этого же месяца.

Подавать уведомление о переходе на УСН можно в произвольной форме или рекомендованной ФНС РФ

Варианты упрощенного бухучета

Разным категориям МСП доступны разные варианты послаблений в части ведения бухучета.

*Существенными остатками имущества и обязательств считаются такие остатки, информация о которых в бухгалтерской (финансовой) отчетности предприятия способна повлиять на решения пользователей этой отчетности. Простая система не предполагает ведение учета объектов амортизируемого имущества, расходов будущих периодов и других активов, расходы по которым не могут быть признаны в полной сумме в периоде их приобретения, а также дебиторской и кредиторской задолженностей, которые не будут погашены в периоде их возникновения.

Как работать на простой системе бухучета

Сначала отметим в этом разделе, что, какую бы упрощенную систему вы не применяли, все равно должны быть учтены общие принципы ведения бухгалтерского учета в РФ.

Поэтому и те, кто применяет простой способ, и те, кто решил вести учет по упрощенной системе, начинают, как и все, с учетной политики.

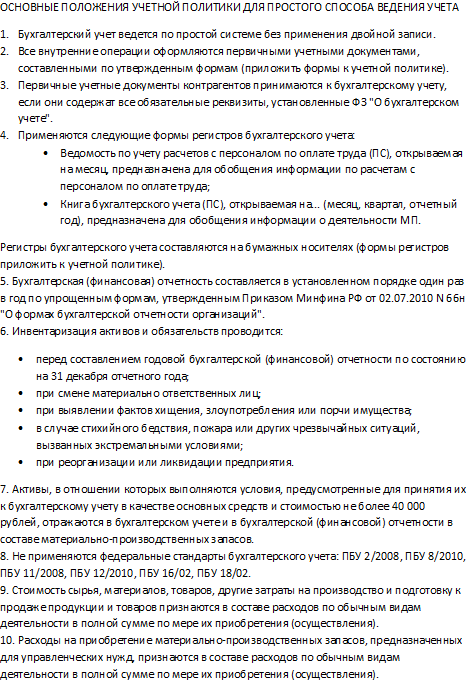

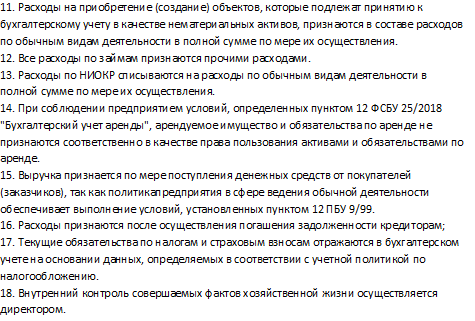

При простой системе учета предприятию рекомендуется включить в учетку такие положения:

Отдельно стоит упомянуть про расчеты с персоналом. На работников предприятий, ведущих учет по простому способу, распространяются все обязанности работодателей. Например, зарплата должна выплачиваться каждому работнику не реже двух раз в месяц.

Для учетной упрощенки рекомендуется расчеты с сотрудниками по зарплате завершать в том же месяце, за который она начислена.

Для учета расчетов с сотрудниками рекомендуется завести отдельный регистр — Ведомость расчетов. Такая ведомость будет и расчетным регистром, и платежным документом. По ее данным можно будет заполнять отчетность по НДФЛ и взносам.

СкачатьПример Ведомости по зарплате

Книга бухгалтерского учета нужна для подведения итогов, которые попадут в упрощенную бухгалтерскую отчетность.

Книга бухучета при простом способе его ведения предусматривает группировку данных в разрезе обычной и прочей деятельности. Информация представляется в разрезе доходов (выручки) и расходов.

Эта данные, а также способы учета из учетки, позволяют составить упрощенную бухгалтерскую (финансовую) отчетность по формам, утвержденным Приказом Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций».

СкачатьПример Книга бухгалтерского учета

Поясним, что этот регистр в чем-то напоминает отчет о движении денежных средств, составленный косвенным способом.

Чтобы верно обобщить сведения за период для составления отчетности, нужно применить формулу:

∆ (дельта) – изменение за период;

Д – денежные средства;

УК – уставный капитал;

ЧП/У – чистая прибыль или убыток.

Варианты оценки исключительного права на знак обслуживания в учетной политике организации, применяющей упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность

|

Показатели |

Учетная политика |

|

|

1-й вариант: по фактической себестоимости как объект нематериального актива |

2-й вариант: в составе расходов по обычным видам деятельности в полной сумме |

|

|

150 000 |

признать в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления |

|

|

6 000 |

||

|

4 000 |

||

|

первоначальная стоимость, руб. |

160 000 |

160 000 |

|

амортизация |

начисляется |

не начисляется |

|

расходы по обычным видам деятельности |

отражаются в сумме начисленной амортизации |

списываются в полной сумме |

|

бухгалтерский баланс |

отражается остаточная стоимость по строке «Нематериальные активы» |

отсутствует сумма по строке «Нематериальные активы» |

|

отчет о финансовых результатах |

отражается сумма начисленной амортизации как расходы по обычным видам деятельности |

отражается полная сумма как расходы по обычным видам деятельности |

Первый вариант оценки объекта нематериального актива в бухгалтерском учете совпадает с его оценкой в налоговом учете.

4. ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы».

Пункт 14. Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может списывать расходы по научно-исследовательским, опытно-конструкторским и технологическим работам на расходы по обычным видам деятельности в полной сумме по мере их осуществления .

То есть организация, имеющая право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может предусмотреть в учетной политике один из вариантов отражения НИОКР в учетной политике бухгалтерского учета:

1-й вариант: списание расходов по каждой выполненной научно-исследовательской, опытно-конструкторской, технологической работе производится линейным способом исходя из определенного организацией срока (п. 11 ПБУ 17/02);

2-й вариант: списание расходов по научно-исследовательским, опытно-конструкторским и технологическим работам на расходы по обычным видам деятельности в полной сумме по мере их осуществления.

Рассмотрим возможные последствия выбранного того или иного варианта списания расходов по научно-исследовательским, опытно-конструкторским и технологическим работам на примере (таблица 6).

Таблица 6

Бухгалтерская отчетность

Бухгалтерская отчетность, согласно Положению по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (утв. Приказом Минфина России от 06.07.1999 N 43н), должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и связанных с этим изменениях.

Если при составлении бухгалтерской отчетности, исходя из положений ПБУ 4/99, организация выявляет недостаточность данных для формирования полного представления о своем финансовом положении, финансовых результатах деятельности и всех изменениях, в бухгалтерскую отчетность она включает соответствующие дополнительные показатели и пояснения.

Данные требования предъявляются и к отчетности субъектов малого предпринимательства. Но для них предусмотрены некоторые послабления. Особенности представления бухгалтерской отчетности субъектами малого предпринимательства определены рядом положений и Приказом Минфина России от 02.07.2010 N 66н.

Напомним, что этим Приказом утверждены формы бухгалтерского баланса, отчета о прибылях и убытках, отчета об изменениях капитала, отчета о движении денежных средств, которые содержат лишь статьи. Организации самостоятельно определяют детализацию показателей по статьям отчетов. Иные приложения к бухгалтерскому балансу и отчету о прибылях и убытках оформляются в табличной и (или) текстовой форме. Содержание пояснений, оформленных в табличной форме, определяется организациями самостоятельно.

Организации — субъекты малого предпринимательства вправе формировать бухгалтерскую отчетность по следующей упрощенной системе:

— в бухгалтерский баланс и отчет о прибылях и убытках включаются показатели только по группам статей (без детализации показателей по статьям);

— в приложениях к бухгалтерскому балансу и отчету о прибылях и убытках приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

Примечание. Бухгалтерская отчетность организации состоит из бухгалтерского баланса, отчета о прибылях и убытках, приложений к ним и пояснительной записки, а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту (п. 5 ПБУ 4/99).

В то же время указанные организации вправе формировать представляемую бухгалтерскую отчетность и в общем порядке (п. 6 Приказа N 66н).