- Образец пояснительной записки

- Пояснительная записка в налоговую по убыткам: образец

- Требование о предоставлении пояснений

- Как составить пояснение в налоговую по убыткам

- Пояснение по убыткам в налоговую

- Какой будет налог на прибыль если убыток

- Отражение убытка в бухгалтерском учете

- Читайте на сайте «Россия-Украина»:

- Пояснение в налоговую по убыткам: образец

- Представление пояснений при подаче уточненной декларации с уменьшением суммы налога к уплате или декларации с убытком

- Ситуация.

- Пояснительная записка в налоговую по требованию — образец

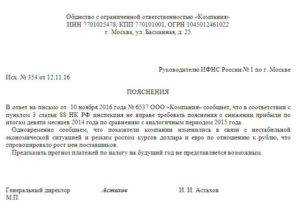

Образец пояснительной записки

Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец, представленный ниже, нам поможет.

Начальнику

ИФНС России №6

по г. Казани

Скворцову А.С.

ПОЯСНЕНИЯ

Изучив Ваше требование касательно предоставления пояснений, объясняющих образование убытка, ООО «Ромашка» сообщает следующее.

В течение девяти месяцев 2014 года выручка ООО «Ромашка» от продажи продукции составила 465 тыс. руб.

Затраты, учитываемые в налоговом учете, составили 665 тыс. руб., в том числе:

- материальные затраты – 265 тыс. руб.

- расходы на оплату труда – 200 тыс. руб.

- прочие расходы – 200 тыс. руб.

По сравнению с аналогичным периодом прошлого года данные затраты возросли на 15 процентов, в том числе:

- материальные затраты – на 10%;

- расходы на оплату труда – на 4%;

- прочие расходы – на 1%.

Из указанных показателей видно, что рост расходов предприятия был связан в основном с увеличением цен на необходимые для выпуска нашей продукции материалы и сырье. Кроме того, стоит отметить, что предприятие с целью мотивации своих работников увеличило расходы на заработную плату.

Также в связи с ситуацией на рынке и уровнем конкуренции Общество не смогло осуществить плановое увеличение цен на реализуемый товар.

В связи с вышеизложенным можно утверждать, что убыток является следствием объективных причин.

Далее можно включить описание дальнейшего развития предприятия в пояснения в налоговую по убыткам. Образец подобного описания:

В настоящее время руководством предприятия уже ведутся переговоры, целью которых является привлечение новых покупателей и заказчиков, а также рассматривается вопрос об усовершенствовании выпускаемой продукции, что позволит увеличить доходы предприятия в разы. Предприятие планирует выйти на положительный финансовый результат уже по результатам 2015 года.

Пояснительная записка в налоговую по убыткам: образец

В случае, если в расчетном периоде доходы компании оказались меньше расходов, база по налогу на прибыль признается равной нулю и налога к уплате не возникает. Конечно, в мире бизнеса возможны взлеты и падения, и если подобное случилось разово, а сумма этой отрицательной разницы небольшая, то скорее всего вопросов к компании не возникнет.

Систематическая же демонстрация убытков либо же серьезное превышение расходов над доходами в декларации по налогу на прибыль может вызвать подозрения у контролеров в неправомерных действиях. В этом случае организации придется составлять письменное пояснение в налоговую по убыткам.

Образец составления подобного документа, а также случаи, в которых его требуется составлять, мы рассмотрим далее.

Требование о предоставлении пояснений

Любая декларация подвергается камеральной проверке, которая может длиться до трех месяцев с момента подачи отчета. В ходе данной процедуры контролеры анализируют содержащиеся в декларации данные, и, конечно же, особенному их вниманию подвергаются цифры, которые уменьшают налог к уплате.

В декларации по налогу на прибыль таковыми являются заявленные затраты в рамках деятельности и внереализационные расходы. Если их общая сумма или структура распределения смущает налоговиков, то компании высылается требование о предоставлении пояснений и о необходимости подтверждения сумм заявленных расходов.

Как правило требование сразу же содержит предложение подать уточненную декларацию на случай, если компания не может объяснить заявленные цифры затрат или убытков.

Обычно, если компания получила подобное требование, то это означает, что она была включена в список налогоплательщиков, чья деятельность подлежит рассмотрению на комиссии по легализации налоговой базы.

Деятельность подобных структур описывается в письме Минфина от 17 июля 2013 года № АС-4-2/12722.

В контексте уплаты налога на прибыль организаций на общей системе налогообложения во внимание таких комиссий попадают налогоплательщики, показавшие налоговые убытки в рамках осуществления финансово-хозяйственной деятельности за предыдущие два налоговых периода, а также в текущем отчетном периоде. Еще один способ оказаться в поле зрения контролеров – продемонстрировать низкую налоговую нагрузку, то есть минимальное соотношение исчисленной суммы налога на прибыль к общей сумме доходов от реализации и внереализационных доходов. Письмом установлены даже специальные ориентиры для проверки: так производственных компаний этот показатель должен быть не менее 3%, а у торговых – не менее 1%

Письмом установлены даже специальные ориентиры для проверки: так производственных компаний этот показатель должен быть не менее 3%, а у торговых – не менее 1%.

Как составить пояснение в налоговую по убыткам

После получения требования о предоставлении пояснений у организации есть 5 дней, чтобы оставить ответ. Собственно, об этом будет говориться и в самом письмо от налоговиков.

Законодательно образец пояснительной записку в налоговую по убыткам не установлен. Компания составляет ее в свободной форме с приложением подтверждающих документов. В ответе необходимо изложить, почему в проверяемом периоде возникли большие расходы, которые привели к убыткам.

Возможно компания готовится к большой сделке, которая будет датирована следующим кварталом либо же наоборот, в текущем квартале закрыта сделка по расходам, осуществленным в рамках, полученных в предыдущих периодах доходов.

Словом, при составлении такого ответа нужно помнить, что деятельность любой компании должна быть направлена на получение прибыли. В то же время расходы, которые совершает организация, учитываются в расчете налога на прибыль, только если они экономически обоснованы, то есть опять же осуществляются для получения в будущем прибыли.

Образец пояснительной записку в налоговую по убыткам может выглядеть следующим образом:

Руководителю ИФНС №28 по г. Москве

от ООО «Альфа»

ИНН 772812345678, КПП772801001

Адрес юридический:

117279, г. Москва, ул. Профсоюзная, д. 106

О причинах отражения убытка в отчетности по налогу на прибыль за 2021 год

Пояснение по убыткам в налоговую

Главное, чтобы структура документа отвечала нормам и правилам составления деловой документации, а сам текст пояснительной записки был четким, понятным и полностью отражал реальное положение дел на предприятии. Если к убыткам привели какие-то события, свойственные для всей экономики: например, кризис, то тут иногда достаточно просто грамотно это сформулировать, указав на спад спроса и вынужденное снижение цен (приложив к пояснению отчеты, прайсы и прочие свидетельствующие об этом бумаги).

А вот если причиной отсутствия прибыли стали, к примеру, большие траты налогоплательщика при одновременном снижении продаж, то эти сведения надо подкрепить более серьезными документами (договорами и соглашениями о расторжении договоров, актами, налоговыми выписками и т.д.). По возможности нужно предоставить также детальный отчет по расходам и доходам.

Однако, если налоговый агент пользуется правом подачи отчетной документации на бумажных носителях, то допускается формировать пояснительную записку в «живом виде». Затем ее можно отнести в налоговую лично, передать с представителем (у которого на руках есть соответствующая доверенность) или же переслать по почте. Образец пояснения в налоговую по убыткам Если налоговая прислала вам требование о даче пояснений по убыткам, возьмите на вооружение выше приведенные рекомендации и посмотрите пример – на их основе вы без труда напишите собственный документ.

- Сначала в пояснительной записке нужно указать адресата (справа или слева вверху бланка) т.е. ту налоговую, куда будет отправлено данное письмо.

- Затем указывается отправитель: название фирмы, ее реквизиты и контактные данные,

- После этого переходите к основному разделу.

И поэтому ситуация с ним еще может измениться до конца года. Пояснение 4. Форс-мажор (затопление, пожар и т. д.) В этом случае у вас должна быть на руках справка от госоргана, который зафиксировал эту ситуацию.

Также понадобится заключение инвентаризационной комиссии об убытках, понесенных в результате бедствия. Образец пояснительной записки Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец, представленный ниже, нам поможет. Начальнику ИФНС России №6 по г. Казани Скворцову А.С. ПОЯСНЕНИЯ Изучив Ваше требование касательно предоставления пояснений, объясняющих образование убытка, ООО «Ромашка» сообщает следующее. В течение девяти месяцев 2014 года выручка ООО «Ромашка» от продажи продукции составила 465 тыс. руб. Затраты, учитываемые в налоговом учете, составили 665 тыс. руб., в том числе:

материальные затраты – 265 тыс.

- расходы на оплату труда – 200 тыс. руб.

- прочие расходы – 200 тыс. руб.

По сравнению с аналогичным периодом прошлого года данные затраты возросли на 15 процентов, в том числе:

- материальные затраты – на 10%;

- расходы на оплату труда – на 4%;

- прочие расходы – на 1%.

Из указанных показателей видно, что рост расходов предприятия был связан в основном с увеличением цен на необходимые для выпуска нашей продукции материалы и сырье. Кроме того, стоит отметить, что предприятие с целью мотивации своих работников увеличило расходы на заработную плату. Также в связи с ситуацией на рынке и уровнем конкуренции Общество не смогло осуществить плановое увеличение цен на реализуемый товар. В связи с вышеизложенным можно утверждать, что убыток является следствием объективных причин.Это могут быть и регистры налогового учета и оборотно-сальдовая ведомость по счету, договора, документы на покупку дорогостоящего оборудования и.т.д. Пример пояснения по убыткам в декларации по налогу на прибыль для вновь созданной организации На Ваше требование № 501 от 13.02.2017г. о представлении пояснений по декларации по налогу на прибыль за отчетный период сообщаем, что сумма полученного убытка вызвана отсутствием необходимой выручки, а также значительными затратами, связанными с открытием компании. ООО «Альфа» зарегистрирована в 4 квартале 2016г. и не успела наработать достаточной клиентской базы. При этом были произведены значительные затраты на закупку и монтаж оборудования, необходимого для производства продукции, ремонт помещения, приобретены транспортные средства необходимые для начала деятельности предприятия.

Какой будет налог на прибыль если убыток

Если вы не малое предприятие, бухгалтерский убыток отчетного или налогового периода означает, что вам придется отразить условный доход по налогу на прибыль. Это делается проводкой дебет счета 68, это субсчет для расчетов по налогу на прибыль (допустим, 68-НП), — кредит счета 99, субсчет «Условный расход (доход) по налогу на прибыль» (можно тоже 99-НП). Сумма проводки равна произведению суммы убытка и ставки налога 20 процентов. И за счет постоянных налоговых активов и обязательств, а также за счет отложенных налоговых активов и обязательств условный доход по налогу должен непременно обнулиться. Ведь налоговый убыток означает, что налог на прибыль равен нулю.

Значит, нулю должен быть равен и текущий налог на прибыль в бухучете. Если других разниц нет, это достигается только благодаря тому, что сумма убытка уже сама по себе — вычитаемая временная разница, ведь вполне возможно, что в следующих отчетных периодах этот убыток уменьшит прибыль полностью или частично. Выходит, что вам нужно начислить отложенный налоговый актив (ОНА) проводкой дебет счета 09 «Отложенные налоговые активы» — кредит счета 68-НП. Для того чтобы получить сумму проводки, следует умножить налоговый убыток на ставку налога 20 процентов. Тем самым в отсутствие других разниц вы и выходите на нулевой текущий налог на прибыль на счете 68-НП.

А что НЕ нужно делать с убытком по итогам отчетного периода? Не нужно включать сведения о нем в приложение N 4 к листу 02 «Расчет убытка или части убытка, уменьшающего налоговую базу» нынешней формы декларации по налогу на прибыль. Оно предназначено только для годовых убытков. В декларации за отчетный период сумму «обычного» убытка со знаком минус вы зафиксируете только в строке 120 «Налоговая база» листа 02.

Но вернемся к декларации. Если у вас появился годовой убыток, приложение N 4 к листу 02 вам лучше представлять в составе каждой декларации за каждый отчетный или налоговый период до тех пор, пока вы не спишете убыток или не кончится срок на его списание. Заполнять это приложение несложно: указываете остаток убытка, год его возникновения, указываете налоговую базу отчетного или налогового периода, сравниваете эти величины и на расходы относите ту, что меньше.

Отражение убытка в бухгалтерском учете

Отметим, что отражение фактов финансово-хозяйственной деятельности по всем субсчетам счетов 90 и 91 выполняется в течение года непрерывно, нарастающим итогом. И только при реформации баланса в конце года они обнуляются проводками Дт 90. 1 Кт 90. 9, Дт 90. 9 Кт 90. 2 (90. 3). Для счета 91 реформация выполняется аналогично. Соответственно, с убытком, образовавшимся на конец промежуточных отчетных периодов, бухгалтер ничего не делает — финрезультаты просто накапливаются на счете 99.

А вот по итогам года скопившееся сальдо на счете 99 включается в состав нераспределенной прибыли или непокрытого убытка проводками:Таким образом, если в НУ и БУ зафиксирован убыток, то по счету 68, субсчету «НП будет нулевое сальдо, а в декларации к уплате также будет отражен 0. При этом возникшую разницу между 0 по НУ и суммой убытка по БУ следует отразить в бухучете (сформировать ОНА). Согласно п. 20 ПБУ 18/02 после того, как бухгалтер определит финансовый результат по данным БУ, он должен подсчитать и отразить в учете условный доход или расход по НП. Это необходимо сделать, потому что налоговый убыток за отчетный период обнуляется (п. 8 ст. 274 НК РФ), а финансовый результат по БУ остается неизменным.

Сумма вычисляется путем умножения бухгалтерского убытка на ставку НП и отражается проводкой:Если в НУ образовался убыток, а в БУ прибыль, то в НУ расходы были больше или доходы меньше, а значит, в текущем периоде должны быть отражены отложенные налоговые обязательства (ОНО) при налогооблагаемых временных разницах или постоянные налоговые активы (ПНА) при постоянных разницах. При закрытии периода бухгалтер отражает условный расход по НП, который компенсируется сделанными ранее проводками по ОНО или ПНА, тем самым приводя текущий НП к 0. Поэтому даже если в текущем периоде финансовые результаты по БУ и НУ равны, то в последующих периодах при прочих равных данных бухгалтерская и налоговая прибыль будут различаться, таким образом, возникнет вычитаемая временная разница (п. 11 ПБУ 18/02). Отметим, что правило переноса убытка работает только для налогового периода (года), к убытку за отчетный период оно не применяется.

Убыток в бухгалтерском учете (далее — БУ) определяется по окончании отчетного периода путем сравнения понесенных издержек и полученных поступлений. Финрезультат (прибыль или убыток) получается из суммы результатов по обычным для предприятия видам активности и прочим поступлениям и выбытиям. Для фиксации финрезультатов планом счетов (утвержденным приказом Минфина РФ от 31. 10. 2000 № 94н) предусмотрен счет 99 «Прибыль и убытки». В течение финансового года выполняется закрытие периодов, за которые формируется промежуточная отчетность, и делаются следующие проводки:

Прибыль, полученная «Марафоном в 2018 году, и расчет суммы налога приведен в таблице ниже. Отчетный период Прибыль Расчет налога Сумма налога к оплате 1 квартал 2018 54. 305 руб. 05 руб. * 20% 10. 861 руб. 1 полугодие 2018 118. 220 руб. 118. 220 руб. * 20% — 10. 861 руб. 12. 783 руб. 9 месяцев 2018 124. 700 руб.

124. 700 руб. * 20% — 10. 861 руб. — 12. 783 руб. 1. 296 руб. 12 месяцев 2018 138. 920 руб. 138. 920 руб. * 20% — 10. 861 руб. — 12. 783 руб. — 1. 296 руб. 2. 844 руб.

ИТОГО за год: 138. 920 руб. 138. 920 руб. * 20% 27. 784 руб. В годовой декларации по налогу бухгалтер «Марафона указал сумму 27. 784 руб. (138. 920 руб. * 20%).

Окончательный расчет по налогу произведен «Марафоном с учетом ранее перечисленных предоплат (2. 844 руб. ). Так формируется показатель налоговой базы, отражаемой по строке 100 Листа 02: строка 100 = строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06 Величина убытка по строке 100 также отражается со знаком «минус». При исчислении налога на прибыль возникший у организации убыток приводит к тому, что налоговая база признается равной нулю (п.

Соответственно, нулевыми будут суммы исчисленного налога, отражаемые по строкам 180 – 200 Листа 02. Налог на прибыль: убытки прошлых лет 2018 Убытки, которые образуются у организации в течение года, засчитываются при определении налоговой базы в последующие отчетные периоды этого года, ведь налоговая база определ

Читайте на сайте «Россия-Украина»:

- Если Участок Ранее Учтенный Нужно ли Определение Границ

- Жалоба в Прокуратуру на Самоуправство Председателя СНТ по Отключению Электроэнергии

- Жалоба Роспотребнадзор на Некачественный Ремонт Автомобиля

- Жилое Строение Или Садовый Дом в СНТ 2020 году

- За Пинание по Колесам Можно Привлечь к Ответственности

Внимание!

В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже.

Пояснение в налоговую по убыткам: образец

Цель пояснений по убыткам в налоговую — обосновать их размер и раскрыть причины возникновения. Соответственно, в пояснительной записке следует:

- На цифрах показать, за счет чего образовался отраженный в декларации убыток (то есть привести детализацию доходов и расходов).

- Пояснить, что к нему привело. Разумеется, причины у каждой компании свои. К примеру, ими могут быть:

- сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;

- вынужденное понижение цен на продукцию и товары из-за падения спроса;

- рост затрат в связи со снижением курса рубля по отношению к иностранным валютам;

- крупные затраты (ремонт, приобретение оборудования, применение амортизационной премии, инвестиции и т. п.).

Все указываемые в пояснениях причины лучше подтвердить документально, например, выписками из налоговых и бухгалтерских регистров или иными документами (п. 4 ст. 88 НК РФ). Это предотвратит дальнейшие вопросы налоговиков.

«Пояснительная записка в налоговую по убыткам

В ИФНС России № 16

от общества с ограниченной

Адрес места нахождения:

129344, г. Москва,

ул. Верхоянская, д. 18

Тел.: (499) 522-43-44

Контактное лицо: главный бухгалтер

Макарова Ирина Константиновна

В ответ на требование о представлении пояснений от … № … сообщаем следующее:

- Основной деятельностью организации является ….

- За … квартал (или иной период) … года доходы организации от (указать убыточный вид деятельности) составили … руб.,

в т. ч. выручка от продажи … руб.

в т. ч. прямые расходы — … руб.

косвенные расходы — … руб.,

внереализационные расходы — … руб.

Можно привести иную, значимую для вашей ситуации, или более детальную расшифровку расходов. Вообще, чем подробнее и детальнее вы представите ситуацию, тем лучше.

- По итогам отчетного периода убыток составил … руб.

- Причинами, повлекшими образование убытка, являются:

Представление пояснений при подаче уточненной декларации с уменьшением суммы налога к уплате или декларации с убытком

В представляемых по данным основаниям пояснениях необходимо соответственно обосновать изменение соответствующих показателей налоговой декларации или обосновать размер убытка. Если уточненная декларация представлена вами по истечении двух лет со дня, установленного для подачи первичной налоговой декларации, налоговый орган вправе истребовать первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации, и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменения (пункт 8.3 статьи 88 НК РФ).

Однако налоговые органы при проведении камеральной налоговой проверки декларации, по которой отражен убыток, кроме предусмотренных обоснований часто запрашивают целый перечень информации о текущей деятельности организации. Рассмотрим это на примере следующей ситуации.

Ситуация.

Организацией представлена декларация по налогу на прибыль, по которой заявлен убыток. В связи с этим налоговая инспекция направляет уведомление для дачи пояснений, связанных с заявленной суммой убытка. Согласно уведомлению о вызове налогоплательщика для дачи пояснений налоговый орган просит в пятидневный срок со дня получения указанного сообщения предоставить следующую информацию:

1) пояснительную записку о причинах образования убытка;

2) перечень дебиторской и кредиторской задолженности с указанием сумм и наименований организаций, включая ИНН;

3) расшифровка доходов, в том числе внереализационных, отраженных в налоговой декларации по налогу на прибыль, с указанием реализованных товаров, а также сумм по каждому виду дохода;

4) подробная расшифровка всех расходов, включая косвенные и внереализационные, которая должна содержать все реквизиты документов, подтверждающих данные расходы;

5) копия учетной политики организации.

В указанном уведомлении организация предупреждена об ответственности, предусмотренной п. 1 ст. 19.4 Кодекса об административных правонарушениях, за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), а равно воспрепятствование осуществлению этим должностным лицом служебных обязанностей.

Посчитав требования налоговой инспекции необоснованными и незаконными, организация обратилась в вышестоящий налоговый орган с жалобой. При этом налогоплательщик изложил следующие основания. Нормами подпункта 4 пункта 1 статьи 31 НК РФ (право вызова налогоплательщика для дачи пояснений) не предусмотрена обязанность налогоплательщика давать налоговому органу пояснений исключительно в письменной форме, в связи с чем налоговый орган не вправе определять форму пояснений по собственному усмотрению. До тех пор, пока законодателем не будет определена конкретная форма пояснений, налогоплательщик вправе давать их в письменном и устном виде по собственному усмотрению. Требования, содержащиеся в перечне запрашиваемой информации, направлены на понуждение налогоплательщика к предоставлению налоговому органу детальной аналитической информации. Между тем, как отмечено в пункте 4 письма ФНС России от 13.09.2012 г. № АС-4-2/15309@, право истребовать у налогоплательщика аналитическую информацию (разного рода расчеты и расшифровки) налоговым органам не предоставлено. Право истребования пояснительной записки о причинах возникновения убытка налоговым органам не предоставлено. На основании изложенного организация в своей жалобе просила отменить уведомление налоговой инспекции.

Вышестоящий налоговый орган, посчитав доводы налогоплательщика обоснованными, принял решение отменить уведомление. При этом в своем решении указал, что при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы (пункт 7 статьи 88 НК РФ)

Кроме того, обратил внимание на то, что указанная административная ответственность применяется за неявку в налоговый орган, а не за отказ от дачи пояснений

Пояснительная записка в налоговую по требованию — образец

№ 66н «О формах бухгалтерской отчетности организаций» (информационное сообщение Минфина России от 28 мая 2018 г. № ИС-учет-11).

Конституционный суд РФ обязал законодателей поправить статью 217 Налогового кодекса РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)». Формулировки, которые в ней содержатся, судьи уже дважды сочли неоднозначными.

Могут ли супруги перераспределить между собой имущественный вычет по квартире, приобретенной за счет кредитных средств, если один из них уже начал получать данный вычет? Ответ на этот вопрос содержится в письме Минфина России от 16.05.2018 № 03-04-5/32989.