- Уполномочен подписать

- Подписание счетов-фактур

- Кто может подписывать учетные документы?

- Как написать?

- Обратите внимание

- Электронные доверенности влекут за собой дополнительные проблемы для организаций

- Чего можно ожидать в дальнейшем?

- Кто имеет право подписывать счета-фактуры?

- Кто может подписать счет-фактуру

- Когда выставляется счет фактура

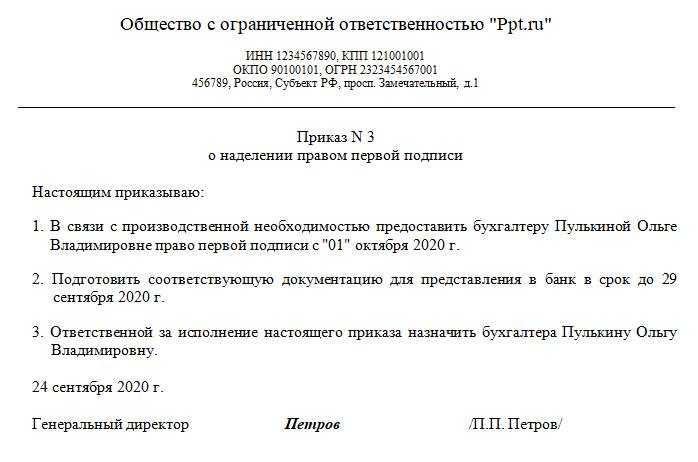

- Приказ

- Номер счета-фактуры и дата, когда она составлена

- Электронная подпись вчера и сегодня

- Как менялось правовое регулирование электронной подписи

- Порядок передачи права подписи

- Право подписи первичных документов: приказ или доверенность

- В каком случае необходим?

- Положительные свойства счетов-фактур онлайн

- Как передать полномочия

Уполномочен подписать

Для того чтобы предоставить кому-либо из сотрудников фирмы полномочия для подписания счетов-фактур вместо руководителя или главного бухгалтера, достаточно издать приказ или составить доверенность. Чтобы исключить придирки налоговиков, копии этих документов лучше передавать покупателям вместе со счетом-фактурой.

Правила, которых надо придерживаться, подписываясь за руководство, подробно объяснены во многих письмах Минфина и ФНС

Так, совсем недавно специалисты финансового ведомства вновь обратили внимание налогоплательщиков на то, что уполномоченные лица должны ставить подпись «в реквизитах счета-фактуры «Руководитель организации» и «Главный бухгалтер», после подписи следует указывать фамилию и инициалы уполномоченных лиц без указания их должностей и реквизитов, выданных им доверенностей» (Письмо Минфина России от 21 января 2008 г. N 03-07-09/06)

Вместе с тем чиновники делают оговорку: если должности и реквизиты все же будут написаны, это не является нарушением порядка заполнения счетов-фактур. Вывод напрашивается сам за себя: «кашу маслом не испортишь».

Л.Изотова

Подписание счетов-фактур

Пункт 6 статьи 169 НК РФ гласит, что «бумажный» счет-фактура должен содержать подписи руководителя и главного бухгалтера организации. Но тут же делается оговорка: либо иных уполномоченных лиц. Однако не уточняется, за кого именно уполномоченное лицо может подписывать счета-фактуры — за руководителя или за главного бухгалтера. А значит, уполномоченному лицу можно передать право проставлять в счетах-фактурах обе подписи. Справедливость такого вывода подтвердил Минфин России в письме от 21.10.14 № 03-07-09/53005 (далее — письмо № 03-07-09/53005; см. «Лицо, наделенное правом подписи на основании доверенности, может подписывать счета-фактуры как за главбуха, так и за руководителя»). Что касается порядка делегирования права подписи счетов-фактур, то пункт 6 статьи 169 НК РФ предлагает два варианта действия на выбор организации: оформление доверенности или составление приказа. Но в любом случае (и в приказе, и в доверенности) нужно указать, за кого именно вправе расписываться уполномоченное лицо — руководителя, главбуха или обоих этих должностных лиц. Доверенность, поскольку не установлено иное, оформляется по общим правилам ГК РФ, о которых мы говорили выше. На основании анализа пункта 6 статьи 169 НК РФ можно сделать вывод, что законодатель фактически разрешает делегировать право подписи счетов-фактур лицам, которые не являются штатными сотрудниками организации. Ведь если бы речь шла только о работниках, то было бы достаточно одного из упомянутых подтверждающих документов — приказа. Тогда как с помощью доверенности можно передать право подписи любому лицу. Отдельно отметим, что если лицом, уполномоченным подписывать счета-фактуры за руководителя, является главный бухгалтер, то доверенность или приказ составляются на главбуха именно для совершения действий от лица руководителя. При этом подписывать счета-фактуры от своего имени главбух вправе без оформления каких-либо дополнительных документов (письмо № 03-07-09/53005). Уполномоченное лицо проставляет свою подпись непосредственно в реквизитах «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо» счета-фактуры. При этом указываются ФИО именно того лица, которое фактически подписало счет-фактуру. Рядом можно отразить должность лица, подписавшего счет-фактуру, а также реквизиты документа (приказа или доверенности), дающего ему такие права. Электронный счет-фактура, в отличие от «бумажного», подписывается только одной подписью — усиленной квалифицированной электронной подписью руководителя организации либо иных лиц, уполномоченных на это приказом по организации или доверенностью (п. 6 ст. 169 НК РФ). То есть делегирование права подписи электронного счета-фактуры происходит по тем же правилам, что и «бумажного»: достаточно приказа, либо соответствующей доверенности. При этом показатель «Главный бухгалтер или иное уполномоченное лицо» в электронном счете-фактуре не формируется (п. 8 Правил заполнения счета-фактуры, утв. постановлением правительства РФ от 26.12.11 № 1137).

В заключение этой главы заметим, что законодательство не обязывает доверителя каким-либо образом уведомлять налоговые органы о факте делегирования полномочий по подписанию счетов-фактур. Равно как и представлять в инспекцию копию соответствующего приказа или доверенности.

Кто может подписывать учетные документы?

В соответствии с п. 14 Приказа Минфина РФ от 29.07.1998 № 34н, перечень лиц, которые могут подписывать первичные документы, утверждает руководитель организации по согласованию с ее главбухом.

Обычно право на подписание «первички» руководители компаний передают:

- экономистам и бухгалтерам;

- работникам кадровых служб;

- логистам;

- руководителям коммерческих служб и отделов продаж;

- руководителям обособленных подразделений компании.

Обратите внимание! Нельзя возложить на обычных сотрудников право подписи документов, которыми оформляются хозяйственные операции, проводимые с денежными средствами.

Как написать?

Порядок составления можно представить в виде следующей инструкции, содержащей конкретные примеры:

- Необходимо составить «шапку» документа. Как правило, тут указывается полное наименование юридического лица.

СПРАВКА. Если у организации есть фирменный бланк, то подготовить приказ можно на нем. В данном случае составлять шапку документа не понадобится, так как она уже имеется на нем.Пример: «Общество с ограниченной ответственностью «Акватир»».

- Необходимо указать регистрационный номер и дату утверждения приказа, его название, а также место составления.

Следует помнить, что датой приказа является день, когда данный документ был подписан руководителем.

Пример: « ПРИКАЗ №23 о передаче права подписи счетов – фактур г. Москва 20 февраля 2018 года».

- Далее следует приступить к основному содержанию документа, которое должно включать:

- Ссылку на норму законодательства, в соответствии с которой разрабатывается распоряжение.

- ФИО и должность лица, которому делегируется право подписи счетов-фактур за генерального директора.

- ФИО и должность лиц, которым делегируется право подписи счетов-фактур за главного бухгалтера.

- ФИО и должность лица, которое обязано ознакомить, упомянутых выше сотрудников, с данной бумагой.

- ФИО и должность лица, на которого возлагается контроль над исполнением приказа.

Пример: «С целью своевременного выставления счетов-фактур контрагентам, а также в соответствии с пунктом 6 статьи 169 НК РФ,

ПРИКАЗЫВАЮ:

1. Право подписи счетов-фактур за генерального директора, предоставить заместителю генерального директора – Орлову И.М. 2. Право подписи счетов-фактур за главного бухгалтера, предоставить специалистам бухгалтерии, указанным в приложении к настоящему Приказу. 3. Начальнику канцелярии Скакун Е.Ф. до 25 февраля 2018 года ознакомить с настоящим Приказом сотрудников, указанных в пункте 1 и 2. 4. Контроль над исполнением настоящего Приказа поручить начальнику отдела кадров – Спиридовой Е.Л.».

- Указывается список приложений. Как правило, приложения могут понадобиться в том случае, если право подписи счетов-фактур делегируется целой группе лиц.

Пример: «Приложение: Список специалистов бухгалтерии, которым в соответствии с Приказом № 23 от 20.02.18 года, предоставляется право подписи счетов-фактур за главного бухгалтера».

- В конце документа обязательно должна стоять подпись генерального директора, а также лиц, ознакомившихся с документом.

- Скачать бланк приказа на подписание счетов-фактур

- Скачать образец приказа о праве подписи счетов-фактур

Обратите внимание

Подпись на счете-фактуре должна быть проставлена собственноручно, использовать для этого факсимиле нельзя (Письмо Минфина от 10.04.2019 N 03-07-14/25364).

Нельзя принять к вычету НДС по счету-фактуре (п. 2 ст. 169 НК РФ):

- или неподписанному;

- или подписанному неуполномоченным лицом (в расшифровке подписи указаны Ф.И.О. лица, у которого нет полномочий подписывать счета-фактуры);

- или подписанному факсимиле (Письмо Минфина от 08.12.2017 N 03-03-06/1/81951, Постановление Президиума ВАС от 27.09.2011 N 4134/11).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Электронные доверенности влекут за собой дополнительные проблемы для организаций

До сих пор сертификаты УЭП юридических лиц де-факто частично выполняли функции доверенностей, поскольку в них указывалось не только наименование юридического лица, но фамилия, имя и отчество физического лица, которое имеет право подписывать электронные документы.

В этом было свое удобство, поскольку для проверки верности подписи не нужно было иметь доверенность и проверять ее актуальность; а юридическая сила документа, как показали опыт нормативного регулирования отдельных отраслей и судебная практика, жестко не зависела от существования доверенностей или иных подтверждающих полномочия инструментов. Часто принадлежность подписи организации оказывалась для судов достаточным основанием для того, чтобы отклонить сомнения в правовой силе подписанного УКЭП документа.

Еще больше проблем может вызвать необходимость организации в новых условиях управления доверенностями. Эта работа и в бумажном делопроизводстве является непростой. Использование электронных доверенностей в связке с УКЭП неизбежно вызовет дополнительные затраты юридического лица на их оформление, составление, согласование, подписание, регистрацию, выдачу, хранение и отзыв.

К сожалению, наша страна не ищет легких путей, в том числе и в отношении использования электронных подписей, – никто в мире подобного «эксперимента» на организациях и гражданах еще не проводил! С мой точки зрения, так действовать нельзя, и, как минимум, нужны пилотные проекты, чтобы заранее выявить и скорректировать все дефекты вводимых новшеств.

Пока что никто не знает, как сопровождающие УКЭП доверенности будут выглядеть, обрабатываться, проверяться и «стыковаться» с существующей инфраструктурой управления традиционными доверенностями. Например, в настоящее время значительная часть доверенностей оформляется нотариусами. Как они будут работать в новых условиях?

Но ясно одно: чтобы минимизировать возникающие правовые риски, организациям потребуется разрабатывать локальные правовые акты об общем порядке выдачи и регистрации электронных доверенностей.

Чего можно ожидать в дальнейшем?

На сегодняшний день можно констатировать следующее:

- До того, как все «устаканится», нас ждет много нового и «интересного», – в том числе и неприятности, особенно если юридические лица не предпримут дополнительные меры для налаживания организации работы с электронными подписями.

- Новая правоприменительная практика не заставит себя долго ждать, и ее необходимо будет внимательно изучать и учитывать в своей деятельности.

- С моей точки зрения, очень плохо, что вводимые новшества увеличивают разрыв с законодательством и практикой других стран мира, в том числе стран СНГ, в результате чего взаимодействовать с другими странами в электронном виде может оказаться сложнее.

Мы планируем отслеживать развитие ситуации с УЭП и будем оперативно информировать об этом наших читателей, а также публиковать рекомендации о том, как действовать юридическим и физическим лицам, чтобы в максимальной степени защитить свои интересы и обеспечить эффективное и безопасное использование УКЭП в деловой деятельности.

Далее – Федеральный закон от 10.01.2002 № 1-ФЗ.

В ред. от 11.06.2021. Далее – Федеральный закон от 06.04.2011 № 63-ФЗ.

eIDAS – electronic IDentification, Authentication and trust Services. Принят 23.07.2014 Советом Европейского Союза и Европейским Парламентом. Подробнее: https://clck.ru/Ytyzy.

Подробнее: https://clck.ru/YtzFF.

Я позволю себе использовать широко распространенную, «бытовую» лексику. Строго говоря, конечно же, речь идет о выпуске сертификатов ключа проверки подписи и выдаче на руки средств создания усиленных электронных подписей. – Прим. автора.

Здесь и далее – Федеральный закон от 27.12.2019 № 476-ФЗ «О внесении изменений в Федеральный закон «Об электронной подписи» и статью 1 Федерального закона «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»» (в ред. от 24.03.2021).

ЭЦП – электронная цифровая подпись. Понятие использовалось в период действия ныне утратившего силу Федерального закона от 10.01.2002 № 1-ФЗ.

См. п. 14 ст. 1 Федерального закона от 27.12.2019 № 476-ФЗ.

Подробнее: https://clck.ru/YtzFF.

ИП – индивидуальный предприниматель.

В ред. от 02.07.2021.

Письмо Минцифры России от 10.08.2021 № ОП-П15-085-33604 «О разъяснении применения положений Федерального закона от 06.04.2011 № 63-ФЗ».

Утв. приказом Минцифры России от 13.11.2020 № 584.

Утв. приказом ФНС России от 30.12.2020 № ВД-7-24/982@.

Утв. приказом Казначейства России от 15.06.2021 № 21н.

Подробнее: https://clck.ru/VXqe8.

Иванова Л.А. Новый порядок выдачи сертификатов КЭП и ее использования с 01.01.2022: ответы на вопросы // Секретарь-референт. 2021. № 9. С. 38–42.

Подробнее: https://clck.ru/YuHuP.

См. п. 14 ст. 1 Федерального закона от 27.12.2019 № 476-ФЗ.

См. п. 14 ст. 1 Федерального закона от 27.12.2019 № 476-ФЗ.

Утв. приказом Минцифры России от 18.08.2021 № 857.

Утв. приказом Минцифры России от 14.09.2020 № 472.

В п. 2 ст. 17.2 Федерального закона от 06.04.2011 № 63-ФЗ будет зафиксировано, что формировать, актуализировать классификатор полномочий и обеспечивать доступ к нему будет уполномоченный федеральный орган (см. п. 14 ст. 1 Федерального закона от 27.12.2019 № 476-ФЗ).

Подробнее: https://clck.ru/YuShE.

Подробнее: https://clck.ru/YuShv.

Подробнее: https://clck.ru/YEfaF.

ЭДО – электронный документооборот.

ФОИВ – федеральные органы исполнительной власти.

Подробнее: https://clck.ru/YuTp4, https://clck.ru/YJtNt.

Подробнее: https://clck.ru/YuW6y.

Там же.

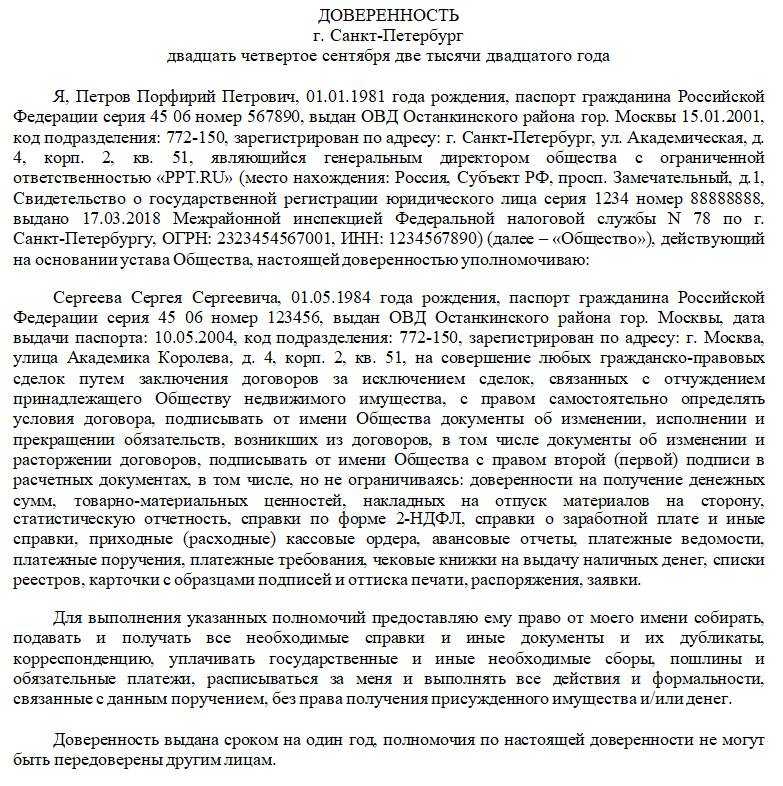

Кто имеет право подписывать счета-фактуры?

Пример текста в доверенности на право подписи в счетах-фактурах

ООО «АБВ» (далее – Общество), в лице директора Сидорова Тимофея Степановича, действующего на основании Устава Общества, настоящей доверенностью уполномочивает ведущего бухгалтера Общества Петрову Анну Андреевну (паспорт 99 00 563254, выдан ГОВД г. Сочи Краснодарского края), проживающей по адресу: г. Сочи, ул. Морская, д.7, подписывать за директора и главного бухгалтера от имени Общества счета-фактуры, выставляемые контрагентам.

Срок действия доверенности: по 31 декабря 2020 года включительно.

Доверенность выдана без права передоверия.

Пример текста в приказе на право подписи в счетах-фактурах

О подписании счетов-фактур

В соответствии с пунктом 6 статьи 169 Налогового кодекса РФ

ПРИКАЗЫВАЮ:

- Предоставить право подписи счетов-фактур от лица руководителя на Иванова Павла Александровича – финансового директора.

- Предоставить право подписи счетов-фактур от лица главного бухгалтера на Воронину Светлану Игоревну – заместителя главного бухгалтера.

- Контроль исполнения настоящего приказа оставляю за собой.

Опубликовано 09.12.2017

Возврат к списку

Кто может подписать счет-фактуру

Счет-фактура составляется организацией-поставщиком (подрядчиком) на имя организации покупателя (заказчика) в двух экземплярах, первый из которых не позднее 10 дней с даты отгрузки товара (выполнения работы, оказания услуги) или предоплаты (аванса) представляется поставщиком покупателю и дает право на зачет (возмещение) сумм налога на добавленную стоимость. Второй экземпляр (копия) счета-фактуры остается у поставщика для отражения в книге продаж и начисления налога на добавленную стоимость при реализации товаров (работ, услуг). Счет-фактура подписывается руководителем и главным бухгалтером организации поставщика, а также лицом, ответственным за отпуск товаров (работ, услуг) и скрепляется печатью организации. При получении товаров (работ, услуг) Счет-фактура подписывается покупателем или его уполномоченным представителем. Кроме основной функции документа, указывающего сумму платежа, может быть использован в качестве накладной, направляемой с товаром. Выписанный на специальном бланке счет-фактуры может служить также сертификатом о происхождении товара. Счет-фактура имеет большое многообразие форм. Коммерческая фактура оформляется продавцом по стандартной форме и выдается покупателю. Предварительный, или временный, счет выдается в случае, когда окончательные детали сделки к моменту отгрузки неизвестны либо ее условия предусматривают возможный отказ покупателя от товара. Окончательный счет оформляется для уточнения размеров расчета по сделке и выдается в случаях, когда ранее оформлялись предварительные счета. Счет-меморандум — платежный документ, составленный в краткой форме (допускается оформление и в письменном виде); не рассматривается продавцом в качестве официального, но используется в этом качестве покупателем. Таможенная фактура — специальный счет, прилагаемый к коммерческой фактуре и вручаемый таможенным властям страны-импортера. Заполняется по установленной стандартной форме. Содержит некоторые данные в дополнение к коммерческой фактуре. Консульская фактура — особая форма таможенной фактуры. Оформляется в случае, когда требуется специальное подтверждение (легализация) страны-импортера на предмет соответствия импортному лицензированию, для упрощения таможенных процедур либо в целях сбора средств на содержание местных консульств. В РФ С.-ф. также используется как документ, необходимый для осуществления процедуры внутреннего таможенного транзита; составляется на русском или английском языке и содержит сведения, необходимые для таможенного контроля, дату составления, наименование и почтовый адрес экспортера и импортера, номер и дату контракта (договора), условия поставки, наименование и код товара по Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) РФ, вил и качество грузовых мест и данные об их маркировке, вес брутто, стоимость товара в валюте, котируемой Центральным банком РФ, штамп экспортера.

Когда выставляется счет фактура

29 Правил ведения журналов учета полученных и выставленных счетов-фактур (утв. Постановлением Правительства РФ от 02.12.2000 N 914) так: расшифровки зачеркиваются, проставляются печать продавца и дата внесения исправлений; — либо, как обычно практикуется, заменить счет-фактуру на другой экземпляр с теми же исходящими реквизитами, в котором не содержится лишней информации

Обращаем Ваше внимание также на следующее. В случае подписания счета-фактуры «иными уполномоченными лицами» (п

6 ст. 169 НК РФ), налоговая инспекция, скорее всего, потребует подтверждения полномочий подписантов на предмет проверки достоверности сведений, содержащихся в счете-фактуре. Если вы не готовы оспаривать наличие у налоговых органов соответствующего права, лучше заранее запросить у поставщика необходимые документы (приказы, доверенности). Теперь поясним относительно информации, содержащейся в упомянутом штампе. Должности «иных» уполномоченных лиц указывать не нужно в силу того, что они уполномочены подписывать счета-фактуры соответствующим распорядительным документом. В то же время в целях идентификации лиц, фактически подписавших счет-фактуру, после подписи необходимо указывать их фамилии и инициалы (Письмо Минфина России от 16.06.2004 N 03-03-11/97). Таким образом, информация, содержащаяся в штампе, является достаточной для расшифровки подписи уполномоченных лиц. Подписано в печать 24.08.2005 «Экономико-правовой бюллетень», 2005, N 9

Вернутся в раздел Бухгалтерские консультации

Приказ

Он касается только тех лиц, которые трудятся в компании и получают право заверения строго внутрикорпоративных бумаг.

После составления указа директор должен заверить подписи работников, указанных в нем, своим автографом. Длительность действия распоряжения определяется в индивидуальном порядке: приказ на право подписи первичных документов может иметь бессрочный характер, а может составляться на конкретный срок, в зависимости от ситуации внутри фирмы.

Несмотря на то, будет ли оформлен распорядительный акт или руководитель отдаст свое предпочтение доверенности, в бланке необходимо указать:

- персональные данные уполномоченного лица;

- наименования бумаг, которые оно сможет подписывать;

- в случае, если оформляется доверенность, следует дополнительно указать срок ее действия.

Номер счета-фактуры и дата, когда она составлена

Номер и дату составления счета-фактуры указывайте в строке 1.

Нумеровать счета-фактуры можно в том порядке, который удобен вам. Пропишите его в учетной политике. Обычно это простая нумерация в порядке возрастания с начала каждого календарного года. Но может быть предусмотрен и другой порядок. Главное, чтобы нумерация была возрастающей и сквозной.

Возможность возобновлять нумерацию счетов-фактур с первого порядкового номера законодательством не предусмотрена. Однако из письма Минфина России от 11 октября 2013 г. № 03-07-09/42466 можно сделать вывод, что отступление от установленного порядка не является ошибкой, из-за которой покупателя могут лишить права на налоговый вычет. Главное, не нарушать хронологию (подп. «а» п. 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Совет: если организация нарушила нумерацию счетов-фактур, то такую ошибку можно не исправлять. Данное нарушение не является основанием для отказа в вычете НДС.

Главное, чтобы в остальном счет-фактура был составлен правильно. И чтобы счет-фактура с «неверным» номером был указан в разделе 9 декларации по НДС с тем же номером.

Ошибка в номере счета-фактуры не мешает определить:

продавца и покупателя или исполнителя и заказчика;

наименование и стоимость реализованных товаров, выполненных работ, оказанных услуг, переданных имущественных прав;

налоговую ставку и сумму НДС, предъявленную покупателю.

А раз так, то налоговые инспекторы не вправе отказать покупателю в вычете НДС по такому счету-фактуре.

Это следует из абзаца 2 пункта 2 статьи 169 Налогового кодекса РФ.

Счет-фактуру выставляют в течение пяти календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ или передачи имущественных прав. С учетом этого правила запишите дату в строке 1.

Это следует из положений подпункта «а» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и пункта 3 статьи 168 Налогового кодекса РФ.

Ситуация: как вести нумерацию счетов-фактур, если продукцию отгружают как из головного отделения, так и из обособленных подразделений организации?

Нумерацию счетов-фактур ведите в порядке возрастания. К номерам счетов-фактур обособленного подразделения добавляйте индекс данного подразделения.

Для этого в порядковый номер счета-фактуры добавьте разделительную черту «/» и впишите цифровой индекс обособленного подразделения. Цифровой индекс утверждают в приказе об учетной политике. Это позволит определить, какое именно подразделение организации выставило счет-фактуру. Такой порядок следует из пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и письма Минфина России от 11 октября 2013 г. № 03-07-09/42466.

Вести отдельные книги покупок и продаж по обособленным подразделениям не обязательно. Достаточно зарегистрировать счета-фактуры в соответствующих книгах головной организации. То же самое относится и к организациям-посредникам, которые должны вести журналы учета счетов-фактур. Счета-фактуры, выставленные (полученные) обособленными подразделениями в рамках посреднической деятельности, организация может регистрировать в своем журнале учета. Такой вывод следует из письма Минфина России от 24 марта 2015 г. № 03-07-11/16050.

Электронная подпись вчера и сегодня

Усиленные квалифицированные электронные подписи (далее – УКЭП) используются в России уже 20 лет, и за эти годы были сформированы пусть и не беспроблемные, но работающие: инфраструктура открытых ключей (PKI-инфраструктура) и нормативная база, а также сложилась правоприменительная практика.

Как менялось правовое регулирование электронной подписи

Первый закон, регулирующий использование электронных подписей, был принят в 2002 году – это Федеральный закон от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи». Он отражал американский подход к правовому регулированию использования электронных подписей. С 01.07.2013 ему на смену пришел Федеральный закон от 06.04.2011 № 63-ФЗ «Об электронной подписи», который действует до сих пор. Он следует традициям европейского законодательства в данной области, которое, правда, за последние годы существенно ушло вперед с принятием закона eIDAS и подготовкой его второй, еще более продвинутой редакции.

В нашей стране сложились отдельные практики использования усиленных электронных подписей (далее – УЭП) в деловой деятельности юридическими и физическими лицами, при этом основная масса УКЭП используется именно юридическими лицами.

В докладе директора Правового департамента Минцифры России Романа Кузнецова на пленарной сессии XIX международной конференции по проблематике инфраструктуры открытых ключей и электронной подписи «PKI-Форум Россия 2021» было отмечено:

В настоящее время в обороте находятся 15 миллионов квалифицированных сертификатов, из которых примерно 90 % используются организациями (т.е. юридическими лицами). В то же время экономически активное население страны, которое насчитывает примерно 70 миллионов человек, интереса к квалифицированной электронной подписи практически не проявляет; уровень обеспечения сертификатами в течение последних лет не растет.

Характеристика и особенности используемых в настоящее время УЭП юридических и физических лиц отображены в Таблице 1.

Порядок передачи права подписи

Наделение сотрудника данными полномочиями оформляется следующим образом.

В образец приказа о предоставлении права подписи вносятся все необходимые реквизиты:

- номер распоряжения;

- дата составления;

- наименование компании;

- населенный пункт, в котором зарегистрировано предприятие.

В основной части образец приказа на право подписи документов должен содержать данные сотрудника (или сотрудников, если приказ касается нескольких лиц):

- должность;

- Ф.И.О.;

- список документов, которые имеет право подписывать сотрудник;

- виза руководителя;

- образец подписи уполномоченного лица.

С данным решением следует ознакомить сотрудника. Он должен расписаться в знак ознакомления с ним и выразить согласие с передаваемыми ему обязанностями. Поскольку унифицированной формы приказа на данный случай не существует, вы можете самостоятельно разработать бланк, ориентируясь на наши образцы, и использовать его в работе.

Право подписи первичных документов: приказ или доверенность

Согласно ст. 9 ФЗ «О бухгалтерском учете» от 06.12.2011 № 402, каждый факт хозяйственной жизни предприятия подлежит оформлению первичным учетным документом. К первичке относятся любые бумаги, касающиеся бухгалтерского и налогового учетов:

- счета-фактуры;

- платежные поручения;

- акты;

- выписки;

- справки;

- товарные накладные и т. д.

Выделяют право первой и второй подписи. Первая принадлежит руководителю. Чтобы наделить таким правом, используется образец приказа о праве первой подписи. Вторая принадлежит главбуху организации. При необходимости директор предприятия определяет, кому следует делегировать заверение тех или иных бумаг. В основном оно предоставляется сотрудникам, которым по долгу службы приходится часто работать с первичкой: руководители обособленных подразделений и филиалов, работники бухгалтерии, сотрудники экономических отделов и т. д. Третьим лицам, не имеющим отношения к фирме, возможность подписания бумаг не предоставляется.

При необходимости делегировать полномочия руководитель решает, каким образом предоставить своему сотруднику право подписи. Сделать это можно двумя путями:

- при помощи доверенности на подписание первички;

- утверждением специального распоряжения.

Теперь разберемся, в каких случаях нужно составлять доверенность, а в каких — издавать приказ.

В каком случае необходим?

Зачастую на предприятиях обстоятельства складываются таким образом, что представители руководящего состава вынуждены отсутствовать по самым разнообразным причинам:

- деловая встреча с партнёрами;

- посещение госучреждений;

- переговоры с поставщиками и т.д.

При этом подпись текущей документации не терпит отлагательств. Такую ситуацию необходимо предвидеть и заблаговременно издать распоряжение о делегировании права подписи того или иного вида документов другим лицам.

В соответствии с пунктом 6 статьи 169 НК РФ, счет-фактура должна быть подписана руководителем организации и главным бухгалтером. При этом допускается возможность подписания данного документа иными лицами, уполномоченными на то соответствующим приказом или доверенностью.

Таким образом, бумага, устанавливающая право подписи счетов – фактур, нужна в том случае, когда встает необходимость в делегировании данных полномочий конкретному лицу или группе лиц, у которых, согласно должностным инструкциям, данное право отсутствует.

Положительные свойства счетов-фактур онлайн

Невзирая на то, что в обмене документами по интернету существует некоторое количество подводных камней, преимуществ в нем значительно больше. Рассмотрим самые очевидные:

- Незамедлительность. Чтобы обменяться бумажными документами, нужно время, иногда значительное. Дополнительное время нужно также на подтверждение получения. Электронная информация доходит до адресата мгновенно, будь это контрагент или контролирующий налоговый орган.

- Экономия. Чем больше документов переходят в электронную форму, тем меньше компания будет тратить средств на расходы, обязательные при фактическом документообороте: канцелярию и курьерские (почтовые) затраты.

- Освобождение ресурсов. В результате обмена документами по сети у организации освобождаются временные и финансовые резервы, которые можно направить на повышение эффективности ее деятельности, и в итоге на увеличение рентабельности.

- Безошибочность. Пусть не полностью, но электронный счет-фактура в большой мере защищает отправителя и получателя от досадных ошибок, которые могут сделать недействительным бумажный аналог и стать поводом для отказа в возвращении НДС.

- Прозрачность. В отправленный счет-фактуру, подтверждение которого получено, невозможно внести никаких искажающих изменений.

Как передать полномочия

Поскольку уже не действует строгий закон о праве второй подписи и заверять документы разрешено любому сотруднику или третьему лицу, возможны две ситуации:

- Полномочия передают штатному сотруднику организации.

- Заверять документы сможет стороннее лицо, с которым заключен договор на оказание возмездных услуг или иное соглашение.

В первом случае руководитель издает приказ о наделении одного или нескольких работников полномочиями по заверению определенных документов. В таком распоряжении обычно четко оговаривают, кто и какие бумаги сможет удостоверить в отсутствие начальства, либо передают все сразу.

ВАЖНО!

Нельзя включить в приказ абсолютно любого работника. Если в обязанности сотрудника не входят действия с распределением денежных средств, формированием и направлением платежей, он не сможет и заверять подобные бумаги.

Второй вариант — если компания передала бухгалтерские услуги на аутсорсинг или всю бухгалтерско-финансовую деятельность ведет сторонний специалист. В таком случае сначала заключают договор об оказании услуг, где прописывают обязанности сторон, а в дополнение оформляют доверенность на представление интересов. Особых требований к доверенности нет, она подчиняется нормам гражданского законодательства.

Бесплатно скачайте нужные образцы из КонсультантПлюс:

- шаблон доверенности;

- шаблон приказа.