- Инструкция по заполнению декларации по НДС: пример

- Порядок заполнения декларации по НДС

- Ошибка N 2. «Упрощенец» по незнанию выставил контрагенту счет-фактуру

- Детальная инструкция по заполнению декларации по НДС в 2022 году

- Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

- НДС и ОСНО

- Письмо Федеральной налоговой службы от 5 октября 2021 г. N КВ-4-3/14105@ О представлении налоговой декларации по НДС организацией, применяющей УСН, в связи с исполнением обязанностей налогового агента

- Пример заполнения

- Может ли ип на усн выставлять счета фактуры без ндс

Инструкция по заполнению декларации по НДС: пример

ООО «Групп» в третьем квартале 2018 г. произвело следующие операции:

-

Приобретение сырья для производственных нужд на сумму 26 963 руб., включая НДС по ставке 18% (стоимость без налога 22 850 руб. и НДС — 4113 руб.). По этой сделке получен счет-фактура № 110 от 01.08.2018.

-

Приобретен токарный станок для обработки дерева стоимостью 225 026 руб., включая НДС по ставке 18% (стоимость без налога 190 700 руб. и НДС 34 326 руб.). Операция подтверждается счетом-фактурой № 215 от 12.09.2018 г.

-

Проданы 5 комплектов неиспользуемого оборудования. Сумма сделки равна 944 590 руб., в том числе НДС (18%) в размере 144 090 руб.

Порядок заполнения декларации по НДС предписывает обязательное оформление титульной страницы и раздела 1. Остальные разделы заполняются только при наличии данных.

В верхней части титульного листа вписываются номера ИНН и КПП налогоплательщика. В поле, отведенном для обозначения номера корректировки, проставляется 0, так как декларация подается впервые. Налоговый период обозначается соответствующим кодом, третьему кварталу соответствует шифр «23». Заполнение налоговой декларации по НДС продолжается путем указания кода по месту нахождения компании «214» (все необходимые коды выбираются из справочников в приложении № 3 к Порядку заполнения) и кода основного вида деятельности по справочнику ОКВЭД2. Завершается оформление титульного листа указанием на то, кем подается отчет (налогоплательщиком или его представителем), ставится дата и подпись руководителя (представителя).

Дальнейший порядок составления налоговой декларации по НДС включает заполнение соответствующих разделов. Более удобным будет внесение данных в следующем порядке:

-

Раздел 8. Данные в него вносятся из книги покупок. В нашем примере случаев покупки было два (приобретены сырье и станок), значит, необходимо дважды заполнить этот раздел (все сделки купли-продажи должны отражаться отдельно, поэтому листов с разделом 8 будет столько, сколько зафиксировано операций по приобретению).

-

Порядок заполнения налоговой декларации по НДС обязывает субъектов хозяйствования при наличии реализации оформлять раздел 9. В него заносятся сведения из книги продаж, такая операция у предприятия была одна (продажа оборудования).

-

Раздел 3, в котором собираются данные по входящему и исходящему НДС на основании сведений из разделов 8 и 9.

-

Раздел 1, в котором подводятся итоги по налоговым обязательствам.

Правила заполнения декларации по НДС при оформлении раздела 8 предписывают указывать номера и даты счетов-фактур, платежных документов, реквизиты контрагентов. Стоимость сделки указывается общей суммой с учетом налога, отдельно показывается величина включенного в стоимость НДС. На последней странице раздела 8 в строке 190 подводится итог по сумме входящего налога по сделкам по книге покупок, в нашем примере это 38 439 руб. (4113 руб. + 34 326 руб.).

Аналогичный подход заполнения применяется в отношении раздела 9. Здесь указываем сумму НДС с продажи – 144 090 руб.

Расчет налога в разделе 3 декларации по НДС начинается с данных о реализации. В строку 010 вносятся сведения по общей сумме вырученных средств с продажи и налогу. В нашем примере в столбце 3 этой строки надо указать 800 500 руб. (стоимость без НДС, так как отражается именно налоговая база, с которой будет начисляться налоговое обязательство), в колонке 5 напротив ставки 18% вносится сумма НДС — 144 090 руб., что соответствует величине налогового обязательства по сделкам реализации. В строке 118 подводится итог по всем видам реализационных операций в части, касающейся общей суммы исходящего налога.

На второй странице раздела 3 отображаются сведения по сделкам покупки. В строку 120 вносится общая сумма входящего НДС – 38 439 руб. В примере сделки проводились без авансовых перечислений. В декларации по НДС – строке 130 Порядок заполнения предусматривает отражение суммы налога только при наличии в рассматриваемом периоде НДС, выставленного по предоплатам. В строке 190 подводится итог по входящему НДС, подлежащему вычету, а в строке 200 указывается расчетная величина налогового обязательства – 105 651 руб. (144 090 – 38 439).

Завершающая стадия заполнения декларации – перенос обобщенных данных в раздел 1. Здесь указываются код ОКТМО и КБК налога. В строку 040 вносится сумма налога к уплате – 105 651 руб.

Порядок заполнения декларации по НДС

Сдавать декларацию необходимо в той форме, в которой требует система налоговой

Очень важно соблюдать порядок заполнения

В случае, когда выполнялись в отчетный период следующие операции, в документе заполняются разделы 1,7 и титульный лист:

- Операции произведенные на территории иностранных государств;

- Те операции, которые не облагаются налогом;

- Изготовление товаров более полугода.

В случае, когда счет выделяет НДС организация или ИП, заполняется раздел 1 и титульный лист:

- Не платит НДС как производитель сельскохозяйственных товаров;

- Перешел на УСН;

- Переход на оплату ЕНВД для некоторой деятельности.

Заполняются такие документы налоговыми агентами. Если у налогоплательщика имеется такой статус, и он выполнял операции согласно ст.161 НК РФ, то заполнить требуется разделы 2, 7 и титульный лист.

Первый раздел формируется в последнюю очередь, именно здесь указываются итоговые параметры.

- Строчки 001, 002 – реквизиты компании, заполняющей декларацию;

- 003, 004, 050 – строчки, в которых заполняется НДС;

- 060, 070, 080 – заполняют лица из инвестиционных товариществ.

В случае, когда заполнение передается иностранной фирме, которая имеет представительство на территории РФ, то второй раздел заполняется уполномоченным отделением.

Третий раздел декларации обязательно заполняется тогда, когда проведены операции, облагаемые НДС. Заполняется первое приложение. Тут необходимо заполнить полностью всю информацию для подсчета налога:

- 010 графа 3 – в эту строку надо вписывать сумму прибыли по кредиту счета 90.1 за весь период;

- 010 графа 5 – это сумма НДС по дебету счета 90.3;

- 070 графа 5 – авансовый НДС по дебету счета 76;

- 090 графа 5 – сумма по дебету 76;

- 110 графа 5 – сумма по кредиту счета 68;

- 120 графа 3 – сумма по кредиту счета 19;

- 130 графа 3 – сумма по кредиту счета 76;

- 170 графа 3 – сумма по кредиту счета 76;

- 190 графа 3 – сумма по дебету счета 68.

Иностранным организациям необходимо заполнять второе приложение этого раздела.

В четвертом разделе заполняются данные о необлагаемых НДС операциях или нулевой ставке.

В пятом разделе рассчитывают суммы вычетов по данной операции. В этом случае нужно прикладывать подтверждающие документы. Если же не получается найти такое подтверждение, то тогда заполняют раздел 6.

В седьмом разделе указывают такие операции, как освобождение от уплаты налога, объекты не подвергаемые налогообложению, иностранные операции, аванс за товары и услуги, производимые более полугода.

Восьмой раздел необходимо заполнить так:

В девятом разделе надо заполнять каждый лист отдельно:

Десятый и одиннадцатый разделы заполняются аналогично 8 и 9.

Ошибка N 2. «Упрощенец» по незнанию выставил контрагенту счет-фактуру

Вновь зарегистрированные «упрощенцы» в начале своей деятельности не всегда успевают разобраться во всех тонкостях спецрежима. И бывает так, что какое-то время они выставляют своим покупателям счета-фактуры, выделяя в них НДС с реализации. А потом узнают, что не стоило этого делать (п. п. 2 и 3 ст. 346.11 НК РФ).

Что предпринять. Для начала сообщите контрагенту о том, что вы ошибочно выписали ему счет-фактуру, потому как НДС при реализации не начисляете. Если он еще не успел принять указанный вами налог к вычету и не отразил этот факт в своей декларации по НДС, то, скорее всего, пойдет вам навстречу и вы сможете отозвать ошибочно выставленный вами счет-фактуру.

Также не забудьте переделать договор и первичные документы по сделке, если в них был указан НДС. При этом если покупатель уже рассчитался с вами к этому моменту, указав НДС, направьте ему также письмо, что продажа в себя НДС не включает. А потому налог был выделен им ошибочно. Это вас опять же подстрахует на случай претензий проверяющих.

Если с контрагентом договориться не удается, вам придется заплатить начисленный налог в бюджет не позднее 20-го числа месяца, следующего за кварталом, в котором вы выписали счет-фактуру. Причем в данном случае платится в бюджет сразу вся сумма НДС, на три части (как у плательщиков этого налога) она не разбивается (абз. 1 п. 4 ст. 174 НК РФ).

В тот же срок сдайте в налоговую инспекцию декларацию по НДС. В вашем случае достаточно заполнить только титульный лист и разд. 1 — в нем рассчитывают сумму налога, подлежащую уплате в бюджет (Приказ Минфина России от 15.10.2009 N 104н).

Декларацию нужно подать в электронной форме по телекоммуникационным каналам связи (п. 5 ст. 174 НК РФ). Если представите отчетность на бумаге, например отправив по почте, можете получить штраф по ст. 119.1 «Нарушение установленного способа представления налоговой декларации (расчета)» НК РФ. На сегодня сумма штрафа составляет 200 руб.

Памятка. Если вы выставили счет-фактуру контрагенту во II квартале 2014 г. по собственной инициативе, то уплатить полную сумму НДС и отчитаться в налоговую нужно не позднее 21 июля, поскольку крайний срок (20-е число) выпадает на выходной день, воскресенье (п. 7 ст. 6.1 НК РФ).

Других действий от вас не требуется. Но остановимся еще на нескольких важных моментах. Регистрировать выставленные счета-фактуры в журнале их учета или книге продаж вам не нужно. Вести эти регистры по обычным продажам обязаны лишь плательщики НДС. Напомним, формы утверждены Постановлением Правительства РФ от 26.12.2011 N 1137, далее — Постановление N 1137.

Также имейте в виду: сумму начисленного НДС, несмотря на то что она не остается в распоряжении вашей фирмы (вы ее перечисляете в бюджет), нужно включить в доходы при УСН. На этом настаивают контролирующие органы (например, Письмо Минфина России от 13.03.2008 N 03-11-04/2/51).

Если сумму начисленного НДС в налоговую базу по УСН вы не включите, скорее всего, это вызовет вопросы у проверяющих. И свою позицию вам придется отстаивать в суде. Хотя арбитражная практика и складывается в пользу налогоплательщиков (Постановление Президиума ВАС РФ от 01.09.2009 N 17472/08).

Еще один неприятный момент — для тех, кто применяет УСН с объектом «доходы минус расходы». Такие плательщики не вправе отнести уплаченный в бюджет НДС на расходы, ведь начислять налог с продаж «упрощенцы» по общему правилу не должны. Поэтому данные траты не являются обоснованными (п. 2 ст. 346.16 НК РФ).

На заметку. Какие санкции ждут «упрощенца», если он выставил по своей инициативе счет-фактуру, но не уплатил вовремя НДС и не сдал декларацию

Если «упрощенец» выставил по собственной инициативе счет-фактуру с выделенной суммой НДС, то нужно единовременно перечислить налог в бюджет и сдать в ИФНС декларацию по НДС. Сделать это нужно не позднее 20-го числа месяца, следующего за отчетным кварталом (абз. 1 п. 4 и абз. 1 п. 5 ст. 174 НК РФ). В противном случае возможны санкции. За несвоевременную уплату налога — штраф в размере 20% от неуплаченной суммы (ст. 122 НК РФ). А также пени на сумму недоимки (ст. 75 НК РФ). За просрочку с декларацией — штраф в размере 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% недоимки и не менее 1000 руб. (ст. 119 НК РФ).

Детальная инструкция по заполнению декларации по НДС в 2022 году

Приведем пошаговую инструкция по декларации НДС для чайников в 2022 году.

Шаг 1. Оформляем титульный лист. В нем указываем:

- ИНН и КПП налогоплательщика, а если заполняет ИП, то в строке КПП ставим прочерки;

- номер корректировки: для первичного отчета — 0, для первого уточнения — 1 и т. д.;

- код налоговой инспекции;

- наименование компании или Ф.И.О. предпринимателя;

- сведения о реорганизации, если проводили ее для юрлица;

- номер телефона для связи с исполнителем;

- количество заполненных листов в декларации и приложении — подтверждающих документов;

- статус и Ф.И.О. того, кто подает декларацию: налогоплательщик или его доверенное лицо (для него еще нужны реквизиты доверенности);

- дата заполнения и подпись ответственного лица.

Актуальный пример заполнения формы декларации по НДС за 3 квартал 2022 года — титульный лист.

Шаг 2. Заполняем раздел 1. Эту часть заполняют все налогоплательщики и налоговые агенты. Даже если сдаете нулевую декларацию, то раздел 1 надо заполнить. В нем указывают код ОКТМО плательщика, КБК и сумму налога на добавленную стоимость к уплате или возмещению.

Шаг 3. Формируем раздел 2. Эту часть делают только налоговые агенты. Заполните, если в отчетном периоде арендовали муниципальное имущество, покупали товары у иностранной компании, которая не стоит на налоговом учете в России, и пр. Для каждой такой операции формируется отдельный лист раздела 2.

Шаг 4. Рассчитываем налог в разделе 3. Здесь отражаются все налогооблагаемые операции. Налоговики разъясняют, суммируется ли сумма уплаты в отчете по НДС за 3 квартал и за предыдущие периоды — нет, отчет заполняется поквартально, а не нарастающим итогом.

В третьей части не учитывают:

- операции, которые облагают по нулевой ставке, — их показывают в разделах 4-6;

- необлагаемые операции — их отражают в разд. 7;

- операции, по которым выставили счет-фактуру с НДС, когда этого не надо делать, — их фиксируют в разд. 12.

ВАЖНО!

Если за отчетный период отсутствовала деятельность и в разд. 3 нет показателей, то не включайте его в отчет.

Шаг 5. Заполняем раздел 4. В нем показываем операции, которые облагаются налогом на добавленную стоимость по ставке 0%. Эту часть включают в декларацию в том квартале, когда собрали документы для подтверждения нулевой ставки или согласовали с партнером изменения цены, возврат товаров.

Шаг 6. Формируем раздел 5. Его включают в декларацию, если в отчетном периоде появились права на вычеты по операциям с нулевой ставкой, а эти операции отразили в разд. 4 или 6 в предыдущих кварталах.

Шаг 7. Оформляем раздел 6. Его надо заполнить, если не собрали пакет документов для подтверждения нулевой ставки в установленный срок. В таком случае придется уточнить декларацию за квартал, в котором отгрузили товары, выполнили работы или оказали услуги. И заполните разд. 6 в декларации за квартал, в котором согласовали с контрагентом изменение цен, возврат.

Шаг 8. Заполняем раздел 7. Его формируют, если в отчетном квартале проводили операции:

- которые осуществляли не на территории России.

Кроме того, в разд. 7 отражаются авансы на поставку товаров с длительным производственным циклом, на которые не начисляется налог.

Шаг 9. Заполняем раздел 8. Обычно эта часть заполняется автоматически по сведениям, перенесенным из книги покупок. В разд. 8 отражаем налоговые вычеты, которые заявили в отчетном квартале. В этой части приводятся сведения по каждому счету-фактуре, которые зарегистрировали в книге покупок. И в итоге выводят общую сумму к вычету за квартал. А если оформляли дополнительные листы к книге покупок, то заполните приложение 1 к разд. 8.

Шаг 10. Формируем раздел 9. Он тоже заполняется автоматически по информации из книги продаж. Эту часть сдают плательщики и налоговые агенты по НДС, которые начислили в отчетном периоде налог. Если к книге продаж оформлялись дополнительные листы, то сформируйте приложение 1 к разд. 9.

Шаг 11. Оформляем раздел 10. Он нужен, если выставляли счета-фактуры по посреднической деятельности. Сведения переносятся из части I журнала учета полученных и выставленных СЧФ.

Шаг 12. Заполняем раздел 11. По аналогии с разд. 10, его заполняют, если получали счета-фактуры по посреднической деятельности. Информацию переносят из части II журнала.

Шаг 13. Формируем раздел 12. Он обязателен для отчитывающихся лиц, которые выставили покупателям счета-фактуры с выделенным налогом на добавленную стоимость, если:

- операция не облагается налогом;

- налогоплательщик освобожден от НДС;

- организация или ИП является неплательщиком налога.

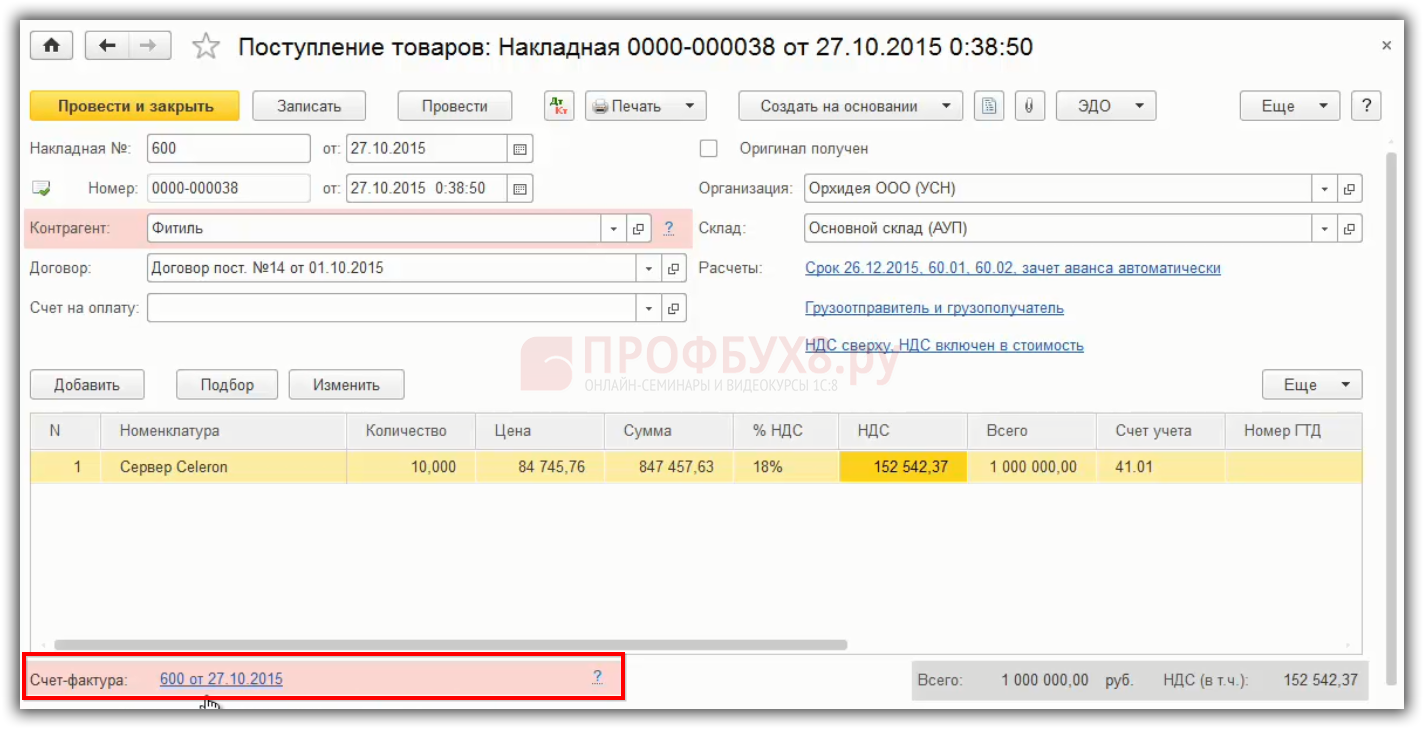

Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

Что касается книги учета доходов и расходов (КУДиР) по налоговому чету, то здесь входной НДС подлежит включению в состав расхода отдельной строкой. Поэтому, чтобы информационная база 1С 8.3 «увидела» эту отдельную строку, НДС необходимо отразить отдельно как в первичном документе от поставщика.

В 1С 8.3 нужно регистрировать входной счет-фактуру, который поставщик передал, при этом реквизиты счет-фактуры нигде не отражаются в налоговом учете. Если документ есть, то его нужно зарегистрировать. В КУДиР программа 1С 8.3 счет-фактуру не включает:

Регистрировать счета-фактуры с входным НДС следует, потому что бывают разные ситуации. Например, организация работает на УСН, однако вдруг возникает ситуация, что лимит по выручке при УСН превышен в середине года или появляется учредитель – юридическое лицо с долей в уставном капитале более 25%. Соответственно, нужно срочно пересчитывать налоги по ОСНО. Для этого нужно поднять всю первичную документацию и ввести в программу 1С 8.3. А если все счета-фактуры уже введены заранее, то нужно поменять только параметры учетной политики.

НДС и ОСНО

Как было сказано выше, налог на добавленную стоимость является обязательным платежом общей системы налогообложения. Он начисляется продавцом на стоимость реализуемых покупателю товаров, работ и услуг. НДС бывает двух видов:

- Ввозной. Уплачивается при ввозе (импорте) товаров на территорию РФ. «Импортный» НДС обязаны платить все ИП, независимо от применяемой системы налогообложения. При этом, если предприниматель применяет УСН 6%, ЕНВД или ПСН, учесть налог в составе расходов он не сможет. ИП на упрощенке с объектом «Доходы минус расходы» могут включить уплаченный НДС в состав расходов, но возместить его из бюджета не имеют права.

- Внутренний. Перечисляется при осуществлении операций внутри страны. В этом случае налог уплачивают ИП на ОСНО, а также налоговые агенты. Спецрежимники платят его только при выставлении счет-фактуры контрагенту с выделенной суммой НДС.

Несмотря на то что НДС обязателен к уплате на ОСНО, закон позволяет освободиться от него в ряде случаев.

Письмо Федеральной налоговой службы от 5 октября 2021 г. N КВ-4-3/14105@ О представлении налоговой декларации по НДС организацией, применяющей УСН, в связи с исполнением обязанностей налогового агента

11 октября 2021

Федеральная налоговая служба рассмотрела обращение по вопросу о представлении налоговой декларации по налогу на добавленную стоимость организацией, применяющей упрощенную систему налогообложения, в связи с исполнением обязанностей налогового агента и сообщает следующее.

Пунктами 2 и 3 статьи 346.11 главы 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 Кодекса.

При этом на основании подпункта 1 пункта 5 статьи 173 Кодекса в случае выставления ими покупателю счета-фактуры с выделением суммы налога на добавленную стоимость эти суммы налога подлежат уплате в бюджет в полном объеме.

Согласно абзацу первому пункта 5 статьи 174 Кодекса налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в пункте 8 статьи 161 и пункте 5 статьи 173 Кодекса, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Таким образом, организация, применяющая упрощенную систему налогообложения, обязана представить в налоговый орган по месту своего учета налоговую декларацию по налогу на добавленную стоимость в электронной форме в порядке, предусмотренном вышеуказанной нормой Кодекса, только в случае выставления покупателям счетов-фактур с выделением суммы налога на добавленную стоимость.

Вместе с тем абзацем вторым пункта 5 статьи 174 Кодекса предусмотрено, что налоговые агенты, не являющиеся налогоплательщиками налога на добавленную стоимость, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

В этой связи в случае, если организация, применяющая упрощенную систему налогообложения, не выставляет покупателям счета-фактуры с выделением суммы налога на добавленную стоимость, но при этом является налоговым агентом по налогу на добавленную стоимость, то она вправе на основании положений абзаца второго пункта 5 статьи 174 Кодекса представить в налоговый орган налоговую декларацию по налогу на добавленную стоимость на бумажном носителе.

Учитывая изложенное, при отсутствии фактов выставления покупателям счетов-фактур организация, применяющая упрощенную систему налогообложения, и исполняющая обязанности налогового агента, в том числе в связи с арендой государственного имущества субъекта Российской Федерации, может представлять налоговую декларацию по налогу на добавленную стоимость на бумажном носителе, поскольку в таком случае Кодексом не установлена обязанность по представлению налоговой декларации по налогу на добавленную стоимость в электронной форме.

По вопросу обновления ПК «Налогоплательщик ЮЛ» сообщается, что выпуск версий связан с вступлением в силу нормативных документов по налоговой и бухгалтерской отчетности.

Для удобства пользователей к каждой версии размещается аннотация в виде файла readme.doc, где приведены основание, отличия данной версии от предыдущих, перечень разработанных (доработанных) документов. Пользователь перед установкой версии может ознакомиться с этим файлом. Если пользователь не формирует документы, которые включены в новую версию, то он может не обновлять программу.

В том случае, если налогоплательщик испытывает затруднения при работе с программным обеспечением «Налогоплательщик ЮЛ», размещенном на официальном сайте ФНС России (www.nalog.gov.ru), то по данному вопросу необходимо обращаться в службу технической поддержки по электронному адресу: info@mail.rvcgnivc.ru.

Одновременно сообщаем, что налогоплательщик может направить в ФНС России свои предложения по совершенствованию ПК «Налогоплательщик ЮЛ», которые будут рассмотрены и при целесообразности учтены.

|

|

В.Г. Колесников |

Пример заполнения

Далее нами будет представлен стандартный пример того, как заполняется декларация НДС (инструкция по заполнению). Условия подачи данного документа изменяются в зависимости от того, в какой сфере работает компания и насколько крупным является данный бизнес. Мы используем данные налогового учета, предоставленные компанией ООО «Газпром» за первый квартал 2015 года. Все операции, связанные с реализацией продукции, облагаются налогом по ставке 18 %, и все операции, которые должны учитываться в процессе составления декларации, указаны далее:

- Октябрь 2014 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды различного муниципального имущества в октябре, ноябре и декабре 2014 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением имуществом города Мытищи в Московской области. Общая стоимость аренды составляет 600 000 рублей (с учетом НДС в размере 91 525 рублей). 2 октября 2014 года выпущен счет-фактура № 502 на сумму НДС, который удерживался с платы за аренду за IV квартал 2014 года, что было занесено в книгу покупок — 600 000 руб. (включая НДС в размере 91 525 рублей).

- Январь 2015 года. От ООО «Гамма» был получен аванс в счет будущей поставки готовой продукции в соответствии с договором № 1. 14 января 2015 года был выставлен счет-фактура на предварительную оплату «Гермесу», что было занесено в книгу продаж — 2 360 000 руб. (включая НДС в размере 360 000 руб.).

- Январь 2015 года. По договору № 2 ООО «Мастер» была отгружена готовая продукция. 19 января 2015 года «Мастеру» был выставлен счет-фактура № 2, что было занесено в книгу продаж — 590 000 руб. (включая НДС в размере 90 000 руб.).

- Январь 2015 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды муниципального имущества в январе, феврале и марте 2015 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением муниципальным имуществом города Мытищи Московской области. Общая стоимость аренды составляет 600 000 рублей (включая НДС в размере 91 525 рублей). На сумму НДС, удержанного с арендной платы за IV квартал 2014 года, был выставлен счет-фактура № 3 от 20 января 2015 г., что было занесено в книгу продаж — 600 000 руб. (включая НДС в размере 91 525 руб.).

- Февраль 2015 года. Поставщику материалов, которым выступает ООО «Модус», перечисляется аванс в соответствии с договором № 3. 3 февраля 2015 года «Модус» составил и предоставил счет-фактуру № 45, выделяя сумму НДС, что было зарегистрировано в книге покупок на общую сумму 236 000 рублей (включая НДС в размере 36 000 руб.).

- Февраль 2015 года. У ООО «Модус» были куплены и приняты к счету материалы, необходимые для производства продукции в соответствии с договором № 4. Все материалы в IV квартале 2014 года были оплачены авансом, и с этого аванса был принят к вычету НДС в IV квартале 2014 года. От компании «Модус» 5 февраля 2015 года был получен счет-фактура № 150, что было зарегистрировано в книге покупок. 22 октября 2014 года был выставлен счет-фактура на предварительную оплату № 1230, что было занесено в книгу продаж на общую сумму 1 770 000 рублей (включая НДС в размере 270 000 рублей).

- Март 2015 года. В соответствии с договором № 5, заключенным с ООО «РАО ЕС», была отгружена готовая продукция. 16 марта 2015 года ООО «РАО ЕС» был выставлен счет-фактура № 4, что было занесено в книгу продаж на общую сумму 1 062 000 рублей (включая НДС в размере 162 000 рублей).

В соответствии с пунктом № 3 действующего порядка в состав отчета не включаются разделы 4, 5, 6, 7, 10, 11, 12, а также отдельные приложения к 3, 8 и 9-му разделам, то есть их не должна включать в себя декларация НДС. Инструкция по заполнению (условия подачи) предусматривает при этом массу других тонкостей, которые также нужно учитывать.

Может ли ип на усн выставлять счета фактуры без ндс

Кто может не выписывать счёт-фактуру В зависимости от выбранного ИП порядка налогообложения уплата НДС может быть не предусмотрена, соответственно объективно возникает вопрос о необходимости выставления счетов-фактур тем, кто освобождён от «оброка». Согласно Налоговому кодексу РФ налог не оплачивают:

- работающие в сфере розничной торговли;

- занятые в общественном питании;

- предоставляющие услуги только за наличный расчёт;

- работающие на рынке ценных бумаг и реализующие акции и облигации;

- осуществляющие продажу товаров потребителям, которые используют льготные налоговые режимы.

Подробно указано в статьях 168 и 169 Налогового кодекса, которые отражают нюансы в зависимости от выбранной системы налогообложения. На особом режиме оплата налога не производится, что находит отражение в предоставляемой отчётности.

-

Главная

- Для ИП

Компании, которые применяют такой спецрежим налогообложения как УСН освобождены от НДС и не должны выставлять счета-фактуры. Однако некоторым упрощенцам все же приходится это делать, например, когда они работают с контрагентами, предъявляющими такие условия сотрудничества. Как правильно выставляется счет-фактура при УСН с НДС и без НДС в 2018 году подробно разберем в статье.

Счет-фактура при УСН Все организации и ИП, применяющие «упрощенку» плательщиками НДС не являются, а значит и счет-фактуру им выставлять не нужно. Однако при возникновении некоторых ситуаций такой документ будет нужен.Если вы все-таки приняли решение выставить НДС, то вот еще совет: в сделках, где предполагается получение вами аванса, не оформляйте счет-фактуру на аванс, сделайте ее только после отгрузки. Эту ситуацию также лучше обсудить заранее. Иначе вам придется отчитываться и платить НДС два раза: сначала по авансовому счету, а потом – по отгрузочному. Здесь действует правило: выписал документ с НДС, значит, перечисли налог. В итоге вы заплатите налог дважды, так как заявить к вычету НДС с полученной предоплаты у вас не выйдет, ведь вы не плательщик НДС. И еще, в связи с тем, что выдача клиенту счет-фактуры с НДС – нестандартная ситуация доя упрощенки, рекомендуется хранить эти документы в течение 4 лет: налоговая может потребовать предъявить при проверке.НДС В-четвертых Бумага обязательно удостоверяется подписью продавца, а при электронной форме еще и ЭПЦ.Образец заполнения счета-фактуры прилагается к данной статье Предоставляется ли нулевая? Как уже упоминалось ранее, при составлении ИП или ООО на упрощенке счета-фактуры требуется дальнейшее составление декларации и внесение в казну НДС. В то же время многие предприниматели задаются вопросом, можно ли выписывать на добровольных основаниях счета-фактуры, но налог на добавленную стоимость при этом не платить? Оказалось, что такая ситуация вполне реальна. Для этого требуется всего лишь составить и представить покупателю нулевой счет-фактуру. Нулевая счет-фактура представляет собой документ, который предполагает указание в столбце таблицы «Налоговая ставка» пометки «Без НДС»

Важно помнить, что прописывать в таблице 0%. Такая ставка все же будет требовать составления декларации