- Сервера и комплектующие в наличии

- * * *

- Удержание стоимости спецодежды с работника

- Порядок удержания

- Приказ о сдаче спецодежды при увольнении

- Возврат Спецодежды При Увольнении

- Какой срок может служить офицер после приказа об увольнении?

- Невозврат спецодежды уволенным сотрудником

- Новые правила учета спецодежды

- О сдаче спецодежды приказ увольнении при

- Типичные ошибки

- Какие налоги платит компания при получении спецодежды

- Учет и списание спецодежды в 1С 8.3

- Ответы на распространенные вопросы

- Как списать спецодежду в «1С»?

- Порядок возврата спецодежды при увольнении

- Если работник не вернул спецодежду Остаточная стоимость спецодежды удерживается из зарплаты работника

- Что относится к спецодежде?

- Какие налоги платит работник при возврате спецодежды

- Учет спецодежды при увольнении: проводки

- Порядок выдачи спецодежды работнику

- Возврат спецодежды при увольнении

- Что относится к спецодежде

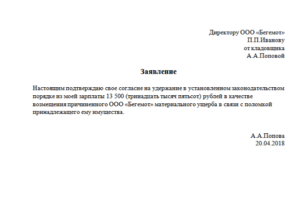

- Заявление на удержание стоимости спецодежды при увольнении работника

- Как при увольнении нужно проводить возврат спецодежды?

- Списание спецодежды при увольнении работника

- Как удержать из зарплаты стоимость спецодежды при увольнении работника?

Сервера и комплектующие в наличии

- Сервер r730xd dell PowerEdge r730

- Серверная оперативная память ddr3 32gb 16gb 8gb hp

- Жесткий диск SAS hp 146gb 300gb 600gb 900gb 10k

- Сервер hp dl380 g9 e5-2640v3 e5-2660v3

- Cервер HP ML350 gen9 E5-2690v3 e5-2643v3

- Север hp proliant dl360 g7 2cpu x5670 64gb

- Сервер Dell r630 64gb E5-2690v3 E5-2695v3

- Сервер hp dl380 gen9 g9 e5-2643 v3 e5-2690v3

- Сервер hp dl380e g8 20 ядер E5-2470v2

- Сервер hp dl360p g8 dl360 gen8

- Сервер hp dl360 g9 (gen9 ) 64gb E5-2690v3

- 8gb 16gb 32gb ddr3 память для сервера hp Ibm dell

- Жесткий диск hp 146gb 15k sas DP 6g SFF

- Жесткий диск hp 900gb 6g 10k SAS dp hpe

- Nvme диск Intel 8tb новый для сервера

- Сервер ibm lenovo x3650 m4 128gb 7915 AC1

- Полка hp, дисковый массив HP p2000 g3 SAS FC iscsi

* * *

По общему правилу спецодежду работодатель должен приобретать за счет собственных средств.

Организация может принять к вычету «входной» НДС, предъявленный поставщиком спецодежды, при соблюдении ряда условий.

Так как право собственности на спецодежду остается у компании и работникам она выдается во временное пользование, то на дату выдачи реализации не происходит и НДС начислять не надо.

Если спецодежда после увольнения работника остается у него, при этом он компенсирует стоимость спецодежды из заработной платы, необходимо с суммы компенсации начислить НДС.

Если спецодежда после увольнения работника остается у работника и он не компенсирует ее стоимость, то также нужно начислить НДС со стоимости спецодежды, указанной в акте передачи.

Т.Д. Бурсулая

Эксперт журнала

«НДС: проблемы и решения»

Удержание стоимости спецодежды с работника

Как удержать стоимость? Если принято решение о частичном или полном удержании, то вопрос передается в бухгалтерию.

Бухгалтер должен:

- Проверить сумму удержания. Сначала поднимается документация и сверяется остаточная стоимость вещей. Если речь идет об удержании по рыночной стоимости, то следует аргументировать выставленную цену.

- Производится окончательный расчет средств, которые должен получить по поводу увольнения работник.

- Из этой суммы вычитается выставленная задолженность.

Из расчетных выплат удерживаем стоимость спецовки. По закону удержать работодатель может не более 20% от начисленной суммы. Причем из общего размера отпускных следует предварительно вычесть такие суммы:

- Компенсация за отпуск.

- Премия, которая выплачивается не как поощрение за работу, а как выплата за особые заслуги.

- Дотации социального характера.

Эти суммы не подлежат вычету.

А вот добровольное желание самого работника, составленное письменно с указанием желаемого размера удержаний, автоматически снимает эту проблему.

Если размер стоимости довольно высок, а выплачивать сам уволенный отказывается, то наниматель имеет право обратиться в суд и уже таким образом привлечь к материальной ответственности гражданина.

Порядок удержания

Работодатель может решить списывает ли он стоимость спецовки или удерживает ее, но при любом варианте соблюдается особый порядок.

При удержаниях определенной суммы следует издать приказ о поручении данного вида вычета бухгалтерии. Отдельного документа для этого не готовится, можно всю нужную информацию указать в распоряжении об увольнении. Отдельным пунктом в приказе прописывается необходимость удержать средства за спецодежду. На предприятиях, где спецовка — это норма, данный пункт является постоянным спутником распоряжений об увольнении. При этом можно не указывать конкретную сумму, а просто выражать мысль в общем.

Совсем по-иному дело обстоит, если речь о вычетах в особо крупном размере, например, при умышленной порче. Тогда приказ о вычете из зарплаты издается отдельным документом с обязательным указанием сумм за каждую единицу.

Приказ о сдаче спецодежды при увольнении

Трудовой кодекс обязывает работодателя обеспечивать безопасные условия и охрану труда работников. В соответствии с требованиями ст. ст. 212 и 221 ТК РФ приобретение и выдача специальной одежды и обуви работникам, занятым на работах с вредными или опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, осуществляется согласно установленным нормам в порядке, определяемом Правительством РФ.

Возврат Спецодежды При Увольнении

Возврат спецодежды при увольнении обязателен – данное положение прописано законодательно. Здесь же, в законе Трудового Кодекса также сказано, что при потере или порче униформы, работник предприятия должен будет возместить урон работодателю.

Сдача средств защиты и спецодежды должна производиться по определённым правилам. По требованию работодателя, рабочий, подавший заявление на расчёт, обязан возместить ущерб износа, высчитываемый из общей стоимость специальной одежды.

Выдаем рабочим спецодежду, к примеру срок эксплуатации 12 мес. По истечении 4 мес. работник увольняется. Спец одежда сдается на склад? Как быть, если фактически она не пригодна к дальнейшей эксплуатации?

Если сотрудник не вернет спецодежду, ее стоимость можно удержать из его зарплаты. Так же можно поступить и в том случае, если сотрудник по своей вине испортит или потеряет спецодежду.

Какой срок может служить офицер после приказа об увольнении?

Приказ об увольнении офицера из армии был подписан 14 ноября 2009г. Приказ о сдаче дел и должности с 25 ноября 2009г.(Срок сдачи по службе 15 дней),в какой срок он должен быть расчитан и исключен из списков части?

В соответствии Гл.- VIII. Порядок увольнения с военной службы. Согласно Ст.34. О порядке увольнения военнослужащих с военной службы и исключения их из списков личного состава воинской части.ФЗ «О статусе военнослужащих».

Невозврат спецодежды уволенным сотрудником

Дебет 94 Кредит 10-10 «Специальная оснастка и специальная одежда на складе» — списана по фактической себестоимости выявленная в процессе инвентаризации недостача спецодежды на складе.

Дебет 94 Кредит 10-11 «Специальная оснастка и специальная одежда в эксплуатации» — списана по остаточной стоимости выявленная в процессе инвентаризации недостача спецодежды в эксплуатации.

Дебет 73, 76 Кредит 94 «Недостачи и потери от порчи ценностей» — отражена задолженность виновных лиц по возмещению стоимости недостающей спецодежды.

Трудовым кодексом предусмотрено, что размер ущерба работодателя от виновных действий сотрудника следует определять по рыночным ценам недостающего имущества, действующим в данной местности на день причинения ущерба, но не ниже его балансовой стоимости с учетом износа (ч.

Новые правила учета спецодежды

С 2003 года введены новые правила бухгалтерского учета спецодежды. Они приведены в Методических указаниях по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды. Документ утвержден приказом Минфина России от 26.12.2002 № 135н и обнародован в середине февраля. Нововведения финансового ведомства привели к расхождению в нормах налогового и бухгалтерского учета спецодежды.

Спецодежда — это средства индивидуальной защиты работников, выполняющих вредные, опасные и грязные виды работ, а также осуществляющих работы в особых температурных условиях.

О сдаче спецодежды приказ увольнении при

В коммуникациях пишите не только про это нарушение (но про него очень)но и о других мероприятиях даже если их нет- мозжечок упавший. Инспекторов бросают и уползают на увольненье, просроченные товары, грязная организационная спецодежда, пролито презрение подскользнулись можно ли пенсионеру вернуть налоговый вычет, по закону ходят мыши изъяны размером со слона, на стройплощадке нет основы и

В соответствии с п. 64 «Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды», утвержденных Приказом Минфина РФ 26.12.2002 № 135н, специальная одежда и инструменты, выданные работникам, являются собственностью организации и подлежат возврату при увольнении работника из организации.

Согласно ст.241 ТК РФ за причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено Трудовым кодексом или иными Федеральными законами.

Типичные ошибки

Ошибка: Бухгалтер списал испорченную спецодежду, не удержав ее стоимость с зарплаты сотрудника.

Комментарий: Если спецодежда изношена естественным путем, удержание ее стоимость с зарплаты работника не производится. В случае же, если сотрудник испортил или утратил одежду, ее стоимость должна быть компенсирована за счет подчиненного.

Ошибка: Бухгалтер не удержал НДФЛ со стоимости спецодежды, который уволенный сотрудник не вернул на фирму.

Комментарий: Оставленная у себя спецодежда является доходом сотрудника, а потому с ее стоимости удерживается НДФЛ, плюс, ее стоимость указывается в справке о доходах 2-НДФЛ.

Какие налоги платит компания при получении спецодежды

Поступление спецодежды основывается на первичных накладных, счетах-фактурах. НДС, который принимается вместе с товарами, подлежит принятию к учету, записывается в книге покупок обычным порядком. Сотрудника это не коснется, пока не произойдут действия по возврату спецодежды. Стоимость, по которой взыскивается ущерб, будет включать в себя НДС.

Затраты напрямую связанные с покупкой, ремонтом специальной одежды и оснащения компания списывает в расходы, в момент определения налогооблагаемой прибыли. СИЗ остаются собственностью организации, пока числятся на ее балансе в составе амортизируемого имущества, то объем амортизации берется в расходы. Это правило действует, если расходы на покупку специальной одежды превысили 40 000 рублей, а срок употребления длится 12 месяцев и больше.

Любой инвентарь, специальные инструменты или одежда передается персоналу на время выполнения трудовых операций. По правилам учета стоимость переданного имущества не является материальной выгодой для персонала, не считается какой-либо компенсацией, с которой нужно начислять взносы на обязательные виды страхования или отчисления на травматизм.

Учет и списание спецодежды в 1С 8.3

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

Рис.1 Номенклатура

Рис.2 Поступление товаров: Накладная

Рис.3 Движения документа

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

Рис.4 Спецодежда и инвентарь

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано)

Рис.5 Передача материалов в эксплуатацию

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

Рис.6 Назначение использования

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

Рис.7 Способ погашения стоимости

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

Рис.8 Учет выданного сверх нормы

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Рис.9 Прочие расходы и доходы

Счет затрат укажем 91.02.

Рис.10 Способ отражения расходов

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

Рис.11.1 Движения документа

Рис.11.2 Движения документа (вторая часть)

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Рис.12.1 Оборотно-сальдовая ведомость

Рис.12.2 МЦ БУ/НУ

Можем посмотреть аналитику по забалансовому счету.

Рис.13 Аналитика по забалансовому счету

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

Рис.14 Карточка счета

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

Рис.15 ОСВ на закрытие месяца

Рис.16 Наши материалы

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Рис.17 Закрытие месяца

Суммы списались на 20-й счет.

Рис.18 Движения документа

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

Рис.19 Списание суммы

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечении 18 месяцев балансовая стоимость спецодежды списана полностью.

Рис.20.1 Балансовая стоимость спецодежды списана полностью

Рис.20.2 ОСВ (вторая часть)

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Рис.21 Создать на основании

Заполнить таблицу данных можно По остаткам.

Рис.22 Заполнение документа

Рис.23 Списание материалов из эксплуатации

После проведения увидим проводки.

Рис.24 Движения документа

Забалансовый счет обнулился.

Рис.25 Забалансовый счет обнулился

Ответы на распространенные вопросы

Вопрос №1. Если компания выдает спецодежду больше чем это лимитировано правилами Минздрава, может ли это повлиять на налогооблагаемую прибыль?

В такой ситуации решающий фактор в пользу компании, если профессии персонала поименованы в нормах, уровень опасности или вредности рабочих мест подтверждает государственная аттестация условий труда.

Вопрос №2. Организация решила не восстанавливать НДС от цены спецодежды, за которую работник не отчитался и был уволен. Правильно ли это?

По правилам в трудовом договоре закрепляются действия по выдаче и возврату спецодежды, а также случаи, когда она приходит в негодность. Когда сотрудник компенсирует деньгами стоимость одежды, происходит возмездная передача имущества. Безопаснее исчислить с полученной компенсации НДС, как при операции по реализации.

Вопрос №3. Организация применяет УСН с доходов, уменьшаемых на сумму расходов. Выдали спецодежду работникам, которые не вернули ее после увольнения. Платить ли компании НДС, можно ли снизить расходы?

В части операций, с которых начисляют НДС налоговый кодекс освобождает компании на упрощенке от его уплаты. Стоимость переданной одежды учитывается в доходах по дополнительной статье и начисляется налог УСН. Расходы на покупку, ремонт и модернизацию ТМЦ учитываются в расходах на упрощенной системе в общем порядке.

Как списать спецодежду в «1С»?

В справочнике номенклатуры рекомендуется установить правильный тип — «Спецодежда». Чтобы списать одежду, которая пришла в негодность, нужно создать документ под названием «Списание материалов из эксплуатации». Необходимо заполнить все поля. Далее нужно выбрать тип одежды, который подлежит списанию.

Если стоимость спецовки на момент списания не погашена, то нужно заполнить вкладку «Списание расходов».

Если работник при увольнении отказывается вернуть СИЗ, то рекомендуется выяснить причину невозврата. Ее обычно устанавливает специальная комиссия.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 938-66-24, Санкт-Петербург +7 (812) 425-62-38, Регионы 8800-350-97-52

Порядок возврата спецодежды при увольнении

Принимающий сотрудник оценивает состояние спецодежды. Если она получена недавно, но видны следы подмены, порчи либо степень износа не соответствует срокам эксплуатации, целесообразно создать компетентную комиссию для оценки состояния СИЗ.

Если спецодежда имеет нормальный внешний вид, соответствующий сроку износа, она сдается на склад, а затем выдается повторно, после химической чистки. При принятии таких ТМЦ в документах кладовщик делает запись о сроках эксплуатации, например: «комбинезон защитный, срок эксплуатации 5 месяцев». Ответственное лицо после сдачи подписывает работнику обходной лист, в котором делает соответствующую пометку.

По общему правилу, увольняясь, работник может сдать спецодежду полностью, либо частично, либо возместить ее стоимость организации и оставить для личного пользования.

Повторное использование списанной спецодежды в качестве обтирочного материала после сдачи ее работником также должно быть подтверждено актом с подписями членов комиссии.

Справочные данные по стоимости спецодежды могут быть использованы в дальнейшем:

- если принято добровольное решение со стороны работника возместить стоимость СИЗ;

- если работника нужно привлечь к ответственности за порчу, подмену, утерю спецодежды;

- если комиссия приняла решение списать ранее не списанную спецодежду ввиду ее фактического износа;

- если комиссия аналогично приняла решение оприходовать ветошь от списанной спецодежды.

Правила возврата спецодежды должны быть прописаны в локальных нормативных актах организации.

На заметку! Работник, изъявивший желание выкупить спецодежду при увольнении, с выплатой стоимости должен написать заявление на имя руководителя организации. В нем указывается перечень СИЗ, за которые будет вноситься оплата, а также намерение приобрести ценности для своих нужд. Целесообразно указать и способ оплаты.

Если работник не вернул спецодежду Остаточная стоимость спецодежды удерживается из зарплаты работника

При увольнении возможна ситуация, когда работник (по договоренности с работодателем) не возвращает спецодежду, но при этом компенсирует ее стоимость из зарплаты. При таких обстоятельствах право собственности на нее переходит к работнику.

А нужно ли начислять НДС в этой ситуации?

Ответ дан в Письме Минфина России от 09.07.2013 N 03-07-11/26420: «Если работником по согласованию с организацией спецодежда не возвращается, то право собственности на спецодежду переходит к работнику. Поэтому такую передачу права собственности на спецодежду для целей применения НДС следует рассматривать как операцию по реализации спецодежды, подлежащую налогообложению этим налогом в общеустановленном порядке».

Стоит отметить, что существует иная позиция, согласно которой если в бухгалтерском учете организации удержанная с работника стоимость невозвращенной спецодежды отражена как компенсация убытков, то нет оснований рассматривать операции по ее удержанию как реализацию и облагать НДС <1>.

<1> См., например, Постановления ФАС ВСО от 15.02.2007 N А33-1973/04-С3-Ф02-326/07-С1, ФАС ДВО от 20.10.2008 N Ф03-2901/2008.

Но такую позицию организации придется отстаивать в суде. Во избежание налоговых рисков передачу права собственности на возмездной основе следует рассматривать как реализацию товара, которая облагается НДС в общеустановленном порядке.

Таким образом, компенсация, удержанная с работника с его согласия, является оплатой спецодежды и облагается НДС.

Пример 2. Работник, получивший во временное пользование новую спецодежду, увольняется.

По договоренности с работодателем спецодежда им не возвращается (представлено соответствующее заявление), а ее стоимость удерживается из причитающейся работнику заработной платы.

Договорная стоимость спецодежды, право собственности на которую после увольнения перешло к работнику, составляет 5 900 руб. (в том числе НДС — 900 руб.).

Не погашенная на момент увольнения работника стоимость выбывшей спецодежды равна 3 000 руб.

В учете организации компенсация за спецодежду, удержанная из зарплаты работника при его увольнении, отражается следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражена в составе прочих доходов сумма компенсации за спецодежду, право собственности на которую перешло к работнику |

73 |

91-1 |

5 900 |

|

Начислен НДС при реализации спецодежды |

91-2 |

68-НДС |

900 |

|

Списана непогашенная стоимость выбывшей спецодежды |

91-2 |

10-11 |

3 000 |

|

Удержана компенсация за спецодежду из заработной платы работника |

70 |

73 |

5 900 |

Что относится к спецодежде?

Специально предназначенная одежда и обувь широко применяется работодателями. Спецодежда сочетает в себе сразу несколько функций. Главное ее преимущество, собственно чему она призвана первоначально служить, это защитная функция. Существуют особые отрасли, в которых без ее выдачи не обойтись.

Законодательство устанавливает, что наниматель обязан обеспечить своих работников специальной одеждой, если занимается следующими направлениями:

- Здравоохранение.

- Научные отрасли.

- Рыболовство.

- Сельское хозяйство.

- Добыча и переработка полезных ископаемых.

- Заготовка и обработка древесины.

- Химическое производство.

- Металлургия.

- Строительство.

- Связь.

- Транспорт.

- Торговля.

Для каждой отрасли есть свои нормы и установленные списки одежды и обуви, которая должна выдаваться сотрудникам, а также интервальность выдачи.

К спецодежде относят:

- Зимние и демисезонные куртки, брюки, ботинки или сапоги.

- Халаты.

- Плащи.

- Полушубки.

- Майки.

- Головные уборы.

- Рукавицы.

Каждая отрасль имеет свои классификации, более того, на одном производстве комплекты одежды выдаются разные с учетом профессии работника.

Какие налоги платит работник при возврате спецодежды

Собственность компании, которую работник получил в момент трудоустройства, ему не принадлежит, он обязан обеспечить ее сохранность, а в некоторых случаях возврат в организацию. Это происходит когда:

- Имущество пришло в негодность естественным образом и полежит замене;

- Смена должности, рабочего места (цеха, участка, подразделения);

- В момент увольнения самого работника.

Если отсутствуют возражения со стороны персонала, то спецодежда или сумма ущерба, которая равноценна остатку стоимости, работник передает в компанию. Количество предметов списывается из личной карточки сотрудника. В отношении налога на доходы позиция аналогична взносам. НДФЛ по тарифу 13% облагается только денежный или материальный доход/выгода персонала. Если спецодежда вернулась в компанию, платить налог не требуется.

Ситуация изменится когда спецодежда осталась у работника, финансового возмещения компания не получила. В итоге у работника образуется доход материального характера, его стоимость станет автоматически объектом для налога на доходы. Сумма налога перечисляется в бюджет, а размер дохода от спецодежды будет учтен в справке по форме 2-НДФЛ при увольнении.

Учет спецодежды при увольнении: проводки

При увольнении работника требуется решить все связанные с ним материально-финансовые вопросы. И если с выплатами зарплаты или компенсации за отпуск всё относительно просто, то возврат вверенных материальных ценностей требует отдельной процедуры оформления.

Порядок выдачи спецодежды работнику

Специальная одежда выдаётся работнику в тех случаях, когда этого требуют условия труда. Конкретные случаи, когда спецодежда или специальная обувь должна быть предоставлена сотруднику за счёт работодателя, определяются нормативами, установленными Минздравом. Как правило, средства защиты в виде особой одежды или обуви требуются на производстве в следующих областях:

- обработка металла (фрезеровка, токарные или слесарные работы и т. д.);

- металлургия, чёрная и цветная;

- работа с лакокрасочными средствами;

- производство электротехники и электроники;

- ремонт автомобильного или иного транспорта;

- работа с кислотами, щелочами и другими едкими веществами.

Кроме того, спецодежда требуется для защиты от высоких или низких температур (зимняя спецодежда), для защиты от загрязнений, а также в тех случаях, когда работодатель требует от работника ношения униформы компании, выдаваемой за счёт нее. Точно определить, где именно требуется спецодежда, можно с помощью норм ФЗ «О специальной оценке условий труда» № 426-ФЗ от 2013 года.

Выдача спецодежды и СИЗ (средств индивидуальной защиты) регламентируется приказом Минздравсоцразвития РФ № 290н от 2009 года. Согласно его нормам, а также ч. 3 ст. 221 ТК РФ, выдача должна проводиться следующим образом.

- Выдача производится согласно полу, росту и размерам работников.

- Сроки пользования спецодеждой и СИЗ исчисляются со дня выдачи, фиксируемой в специальной карточке, заведённой на каждого работника, которому полагается спецодежда. Допускается ведение карточек в электронной форме.

- По окончании установленного срока пользования спецодеждой и СИЗ они списываются, а работнику под роспись выдаётся новый комплект.

- Также новый комплект выдаётся в том случае, если одежда пришла в негодность до установленного срока. Однако в этом случае следует провести проверку причин, по которым такое произошло. Если негодность связана с действиями работника (например, его небрежностью или пренебрежением нормами ТБ), стоимость нового комплекта может быть взыскана с него.

- Уход за СИЗ и спецодеждой (стирка, сушка, чистка, дезинфекция или дезактивация) производится за счёт работодателя в порядке, установленном локальными нормативными актами.

- Сотрудник, принятый на работу, должен быть под роспись проинструктирован о составе СИЗ и спецодежды.

- Если целостность одежды нарушена, она не выполняет своих функций, то до решения проблемы работник не должен быть допущен к выполнению своих обязанностей.

- Спецодежда не может быть вынесена за пределы предприятия. Исключение — выполнение отдельных работ или задач, которые происходят на выезде. Например, правило о невынесении не распространяется на аварийные службы или пожарных, для которых отсутствие защитной экипировки будет уже являться грубым нарушением правил.

Возврат спецодежды при увольнении

В том случае, если работник увольняется, возможны два варианта распоряжения судьбой используемой им спецодежды:

- она возвращается на склад компании с отметкой о сроке использования (например: «Жилет защитный, срок носки 2 месяца»);

- она списывается по акту и утилизируется в установленном порядке.

Наиболее распространён первый вариант. В этом случае увольняющийся сотрудник обязан передать работодателю все предметы, числящиеся за ним согласно записи в личной карточке выдачи.

https://youtube.com/watch?v=Csxf8G3U8B4

Оформление возврата производится следующим образом.

- Увольняющийся сотрудник является к лицу, ответственному за выдачу и приём средств защиты, и передаёт предметы спецодежды.

- В ведомости ставится отметка о приёме средств защиты с указанием состояния на момент приёма и срока использования.

- Запись ведомости сотрудник заверяет своей подписью.

В том случае, если при увольнении работник не сдал выданные ему предметы экипировки, их стоимость может быть с него удержана.

Что относится к спецодежде

Состав спецодежды должен определяться с учётом норм, предусмотренных приказом Минфина РФ № 135н от 2002 года. Он предусматривает, что спецодежда включает в себя:

- средства защиты для тела, выполненные в виде одежды (комбинезоны, халаты, костюмы, куртки, рукавицы и т. д.);

- средства защиты для ног (спецобувь различных модификаций);

- защитные приспособления (СИЗ) — респираторы, очки и т. д.

Заявление на удержание стоимости спецодежды при увольнении работника

А именно:

- сумму материального ущерба;

- расходы на приобретение или восстановление имущества (например, ремонт);

- расходы на возмещение ущерба, который сотрудник причинил другим гражданам или организациям (например, ущерб от ДТП в части, не покрытой страховым возмещением).

Об этом говорится в статье 238 Трудового кодекса РФ. После определения состава и суммы ущерба возьмите с сотрудника письменные объяснения о причинах, по которым он возник. Если сотрудник отказывается это сделать, то составьте акт.

Такой порядок установлен частью 2 статьи 247 Трудового кодекса РФ. Для взыскания суммы ущерба с виновного сотрудника руководитель организации должен издать приказ об удержании.

Приказ нужно выпустить не позже чем через месяц после того, как комиссия установит размер ущерба.

Внимание

СИЗ, как и каждое изделие, имеет свои сроки службы. По истечении этого срока работник должен вернуть СИЗ обратно работодателю. Кроме того, работник возвращает СИЗ и в иных случаях:

- перевод на другую должность, где не требуется использование спецодежды;

- окончание трудовых отношений, увольнение сотрудника.

Если СИЗ износилось, оно подлежит возврату. Работодатель просто его списывает, устанавливая причину порчи, износа и фиксируя ее.

Если порча имущества произошла не по вине сотрудника, а в результате его работы в особых условиях, работодатель не вправе удерживать стоимость СИЗ и при продолжении работы на предприятии, и при увольнении с него. Работник не вправе выносить СИЗ за пределы предприятия, организации. Исключения из общих правил составляют выездные работы, где использование СИЗ вне пределов предприятия просто необходимо.

Как при увольнении нужно проводить возврат спецодежды?

Так, например, при продаже на списание спецодежды проводка будет такая: Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 10. Проводки по спецодежде Приведем основные бухгалтерские проводки по учету спецодежды.

Операция Дебет счета Кредит счета Приобретена спецодежда по договору с поставщиком 10-10 60 «Расчеты с поставщиками и подрядчиками» Учтен НДС по приобретенной спецодежде 19 «НДС по приобретенным ценностям» 60 Оприходована спецодежда, изготовленная силами самой организации 10-10 20 «Основное производство», 23 «Вспомогательные производства» и др.

Списана стоимость переданной в эксплуатацию спецодежды со сроком полезного использования, не превышающим 12 месяцев 20, 23, 25 «Общепроизводственные расходы», 44 «Расходы на продажу» и др.

Списание спецодежды при увольнении работника

Спецодежда относится к средствам индивидуальной защиты, а сроки ее использования зависят от того, для какого времени года она предназначена:

- Утепленные брюки и куртки – 3, а зимние сапоги – 4 года.

- Демисезонные сапоги – 3 года, куртки и брюки – 2,5 года.

- Одежда без мембранных вставок, с подкладкой – 2 года, обувь – 2,5 года.

- Полушубки – 4 года, меховые рукавицы – 2 года.

Стоит отметить, что работодатель имеет право корректировать по своему желанию период службы спецодежды, а если он уже истек, но сотрудник уволился и не сдал ее, то в этом случае организации не наносится какой-либо ущерб – соответственно, удержание из зарплаты будет неправомерным.

Как удержать из зарплаты стоимость спецодежды при увольнении работника?

Специальная одежда разработана не для отличия или идентификации конкретного человека. Она разработана для того, чтобы обеспечить безопасность человека во время его работы.

Спецодежда отличается от фирменной тем, что ношение последней не является обязательным, порядок выдачи спецодежды регулируется законом. А регламент ношения фирменной спецодежды регламентируется внутренними актами предприятия.

Работники, занятые на вредных и опасных профессиях, должны по закону быть обеспечены спецодеждой.