- Способы сдачи выручки в банк

- Оформление документов в кассе компании

- Сдача выручки в банк по объявлению

- Инкассация

- Самоинкассация

- Дополнительные варианты

- Нарушения на данном этапе

- Что делать с комиссией за перевод?

- Особенности возврата денежных средств клиенту в 1С

- Возврат клиенту денежных средств на карту

- Как произвести возврат наличных?

- Возврат денег покупателю на расчетный счет

- Работа с онлайн-кассой в «1С»

- Подключение кассы к «1С»

- Регистрация фискального накопителя

- Работа онлайн-кассы в «1С»: пошаговая инструкция

- Формирование отчета кассира в «1С»

- Применение ККТ при возврате

- Сдача денег в банк через инкассатора

- Как отразить в бухучете инкассацию через терминал банка

- Какие штрафы могут наложить, если нарушен порядок использования наличной выручки?

- Как соблюдать лимит остатка денежных средств в кассе

- Какие именно средства Банк России относит к наличной выручке?

- Самоинкассация: суть услуги и последовательность действий при зачислении средств

- Сдача налички работником

- На какие цели можно тратить наличность из кассы

Способы сдачи выручки в банк

Юридические лица и предприниматели самостоятельно определяют, как им хранить и перевозить деньги. Выбор способа сдачи выручки в банк зависит прежде всего от того, насколько часто возникает необходимость пополнения расчетного счета наличными денежными средствами. Юридические лица, которые могут распоряжаться наличными денежными средствами только в пределах установленных лимитов, обязаны сдавать всю сверхлимитную выручку на расчетный счет. Индивидуальным предпринимателям, малому бизнесу, лимит остатка денежных средств в кассе не устанавливается, но может возникнуть необходимость наличия на счете определенной суммы денежных средств для осуществления платежных операций, например, для оплаты налогов.

Вносить наличную выручку на счет в банк могут уполномоченные должностные лица компании, иные физические лица при наличии доверенности. Законодательно не ограничивается перечень лиц, которые имеют право сдавать деньги на расчетный счет компании или ИП.

Как можно сдавать наличную выручку в банк:

- Путем заключения договора инкассации;

- По объявлению на сдачу наличных средств в обслуживающем банке;

- Самоинкассация;

- При помощи кассовых кабин, автоматических сейфов и т. д.

Оформление документов в кассе компании

Сдача наличной выручки из кассы предприятия оформляется расходным кассовым ордером. Документ содержит следующую информацию:

- Ф.И.О. уполномоченного лица, совершающего операцию.

- Основание внесения.

- Сумма цифрами и прописью.

- Паспортные данные получателя.

- Документ подписывается директором, кассиром и получателем средств.

Деньги могут быть выписаны под отчет уполномоченному лицу, которое вносит деньги в банк. Отчетным документом будет служить полученная в банке квитанция к объявлению на взнос наличными.

Сдача выручки в банк по объявлению

Если наличность сдается в банк периодически в небольших суммах, это можно сделать, оформив объявление на сдачу наличных в кассу банка. Все документы заполняются сотрудниками кредитной организации, после сдачи выдается квитанция о приеме. При проведении операции в операционный день деньги сразу поступят на расчетный счет, если деньги сданы в вечернюю кассу, то зачисление производится на следующий день.

Организации могут сдавать в банк наличные деньги в сумках, оформленных соответствующим образом.

Инкассация

Заключение договора инкассации позволяет сдавать выручку в банк с помощью специальной службы.

Главным преимуществом инкассации является обеспечение безопасности перемещения денежных средств. Наличность перевозится специально подготовленными людьми, которые отвечают за ее сохранность.

В основном пользователями услуги являются торговые предприятия и компании. При необходимости можно заключать договора как на регулярную инкассацию, так и на оказание разовой инкассации. От этого будет зависеть стоимость услуги.

Самоинкассация

Сегодня банки предлагают вносить деньги на счет с помощью специальных терминалов кредитной организации. Это является удобным, банкоматы работают круглосуточно, можно воспользоваться ближайшим устройством самообслуживания.

Ранее этот способ использовался банками, у которых нет операционных касс, например, Модуль банк, банк Тинькофф и т. д. Сейчас услугу предлагают крупнейшие кредитные компании, в т. ч. Сбербанк.

Дополнительные варианты

Банки предлагают дополнительные услуги для сбора наличной выручки.

Например:

- На площади клиента устанавливается кассовая кабина, откуда деньги будут забираться инкассаторской службой банка и зачисляться на расчетный счет организации.

- Использование автоматических сейфов.

- Перевод через платежные системы.

Необходимо учитывать, что некоторые системы и банкоматы, принимают любые средства на расчетные счета только как выручку, соответственно она попадает под налогообложение. Если в банк сдается не выручка, лучше выбирать способы, позволяющие выбирать основание внесения денежных средств.

Нарушения на данном этапе

Если сотрудником банковской службы выявляются несоответствия в сопроводительных бумагах, то делается пометка в графе примечаний журнала проверки, который в дальнейшем визируется как принимающей, так и сдающей стороной. В том случае, если на сумке обнаруживаются какие-либо следы повреждений, то она подлежит вскрытию с последующим пересчетом содержимого (поштучного или полистного). Выявление недостачи или излишка фиксируется в акте вскрытия. Туда также заносятся наименование и реквизиты организации, дата и причина вскрытия, а также должности, фамилии и инициалы работников, производивших вскрытие и присутствовавших при нем, сведения о помещении, где была проведена данная процедура.

Что делать с комиссией за перевод?

Если по транзакции на возврат снималась комиссия за перевод, возмещать ее или нет и принимать в расходы или нет — будет зависеть от формулировки в локальном акте организации о порядке возмещения командировочных расходов и в локальном акте об осуществлении безналичных расчетов.

Если локальными актами предприятия не предусмотрен способ возврата неизрасходованного аванса через онлайн-банк, а также возмещение комиссии банка по такой транзакции, то возвращать работнику сумму, уплаченную банку за операцию, работодатель не обязан.

Так, в колдоговоре или в локальном акте организации могут быть установлены виды и размеры возмещаемых расходов на командировки, порядок их возмещения, порядок и способ (наличный и/или безналичный, в том числе через онлайн-банк) возвращения неиспользованного аванса, перечень документов, принимаемых в подтверждение расходов (в том числе в виде комиссии банка, взимаемой при возврате неизрасходованного аванса через онлайн-банк).

Пример включения в локальный акт положения о способе возврата неиспользованных сумм на расчетный счет организации:

Локальный акт работодателя может содержать положение о возмещении работнику любых расходов, осуществленных с разрешения или ведома работодателя. В данном случае решение о возмещении комиссии банка за возврат денег через онлайн-банк также может быть осуществлено.

Если возмещение комиссии предусмотрено локальным нормативным актом, то работодатель может ее учесть в расходах по налогу на прибыль, как другие расходы, связанные с производством и (или) реализацией ( пп. 49 п.1 ст. 264 НК РФ , Письма № 03-03-06/1/18005, № 16-15/105572).

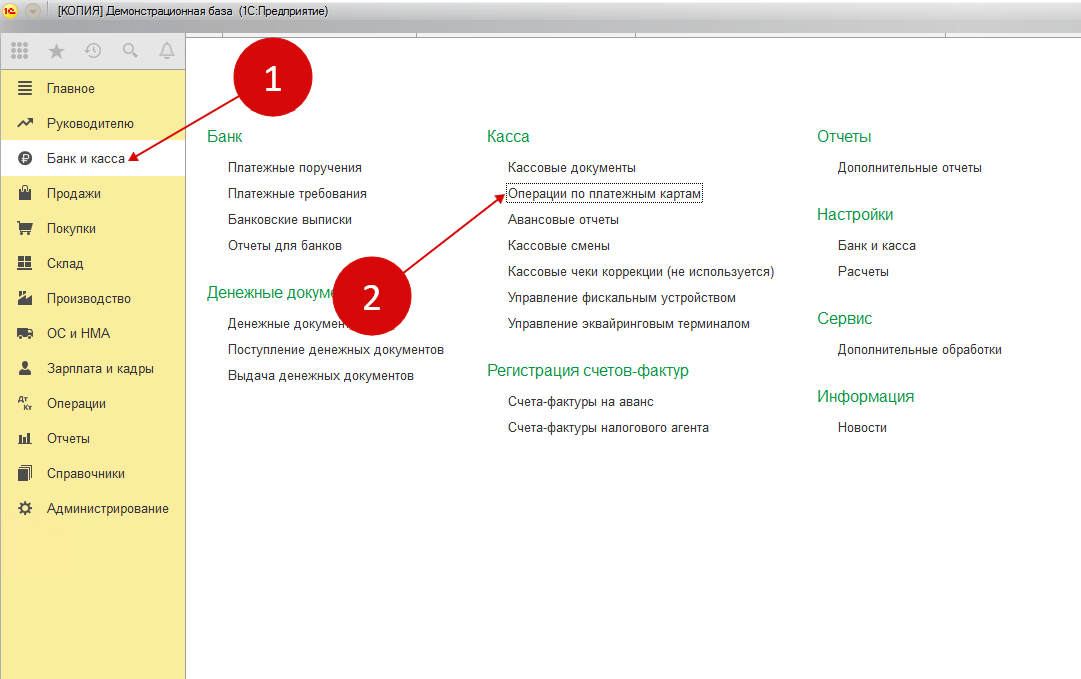

Особенности возврата денежных средств клиенту в 1С

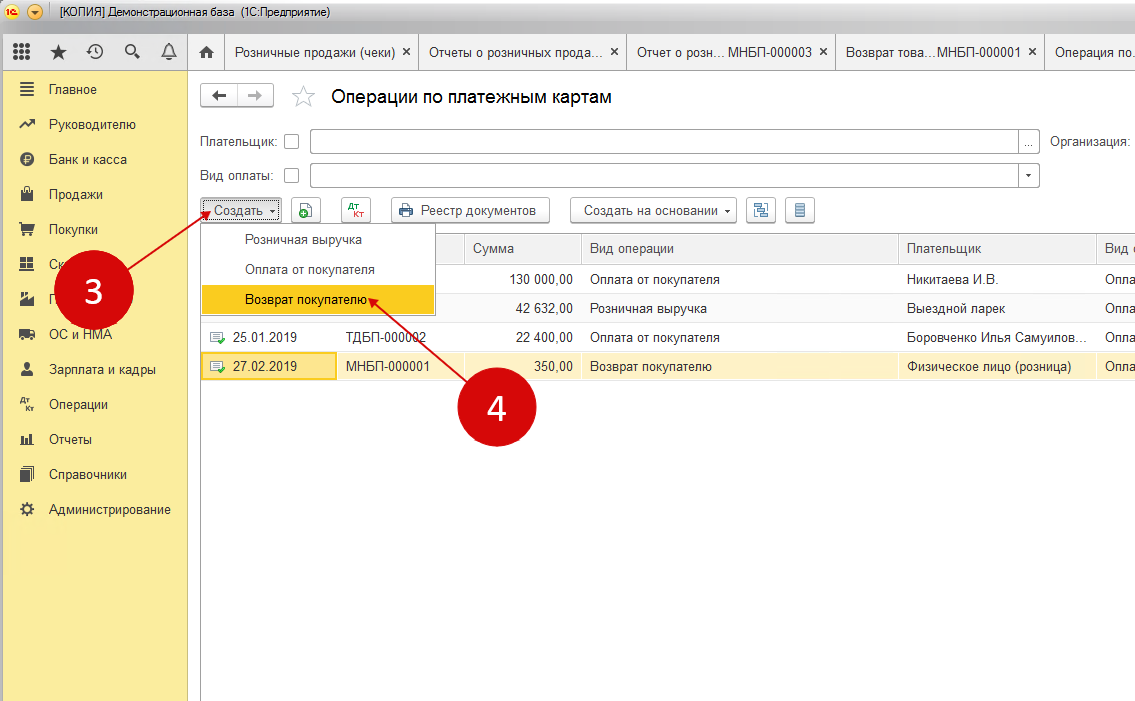

Возврат клиенту денежных средств на карту

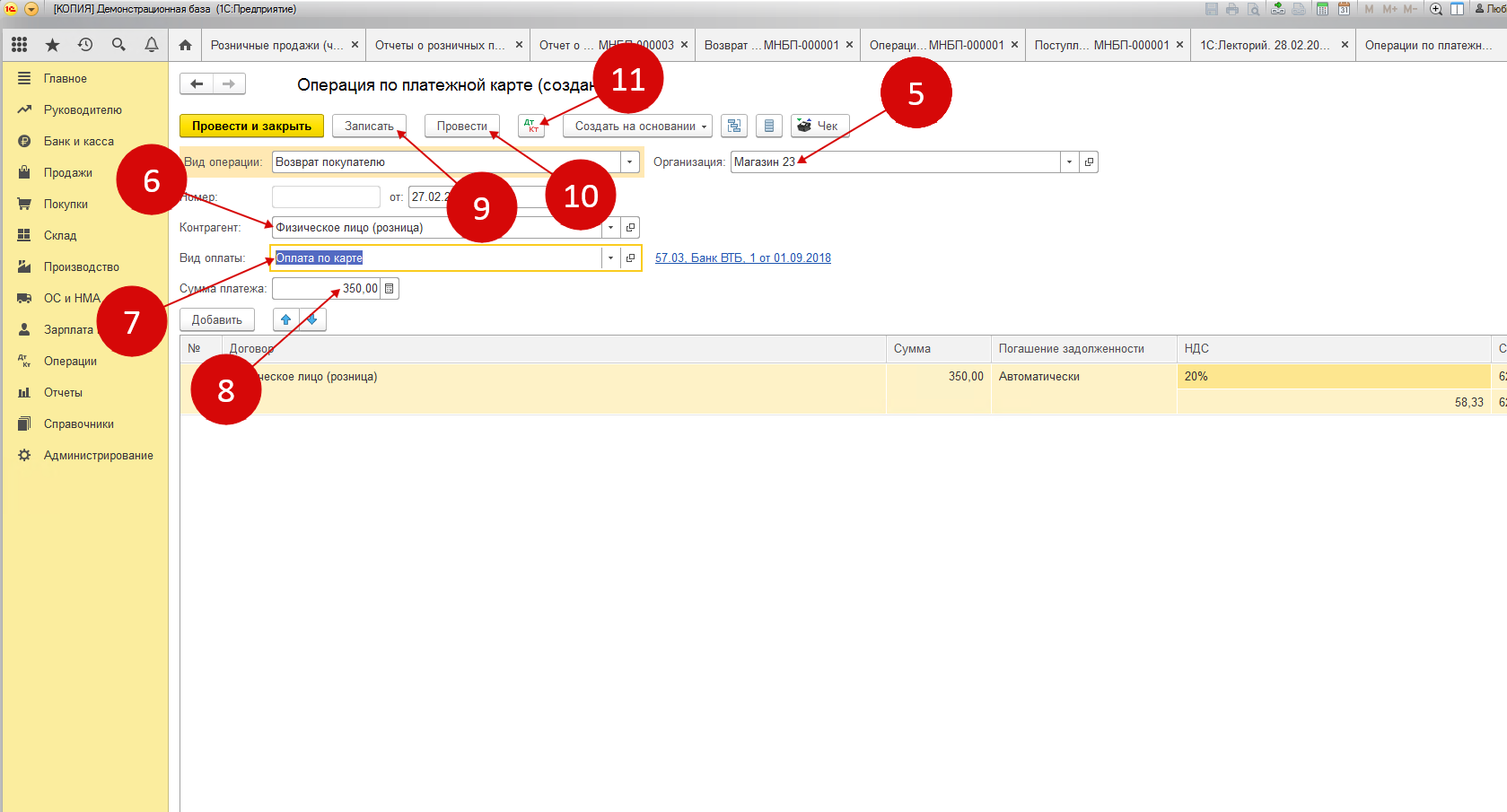

В появившемся окошке нужно найти и кликнуть по кнопке «Создать». Далее следует выбрать пункт «Возврат покупателю». После этого перед пользователем откроется специальная форма для возврата денежных средств в программе 1С.

В этой форме требуется указать следующую информацию:

- Название организации.

- Контрагент. К примеру «Физическое лицо (розница)».

- Сумма возврата.

- Разновидность оплаты. К примеру, «Оплата по карте».

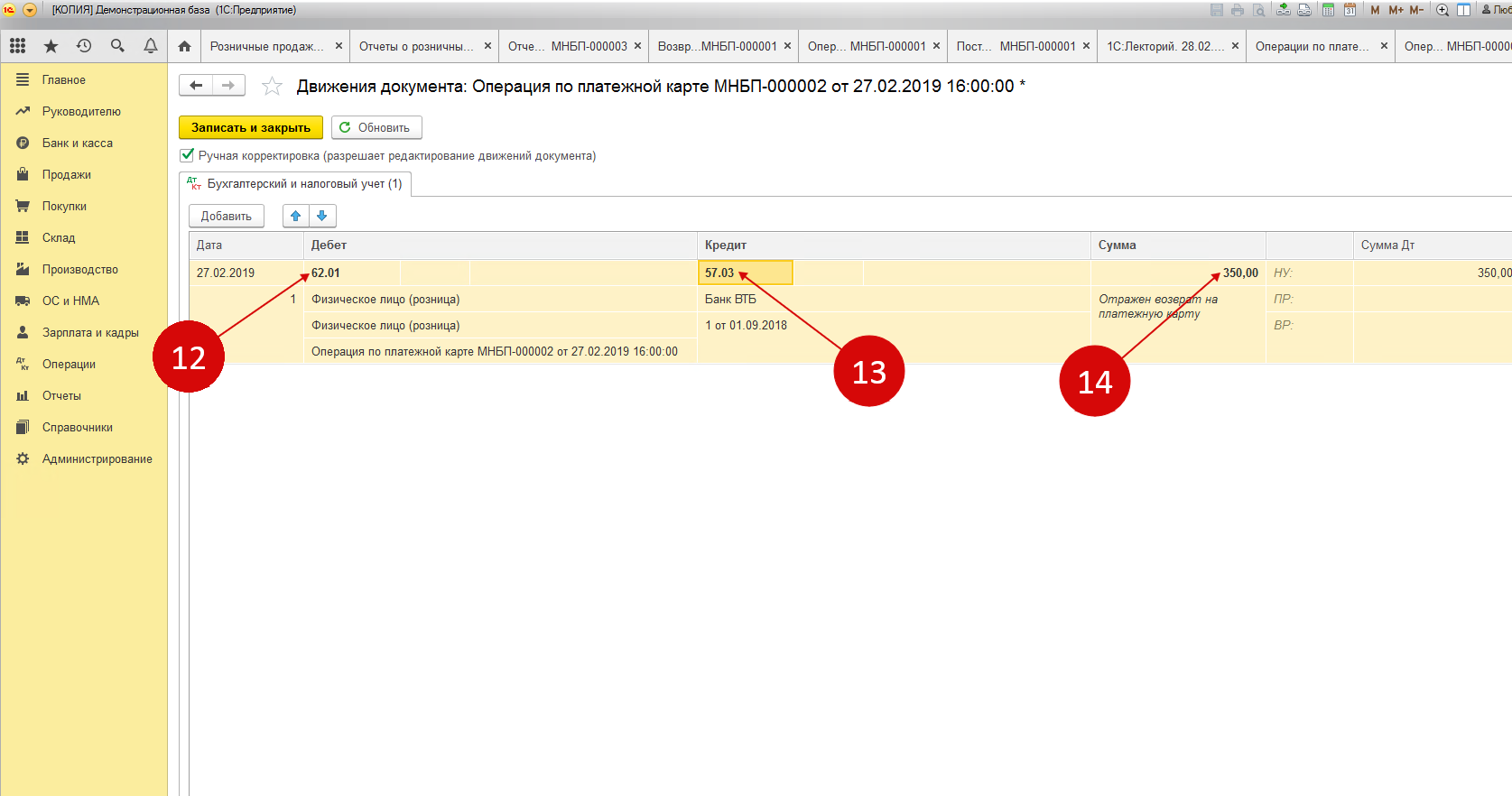

Для того чтобы выполнить сохранение и провести документ, требуется нажать следующие кнопки «Записать» и «Провести». Далее необходимо нажать на кнопку «ДтКт» для проверки бухгалтерских записей. После этого откроется окошко совершения проводок.

В окошке проводок можно увидеть операцию по дебету счета 62.01 «Расчеты с покупателями и заказчиками» и кредиту счета 57.03 «Продажи по платежным картам» на сумму возврата. После того, как финансовое учреждение произведет списание денежных средств с расчетного счета, сальдо по счету 57.03 станет равно нулю.

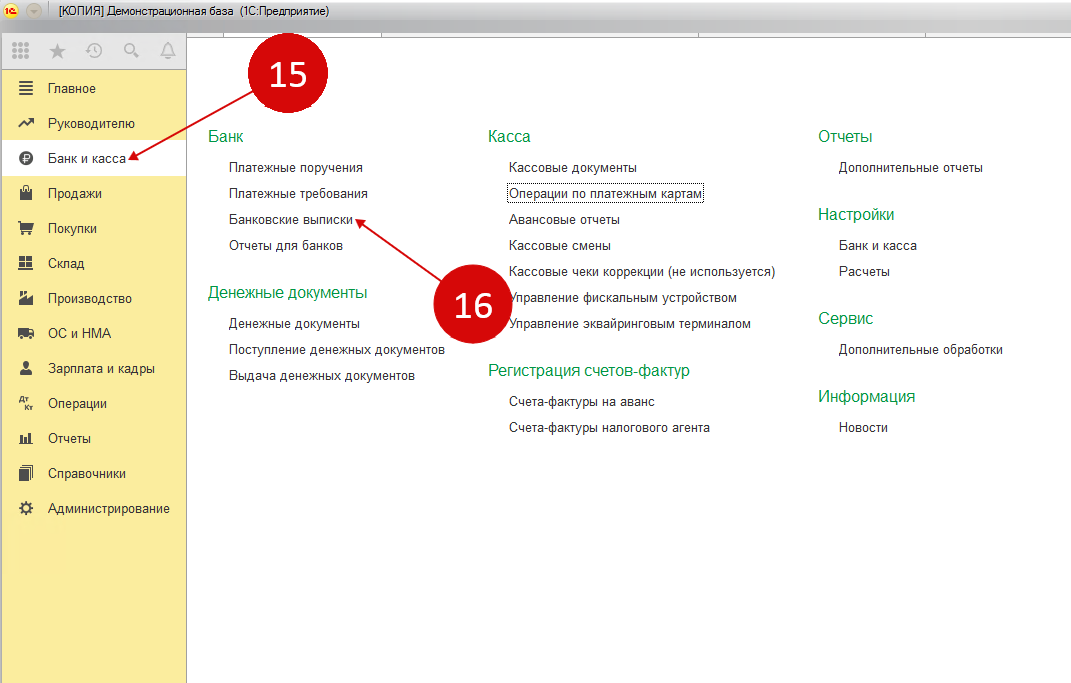

Через некоторое время денежные средства спишутся с расчетного счета и поступят банку-эквайеру. Ну или на сумму возврата просто будут уменьшены поступления оплат по карточкам. Нужно помнить, что все операции, которые проводятся по расчетному счету, обычно загружаются из клиент-банка.

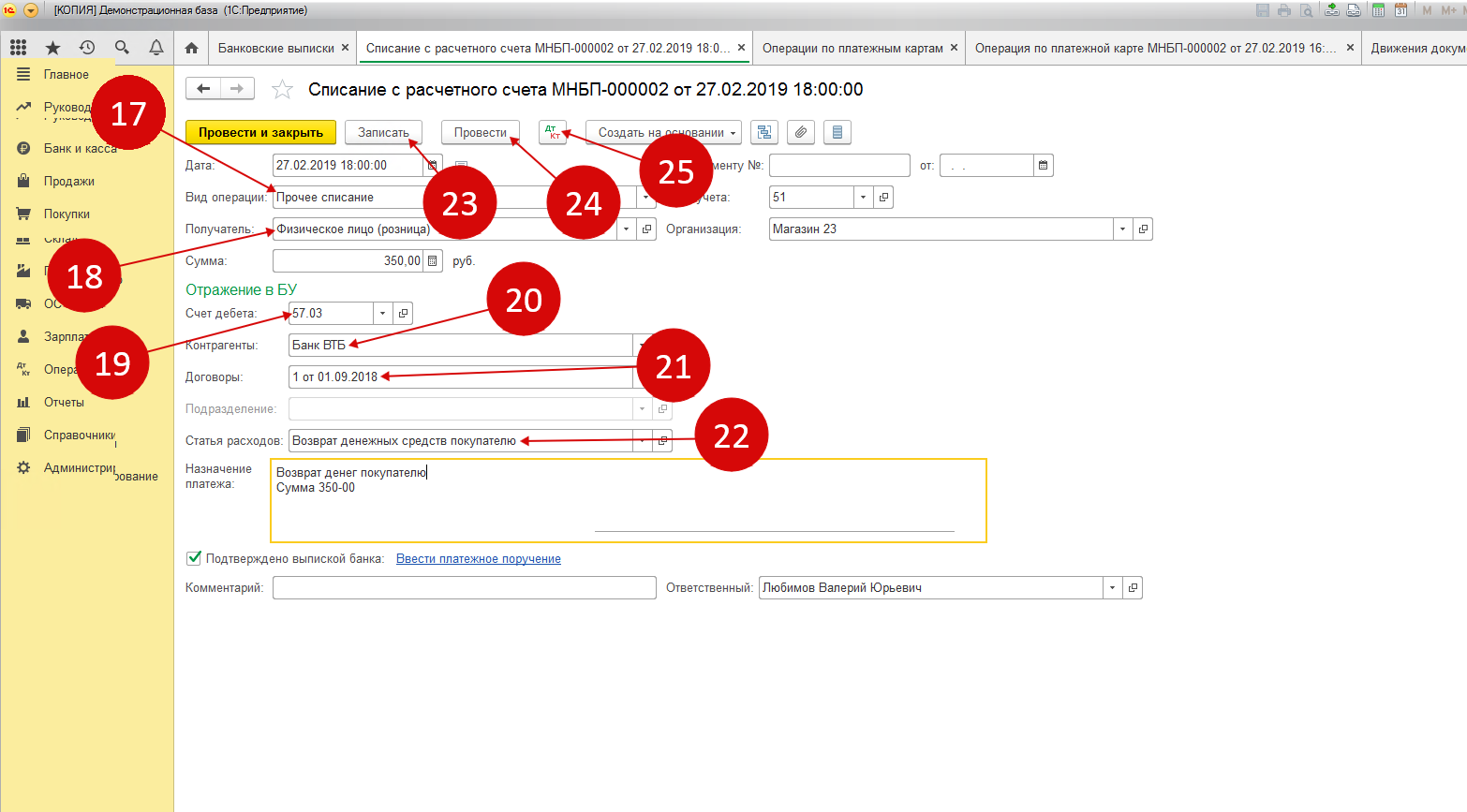

В данной выписке следует найти требуемую операцию под названием «Списание с расчетного счета». В соответствующие поля необходимо внести некоторые изменения. А именно:

- Разновидность операции. Здесь следует указать «Прочее списание».

- Получатель. Требуется выбрать «Физическое лицо».

- Статья расходов. Нужно подобрать подходящее значение: к примеру, «Возврат денежных средств покупателю».

- Счет дебета. Требуется поставить «57.03».

- Контрагент. Нужно выбрать из справочника банк-эквайер.

- Договоры. Следует прописать реквизиты договора с банком.

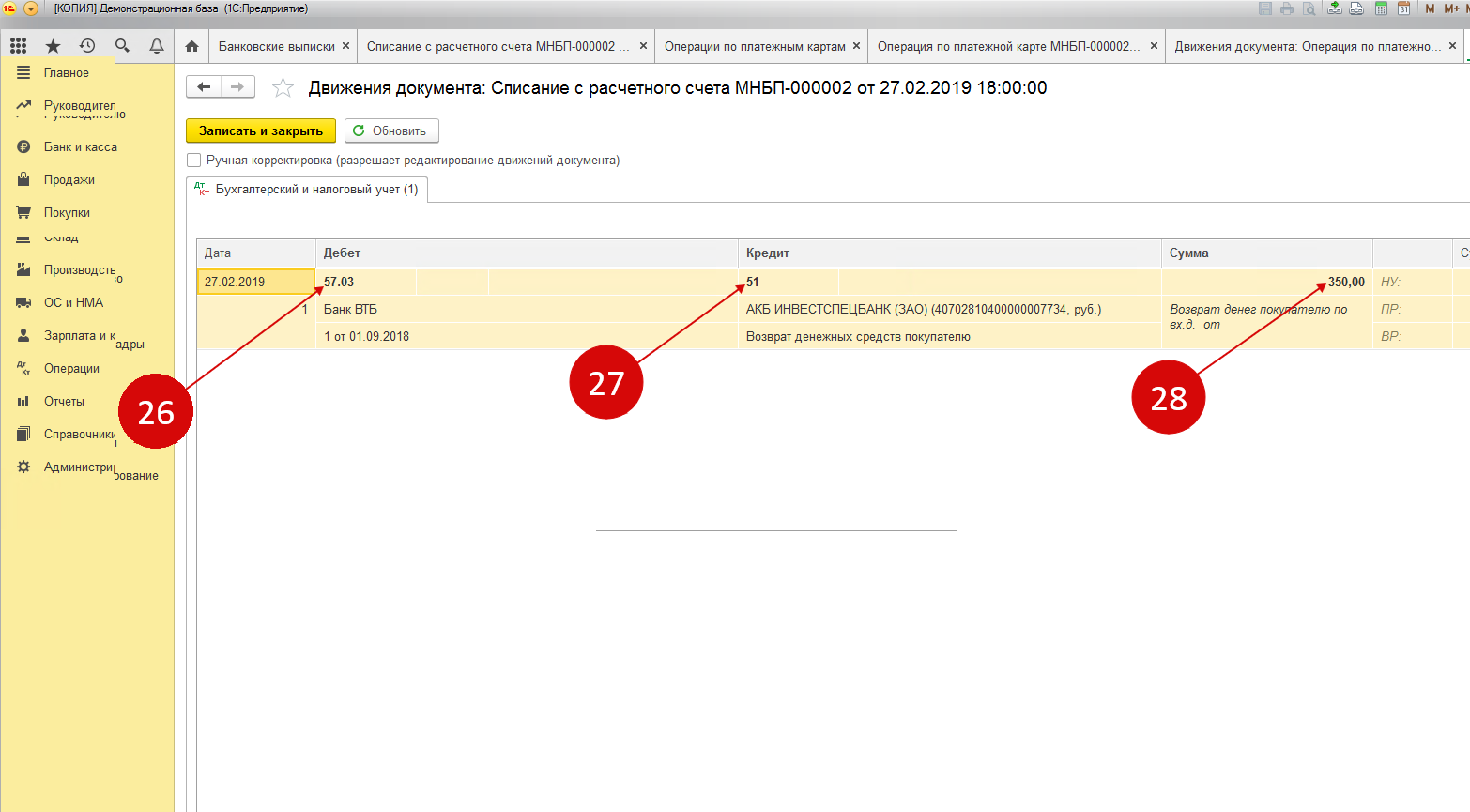

Следующим шагом является отражение операции в учете, для чего рекомендуется нажать на такие кнопки: «Провести» и «Записать». Для ознакомления с бухгалтерскими проводками нужно кликнуть по кнопке «ДтКт». После чего перед пользователем откроется окошко проводок.

В окошке проводок можно увидеть операцию по дебету счета 57.03 «Продажи по платежным картам». Здесь также возможно ознакомиться с операцией по кредиту счета 51 «Расчетный счет» на сумму перевода. С этого момента сальдо по счету 57.03 будет равно 0.

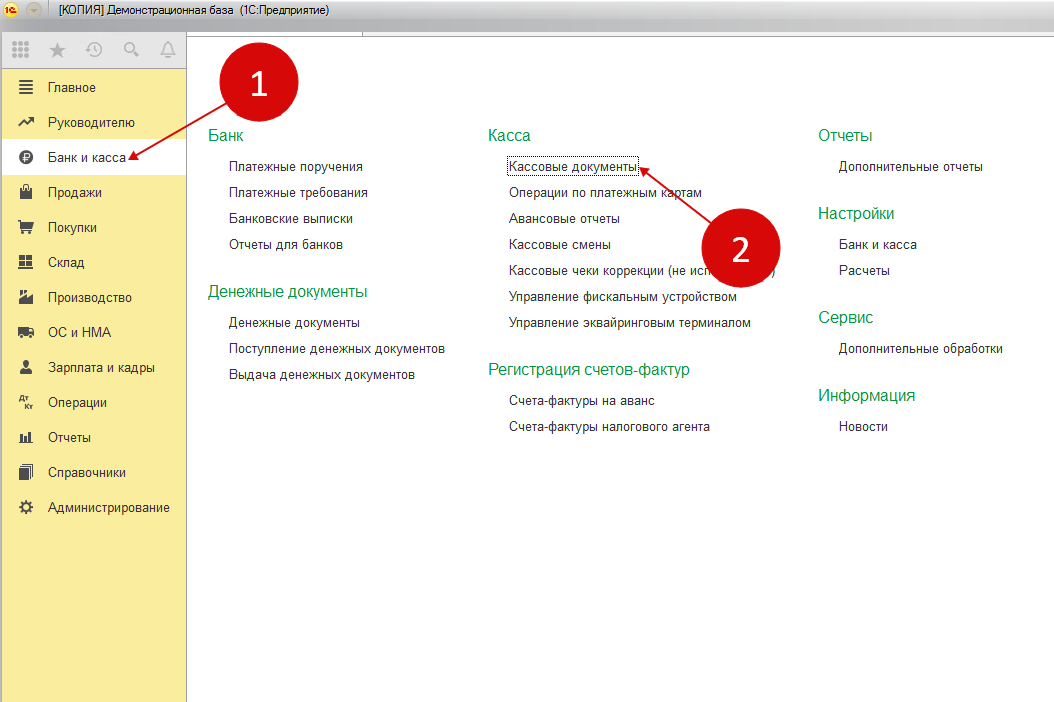

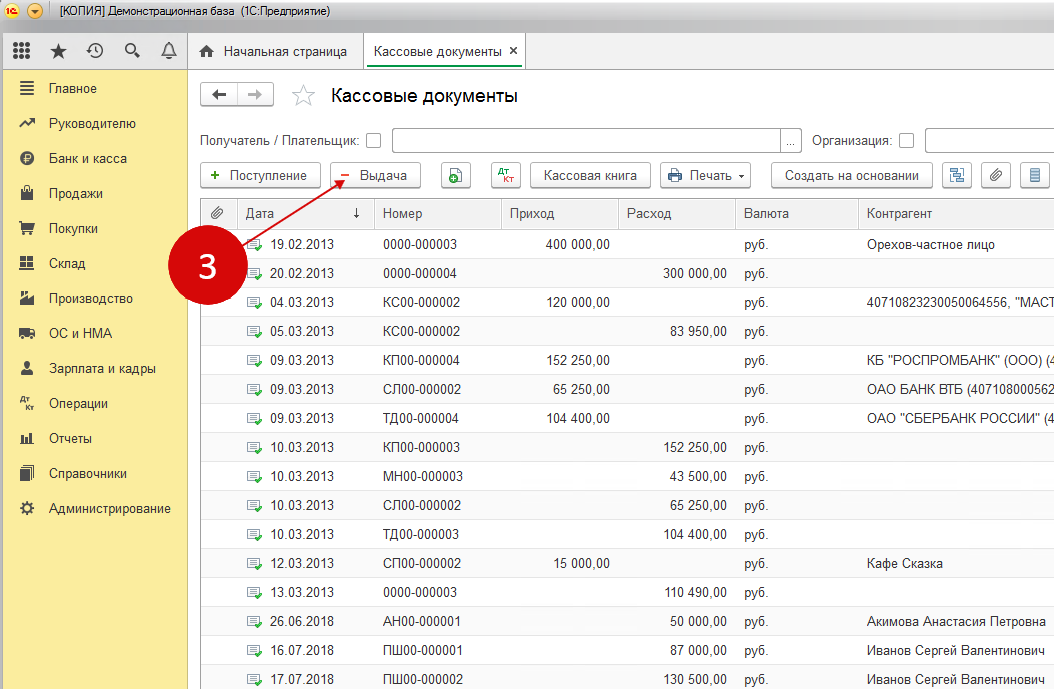

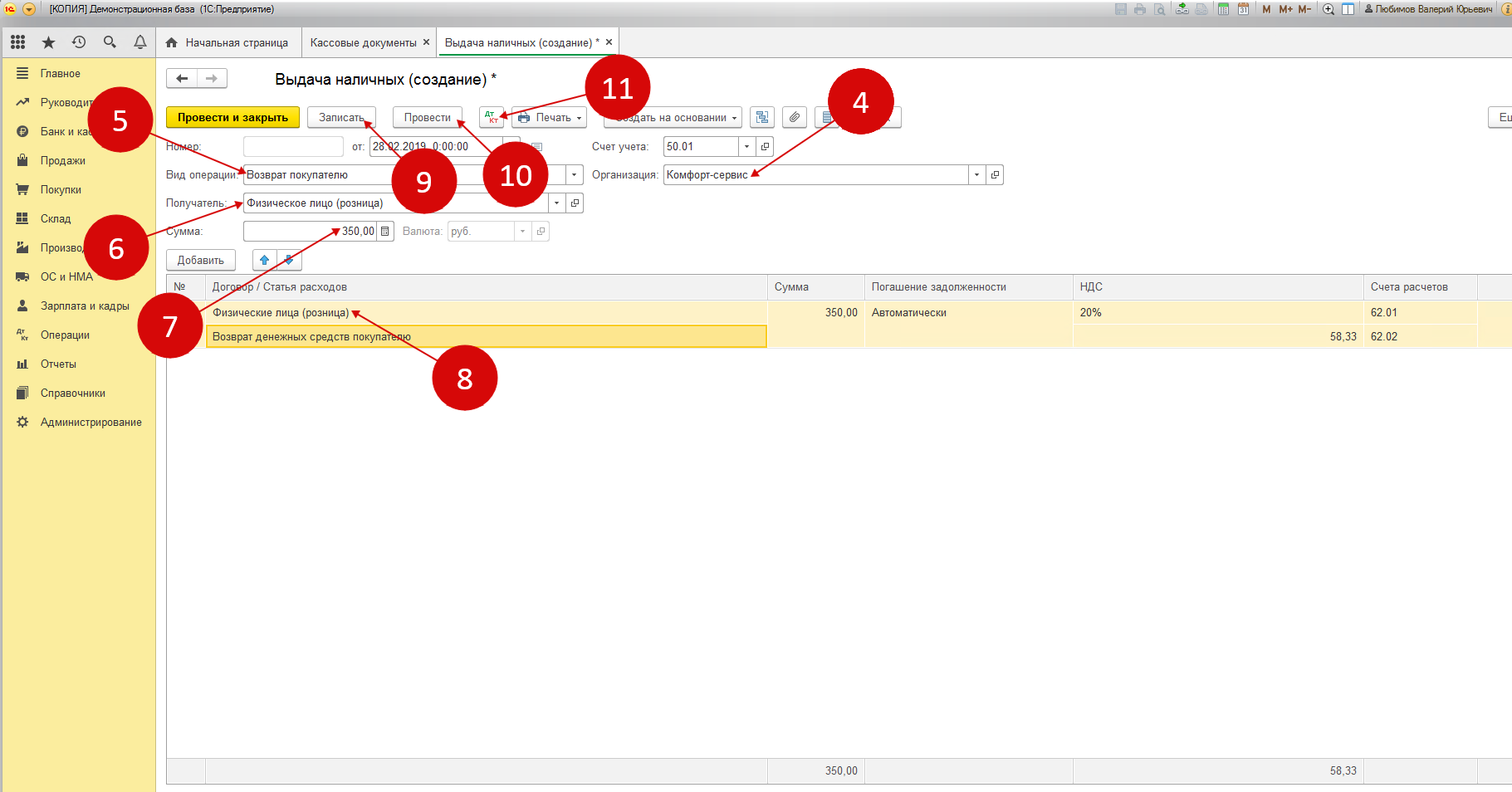

Как произвести возврат наличных?

Следующий шаг — в окне, которое только что открылось, следует кликнуть по названию «Выдача». Далее пользователь сможет ознакомиться с формой, в которую необходимо внести некоторые данные.

Здесь рекомендуется прописать такие сведения как:

- Название организации.

- Разновидность осуществляемой операции. Следует выбрать опцию «Возврат покупателю».

- Имя получателя.

- Сумма возврата денежных средств.

- Договор, заключенный с покупателем.

Чтобы закончить процедуру следует нажать на клавиши «Записать», а потом — «Провести»

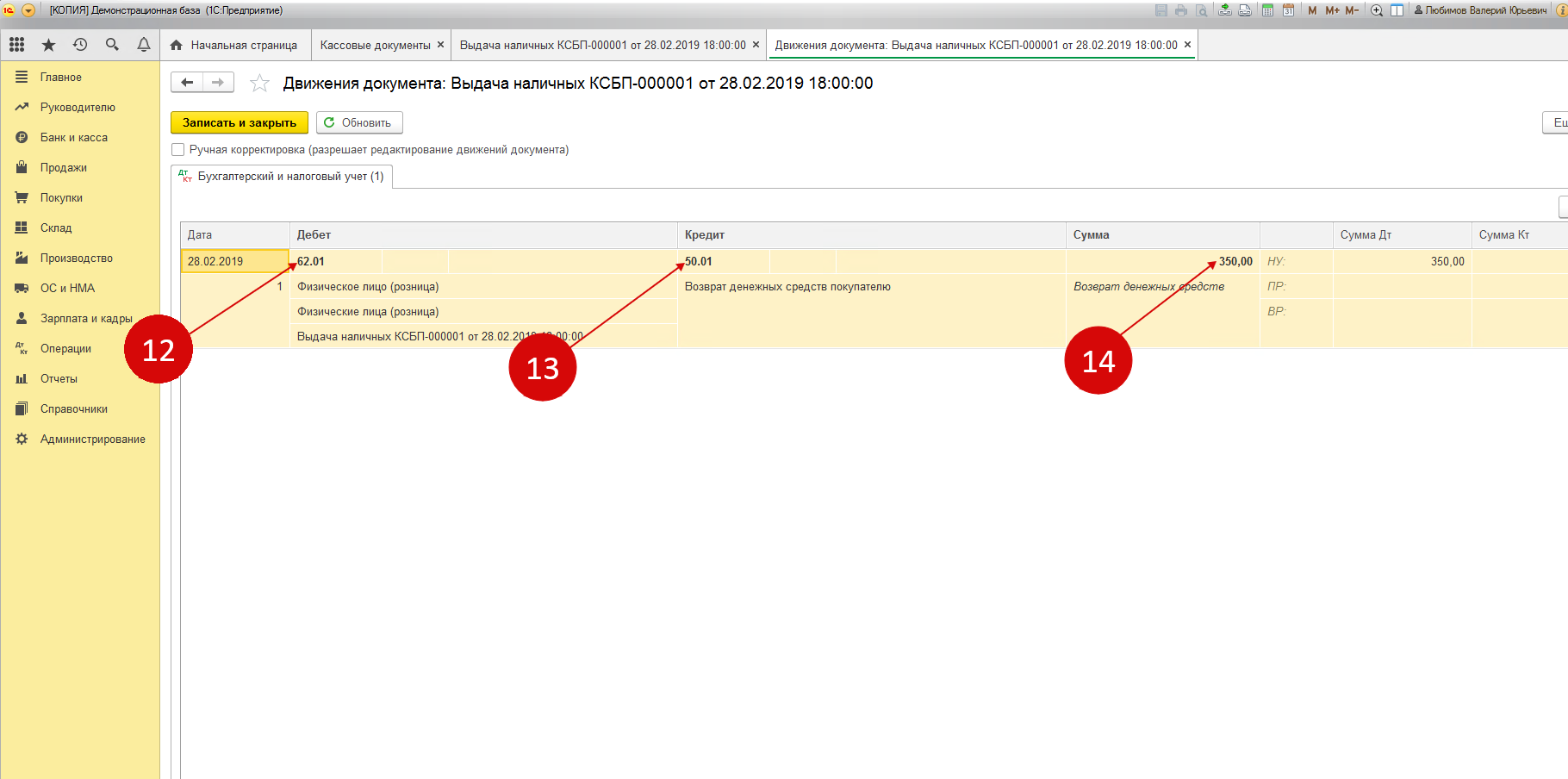

Для ознакомления с проводками важно нажать на «ДтКт» После этого перед пользователем откроется окошко с проводками.

Нужно заметить, что в проводках появилась операция по кредиту счета 50.01 и дебету счета 62.01. Следовательно, возврат был оформлен.

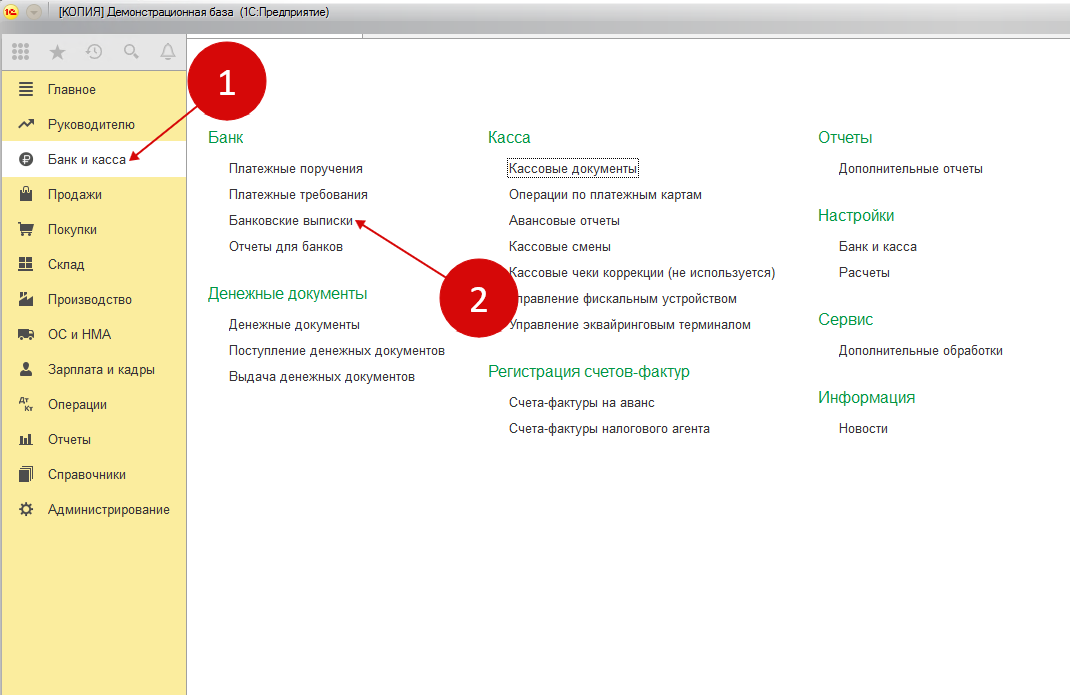

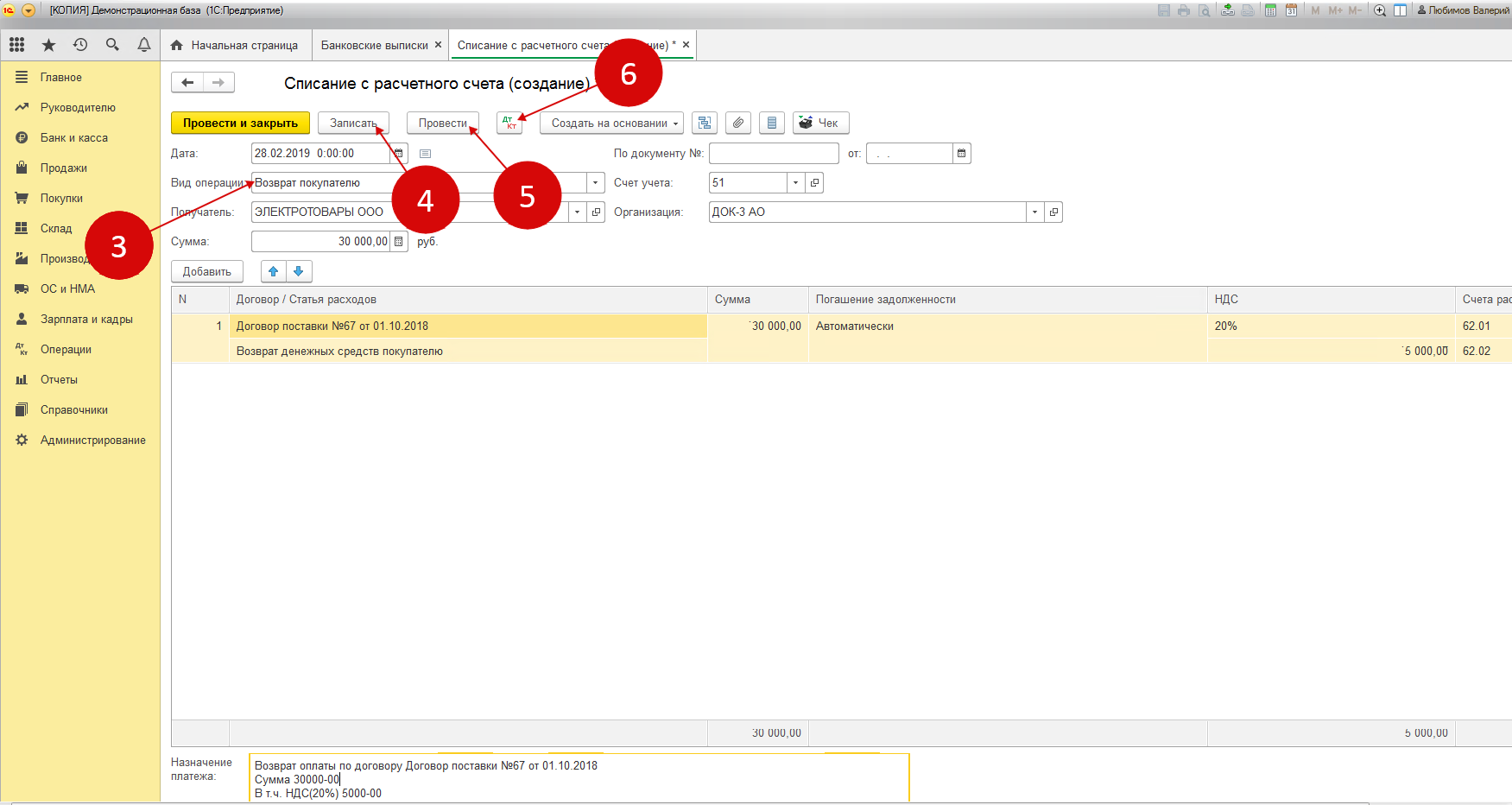

Возврат денег покупателю на расчетный счет

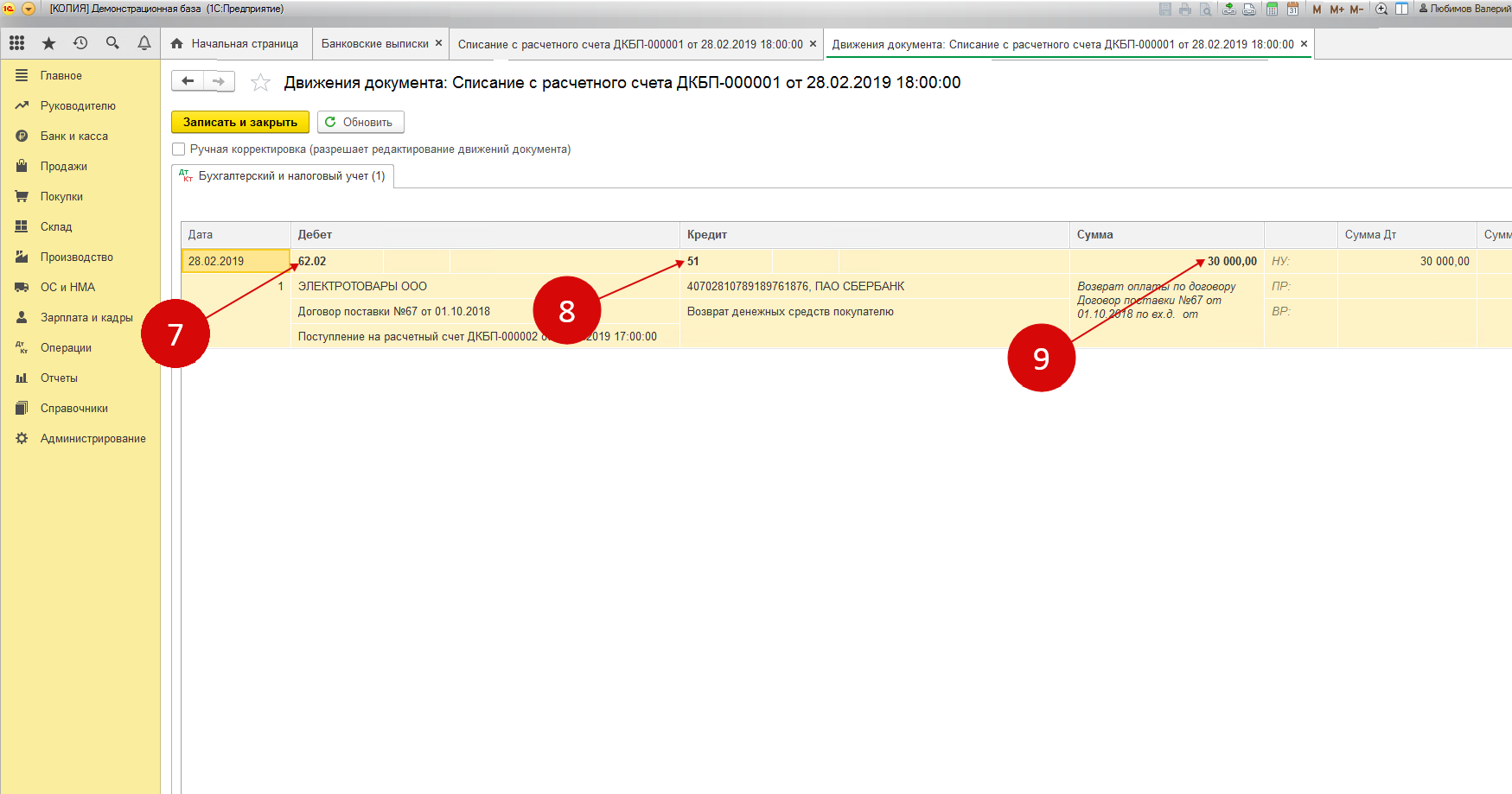

Множество компаний загружают операции из системы в банк-клиент. В таком случае для оформления возврата денежных средств следует исправить разновидность осуществляемой операции. Для этого надо войти в требуемое списание с расчетного счета и указать нужный вид операции «Возврат покупателю». Дополнительно рекомендуется провести проверку остальных реквизитов, которые были загружены из клиент-банка. Следующий шаг — нажатие клавиши «Записать». Далее нужно кликнуть по кнопке «Провести». Для того чтобы посмотреть проводки надо нажать «ДтКт».

В проводках можно увидеть операцию по дебету счета и кредиту счета на сумму возврата денег. Можно убедиться в том, что возврат был сформирован.

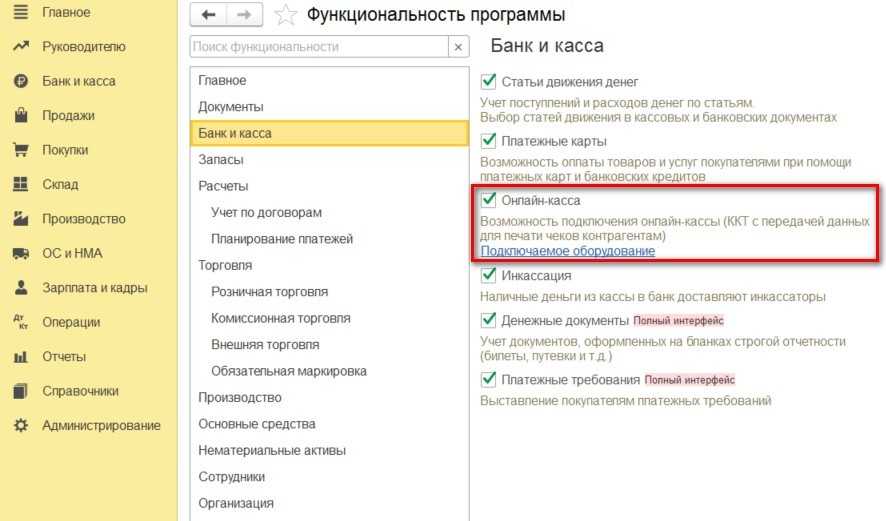

Работа с онлайн-кассой в «1С»

Перед началом работы с онлайн-кассой необходимо активировать возможность подключения онлайн-кассы. Для этого

необходимо перейти в раздел: Главное – Настройки – Функциональность – Банк и касса – установить флажок

«Онлайн-касса» (рис.44).

Рис.44. Настройки функциональности программы «1С:Бухгалтерия»

Рис.44. Настройки функциональности программы «1С:Бухгалтерия»

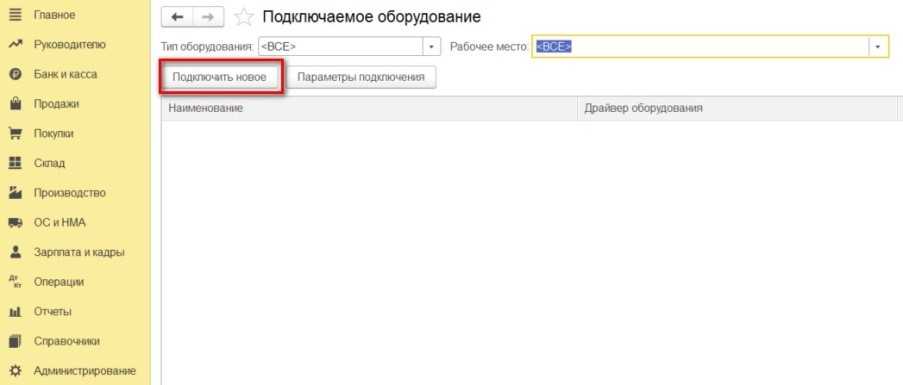

Подключение кассы к «1С»

Для подключения онлайн-кассы к программе необходимо перейти в раздел: Администрирование – Подключаемое

оборудование – Подключить новое (рис.45).

Рис.45. Подключение оборудования

Рис.45. Подключение оборудования

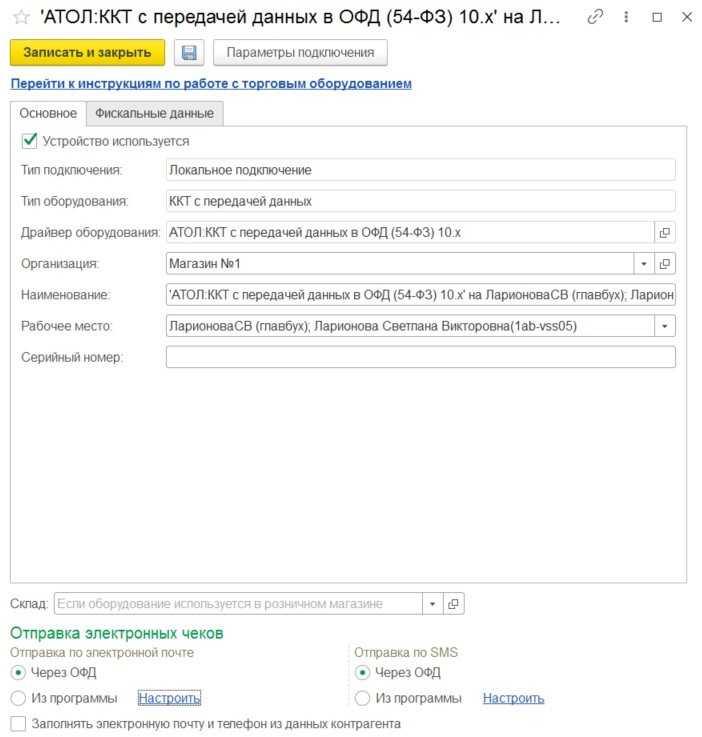

В открывшейся форме указывается тип оборудования «ККТ с передачей данных». Выбирается драйвер оборудования из

выпадающего списка, организация (если их несколько в программе), рабочее место (по умолчанию будет указан

пользователь, под которым осуществляется настройка) и серийный номер ККТ. Также есть возможность указать

склад, если оборудование используется в розничном магазине, и параметры отправки электронных чеков (рис.

46).

Рис.46. Экземпляр подключаемого оборудования

Рис.46. Экземпляр подключаемого оборудования

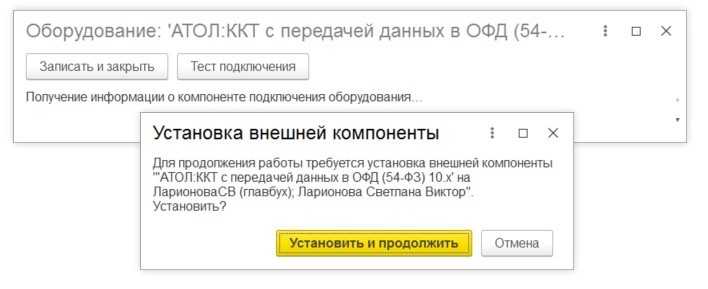

После заполнения формы следует нажать «Параметры подключения» для установки драйвера оборудования

(рис.47, 48).

Рис.47. Установка внешней компоненты

Рис.47. Установка внешней компоненты

Рис.48. Результат установки внешней компоненты

Рис.48. Результат установки внешней компоненты

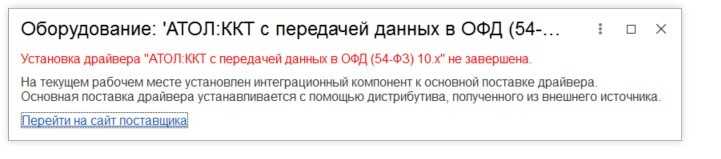

Для скачивания и установки основного компонента драйвера следует перейти на сайт поставщика (рис. 49).

Рис.49. Информационное сообщение для установки основной компоненты

Рис.49. Информационное сообщение для установки основной компоненты

драйвера

После того, как драйвера будут полностью установлены, программа предложит задать настройки ККМ и выполнить

тест устройства.

ККТ в обязательном порядке должна быть зарегистрирована в ФНС. Таким образом, у оборудования появляется

уникальный номер.

Если вы хотите узнать больше о возможностях «1С:Бухгалтерии» или у вас возникли вопросы по функционалу

работы с кассой, обратитесь к нашим специалистам с помощью формы обратной связи на сайте. Мы перезвоним

вам в кратчайшие сроки.

Регистрация фискального накопителя

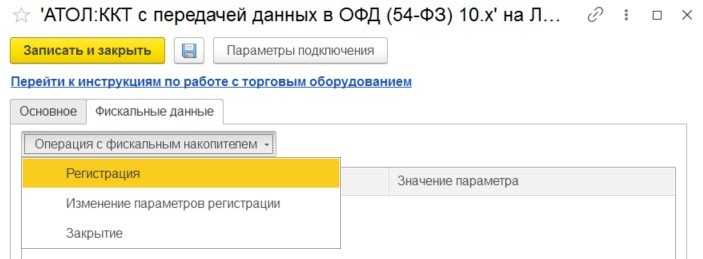

После успешной настройки онлайн-кассы в «1С» необходимо произвести регистрацию фискального накопителя.

Сделать это можно также в программе «1С». Для этого необходимо зайти в элемент справочника «Подключаемое

оборудование», перейти на закладку «Фискальные данные» и выбрать операцию «Регистрация (рис. 50).

Рис.50. Выбор операции с фискальным накопителем

Рис.50. Выбор операции с фискальным накопителем

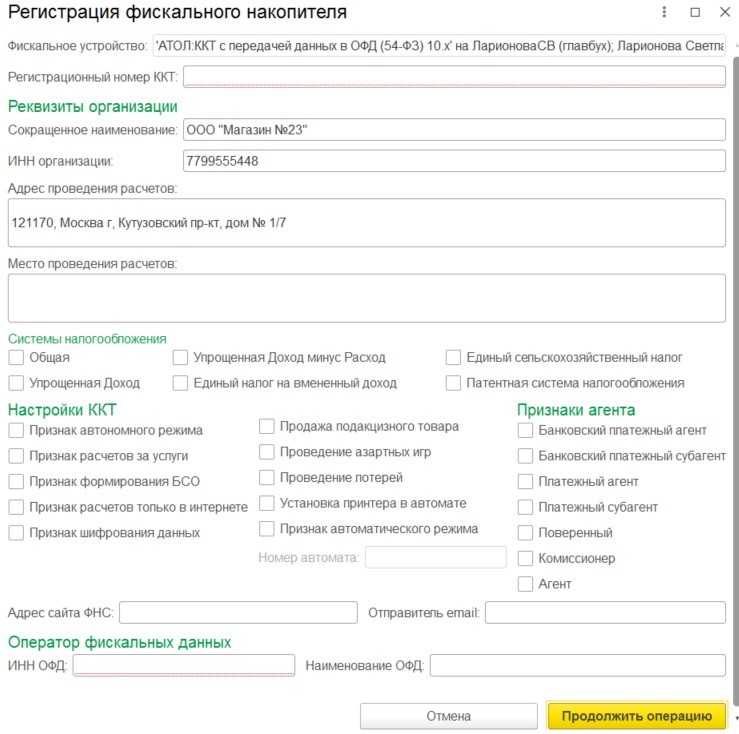

В открывшейся форме указываются: ранее полученный в ФНС регистрационный номер ККТ, реквизиты организации,

система налогообложения, реквизиты оператора фискальных данных (рис.51).

Рис.51. Регистрация фискального накопителя

Рис.51. Регистрация фискального накопителя

При нажатии «Продолжить операцию» внесенная информация сохранится в карточке ККТ, а кассовый аппарат выдаст

отчет. Данные из отчета необходимо указать в личном кабинете на сайте ФНС для завершения регистрации.

Работа онлайн-кассы в «1С»: пошаговая инструкция

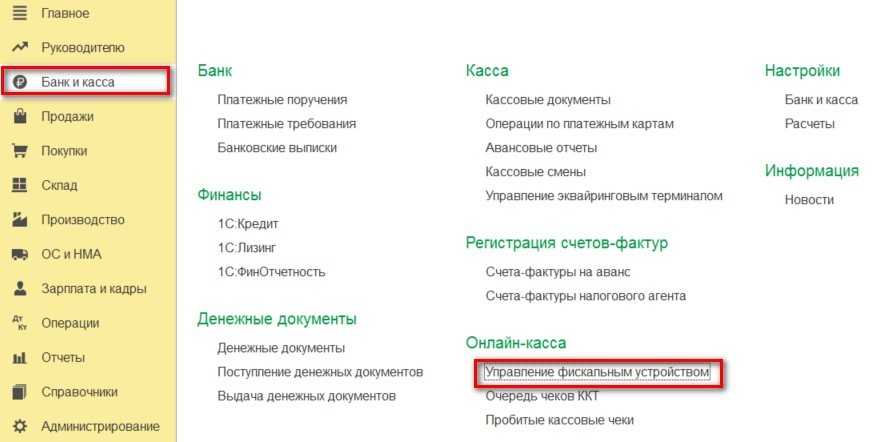

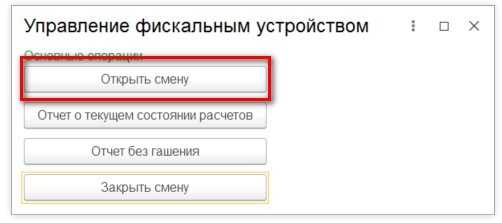

Перед началом работы кассир должен открыть кассовую смену. Сделать это можно в разделе: Банк и касса –

Управление фискальным устройством – Открыть смену (рис.52, 53).

Рис.52. Управление фискальным устройством

Рис.52. Управление фискальным устройством

Рис.53. Открытие кассовой смены

Рис.53. Открытие кассовой смены

Список открытых кассовых смен можно просмотреть в разделе: Банк и касса – Кассовые смены, где будет

отображаться дата и время открытия кассовой смены.

В зависимости от вида операции и способа организации торговли чек можно пробить из различных документов:

- Поступление наличных;

- Выдача наличных;

- Операции по платежным картам;

- Поступление на расчетный счет;

- Списание с расчетного счета;

- Возврат товаров от покупателя;

- Розничная продажа (чек) и др.

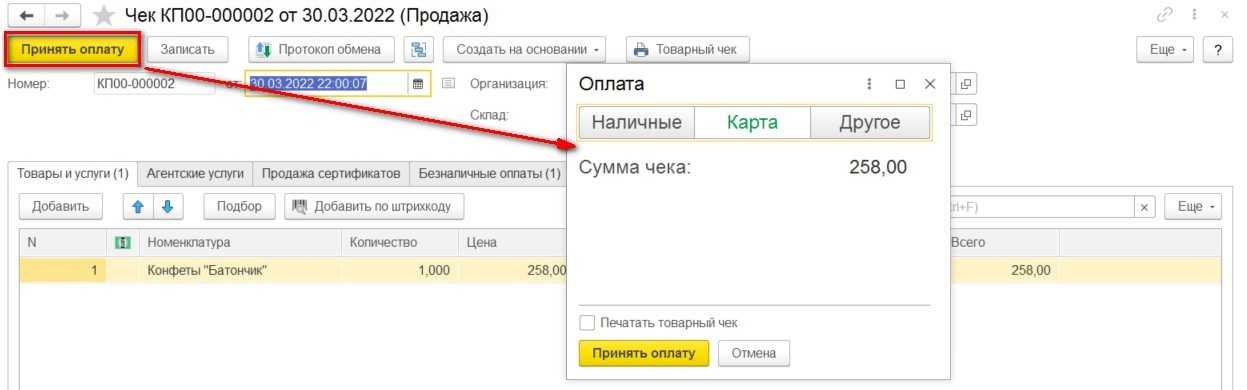

Для пробития чека необходимо открыть учетный документ, проверить правильность его заполнения и нажать на

кнопку «Принять оплату» (в некоторых документах кнопка «Чек»). При этом откроется форма, где можно выбрать

способ оплаты, указать нужно ли печатать чек и принять оплату (рис.54).

Рис.54. Прием оплаты в «1С»

Рис.54. Прием оплаты в «1С»

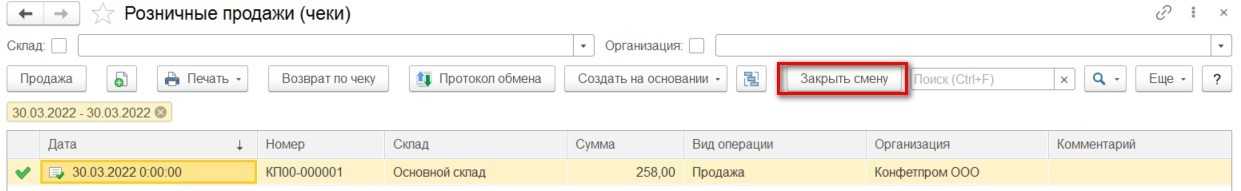

Для завершения работы с онлайн-кассой необходимо закрыть кассовую смену. Выполнить функцию «Закрыть смену»

можно из «Управления фискальным устройством», из «Кассовой смены» или из журнала документов «Розничные

продажи (чек)» (рис.55).

Рис.55. Закрытие смены

Рис.55. Закрытие смены

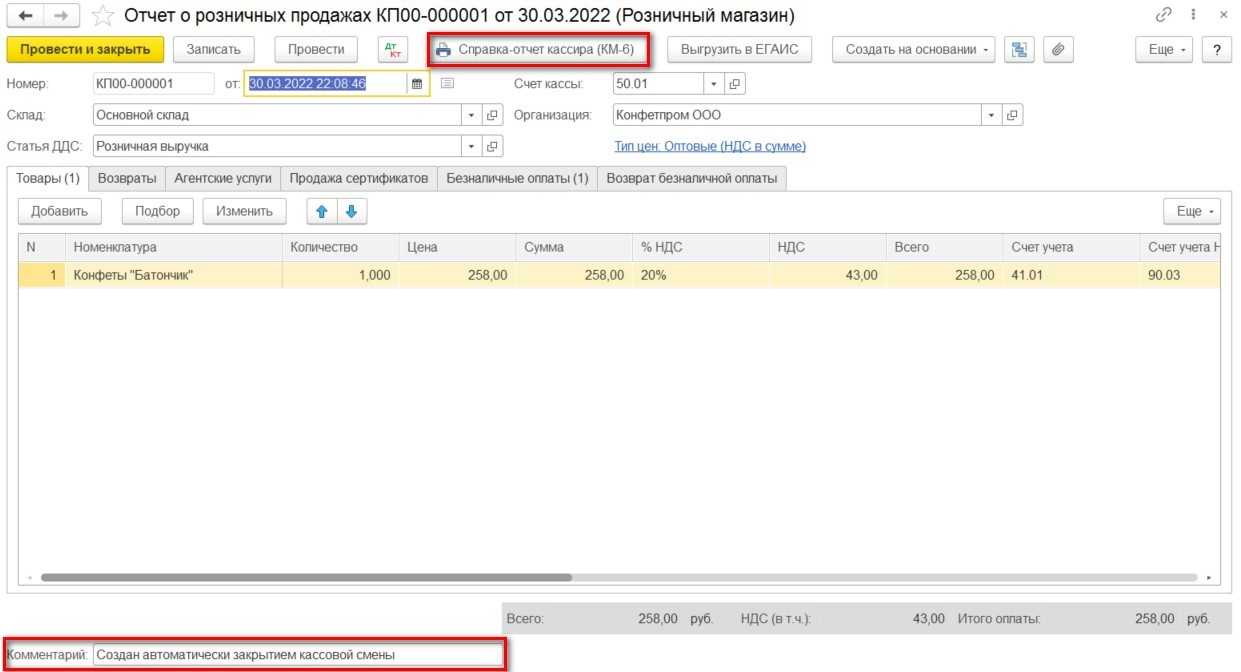

Формирование отчета кассира в «1С»

После закрытия кассовой смены автоматически формируется документ «Отчет о розничных продажах», из которого

можно распечатать справку-отчет кассира по форме КМ-6.

На данный момент формирование отчета не является обязательным, но отчет может быть полезен для ведения учета

внутри компании (рис. 56).

Рис.56. Отчет о розничных продажах

Рис.56. Отчет о розничных продажах

Применение ККТ при возврате

В случае возврата продавец обязан осуществить операцию в том числе по ККТ. В чеке фискального носителя отражается только сумма, которую заплатил покупатель.

Перечень реквизитов в бланке строгой отчетности ККТ и кассовом чеке ККТ:

- QR-код;

- наименование документа;

- время проведения операции;

- адрес, где был осуществлен расчет;

- название организации или ФИО ИП;

- ИНН и система налогообложения, если речь о ИП.

Важно! Даже если в момент продажи товара чек по ККТ пробит не был, в случае возврата его нужно напечатать в обязательном порядке. Важным условием оформления чека является наличие признака расчета

Этот признак обозначает вид проведенной операции – покупка товара, возврат товара или корректировка. В случае, когда производится возврат, то клиенту выдается чек с признаком расчета «возврат покупателю (клиенту) средств, полученных от него, — возврат прихода»

Важным условием оформления чека является наличие признака расчета. Этот признак обозначает вид проведенной операции – покупка товара, возврат товара или корректировка. В случае, когда производится возврат, то клиенту выдается чек с признаком расчета «возврат покупателю (клиенту) средств, полученных от него, — возврат прихода».

Сдача денег в банк через инкассатора

Если компания привлекает для перевозки средств инкассаторские службы , такая операция отражается в учете особенным образом. В соответствии с п.п. 2.4, 9.6, 9.7 Положения ЦБ РФ № 318-П от 24.04.2008 г. ответственный кассир организации передает инкассатору деньги в сумке с приложением обязательных документов. Комплект состоит из ведомости (вкладывается в сумку), накладной (вручается инкассатору) и квитанции (остается у кассира). Дополнительно составляется РКО в обычном порядке.

Сдача денег инкассатору оформляется бухгалтерской записью:

Д 57 К 50 – согласно РКО и квитанции, заполненной к сумке с наличкой.

По факту зачисления средств на банковский счет составляется запись:

Д 51 К 57 – на сумму сданных наличных согласно банковской выписке.

Как отразить в бухучете инкассацию через терминал банка

«…Сдаем выручку в банк через специальный терминал. Он печатает ордер-чек. Деньги почти мгновенно зачисляются на наш счет за вычетом комиссии. Как отразить сдачу наличных в банк в бухучете?..»

— Из письма главного бухгалтера Ольги Самойловой, г. Воронеж

Ольга, надо сделать проводки по счету 57 «Переводы в пути».

Компания вправе сдавать наличную выручку на расчетный счет через специальные терминалы. Для этого она заключает с банком договор на самоинкассацию. Кассир на основании расходника забирает выручку и отвозит ее в терминал. Как правило, деньги почти сразу поступают на счет. Но терминал может принять не все купюры, поэтому безопаснее использовать для таких операций счет 57 . В учете надо сделать проводки:

Дебет 57 Кредит 50

— выданы деньги сотруднику для сдачи в банковский терминал;

Дебет 51 Кредит 57

— наличная выручка за вычетом комиссии поступила на расчетный счет;

Дебет 91 Кредит 57

— комиссия банка учтена в прочих расходах.

Какие штрафы могут наложить, если нарушен порядок использования наличной выручки?

Самое главное наказание – это штрафы, предусмотренные статьей 15.1 КоАП РФ, в частности:

- для организаций – до 50 тысяч рублей;

- для предпринимателей и должностных лиц – до 5 тысяч рублей.

Однако за что будут наказывать? За наличные расчеты с другими предприятиями сверх лимитов, которые установлены Указанием Банка №3073-У. Остальные основания для начисления штрафа согласно статье 15.1 КоАП РФ связаны с несоблюдением Указания Банка №3210-У. Но это не означает, что следует вольно распоряжаться выручкой, поступившей в кассу предприятия. Дело в том, что и сам банк, в котором открыт расчетный счет предприятия, может наложить штраф. Правда, при условии, что в договоре с ним на расчетно-кассовое обслуживание прописаны санкции за нецелевой расход выручки.

Как соблюдать лимит остатка денежных средств в кассе

Наличные деньги организации могут хранить в кассе только в пределах установленного лимита. То есть ежедневно в кассе может оставаться не больше определенной суммы. Размер такого лимита определяет руководитель организации . И именно с этой величиной надо сравнивать остаток наличных в кассе, выведенный по кассовой книге на конец рабочего дня. Такой порядок установлен указания Банка России от 11 марта 2014 г. № 3210-У.

Если в кассе окажется денег больше установленного лимита, то разницу надо сдавать в банк. Вы вправе установить самостоятельно, как часто будете сдавать сверхлимитную выручку.* Инкассировать наличные деньги в банк нужно только за те дни, когда денежный остаток в кассе на конец рабочего дня превышает установленный лимит. Например, если сдаете выручку раз в пять дней, то эта цифра (5) используется в расчете лимита . Она не должна превышать семи рабочих дней. А если в населенном пункте нет банка — 14 рабочих дней. Но если сдаете деньги в банк каждые пять дней, а лимит был превышен раньше, то сдать наличность нужно, не дожидаясь этого срока. Если лимит не превышен, посещать банк не нужно.

Лимит кассового остатка определяйте исходя из объема:

При этом наиболее подходящий способ расчета лимита организация вправе выбрать самостоятельно.

Это следует из пунктов и

- Можно ли признать сделку недействительной, если организация нарушила кассовую дисциплину

- Как заполнить отчеты КМ-6, КМ-7 и журнал кассира операциониста, если в фискальном Z-отчете выручка отрицательная, из-за возврат по банковской карте покупателю?

- Как работать с Бланками строгой отчетности, нужно ли вести кассовую книгу при оформлении БСО?

- Как при расчетах наличными оформить возврат товара от гражданина, не в день покупки?

Какие именно средства Банк России относит к наличной выручке?

В соответствии с Указанием Банка России №3073-У от 07.10.13 г. (п.2) под наличной выручкой для цели применения данного нормативного акта понимаются денежные средства, которые:

выражены в валюте Российской Федерации – в рублях;

поступили в кассу от физических лиц, предпринимателей и организаций;

поступили в кассу в качестве оплаты за проданные товары, выполненные работы и оказанные услуги. При этом продаваемые товары должны принадлежать на праве собственности продавцу, а работы и услуги должны быть выполнены самим исполнителем. Иными словами, если оплату за указанные товары, работы и услуги принимает посредник, то эти деньги не являются выручкой посредника. В частности, это относится к такой категории посредников, как банковские платежные агенты (или субагенты) и платежные агенты. Средства, которые поступили в их распоряжение по договору в процессе выполнения ими операций по приему средств от населения, организаций и предпринимателей, не могут указанными агентами быть потрачены вообще, поскольку не являются их собственностью;

или поступили в кассу в качестве страховых премий по договорам страхования.

Все эти условия должны соблюдаться единовременно. И тогда поступившая в кассу сумма денежных средств будет признана наличной выручкой для целей контроля ее расходования.

Что касается расходования этой выручки, то к данному процессу, в свою очередь, также предъявляются свои требования:

Указанием №3073-У регламентирован закрытый перечень направлений, какие можно оплатить за счет наличной выручки;

и дополнительно этим же актом установлен лимит наличных расчетов между юридическими лицами и ИП.

Но обо всем по порядку!

Видео — учет наличных средств (касса: лимит, расчеты):

Самоинкассация: суть услуги и последовательность действий при зачислении средств

Самоинкассация – современный способ вносить денежную наличность на расчетный счет организации. Услуга предназначена для предприятий малого и среднего бизнеса, у которых есть необходимость сдавать выручку независимо от графика работы отделений банков. Комиссия за внесение наличных таким способом несколько ниже, чем за аналогичную операцию, проводимую через кассы банков или за инкассацию наличности.

Главное удобство – доступность услуги. Сеть банкоматов и терминалов приема денежной выручки от ООО уже сейчас обширна и продолжает разрастаться. Сотрудникам компаний, отвечающим за внесение наличных, не нужно перевозить большие суммы денег и стоять в очередях в кассы банков. Они получают возможность круглосуточно сдавать выручку на расчетный счет с зачислением не позднее следующего дня.

Подключиться к услуге можно у специалистов по РКО банков, предоставляющих такой сервис. Клиент открывает расчетный счет и заключает договор на самоинкассацию. После получает секретный идентификационный код (ID) или пластиковую карту, с помощью которых будет проходить активация услуги в терминалах и банкоматах cash-in. Кроме того, уполномоченное лицо организации получает список терминалов или банкоматов, в которых может происходить внесение выручки.

Примерный алгоритм процедуры внесения наличных через автоматические приемные устройства следующий.

- В главном меню устройства по приему наличных выберите пункт «Платежи наличными».

- Из списка вариантов выберите «Кредиты и финансовые услуги».

- Перейдите в раздел «Самоинкассация».

- Укажите идентификационный код.

- Выберите расчетный счет, на который необходимо внести наличные.

- Подтвердите согласие на операцию.

- При необходимости введите дополнительную информацию по операции – например, назначение и период платежа.

- Выберите источник взноса.

- Проверьте правильность введенных данных.

- Поместите деньги в купюроприемник и нажмите «Оплатить».

- Получите чек.

Процесс внесения наличных на расчетный счет юридического лица занимает считанные минуты и мало чем отличается от процесса пополнения обычной банковской карты физического лица.

Таблица 3. Тарифы на услуги самоинкассации для юридических лиц

| Наименование банка | Стоимость услуги |

| Сбербанк (ПАО) | 0,3% |

| ВТБ (ПАО) | 0,25-0,27 |

| Банк ФК Открытие | 50 руб.* |

| УБРиР | 60 руб.* |

* За один операционный день, если имеет место факт внесения наличных.

Сдача налички работником

Зачастую компании не пользуются услугами специальных инкассаторских служб, и самостоятельно перевозят деньги для зачисления на банковский счет. Как в таком случае оформить документы и сделать проводки в учете? Подтверждающим факт перевоза средств документом при этом выступает РКО. В ордере среди прочих обязательных данных необходимо указать ФИО ответственного сотрудника; данные его паспорта. При получении налички работник должен расписаться в ордере.

После того, как деньги поступят на счет, организации выдается банковская квитанция. Этот бланк прилагается к РКО. Проводки бывают двух видов:

- При поступлении средств на р/счет в день перевозки – Д 51 К 50.

- При зачислении налички на следующую рабочую дату – Д 57 К 50 (в момент передачи средств работнику), Д 51 К 57 (в момент сдачи финансов на счет).

На какие цели можно тратить наличность из кассы

Для организаций и ИП:

- выплата своим работникам заработной платы;

- оплата товаров, работ, услуг, включая оплату через подотчётных лиц;

- выплаты социального характера — материальная помощь при смерти близких, рождении ребёнка, свадьбе сотрудника и прочем;

- выплата страховых возмещений по договорам страхования физическим лицам;

- выдача наличных средств работникам под отчёт;

- возврат долга за оплаченные и возвращённые товары, невыполненные работы или неоказанные услуги;

- выдача наличных денег в рамках проведения операций банковским платёжным агентом (субагентом).

- оплата личных нужд ИП, не связанных с его бизнесом

На эти цели можно использовать любые суммы без ограничений.

Для МФО, ломбардов, кредитных и сельскохозяйственных потребительских кооперативов:

- выдача займов;

- возврат привлечённых займов или средств по договорам передачи личных сбережений;

- уплата процентов, неустоек, штрафов, пеней по привлечённым займам, по договорам передачи личных сбережений;

- выплата сумм паенакоплений.

На любые другие цели сразу деньги из кассы брать нельзя. Сначала нужно сдать деньги в банк. Потом снять нужную сумму, оприходовать в кассу — и только потом выдавать. Так, без предварительной сдачи денег в банк вы не сможете из кассы выдать заём, провести операции с ценными бумагами.

Экономьте до 2 часов в день на автоматизации учёта

Сервис осуществляет мгновенную передачу данных об операциях с кассой. Благодаря автоматизации ошибки исключены

Получить доступ

Но и на разрешённые цели можно тратить не любую наличку из кассы, а тольку ту, что поступила:

- от реализации товаров, выполненных работ или оказанных услуг;

- от страховых премий;

- выплат по договорам займов, возврата основного долга, процентов, штрафов и пени по договорам займов – если участником расчётов является МФО, ломбард, сельскохозяйственный потребительский кооператив, кредитный потребительский кооператив;

- от паевых взносов — если участником расчётов является сельскохозяйственный потребительский кооператив, кредитный потребительский кооператив.

Поступления от других операций в любом случае нужно сначала внести на расчётный банковский счёт, а потом снять и оприходовать в кассе. Например, обязательно нужно сдать деньги в банк, если работник сдал неиспользованные подотчётные деньги, учредитель внес средства в уставный капитал, вернулись авансы от покупателей и переплаты от поставщиков.

Правила расчёта наличными распространяются и на ИП. Но в отличие от организаций ИП могут ещё без ограничений брать выручку из кассы на свои личные нужды. Для этого нужно лишь оформить расходный кассовый ордер с формулировкой «На личные (потребительские) нужды ИП».